2022年4月1日からSBI証券は、買付手数料無料の米国ETF銘柄の入れ替えを実施しました。(※参考:SBI証券)

従来、9つの米国ETFが買付手数料無料となっていたところ、5銘柄を対象外に、6銘柄が新たに対象となり、ラインナップが大きく変わったのです。

対象になった米国ETF10銘柄は「SBI ETFセレクション」と呼ばれているよ。

今回の米国ETF銘柄の入れ替えに伴い、以下のような質問をいただきました。

- 「自分が買っていたETFが対象外となってしまいました。どうしたら良いでしょう?」

- 「新しく買付手数料無料となったETFは、良いものですか?悪いものですか?」

- 「楽天証券でも似たような企画がありますが、ラインナップが違います。どのファンドがおすすめですか?」

そこで今回の記事では、米国ETF銘柄の入れ替えに関する質問に回答するために、以下の3点を解説します。

- ETFの基本と買付手数料無料の良さ

- SBI証券の買付手数料無料ETF10銘柄の解説

- 楽天証券の買付手数料無料ETF15銘柄との比較

今回の記事を読めば、ETFの基本から実践まで幅広く学べるので、今よりも賢い資産運用ができるようになるはずです。

さらに記事の最後には、買付手数料無料の米国ETFの中から、リベ大が選ぶベストETFも紹介します。

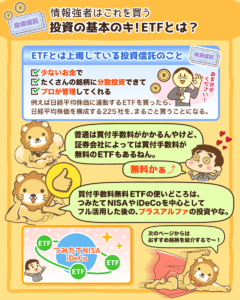

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:買付手数料無料のETF

目次

解説動画:【情強はこれを買う】ネット証券の「買付手数料無料」ファンドを徹底解説

このブログの内容は以下の動画でも解説しています!

ETFの基本と買付手数料無料の良さ

具体的な銘柄の解説に入る前に、ETFの基本として以下の3点をおさらいしておきましょう。

- ①そもそもETFとは?

- ②買付手数料無料の良さ

- ③買付手数料無料のETFの使いどころ

①そもそもETFとは?

ETFとは、「Exchange Traded Fund」の頭文字を取ったもので、「上場投資信託」と呼ばれているファンドです。

例えば、日経平均株価に連動したファンドを購入すれば、日経平均株価を構成する全225社に対してまるごと投資できることになります。

日経平均株価に連動するファンドの購入は、日本企業という様々なおかずを詰め合わせたお弁当、いわゆる日本弁当を購入するイメージです。

自分でおかずを一つずつ集める必要がないため、お弁当を購入する方が少額で効率良く分散投資できます。

要するに、ファンドには、少ない金額で多くの企業に投資できるメリットがあるのです。

また、ファンドと一言で言っても、大きく2種類に分けられます。

ETF(上場投資信託):株式と同じようにリアルタイムで取引できる

投資信託:リアルタイムで取引できない

- 何枚ものモニターを並べて値動きを確認する

- 常に売買を繰り返している

しかし、投資信託の場合はリアルタイムで取引できないので、購入するだけなら上記のような慌ただしい状況にはなりません。

一方で、ETFを購入する場合、イメージ通りの投資の状況になることもあります。

なぜなら、リアルタイムで取引が可能だからです。

リアルタイムで取引ができることはETFの大きな特徴の一つです。

他にも、投資信託とETFには様々な違いがあるので、詳しく知りたい方は以下の記事を参考にしてください。

②買付手数料無料の良さ

ETFは非常に便利なモノで、その理由として以下があげられます。

少額からでも、多くの銘柄に分散投資ができる。

投資のプロが運用・管理してくれる。

便利なETFですが、投資する際にはコストもかかります。

例えば、SBI証券で米国ETFに投資する場合、上限22ドルで、投資額の0.495%の買付手数料が必要です。

(※参考:SBI証券-米国株式・ETF定期買付の手数料はいくらですか?)

もし、3,000ドルを投資する場合、14.85ドル(3,000ドル × 0.495%)の買付手数料が発生します。

米国ETFを購入したら放置するだけの人でも、年間の投資額が大きい人にとっては、高いコストになります。

投資期間が20年間・30年間と長くなると、手数料だけで何十万円も支払うことになるでしょう。

もし、売買を繰り返す人であれば、年間数万円の手数料を支払うことも珍しくありません。

「無駄なコストを極限まで抑える」のが、資産運用の鉄則です。

③買付手数料無料のETFの使いどころ

次に、リベ大が考えるETFの使いどころに関して簡単に触れておきます。

皆さんには、ETFに投資を行う前に、つみたてNISAやiDeCoをフル活用してほしいとリベ大は考えています。

なぜなら、つみたてNISAやiDeCoは投資の利益にかかる税金を優遇してくれる制度で、20年といった長期で見ると数百万円の節税効果が期待できるからです。

→ 【2022年からほぼ全員対象】iDeCoは老後資金問題の解決策になるのか?よくある質問6つに回答(アニメ動画)

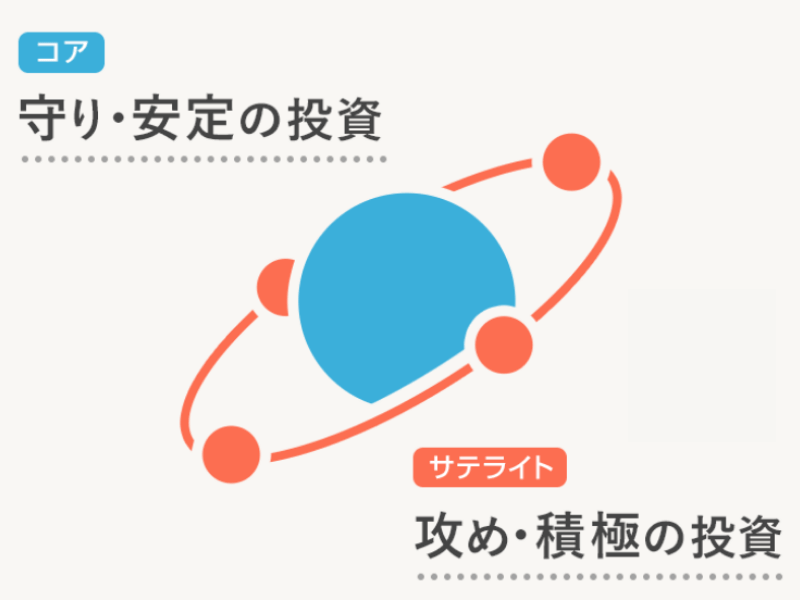

つみたてNISAやiDeCoは、資産運用の「コア」とも言えます。

このコアの部分で、全世界株式や米国株式に連動した投資信託を購入して資産運用できれば、老後資金問題の大半を解決可能です。

ただ、過去のデータから勝つ確率が高いのも、事実です。

そして、これから紹介する買付手数料無料のETFは、つみたてNISAやiDeCoといった「コア」に対して、「サテライト」に位置します。

コアの部分と似たようなETFを選び、コアの部分をより強化する考え方もアリでしょう。

しかし、いずれにしても投資が趣味でない人にとって、これから紹介する内容はプラスアルファの投資に当たることを認識しておいてください。

「全財産をこれに投資しましょう」といった意図は全くないので、「全力で紹介されたモノに投資しよう!」と極端な考え方をしないよう気をつけましょう。

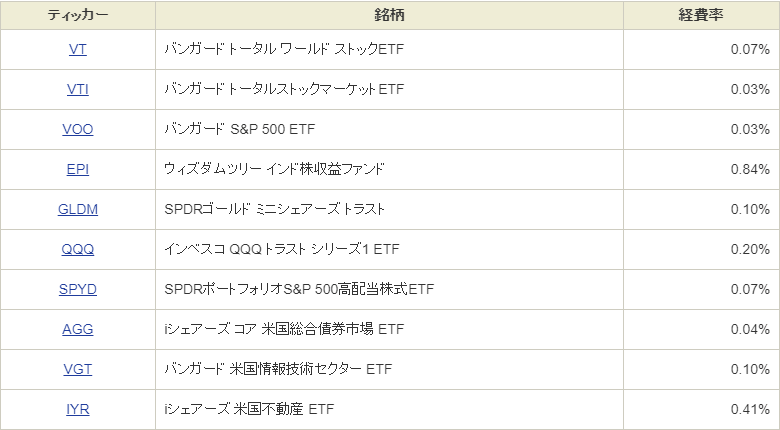

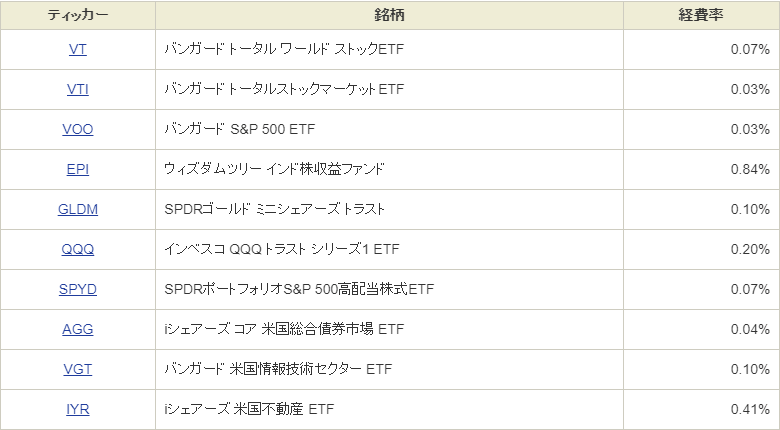

SBI証券の買付手数料無料のETF10銘柄

まずは、SBI証券の最新の買付手数料無料ETFを一覧で見ていきましょう。

- ①VT

- ②VTI

- ③VOO

- ④EPI

- ⑤GLDM

- ⑥QQQ

- ⑦SPYD

- ⑧AGG

- ⑨VGT

- ⑩IYR

ここから先は、海外サイト「Seeking Alpha(シーキング・アルファ)」のデータをもとに解説します。

なお、数値は2022年5月時点のモノを参考にしています。

①VT:バンガード・トータル・ワールド・ストックETF

1つ目はVTで、いわゆる全世界株式のファンドです。

VTには以下のような特徴があります。

投資対象:先進国や新興国の株式

銘柄数:9,636

分配金利回り:1.10%

経費率:0.07%

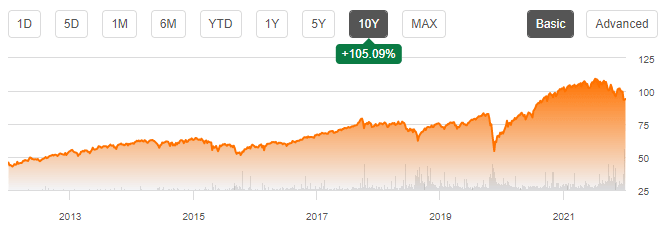

過去10年間のチャートは以下の通りです。

もし10年前に投資していた場合、元本は約2.05倍に成長し、配当金も考慮すると約2.46倍のリターンです。

「資本主義社会が今後も続く」という前提なら、100年でも200年でも保有できる優良ファンドだとリベ大では考えています。

②VTI:バンガード・トータル・ストック・マーケットETF

2つ目はVTIで、いわゆる全米株式ファンドです。

VTIには以下のような特徴があります。

投資対象:米国全体(上場している小型株式~大型株式の全て)

銘柄数:4,128

分配金利回り:1.36%

経費率:0.03%

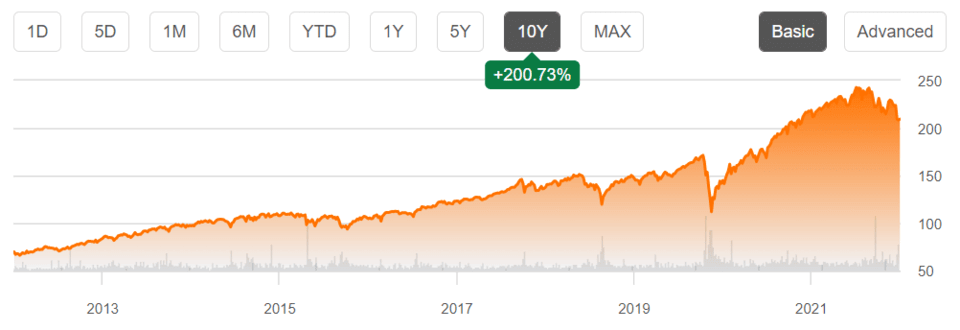

過去10年間のチャートは以下の通りです。

もし10年前に投資していた場合、元本は約3.0倍に成長し、配当金も考慮すると約3.52倍のリターンです。

「米国経済が今後も最強であり続ける」と考えるのであれば、最有力の投資先と言えるでしょう。

→ 【FIRE仲間】厚切りジェイソンと学長がお金を語る【対談】

③VOO:バンガード S&P500 ETF

3つ目はVOOで、リベ大でも何度も登場している株価指数「S&P500」に連動する米国株式ファンドです。

VOOには以下のような特徴があります。

投資対象:米国の大型株式(S&P500採用企業)

銘柄数:508

分配金利回り:1.44%

経費率:0.03%

例えば、Googleの親会社であるAlphabetは、ClassAとClassCという株式を発行しています。

そのため、ちょうど500社にはなりません。

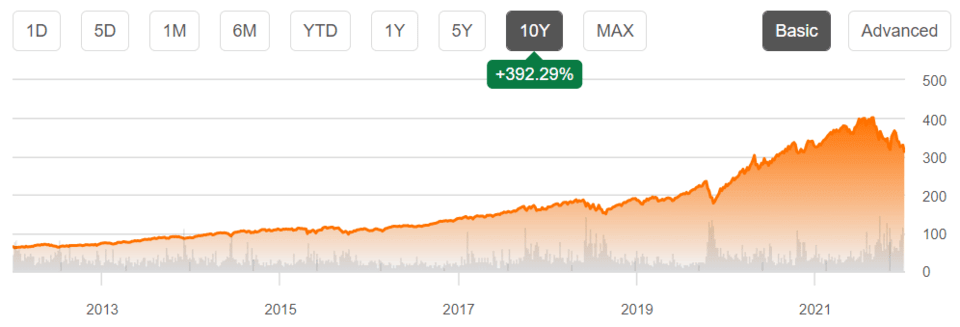

では、過去10年間のチャートを確認していきましょう。

もし10年前に投資していた場合、元本は約3.08倍に成長し、配当金も考慮すると約3.79倍のリターンです。

先ほど紹介したVTIとの成績は誤差であり、世界一の投資家とも呼ばれるウォーレン・バフェット氏は「妻に残す遺産の9割をS&P500のインデックスファンドで運用する」と話しています。

④EPI:ウィズダムツリー インド株収益ファンド

4つ目はEPIで、インドで利益を出している企業に投資するインド株式のファンドです。

EPIには以下のような特徴があります。

投資対象:インドの株式(上場している小型株式~大型株式)

銘柄数:474

分配金利回り:1.28%

経費率:0.84%

過去10年間のチャートは以下の通りです。

もし10年前に投資していた場合、元本は約2.16倍に成長し、配当金も考慮すると約2.32倍のリターンです。

十分に良い成績ですが、米国株式や米国を含む全世界株式の成績には見劣りします。

資産運用のコアを米国株式や先進国株式にした人が、サテライトとして新興国の有望な国だけにピンポイントで投資するのであれば、検討の余地があるタイプのファンドです。

⑤GLDM:SPDRゴールド・ミニシェアーズ・トラスト

5つ目はGLDMで、ゴールドの価格に連動するETFです。

GLDMには、以下のような特徴があります。

投資対象:ゴールド

銘柄数:1

分配金利回り:ナシ

経費率:0.10%

GLDMは2018年6月に誕生し、これまでのチャートは以下の通りです。

ファンドの誕生日から投資をしていた場合、元本は約1.48倍に成長しており、配当金がないため価格変動が成績の全てです。

ゴールドは株式のように成長性に期待するのではなく、分散投資の一角として守りの役割を担います。

ゴールドに投資をしようとする場合、大きく2つの選択肢があります。

- 現物:購入時に消費税がかかり、売買手数料や保管コストが高い。

- ETF:売買手数料が安く、保管コストもかからない。

ゴールドを現物で手元に置きたい人もいるかもしれませんが、一般論としてはETFがおすすめです。

GLDMは、ゴールドETFの中では最も経費が安く、投資先としては最有力候補となるでしょう。

⑥QQQ:インベスコQQQトラスト・シリーズ1

6つ目はQQQで、ナスダック上場株式ファンドです。

ナスダックとは、世界最大規模の「新興企業向けの株式市場」であり、ITやハイテク系の企業が多く上場しています。

QQQの特徴は以下の通りです。

投資対象:ナスダック上場の非金融企業の時価総額TOP100社の株式

銘柄数:103

分配金利回り:0.53%

経費率:0.20%

過去10年間のチャートは以下の通りです。

もし10年前に投資していた場合、元本は約4.92倍に成長し、配当金も考慮すると約5.61倍のリターンです。

S&P500の10年間で3倍超えの成績も素晴らしいですが、QQQの10年間で5倍~6倍の成績は、バブルを疑われても仕方がないほどの成長ぶりでしょう。

過去と同じような成績を未来に期待するのは欲張りすぎかもしれませんが、米国の新興市場が今後も高い成長性を持ち続けることは期待できます。

⑦SPYD:SPDRポートフォリオS&P500高配当株式ETF

7つ目はSPYDで、米国の高配当株式ファンドです。

SPYDには以下のような特徴があります。

投資対象:S&P500の中で最も利回りの高い企業約80社

銘柄数:80

分配金利回り:5.89%

経費率:0.07%

SPYDは2015年10月に誕生し、10年経っていないので、過去5年間のチャートを紹介します。

もし5年前に投資していた場合、元本は約1.24倍に成長し、配当金も考慮すると約1.62倍のリターンです。

2016年~2018年はS&P500を上回る成績を残していたSPYDですが、2020年以降はグロース株式を含む指数には大きく劣る傾向にあります。

とはいえ、高配当を求める人にとっては、選択肢の一つになるポテンシャルのあるファンドです。

ただし、高配当株式ファンドの中でも分配金利回りが高い分、リスクも大きいため、ポートフォリオの利回りを高めるためのスパイスとしての活用をおすすめします。

⑧AGG:iシェアーズ・コア 米国総合債券市場 ETF

8つ目はAGGで、米国債券ファンドです。

AGGであれば、米国の優良債券に幅広く投資ができ、以下のような特徴があります。

投資対象:米国投資適格債券

銘柄数:10,256

分配金利回り:2.11%

経費率:0.04%

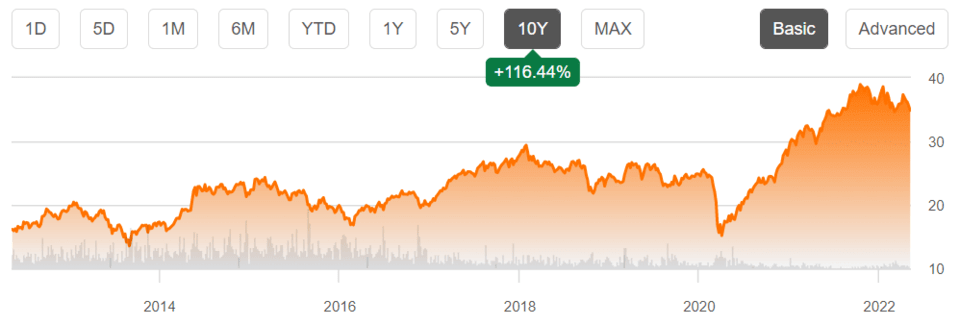

過去10年間のチャートは以下の通りです。

もし10年前に投資していた場合、元本は約0.92倍に減っていますが、配当金も考慮すると約1.18倍のリターンです。

もともと、債券は利息で手堅く稼ぐモノであるため、妥当なリターンと言えるでしょう。

なお、リターンを大きく減らしている要因の一つが、金利上昇です。

金利と債券価格には、以下のような関係があります。

- 金利が上がると、債券価格は下がる。

- 金利が下がると、債券価格は上がる。

金利の上昇は、債券価格の低下に繋がります。

そういう意味では、2022年5月時点でAGGに投資するのは時期が悪いと言えるでしょう。

なお、AGGに関しては以下の記事で詳しく解説しているので、参考にしてください。

⑨VGT:バンガード・米国情報技術セクターETF

9つ目はVGTで、米国のテクノロジー株式ファンドです。

「時代はハイテク!情報技術関連の会社の株式を集中的に購入したい!」と考える人のためのファンドと言えます。

そんなVGTの特徴は以下の通りです。

投資対象:米国の情報技術セクターの小型株式~大型株式

銘柄数:360

分配金利回り:0.70%

経費率:0.10%

過去10年間のチャートは以下の通りです。

もし10年前に投資していた場合、元本は約5.35倍に成長し、配当金も考慮すると約6.15倍のリターンです。

この成長率には「人生を変えるパワー」があります。

しかし、今後も同じように成長が続くかどうかは、誰にも分かりません。

今後も高い成長性を誇る分野であるのは間違いないと言えますが、「同じペースでの成長が期待できるか?」は、意見が分かれるところでしょう。

⑩IYR:iシェアーズ 米国不動産 ETF

最後はIYRで、米国の不動産株式ファンドです。

IYRには、以下のような特徴があります。

投資対象:米国の不動産セクターの株式

銘柄数:90

分配金利回り:1.67%

経費率:0.41%

過去10年間のチャートは以下の通りです。

もし10年前に投資していた場合、元本は約1.60倍に成長し、配当金も考慮すると約2.30倍のリターンです。

株式や債券が伝統的な資産と呼ばれる一方で、不動産やゴールドなどは代替的な資産(オルタナティブ資産)と呼ばれます。

分散投資の一角としてポートフォリオに多様性を持たせたいのであれば、IYRのような不動産系のファンドは選択肢の一つになるでしょう。

以上が、SBI証券の新ラインナップ10選でした。

紹介した10選の中でも、VTやVOO、VTIがカバーされているのは、嬉しいポイントです。

こういった資産運用の最適解の一つと思われるようなファンドをコアにすることで、長期的に見れば資産運用で失敗する人は減っていくでしょう。

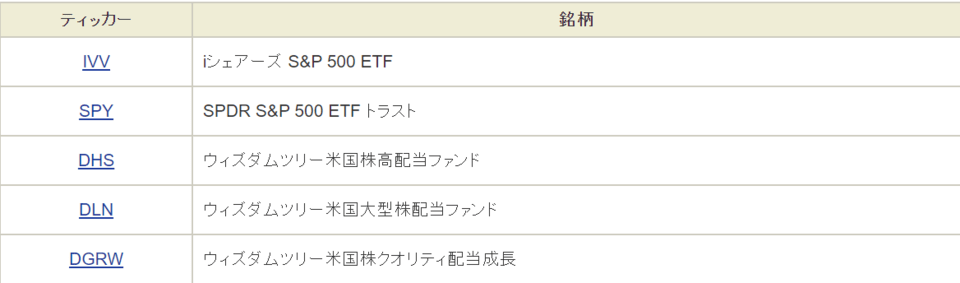

ちなみに、今回のラインナップで抜けたファンドは、以下の5つです。

- IVV

- SPY

- DHS

- DLN

- DGRW

IVVやSPYは、先ほど解説したVOOと同じでS&P500に連動するファンドです。

そのため、もともとIVVやSPYに投資をしていた人は、今までの購入分はそのままで、今後はVOOを購入すれば安いコストで「実質的に今までと同じ投資」ができます。

DHSやDLN、DGRWは、配当に着目したファンドで、高配当株式投資がブームな時に選定されたモノでしょう。

ウィズダムツリーという資産運用会社のファンドは、バンガードやブラックロックといった世界トップの資産運用会社が作るファンドよりも高コストな傾向にあります。

楽天証券の買付手数料無料ETFとの比較

最後に楽天証券の買付手数料無料ETFと比較してみましょう。

楽天証券もSBI証券に対抗し、2022年3月31日から買付手数料無料ETF銘柄を更新しました。

楽天証券では、S&P500の連動ファンドとして、VOOだけでなくSPYも含まれています。

VOOの方が低コストですが、実質的にはVOOとSPYに大差はありません。

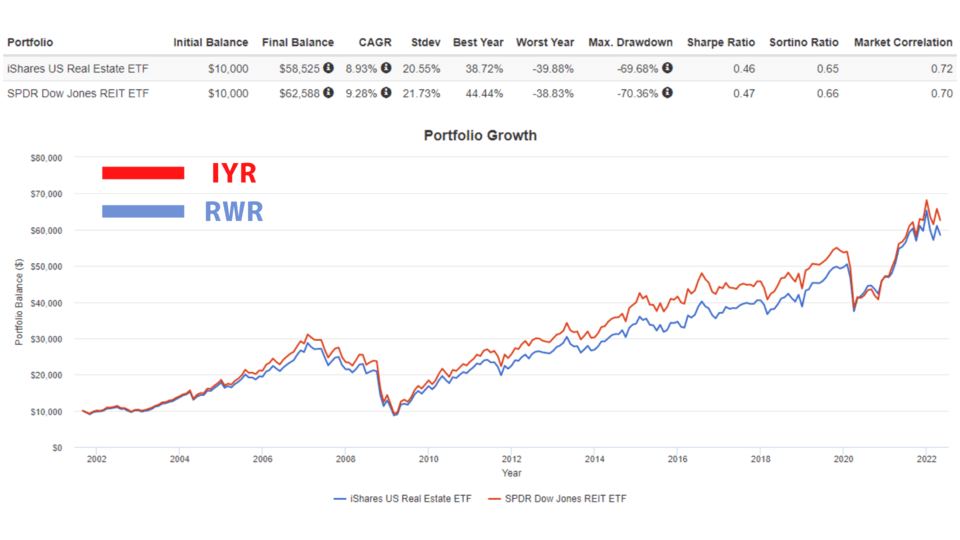

また、不動産系の米国株式ファンドとして、楽天証券はIYRだけでなくRWRも採用しています。

過去20年間のチャートの通り、両者の成績にほとんど差はありません。

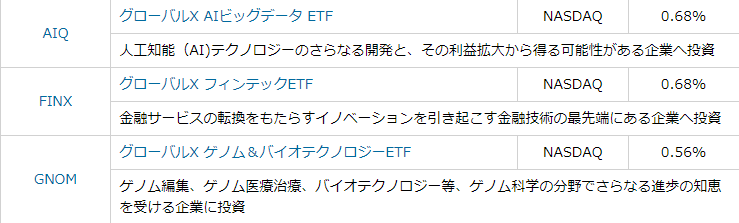

なお、楽天証券とSBI証券で大きく異るETFは以下の3つです。

- AIQ:人工知能(AI)テクノロジー関連の企業へ投資

- FINX:金融サービスの転換をもたらす可能性のあるフィンテック関連の企業へ投資

- GNOM:ゲノム科学の分野でさらなる進歩の知恵を受ける企業への投資

どれもAIやフィンテック、ゲノムといった「テーマ型」の投資商品です。

上記のような流行を追うファンドは多くの場合、発売時が価格の天井なため、一般論で言えば賞味期限は決して長くないと考えるべきでしょう。

また、手数料が高く、証券会社にメリットの多いファンドでもあり、「顧客の利益になるかどうかを最優先で考えた」ファンドではないはずです。

リベ大としては、こういったファンドに投資をするのはおすすめしません。

まとめ:ETFはプラスアルファの投資。基本を学んで自分に合った商品を選ぼう!

今回の記事では、以下の3点を解説しました。

- ETFの基本と買付手数料無料の良さ

- SBI証券の買付手数料無料ETF10銘柄の解説

- 楽天証券の買付手数料無料ETF15銘柄との比較

ETFとは、少額で分散投資ができる上場投資信託(ファンド)です。

投資信託とは異なり、リアルタイムで時価を確認しながら売買できます。

買付手数料が無料の場合、10年や20年の長期スパンで見ると、十数万円の差が付くほどお得です。

ただし、買付手数料無料だからといって、最初からETFへ投資をすることはおすすめしません。

つみたてNISAやiDeCoは、資産運用の「コア」とも言えます。

このコアの部分をさらに大きくするために、全世界株式や米国株式のETFを購入するのか、サテライト的にもう少しトガったETFを購入するのかは、皆さん次第です。

上記のラインナップは良心的だというのがリベ大の所感です。

EPIやSPYDは少しクセが強いですが、その他のファンドは王道的と言って良いでしょう。

大半がSBI証券と被ったラインナップであり、大きく異なるのが以下の3つのファンドです。

- AIQ:人工知能(AI)テクノロジー関連の企業へ投資

- FINX:金融サービスの転換をもたらす可能性のあるフィンテック関連の企業へ投資

- GNOM:ゲノム科学の分野でさらなる進歩の知恵を受ける企業への投資

これらはテーマ型のファンドであり、リベ大は投資対象としてはおすすめしません。

上記の3つ以外のファンドは王道的で、良いラインナップと言えるでしょう。

リベ大がおすすめするETFはVOO(S&P500に連動する米国株式ファンド)です。

そもそもリベ大は、全世界株式と米国株式に対して、以下のように考えています。

つみたてNISAやiDeCoなどの「超長期投資」に対しては、全世界株式派。

中長期の投資では、米国株式派。

リベ大がコアとしている超長期で考えるなら全世界株式のファンドを選びます。

しかし、ETFの使いどころであるサテライトの部分では、米国株式の比率を高めても良いと考えているため、VOOを選びました。

VOOの特徴を改めて振り返ってみましょう。

投資対象:米国の大型株式(S&P500採用企業)

銘柄数:510

分配金利回り:1.44%

経費率:0.03%

VOOは世界トップの資産運用会社、バンガードブランドで、経費率も業界最安水準の投資商品です。

連動する指数のS&P500は、ウォーレン・バフェット氏が「妻に残す遺産の9割をS&P500のインデックスファンドで運用する」と話すほど信頼されています。

VTI(全米株式ファンド)もVOOも互いに遜色ない信頼感ですが、リベ大の考えではコアとしている全世界株式ファンドで世界中の株式をカバーしています。

そのため、サテライトでは「米国の一部企業により集中する」という趣旨で、VOOを選びました。

ちなみに、QQQ(ナスダック上場株式ファンド)やVGT(米国のテクノロジー株式ファンド)を選ばなかった理由は、長期的に見た時に米国株式の平均リターンを上回る成績をIT産業が出せるか確信が持てないからです。

もし、IT産業が今後も予想通り成長していくと確信し、より高いリターンを狙う人はQQQやVGTを選ぶのもアリでしょう。

また、「高配当株式が好きなら、SPYDはどうなの?」と思う人もいるかもしれません。

SPYDは高配当株式ファンドの中でもトガッたファンドであり、ポートフォリオのコアにするような性質のモノではないという考えから、選びませんでした。

いずれにしても、「米国株式の括りで選んでおけば、長期で見て大きく外しはしない」というのが、リベ大の所感です。

なお、今回の記事では、他にも以下のようなファンドも登場しました。

- ゴールド

- 米国不動産

- テーマ型

- 新興国

上記のようなファンドの中でも、ゴールドや米国不動産ならまだしも、テーマ型や新興国ファンドへの投資は必要ないというのがリベ大の考えです。

さて、ここまで様々なファンドを解説してきましたが、聞き慣れない言葉ばかりで難しく感じた人もいるでしょう。

リベ大で繰り返し伝えている通り、投資に正解はありません。

投資の目的や資産状況、リスク許容度などは人それぞれです。

ぜひ、以下の図解や動画を参考に、自分に合った投資先や手法を選択できるように学んでいきましょう。

▼図解:投資で成功するには目的を知ろう!

関連動画

→ あなたに最適な投資手法の見つけ方 分散投資と集中投資どちらの投資法が良いか?

今回の記事で紹介したファンドは、SBI証券や楽天証券といったネット証券で口座開設すれば、誰でも簡単に投資できます。

もしこれから投資を始めようと口座開設を考えている人で、特にこだわりがないのであれば、SBI証券がおすすめです。

証券口座の申し込みは数分で完了し、口座開設手数料やその他の手数料は一切かからず、無料で開設できます。

いくら知識を増やしても、実践しない限りお金は増えません。

投資に興味はあるけど、最初の一歩を踏み出せていない人は、ぜひ今日から行動を起こしてみましょう。

今、手間暇をかけた効果は、10年・20年・30年と続いていきます。

以上、こぱんでした!

▼投資の基本を学びたい人はこちら!

▼投資でお金を増やすのはズルい?投資の代償4選を解説している記事はこちら!

▼「厚切りジェイソン流お金の増やし方」を学びたい人はこちら!

▼「ETFの基本と投資の心構えを知りたい!」という人に読んでほしい記事はこちら!

▼iDeCoやつみたてNISAをフル活用している人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!