こんにちは、こぱんです!

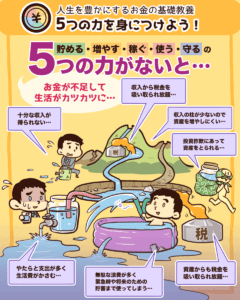

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

突然ですが、皆さんは普段ATMを利用する時、ATMの行列に並んだことはありますか?

ATMの行列というのは以下の写真のような状態で、街中で目にする人もいるのではないでしょうか。

ATMの行列は昔から話題になりやすく、今でも色々な人達が取り上げるテーマでもあります。

- なぜ給料日になると、ATMに行列ができるのか?

- なぜお金持ちやマネーリテラシーの高い人は、ATMに並ばないのか?

2019年3月にも、ホリエモンこと堀江貴文氏が、ATMに並ぶ人に苦言を呈してプチ炎上したことがありました。

(出典:リアルライブ「ホリエモン、ATMに並ぶ人に苦言 反論意見にも『あたまおかしいな』 今回も炎上狙い?」より)

お金に関する話題の中でもATMの行列は、語りがいのあるテーマの一つと言えるでしょう。

そこで今回の記事では、ATMの行列に関する以下の2点を解説します。

- 給料日にATMに並んではいけない5つの理由

- ATMを卒業するために今からできる3つのSTEP

リベ大では、ATMの利用頻度と資産総額には、相関関係があるのではないかと考えています。

裕福層の知人が多いリベ大両学長の体感としても、マネーリテラシーが高い人ほどATMに行かないとのことでした。

さらに、行列ができやすい給料日や年金支給日となれば、なおさら行かなくなる傾向があるようです。

目次

解説動画:【5つの理由】給料日にATMに「並んではいけない理由」を解説(アニメ動画)

このブログの内容は下記の動画でも解説しています!

給料日にATMに並んではいけない5つの理由

まず、給料日にATMに並んではいけない5つの理由から見ていきましょう。

- ①時間がもったいない

- ②トラブルのもとになる

- ③キャッシュレス決済にしないことによるロス

- ④自転車操業の可能性

- ⑤お金がもったいない

理由①:時間がもったいない

ATMに並べば当然、時間がかかります。

この並ぶ時間こそが、ATMに並んではいけない理由の1つ目です。

ATMを利用する時間を細かく分けると、行列に並ばなければ利用時間を減らせることが分かります。

- ATMまで行く時間

- ATMの前の行列に並ぶ時間(減らせる)

- ATMを操作する時間

気にしなくてもいいんじゃない?

どんな人にとっても、1日は24時間しかありません。

この記事を読む皆さんも、投資の神様ウォーレンバフェット氏も、資産額世界1位のAmazon創業者ジェフ・ベソス氏も、全員同じです。

ではなぜ、同じ24時間という積み重ねの結果に、お金持ちになっている人とそうでない人がいるのでしょうか。

それはシンプルに、過ごした時間の中身が違うからです。

もちろん人それぞれ事情はありますが、過ごした時間の積み重ねの結果が「現状」であるのは、一つの事実と言えるでしょう。

時間の使い方とは、ほとんどの場合で「一事が万事」です。

ちょっとした無駄な時間の使い方をする人ほど、長い目で見てもたくさんの時間を無駄にしてしまっています。

その結果、普段から時間がないと口癖のように嘆く人もいるのです。

ATMに並んでいた時間は、確かに短い時間かもしれません。

しかし短い時間でも、例えば以下のことに活用することができます。

- 自分の資産状況を把握する

- 投資計画を練る・見直す(良いファンドを探してダメなファンドを手放す)

お金を生まない行為に時間を使うのではなく、お金を生む行為に時間を使っていきましょう。

実際、米国の億万長者研究によると、お金持ちは以下のことにたくさんの時間を使っています。

- 資産形成や投資計画について考えること

- 税理士やFPなどの専門家に相談してアドバイスを求めること

お金持ちの習慣をまねることは、お金持ちになるための第一歩です。

ATMの時間に限らず、皆さんも時間の使い方を見直してみてください。

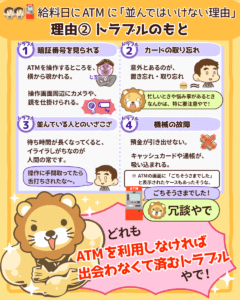

理由②:トラブルのもとになる

ATMに並んではいけない理由の2つ目は、トラブルの原因になりかねないからです。

ATMに並ぶと、以下のようなトラブルに巻き込まれる可能性があります。

- 暗証番号を見られる

- カードの取り忘れ

- 並んでいる人とのいざこざ

- 機械の故障やシステム障害

ATMを操作するところを横から覗かれる可能性は、ゼロではありません。

また、操作画面周辺にカメラや鏡を仕掛けられることもあり、各銀行も注意を呼び掛け続けています。

暗証番号やパスワードなどの個人情報は大切に扱いましょう。

意外とあるのが、カードの置き忘れや取り忘れです。

忙しいときや悩み事があるときは、特に要注意です。

待ち時間が長くなってくると、イライラしてしまう人は少なくないでしょう。

「後ろから押した・押さない」から「マスクをしている・していない」まで、トラブルのもとは尽きません。

トラブルに巻き込まれてしまうと、自分の大切な時間をさらに無駄にしてしまいます。

2021年2月28日に起きた、みずほ銀行の大規模障害を知っている人も多いでしょう。

預金が引き出せないことに加えて、ATMに挿入したキャッシュカードや通帳が戻ってこないといった状況になりました。

(出典:東京新聞「みずほ銀行、2月28日の他行手数料を全額返金 障害と無関係の取引も」より)

上記以外にも、ATMに関する機械の故障やシステムトラブルは相次いでいます。

一部のATMが停止したり、正常に使用できなくなったりした例は、2021年だけでも複数件報告されています。

- みずほ銀行:5回(2/28、3/3、3/7、8/23、9/8に発生)

- 三菱UFJ銀行:1回(8/23に発生)

予定通りにATMを利用できないだけでなく、重要なキャッシュカードや通帳などがATMから返ってこなければ、時間も労力も奪われて大きなストレスになるでしょう。

一方でATMを利用しなければ、上記のようなトラブルに遭わずに済むのです。

「君子、危うきに近寄らず」ということわざがあります。

トラブルに巻き込まれる可能性がある場所に近寄らないで済むなら、その方が良いでしょう。

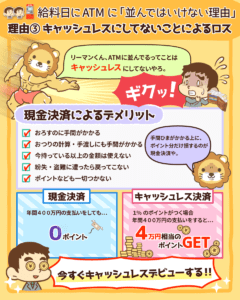

理由③:キャッシュレス決済にしてないことによるロス

給料日にATMに並ぶ人の多くは、キャッシュレス決済を生活のメインに位置づけていない人でしょう。

キャッシュレス決済をしないことは、ロスの大きい生活スタイルと言わざるを得ません。

なぜなら現金決済には、以下のようにたくさんのデメリットがあるからです。

- お金をおろすのに手間がかかる

- 持ち運びが面倒である

- 支払う時に紙幣や小銭を数えるのに手間がかかる

- おつりの計算や手渡しに手間がかかる

- 今持っている以上の金額は使えない

- 紛失や盗難に遭ったら戻ってこない

- 現金を使うだけではポイントがつかない

- 衛生的に綺麗ではない

現金決済のデメリットをまとめると、手間暇がかかる上に、キャッシュレス決済でつくポイントがもらえない分だけ損してしまうのです。

例えば、年間支出が500万円、支出の8割をキャッシュレス決済にして、決済金額の全てに1%のポイントがつく場合を考えてみます。

キャッシュレスの決済金額である年間400万円(500万円 × 80%)の1%、4万円のお小遣いを毎年手に入れられるわけです。

キャッシュレス決済はコロナ禍の影響もあって、今後もますます普及が進むでしょう。

時間効率と金銭面のどちらで見ても、キャッシュレス決済は現金決済よりメリットが大きいです。

なお、両学長も「クレジットカード2枚+スマホ決済」でキャッシュレス生活を送っています。

理由④:自転車操業になっている可能性

給料日に長い列に並んでまでATMを使う必要がある人は、家計が自転車操業状態になっている可能性があります。

これは典型的なお金が貯まらない家計と言えるでしょう。

問題点は「給料の金額 = 毎月の使用金額」になってしまっていることです。

もし皆さんが、「給料日前だから家計が苦しいんだよな」と毎月口にしていたら、以下のような給料日を軸にした生活になっているかもしれません。

- 自分の口座に給料が入金されるのを確認する

- 入金したお金を全て支払いにあてて1カ月を乗り切る

上記のような生活は、給料が上がるとその分だけ生活支出も上がったり、急な出費で破綻したり、課題を抱えやすい生活スタイルと言えます。

そもそも、本質的には「いくら使うのか?」と「給料はいくらか?」はまったくの別問題です。

マネーリテラシーが高い人の中には、年間300万円の支出でも、なんの不満もない生活を実現できている人もいます。

その人の年収が仮に500万円、1,000万円になったとしても、収入アップに引っ張られて、無理にお金を使うようなことはありません。

マネーリテラシーが高い人は給料がいくらであろうと、以下のようなことを常に意識して買い物します。

- 買う必要のあるモノか?

- 他人の価値観に惑わされていないか?

- 自分自身が心から欲しいと思うモノか?

- 相場と比較して、適正な価格のモノか?

- 価格以上の価値を感じるモノか?

「給料の金額 =毎月の使用金額」にしないことが、マネーリテラシーアップの第一歩です。

収入と支出が同額で自転車操業になっている人や、毎月必ずATMに引き寄せられる生活をしている人は、まず適切な家計管理から始めてください。

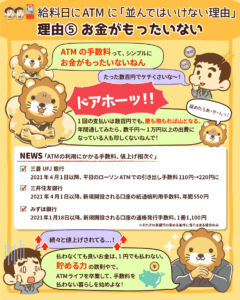

理由⑤:お金がもったいない

理由の5つ目は、シンプルにお金がもったいないからです。

紙の通帳保有やATMでの振込・引き出しには、手数料がかかる場合があります。

1回の支払いは数百円でも塵も積もれば山となり、年間を通すと数千円~1万円以上の出費になっている人も珍しくありません。

ATMをよく利用する人は、ATMを使うために自分がいくら払っているのかを数字で確認すると、出費の大きさを実感するはずです。

さらに、キャッシュレス決済やネット銀行がメガトレンドとなっている昨今、ATMの利用手数料は値上げの傾向にあります。

→ 2021年4月1日以降、平日のローソンATMでの引き出し手数料110円→220円に。

→ 2021年4月1日以降、新規開設される口座の紙通帳利用手数料が年間550円。

→ 2021年1月18日以降、新規開設される口座の通帳発行手数料が1冊1,100円。

→ 2022年1月17日以降、一部のATMの手数料が新設。

銀行側にとっても、ATMの維持管理にはコストがかかります。

ATM設置するための賃料や警備費、障害対応費などを考慮すると、1台あたり年間数百万円もの維持管理コストを銀行が負担しているとも言われます。

維持管理が高コストであり、キャッシュレス決済というトレンドでATM利用者が減少傾向にある流れを考えると、ATM利用にかかる手数料の値上げは今後も続いていくでしょう。

また、大手の銀行で口座残高を把握されると、一定程度の金額を超えた時に投資信託などの営業を受けやすいのもデメリットです。

銀行や証券会社がおすすめする投資信託は、自分たちが儲かるために手数料の高い商品である可能性が高いです。

特に毎月分配型の投資信託は絶対に手を出しほしくない金融商品の一つです。

以下の記事で詳しく解説しているので、参考にしてください。

以上をまとめると、ATM手数料で少しずつお金がかかり、時に営業マンからの高額な金融商品のセールスで大きくお金を持っていかれるリスクがあります。

5つの理由で解説したように、細かいところまで考えるとATMの利用はとにかくお金がもったいないです。

年間0.002%の預金金利をもらう一方で、2%~3%の手数料を払っていたのではお金持ちにはなれないでしょう。

ATMを卒業するために今からできる3つのSTEP

ここまで、給料日にATMに並んではいけない5つの理由を解説してきました。

ATMの行列に並んだことがある人や、何気なくATMを利用していた人の中には、ATMから卒業したいと感じている人もいるでしょう。

そこで続いては、ATMから卒業するために今からできる3つのSTEPを解説します。

- ①ネット銀行で口座開設する

- ②クレジットカードをネット銀行の口座と紐づける

- ③マネーフォワードMEに口座とクレジットカードを紐づける

STEP①:ネット銀行で口座開設する

今の時代、メガバンクや地方銀行よりネット銀行を利用する方がメリットは多いです。

パッと思いつくだけでも、以下のようなメリットがあげられます。

- 他行振込手数料が無料(月〇回までという制限あり)

- 金利が高い(メガバンは約0.002%に対してネット銀行は約0.1%)

- 各種ポイントが貯まりやすい

- コンビニATMで24時間365日利用可能(手数料は月〇回まで無料)

- アプリの操作がしやすい

その中でも、リベ大がおすすめしたいネット銀行は楽天銀行です。

特に楽天経済圏を利用するなら、楽天銀行一択と言えるでしょう。

また、楽天銀行以外でおすすめしたいネット銀行は、d NEOBANK(旧住信SBIネット銀行)です。

楽天銀行かd NEOBANKの2つから選んでおけば、ネット銀行のメリットを実感できるでしょう。

STEP②:クレジットカードをネット銀行の口座と紐づける

ネット銀行の口座を開設したら、次は普段使っているクレジットカードを紐づけます。

ちなみに、クレジットカードが昔なんとなく作ったカードなら、今回をキッカケに優秀なクレジットカードに切り替えましょう。

クレジットカードの選択に関しては、以下のポイントを押さえておくと良いでしょう。

- できるだけ枚数を少なくすること

- 電子マネーを使えるクレジットカードを選ぶこと

- ポイント還元率が高いものを選ぶこと

- 楽天カード

- ビックカメラSuicaカード

メインのクレジットカードとしておすすめなのは楽天カードです。

楽天カードには何種類かありますが、年会費無料のもので問題ありません。

ポイント還元率が1%と高く、電子マネーのEdyも付与されています。

日本で一番ポイントが貯まりやすいクレジットカードと言っても過言ではないでしょう。

サブのクレジットカードとしておすすめなのは、交通系のクレジットカードであるビックカメラSuicaカードです。

年会費が年1回の利用で無料、Suica付帯で非常に使い勝手がよく、ポイントも貯まりやすいです。

特に、残高が減ると自動でチャージしてくれるオートチャージ機能はとても便利です。

ちなみに、楽天カードやビックカメラSuicaカードは、両学長の知人である富裕層の人たちもよく使っているそうです。

以上のクレジットカードを作った上で、ネット銀行の口座に紐づけして、可能な限りクレジットカードで決済しましょう。

現金を使うことが激減し、キャッシュレス生活に移行できるはずです。

STEP③:マネーフォワードMEに口座とクレジットカードを紐づける

マネーフォワード MEは、基本利用料無料の家計管理アプリです。

使い方は簡単で、一度設定すると皆さんがやることは定期的なチェックだけになります。

- アプリをダウンロードする

- 銀行やクレジットカードを連携する

→ 自動でデータが集計されて、家計簿に記入される。

関連動画

マネーフォワードME

以上、3つのSTEPを踏むだけで、ATMに並んではいけない5つの理由で説明したデメリットを解消できます。

→ ATMに並ばずに済み、家計簿を作る時間も節約になる。

→ ATMに並ぶ人とモメない、現金と違ってクレジットカードは落としても保障がある。

→ 支払いが楽でポイントが貯まる。

→ 「給料の金額 = 毎月の使用額」とならず、適正な管理がしやすい。

→ 通帳発行や口座維持手数料、振込手数料などの費用を節約できる。

ATMを利用しないことは、お金に苦労しない生活を送るための最適な一歩です。

現金の方がしっかり管理できる人もいますが、基本的には例外と言えるでしょう。

現金の管理が好きといった特別な理由がない限りは、かかる手間暇が割に合いません。

現時点でお金を上手に管理できていない人は、皆さん自身に問題があるのではなく、家計管理の仕組みに問題があるかもしれません。

まとめ:給料日にATMに並ばないことは、マネーリテラシー向上の小さな一歩

▼図解で分かる「給料日にATMに並んではいけない理由」

今回は、今も昔も話題になりやすいATMの行列を取り上げました。

はじめに、給料日にATMに並んではいけない5つの理由を解説しました。

- 時間がもったいない

- トラブルのもとになる

- キャッシュレス決済にしないことによるロス

- 自転車操業になっている可能性

- お金がもったいない

ATMを利用するためには、ATMに行き、行列に並び、操作するといった時間が必要です。

1回の利用時間は短くても、積み重なると大きなものになります。

ATMを利用する代わりに、自分の資産状況を把握したり、投資計画を見直したりする方が時間を有効活用できるでしょう。

ATMを利用すると、以下のようなトラブルに巻き込まれる可能性があります。

- 暗証番号を見られる

- カードの取り忘れ

- 並んでいる人とのいざこざ

- 機械の故障

給料日にATMに並ぶ人の多くは、キャッシュレス決済を生活のメインに位置づけていない人でしょう。

キャッシュレス決済は今後ますます普及することが予想されており、現金決済はロスの大きい生活スタイルと言わざるを得ません。

時間効率と金銭面どちらで見ても、キャッシュレス決済は現金決済よりメリットが大きいです。

給料日に長い列に並んでまでATMを使う必要がある人は、家計が自転車操業状態になっている可能性があります。

つまり、「給料の金額 = 毎月の使用額」になっていて、お金が貯まらない家計になっているかもしれません。

紙の通帳保有やATMでの振込・引き出しには手数料がかかる場合があり、今後の値上げが予想できます。

キャッシュレス決済やネット銀行がメガトレンドとなっている昨今、ATMの利用手数料を値上げした事例が2021年度だけでも複数件ありました。

また、大手の銀行で口座残高を把握されると、一定程度の金額を超えた時に投資信託などの営業を受けやすいのもデメリットでしょう。

ATM手数料で少しずつお金がかかり、時に営業マンからの高額な金融商品のセールスで大きなお金を持っていかれるリスクがあることから、お金がもったいないと言えます。

今回の記事をキッカケにATMを卒業したいと感じた人も多いでしょう。

そこで、ATMを卒業するために今からできる3つのSTEPを解説しました。

今回解説した3つのSTEPのような小さな積み重ねが、大きな資産を作ります。

世の中には、「ラクして稼げる」や「短期的に大儲け」といった情報がたくさん出回っていますが、そのような情報で大金持ちになる人は本当に少ないです。

基本に忠実に、王道を歩むのが一番の近道です。

どんな小さなことでも良いので、お金持ちの考え方を学び真似ていきましょう。

習慣が変われば、お金の流れも変わってくるはずです。

さて、最後に補足ですが、心地よい家計管理の方法というのは人によって異なります。

皆さんの中には以下のように、手間暇かけてもあえて現金を扱いたい人もいるでしょう。

- 毎月現金を引き出して、封筒に分けた方がしっかり家計管理できる。

- 毎月現金を触ることで「働いたな!」という実感が持てる。

- 毎月記帳して残高が増えていく通帳を見続けることが、モチベーションの源泉である。

その結果、資産が増え続ける家計管理ができているのなら、リベ大は問題ないと考えています。

以上、こぱんでした!

▼「お金持ちの考え方を学びたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!