皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

今回は2025年の第8弾として、皆さんの資産形成に関係する重要なニュースを厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間がない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

解説動画:【重要ニュース多数】2025年8月 学長が選ぶ「お得」「トレンド」お金のニュース Best9

このブログの内容は、以下の動画でも解説しています!

【2025年 ⑧】お金のニュース

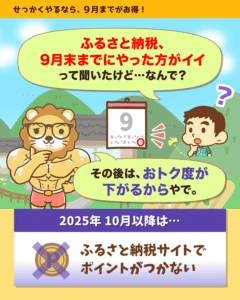

ニュース1:ふるさと納税 10月から改悪!

1つ目のニュースは、2025年7月14日の日本経済新聞から、「ふるさと納税「駆け込み予定」7割超 10月のポイント還元禁止控え」です。

「ふるさと納税改悪」の事実を知らない人が3割もいるようですので、改めてお伝えします。

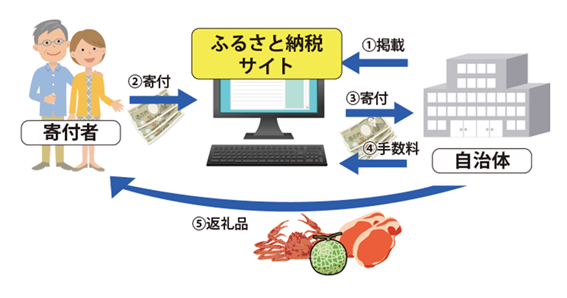

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:ふるさと納税 10月から改悪!?

10月以降に"お得度"が減る理由は、「ポイントがつかなくなる」ためです。

- 自治体は、ふるさと納税サイトに掲載を依頼

- 寄付者は、ふるさと納税サイトを通じて自治体に寄付

- ふるさと納税サイトは、寄付金を自治体に送金

- 自治体は、ふるさと納税サイトに手数料の支払い

- 自治体は、寄付者に返礼品を送付

つまり、ふるさと納税サイトは自治体と寄付者をつなぐ仲介者の役割を果たしているワケです。

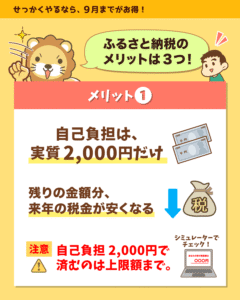

①「寄付」という名称はあるものの、寄付者の実質負担は2,000円

② 寄付額の約3割に相当する返礼品がもらえる

→ (例:1万円寄付すると、3,000円分のシャインマスカットが届く)

③ 利用するサイトによって、寄付者はさらにポイントがもらえる

→ (例:楽天ふるさと納税なら寄付額の10%の楽天ポイントが付与される)

このような人たちは、実質2,000円の負担で30万円分もの返礼品を受け取りつつ、ポイントも大量に獲得していました。

しかしこれも今年の9月で終わりです。

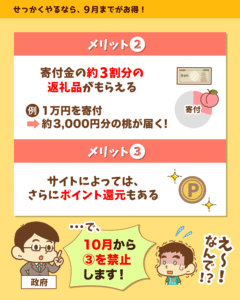

政府が「ふるさと納税にポイントを付与することを禁止」したためです。

10月以降、返礼品はこれまで通り寄付額の3割相当がもらえる一方で、ポイントは一切つきません。

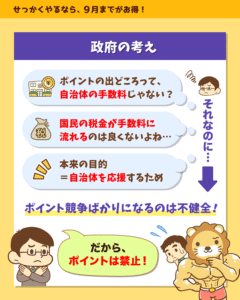

その理由は、自治体がふるさと納税サイトに払う手数料が高くなりすぎたためです。

ふるさと納税は、制度として多くの問題を抱えています。

日本経済新聞の別の記事によると以下の通りです。

ふるさと納税による寄付額は拡大の一途をたどり、1兆円を超えました。

自治体間の税収の移転と片付けることはできません。ほぼ半額は返礼品の調達や広報・決済などのコストに消えているからです。

その分、日本全体で行政サービスの財源が減っているともいえます。ゆがみは無視できない規模になっています。

年間約1兆円の寄付額のうち、約5,000億円が「返礼品やふるさと納税サイトへの手数料など」に消えているのが現状です。

これについて政府は次のように考えました。

- 仲介サイトはポイント還元で利用者を集めているが、その原資は自治体が払っている手数料なのでは?

- 国民の税金が手数料に消えるのは問題

- ふるさと納税は「自治体を応援する」ことが趣旨なのに、「どのサイトが一番お得か」という争奪戦は不健全

上記のように考えた政府は、「ポイント禁止」としたワケです。

今回お伝えした事実を知っている7割超の人たちは、9月までの「駆け込み寄付」を計画しているようです。

それは、「ポイントに夢中になりすぎないこと」です。

あまりにお得なポイント制度は持続性がないため、今回のように改悪されがちです。

クレジットカード選びにせよ、ふるさと納税にせよ、ポイントのノウハウはすぐに古くなります。

またこのような「積み上がらないもの」に時間をかけても、収入や資産の伸びにはつながりません。

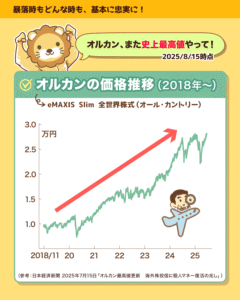

ニュース2:オルカン最高値更新

2つ目のニュースは、2025年7月15日の日本経済新聞から、「オルカン最高値更新 海外株投信に個人マネー復活の兆し」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

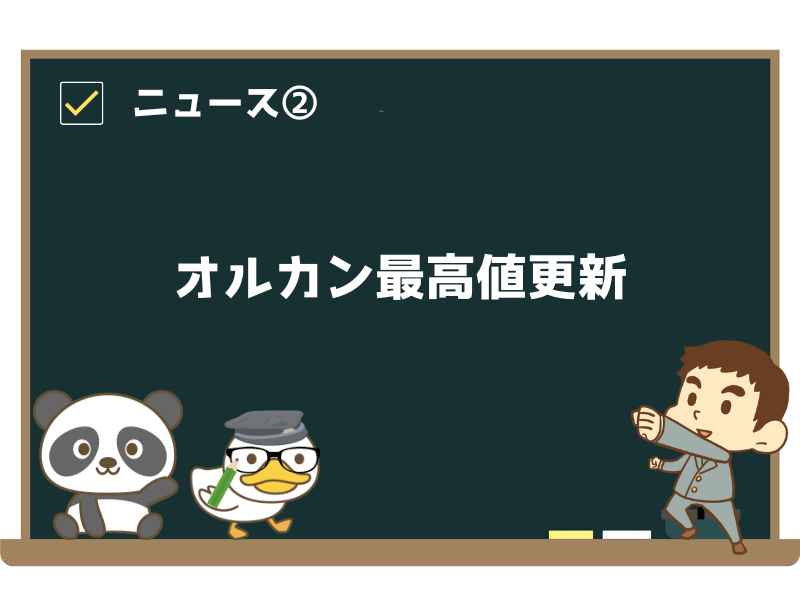

▼図解:オルカン 史上最高値!

eMAXIS Slim 全世界株式(オール・カントリー)、通称オルカンの基準価格が、今年1月の最高値を更新しました。

上記は、オルカンの2018年以来の基準価格です。

オルカンの基準価格は2025年7月15日時点で28,320円と、トランプショックの最安値(4月9日の22,305円)からの上昇率は27%に達しています。

つまり、短期間で急激に戻してきました。

「史上最高値更新」が意味するのは、以下の事実です。

- オルカンに投資した人で、損を出している人は誰一人としていない

- オルカンに投資した人は、もれなく全員含み益

リベ大でオルカンを紹介し始めてからだと、ざっくり約2倍になっています。

とはいえ、記事には気になる事実も書かれていました。

記事によると、6月までオルカンのような海外株投資信託への流入額は減っていたとのことです。

6月の流入額は約5,000億円。これは前年同月比で6割減、新NISA開始以来の最低額でした。

「世界経済は、これから大混乱だ!」

「株価は、どんどん下がるぞ!」

「株なんて買ってる場合じゃない!」

ところが上記のような悲観的な見立ては外れ、株価は急回復。

逃げていた人たちが再びオルカンに戻ってきた流れになっています。

ただしこれはインデックス投資の本来のやり方ではありません。

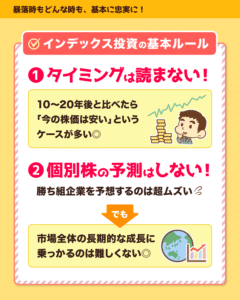

タイミングは読まない

→ 10年20年先と比べれば、結局「今は安い」というケースが多い

どの企業が勝つかを予測しない

→ 大勝ちする企業、消えゆく企業を個別に予測するのが難しい一方、市場全体の成長に賭けて利益を得ることは簡単

株価が下がるたびに、積立を止めたり売却して現金化したりを繰り返していると、お金は増えません。

投資の世界には、次のような格言があります。

「我々は、すでに敵に出会っている。それは、我々自身だ」

トランプショックで投資行動を変えてしまった人は、「やるべきでないことをやってしまった」と認識し、次に生かしていきましょう。

今後も株式市場では、大暴落が起きたり、急騰して最高値を更新したりなど、ジェットコースターのような値動きが続くでしょう。

インデックス投資の神髄は「放置」にあります。

オルカンのような優良ファンドを持っている人は、投資のことは忘れて、投資以外の大事なことに時間を使っていきましょう。

お金も時間も、人生において大切な資源です。

賢い投資行動と、賢い時間の使い方をしていきましょう。

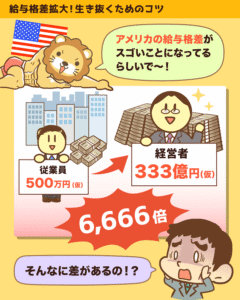

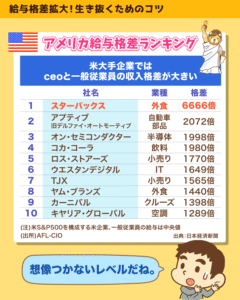

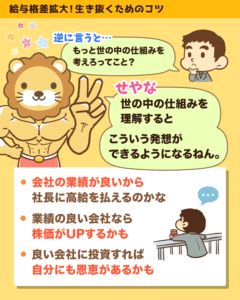

ニュース3:スタバのCEOと従業員、給与格差6,666倍

3つ目のニュースは、2025年7月25日の日本経済新聞から、「米企業のCEOと従業員、給与格差285倍 最大のスタバは6666倍」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:スタバの給与格差 6,666倍

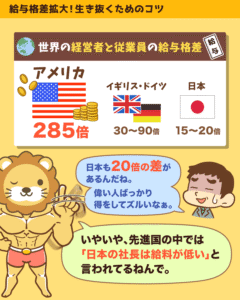

アメリカでは大企業の経営者と一般従業員の間で、給与格差がどんどん広がっています。

2024年、経営者と一般従業員の給与格差は平均で285倍とのこと。(以下イメージ)

一般従業員:年収500万円

経営者:年収14億円

たった1人で従業員6,666人分の給与を手にしていると聞いても、もはやイメージが追いつかない人も多いのではないでしょうか。

参考までに、給与格差が大きいアメリカ企業のランキングをご覧ください。

ちなみに日本における経営者と従業員の給与格差は、以下のようになっているようです。

- 時価総額5,000億円以上の大企業で15倍〜20倍程度

※従業員の年収が500万円なら、社長の年収は7,500万円〜1億円程度

今回のようなニュースを見た時、お金に困りやすい人は以下のような反応をします。

- 「けしからん!」

- 「私には関係ない!」

「格差社会はけしからん!」「搾取だ!」と不平不満を言うタイプです。

正しいかどうかは別として、自分でコントロールできないことに時間を費やすため、お金に困りやすくなります。

いくら「世の中不公平だ!」と叫んだところで、皆さんのサイフにお金が流れてくることはありません。

「どうせ無関係だし〜」とスルーするタイプです。

世の中の仕組みを理解しなければ、正しい資産形成戦略は立てられません。

そのため、このタイプの人もお金に困りやすくなります。

一方でお金に困りにくい人は、今回のようなニュースを見て次のように考えます。

「社長に高い給料を払える=会社がめちゃくちゃ儲かっているのか」

「株主にとっては優秀な社長に高給を払う価値がある=株価が上がり自分も儲かるね」

「スタバの社長にはなれなくても、株主なら利益のおこぼれを得られるぞ!」

この他にも、「結局うまくいけばリーダーが一番報われる」「人に使われるより、人を使う立場にならないと大きく稼げない」という紛れもない現実を受け止めることも大事です。

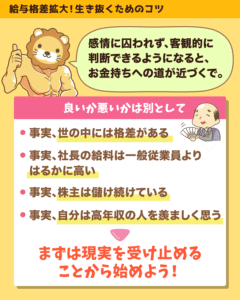

良いか悪いかはさておき、お金持ちは以下のような現実をきちんと受け止めています。

- 世の中には格差がある

- 社長の給料は一般従業員よりはるかに高い

- 株主は儲け続けている

- 自分は高年収の人を見ると羨ましいと感じる

リベ大としては、「健全な競争に基づく格差は許容しうる」「健全な願望に基づく努力は人生を良くする」というスタンスが良いバランスだと考えています。

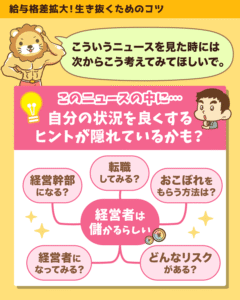

今回のようなニュースを見た時は、「けしからん!」「私には関係ない」と考えるのではなく、「このニュースに自分のお金を増やすヒントが隠れていないか?」 と考えてみてください。

例えば以下のような具合です。

- 経営幹部に出世するにはどんなルートがあるのか? 自分はそのルートに乗れる(乗りたい)のか?

- そのルートに乗れない(乗りたくない)なら、どうやって金脈を目指すのか?転職したほうが良いか?

- 経営幹部はどのようなリスクを引き受け、その対価を得ているのか?

- 自分はどのようなリスクなら引き受けられるのか?

ラクして儲けることは不可能です。

お金のニュースを問題集のように考えられた人は、問題を解けば解くほどお金持ちに近づきます。

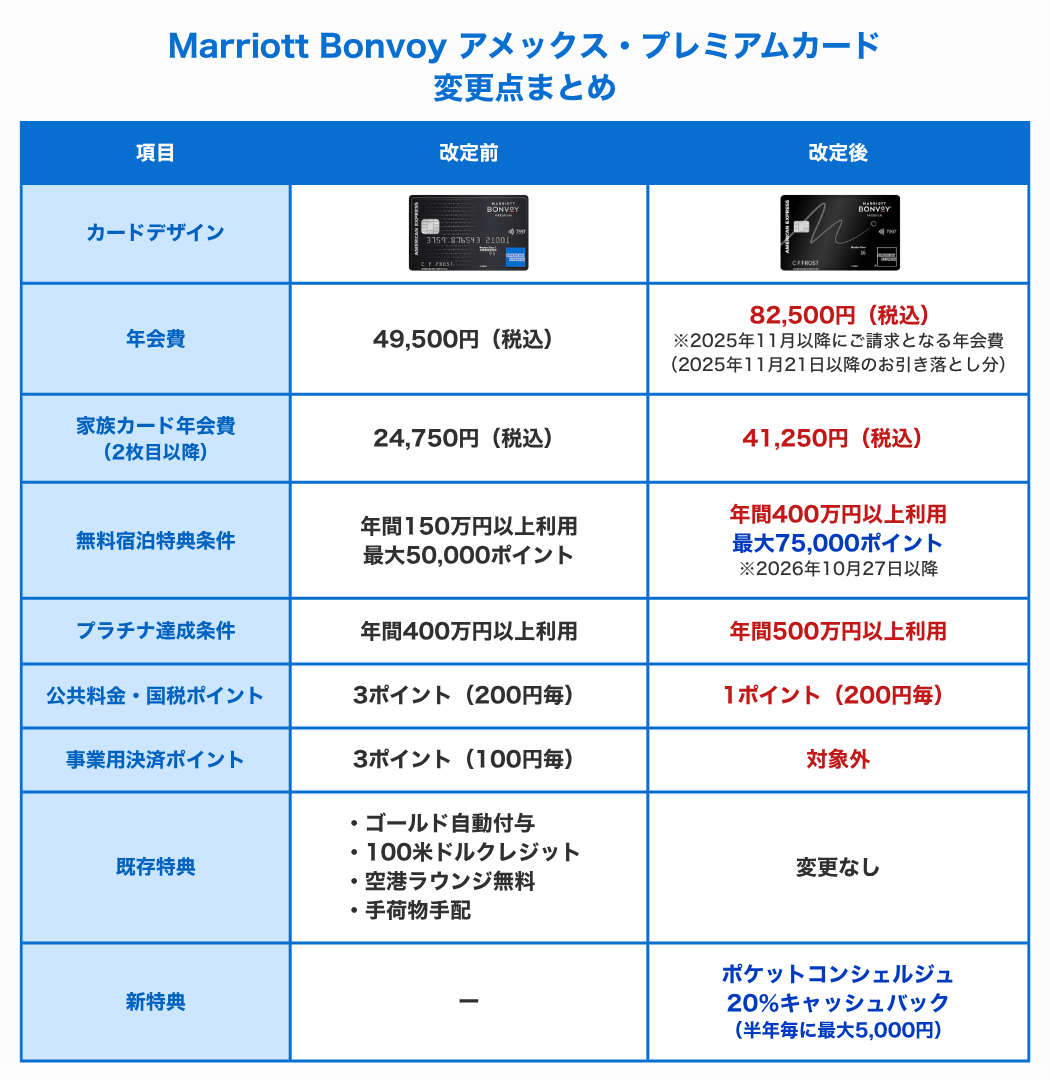

ニュース4:マリオットカード改悪

4つ目のニュースは、過去に何度も紹介してきたマリオットカード(元SPGアメックス)の改悪です。

マリオットカードは、

- 普通に使っているだけでポイントが貯まる

- 貯まったポイントはマリオット系列のホテル宿泊や航空会社のマイルに交換できる

という特徴があり、年会費以上の価値を感じていた人も多かったのではないでしょうか。

ところが今回の改定で、多くの人にとっては「改悪」になりました。

主な改定点は以下の通りです。

- 年会費:49,500円 → 82,500円

- 無料宿泊特典の条件:年間150万円以上利用 → 年間400万円以上利用

- 事業用決済ポイント:100円につき3ポイント → 対象外

また事業利用していた人もポイント付与がなくなるため、メリットが薄くなりました。

結果、多くの人にとっては「年会費分のメリットが得にくくなった」ワケです。

実際にホテルの立場では、以下のような本音があるようです。

- ポイント宿泊ではホテル側の利益が少ない

- ポイント利用者は無料宿泊・無料朝食で済ませて、お金を落とさない傾向がある

- 無料宿泊客ばかりで混雑し、料金を払うVIP客が離れてしまうリスクがある

さらにオーバーツーリズムやインフレの影響もあり、低単価の顧客を減らして、本当にお金を落とすお客さんを優遇したいのでしょう。

結論マリオットグループは「マリオットが好きで、たくさん利用してくれる富裕層を大切にする」というメッセージを出したワケです。

これまでリベ大もマリオットカードをおすすめしていましたが、今回の改悪により一般的な所得の人には勧めにくいカードになりました。

2025年11月以降の更新分から改定後の年会費(82,500円)になるため、解約は更新日の1カ月前を目安に行いましょう。

解約を忘れる可能性もあるので、今後使わないと決めた人は、早めに解約するのも1つです。

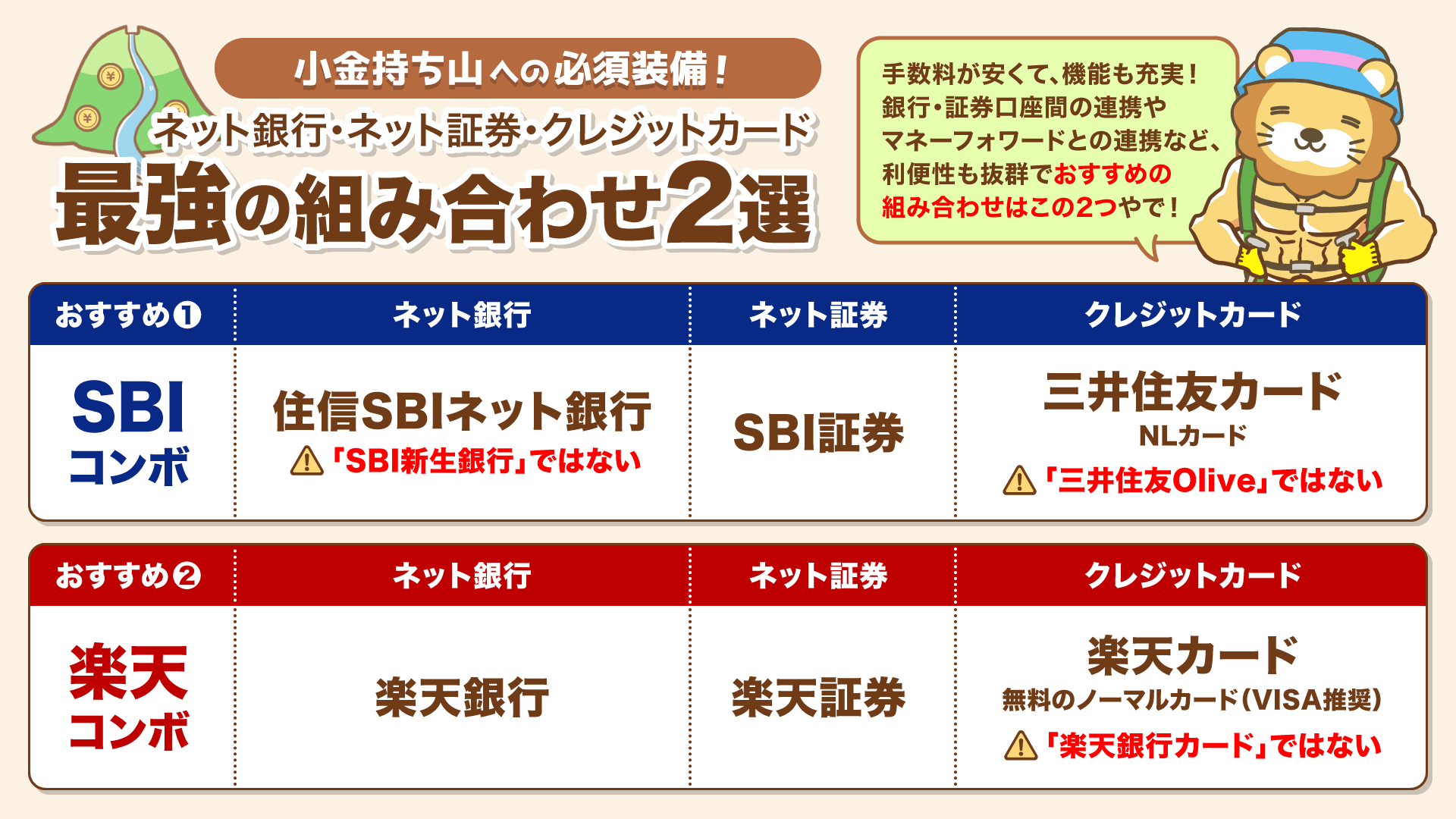

あえておすすめするなら、SBIコンボの「三井住友カード(NL)」、楽天コンボの「楽天カード」の2つです。

クレジットカードについて、リベ大では以下のように伝えています。

- 家計管理しやすければなんでも良い

- 80点取れたら十分

- ポイントのためにあれこれ追いかけるのはコスパが悪い

クレジットカード事業の商流上、極端にお得なカードは出てきません。

また、出てきたとしても今回のように定期的に改悪されるものです。

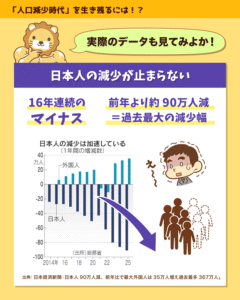

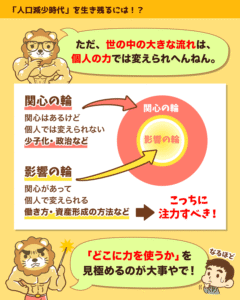

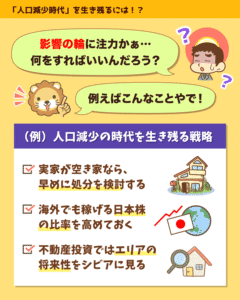

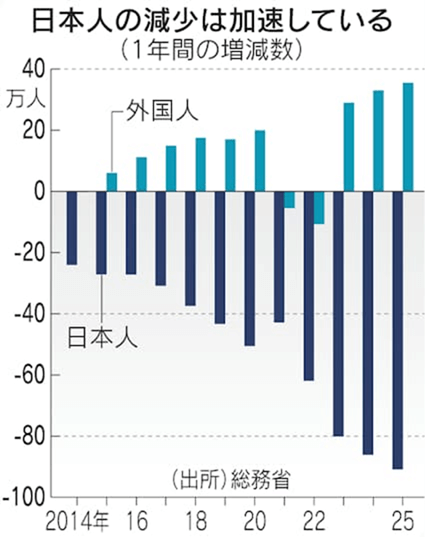

ニュース5:人口減少時代をどう生き抜く?

5つ目のニュースは、2025年8月6日の日本経済新聞から、「日本人90万人減、前年比で最大 外国人は35万人増え過去最多367万人」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:人口激減 どう生き残る?

総務省によると、2025年1月1日時点の日本人は1億2,065万人。

前年と比べると約91万人の減少です。

- 16年連続のマイナス

- 減少幅は1968年の調査開始以来最大

- 人口ピークだった2009年からは約642万人の減少

というように、歯止めがかからない状況になっています。

90万人規模というと、和歌山県・香川県・秋田県あたりの人口と同程度です。

2100年頃には、日本の総人口は6,300万人程度まで減るという推計もあるようです。

このニュースを見た時の反応は、以下のように人それぞれでしょう。

「こうなったのは政治のせいだ!けしからん!」

「人口減っても良いじゃん、増えすぎなんだよ」

「外国人が増えると治安が悪化する。人口が減っても外国人は受け入れたくない」

「外国人増加は歓迎。国内経済を回すには必要だ」

いろいろな意見があるものの、「たった1つの正解」はありません。

「子育て世帯への支援に賛成か反対か」「外国人の受け入れに賛成か反対か」というのは価値観の問題です。

いち国民としては、他人の意見を尊重しつつ、自分の信念に従って選挙に行くだけの話です。

個人の意見はさておき、以下の流れは「メガトレンド」として受け止めざるを得ません。

- 今後も総人口は減り続ける

- 都市部は相対的にマシ、田舎はさらに厳しくなる

- 外国人は増えていく

このようなメガトレンドはそう簡単に変わらないため、これを前提に資産形成の戦略を立てなければなりません。

上記の前提に立つと、「資産形成の方向性」の具体例は以下のようになります。

- 内需に頼る日本株は厳しい。海外でも稼げる日本株の比率を高めよう。

- 田舎の不動産はどんどん厳しくなるから、不動産は都市部を重視しよう。(エリアの将来性がますます大事に)

- 田舎の親の家は、売れるうちに処分を検討しよう。(介護医療の事も考える)

- 人口減の中で本当にインフレが進むのかな?対策はほどほどでOKかもしれないな。

- 外国人向けサービスはチャンスがありそうだ。スモールビジネスのネタを探そうかな。

いち国民としてのスタンスと、小金持ちを目指す個人としてのスタンスでは、モノの見方が全然違うことが分かるのではないでしょうか。

- 関心はあるけど、個人の影響力はほぼゼロ(例:少子化問題)

- 関心もあり、個人の影響力も大きい(例:今日の晩ごはんを何にするか)

上記のような区別ができているワケです。

政治の難しいところは、個々人の影響力は極めて小さい一方で、その1票が「不要なものではない」という点です。

いち国民としては、引き続きしっかりと関心を持って政治参加することをおすすめします。

そして小金持ちを目指す個人としては、メガトレンドを押さえつつ、「倫理観」「スキル」「経済力」などと相談しながら、資産形成に取り組んでいきましょう。

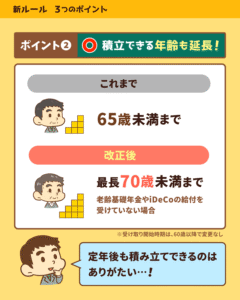

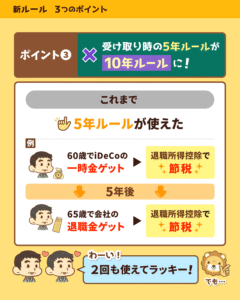

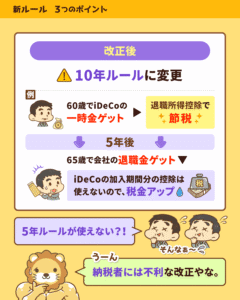

ニュース6:iDeCo新ルール 3つのポイント

6つ目のニュースは、iDeCo新ルール 3つのポイントです。

昨年お伝えしていた「iDeCo改正法案」が可決・成立しました。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:iDeCo どう変わる?

「結局どう変わるの?」という人のために、押さえるべき3つの改正ポイントを紹介します。

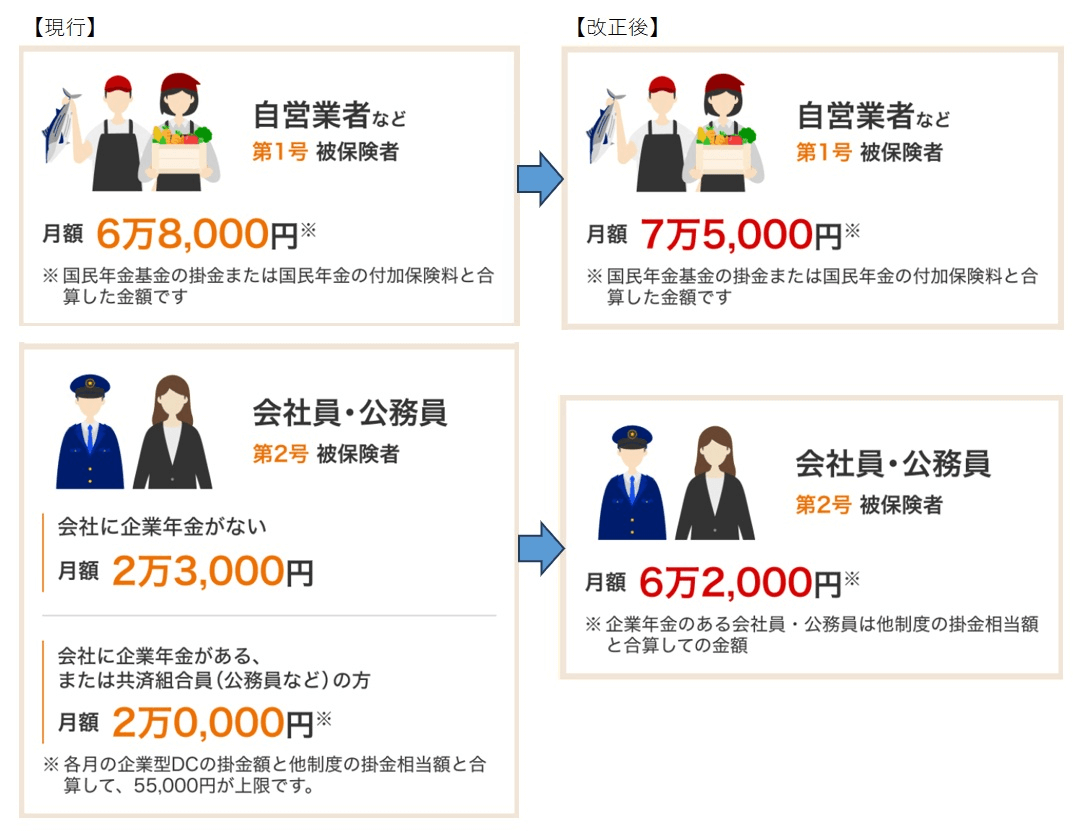

今回の改正の目玉は、拠出金額の上限アップです。(下図参照)

- 自営業者など:月6.8万円 → 月7.5万円

- 会社員や公務員:月2万円 〜 月2.3万円 → 月6.2万円

さらに企業型年金のある会社員について「iDeCoは月2万円まで」という制限もなくなります。

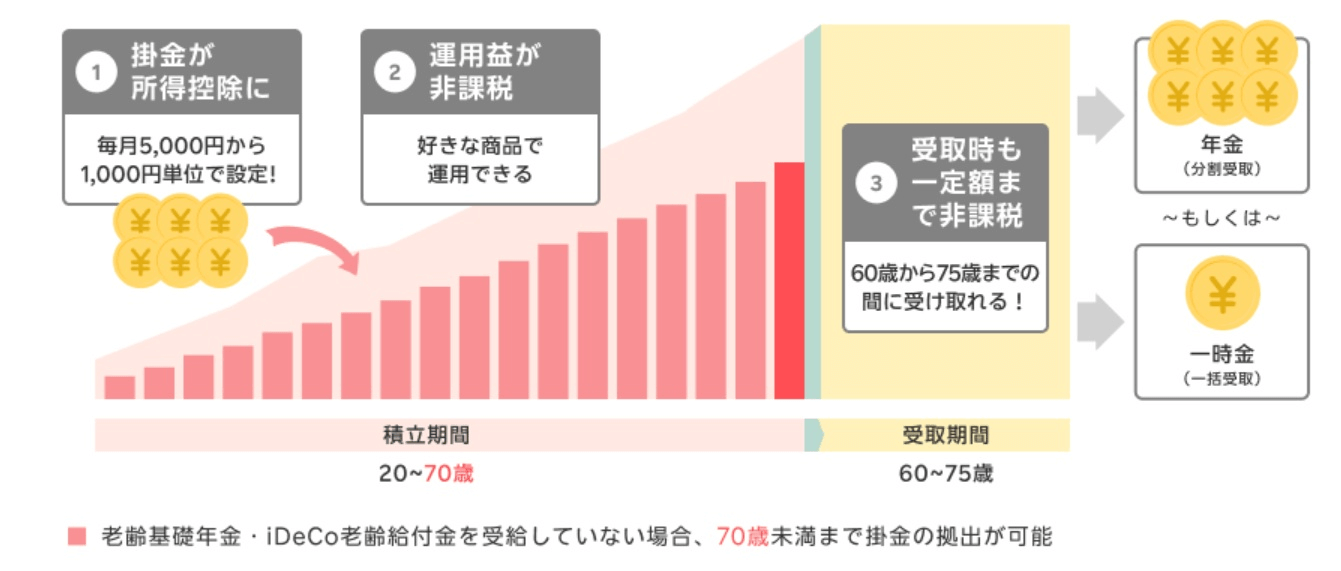

これまで「65歳未満まで」だった加入期間が、一定要件の下で「70歳未満まで」に延長されます。

受け取り開始時期は変わらず60歳になってからですが、老齢基礎年金やiDeCoの老齢給付をまだ受け取っていなければ、最長70歳まで積立可能です。

これは、一部の人にとって不利になる改正です。

今までは、「iDeCoの一時金」を受け取ってから5年空けて「会社の退職金」を受け取る場合、退職所得控除がどちらにも適用されるという「5年ルール」が存在していました。

例えば以下のようなケースでは「退職所得控除」が2回使える超お得な制度でした。

- 60歳でiDeCo一時金を受け取る → 退職所得控除をMAXで利用

- 65歳で会社の退職金を受け取る → 退職所得控除を再びMAXで利用

しかし今回の改正で、この「5年」が「10年」に延長されました。

先ほどの例で考えると、以下のようになります。

- 60歳でiDeCoを一時金で受け取る → 退職所得控除をMAXで利用

- 65歳で会社の退職金を受け取る → 10年経っていないため退職所得控除をMAXで利用できない

結果、払う税金が大きく増えてしまうワケです。

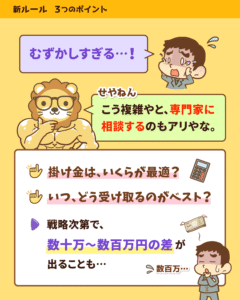

5年ルールを念頭に出口戦略を考えていた人は、次のような対策が必要になります。

- 退職を70歳にして「60歳でiDeCo受取 → 70歳で退職金受取」にする

- iDeCoは一時金ではなく年金形式で受け取る(退職金は普通に受け取る)

- iDeCoへの拠出額を抑える(節税効果が見込みづらくなるため)

人によって最適な戦略(=最も手取りが増える戦略)は異なるため、専門家に相談しながら対処することも考えましょう。

リベシティのような「金融商品を売りつけられる心配がない場所」で相談するのが重要です。

今回のiDeCo改正は、最大のデメリットである「60歳まで引き出せないルール」は変わりません。

そのため基本的なスタンスはこれまでと同じです。

まずは新NISAを優先

余力がある人、かつ卒業試験をしっかりクリアできる人はiDeCoも活用

上記のように、無理のない範囲で利用していきましょう。

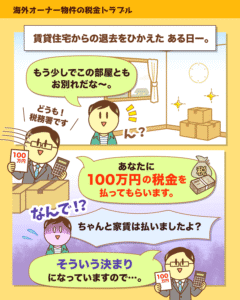

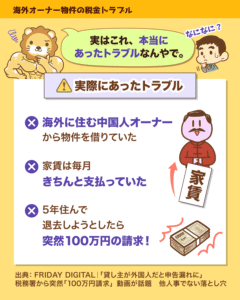

ニュース7:貸主が外国人の不動産は要注意!?

7つ目のニュースは、2025年8月11日のFRIDAY DIGITALから、「「貸し主が外国人だと申告漏れに」税務署から突然「100万円請求」動画が話題 他人事でない落とし穴」です。

「不動産を外国人から借りる時は要注意!税金トラブルに巻き込まれるかも」というニュースです。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:退去時に100万円請求!?

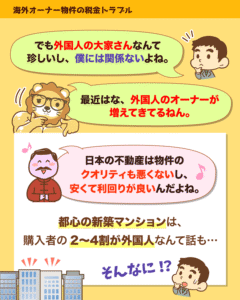

外国人による日本の不動産購入は年々増加しています。

東京の千代田区・港区・渋谷区の新築マンションでは、購入者の2割〜4割が外国人のようです。

デベロッパーによっては「5割以上が外国人購入者」という回答もありました。

外国人からすると、日本の不動産は「安い」「質も悪くない」「利回りも良い」と魅力的だからです。

そんな中で起きたのが、今回の税金トラブルでした。

- 日本人男性が、海外在住の中国人オーナーから物件を借りていた

- 5年後に退去する際、税務署から「約100万円の税金を滞納している」と請求された

- 借主の日本人男性は「なんで自分が払う必要があるの?」と驚く

- 税務署は「あなたに納付義務があります。法律でそうなっています」と主張

家賃10万円の家に住むケースで、税金の仕組みを考えてみましょう。

一般的なケースで、日本に住む大家さんが賃貸経営している場合、10万円の家賃収入の一部は、大家さんが自分で税金を納める必要があります。

一方、海外に住む大家さんの場合、国が税金を取りっぱぐれるリスクを考え、借主に「源泉徴収」を義務付けました。

法律には以下のような内容が書かれています。

- 非居住者や外国法人から日本国内にある不動産を借りて、日本国内で家賃を払う人は

- 支払いの際に20.42パーセントの税金を源泉徴収しなければならない

(参考:国税庁「No.2880 非居住者等に不動産の賃借料を支払ったとき」)

つまり借主が家賃から20.42%を差し引き、税務署に納める仕組みになっているワケです。

例えば家賃10万円の場合、20,420円を税務署に納付し、残り79,580円を大家に送金するイメージになります。

今回のケースでは、借主がこの源泉徴収をしていなかったため、5年分で約100万円の納付漏れになってしまったのです。

家賃はちゃんと払っていたにもかかわらず、急に税務署から「税金払え!」と言われたらさぞ驚くでしょう。

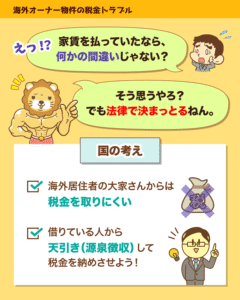

ここで、次のように考える人もいるのではないでしょうか。

「なんで税務署は外国人オーナーに取り立てに行かないの?その100万円、本来は外国人オーナーが負担すべき税金でしょ?」この質問に対する税務署の答えは、基本的に次のようになります。

税務署「源泉徴収しなかったのはあなたの違反です。外国人オーナーに請求するのはご自身でどうぞ」無慈悲ですが、法律上は借主が責任を負うワケです。

今回の件については次の大事なポイントを押さえてください。

- 借主に源泉徴収が発生したのは、貸主が「外国人オーナーだから」ではなく「非居住者オーナーだから」

- 貸主が日本人でも、海外に住んでいれば同じ扱いになる

- 個人が居住用に借りる場合は源泉徴収不要

つまり、源泉徴収が必要なのは「法人がオフィスや社宅として借りる場合」や、「個人が事業用に借りる場合」です。

これに該当する場合、貸主が非居住者であれば、借主が源泉徴収しなければなりません。

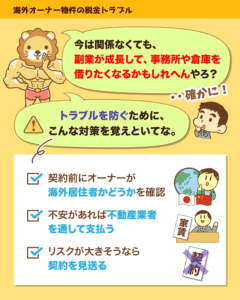

「法人」や「個人の事業用」で物件を借りる際、今回紹介したトラブルを防ぐためには、

- 契約時に貸主が非居住者かどうかを確認する

- 契約内容に不安があれば契約自体を見送る

- 国内の不動産業者に間に入ってもらい、不動産業者に賃料を払う形にする

といった対策が考えられます。

外国人オーナーが今後増えていくであろう状況を考えると、知っておいて損のない話です。

リベ大で学んでいる人の中には、マイクロ法人を作って社宅を借りるケースなどもあるでしょう。

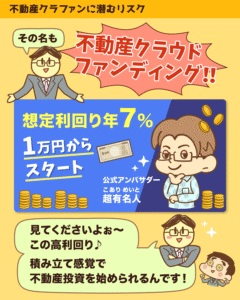

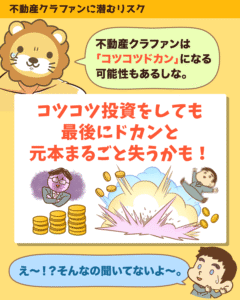

ニュース8:不動産クラファン トラブル続出

8つ目のニュースは、2025年8月11日の日本経済新聞から、「不動産クラファン高利回り人気 開示に課題、償還遅れや事業者破産も」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:誰でも手軽に大家さんに!?

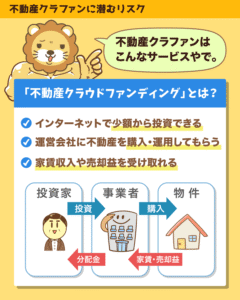

インターネットで少額から不動産投資できる「不動産クラウドファンディング」。(下図参照)

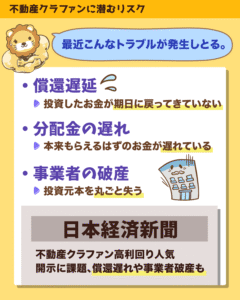

事例をいくつか紹介します。

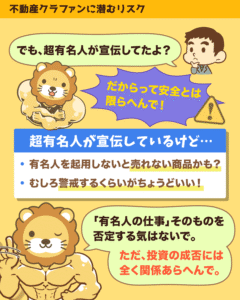

元サッカー日本代表・本田圭佑氏が広告塔を務めたヤマワケエステート。

札幌市の集合住宅ファンドで、2025年2月〜5月の償還予定が延期されています。

償還遅延は、「この日までに投資家にお金を返す予定だったものの、いろいろ事情があってお金返せなくなったので少し待ってください」という状態です。

今後投資元本が全額返ってくるのか、一部しか返ってこないのか、全額返ってこないのかは不透明です。

むしろ、有名人を使わないと売れないような商品は怪しいと疑うくらいの温度感でいましょう。

ファンドに償還遅延が起きるだけではなく、事業者そのものが破産するケースもあります。

沖縄県の物件のファンドを運用中だったダイムラー・コーポレーションは、7月に破産手続きを開始しました。

2024年5月までの1年間に、延べ約380人が同社のファンドに投資していたようですが、おそらくお金が戻らない可能性は高いでしょう。

不動産クラファンは「コツコツドカン」のリスクがあります。

コツコツ利息を積み上げても、最後にドカンと元本を失うワケです。

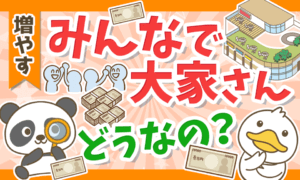

少額から投資でき、だれでも大家さんになれる金融商品として有名な「みんなで大家さん」。

このシリーズのファンドで、7月末に支払われる予定だった分配金が遅延しています。

一部では「会社が破産するのでは?」という噂もあり、累計2,000億円以上を集めているだけに影響が大きくなる可能性があります。

実はリベ大では、「みんなで大家さん」について、3年前から警鐘を鳴らしていました。

今回の日本経済新聞の記事は、

- クラファンの特徴や人気の背景を紹介

- 成功している事例、不動産クラファンの意義を紹介

- トラブル事例を伝えて注意喚起

- 不動産クラファンの法律上の問題や課題を指摘

という形で、バランスの取れた内容でした。

とはいえ初心者にとっては「結局やって良いの?悪いの?」が分かりにくい内容とも言えます。

「不動産クラファンは、やらなくてOK」です。

このような未成熟な業界、リスクリターンの見合わない商品に、皆さんの大切なお金を預けてはいけません。

今、日本の金利は上昇傾向にあります。

一般論として、金利が上がると不動産投資はハードモードになります。

なぜなら金利負担が増えると、

- 借金返済がキツくなり(=収支が回らなくて破産する人が増える)

- 不動産を買える人が減る(=不動産の価格が上がりづらくなる)

からです。

今後実質金利が上がっていけば、一部の好立地物件を扱ってるところは別として、コケる不動産クラファンはもっと増える可能性もあるでしょう。

皆さんの大事なお金、どこに投資するのかしっかり考えてください。

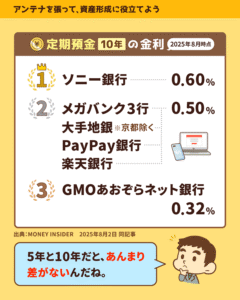

ニュース9:2025年8月 銀行預金金利TOP3

9つ目のニュースは、2025年8月2日のMONEY INSIDERから、「2025年8月、銀行「預金金利」ランキングTOP3。5年定期は引き続き”大和ネクスト銀行”が1位」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:銀行の預金金利 TOP3

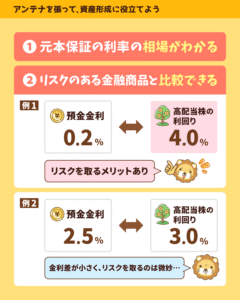

2025年8月時点での銀行預金金利ランキングが発表されました。

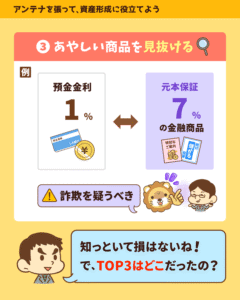

預金金利は、以下のような理由から定期的に確認しておくべきものです。

- 無リスクで得られる利回りが分かる

- リスク商品との比較に役立つ

- 詐欺商品を見抜くのに役立つ

預金金利は「無リスク資産のリターン」を示す重要な指標です。

ウォーレン・バフェット氏も以下のように「現金の重要性」を強調しています。

我々は信念をもって現金を保有している。現金がなければ翌日のプレイに参加できない状況は、過去の歴史の中で何度か起こってきたし、未来の歴史の中でも何度か起こるだろう。

現金は、

- 日常生活用

- 生活防衛資金

- 暴落対策資金

のように、いろいろな意味で価値があります。

ここまでの前提を踏まえて、銀行の預金金利を見ていきましょう。

- 1位:みんなの銀行 0.3%

- 2位:auじぶん銀行 0.21%

- 3位:その他調査対象の全ての銀行 0.2%

(参考:MONEY INSIDER「2025年8月、銀行「預金金利」ランキングTOP3。5年定期は引き続き”大和ネクスト銀行”が1位」)

リベ大でおすすめしている「楽天銀行」や「d NEOBANK(旧住信SBIネット銀行)」は0.2%なので、あえて1位・2位の銀行に乗り換える必要はありません。

- 1位:大和ネクスト銀行 0.70%

- 2位:UI銀行 0.55%

- 3位:京都銀行/ソニー銀行/auじぶん銀行 0.50%

(参考:MONEY INSIDER「2025年8月、銀行「預金金利」ランキングTOP3。5年定期は引き続き”大和ネクスト銀行”が1位」)

ボリュームゾーンは0.4%前後ですが、大和ネクスト銀行が頭一つ抜けています。

- 1位:ソニー銀行 0.60%

- 2位:メガバンク3行・大手地銀(京都除く)・PayPay銀行・楽天銀行 0.50%

- 3位:GMOあおぞらネット銀行 0.32%

(参考:MONEY INSIDER「2025年8月、銀行「預金金利」ランキングTOP3。5年定期は引き続き”大和ネクスト銀行”が1位」)

5年定期・10年定期で大きな差はなく、ソニー銀行が単独トップという結果でした。

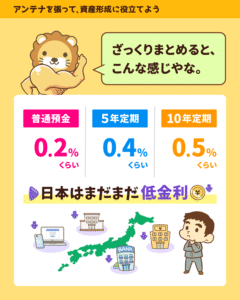

普通預金:0.2%程度

5年定期:0.4%程度

10年定期:0.5%程度

インフレが進んできたとはいえ、日本は依然として低金利です。

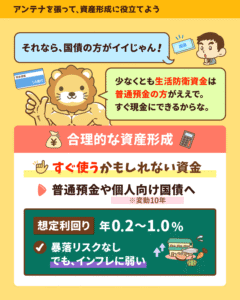

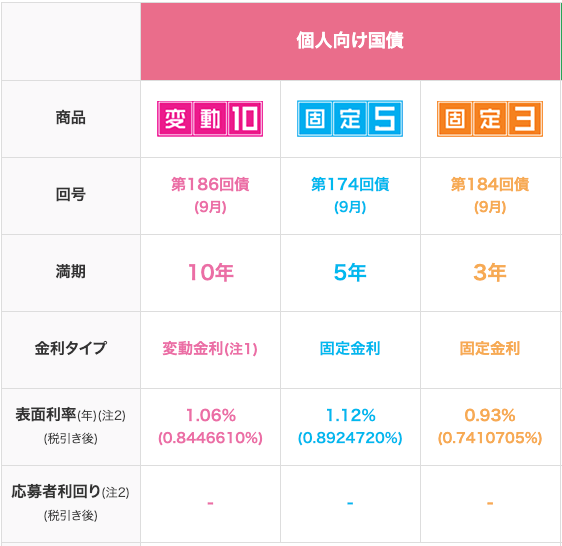

今後の金利動向も、引き続き定点観測していきましょう。

- 変動10年:1.06%

- 固定5年:1.12%

- 固定3年:0.93%

個人向け国債の金利は定期預金より高く、1年経過すれば元本割れせずに中途解約も可能です。(※直近2回分の利子相当額のコストがかかる点は注意)

民間銀行よりも国の信用力が高い点を考えると、定期預金よりも個人向け国債を選ぶのは、合理的な選択肢と言えます。

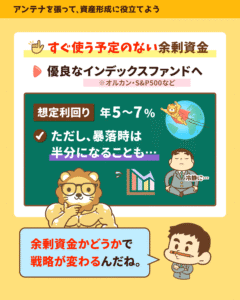

- リスクを取れるお金

→ オルカンやS&P500のインデックス資産へ。(期待利回り5%〜7%。暴落も想定。) - リスクを取れないお金

→ 普通預金や個人向け国債(変動10年)へ。(期待利回り0.2%〜1.0%。暴落はないがインフレに弱い。)

上記をベースとして考えましょう。

これよりも「利回りが低いのにリスクやコストが高く、縛りが多い商品」に手を出すと搾取されるだけです。

まとめ:【2025年 ⑧】お金のニュースを振り返ろう

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

リベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街です。

今回紹介したような最新の情報も飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!