配偶者控除というのは、数ある税金の控除の1つで、節税の味方です。

2020年に行われた国勢調査によると、日本には約2,900万組(5,800万人)の夫婦がいます。(参考:e-Stat 政府統計の総合窓口)

このうち、配偶者控除について正しく理解している夫婦はどの程度いるでしょうか?

例えば「103万円の壁」と聞いて、内容を完璧に説明できる人は少ないでしょう。

しっかり理解していないために、知らないうちに損をしている人がたくさんいるかもしれません。

今回の記事は、現在夫婦生活を送っている人だけではなく、これから結婚する人にも参考になる内容です。

そもそも控除とは何か?

配偶者控除・配偶者特別控除とは何か?

配偶者控除のよくある勘違い3選

- 勘違い①:103万円の壁を超えても問題無い

- 勘違い②:共働き夫婦は配偶者控除なんて関係無い

- 勘違い③:事業の売上も103万円以下なら問題無い

正しい知識をつけることで、生涯で数十万単位で得をする可能性があります。

逆に知らないだけで数十万単位で損をします。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:103万円の壁?配偶者控除

目次

解説動画:【絶対に知っておくべき】配偶者控除「よくある誤解3選」について徹底解説

このブログの内容は以下の動画でも解説しています!

そもそも控除とは何か?

まずは、税金の基礎知識についてざっくり解説します。

会社員の給与には所得税・住民税という税金がかかります。

給与に税金がかかるとお伝えしましたが、厳密には給与に税率をかけるのではなく、給与から控除を差し引いた課税所得に税率をかけて算出します。

例えば年収300万円の人は、300万円に対してまるまる税金がかかるわけではありません。

給与のみを基準に計算しない理由は、人々の様々な事情を考慮しているからです。

例えば、独身の人と配偶者や子供を扶養している人とでは、必要な生活費が異なります。

他にも以下のようなケースが考慮されています。

- 障がいがある

- ひとり親の世帯

- 自然災害などで損失を受けた

結局、会社員の課税所得は、「給与 - 給与所得控除(会社員の経費に該当するもの) - 各種控除 = 課税所得」という式で表せます。

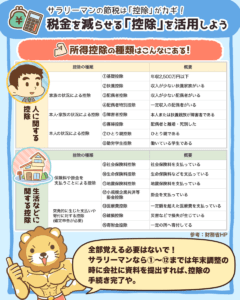

なお、控除の種類は以下をはじめ、全部で15種類あります。

- 配偶者控除、扶養控除

- 障害者控除

- ひとり親控除

- 医療費控除

- 生命保険料控除

そして、税金は給与自体にかかるのではなく、課税所得(給与 - 給与所得控除 - 各種控除)に対してかかります。

課税所得に所得税率・住民税率をかけて税金を計算するという前提を押さえておきましょう。

控除について詳しく知りたい人は、以下の図解でも解説していますので、参考にしてください。

▼図解:税金を減らせる「控除」を活用しよう

配偶者控除・配偶者特別控除とは何か?

配偶者を扶養している場合は、配偶者控除・配偶者特別控除のいずれかが利用できます。

今回の記事では、事例を分かりやすくするために夫が妻を扶養しているケースを想定します。

このケースでは、配偶者控除・配偶者特別控除を活用することで、夫の税金(所得税・住民税)の金額が下がります。

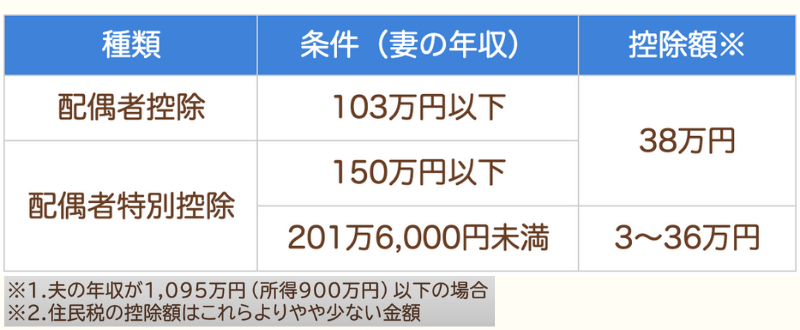

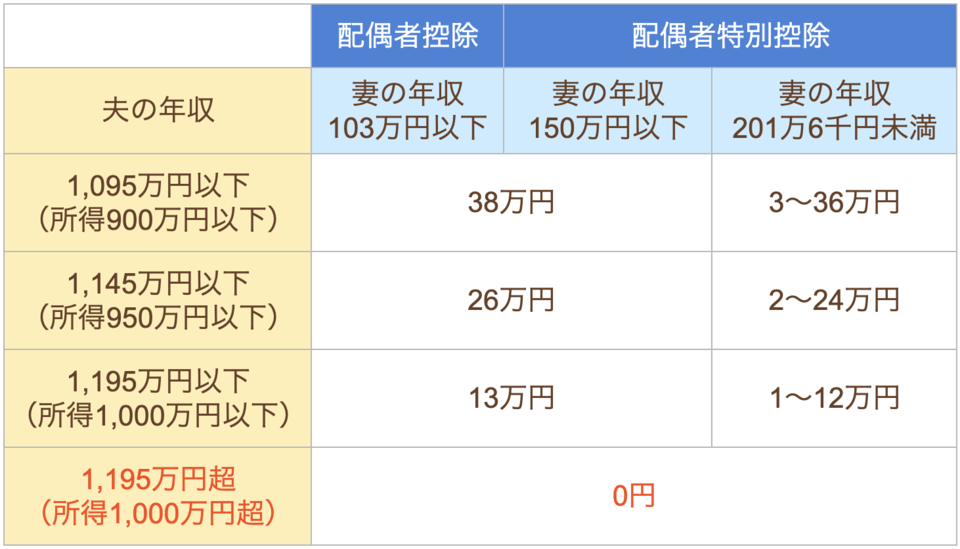

配偶者控除・配偶者特別控除がどのような条件で利用できるのかについては、以下の通りです。

例えば、妻の年収が103万円以下の場合、夫は38万円の控除が使えます。

つまり、夫の課税所得が38万円減少することを意味します。

配偶者控除の38万円という金額について、税金そのものが38万円安くなると勘違いする人もいますが、それは間違いです。

配偶者控除を使うと、38万円 × 税率の分だけ税金が安くなります。

保険でも同様で、生命保険料控除が2万円あるからといって、税金が2万円安くなるわけではありません。

あくまで税金が安くなるのは、2万円×税率の分だけです。

ここで、配偶者控除が適用された場合、どのくらい税金が安くなるのかシミュレーションしてみましょう。

- 所得税:控除額38万円 × 10% = 38,000円

- 住民税:控除額33万円 × 10% = 33,000円

→ 合計:71,000円

71,000円という金額は、配当利回り4%の高配当株を約200万円分購入して、ようやく手に入る金額です。

たった2年間、判断を間違って配偶者控除を活用しなかった場合、10万円を超える損失になるかもしれません。

さらに高所得者のように税率が高ければ、損失はもっと大きくなります。

さて、ここまでは配偶者控除について説明しましたが、妻の年収が103万円を超えると、配偶者控除ではなく配偶者特別控除に名前が変わります。

妻の年収が103万円を超えても、150万円以下なら控除額は38万円のままです。

そして150万円~201万6,000円未満の場合、控除額は段階的に減少します。

ん〜、中々複雑だね…。

さらにややこしいことに、配偶者控除や配偶者特別控除の金額は、夫の年収によっても変わります。

以下の表のように、夫の年収が高くなるほど控除額が少なくなり、1,195万円を超えると配偶者控除は使えなくなります。

この表からは、いわゆる高年収の会社員が税金を狙い撃ちされていることが良く分かります。

稼げば稼ぐほど、税金はどんどん増えていくので、生活がなかなか楽にならないと感じる人も多いでしょう。

しかし、しっかり知識を身につけて税金を上手にコントロールして、合法的に負担を最小化している人がいるのも事実です。

さて、配偶者控除・配偶者特別控除について、ここまでの内容をまとめると以下の通りです。

- 妻の年収が103万円以下:夫の方で38万円の配偶者控除が使える

- 妻の年収が103万円超~150万円以下 :夫の方で38万円の配偶者特別控除が使える

- 夫の年収が1,095万円超:段階的に控除額が減少

- 夫の年収が1,195万円超:配偶者控除・配偶者特別控除ともにゼロ

弁護士も分厚い六法全書を丸暗記しているワケではありません。

必要な時に必要な情報を持ってこられるような、フックになっているポイントを押さえておけば、十分に賢く立ち回れます。

配偶者控除のよくある勘違い3選

控除について理解できたところで、ここからは配偶者控除・配偶者特別控除に関する3つの勘違いを解説します。

- ①103万円の壁を超えても問題無い

- ②共働き夫婦は配偶者控除なんて関係無い

- ③事業の売上も103万円以下なら問題無い

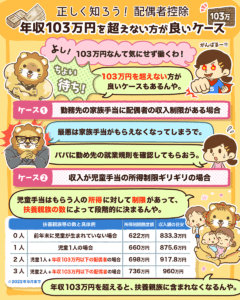

勘違い①:103万円の壁を超えても問題無い

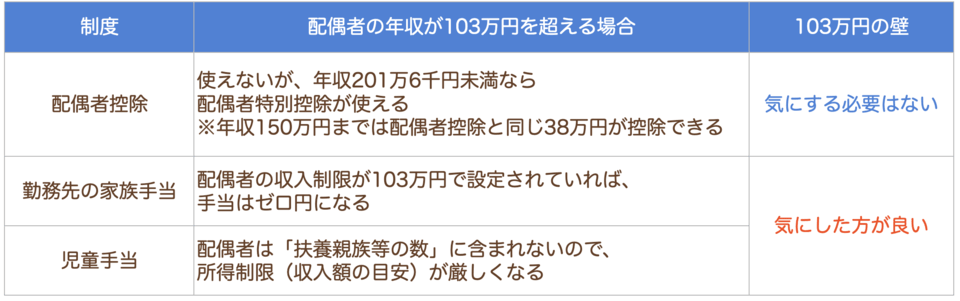

妻が年収103万円を超えても、配偶者特別控除によって年収150万円までは同じ金額の控除が受けられます。

しかし、年収103万円を超えない方が良いケースが2つあるのです。

- ①勤務先の家族手当に収入制限がある場合

- ②収入が児童手当の所得制限ギリギリの場合

ケース①:勤務先の家族手当に収入制限がある場合

1つ目のケースは、夫の勤め先に家族手当があり、かつ配偶者の収入制限がある場合です。

一般的に家族手当は、扶養している配偶者がいると一定額(月1万円前後)が支給されます。

人事院の令和3年「民間給与の実態」では、家族手当における「配偶者の収入制限に関する統計」が公開されています。

以下の表に結果を抜粋しましたが、家族手当を支給している事業所の約45%は、配偶者控除と同じ基準(年収103万円)で支給対象の有無を判断しています。

妻が「年収150万円までは大丈夫!」と思って働くと、夫は38万円の配偶者特別控除は使えるものの、勤め先からの家族手当が受け取れなくなったり、返金させられたりする可能性もあります。

逆に勘違いしていて、実は給与規定では「130万円以下」と書いてあったり、そもそも収入制限が無かったりする場合もあります。

まずは、夫の勤め先の就業規則や給与規定を見て、家族手当における配偶者の収入制限を確認しましょう。

ケース②:収入が児童手当の所得制限ギリギリの場合

2つ目のケースは、夫の収入が児童手当の所得制限ギリギリの場合です。

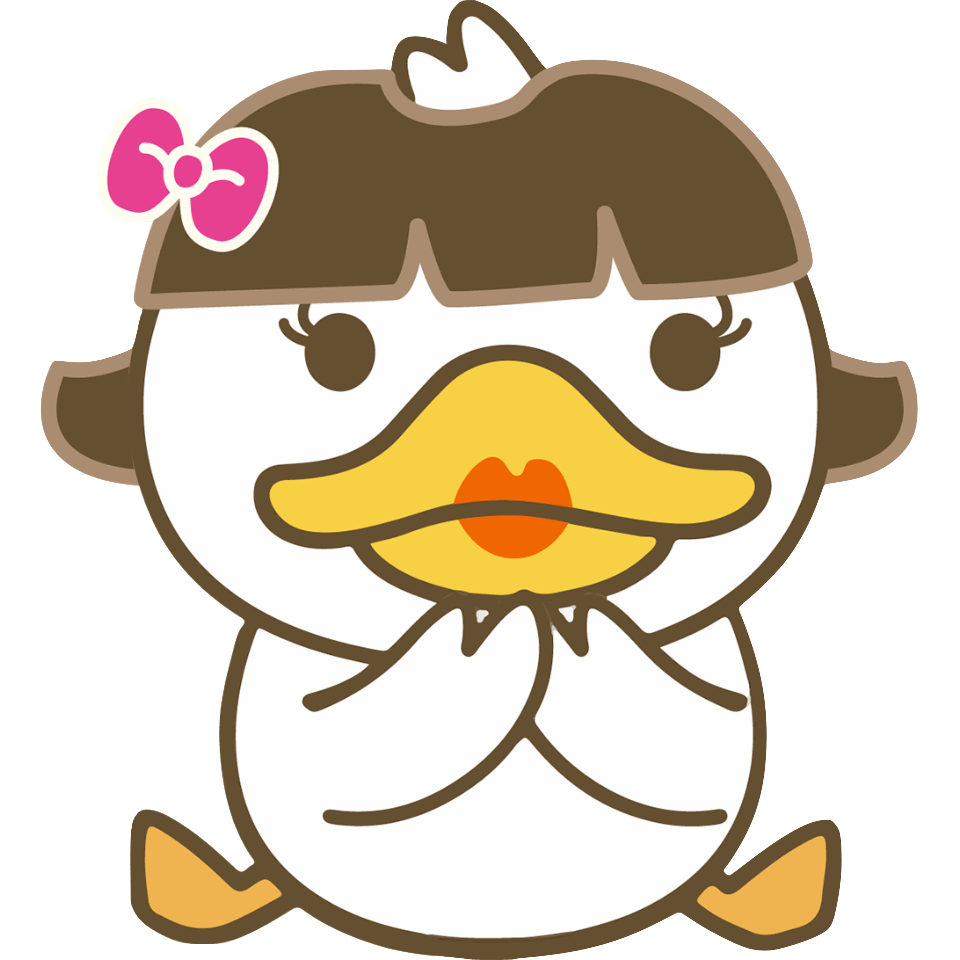

児童手当とは、中学校を卒業する前の子どもを養育している人を対象に支給される手当です。

年齢に応じて最大15,000円が支給され、15年間の総額は約200万円にもなります。

これをまるまる貯金しておき、高校以降の教育費に充てる人も多いでしょう。

しかし、児童手当は誰もが満額もらえるわけではなく、もらう人の所得に対して制限(所得制限)があります。

所得制限に引っかかると、もらえる金額が子ども一人あたり月額5,000円(特例給付)に変わります。

仮に子どもが生まれてから中学卒業までの15年間、特例給付だった場合の児童手当は合計約90万円です。

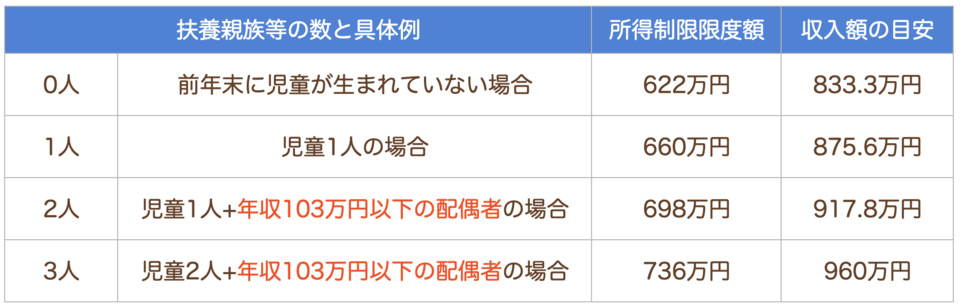

また、児童手当の所得制限は一律で何万円と決まっているワケではありません。

以下の表でのように、扶養親族の数によって段階的に決まるのです。

(出典:内閣府「令和3年児童手当見直しに関する全国説明会」の「【資料1】令和3年児童手当見直しに関する全国説明会資料」をもとに作成)

重要なポイントは、扶養親族等の数に年収103万円以下の配偶者は含まれるものの、103万円を超えると除かれるという点です。

しかも児童手当の所得制限には、年収103万円を超えた場合の特別な取扱いはありません。

少しイメージしづらいと思うので、2組の家庭を例にあげて児童手当の差を見てみましょう。

例1・例2ともに夫の年収が900万円の3人家族ですが、妻の年収が103万円を超えるかどうかで、扶養親族の数が変わることを表しています。

結果的に、妻の年収が103万円を超えると児童手当の額が減額されます。

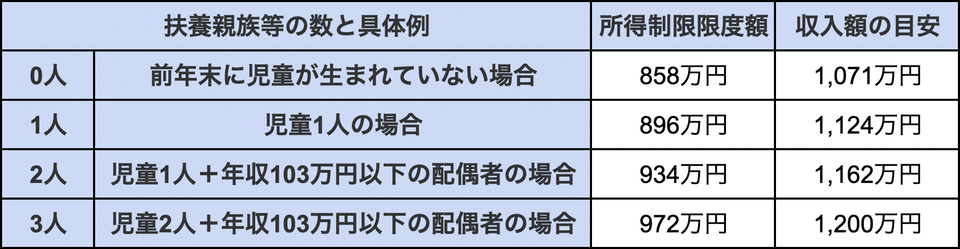

さらに、2022年10月からは月5,000円の特例給付すらもらえない、もう1つの所得制限がスタートします。

具体的には以下の所得制限限度額を超えると、児童手当が一切もらえなくなります。

(出典:内閣府「令和3年児童手当見直しに関する全国説明会」の「【資料1】令和3年児童手当見直しに関する全国説明会資料」をもとに作成)

ここで、所得制限の厳しさが分かってくるというワケです。

皆さんの中には、「夫の年収が1,200万円を超えると児童手当がゼロ円になる」というニュースを聞いた人もいるでしょう。

政府の改正案では、2022年10月の支給分から、この「夫婦のうち高い方の年収」が1200万円程度を上回る世帯には、現在子ども1人につき月5000円支給されている「特例給付」を廃止することとした。

しかし、年収1,200万円は扶養親族等の数が3人(子ども2人と年収103万円以下の妻)のモデルケースです。

同じように子どもが2人いても、妻が年収103万円を超えると扶養親族等の数は2人になるため、特例給付の所得制限限度額は1,162万円と厳しくなります。

勘違い①の内容を振り返ると、以下通りになります。

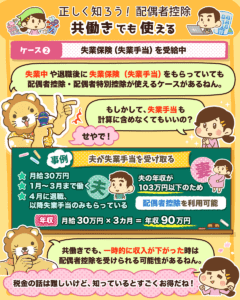

勘違い②:共働き夫婦は配偶者控除なんて関係無い

夫婦お互いに年収201.6万円を超えていると、配偶者控除・配偶者特別控除は使えません。

例えば、夫も妻も年収300万円という場合、お互いに上記控除は使えません。

しかし以下の2ケースに該当するなら、使える可能性が出てくるのです。

- ①産休や育児休業中

- ②失業保険(失業手当)を受給中

ケース①:産休や育児休業中

はじめに、産休を例にあげて、配偶者控除・配偶者特別控除が使える事例を紹介します。

妻は月給20万円で1月から3月まで働き、4月から産休に入った。

その後は会社から給与をもらっておらず、賞与として40万円を受け取った。

年間の収入は「月給20万円 × 3カ月 + 賞与40万円 = 年収100万円」。

→ 妻の年収が103万円以下のため、夫が配偶者控除を使える。

妻は月給20万円で1月から6月まで働き、7月から産休に入った。

その後は会社から給与をもらっておらず、賞与として60万円を受け取った。

年間の収入は「月給20万円 × 6カ月 + 賞与60万円 = 年収180万円」。

→ 妻の年収が201.6万円以下のため、夫が配偶者特別控除を使える。

このように、1年のうちに働いている期間と働いていない期間が入り混じる場合、本当は対象になるのに自分には関係無いと思い、申請が漏れるケースが発生します。

妻が産休・育児休業中は、勤務先から給料はもらえません。

代わりに、以下のお金が健康保険や雇用保険からもらえます。

- 出産手当金(健康保険)

- 出産育児一時金(健康保険)

- 育児休業給付金(雇用保険)

いずれも税金がかからない非課税の収入のため、配偶者控除・配偶者特別控除の判定をする時には年収に含みません。

また、夫が育児休業を取る場合の育児休業給付金も、算定には含めません。

そのため、以下の事例のように妻が配偶者控除または配偶者特別控除を使えるケースもあります。

夫は月給30万円で1月から3月まで働き、4月から育児休業に入った。

その後は会社から給与をもらっておらず、賞与として60万円を受け取った。

年間の収入は「月給30万円 × 3カ月 + 賞与60万円 = 年収150万円」。

→ 夫の年収が201.6万円以下のため、妻が配偶者特別控除を使える。

ケース②:失業保険(失業手当)を受給中

失業中や退職後に失業保険(失業手当)をもらっている場合も同じです。

失業保険も税金がかからない非課税の収入なので、配偶者控除の判定をする時の年収には含みません。

夫は月給30万円で1月から3月まで働き、4月に退職した。

その後は失業手当のみをもらっている。

年間の収入は「月給30万円×3カ月=年収90万円」。

→ 夫の年収が103万円以下のため、妻が配偶者特別控除を使える。

普段お互いに働いている夫婦でも、配偶者が育児休業中や失業中なら、配偶者控除を受けられるかもしれない点は押さえておきましょう。

配偶者控除では、性別や年収が減った理由を問われることはありません。

勘違い③:事業の売上も103万円以下なら問題無い

ここまでの事例では、夫も妻も会社員のケースを想定し、103万円の壁を意識してきました。

しかし、妻が個人事業主・フリーランスの場合は、103万円の壁ではなく「48万円の壁」を意識しましょう。

配偶者控除は、妻が年収103万円以下の場合に使えると解説してきましたが、これは給与所得のみの場合です。

個人事業主の場合は、所得が48万円以下かどうかで判定します。

所得:配偶者控除の判定で利用する

- 会社員:給与 - 給与所得控除

- 個人事業者:売上 - 必要経費

課税所得:税率をかけて税金を計算するのに利用する

- 会社員:所得(給与 - 給与所得控除) - 控除

- 個人事業者:所得(売上 - 必要経費) - 控除

年収によって変動しますが、会社員には給与所得控除という最低55万円の経費のようなものが認められています。

よって、給与103万円は所得48万円(103万円 - 55万円)に相当します。

つまり配偶者控除の対象になるための条件は、「給与103万円以下 = 所得48万円以下」と言い換えることも可能です。

一方で、個人事業主には給与所得控除は存在しないので、103万円を稼いだ場合でも、経費が無ければ103万円がそのまま所得になります。

所得48万円を超えているので、夫の方で配偶者控除は使えません。

個人事業主・フリーランスの場合は、シンプルに「48万円の壁」を意識しましょう。

妻の売上は年間50万円で、必要経費は10万円だった。

所得は「50万円 - 10万円 = 40万円」となる。

→ 妻の所得が48万円以下なので、夫は配偶者控除が使える。

妻の売上は年間80万円で、必要経費は10万円だった。

所得は「80万円 - 10万円 = 70万円」となる。

→ 妻の所得が133万円以下なので、夫は配偶者特別控除が使える。

個人事業主やフリーランスには給与所得控除はありませんが、自由に経費が使える分、うまくやれば幸せになれます。

ちなみに、妻がパートなどの給与と、個人事業主としての売上の両方ある場合はどうなるでしょうか?

答えは、それぞれの所得を計算した後、合算して判定します。

妻はパートの給与が年70万円、個人事業主としての売上が年40万円、必要経費は10万円だった。

- 給与の所得:70万円 - 55万円(給与所得控除) = 15万円

- 事業の所得:40万円 - 10万円 = 30万円

- 合計所得:15万円 + 30万円 = 45万円

→ 妻の所得が48万円以下なので、夫は配偶者控除が使える。

最後は、個人事業主の妻が青色申告をしている事例です。

売上から必要経費と最大65万円の青色申告特別控除を引いて所得を計算します。

妻の売上は年間120万円、必要経費は10万円で青色申告をした。

所得は「120万円 - 10万円 - 65万円 = 45万円」となる。

→ 妻の所得が48万円以下なので、夫は配偶者控除が使える。

妻の売上は年間220万円、必要経費は50万円で青色申告をした。

所得は「220万円 - 50万円 - 65万円 = 105万円」となる。

→ 妻の所得が133万円以下なので、夫は配偶者特別控除が使える。

青色申告をするメリットについては、以下の記事でも詳しく解説しているので、参考にしてください。

まとめ:配偶者控除を正しく理解して活用しよう!

今回の記事では、以下の点について解説しました。

そもそも控除とは何か?

配偶者控除・配偶者特別控除とは何か?

配偶者控除のよくある勘違い3選

所得と課税所得の違いや、配偶者控除と配偶者特別控除をとれる条件などについて、詳しく解説しました。

ここで、配偶者控除のよくある勘違いをもう一度復習しましょう。

しっかり理解していないと、年間10万円近く損をする可能性もあります。

勘違い①:103万円の壁を超えても問題無い

- 勤務先の家族手当や児童手当の所得制限を考える時は、103万円を超えない方がいい場合もある。

勘違い②:共働き夫婦は配偶者控除なんて関係無い

- 産休・育児休業中や失業中は、勤務先からもらう給与が減るので、配偶者控除や配偶者特別控除が使える場合もある。

勘違い③:事業の売上も103万円以下なら問題無い

- 妻が個人事業主の場合、「売上 - 必要経費 - 青色申告特別控除」で計算される所得で考える。

- 所得が48万円以下なら配偶者控除(48万円の壁)、133万円以下なら配偶者特別控除が使える。

今回解説したように、税金の話は非常に複雑なので、何も知らないまま損をしている人がたくさんいます。

このような話題をしっかり押さえて、常に賢く行動し続けている人は、何も知らない人よりたくさん得をします。

税金のような話は、多くの人が知らない分、少し勉強するだけで周りと圧倒的な差をつけられます。

これからもリベ大は様々な情報を発信していくので、皆さんも正しい知識を身につけるだけではなく、その知識を最大限に活用できる人になってください。

もし、税金の話がどうしても分からなかったり、個別のケースを相談したい場合は、リベ大のオンラインコミュニティ「リベシティ」も活用してみましょう。

以上、こぱんでした!

▼税金や確定申告について学びたい人はこちら!

▼給与と手取りの関係について知りたい人はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!