こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」に関する情報発信もしています。

▼図解:増やす力

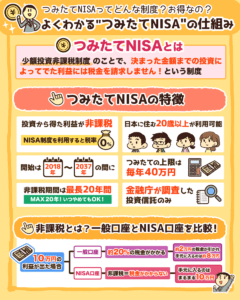

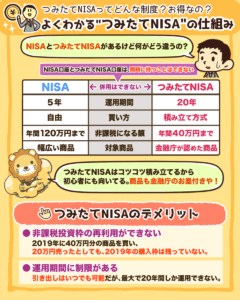

今回のテーマである「つみたてNISA」は2018年1月に始まった制度です。

2021年9月2日の日本経済新聞によると、つみたてNISA対象のファンドが全て含み益になったそうです。

(参考:日本経済新聞「つみたてNISA対象投信、すべてが含み益に」より)

リベ大でも「つみたてNISAは優良ファンドが多く、手数料や税金などのコストも格安でおすすめできる」と伝え続けてきたので、今回のニュースは嬉しい限りです。

つみたてNISAを始めた人は、以下の3つの力を伸ばしながら資産が増えていくサイクルを経験できているのではないでしょうか。

貯める力:倹約や節税をして支出を減らし、お金を貯める。

稼ぐ力:本業や副業で働いてお金を稼ぎ、収入を増やす。

増やす力:貯めた資金で投資をして、資産を増やしていく。

▼図解:貯める力と稼ぐ力

ただし、つみたてNISAの利用者に覚えておいてほしいことがあります。

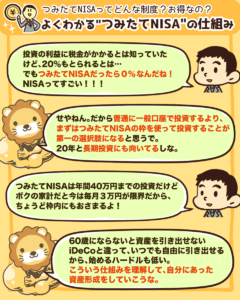

それは「つみたてNISAに採用されているファンドの多くはインデックスファンドで、インデックス投資は景気の流れに左右される」ということです。

つまり、皆が一緒にお金持ちになるけれど、皆と一緒にお金を失う可能性もある投資スタイルなのです。

そのため、景気の流れが変わっても対応できる生存スキルや、一緒に転落しない粘り強さを持つ必要があります。

そこで今回は、景気の波に振り回されない力を身につけるため、以下の2つを解説します。

- つみたてNISAの現状を確認

- つみたてNISA今後の対策5選

なお、つみたてNISAは「これから投資を始めたい!」と考えている投資初心者こそ利用すべき制度です。

以下の図解と記事で初心者にも分かりやすく解説しているので、仕組みを学び今後の資産形成にぜひ活用してください。

▼図解:よくわかるつみたてNISAの仕組み

目次

解説動画:【全員が含み益】つみたてNISAの「現状」と「対策」について解説

このブログの内容は下記の動画でも解説しています!

つみたてNISAの現状確認

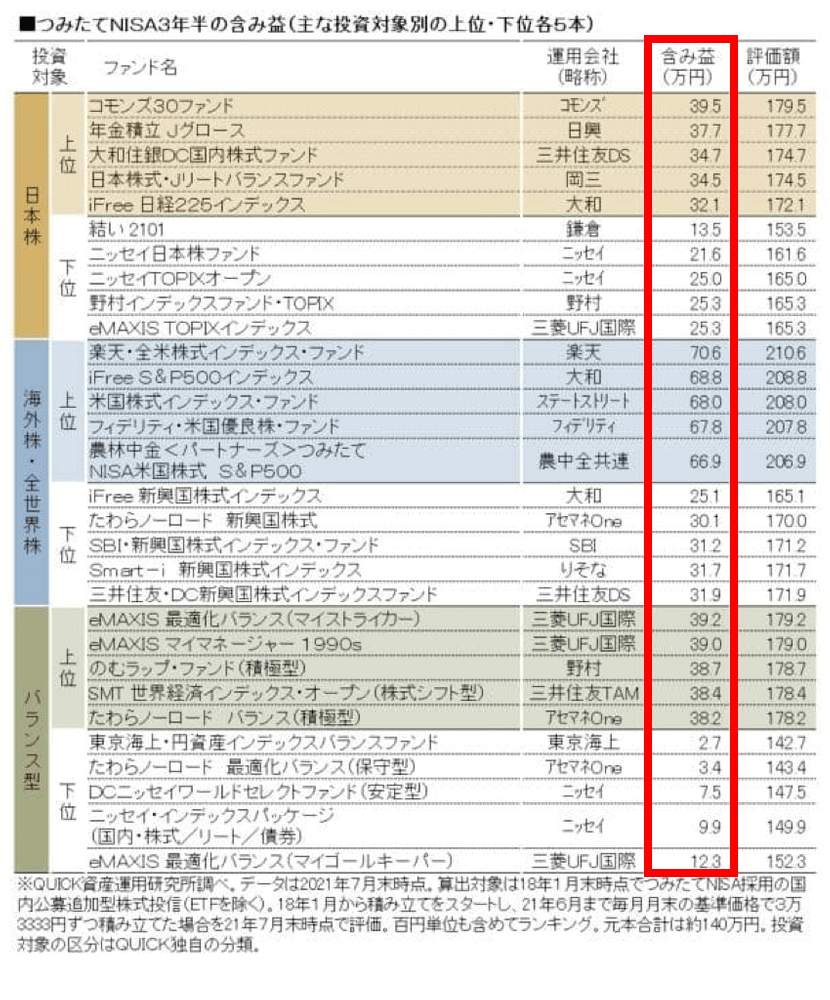

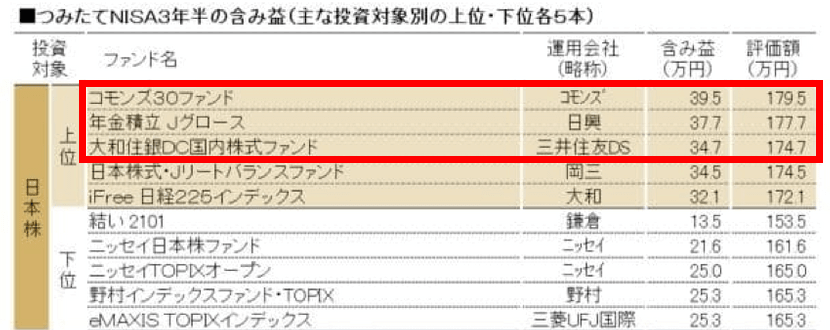

まずは、つみたてNISAの対象となっているファンドの3年半の含み益ランキングを見てみましょう。

日本株式、海外株式・全世界株式、バランス型という投資対象別に、上位・下位各5本のファンドを掲載しています。

最初にお伝えした通り、全てのファンドで含み益が出ています。

- 算出対象:2018年1月末時点でつみたてNISAに採用されていた追加型株式投資信託

- 積み立て期間:42カ月間(2018年1月〜2021年6月)

- 積み立て金額:約140万円(毎月末に33,333円 × 42カ月間)

- 算出時期:2021年7月末時点の含み益を算出

運用成績が最下位だったファンドでも含み益は2.7万円と、つみたてNISAで投資をしている人にとっては嬉しい状況になりました。

長期・積立・分散を意識して、手数料の安い優良ファンドに非課税で投資できている人は、資産を順調に増やしているというワケです。

そこで、含み益の成績の話も交えつつ、バランス型、海外株式・全世界株式、日本株式の順番にランキング表からそれぞれ一つずつファンドを紹介します。

- 【バランス型】東京海上・円資産インデックスバランスファンド

→ つみたてNISA対象の全てのファンドの中で、含み益の成績は最下位。

- 【海外株式・全世界株式】楽天・全米株式インデックス・ファンド

→ つみたてNISA対象の全てのファンドの中で、含み益の成績は第1位。

- 【日本株式】コモンズ30ファンド

→ 日本株式に投資するファンドの中では含み益トップで、全体的にかなりの好成績。

【バランス型】東京海上・円資産インデックスバランスファンド

まずは、バランス型の中から「東京海上・円資産インデックスバランスファンド」を見ていきましょう。

つみたてNISA対象の全てのファンドで成績は最下位、つまり最も含み益が少なかったファンドです。

日本債券に70%・日本株式に15%・日本REITに15%投資することを基本としたバランス型で、「つみたて円奏会」という上品な愛称がついています。

以下の基準価額の推移グラフを見るとレンジは1万円~1.1万円で、長い目で見ても10%程度の動きしかなく、安定的な値動きをするファンドです。

東京海上・円資産インデックスバランスファンドは、資産を減らさないための守りのファンドです。

日本株式、海外株式・全世界株式、バランス型の3分類で運用成績を比べてみると、バランス型はイマイチに見えます。

日本株式:13万円~40万円程度

海外株式・全世界株式:25万円〜71万円程度

バランス型:2万円〜40万円程度

上記を見て分かる通り、バランス型は運用成績トップになれないのが宿命です。

なぜなら、成績の良い資産や悪い資産が色々混ざったファンドだからです。

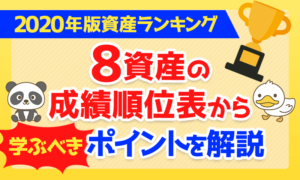

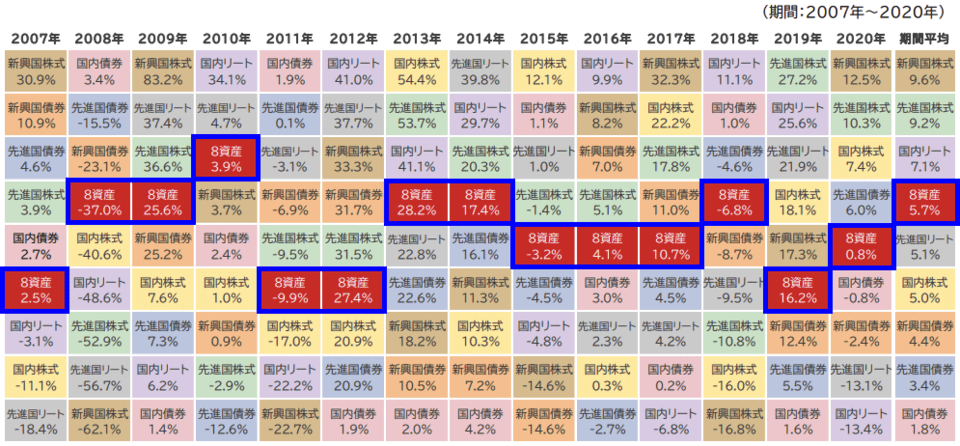

例えば、日本の投資家でよく話題になる8資産均等バランス型の成績順位の推移データを見てみましょう。

青枠で囲んでいる部分がバランス型です。

各年の成績を見ても、バランス型は真ん中付近に位置し続けていることが分かります。

1位にも最下位にもならない特徴を持っているのがバランス型とも言えるでしょう。

ちなみに、含み益ランキングでバランス型が最下位のように見えるのは、つみたてNISA対象の公募投信に「株式に投資するもの」と「バランス型」の2つしかないためです。

つみたてNISAの含み益ランキング対象には、相対的に成績の悪かった資産に特化しているファンドは含まれていません。

例えば、肉と魚だけのランキングの場合、肉よりも魚の順位が低いと魚の評価が悪いように目立って見えるでしょう。

しかし、ランキングに野菜やお菓子など他の商品も全て含めると、実際は魚よりもさらに人気のない商品があります。

同じように、資産運用の業界全体を見渡せば、バランス型よりも成績の悪いファンドは多く見つかるというワケです。

業界全体の資産ごとのランキングを以下の記事で解説しているので、参考にしてください。

【海外株式・全世界株式】楽天・全米株式インデックス・ファンド

次は、海外株式・全世界株式のファンドの中から「楽天・全米株式インデックス・ファンド(楽天VTI)」を見ていきましょう。

つみたてNISA対象の全てのファンドで成績は第1位、つまり1番含み益が大きくなったファンドです。

約4,000社という米国の上場企業のほとんどに投資できるファンドで、信託報酬も年0.162%とかなり抑えられています。

楽天・全米株式インデックス・ファンドの含み益はなんと70万円を超え、投資元本の約1.5倍になっています。

楽天・全米株式インデックス・ファンドは、リベ大のおすすめファンドとして以下の記事でも紹介されています。

【日本株式】コモンズ30ファンド

最後に、日本株式へ投資する「コモンズ30(サーティ)ファンド」を見ていきましょう。

実は日本株式ファンドで含み益トップのコモンズ30ファンドを始め、日本株式に投資する上位3つはアクティブファンドです。

コモンズ30ファンドは「投資先企業との対話を重視する」というコンセプトの元、30年の長い目線を持って約30社に集中投資しています。

実際に投資している企業の一例は、以下の通りです。

- 三菱商事株式会社

- ユニ・チャーム株式会社

- 味の素株式会社

- 株式会社ベネッセHD

コモンズ30ファンドは40万円近く含み益が出ていて、かなりの好成績です。

皆さんの中にも「アクティブファンドは全てダメだ!」と思い込んでいる人がいるかもしれません。

実は、一部のアクティブファンドは、ほぼ確実にインデックスファンドに勝ちます。

ファンドのランキングをざっくり作ると、インデックスファンドとアクティブファンドは以下の順で並びます。

- アクティブファンド:第1位

- インデックスファンド:第1位でも最下位でもない

- アクティブファンド:最下位

1位はインデックスファンドじゃないの??

一部のアクティブファンドにインデックスファンドは勝てないため、バランス型と同じくインデックスファンドは1位を取れないのです。

しかし、アクティブファンドは一般的に以下の課題を抱えています。

手数料が高くなりがち。

長期の視点で見ると、インデックスファンドよりも運用成績の悪いファンドが多い。

事前に運用成績の良いファンドを選ぶのが難しい。

とはいえ、上記の課題を踏まえても「自分はインデックスファンドに勝つアクティブファンドを選べる!」と確信のある人は、アクティブファンドを購入しても問題はありません。

アクティブファンドについては、以下の記事も合わせて読むと理解が深まるでしょう。

さて、景気の良い話が続くと「つみたてNISAは誰でも必ず利益が出るものだ」という気持ちが大きくなります。

リベ大ブログでも、つみたてNISAはおすすめと伝え続けているため「リベ大を信じてよかった!」と思ってくれた人もいるでしょう。

しかし、今回皆さんには大切なことを覚えておいてほしいのです。

どれを買っても上手くいって全員が好調の展開があるということは、どれを買ってもダメで全員が不調の展開もありえます。

特にインデックス投資は、皆が一緒に儲かることもあれば貧乏になってしまう可能性もある投資手法です。

もちろん、つみたてNISAやインデックス投資はおすすめできるものですが、株式市場の暴落という冬の時代への備えも欠かすわけにはいきません。

つみたてNISA今後の対策5選

つみたてNISA対象のファンド全てに含み益が出ている状況の今こそ、必要な対策があります。

もし、株式投資で誰でも儲かる世の中ならば、すでに多くの人がお金持ちになっているはずです。

しかし、皆さんの周りを見渡してもお金持ちの人と、そうではない人がいるのではないでしょうか。

多くの人がお金持ちになれない理由は、景気の良い時にお金を増やせても、景気が悪化すると景気の荒波にもまれてお金を減らしてしまうからです。

実際、世の中には3つのタイプの人がいます。

- 好景気の波に乗れない人。

- 好景気の波に乗れるが、不景気の波にさらわれてしまう人。

- 好景気の波と不景気の波、どちらも乗りこなせる人。

上記3つ目の「好景気の波と不景気の波、どちらも乗りこなせる人」こそ、どのような時代や状況になっても残り続けられる人です。

投資を始めた人や、何回かの株価急落を乗り越えて含み益を出している人は、間違いなく良い波に乗れています。

皆さんが手にしている良い流れを台無しにしないためにも、今からどのような対策ができるのかを考えていきましょう。

そこで、つみたてNISAの今後の暴落対策として以下の5つを解説します。

- ①ポジションを整理してリスク資産を減らす

- ②保険を買って株価の暴落に備える

- ③お金を借りてキャッシュで持っておく(超上級者向け)

- ④より良い会社や職業に転職しておく

- ⑤収入源の多角化をしておく

対策①:ポジションを整理してリスク資産を減らす

1つ目の対策は、ポジションを整理してリスク資産を減らすことです。

最もシンプルな対策で、例えば以下のような方法があげられます。

- 保有している株式を売って、現金化する。

- 保有している不動産を売って、現金化する。

- ポートフォリオの組み替えを行う。

→ 例:「株式80%:債券20%」を「株式50%:債券50%」にする。

AさんとBさんは100万円を元手に投資を始めました。

投資開始後は株高の流れに乗り、AさんBさん共に資産を200万円へ増やしました。

資産が増えた段階で、Aさんは株を手放す決断をし、全てを現金化しました。

Bさんは資産をまだ増やそうと考えて、株を持ち続けました。

しかしその後、株価マイナス50%の暴落が発生したのです。

Aさんの資産は200万円のままでしたが、Bさんの資産は100万円に減少という状況になりました。

Bさんは暴落の影響を受けてしまったのです。

Aさんは資産200万を全て使い、暴落で株価が下がったタイミングで株を安く購入し資産をさらに増やしました。

上記の話では、Aさんのシナリオは一見美しく見えますが、実は一つ致命的な問題があります。

というのも、まだ起きるとも分からない暴落のために、好景気な時期に株を全て手放すのは一般的には誰もできないからです。

インデックス投資とは、長い目で見れば経済は成長するという前提の上に成り立っている投資手法です。

確かに景気は循環し、時に暴落は発生しますが、トータルで見れば好景気や成長力の方が強いでしょう。

めったに起きない暴落のために株を手放すのは、良い一手ではなく逆にナンセンスな対応と言えます。

なぜなら、もし暴落が起きなければ、ただの機会損失になるだけだからです。

極端な方法をとらずに、自分にとって最適なバランスでポジションの整理をしましょう。

対策②:保険を買って株価の暴落に備える

2つ目の対策は、保険を買って株価の暴落に備えることです。

皆さんも利用するコンビニには、サンドイッチから日用品まで、色々な商品が売られています。

同じように、証券会社ではインデックスファンドやプットオプションなど複数の商品が売られています。

→ 株価が値上がりすると利益が出る資産

→ 株価が値下がりすると利益が出る資産

プットオプションは、いわゆる保険としての機能を果たしてくれます。

ちなみに「プット」は売る権利を意味します。

例えば、日経平均株価が30,000円の時に、日経平均株価に連動するインデックスファンドを購入したとします。

株価が30,000円から32,000円に値上がりすると2,000円儲かり、一方で25,000円に値下がりすると5,000円損をするため、以下のように考えました。

そこで保険として別途100円を支払い、株価が下がっても30,000円で売却できる権利のプットオプションを購入しました。

プットオプションを購入してから1週間後、何と株価が暴落し日経平均株価は20,000円まで下がってしまったのです。

皆さんが持っているインデックスファンドは、暴落の影響を受けて10,000円のマイナスです。

「自分の投資人生は終わった…」と諦めかけたところで、100円で事前に購入していたプットオプションの存在を思い出しました。

プットオプションを使い、現在の価値が20,000円のインデックスファンドを30,000円で売ることに成功し、差し引き10,000円の利益となりました。

今回の話では、必ずインデックスファンドを30,000円で売却できる権利のプットオプションをすでに持っています。

そのため、日経平均株価が暴落した時にインデックスファンドを20,000円で購入して、その後プットオプションを活用して30,000円で売却すれば良いのです。

つまり購入費用の20,000円を差し引いて、手元に10,000円の利益が残る流れとなります。

上記の流れを簡単にまとめると、皆さんの損益は以下になります。

- ①インデックスファンド:マイナス10,000円の含み損状態

- ②プットオプション:9,900円の利益が確定

→ 10,000円(利益)- 100円(購入費) = 9,900円

- ①と②を合計するとマイナス100円の損失で済んだ

→ ①-10,000円(含み損) + ②9,900円(利益) = -100円(損失)

プットオプションを購入していなかった場合、損失はインデックスファンド投資分のマイナス10,000円です。

一方で、プットオプションを購入し活用したことで、損失はマイナス100円にまで抑えられました。

したがって、プットオプションは保険の役割りを果たしていると言えるでしょう。

- プットオプションを買うと、株価の下落時に利益が出る。

- プットオプションを買うにはお金が必要で、購入費用が保険料に相当する。

より皆さんの身近な例で考えるなら、掛け捨ての生命保険をイメージしてみてください。

掛け捨ての生命保険とプットオプションの特徴を比較すると、以下の通りです。

掛け捨ての生命保険

- 被保険者が死亡や高度障害状態になった場合、保険金が支払われる。

- 被保険者が健康で生存している限り保険金は支払われないため、支払った保険料は掛け捨てとなる。

プットオプション

- 株価が値下がりすれば、利益を得られる。

- 株価が下がらなければ利益を得られないため、購入費用は掛け捨てとなる。

金融市場は皆さんが考える以上に発達しており、様々な商品が販売されています。

商品を理解して上手に使いこなすことが、景気の波を乗りこなして生き延びるコツです。

さて、ベストタイミングでプットオプションを購入し暴落をヘッジする方法は一見美しく見えるシナリオですが、実はこれも一つ致命的な問題があります。

なぜなら、事前に下落タイミングを予測して、完全に対処することは誰にもできないからです。

株価の下落タイミングを見事に読めさえすれば利益は生じますが、一つ読み間違うと保険料を払う分だけ資産は減っていきます。

相場を完璧に読み切れると美しいトレードになりますが、ヘッジ取引のしすぎで保険貧乏になっている人も少なくありません。

対策③:お金を借りてキャッシュで持っておく(超上級者向け)

3つ目の対策は、お金を借りてキャッシュで持っておくことです。

Cさんの会社には、常に銀行員がやってきては「C社長、どうかお金を借りてください!」と頭を下げていきます。

基本的に無借金経営をしているCさんですが、最近は少し様子が違います。

Cさんは「今のうちにお金を借りられるだけ借りておいて、不景気が来た時にドン!と使おうかな」と考えているそうです。

実は、お金はいざ不景気になると貸してもらえません。

不動産を例にあげると、2021年10月時点の不動産価格は高く「不動産市場が暴落してから不動産投資を始めよう」と考えている人も少なくないでしょう。

しかし、そもそも不動産市場が暴落する時とは、銀行がお金を貸さなくなった時です。

不動産価格の下落は、以下の流れで起きます。

- 銀行が不動産事業者や個人にお金を貸さなくなる。

- 不動産を買える人が少なくなり、不動産価格が下落する。

そのため、不動産市場が暴落した時に利益を出せる人とは、暴落が訪れる前にキャッシュを蓄えておいた人だけです。

先ほど紹介した経営者のCさんの考えを見てみましょう。

→ 不景気になれば、自分の会社の業績も悪化する。

→ 業績が悪化すると、銀行からお金を借りられなくなる。

→ 今の内にお金を借りキャッシュを蓄えて、不景気に備えておこう。

不景気の時には一等地のテナントが空いたり、在庫や備品が捨て値で買えたりと、優良物件がバーゲンセールのように出てきます。

そのため、不景気の時はキャッシュさえあれば、いくらでも利益を出せるチャンスが訪れるのです。

仮に金利1.5%で1億円を借りた場合、年間の利息は150万円となり、利息分がいわゆる不景気への保険料にあたります。

保険料と不景気になった場合に得られる利益を比較して、「年間150万円の保険料なんて安いものだ」と考える人もいるのです。

不景気の時期でも生き延び続けられる人は、皆が好景気に喜んでいる間に次への準備をしていると覚えておきましょう。

対策④:より良い会社や職業に転職しておく

4つ目の対策は、より良い会社や職業に転職しておくことです。

株式投資は規模が物を言い、多く種銭を持つ人が圧倒的に有利な世界です。

仮に、年利5%で運用する場合、資金を多く持つ方が多くの利益を得られるのは明らかでしょう。

- 資金100万円 × 年利5% = 利益5万円

- 資金1億円 × 年利5% = 利益500万円

インデックスファンドへの投資は、お金持ちかどうかは関係なく、誰でも同じリターンを実現できます。

そのため、一般の人がお金持ちになるために大切なのは、種銭を作り投資にひたすら充て続けることです。

日本やアメリカなどの先進国で暮らしている人は、最低限の投資のコツを押さえることで、誰もが億り人になれるチャンスがあります。

そこで次は、投資のコツを以下のシミュレーションを参考に解説していきます。

シミュレーション条件

- 積み立て額:月9万円

- 運用期間:35年

- 元本:3,780万円(月9万円 × 12カ月 × 35年)

- リターン(年利):5%

→ 資産総額は約1.02億円になる

上記のシミュレーションのように運用できれば、1億円に到達することも視野に入りますが、皆さんは何が一番難しい要素だと思いますか?

実は、毎月9万円を投資し続けることが最も難しいのです。

なぜなら、不景気になり収入が下がってしまうと、投資の種銭を確保できなくなるからです。

皆さんの勤務先が倒産した場合、投資どころではなくなる可能性もあるでしょう。

もし株式市場が暴落したとしても、15年や20年と投資を続けることでリターンがプラスとなる可能性が高いことは過去にも解説したとおりです。

一方で、不景気で職を失い投資を続けられなくなれば、資産拡大の道は絶たれるでしょう。

したがって、インデックス投資に対する有効な暴落対策は以下になります。

景気の良い時に、より良い会社に転職しておく。

余裕のある時に、より良い職業にキャリアチェンジする。

例えば、暴落対策としては別々の上場企業で正社員として勤務する共働き世帯や、公務員の共働き世帯は有利でしょう。

しかし暴落対策とはいえ、お金が全てではないことは言うまでもありません。

今の職場や職種が好きだという人は、自分の気持ちに寄り添い現状維持していきましょう。

お金目当てで無理やりキャリアチェンジするよりも、幸福度が高い状態で生活できるはずです。

一方で、勤務先や職業に不満がある人や勤務先の先行きに不安を感じている人は、進む道を変えるのも一つの方法です。

対策⑤:収入源の多角化をしておく

5つ目の対策は、収入源の多角化をすることです。

リベ大では、稼ぐ力を伸ばす手段の一つとして副業をおすすめしています。

- ① せどり

- ② アフィリエイトブログ

- ③ Webライティング

- ④ オンライン秘書

- ⑤ Webデザイン

- ⑥ プログラミング

- ⑦ LINE構築

- ⑧ 動画編集

- ⑨ YouTube

- ⑩ ライバー

- ⑪ SNS/SNS運用代行

- ⑫ デジタルコンテンツ販売

- ⑬ ハンドメイド

- ⑭ スキル販売

- ⑮ コンサルティング

- 番外編①:Webマーケティング

以下の記事では、おすすめ副業の具体的な始め方や大切な考え方を解説しているので、ぜひ参考にしてください。

さらに、リベ大スキルアップチャンネルでは初心者の人がゼロから稼げるノウハウを発信しています。

実は最近、「シェア〇〇」という業態が注目されています。

世の中には「自分の店を持ちたい!」と考えている人は少なくありません。

しかし、出店の際にかかる初期費用が足かせになっています。

職業にもよりますが、設備や内装・インテリア、家賃・敷金などにかかる初期費用は数百万円〜1,000万円とかなりの金額になるでしょう。

そこで登場したのが「シェア〇〇」という形で働くスタイルです。

- シェアオフィス

- シェアサロン

- シェアジム

- シェア美容院

シェア〇〇は、設備がすでに整っている部屋やブースを好きな時間や必要な時だけ借りて、お客様にサービスを行うスタイルです。

初期費用はかからず、家賃や水道光熱費、設備の使用料に関しては利用分に応じて一定の料金を支払います。

初期費用やランニングコストを抑えられるため、美容師やネイリスト、整体師、パーソナルトレーナーなど多くの職業の人が利用しているそうです。

今後「シェア〇〇」がもっと当たり前の世の中になれば、会社員と独立・起業の間にある隙間を埋めやすくもなるでしょう。

さらに、以下のような自分の好きや得意を生かした働き方を選択しやすくなります。

- 料理の得意な主婦が、土曜日だけ出店する。

- マッサージの得意なOLが、日曜日だけサロンをオープンする。

- 筋トレが得意な会社員が、平日夜だけパーソナルトレーナーで働く。

上記のような働き方ができると、副業をスモールスタートしやすくなります。

低リスクで手軽に始められる副業というと、どうしてもインターネットを使ったビジネスに偏りがちな傾向です。

しかし「シェア〇〇」が当たり前になれば、話は変わってくるでしょう。

初期費用がなく、売上に応じた費用の負担だけで良い仕組みは、多くの人の背中を押すはずです。

皆さんは、どんなビジネスの形であれ複数の収入源を持つことを意識してみましょう。

複数の収入源を持っていることで、もし株式や不動産の市場が暴落して景気が悪化した時も「自分は大丈夫だ」と心の余裕に繋がります。

そして、どんな時でも諦めない人は、次に来る好況時でチャンスを掴み資産を増やしていける人でもあります。

繰り返しになりますが、皆と一緒にお金持ちになりながら、皆と一緒に貧乏にはならないよう対策をしていきましょう。

株式市場では、全体の相場が右肩上がりの時にインデックス投資家が勝つのは当たり前とも言えます。

本当に大切なのは、株式相場の右肩下がりが訪れた時にどう乗り越えるかです。

まとめ:つみたてNISAの現状と対策から学び、景気の波に振り回されないよう備えていこう

今回の記事では、つみたてNISAをテーマに以下の内容を解説しました。

- つみたてNISA現状確認

- つみたてNISA今後の対策5選

- ①ポジションを整理してリスク資産を減らす

- ②保険を買って株価の暴落に備える

- ③お金を借りてキャッシュで持っておく(超上級者向け)

- ④より良い会社や職業に転職しておく

- ⑤収入源の多角化をしておく

2018年1月から始まったつみたてNISAは、2021年7月時点で対象ファンドの全てが含み益になっています。

海外株式・全世界株式、日本株式、バランス型の3分類における、ファンドの序列イメージは以下の通りです。

- 海外株式・全世界株式は強く、米国株式を含む先進国株式のファンドは圧倒的に強い。

- 日本株式のファンドは、ほどほどのリターン。

- 債権を多く含むバランス型のファンドは、控えめな成績。

インデックス投資は、景気の流れが良い時は皆が一緒にお金持ちになり、景気の流れが悪い時は皆が一緒にお金を失う投資スタイルです。

投資は長期目線で見るとリターンを狙える見込みは十分ありますが、いざという時の準備は必要です。

皆と一緒にお金持ちになるのは良いですが、皆と一緒にお金を失わないように対策をしていましょう。

特に、対策⑤であげた収入源の多角化は、専門スキルを持っている人だけでなく会社員の人にも注目して欲しい内容です。

なぜなら、以下のような働き方を実現できる可能性が備わっているからです。

- 本業:会社員で安定した収入を稼ぐ

- 副業:好きや得意を活かしてシェア〇〇で活躍する

例えば「会社員が1の世界で、独立や開業が2の世界」だとすれば「シェア〇〇を活用した働き方は1.5のような間の世界」です。

株式の成長パワーを活用しつつ、自分らしく自由に働けたら一体どんな人生になるだろうと、考えるだけでも心が踊りませんか?

リベ大では、これからも自分らしく自由に働ける人が増えるよう役立つ情報を発信していきます。

以上、こぱんでした!

▼「つみたてNISAについてもっと学びたい!」という人に読んで欲しい記事がこちら!

▼「景気の波を乗りこなす知識やスキルを身につけたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!