その書籍は、ラミット・セティ氏著「トゥー・ビー・リッチ――経済的な不安がなくなる賢いお金の増やし方」です。

今回皆さんに紹介したいのは、この書籍の中に出てくる『ダイエットとパーソナル・ファイナンスには共通点がある』というフレーズです。

リベ大両学長も最近ダイエットをしていますが、この本(フレーズ)を見た瞬間「まさにそれ!」と思ったそうです。

要は、資産形成とダイエットは本質的なところで同じというワケです。

そこで今回は「資産形成とダイエットの共通点5選」と題し、両者に共通する項目について解説します。

ダイエットが得意という人は少ないはずなので、今回の内容は皆さんにとって耳の痛い話になるかもしれません。

① 大事なことを把握していない

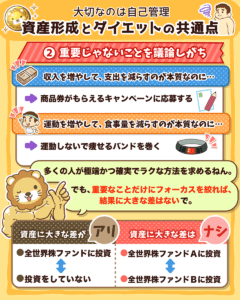

② 重要ではないことを議論しがち

③ 夢のような話に騙されがち

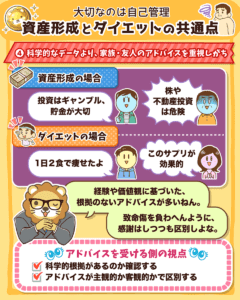

④ 科学的なデータより、家族・友人のアドバイスを重視しがち

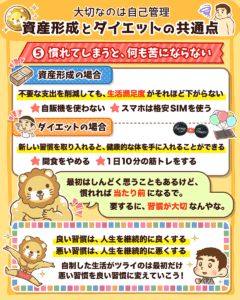

⑤ 慣れると、何も苦にならない

記事を最後まで読んでもらうと、皆さんのマネーリテラシーは間違いなく向上するはずです。

要は、効率的にお金を貯められるようになります。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:お金とダイエット 共通点5選

目次

解説動画:【耳が痛い】実は同じ?資産形成とダイエットの共通点5選

このブログの内容は、以下の動画でも解説しています!

資産形成とダイエットの共通点5選

共通点①:大事なことを把握していない

資産形成をするにあたり、最も大切な情報の1つが「支出」です。

そしてダイエットに関しては、最も大切な情報の1つが「カロリー摂取量」です。

しかし意外なことに、この2つを正確に把握している人は多くありません。

にもかかわらず、「30歳までに500万円貯める!」や「3カ月で5kg痩せる!」のように言う人がいるワケです。

「お金の話」の場合

→ 思った以上に使っている

「ダイエットの話」の場合

→ 思った以上に食べている(=カロリー摂取量が多い)

資産形成やダイエットが苦手な人ほど、「そんなに使ってないよ!」「そんなに食べてないよ!」のように言います。

アドバイザー側の目線では、鵜呑みにしてはいけない言葉No.1と言っても良いでしょう。

実際、家計簿アプリやダイエットアプリで記録をつけ始めると、「全然思ってたのと違う」という現実が浮き彫りになることは多々あります。

リベ大ではこれまでも、「経済的自由に到達できるかどうかを決めるカギは、支出である」とお伝えしてきました。

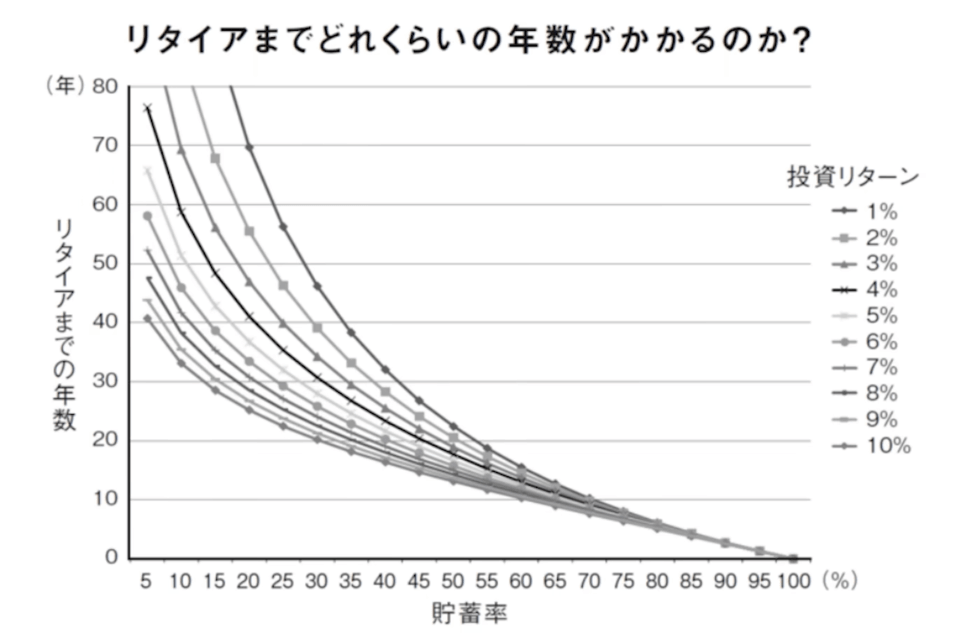

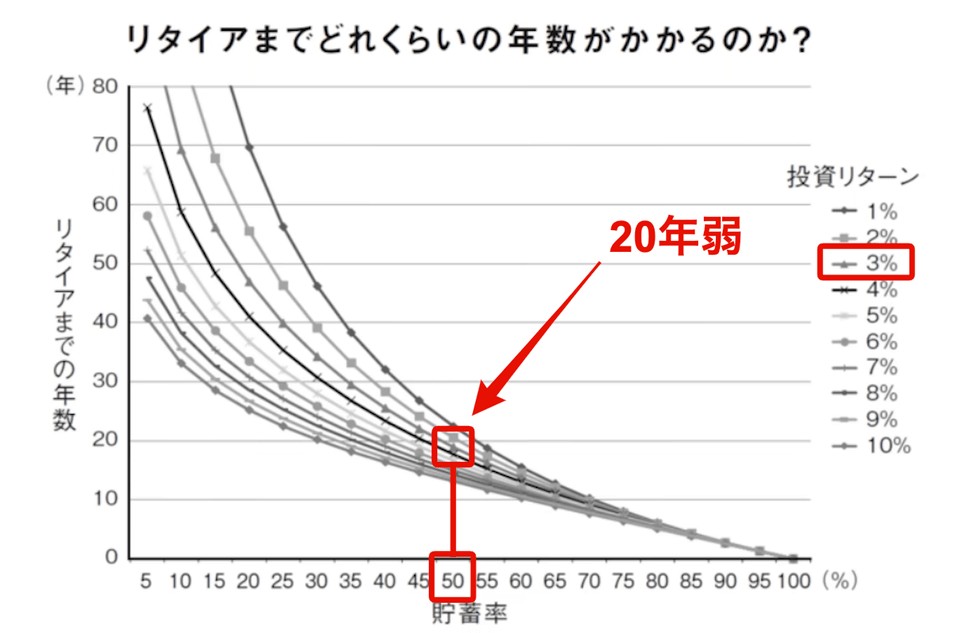

このシンプルな真実を、分かりやすくグラフにまとめてくれた人がいます。

その人とは、ダイヤモンド社から出版されている「FIRE 最強の早期リタイア術」の著者、クリスティー・シェン氏です。

- 横軸:貯蓄率

- 縦軸:リタイアまでの年数

- 10本の曲線:投資リターン

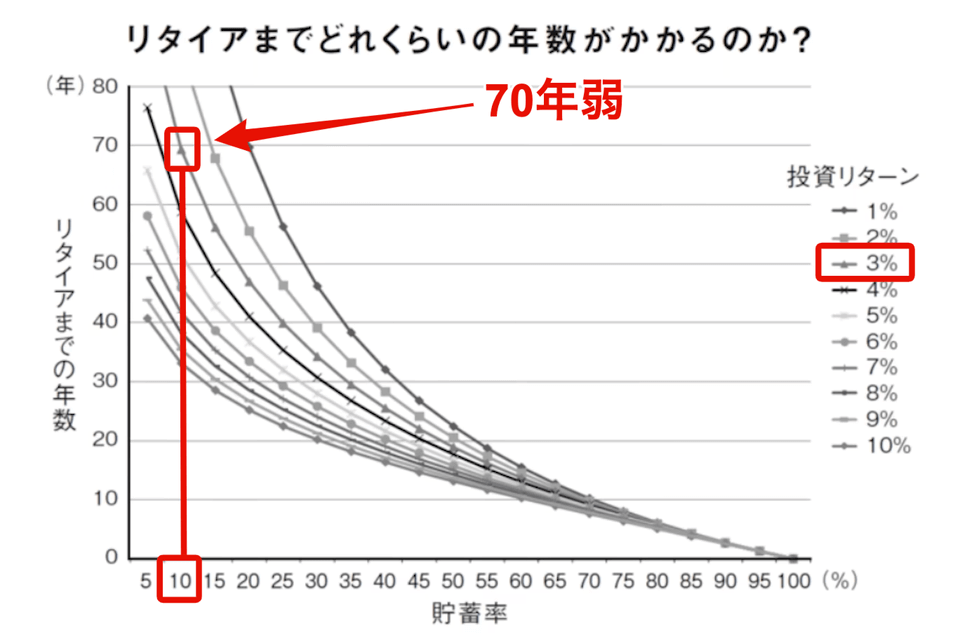

例えば貯蓄率が10%で投資リターンが3%の場合、リタイアまでの年数が70年弱かかることが読み取れます。(下図参照)

投資リターンは3%のままで、貯蓄率を「10% → 50%」というトガった家計にシフトさせると、以下のようになります。

貯蓄率をもっとアップさせてグラフを右にシフトできると、リタイアまでの年数がさらに短くなることが分かります。

結論、経済的自由に達するまでの年数を決める要素は以下の2つです。

- 貯蓄率

- 投資利回り

なお貯蓄率というのは、手取り収入のうち、手元に残したお金の比率です。

大事なのは、支出を把握して、生活の満足度を保ちつつ支出を下げることです。

支出をうまく下げ、貯蓄率を上げていくのが勘所というワケです。

一方ダイエットにおいては、カロリー摂取量が重要な要素になります。

資産形成・ダイエットに共通しているのは、「支出」「カロリー摂取量」という勘所から目を背ける人が実に多い点です。

本質的な部分だけに、ココを直視することに痛みが伴うためでしょう。

賢明な皆さんは、「大事なことから目を離すと、大事なものを失う」と分かっているはずです。

1,000万円詰まったバッグを駅に1時間放置していたら、誰かに持っていかれるでしょう。

大事なものから目を逸らすというのは、そういうことです。

共通点②:重要ではないことを議論しがち

資産形成やダイエットにおいては、以下のようなことが重要になります。

資産形成において重要なこと

→ 収入を増やして支出を減らすこと(前述の通り「支出」のコントロールが大事)

ダイエットにおいて重要なこと

→ 運動量を増やして食べる量を減らすこと

例えば年収500万円のAさんが、いろいろ努力して年収800万円にアップさせたとしましょう。

具体的には転職で年収を100万円アップさせ、副業で年収を200万円アップさせるイメージです。

一方の生活費は年間300万円だったところ、無駄な支出を見直すことで250万円に減らすことができました。

要は、収入を増やして支出を減らしたワケです。

この状態で、「お金が貯まらない」「資産形成が進まない」という事態になるでしょうか。

次のようなことができると、一体どうなるでしょうか。

- 全く運動習慣がなかったところから、毎日10分エクササイズするようにした。

- 1日5,000歩程度しか歩いてなかったところから、1万歩程度歩くようにした。

- 間食をたくさんしていたところから、一切の間食をやめるようにした。

要は、運動量を増やして食べる量を減らしたワケです。

コレができるのであれば、痩せない方が難しいでしょう。

上記のように言われたとしても、「そんなことは分かってる!それができないから困ってるんだよ!」と言いたくなる人も多いでしょう。

実際のところ、多くの人に刺さりやすいアドバイスは以下のようなものです。

単純・極論

→ 例:炭水化物を取るのをやめよう。

成果が確実

→ 例:このアンケートに答えると、必ず500円分の商品券がもらえる。

ラク・簡単

→ 例:テレビを見る時に、このバンドをお腹に巻いておくだけでOK。

多くの人に刺さりやすいアドバイスには、今やろうとしていることの重要性や本質、インパクトの大きさなどの視点が往々にして抜け落ちています。

例えば、「全世界株ファンドA、全世界株ファンドB、全世界株ファンドCのうち、どれが良いですか?」のような話題です。

正直なところ、優良な全世界株ファンドの中から選ぶのであれば、どれを選んでも大差ありません。

全世界株ファンドに投資している太郎君と、全世界株ファンドに投資していない花子さんという2人の間には大きな差がつきます。

一方で、全世界株ファンドAに投資しているマイケルと、全世界株ファンドBに投資しているステファニーという2人の間に大きな差はつきません。

とはいえ0.01%の信託報酬の差は、資産形成全体に「大きなインパクト」を与えるものではありません。

ファンドの分析・比較に多くの時間や労力を割くのであれば、その分他のことに時間を使った方がトータルで資産形成が成功する確率は高まるでしょう。

つまり、「重要なことだけにフォーカスせよ」というのが皆さんにお伝えしたい結論です。

正直、資産形成もダイエットも、どうでも良いことに時間を使っている人が少なくありません。

些細なことに集中すればするほど、時間と成果を失います。

共通点③:夢のような話に騙されがち

「お金が欲しい」「良いルックスになりたい」というのは、人間の根源的な欲求と言えます。

それだけに、夢のような話にコロリと騙されるケースも少なくありません。

資産形成編

- 1日10分、スマホをポチポチするだけで月30万円の利益!

- 100万円の元手を短期間で10倍にする最強の投資法!

- フルローンで不動産投資!元手ナシで毎月15万円の不労所得を得る裏技!

ダイエット編

- こんな私でも10kg痩せた!毎日1粒飲むだけの超簡単ダイエット!

- 食事制限不要!寝ている間に勝手にダイエット!

- たった3カ月で理想の体型に!女優・モデルも愛用している秘密のサプリ!

皆さんも、この点についてはくれぐれも気を付けてください。

両学長は、FacebookやInstagram、スマホのゲームに広告は出していません。

また、LINEに誘導して個別に投資相談を受けることもありません。

今回紹介した夢のような話は、ほとんどの人にとって「そんなワケない!しょーもない!」となる内容です。

しかしひっかける側としては、そのように考える人は最初から相手にしておらず、数百人~数千人に1人ひっかかる人がいればOKというスタンスでやっています。

このような意味で、騙される人がゼロになる日は永遠に来ないかもしれません。

それは「欲望」が全開になったタイミングです。

欲望がない時に甘い話にひっかかる人はいません。

欲望があるからこそ、甘い話にひっかかるワケです。

カイジの作者としても有名な福本伸行氏の漫画「銀と金」に、次のような名言が出てきます。

欲望が飽和点に達した時、人の注意力はもろくも飛散する。

(出典:福本 伸行「銀と金」)

例えばレバレッジ投資に足を踏み入れるタイミングは、まさにこのケースということも多いでしょう。

次の2人の投資家が行き着く先は、決して同じではありません。

資産形成もダイエットも、人の欲望に密接に結びついた活動です。

共通点④:科学的なデータより、家族・友人のアドバイスを重視しがち

資産形成においてもダイエットにおいても、「親・配偶者・親友・上司・同僚」といった身近な人のアドバイスに影響されている人は少なくないでしょう。

例えば以下のようなイメージです。

資産形成編

親「投資はギャンブル。とにかくしっかり貯金だけしておけ」

配偶者「株式投資や不動産投資は危険。もっと堅実に考えた方が良い」

親友「この終身保険は絶対おすすめ。利回りが高くてすごくイイよ」

上司「俺は若い頃にワンルームマンションを買った。君も買った方が良いぞ」

ダイエット編

配偶者「私は1日2食にしたらすごく痩せた。あなたも2食にした方が良い」

親友「このサプリは本当に効果あるよ。騙されたと思って1カ月飲んでみて」

同僚「スイカは食べても太らないらしいよ。ダメなのはチーズ。絶対食べたらダメ」

資産形成やダイエットに関するアドバイスには、科学的なデータを根拠にしているワケではなく、本人の価値観・経験談・思い込みが根拠になっているケースも少なくありません。

ちなみにリベ大の発信も、あくまでイチ個人の情報発信という位置付けです。

皆さんの身近にいる人と同様、両学長の価値観・経験談・思い込みに基づくアドバイスになっている部分があるのも事実です。

一方で資産形成に関する話題では、できる限り科学的なデータを根拠にして情報発信するように努めています。

- インデックス投資の有効性

- 分散投資の有効性

- 「一括投資と積立投資」どちらが良いか

- 保険の活用法

- 4%ルール

結局、アドバイスを受ける側にも「リテラシーが必要」というワケです。

今自分に向けて発信されているアドバイスは、「科学的な根拠があるのか?ないのか?」「主観的なものか?客観的なものか?」という点を見極めましょう。

資産形成やダイエットのような世界では、この点が区別できないと致命傷を負いかねません。

また、「効果が認められている標準治療」と「効果が認められていない民間療法」はしっかり区別すべきというのも、同じような話です。

標準治療は、科学的根拠に基づいた観点で、現在利用できる最良の治療法とも言えます。

要は、一般的な患者さんに行われることが推奨される治療というワケです。

一方で効果が認められていない民間療法は、一般的には科学的根拠に基づかない治療です。

間違った治療は、状況を良くするどころか悪化させる可能性もあります。

結論、身近な人の「根拠のないアドバイス」には要注意です。

「皆さんを思ってのアドバイス」という点には感謝しつつ、アドバイスそのものを受け入れるかどうかについては、冷静な判断が必要になります。

共通点⑤:慣れると、何も苦にならない

資産形成もダイエットも、その生活に一度慣れると何の苦にもなりません。

しっかり訓練された個人投資家の生活は、普通の人から見ると「ケチくさく貧乏くさい生活」に見えるかもしれません。

- 必要最小限の広さの家に住む

- 車は中古車を選択する(走ればOK)

- 民間保険には最低限しか入らない

- 子どもを塾に通わせず、勉強は自分で教える

- コンビニや自販機は使わない

- スマホは、キャリアではなく格安SIMを使用する

- クレジットカードのポイントにこだわる

上記を見て、「こんな息苦しい生活はイヤだ!」「自分の稼いだお金は、もっと好きに使いたい!」と感じる人も少なくないでしょう。

ところが多くの場合、当の本人はそこまで息苦しい思いをしていません。

湯水のごとくお金を使っていた生活から、締めるべきところは締める生活に変わるワケなので、多少の不自由さ・息苦しさは感じるでしょう。

しかし正しい倹約というのは、支出がガツンと下がる一方で、生活満足度はそれほど下がらないものです。

もし皆さんが、倹約によって生活満足度が大きく低下しているのであれば、支出削減のポイントを間違っています。

生活満足度を大きく下げることなく貯金が増えれば、「こんなことしなけりゃ良かった…」と思う人はいないでしょう。

ダイエットに関しても同じことが言えます。

「間食しない(お菓子を食べない)」「1日10分筋トレする」というような生活は、最初は大変です。

しかしこの生活に慣れた人にとっては、もはや日常でしかありません。

これが日常になった人は、何もツライ思いをしていないにもかかわらず、多くの人が欲しがる「健康的な身体」を手に入れられます。

「良い習慣」は皆さんの人生を継続的に良くしますが、「悪い習慣」は皆さんの人生を継続的に悪くします。

悪い習慣を良い習慣に変えていくことが、人生を良くする秘訣です。

たしかに「悪い習慣」を「良い習慣」に変える時は痛みが伴うものの、この痛みを乗り越えるメリットはとてつもなく大きいワケです。

痛みを乗り越えて、人生をイージーゲームにしていくか

痛みから逃げて、人生をハードゲームにしていくか

もちろんリベ大としては、痛みと向き合いながら、それを乗り越えることをおすすめします。

ダイエットのようなキツいことも、みんなで一緒に頑張れば乗り越えやすくなります。

まとめ:資産形成もダイエットも、しっかり自己管理して成果を出そう!

資産形成において、最も重要な情報の1つが「支出」です。

一方ダイエットにおいては、最も重要な情報の1つが「カロリー摂取量」です。

資産形成において重要なことは、収入を増やし支出を減らすことです。

一方ダイエットに関しては、運動量を増やして食べる量を減らすことが重要です。

重要なことにフォーカスしてシンプルに動く方が、成果は出やすくなります。

「誰でもラクしてお金持ちになれる」「誰でもラクして理想の体型になれる」という夢のような話は、実際はまやかしです。

欲望に負け、注意力が飛散しないように気を付けてください。

資産形成でもダイエットでも、家族や友人からの科学的な根拠に基づかないアドバイスはたくさんあります。

例えば、「投資はギャンブル!貯金が正義!」「寝る前に1分〇〇するだけで痩せる!」というようなアドバイスです。

資産形成もダイエットも、自制した生活がツライのは最初だけです。

「悪い習慣」を「良い習慣」に変えた後は、何も苦になりません。

今回のように整理すると、資産形成とダイエットには恐ろしいほど共通点があることが分かります。

身もふたもない話をすると、「自己管理ができる人は、資産も体重も管理できる」ということでしょう。

リベ大も皆さんと一緒に伴走するので、自己管理を頑張っていきましょう。

マネーリテラシーと聞くと難しく感じるかもしれませんが、実際はシンプルです。

「難しい投資指標」や「投資商品の名前」をたくさん知っている人よりも、今回お伝えしたような「常識的なこと」を知っている人の方が、資産が多く高い生活満足度を感じていることも多々あります。

当たり前のことを、当たり前にやっていくことが大切というワケです。

これができると、皆さんが資産5,000万円超の小金持ちになるのは時間の問題です。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!