こんにちは、こぱんです!

リベ大では、経済的自由を目指すために資産と自由な時間を増やしていく「増やす力」についても情報発信しています。

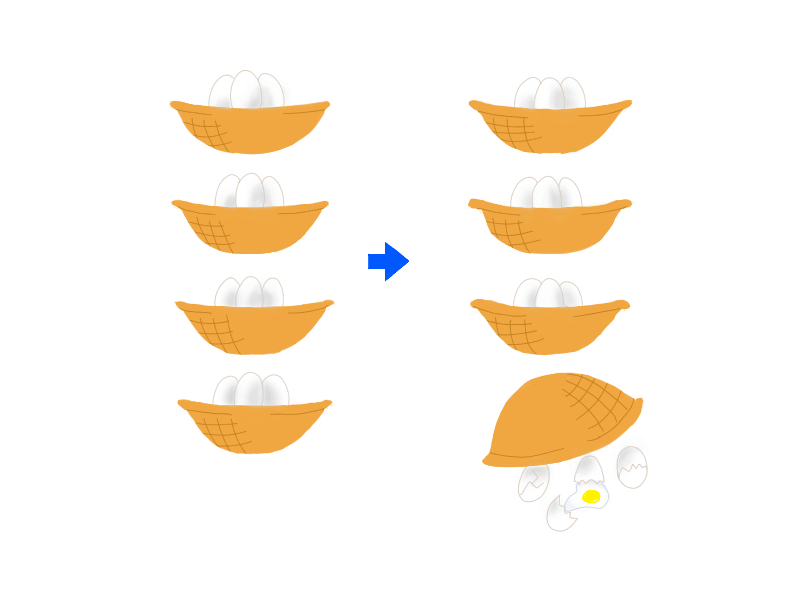

▼図解:増やす力

ハーバード大学といえば、アメリカのマサチューセッツ州にある、1636年設立の「アメリカ最古の大学」です。

イギリスの高等教育専門誌「Times Higher Education」が毎年発表している世界大学ランキングでは上位の常連であり、2021年は3位にランクインしていました。

- ハーバード大学:3位

- 東京大学:36位

- 京都大学:54位

(出典:Times Higher Education「World University Rankings 2021」より)

ハーバード大卒といえばスーパーエリートの象徴で、2021年時点で8人の大統領、ノーベル賞の受賞者は48人と多くの著名人を輩出しています。

また、ハーバード大学に留学し、母国で国のトップになった人は32人にも上るそうです。

(出典:Harvard Management Company(HMC)「Quick Facts」より)

そんなスーパーエリートなハーバード大学は、「資産運用のプロ」でもあり、約4.3兆円ものお金を運用しています。

ハーバード大学の金融資産を管理している団体「HMC」のHPには、資産運用の結果が載っています。

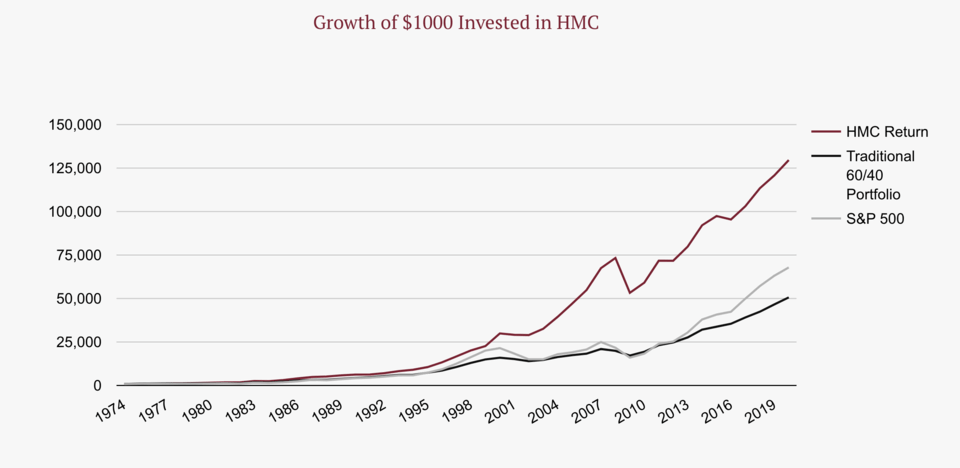

1974年に1,000ドルを投資した場合、2020年にどれだけ増えているか?

- ハーバード大学が運用

→ 約129,000ドルに増える - S&P500に投資

→ 約67,000ドルに増える - 株60%、債券40%に投資

→ 約50,000ドルに増える

1974年からの推移を見ると、リベ大がおすすめしているS&P500に「2倍以上の差」をつけての大勝利です。

誰もが「いったい何を、どうやって運用したんだろう?」と疑問に持つでしょうから、今回は以下の2つのことを解説します。

- ハーバード大学の資産運用の特徴

- 資産運用する人が学ぶべきこと

目次

解説動画:【世界最高峰の大学に学ぶ】ハーバード大学のポートフォリオについて解説

このブログの内容は下記の動画でも解説しています!

ハーバード大学の資産運用の特徴

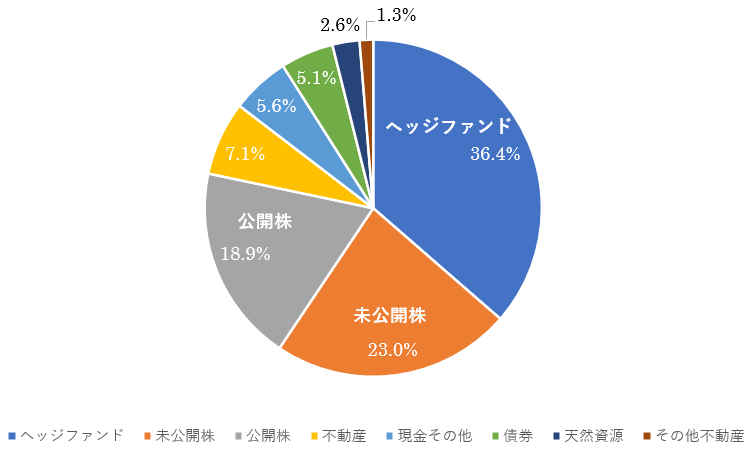

ハーバード大学のポートフォリオ

結論を先に言ってしまうと、私たちにはハーバード大学の資産運用をマネすることはできません。

それを踏まえた上で、まずはハーバード大学のポートフォリオを見てみましょう。

- ヘッジファンド:36.4%

- 未公開株:23.0%

- 公開株:18.9%

- 不動産:7.1%

- 現金その他:5.6%

- 債券等:5.1%

- 天然資源:2.6%

- その他不動産:1.3%

(出典:HMC「Message from the CEO」より)

投資経験のある人なら驚愕するほど、常識を覆す衝撃のポートフォリオになっています。

ポートフォリオから分かるように、ハーバード大学の資産運用の最大の特徴は、オルタナティブ資産が多いことです。

街頭で聞いても、100人に1人知っているか知らないかぐらいのマニアックな用語ですが、オルタナティブ資産こそがハーバードの資産運用の心臓部分になっているのです。

オルタナティブ資産とは、上場株や債券などの伝統的な資産にかわる、以下のような「代替的な」新しい投資対象を指します。

- 未公開株

→ 株式市場で自由に売買できない、非上場の株式(ベンチャー企業など)。 - ヘッジファンド

→ 株価が下落する時でも利益を狙う、プロが運用するファンド。 - 不動産

- コモディティ

→ ゴールドや原油など。

教科書的な資産運用では、上場株式や債券などの「伝統的な資産」への投資が「コア」となるのです。

リベ大両学長の著書「お金の大学」でも、伝統的な資産への投資を推奨しています。

そのため、オルタナティブ資産は、あくまで脇役・トッピングにすぎません。

にもかかわらず、ハーバード大学は、未公開株やヘッジファンド、不動産、ゴールドなどの「オルタナティブ資産」をコアとしており、ポートフォリオの約70%を占めます。

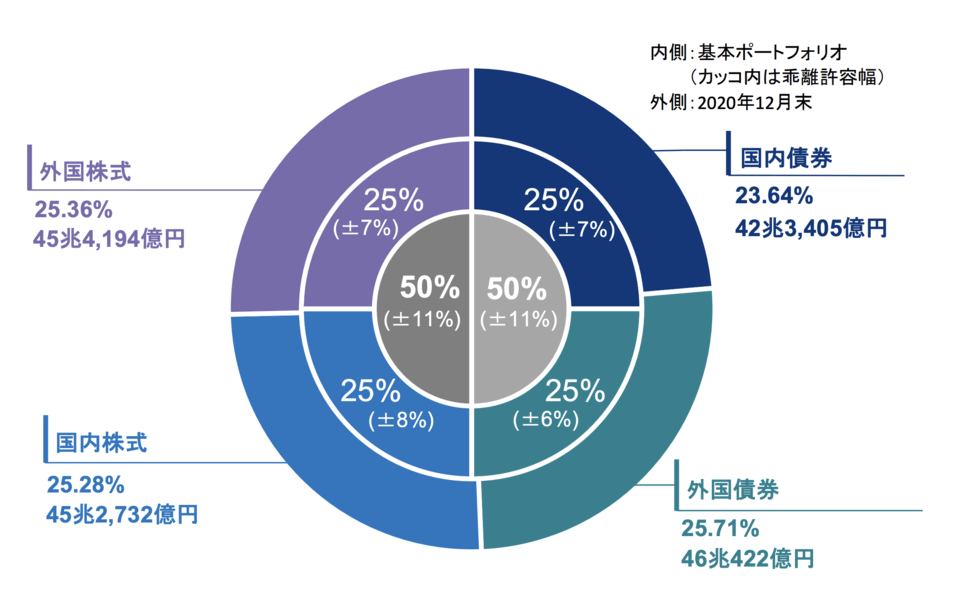

ちなみに、私たちの老後の年金を運用しているGPIF(年金積立金管理運用独立行政法人)のポートフォリオは以下の通りです。

- 国内債券:23.64%

- 海外債券:25.71%

- 国内株式:25.28%

- 海外株式:25.36%

GPIFのポートフォリオは、株式50%、債券50%のいたって普通な「教科書的なポートフォリオ」で、オルタナティブ資産は見当たりません。

書店の投資本コーナーで、資産運用の教科書や初心者向けの投資本を何冊読んでも同じです。

ハーバード大学のようなポートフォリオを推奨している書籍は見つからないでしょう。

GPIFのようなポートフォリオを「お手本とすべし」と主張している本が一般的なのです。

ポートフォリオにオルタナティブ資産が多い理由

なぜ、ハーバード大学のポートフォリオはオルタナティブ資産が多いのでしょうか?

その理由の1つが「分散投資を徹底するため」です。

分散投資は「いろいろなモノに投資して、リスクを分散して資産を守ろう」という考え方です。

この格言は、「タマゴを複数のカゴに分けておけば、1つカゴ落としたとしても、他の卵は助かる」という意味で、複数の資産に分散させる必要性を説いたものです。

ハーバード大学の資産運用は、年利約10%を目標としており、運用収益のうちの約5%は大学の運営資金に充てています。

- 大学施設の新設

- 学生の奨学金

- 研究費

大学の運営資金が増えれば、ハーバード大学はますます魅力的な大学になり、さらに世界中から優秀な学生や研究者が集まるというワケです。

つまり、安定したキャッシュフローを稼ぎながら、投資元本も増やす必要があるため、分散投資を徹底しているのです。

世の中には、分散投資の「完成形」の1つとして「国際分散投資」という考え方があります。

できるだけ多くの国の株式に投資せよ

できるだけ多くの国の債券に投資せよ

ところが、ここ最近「国際分散投資が機能しなくなってきた」と言われています。(出典:「幻冬舎ゴールドオンライン」)

その理由は、「米国株」「ヨーロッパや日本などの先進国株」「新興国株」などに分散をしても、結局同じような値動きをすることが多いためです。

- 米国株が下がれば、 他の国の株価も下がる。

- 米国株が上がれば、 他の国の株価も上がる。

また、昔は「株と債券が逆に動く」という特徴が顕著に表れていました。

しかし最近では、株も債券も似たような値動きをすることが多くなってきたのです。

昔の値動きの傾向

- 株が上がれば、 債券は下がる。

- 株が下がれば、 債券は上がる。

今の値動きの傾向

- 株が上がれば、 債券も上がる傾向。

- 株が下がれば、 債券も下がる傾向。

不景気や大きな事件をきっかけに資産運用の世界で「暴落」が起きると、全部まとめてダメになってしまいます。

猫や犬が一斉にテーブルに体当たりしてテーブルを倒してしまえば、すべてのカゴがひっくり返り、タマゴも全て割れてしまうというワケです。

「同じ値動き」をする資産を組み合わせる

「異なる値動き」をする資産を組み合わせる

そのためハーバード大学は、株や債券といった伝統資産だけではなく、伝統資産とは異なる値動きをする「オルタナティブ資産」を混ぜているのです。

ハーバード大学は、徹底した分散投資&オルタナティブ資産の活用により、長きにわたり年率10%超のリターンを実現し続けています。

一方、GPIFの過去20年の成績は+3%程度のリターンです。

GPIFも十分優秀ですが、それ以上に優秀なハーバード大学の投資スタイルから、私たちのような個人投資家が学ぶべきことを解説します。

個人投資家が学ぶべきこと

さて、上記で解説したように、ハーバード大学の投資スタイルは庶民には真似できないものです。

ですが、そこから私たちが学ぶべきことが2つあります。

- ① 自分の強みを活かす

- ② 資産を守り、効率的に増やすために多種多様な資産に投資する

学ぶべきこと①:自分の強みを活かす

ハーバード大学の運用成績が良い理由の1つは、腰を据えた長期投資をやっていることです。

彼らが運用している資金は、卒業生等からの寄付がもとになっているため、自由度の高い運用ができます。

誰かに返す必要がない

すぐに成果を出す必要がない

寄付が毎年のように集まってくる

例えば、ポートフォリオの23%を占める未公開株について考えてみましょう。

未公開株は、上場企業の株式と違い、売りたい時に売れるものではありません。

好きな時に売買できないことを「流動性リスクが高い」と言いますが、ハーバード大学は資金的な余裕があるため、「高い流動性リスク」をとることができるのです。

リベ大で何度もお伝えしている通り、リターンを得るためには相応のリスクを取るしかありません。

ハーバード大学は、自分の強みを活かし、他の人には取りづらいリスクを積極的にとることで、高いリターンを実現しているのです。

関連動画

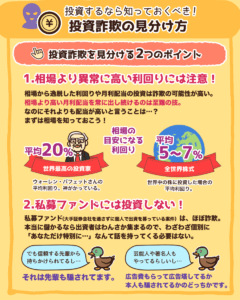

なぜなら、ヘッジファンドや未公開株といったオルタナティブ資産への投資では、頻繁に詐欺が起きるためです。

もし、皆さんのところに以下のような話が来たら、99%詐欺かぼったくりでしょう。

▼図解:投資詐欺の見分け方

ヘッジファンドについては、以下の記事でも解説しているので気になる人はチェックしてみてください。

ハーバード大学は超一流の人脈やコネを上手く使い、運用は非常に優秀な資産運用の専門家へ委託しています。

彼らが投資しているようなヘッジファンド・未公開株には、皆さんは投資できないと考えておきましょう。

だからこそ、皆さんが投資を成功させたいと思うなら、ハーバード大学からマネするべき点は以下の通りです。

ヘッジファンドや未公開株に投資すること

自分の強みを活かすこと

これは何も、ハーバード大学に限った話ではありません。

もし皆さんの周りに、「あの人の投資スタイル、すごい!マネしたい!」と思うような投資家がいたとしても、憧れの投資家と皆さんの強みが、同じとは限らないのです。

- 給料水準

- 金融知識のレベル

- 性格(強気、弱気、大胆、用心深いなど)

- 貯金額

- 家族構成(配偶者の年収が超高い、実家がお金持ち、奥さんが資産家の娘など)

ちなみに、リベ大が考える「日本人に共通する強み」は以下の通りです。

日本という先進国に生まれたこと

→ 少ない支出でも安全・快適に暮らせる

労働法が強い国であること

→ 会社員・公務員はめったにクビにならない

購買力のある人が多いこと

→ 独立した後、お金を払ってくれるお客さんが多い

日本は稼ぎやすく、貯蓄もしやすいので、腰を据えて長期投資できる条件は揃っているはずです。

もし全然稼げなくて、たくさんお金を払わないと快適に暮らせない世界だったら、資産運用どころではありません。

日本で暮らしていれば、「自分に金融知識なんてない!」という人でも、つみたてNISAやiDeCoなどでインデックスファンド買って資産形成ができます。

言い換えれば、誰でもできる資産運用のレベルで、平均的なリターンは確約されているのです。

つみたてNISAやiDeCoの枠を使い切ったうえで、「自分には“平均的な成績以上”を狙える特別な強みがある」と思うなら、ポートフォリオをカスタマイズするのも悪くないでしょう。

学ぶべきこと②:資産を守り、効率的に増やすために多種多様な資産に投資する

ハーバード大学から学ぶべきことの2つ目は、分散投資です。

今の時代は、IT・アルゴリズムの進歩とグローバル化によって、資産の値動きが非常に似通ってきています。

資産を守りながら高いリターンも狙う(=投資効率を高める)ためには、様々な種類の資産に投資する必要があります。

- 株式

- 債券

- REIT

- 現物不動産

- ゴールド・原油

- 様々な通貨(日本円や米ドルなど)

リベ大の意見としては、資産が2,000万円ぐらいまでならば、ベースとして「株式」と「円」のバランスでリスク調整することをおすすめします。

理由は物事をシンプルに考えることができるからであり、以下のポートフォリオで暴落が起きた場合を考えてみると分かりやすいでしょう。

- 株式:1,500万円

- 現金:500万円

このポートフォリオなら、暴落が起きて株価が半分になったとしても、損失は750万円で済みます。

もちろん精神的にかなり厳しくなりますが、もともと2,000万円貯められたことを考えると、まだ自分の稼ぎから補填することが可能なレベルでしょう。

確保しておいたキャッシュを使って、暴落で安くなった株式を買い増せれば、数年以内に資産が回復する可能性は大いにあります。

ところが、資産が増えてくると、暴落で取り返しが効かなくなります。

自分の稼ぎから補填できるレベルではなくなる

増えたキャッシュポジション自体もリスクになる

→ 日本国債の暴落・激しいインフレなどが起きて、円の資産価値がなくなる。

資産運用の経験を積んで、資産規模が大きくなってきたら、少しずつ投資対象を多様化していけば大丈夫です。

もちろん、少額のうちから「経験のために色々買ってみる」方法も、人それぞれの価値観なので否定はしません。

そのためにも、前もって自分の価値観を明確にしておきましょう。

関連動画

最後に、分散投資の対象として忘れがちなのが以下の2つです。

自分の事業(ビジネス)

自分

自分のビジネスへの投資や自己投資も、有効な分散投資になります。

ちなみに、両学長の最大の分散投資先も、自分のビジネスです。

書籍「1億円貯める方法をお金持ち1371人に聞きました」にも、「上場株式や債券などのペーパーアセットではなく、自分のビジネスにもっとも多く投資していた」という内容がありました。

まとめ:資産を守りながら、多種多様な投資を検討しよう

今回は、世界最高峰の大学、ハーバード大学のポートフォリオについて解説しました。

- ヘッジファンド:36.4%

- 未公開株:23.0%

- 公開株:18.9%

- 不動産:7.1%

- 現金その他:5.6%

- 債券等:5.1%

- 天然資源:2.6%

- その他不動産:1.3%

ハーバード大学は非常に高いリスクをとり、年率10%近い成績を狙った分散投資を徹底しています。

多くのアクティブ運用は、インデックス投資に勝てないと言われていますが、彼らのポートフォリオは、長期にわたりS&P500に勝ち続けている数少ないポートフォリオです。

そして、そんなハーバード大学から個人投資家である私たちが学ぶべきことは、以下の2つです。

- ① 自分の強みを活かす

- ② 資産を守り、効率的に増やすために多種多様な資産に投資する

自分の強みが分からないまま戦っている人は、これを機に「資産運用に活かせる自分の強み」について考えてみてください。

それが、皆さんの資産形成を成功させる原動力となるはずです。

今の時代、国際分散投資の効果が薄れてきています。

資産を守り、効率的に増やしていくためには、多種多様な資産への分散投資が欠かせません。

リベ大としては、ある程度の資産規模になるまで、株式と預貯金の比率でリスクをコントロールするだけで十分だと考えています。

その上で、資産運用の経験が増え、資産額も増えてきたら、資産の多様化を検討してください。

以上、こぱんでした!

▼「増やす力を身につけたい!」という方に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!