こんにちは、こぱんです!

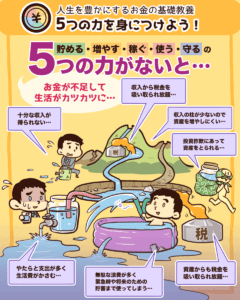

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

今回の記事では、書籍「米国株で始める 100万円からのセミリタイア投資術」を紹介します。

米国株式ブロガーたぱぞうさんの4冊目の投資本であり、内容はテクニック満載の投資本ではなくセミリタイアのための教科書となっています。

セミリタイアとは、定年とされる60歳~65歳より早く引退するアーリーリタイアの一種です。

- フルリタイア(または完全リタイア):一切働かないスタイル

- セミリタイア:労働を少し加えるスタイル

過去のリベ大動画では「サイドFIRE」として紹介しており、セミリタイアという言葉よりなじみがある人もいるでしょう。

関連動画

→ 【資産が少なくてもリタイア可能】「サイドFIRE」の3つの魅力と追い風について(アニメ動画)

FIREは最近生まれた言葉で厳密な定義はなく、セミリタイアとサイドFIREは同じものだと理解して問題ありません。

さて、今回の記事では以下の3点について解説していきます。

- ①著者経歴・セミリタイアまでの道のり

- ②セミリタイアのためのエッセンス5選

- ③資産額別運用プラン

ちなみに、リベ大両学長も、著者のたぱぞうさんには何度も直接会ったことがあります。

また、たぱぞうさんはリベ大が運営しているオンラインコミュニティ「リベシティ」で、講師も担当しています。

しかし、リベ大とたぱぞうさんでは考え方が異なる部分もあり、今回の記事では違いの部分もしっかりと解説していきます。

- リベ大:事業収益を中心にしてセミリタイアを目指す

- たぱぞうさん:株式の利益を中心にしてセミリタイアを目指す

目次

解説動画:【これが結論】【新刊紹介】日本版セミリタイアの教科書を徹底解説【米国株で始めるセミリタイア投資術】

このブログの内容は下記の動画でも解説しています!

たぱぞうさんの経歴・セミリタイアまでの道のり

たぱぞうさんの経歴

まずは書籍「米国株で始める 100万円からのセミリタイア投資術」の著者たぱぞうさんを簡単に紹介します。

たぱぞうさんは米国株式を主なテーマとするブロガーであり、日本で米国株式投資を流行させた先駆けとも言える存在です。

- 2010年:米国株式へ集中投資をスタート

- 2016年:ブログ開始(現在は月間100万PV超え)

- 2017年:投資顧問のアドバイザーを務める

- 2019年:セミリタイア達成

投資家がよく目にする雑誌に掲載実績多数(日経マネーやダイヤモンドZaiなど)

- 2021年:資産規模は6億円超え、純資産で3億超え

上記の経歴から分かるように、たぱぞうさんは株式投資中心で資産を増やしました。

株式市場の相場が良いと、たぱぞうさんのように、株式投資をきっかけに多くの億り人が生まれます。

そして、個人投資家が億り人になり、本を出すようになると「相場は天井」と言われ始めます。

最近では、米国株式の投資本が大量に出版されています。

億り人となった人が相場に乗れた個人投資家だったのか、それとも長く生き残る本物の投資家なのかハッキリする時が近いのかもしれません。

たぱぞうさんのセミリタイアまでの道のり

次に、たぱぞうさんのセミリタイアまでの道のりを見て行きましょう。

大学卒業後に通信系の会社で1年働いた後、人材開発系の組織に転職します。

たぱぞうさんは、転職して最初の給料を全額株式の購入資金としました。

周りの人が背伸びして良い時計やクルマなどを買ったり、両親にプレゼントを買ったりする中、株式の購入に給料全額を充てていたのです。

投資環境が整ってきた今でも、「株式投資は博打」と考える人は少なくないですが、20年前なら本当に多くの人が博打だと考えていたでしょう。

たぱぞうさんの投資の目的は、人生の選択肢を増やすことです。

リベ大ブログでは何度もお伝えしている「お金なくして自由なし、お金こそが自由の土台だ」という残酷な現実に、たぱぞうさんは25歳で気づいていました。

徹底的な倹約で投資のタネ銭を作り、それをひたすら株式投資に充てていました。

当初の投資スタイルは日本株式の集中投資でしたが、30歳で1,000万円に到達した後の2010年頃には米国株式投資に切り替えます。

なぜなら、米国企業の収益性の高さや成長性などのさまざまな要因から、米国株式投資こそが資産形成への近道という確信がたぱぞうさんにはあったからです。

その確信の通り、資産は6,000万円~7,000万円と順調に増加しました。

あとで詳しく説明するから、今は道のりの全体像を掴んでもらえたら十分だよ^^

資産が6,000万円~7,000万円に到達した後、たぱぞうさんは株式の銘柄分散の必要性を感じます。

そこで、米国への集中投資という軸は変えずに、10~20銘柄に分散しつつETFを買うことで、集中投資から分散投資へ舵を切っていきました。

2017年には1億円に到達し、今度は資産分散を考え始めます。

なぜなら、資産が1億円だと、10%の損失で1,000万円にもなるのを意識したからです。

- 資産1,000万円:マイナス10%で100万円の損失

- 資産1億円:マイナス10%で1,000万円の損失

まずは守りの資産として太陽光を選択し、2,500万円の自己資金と7,500万円の借入で、2,000万円 × 5基で1億円分を購入しました。

その後、資産はさらに増え2019年3月にはセミリタイア、都内に投資用アパート2棟を取得し、現在は以下のポートフォリオになっています。

- 米国株3億円

- 太陽光1億円

- 不動産2億円

セミリタイアのエッセンス5選

続いて、たぱぞうさんの書籍からセミリタイアのエッセンスを5つ紹介します。

- ①セミリタイアできる人は常識を疑う

- ②独身者はセミリタイア有利・既婚者も共働きなら有利

- ③セミリタイアをするには投資が必須

- ④セミリタイア期間短縮のカギは2つ

- ⑤自分で売り上げを立てる

①セミリタイアできる人は常識を疑う人

多くの人が60歳~65歳の定年まで働く中、セミリタイアする人は少数派です。

常識とされる行動をすれば大多数の人と同じ結果になるのが普通であり、以下のような関係性は強いと言えるでしょう。

- 常識的な行動をとり続ける → セミリタイアしにくい

- 常識を疑える → セミリタイアしやすい

例えば高度経済成長期で常識とされ今も残り続けているものが、本当に正しいか疑ってみてください。

高度経済成長期を経験した60代以上の世代と、バブル崩壊前後に社会人となる50代以下の世代とでは感覚や常識は大きく異なることが分かるでしょう。

- 貯金が大事

- 保険に入るのは当たり前

- マイホームを買うのは当たり前

- 会社員は安泰

「私にはセミリタイアは無理だ」という発想のベースにあるのが常識です。

過去の常識を守りながら新しい成果を得ようとするから、無理だと考えてしまうのです。

時には常識を疑い捨てることが、非常識な結果であるセミリタイアに繋がっていきます。

セミリタイアを達成したたぱぞうさんは、給料を全額株式に充てる良い意味で非常識な人でした。

リベ大としては「お金は間違いなく自由の土台」であり、皆さんにはお金にまつわる5つの力を磨く中でお金を失うような常識は疑ってほしいと考えています。

②独身者はセミリタイア有利・既婚者も共働きなら有利

独身者はシンプルライフが可能なため、セミリタイアに有利です。

大原片理さんの著書「年収90万円で東京ハッピーライフ」に記載された、家賃3万円や食費1万円で隠居生活ができるのは、独身だからこそ達成できるのでしょう。

ちなみに、この著者はシンプルライフを極めた事例であり、そのまま真似することはおすすめしません。

ただし、実際に年収90万円でもセミリタイアできる人がいるという事実をもとに、皆さん一人ひとりに合ったセミリタイアの形が考えられる発想は大切です。

- 資産1,000万円 + 年収150万円

- 資産2,000万円 + 年収120万円

- 資産3,000万円 + 年収100万円

一方で配偶者がいる場合は、パートナーの勤労意欲と金銭感覚が重要です。

お金遣いが荒かったり、働くのが嫌いな夫・妻がパートナーだったりすると、セミリタイアは厳しいものになるでしょう。

ここでの話題は、あくまで「お金」に主軸をおいたものです。

結婚においてお金の価値観が合うかは大切なことですが、全てではありません。

また、セミリタイアに到達できない夫婦は良くないという話では一切ありませんので、ご理解ください。

③セミリタイアをするには投資が必須

たぱぞうさんのように、投資が必須と言い切れる人は意外に多くないです。

なぜなら、未来は誰にも分からず、投資で必ずしもお金を増やせるとは限らないからです。

経済評論家やファイナンシャルプランナーの中には「コツコツ働いてコツコツ貯めれば、いつかゴールにたどり着ける」という無難な意見を言う人もいます。

しかし、無難な意見を聞いている限り、セミリタイアは難しいでしょう。

リベ大もたぱぞうさんと同意見で、セミリタイアしたいなら投資は必須だと考えています。

もちろん、株式投資にはリスクがありますが、見合うリターンも期待できるので投資をおすすめしています。

- 株式の過去211年間の年平均リターンは6.7%。

- 直近の1975年~2020年で見ても、先進国の株価指数は4,000倍に成長。

投資をするうえで大切なことは以下の3点であり、お金持ちになった人のほとんどが実践しています。

- リスクを適切にとること

- 運をつかもうとすること

- 流れに乗ろうとすること

④セミリタイア期間短縮のカギは2つ

- 集中投資すること

- 入金力を上げること(入金力=投資のタネ銭を確保する能力)

先ほどの著者紹介で解説したように、たぱぞうさんは6,000万円~7,000万円の資産を作るまでは集中投資をしています。

- ~1,000万円:日本株式のうち数銘柄への集中投資

- 1,000万円~7,000万円:米国株式のうち数銘柄への集中投資

- 7,000万円~1億円:米国株式のうち10~20銘柄やETFへの分散投資

- 1億円~:太陽光や不動産への分散投資

たぱぞうさんは中短期・個別株式で儲けており、本人も自分のことを「ウデの良い投機家」だと言っています。

実際、著書の中で「個別株式投資でリターンを高めたから40代でセミリタイアできたけれど、インデックス投資だけではもう少し時間がかかっていた」と書いています。

たぱぞうさんに限らず、セミリタイアできた人の多くが分散投資ではなくリスクをとって集中投資を行ったからであることは、1つの事実として受け止めるべきでしょう。

また、入金力に関しては、たぱぞうさんは平均的な収入の人よりは入金力があったと考えられます。

共働きの奥さんがいて、本業以外の収入もあったため、投資資金は十分にあったのでしょう。

⑤自分で売り上げを立てる

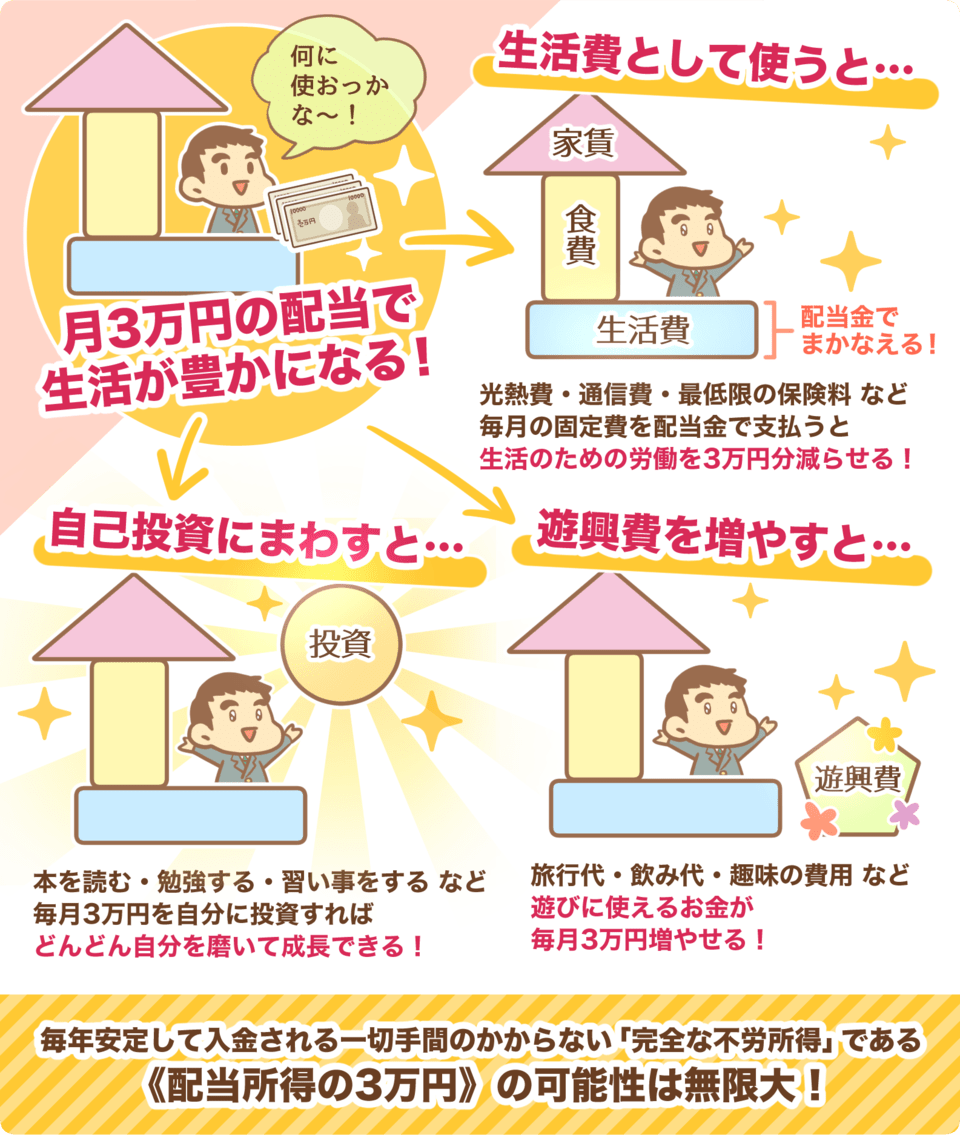

5,000万円の資産があると、年利3%~4%の運用で年間150万円~200万円の資産所得が生まれます。

1カ月あたり約12万円~16万円なので、資産所得だけで生きていくのは不安に思う人もいるでしょう。

しかし、もしも自分の好きな仕事で、自分の好きな時間帯や場所で月10万円稼げるとしたら、資産所得と仕事の収入で生活が成り立ちます。

自分の事業や法人で売り上げを立てることと、派遣やアルバイトなど雇われて稼ぐのとは違います。

たぱぞうさんはサラリーマン時代から、自分で売上を立てるさまざまな副業に取り組んでいました。

- 米国株式ブログ

- 投資アドバイザー業務

- 太陽光発電設備の管理

- セミナー・講演

- 書籍執筆

お金に困ってない自営業者が一番幸せであることは、世界中のたくさんの研究で明らかになっています。

逆に雇われる稼ぎ方は、会社の業績が良い時期があっても歪みや限界が来やすいものです。

「好きなことを仕事にしなさい、そうすれば一生遊んで暮らせる」という意見がありますが、投資を組み合わせることで幸せなセミリタイアが実現できるでしょう。

- 投資で資産所得を確保する

- 好きな仕事をして自分で売上を立てる

資産額別運用プラン

最後に資産額別の運用プランについて、たぱぞうさんとリベ大で考え方が異なる点を比較しながら、以下の4つの段階別に解説していきます。

- ①金融資産100万円~500万円

- ②金融資産500万円~3,000万円

- ③金融資産3,000万円~5,000万円

- ④金融資産5,000万円~1億円

資産①:100万円~500万円

資産100万円~500万円の段階で大切なのは、金額ではなく時間であり、運用額の大小は気にせずとにかく早く投資を始めましょう。

なるべく早く資産運用を始めることで、知識と経験が集積されるからです。

そして、以下の2つに注力しましょう

- お金を貯める技術を身につける

- 属性を磨く(=収入を伸ばす、良い会社に転職するなど)

そもそも難しいことをやらなくても、指数に連動したインデックスファンドに少しでも早く投資することで、資産はどんどん増えていくでしょう。

例えば、毎月7万円を積み立て年利5%で40年間運用することで、資産は1億円を超えます。

たぱぞうさんの意見は、資産1,000万円を達成するまではつみたてNISAやiDeCoを活用して、米国株式に100%積立投資するのをおすすめしています。

リベ大との考え方の違いは「米国株式か全世界株式どちらに投資すべきか」という点であり、リベ大はやや全世界株式寄りです。

全世界株式は有望な国を予想して選ぶ必要がありません。

一方で、米国に集中投資をするのは、米国が他のどの国よりも有望だという難しい判断をしているのです。

資産②:500万円~3,000万円

資産500万円~3,000万円の段階になると、複利の効果を感じやすくなります。

たぱぞうさんは、資産500万円に達したらサテライト投資を意識するべきだと言っています。

サテライト投資とは、ハイリスク・ハイリターンの資産を資産全体の一部に組み込む投資です。

指数に連動するファンドの積立投資をメインにしながら、サテライト投資で利回りを高めることをおすすめしています。

- メイン(全体の8割が目安):S&P500に連動するファンド

- サテライト(全体の2割が目安):ナスダックに連動するETFや個別銘柄

また、単に積み立てて放置するだけではなく、短期売買で利益をとることも視野に入れています。

つみたてNISAやiDeCoを最大限活用するのはリベ大の価値観と同じです。

しかし、運用スタイルに以下のような違いがあります。

- リベ大:キャッシュフローを重視

→ 配当株式や不動産など

- たぱぞうさん:資産額拡大を重視

→ ハイリスク銘柄や短期売買など

資産額拡大という点で効率的なのは、たぱぞうさんのスタイルと言えます。

この価値観の違いは、後のセミリタイアが実現できる段階で効いてくるよ^^

資産③:3,000万円~5,000万円

3,000万円を超えたら儲けるためではなく、リスクヘッジを重視して資産分散を考えます。

具体的には株式という資産内の銘柄分散ではなく、債券や不動産などを対象にした資産の種類の分散です。

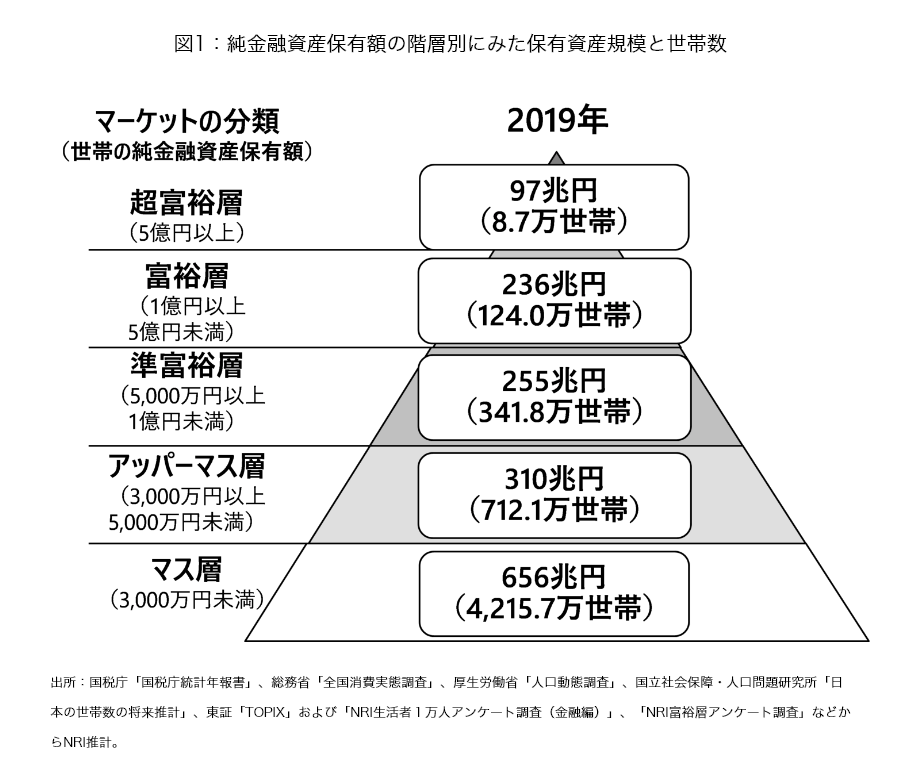

なお資産3,000万円とは、下図のアッパーマス層に該当します。

- 資産3,000万円未満のマス層まで:分散は資金効率が悪いので集中投資を行う

- 資産3,000万円~5,000万円のアッパーマス層:集中投資から資産分散を考えていく

- 資産5,000万円超の準裕福層以降:資産分散を重視する

この考え方は、実際にセミリタイアを達成した人の一例として参考になるでしょう。

しかし、リベ大としては資産効率を多少減らしてでも、最初から守りも重視すべきだと考えています。

なぜなら、もし最初に集中投資で失敗してお金が増えない期間が続いてしまったら、投資がイヤになって資産運用自体をやめる恐れがあるからです。

それこそが大きな機会損失であり、避けるべきであると考えます。

資産④:5,000万円~1億円

資産5,000万円~1億円の段階までくると、セミリタイアできるか具体的にチェックできます。

たぱぞうさんのように資産額拡大を重視する投資をしてきた人は、どちらかを選択することになります。

- 資産を組み替えてインカムゲインが得られる投資をする

例:インデックスファンドを売って高配当株式を買う

- 4%ルールに基づいて資産の取り崩しをしていく

関連動画

→ 【微妙です】インデックス投資で増やしてから高配当株投資に切り替えるのがイマイチな3つの理由

なお、たぱぞうさんは高配当株式への組み替えは否定しています。

なぜなら含み益のある資産を売って組み替えると、税金面で損をするからです。

一方でリベ大がおすすめする、資産額に合わせてキャッシュフローも増やしてきた人は、資産所得と労働所得を合わせて生活費を上回ればセミリタイアできます。

「資産所得 + 労働所得 > 生活費」でセミリタイア可能

- 資産所得:ポートフォリオはそのままで、配当金や家賃収入を得る。

- 労働所得:好きな仕事をして自分で売上を立てる。

資産額とキャッシュフローどちらを重視するか?

セミリタイアを実現できる資産5,000万円~1億円の段階では、資産額とキャッシュフローのどちらを重視してきたかで、資産の取り崩しに対する抵抗感は異なるでしょう。

実のところ、コツコツと資産を増やしてきた人にとって、お金は増やすより使う方が難しいです。

たぱぞうさんは資産の取り崩しについて、資産額を重視してきた人も以下の方法で可能だと言っています。

- 高配当株式に変更するのではなく、購入した資産をそのまま取り崩していけばよい。

- 生活費は資産の取り崩しと少しの労働収入を充てればよい。

確かに資産額拡大の観点では、たぱぞうさんの意見は理にかなっていると言えるでしょう。

ところが、たぱぞうさん本人はセミリタイアしたのに資産の取り崩しはやっておらず、むしろどんどん増えています。

人には一度貯めた財産は取り崩せないという心理的な弱点があるのです。

資産拡大重視でセミリタイアできる段階まで資産を増やしてきた人は、いざ資産を取り崩そうとするときに「資産を減らしたくない」「あと少しだけ増やそう」という気持ちになることが多いです。

一方で、高配当株式投資のようなキャッシュフロー重視の投資は、半年か1年ごとに配当金を受け取り自由に使えるので、資産の取り崩しの悩みは少ないでしょう。

- 生活費:生活のための労働を3万円分減らせる

- 自己投資:どんどん自分を磨いて成長できる

- 遊興費:遊びに使えるお金が毎月3万円増やせる

たぱぞうさんがおすすめする資産額別の投資スタイルは次の通りです。

- ①100万円~500万円 → 米国株式100%積立投資のみ

- ②500万円~3,000万円 → 資産全体の2割をサテライト投資して高い利回りを狙う

- ③3,000万円~5,000万円 → 債券や不動産など株式以外の資産に投資して守りも意識する

- ④5,000万円~1億円 → セミリタイアの体制を整えていく

一方、リベ大では資産額のどの段階も一貫しています。

- 資産運用を長期的に継続できるように、分散投資でリスク管理する。

- 投資のタネ銭は事業所得で稼ぐ。

- 早くからキャッシュフローを確保して、経済的自由の醍醐味を少しずつ味わう。

なお、株式投資において王道なのはたぱぞうさんのような資産拡大、つまりキャピタルゲインを重視する方法であり、キャッシュフローを重視する高配当株式投資はマイナーです。

投資スタイルはどちらが良い悪いという話ではなく、どちらが自分に向いているかという話です。

まとめ:セミリタイアの成功例から、資産額別の運用方法を学ぼう

今回の記事では、たぱぞうさんの新刊「米国株で始める 100万円からのセミリタイア投資術」について、以下の3点を解説しました。

著者経歴・セミリタイアまでの道のり

セミリタイアのためのエッセンス5選

- セミリタイアできる人は常識を疑う

- 独身者はセミリタイア有利・既婚者も共働きなら有利

- セミリタイアをするには投資が必須

- セミリタイア期間短縮のカギは2つ

- 自分で売り上げを立てる

資産額別運用プラン

- ①100万円~500万円 → 米国株式100%積立投資のみ

- ②500万円~3,000万円 → 2割のサテライト投資で高い利回りを狙う

- ③3,000万円~5,000万円 → 債券や不動産など株式以外の資産に投資して守りも意識する

- ④5,000万円~1億円 → セミリタイアの体制を整えていく

なお、今回の記事では書籍の全てを網羅的に紹介したのではなく、リベ大の考えとともに紹介したいことや伝えたいことのみに厳選しました。

他人の成功体験談を1,500円前後で読めることは安いです。

この書籍は日本版セミリタイアの教科書として、広く長く読まれるだろうとリベ大は考えています。

セミリタイアに関する話題が好きな人は、読んで後悔することはないでしょう。

今回の書籍のように誰かの成功例を共有していって、一人ひとりが自分らしい理想の生活を送れるようになると嬉しいです。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼FIREを実現させたい人に読んで欲しい記事がこちら!