こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」に関する情報発信もしています。

▼図解:増やす力

リベ大では、投資初心者にはインデックス投資をおすすめしています。

インデックス投資とは、指数(インデックス)と同じ値動きを目指し、15年以上の長期目線で投資をする手法です。

長期で投資をすることでリターンが安定し、さらにインデックスファンドを活用すればプロに運用を任せられます。

インデックス投資は初心者でも始めやすい手法ですが、「毎月のキャッシュフローが増えない」とリベ大では考えています。

キャッシュフローとは、配当金や家賃といった毎月入ってくるお金のことです。

配当金の出ない投資信託を購入している場合、資産は増えるかもしれませんが毎月の資金繰りが楽になるワケではありません。

そこでおすすめしたいのが、配当金収入でお金を増やせる高配当株投資です。

今回の記事では、高配当株投資をテーマに以下の4点を解説します。

- 高配当株投資とは

- 高配当株投資のメリットとデメリット

- おすすめの高配当株

- 高配当株の売り時

配当金は完全なる不労所得です。

不労所得と聞くと魅力的に感じますが、インデックス投資よりは難易度は高いと言えます。

なお、今回の記事の元になった動画はこちらです。

目次

高配当株投資とは?

高配当株投資とは、配当金を得るために配当利回りの高い株式に投資をする手法です。

まず基本として、企業は事業活動による利益の一部を「配当金」として株主に還元します。

つまり、株主は株式を持っているだけで、お金を得られるというワケです。

でも、配当利回りってどうやって計算するの?

例えば、株価が10万円で配当金が年間5,000円だと仮定しましょう。

この場合の配当利回りは、5%(5,000円 ÷ 10万円)となります。

しかし、ここで気をつけてほしいのが株価と配当金の関係です。

配当利回りが5%の銘柄において、株価が以下のように変動するケースを考えてみましょう。

毎年株価が下がる

→ 配当金と株価の下落によって、利益が出にくい。

株価が変わらない

→ 配当金の5%が利益となる。

毎年株価が上がっていく

→ 配当金5%と株価上昇分の含み益を含めると、5%以上の利益となる。

配当金は株価よりも安定し、収入の計算がしやすいため安定的なキャッシュフローを得たい人に高配当株投資はおすすめです。

もちろん、メリットとデメリットの両方があります。

それぞれ確認していきましょう。

高配当株投資のメリットとデメリット

高配当株投資のメリット

- ①完全にほったらかしで配当金がもらえる。

- ②現金収入が得られるため、心理的に長期投資しやすい。

- ③自分年金として機能する。

メリット①:完全にほったらかしで配当金がもらえる

先ほども解説したとおり、配当金は株式を保有しているだけでもらえます。

そのため、配当金をもらうために自分で申請や作業などはする必要がありません。

メリット②:現金収入が得られるため、心理的に長期投資しやすい

配当金は現金で受け取るため、手元のお金が増えていると実感しやすいです。

株価が下落の局面でも現金収入を得られるので、心理的に長期投資を続けやすいメリットがあります。

また、株価よりも配当金は変動が小さく、安定しています。

つまり、配当金収入は予測しやすく、キャッシュフローが計算しやすいことも特徴の一つでしょう。

メリット③:自分年金として機能する

一定規模の配当金が得られるようになると、自分年金としての機能も担えます。

例えば、老後の年金の足しにしたり、固定費の一部を賄えたりできるのです。

▼図解:金の卵を産むニワトリを育てよう!

- 月3,000円の配当金:通信費を賄える

- 月10,000円の配当金:光熱費を賄える

- 月30,000円の配当金:食費を賄える

配当金が増えていくと、人生の選択肢を増やせます。

生活費のためにブラック企業で働き続ける必要もなくなり、やりたい仕事をするために転職もしやすくなるでしょう。

高配当株投資のデメリット

- ①事業の成長性が低い

- ②配当金をもらうたびに税金がかかる

- ③業績が悪化すると減配や無配になることがある

デメリット①:事業の成長性が低い

高配当を出している企業は成熟企業が多く、事業の成長性が低い傾向にあります。

つまり株価の成長が見込みにくいのです。

株式投資で利益を得るための方法は大きく2つあります。

- 売却益(キャピタルゲイン)

- 配当金(インカムゲイン)

企業は稼げるチャンスがあるなら、どんどん事業投資や事業拡大に資金を投入したいと考えています。

言い換えると、株主に配当金を多く払うことは「事業投資のチャンスがないから株主に還元します」と言っているようなものなのです。

企業によっては配当金を全く出さずに事業成長・拡大のために資金を投入していることもあります。

配当金の有無によって良い・悪いはありません。

しかし、高配当株投資をするにあたって、事業の成長性と高配当を両立する企業を見つけるのは非常に難しいことを知っておきましょう。

デメリット②:配当金をもらうたびに税金がかかる

当たり前のことですが、配当金にも税金はかかります。

税率は受け取った配当金の額に関わらず一定です。

日本株の場合

→ 税率は約20%

外国株の場合

→ 税率は米国なら約28%(現地税 + 国内税)

税金は、配当金を受け取るたびにかかります。

例えば日本株で1,000円の配当金を得る場合、税金を差し引くと手元に残るのは約800円です。

ちなみに、日本株の場合は確定申告をすれば最大で15%分の税金を取り戻せる可能性があります。

以下の記事で詳しく解説していますので、参考にしてください。

デメリット③:業績が悪化すると減配や無配になることがある

配当利回りは「配当金 ÷ 株価」で計算されるため、配当利回りの高さは、株価が低いことの裏返しでもあります。

「株価が低い = 不人気」とも言えるしょう。

不人気な株はトラブルを抱えていることが多く、業績が悪化して配当金が減ったり(減配)、配当金が無くなったり(無配)するケースもよくあります。

そのため、配当利回り5%や6%といった魅力的な数値だけを見て投資をするのは避けましょう。

初心者におすすめの日本と米国の高配当株

高配当株投資をする場合、リベ大では米国または日本を投資先としておすすめしています。

前提として知っておいてほしいのが、高配当株にはデメリットでも解説した通り、次の2つのリスクがあることです。

- 低成長(株価が上がりにくい)

- 減配や無配

米国と日本のどちらを選べば良いのかを考える要素の一つに、連続増配株があります。

連続増配株とは、配当金の金額を何年も連続でアップさせる企業の株式のことです。

例えば、連続増配年数が25年を超えている企業は米国には140社以上あり、日本は花王の1社しかありません。

米国:140社以上

- ジョンソン&ジョンソン

- コカ・コーラ

- 3M(スリーエム)等

日本:1社のみ

- 花王

このように、米国と日本で連続増配をしている企業の数は大きく異なります。

米国は株主を大切にするという企業の姿勢が文化と呼べるレベルに根付いているのです。

もちろん、将来ずっと連続増配する保証はありません。

しかし、連続増配企業は長期に渡って事業成長を続けていて、配当金を簡単に減配することはないでしょう。

米国への投資は為替リスクがあったり、連続増配といっても配当利回りが低かったりすることもあります。

そのため、何をどのように組み合わせるのかが投資家の腕の見せ所とも言えるでしょう。

そこで、次からは米国と日本のおすすめの投資先を紹介するので、参考にしてください。

米国の高配当株投資

米国で高配当株投資をするのであれば、個別株ではなくETFの活用がおすすめです。

ETFはファンドの一種であり、様々な企業の株を詰め合わせたものをイメージすると分かりやすいでしょう。

ETFについては、以下の記事で詳しく解説しているので、参考にしてください。

さて、リベ大がおすすめする米国の高配当投資に向いている株式・債券のETFは以下の通りです。

各ETFの詳しい説明やおすすめの理由は動画で解説しているので、参考にしてください。

日本の高配当株投資

日本の高配当株投資をする場合は、企業の個別株やREITに投資するのがおすすめです。

それぞれ分けて解説します。

日本企業の個別株

日本の高配当株ETFがおすすめできない理由は、以下の動画で詳しく解説しています。

関連動画

→ 日本株の高配当株ETF(ファンド)をおすすめしない3つの理由

ETFが使えないため、日本の高配当株投資をするのであれば、自身で投資先の選定をしなければなりません。

日本の高配当株投資を成功させるためには、時価総額が大きい大型株だけではなく、好財務の中・小型株をバランスよく混ぜることが必要です。

一つずつ学んでいけば、大丈夫だよ^^

優良な日本の高配当株の探し方は以下の記事で丁寧に解説しています。

専門用語も最低限にしているので、ぜひ参考にしてください。

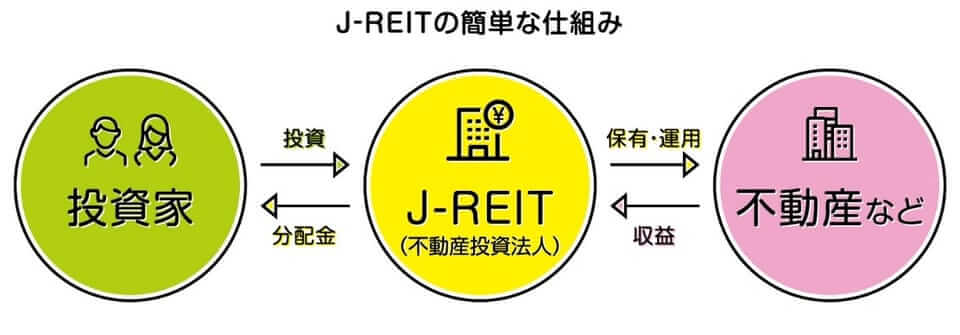

REIT(不動産投資信託)

また、もう一つの投資先としてREITもおすすめです。

REIT(Real Estate Investment Trust)とは不動産投資信託のことで、株に近い性質を持ち、リベ大では現物の不動産投資とは区別しています。

REITはファンドの仕組みと似ており、不動産投資専門の会社が投資家からお金を集め、そのお金を使って不動産投資をします。

REITには、次の4つのメリットがあるとリベ大では考えています。

- 少額からの不動産投資が可能

- 高利回りの分配金を期待できる

- 専門家が色々な不動産に分散投資してくれる

- いつでも売買できる

ただし、リーマンショックやコロナショックと言った経済危機が発生すると大きく値下げが起こる可能性のあるハイリスクな投資先とも言えます。

そのため、REITが魅力的に感じたとしても、1点集中で投資をするのはおすすめしません。

あくまでも、株式や債券といった伝統的資産を中心にして、分散投資のためにREITを混ぜるのがおすすめです。

ちなみに、リベ大では以下のREITをおすすめしています。

- One ETF 東証REIT指数

- NEXT FUNDS 東証REIT指数連動型上場投信

- ダイワ上場投信-東証REIT指数

REITのメリットや注意点は以下の記事で詳しく解説しているので、ぜひ参考にしてください。

高配当株の売り時

高配当株投資は配当金を受け取り続けることが主な目的なので、基本的には高配当株は保有し続けるのが理想です。

しかし、次のようなケースでは、今持っている高配当株の売却を考える必要があるでしょう。

- 配当金の減配や無配当転落

- 企業が大きな不祥事を起こした

- より魅力的な高配当株が見つかった

以下の動画では、高配当株の売り時の考え方の解説をしています。

どういったケースで売却を検討するべきなのかを学ぶためにも、ぜひ参考にしてください。

関連動画

→ 【高配当株の売り時】利益確定・損切りを検討すべき5パターン

まとめ:大切なのは自分に合った投資手法を選ぶこと

今回の記事では、高配当株投資をテーマにして、以下の3点を解説しました。

- 高配当株投資とは

- 高配当株投資のメリットとデメリット

- おすすめの高配当株

- 高配当株の売り時

高配当株投資とは、配当金を得るために配当利回りの高い株式に投資をする手法です。

完全な不労所得である配当金が得られますが、メリットとデメリットがあります。

メリット

- 完全にほったらかしで配当金がもらえる。

- 現金収入が得られるため、心理的に長期投資しやすい。

- 自分年金として機能する。

デメリット

- 事業の成長性が低い。

- 配当金をもらうたびに税金がかかる。

- 業績が悪化すると減配や無配になることがある。

高配当株投資はインデックス投資よりも難易度が高い投資手法でもあります。

そのため、大切なのは自分の投資目的と手法が一致しているかを判断できることです。

▼図解:投資で成功するには目的を知ろう!

- 老後資金として、65歳までに3,000万円準備したい。

- 子どもの大学進学までに、教育資金を1,000万円貯めたい。

- 10年後に月3万円の配当金が欲しい。

もし皆さんが投資をする目的が「老後資金を増やしたい」であれば、NISA(ニーサ)やiDeCo(イデコ)などの節税制度を最大限活かしたインデックス投資がおすすめです。

一方で、毎月のキャッシュフローを良くしたいのならインデックス投資よりも、今回紹介したような高配当株投資の方が合っているでしょう。

このように、目的をハッキリさせることが投資を成功させる第一歩です。

価値観マップを作ると「どんな人生にして、そのためにはお金がいくら必要なのか」がハッキリしてきます。

投資の目的を知ることはもちろん、豊かな人生を歩むためにも価値観マップを作るのはおすすめです。

まだ作ったことのない人は、ぜひ以下の記事を参考にしながら作ってみましょう。

ちなみに、リベ大のオンラインコミュニティ「リベシティ」には価値観マップツッコミチャットがあり、参加者同士で価値観マップの深堀りができます。

いろんな視点からツッコミをもらえれば、より明確な投資・人生の目的が見つかるはずです。

経済的自由を達成するためには投資は欠かせません。

「専門用語が多くて難しそう」や「なんとなく怖い…」と感じる人がいるかもしれませんが、知識を身につければ漠然とした不安はなくなるはずです。

もし証券口座を持っていないのであれば、まずはリベ大おすすめの楽天証券やSBI証券の口座開設で最初の一歩を踏み出してみましょう。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「増やす力を伸ばしたい!」という人に読んで欲しい記事がこちら!