2022年に入ってから、少しずつ投資家達の不安が高まってきています。

なぜなら、今までの絶好調の雰囲気から一変して、かなり弱気な状況になっているからです。

2022年5月の第3週には、以下のような大きな下落を記録しました。

- S&P500:2001年以来の7週連続の下落

- NYダウ平均株価:1923年以来約100年ぶりの8週連続の下落

上記の背景にあるのは、リセッション(景気後退)懸念です。

皆さんの中にも、新聞やテレビ、経済雑誌、投資メディアなどで、リセッションという言葉を見聞きするようになった人は多いかもしれません。

そこで、今回の記事ではリセッション(景気後退)について解説します。

- リセッションの定義

- リセッションと投資の関係

- リセッション入りした際の両学長の行動

- 初心者におすすめの心構え

今回の内容は、特に投資初心者に読んでほしい内容になっています。

なぜなら、株価が下落する際に、してはいけないことをする投資初心者が増える傾向にあるからです。

残念ながら、してはいけないことをしてしまうと、上手くいくはずだった投資が失敗してしまいます。

今回の記事を読んで不景気への心構えをし、上手く荒波を乗り切っていきましょう。

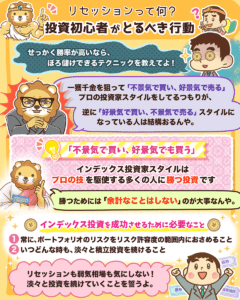

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:不景気突入?投資初心者は●●せよ!

目次

解説動画:【初心者向け】リセッションって何?どう「心構え」すべき?分かりやすく解説【心の準備】

このブログの内容は以下の動画でも解説しています!

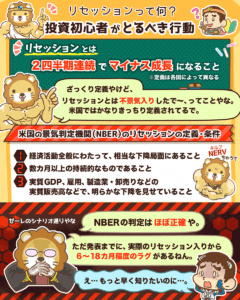

リセッションの定義

一番簡単なリセッションの定義は、GDP(国内総生産)が2四半期連続でマイナスになることです。

GDPとは国の経済規模を表す主な指標で、国内で生み出された付加価値の総額となります。

では、2021年のGDP国別ランキングを見てみましょう。

- 1位:米国(約23兆ドル)

- 2位:中国(約17兆ドル)

- 3位:日本(約5兆ドル)

GDPを見る際に大切なのは、GDPが前期比でプラスマイナス何%かという点です。

なぜなら、GDPの増減を比べることで、経済の動向が分かるからです。

では具体的に、2022年の日本のGDPを仮定して考えてみましょう。

- 年利5%で増え、5.25兆ドルになった場合。

→ 国全体の経済が大きく膨らんでいる。

- 年利3%で減り、4.85兆ドルになった場合。

→ 国全体の経済が縮小している。

つまり、GDPが前期比較で伸びていれば国の経済は順調であり、小さくなるなら国は不景気になっていると見るワケです。

もし、「年利〇%で増えたとか減ったとか言われても、ピンとこない!」という場合は、72の法則で考えてみると、少しイメージできるかもしれません。

72の法則とは、年利を72で割ると2倍になる年数が分かる算式です。

- GDP成長率が年7%の場合

→ 国の経済規模が2倍になるまでに約10年かかる(72 ÷ 7% = 約10年)

- GDP成長率が年3%の場合

→ 国の経済規模が2倍になるまでに24年かかる(72 ÷ 3% = 24年)

一般的に、GDPは3カ月ごと(四半期ごと)に公表されます。

そして、先進国において2四半期連続でマイナス成長になると「不景気になっている」と判断されるというワケです。

しかし、米国での公的な不景気の扱いは、上記の判断方法と少し違います。

米国の景気判定を行っているのは、1920年に設立されたNBER(全米経済研究所)という民間の非営利機関です。

NBERは民間の機関であるものの、彼らの判定は「政府公認の景気判定」として扱われています。

NBERはリセッションの定義と条件として、以下の点をあげています。

- 経済活動全般にわたって、相当な下降局面にあること。

- 数カ月以上の持続的なものであること。

- 製造業や卸売りなどの実質販売高や実質GDP、雇用で明らかな下降を見せていること。

様々なことから判断するため、NBERが行うリセッション(不景気)の判断はほぼ正確である一方、判断が遅いという側面もあります。

そのため、NBERが以下のような情報を提供してくれるのが理想ですが、残念ながらそれはありえません。

- 「たった今、リセッション入りした」というリアルタイムの情報

- 「半年後にリセッションに入る」という未来予測の情報

実際、NBERが不景気と認定するのは、リセッション入り後6カ月~18カ月くらい経ってからで、リセッションが終わったという認定も遅いです。

私たちが知りたいのは、不景気に備えるための「リセッション入りしたタイミング」と、攻めに転じるための「リセッションが終わったタイミング」です。

しかし、どちらもNBERの公式発表を待っていると、時期を逃してしまいます。

そのため、多くの人達がリセッションに入る時期と終わる時期を各自で予想しているというワケです。

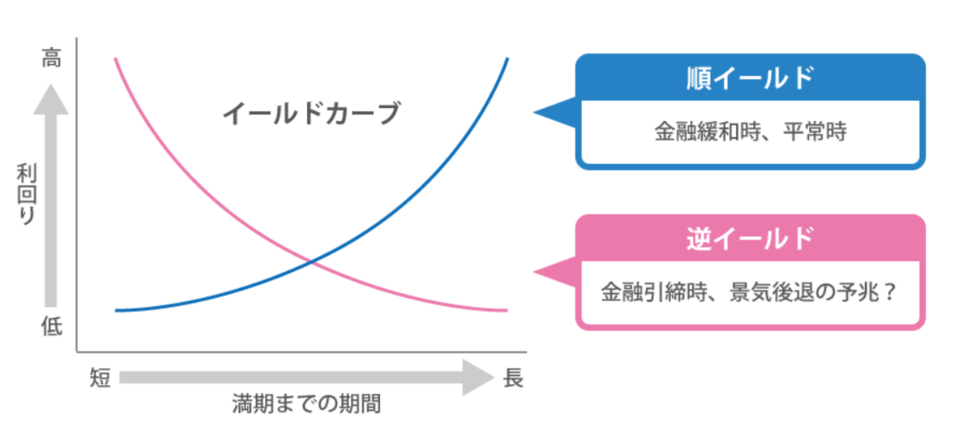

通常、金利は期間が長ければ長いほど高くなり、期間が短ければ短いほど低くなります。

(例:10年満期の預金と1年満期の預金では、10年満期の預金の方が金利が高くなる。)

しかし、長期金利と短期金利の大小関係が逆転することがあります。

それが、逆イールドです。

過去を振り返ると、逆イールドがリセッションが起こる前兆になる傾向がありました。

そこで、少しでもリセッションの予測をしたい投資家は、逆イールドに注目しているというワケです。

米国のリセッションの判定はNBERが行う。

NBERは、以下のような情報から総合的にリセッションに入ったか判定する。

- 経済全般の落ち込みの深さ。

- 数カ月以上の持続性。

- 製造業や卸売りの販売高、実質GDP、雇用状況。

NBERの公式発表は、実際のリセッション入りから6カ月~18カ月程度のタイムラグがある。

NBERの公式発表はタイムラグがあるため「GDPの前期比マイナスが2四半期続いたらリセッション認定」という簡単な定義もよく使われている。

未来のリセッション入りを予測したい人は、逆イールドの指標に注目している。

リセッションと投資の関係

リベ大で学び投資をしている方は、以下のことを知りたいと思っているはずです。

- リセッションの時は儲かるのか、儲からないのか?

- 投資からいったん身を引くべきなのか?

- より一層投資に力を入れるべきなのか?

結論としては、リスク許容度の範囲内で投資を継続した方が良く、長期的に見れば報われる確率が高いと言えます。

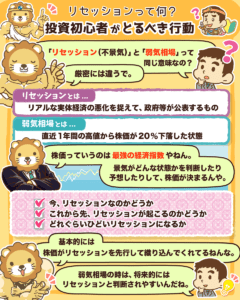

皆さんは、リセッションと弱気相場の区別がつきますか?

先ほど解説した通り、リセッションの定義は実体経済の悪化を捉えて政府が公表するものです。

一方、弱気相場は株式市場の専門用語で、直近1年間の高値から株価が20%下落した状態を言います。

このようにリセッションと弱気相場は定義が違うので、以下のような状況になることがあります。

- リセッション(不景気)になったものの、弱気相場にならない。

- 弱気相場になったものの、リセッション(不景気)にならない。

ブルームバーグによると、リセッションと弱気相場の関係において以下のことが分かっています。

S&P500は過去95年の間で14回、弱気相場(直近高値から20%の下落)を記録した。

→ 弱気相場となった1年以内に米国の経済が縮小しなかったのは、14回中1987年と1966年の2回だけだった。

→ 同時期に起きた15回のリセッションのうち、弱気相場を伴わなかったのは3回だけだった。

上記のように、リセッションと弱気相場は完全に一致するワケではありませんが、概ね重なっていることが分かります。

そもそも、株価は最強の経済指標なので、今起きていることもこれから起きそうなことも、すべて織り込んだうえで価格を形成します。

そのため、以下のことは基本的に株価が先行して織り込んでくれるというワケです。

- 今、リセッション(不景気)なのか

- これから先、リセッション(不景気)が起こるのか

- どの程度のリセッションになるか

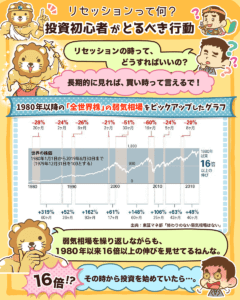

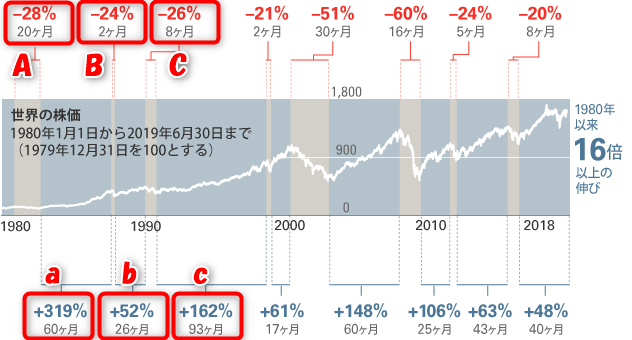

では続いて、1つのグラフを見ていきましょう。

これは、1980年以降における全世界株式の弱気相場をピックアップしたグラフです。

- 弱気相場(A):20カ月の間に、株価は-28%を記録する。

→ その後の60カ月で、株価は+319%になる。(a)

- 弱気相場(B):2カ月の間に、株価は-24%を記録する。

→ その後の26カ月で、株価は+52%になる。(b)

- 弱気相場(C):8カ月の間に、株価は-26%を記録する。

→ その後の93カ月で、株価はプラス162%になる。(c)

このように、株価は弱気相場を繰り返しながら、1980年以来16倍以上の伸びを見せています。

「弱気相場は長期投資の友達だ」と言われる理由が、上記のチャートを見るとよく分かるでしょう。

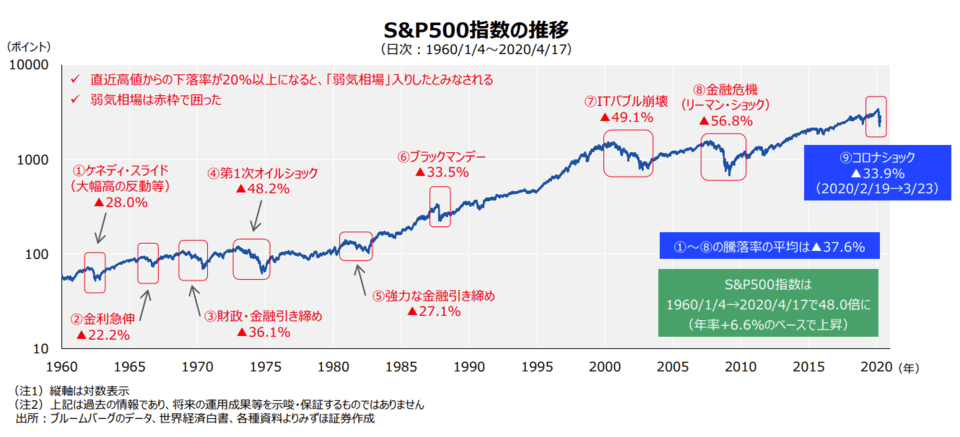

米国株式はどれくらい下がるかもしれないの?

みずほ証券が作成した上記の資料によると、米国株式の弱気相場に関して以下のことが分かります。

- 2020年4月までの直近60年間で、9回の弱気相場が発生している。(7.5年に1度のペース)

- コロナショック前の過去8回の弱気相場の平均騰落率は、-37.6%だった。

今後の株価下落が20%台の下落で済むのか、30%以上の下落をするのかは、時と場合によるとしか言えません。

もっとも、50%ほど下落した状況は、概ね総悲観と考えて良さそうです。

歴史を振り返ると、終わらなかった弱気相場はありません。

投資の神様と呼ばれるウォーレン・バフェット氏も「他人が貪欲になっているときは恐る恐る、周りが怖がっているときは貪欲に」と言及しています。

リセッションや弱気相場の時は、まさに周りが怖がっているときです。

先ほどのデータで見た通り、周りが怖がっている時に買うのは報われやすいと言えるでしょう。

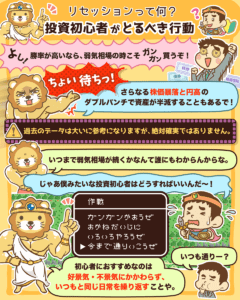

下落率20%で済むどころか、マイナス30%や40%に達することは多々あります。

最近の米国株式の下落は円安が相殺してくれている部分がありますが、悪い時は株価暴落と円高のダブルパンチで資産半減もあり得るでしょう。

また、1929年~1932年の大恐慌のように、最長43カ月も続いた不景気もあります。

1980年以降という最近の話だけで考えても、弱気相場は最長30カ月継続しています。

もしかすると、皆さんが人類で最初の「永遠に終わらない弱気相場」を経験する人になるかもしれません。

過去のデータはとても参考になりますが、今後、同じような結果になるとも限らないのです。

リベ大では、リスク許容度の範囲内(投資でマイナスになっても耐えられる範囲内)での投資の重要性を繰り返しお伝えしています。

なぜなら、リスク許容度を超えて投資をする人は、暴落時に耐えきれないからです。

皆さんがお金を増やせる可能性があるのは、リスクを取るからこそです。

100%必ず勝ち、痛みもなくノーリスクという売り文句の投資があれば、詐欺だと思って間違いないでしょう。

では、皆さんがやりたいのは、どのスタイルの投資でしょうか?

→ 一般人スタイル

→ プロの投資家スタイル

→ インデックス投資家スタイル

リセッション入りした際に両学長がすること

リベ大で学ぶ皆さんは、リベ大両学長がどのような投資スタイルを取るのか知りたい人も多いでしょう。

両学長の投資スタイルは、基本的に不景気で買って、好景気で放置です。

そして、売りたくなった時に売ります。

そんな両学長が、リセッション入りした際にするのは、以下の2つです。

- ①好景気のうちに貯めてきたキャッシュを株式に変えていく

- ②できる限り稼ぐ

①好景気のうちに貯めてきたキャッシュを株式に変えていく

この数年、株式市場はかなり調子が良かったです。

コロナショックで一時的に暴落したものの、コロナバブルと呼べるレベルで暴騰しました。

両学長は、コロナショックで瞬間的に買い増したものの、その後のコロナバブルはそこまで買い増さなかったため、手元にはかなりのキャッシュが温存されています。

そのため、今、弱気相場が来ている実感が全くないほどノーダメージです。

もし今後、アメリカや日本で本格的に不景気や弱気相場が来るなら、両学長は温存しているキャッシュを積極的に投資に回していきます。

その際の投資先は主に以下の2つです。

- 自分のビジネス

- 高配当株式

好景気で体力温存し、不景気で攻めるのが、両学長のスタイルです。

しかし、S&P500にせよ全世界株式にせよ、年々下がり続ける中で積極的に買い続ける姿は、負けを認めたくなくてムキになっているだけに見えるかもしれません。

また、「底値になったのを確認してから買えば良いのに」と思う人もたくさんいるはずです。

このように、下がるものを買い続けるのは、周りからみたら正気のことに見えないでしょう。

2022年6月には、レバナスが年初来高値より-50%になりました。

この状況を見て「だからレバレッジなんてやめた方が良いって言ったのに」と思っている投資家もいるでしょう。

しかし、S&P500や全世界株式でも、同じようにいつか大暴落は起こります。

不景気や暴落は定期的に訪れるので、むしろそういう日が来ると考える方が自然です。

「不景気の買い増し」や「ピンチはチャンス」と言えば聞こえは良いでしょう。

しかし、周りから何を言われてもブレない強い芯があり、上手な資金管理ができないと荒波を乗り切ることはできません。

そのため、投資初心者の人は、両学長が弱気相場になったら買い増しするとは言っても、気軽にマネしないようにしてください。

②できる限り稼ぐ

両学長は、不景気や弱気相場の時は絶好のチャンスと捉えています。

なぜなら、株や不動産、その他の様々な資産といった優良なものが安く買えるからです。

不景気になると競合も少なくなりますし、不景気でも稼げる商売はあります。

不景気でしっかり稼ぎ、稼いだキャッシュで優良資産を買っていけば、資産は雪だるま式に膨らんでいきます。

とはいえ、景気の良し悪しに関係なく、両学長にとって稼ぐことの重要性は同じです。

そのため両学長は、不景気の時により頑張って稼ぐというより、好景気の時に調子に乗って不景気で失敗するようなやり方をしないよう常に注意しています。

また、稼ぐことに集中した方が、投資リターンが上がります。

なぜなら相場の悪い時期に売り買いしても、良い成績は出ないからです。

それこそ、流れるプールで流れに逆らって泳ぐようなものと言えるでしょう。

不景気の時の投資は、種まきみたいなものです。

不景気の時に頑張って種を買って植えると、好景気が来た時に芽が出て花を咲かせられます。

キャベツの種を植えている人に「今、種を植えても明日キャベツは食べられないですよね?」と聞く人はいないはずです。

たとえ、そのように聞いてくる人がいても「4カ月後に食べるために、今育ててるんですよ」と答えるでしょう。

もしかすると、「そんなことしても、明日食べられるワケじゃない。」とか「明日になれば、もっと種が安くなってるかもしれないよ。」と言ってくる人がいるかもしれません。

それでも、「私は4カ月後に食べるために頑張ってるんだ。放っておいてくれ。」と思えるのが投資において重要です。

この点において、両学長は過去から全くブレたことがありません。

初心者におすすめの心構え

ここまで読んだ皆さんの中には「両学長のプランは私には参考にならない…。」と思った人もいるでしょう。

そもそも、両学長のプランは経験豊富な人向けです。

- 不景気だからこそ買う

- 不景気だからこそ一生懸命稼ぐ

不景気の株式投資と同じように、不景気のビジネスも難しいと感じる人もいるでしょう。

実際にその通りで、投資でもビジネスでも不景気で成果を出せるのは、自信と経験のある一握りの人だけです。

そのため、自信と経験がない初心者におすすめなのは、景気に関わらず同じ日常を繰り返すことです。

インデックス投資を成功させるために必要なのは、以下の2つです。

常に、ポートフォリオのリスクをリスク許容度の範囲内に収めること。

いつどんな時も、淡々と積立投資を続けること。

そもそも「好景気だから、不景気だからたくさんリスクを取って良い」と考えるのは邪念です。

インデックス投資は、タイミングを読む投資ではありません。

30年後には、今が不景気だろうが好景気だろうが基本的には買い場でしょう。

四季が巡るように、景気も必ず循環します。

好景気が来れば不景気も来るので、不景気を経験しないでお金持ちになろうというのは甘い発想です。

今後、不景気は1度や2度ならず、何度も経験することになるでしょう。

だからこそ、動じない姿勢が重要です。

「今年も夏が来たな」と思うように「また不景気が来たな」くらいに考えて、季節が巡るのを待てば良いだけです。

そもそも、以下のように考えているなら、投資をしている場合ではありません。

- 不景気の後に好景気は来ない。

- 人類の経済は、右肩上がりで成長しない。

なぜなら、日を重ねるごとに世界が悪くなっていくなら、今持っているお金をすべて使って楽しんだ方が合理的だからです。

しかし、皆さんは今使うよりも10年後に使う方がお金が増えると思うから、余剰資金を投資に回すのでしょう。

不景気は時に10年~20年ほど続くこともあるので、もちろん不安もあるはずです。

しかし、安心してください。

なぜなら、リベ大で学ぶ皆さんはリスク許容度の範囲内で投資をしているはずだからです。

また、S&P500や全世界株式といった世界有数の優良ファンドに投資していることでしょう。

S&P500や全世界株が消滅するような時には、人類は崩壊しているはずです。

仮にそのようなことが起こった場合は、本多静六(ほんだせいろく)氏のように「まことにやむをえなかった」と諦めて、ゼロから頑張っていきましょう。

インデックス投資成功のキモは、不景気の時に以下の行動が取れるかどうかにあるかもしれません。

本業の収入が下がらないようにする

自分の雇用を守る

周りからの「投資なんてやめてしまえ」という声に負けない

選んでいる商品に間違いがないなら、間違えるのは自分自身の行動だけです。

収入が減っても手を打たなかったり、積立をやめて狼狽売りしてしまったりしないよう注意しましょう。

皆さんの中には「リベ大の投資の話はつまらない。もっと他に素晴らしいテクニックや上級者向けのノウハウがあるんじゃないのか。」と考えている人もいるかもしれません。

しかし、その考えはインデックス投資を甘く見ていると言えるでしょう。

インデックス投資は、プロの技を駆使する多くの人達に勝つ投資と言えます。

なぜなら、投資で勝つために必要なのは、とにかく余計なことをしないことだからです。

さて、リセッション入りした際の「初心者におすすめの心構え」をまとめると、以下の3つになります。

いつもと同じことを続け、平常心を崩さない。

最悪の時はまたゼロから積み上げれば良いと、腹を括っておく。

「投資するなんてバカだな」と言われる覚悟をしておく。

不景気が来ると、色々な情報を見聞きし不安になりがちです。

それでも、焦らず、怖がらず、落ち着いて投資を続けていきましょう。

まとめ:不景気は種まきの時期だと割り切り地道に投資を続けよう!

今回の記事では以下の4点について解説しました。

- リセッションの定義

- リセッションと投資の関係

- リセッション入りした際に両学長がすること

- 初心者におすすめの心構え

アメリカでは、NBER(米国経済研究所)が以下を踏まえて、総合的にリセッション入りと判定します。

- 経済活動全般にわたって、相当な下降局面にあること。

- 数カ月以上の持続的なものであること。

- 製造業や卸売りなどの実質販売高や実質GDP、雇用で明らかな下降を見せていること。

通常、リセッション入りやリセッション明けの発表には、6カ月~18カ月程度のタイムラグがあります。

そのため、先進国ではGDPが2四半期連続でマイナスになることをリセッションの定義としているところが多いです。

以下の図を見ても分かる通り、歴史的に見て不景気は買い場です。

1980年~2019年の間に、8回の弱気相場がありましたが、長い目で見るとその後に大きく株価を伸ばしています。

しかし、時に10年~20年と最高値を更新しないことがあり、今後も必ず最高値を更新し続けるとは限らないので、くれぐれも注意しましょう。

リセッション入りすると、両学長は以下の行動を取ります。

- 好景気のうちに貯めてきたキャッシュを株式に変えていく

- できる限り稼ぐ

初心者におすすめの心構えは、不景気になっても弱気相場になっても特別気にしないことです。

いつもと同じことを続け平常心を崩さない。

最悪の時はまたゼロから積み上げれば良いと、腹を括っておく。

「投資するなんてバカだな」と言われる覚悟をしておく。

不景気では、職を守り、収入を維持して日常生活を守りましょう。

そのうえで、規律ある投資を続けていくことが大切です。

株価が下がると不安になるのは当然ですが、そんな時こそ顔を上げて遠くを見るようにしましょう。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!