最近、非常に多くの方から以下の質問をいただくことが増えてきています。

永遠シリーズに入れることを考えるほど本当に多い質問のため、今回「みんなで大家さん」について記事にしました。

関連記事

今回の記事の内容は、以下の通りになります。

- 「みんなで大家さん」の概要3点

- 「みんなで大家さん」をおすすめしない5つの理由

上記を見ても分かる通り、リベ大はみんなの大家さんに対して反対派です。

しかし、いつもお伝えしているように、賛成か反対かという意見はあくまでも私見です。

リベ大としては積極的におすすめしないというだけで、投資する人がいることは否定しませんし、もちろん悪く言うつもりもありません。

今回の記事の内容は、あくまでリベ大としての考えに過ぎないということは、くれぐれもご承知おきください。

上記を念頭に置いた上で、参考にしていただければ幸いです。

目次

解説動画:安定して年利7%で運用できる「みんなで大家さん」はアリなのか?

このブログの内容は以下の動画でも解説しています!

「みんなで大家さん」の概要3点

はじめに、みんなで大家さんというサービスについて解説していきます。

概要は以下の通りになります。

- みんなで大家さんとは?

- 匿名組合契約とは?

- 運営会社

概要①:みんなで大家さんとは?

公式ホームページには、みんなで大家さんとは、不動産の安定した賃貸利益を分配する資産運用という記載があります。

そして、みんなの大家さんの大まかな特徴をまとめると、以下の通りです。

- 株より低リスク、預金より高利回り。

- 預金感覚で始められる。

- 想定利回り6%〜7%。

- テレビ・新聞・専門誌などで高評価。

- 2カ月に1度、年6回の隔月で分配金が受け取れる。

- 面倒な不動産の管理などは、一切不要。

- 申込手数料は無料。

- 1口100万円から投資可能。

- 優先劣後システムを採用。

→ 個人投資家が80%優先出資、事業者が20%劣後出資。もし不動産価格が20%下落しても、損は劣後出資者が受け止める。

- みんなで少しずつお金を出し合う

- まとまったお金で良い不動産を買う

- 不動産の収益をみんなで分け合う

上記の仕組みを見ると、REIT(リート、不動産投資信託)とコンセプトは似ています。

つまり、みんなで大家さんとはその名の通り、みんなでお金を出し合って大家さんになろう!といった投資商品だということです。

概要②:匿名組合契約とは?

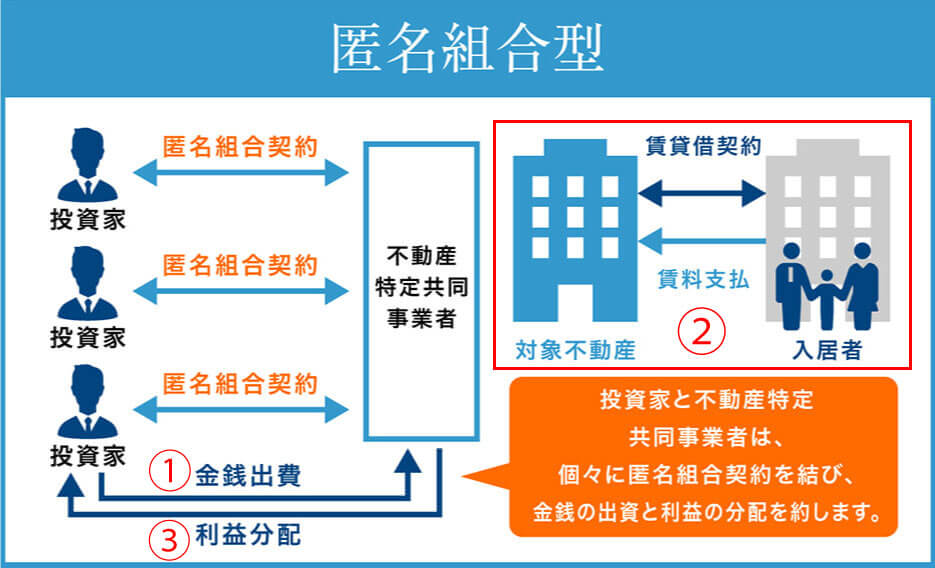

それでは、みんなで大家さんはどのような仕組みで不動産投資をするのでしょうか?

みんなで大家さんに投資をする場合、皆さんはみんなで大家さんを運営している、都市綜研インベストファンド株式会社と「匿名組合契約」を結ぶことになります。

聞き慣れない名前の契約であり、普通に生活しているだけでは一生聞かない言葉かもしれません。

しかし、匿名組合契約は非常に重要な言葉のためしっかり確認していきましょう。

匿名組合契約を使った不動産投資というものは、以下の図のような流れとなります。

- 投資家は、共同事業者と匿名組合契約を結び金銭を出資する。

- 共同事業者は、集めた金銭で不動産を取得し、運用する。

- 共同事業者は、運用した利益を投資家に配分する。

つまり、匿名組合契約とは匿名でお金だけ出すので、上手く儲かったら利益を分けてもらうという契約を結ぶワケです。

そして、匿名組合契約の特徴は、おおまかにまとめると以下の通りとなります。

→ 皆さんと事業者との2者間契約であり、他の出資者の存在や情報は分からない。

→ 不動産の所有権は事業者にあり、皆さんに所有権はない。そのため、登記費用を負担せずに済む。

→ 自らが出資した金額の範囲内で責任を負う。(会社に不祥事が起きても、出資者は出資した金額の範囲内でしか責任を取らない。)

→ 株式のように自己の持ち分を売ったり買ったりできない。

もし皆さんが株主であれば、帳簿を閲覧したりするだけではなく、株主の立場から事業に口出しすることも可能です。

一方で、匿名組合契約においては、事業者の経営に口出しすることはできません。

つまり、事業運営者を信頼できるか?という点が、重要な決定的要素になるのです。

概要③:運営会社

まず、販売代理人は「みんなで大家さん販売株式会社」という、みんなで大家さんシリーズの販売を担当する会社です。

皆さんがみんなで大家さんに関して質問や、資料請求をする場合は、相手先は上記の会社になります。

「みんなで大家さん販売株式会社」の概要は以下の通りです。

- 本社所在地:東京都千代田区麹町

- 代表取締役:栁瀨健一(やなせけんいち)氏

- 創設:1998年8月

- 資本金:1億円

- 社員数:62名

(参考:みんなで大家さん販売株式会社公式HP)

次は、営業者の「都市総研インベストファンド株式会社」を確認しましょう。

都市綜研インベストファンド株式会社は、みんなで大家さんシリーズの管理や運営をおこなっている会社です。

つまり、みんなで大家さんを販売する会社と、運営を行う会社が別になっています。

都市綜研インベストファンド株式会社は、以下のような内容を担当しています。

- 新規物件の仕入れ・調査

- 保有物件の管理・運営

- 保有物件の売却

- 出資者への分配

- 運用レポートの提出

そして、会社概要は以下の通りとなっています。

- 本社所在地:大阪府大阪市北区堂島

- 代表取締役:栁瀨健一(やなせけんいち)氏

→ 販売代理人の「みんなで大家さん販売株式会社」の代表取締役と同じ - 創設:1999年8月

- 資本金:29億2,330万9,139円

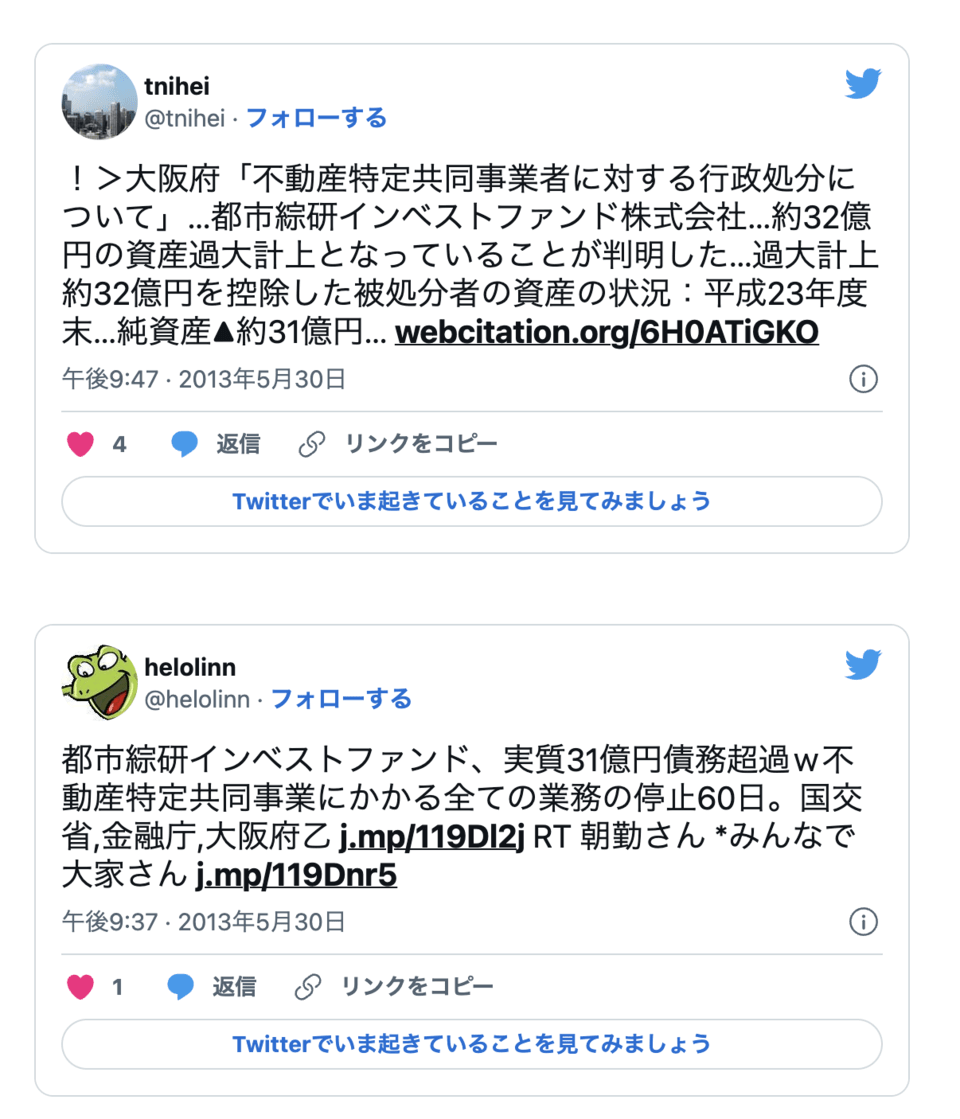

ちなみに、都市綜研インベストファンド株式会社は2013年5月に、大阪府から約2ヶ月ほど営業停止処分を受けたことがあります。

当時、Twitter上でも話題になりました。

あくまで行政停止処分は、行政との見解の相違に基づくものだということです。

そして2013年以降、みんなで大家さんはトラブルを起こすことなく運営を続けています。

以上が、みんなで大家さんに関する概要となります。

次は、リベ大がみんなで大家さんをおすすめしない5つの理由について解説していきます。

「みんなで大家さん」をおすすめしない5つの理由

リベ大がみんなで大家さんをおすすめしない理由は、以下の5つです。

- 匿名組合スキーム

- 典型的な要注意ワード

- 運営会社の財務状況

- 最低100万円~と投資額が大きい

- 税制上も不利

おすすめしない理由①:匿名組合スキーム

みんなで大家さんの概要で解説した、「匿名組合」というスキーム(計画・構想)には課題があります。

その課題とは、投資家保護の仕組みが弱いということです。

正直、匿名組合スキームを使用しているというだけで素人は投資しない方が良いと、リベ大は考えています。

また、素人でなくても、投資しない方が良いかもしれません。

過去日本で起きた巨額の詐欺事件では、匿名組合スキームが利用されています。

例えば、以下のようなものがあります。

→ 通信ベンチャーの平成電電が、年利10%という高金利で個人投資家を釣り、19,000人から490億円を集める。その後倒産。経営陣は詐欺罪で逮捕された。

→株式会社安愚楽牧場が、繁殖母牛に出資すれば毎年生まれる子牛の売却代金で多額のリターンが望めると出資を募る。多額の出資を集めるも、倒産。73,356人が約4,300億円の被害を受ける。

また最近では、ソーシャルレンディング業界でトラブルが頻発していました。

ソーシャルレンディングとは、以下のような金融サービスです。

- お金を借りたい事業者(借り手)

- 投資をしたい個人(投資家)

→ 上記の2者をマッチングさせる金融サービス

ソーシャルレンディング業界でも、まさに匿名組合スキームを利用しています。

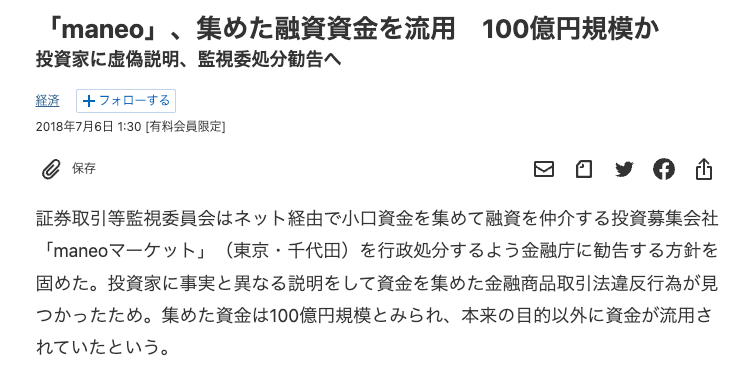

例えば、ソーシャルレンディング業界最大手であったmaneo(マネオ)では、以下のような事例があります。

- 運用利回り5~8%の高配当を謳い、出資を募る(過去の元本割れは0と言っていた)。

- 2018年4月時点で約1,170億円ものお金を集めることに成功。

- しかし、実際は自転車操業であり、集めたお金の一部は投資とは別目的に流用されていた。

- 2019年3月時点で300億円分の投資への配当が滞り、集団訴訟に発展。

資金流用が公になった2018年当時は、日経新聞でも取り上げられました。

廃業まで至った理由としては、個人投資家から集めたお金を、きっちり管理して運用していなかったからです。

親会社であるSBIホールディングスは、SBIソーシャルレンディングが金融庁から業務停止命令を受けたことから、ソーシャルレンディング業界からの撤退を決めました。(参考:ITmediaビジネスONLINE)

上記の2つの例のように、匿名組合スキームはまさに疑惑のブラックボックスです。

投資家からは、自分の出資したお金がどう使われているのかよく見えないのです。

上記の意味で、投資家保護の観点からは、信用しにくい仕組みとなっています。

リベ大両学長の頭の中では、「匿名組合」と「ポンジ・スキーム」がセットになっているくらいです。

匿名組合と聞いたら、ポンジ・スキームを疑うほど信用していません。

匿名組合契約というルールが存在している以上、一部の人にとっては有用性があり、存在価値があることは否定しません。

しかし、匿名組合を利用した詐欺や詐欺まがいの行為が発生していることも事実です。

匿名組合契約の投資スキームというものは、基本的に資金力も投資経験も豊富なプロが投資対象として選ぶべきものでしょう。

安定した利益が欲しいという低リスク思考の人や投資の初心者が、投資対象として選ぶべきものではありません。

なぜなら、たった1度でもババを引いてしまうだけで、終わってしまうからです。

上記の理由から、匿名組合型の投資スキームをリベ大として進めることは、今後もないでしょう。

おすすめしない理由②:典型的な要注意ワード

みんなで大家さんの広告には、典型的な要注意ワードも見受けられます。

資産運用や投資をするとき、以下のようなワードを見たら警戒する必要があります。

- あなたとともに、笑顔が増える。

- 日々の価格変動がないため元本の安全性が高い。

- 預金感覚で始められる資産運用。

- ○○が選ばれる安心の理由。

安心感を醸し出すためのワードです。

未来はいつでも不確実であり、投資にはリスクがあることを理解している金融業者は、笑顔が増えるといった勧誘文句は通常使用しません。

なぜなら、投資の世界では多々笑えないことが起きるからです。

上記のワードは、前後の関係が少しおかしくなっています。

なぜなら、株価のように毎日時価を確認できないことと、元本の安全性の高さは関係ないからです。

みんなで大家さんに出資したお金は、不動産というリスク投資に変わっています。

- みんなで大家さんの保有する不動産の評価額は、高いのか低いのか?

- みんなで大家さんの保有する不動産の賃貸料は、間違いなく回収できているか?

- みんなで大家さんの資金繰りは、問題ないか?

上記の内容から分かるように、日々の価格変動がないため元本の安全性が高いとは言えないでしょう。

預金感覚と言われると、皆さんどのようなイメージを持つでしょうか。

多くの方は、たいしてリスクが大きくない感じを持つのではないでしょうか。

さらに、安定して金利7%と年間6回の分配金というフレーズがセットとなります。

高利回り・安全・分配金という、皆さんが大好きな言葉です。

株のようなハイリスクな資産でさえ、インデックスの想定リターンは5〜7%程度となっています。

なおインデックスとは、日経平均株価やS&P500といった指数のことを指します。

さらにインデックスファンドは、投資の神様とも呼ばれるウォーレン・バフェット氏も、自身の妻に以下の言葉を残しているほど信頼性が高いです。

上記のインデックスファンドですら、長期で平均させたトータルリターンは7%程度に落ち着きます。

預金と同じ感覚で、7%程度の高利回りが得られるのであれば、確かに優良商品と言えそうです。

しかし、預金感覚と言っているだけで、預金と同じとは言っていません。

バンガードやブラックロックが作っているファンドにおいて、S&P500ファンドが選ばれる安心の理由といった広告を見たことがありません。

なぜなら投資は、本来リスクのある行為であり、安心とは対極にある活動だからです。

安心を全面に押し出す広告は、資産運用・投資の世界では注意が必要です。

ちなみに両学長は、投資の世界で「ご安心ください」という言葉が並んでいると、逆に不安になると語っています。

そして、みんなで大家さんのホームページの下段には、小さく以下の気になる内容が書かれています。

→ しかし、本文中では「預金」に近いようなイメージを持たせるフレーズを使っている。

→ しかし創業以来23年、みんなで大家さん開始から14年で元本評価割れを起こしたり想定利回りが下回ったことは一度もないと大きな赤字で書かれている。

→ さらに、優先劣後システムというもので、さらなる安心感をアピールしている。

上記のように、「元本割れする場合もあるが安全であり、滅多に元本割れしない」と、ユーザーが思ってしまいかねないホームページ構成になっています。

そのため、多くの方から以下のような問い合わせがリベ大に寄せられるワケです。

「年利7%で元本割れの可能性がほとんどないなら、投資しても大丈夫ですよね?」

この問い合わせに対して、リベ大はリスクのサイズを測り間違えていると考えています。

つまり、「年利7%の高利回り」でありながら「元本割れの可能性がほとんどない」という2つを両立させることはほとんど不可能ということです。

おすすめしない理由③:運営会社の財務状況

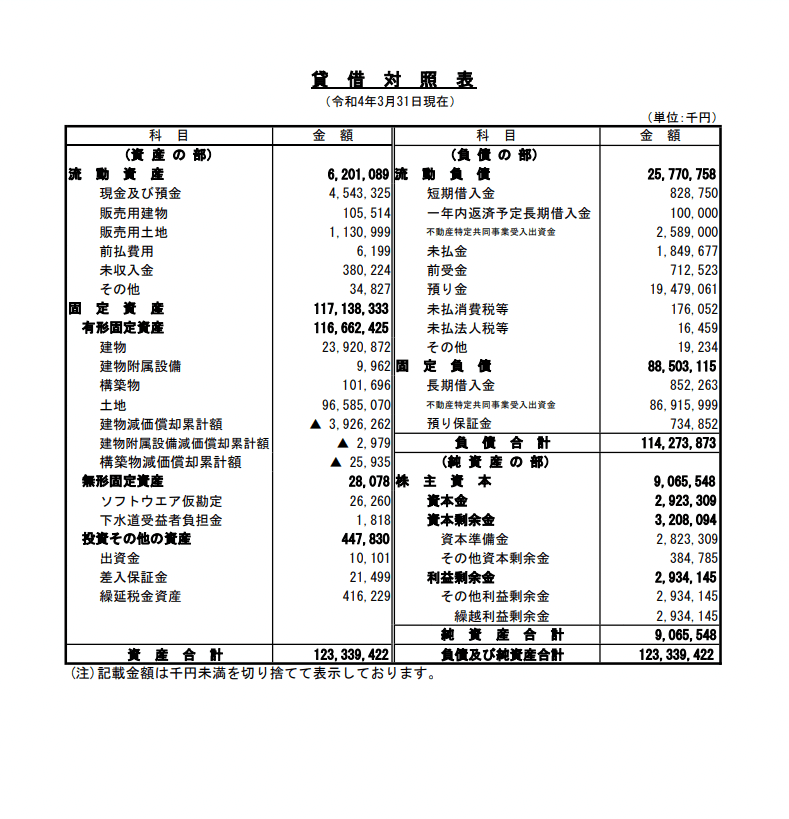

おすすめしない理由3つ目は、運営会社の財務状況です。

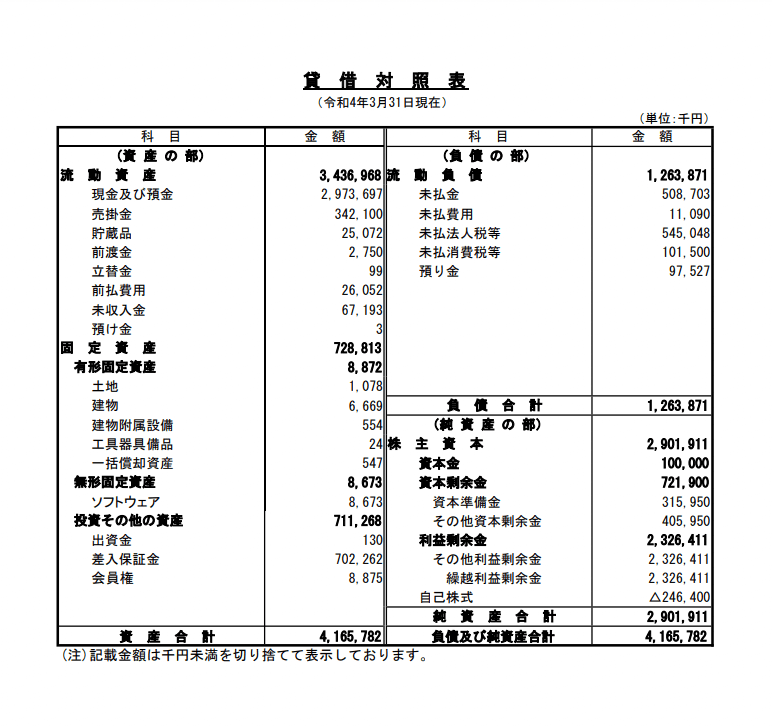

2022年3月31日時点の貸借対照表から確認していきましょう。

- 総資産:約1,230億円(うち、約1,170億円が不動産)

- 負債:約1,140億円(個人投資家から集めたお金は約895億円)

- 自己資本比率:7.35%

(2022年3月31日時点)

上記から分かることは、集めたお金をフルに使って不動産投資をしている感じだということです。

自己資本比率は業界平均水準をはるかに下回っており、アクセル全開のリスクテイクとなっています。

1年以内に現金化できる資産(流動資産)は約62億円である一方で、1年以内に支払わなければいけない負債(流動負債)は約258億円です。

分かりやすく家計に例えてみると、1年以内に現金化できる資産は62万円なのに、1年以内に支払わなければならない借金が258万円ある状況です。

- 流動比率 = 流動資産 ÷ 流動負債

- 意味:1年以内に払わなければいけない負債の何倍の資産を持っているか?

- 目安:200%以上で安全、100%~200%で安心水準、100%未満で危険。

先程の家計の例のように、1年以内に現金化できる資産は62万円なのに、1年以内に支払わなければならない借金が258万円ある状況は危険です。

しかし、1年以内に支払わなければならない借金が258万円でも、貯金が1,000万円あればしばらく安全だと言えるでしょう。

みんなで大家さんを運営している会社の流動比率は約24%です。

損益計算書が公表されていないので断定はできませんが、貸借対照表の観点から考えると資金繰りはギリギリと言えます。

そして、負債を払い続けるには以下の2つの方法があります。

- 持っている不動産を売って現金化する。

- さらなる出資を募り、出資金を既存投資家への元本償還に充てる。

不動産を売らなくても、家賃収入があれば何とかなるのでは?と考える方もいるかもしれません。

ただ、賃貸収入のみで5年満期の出資金を一括償還することは難しいでしょう。

具体例をあげて考えてみましょう。

1,000万円の出資を受けて、年間家賃収入80万円の物件を購入。

5年後、出資金1,000万円を投資家に返す必要がある。

→ 5年間で貯めた利益だけで、投資家に1,000万円返せるのか?

→ さらに5年間、年6%〜7%の利益を分配する約束をしている。

普通に考えると、不動産を売って現金化しなければ資金繰りが間に合いません。

もし、「保有する不動産を売却することなく出資者に分配金を払い、5年後に元本を返済できるような多額のインカムが発生する不動産」を買えているなら話は別ですが、基本的には難しいでしょう。

上記の内容から、みんなの大家さんが行き詰まる時は、以下のような場合があげられるはずです。

- ここ最近続いている不動産の値上がりがストップして、持っている不動産が高く売れなくなった時。

- 個人投資家から次の出資が集まらなかった時。

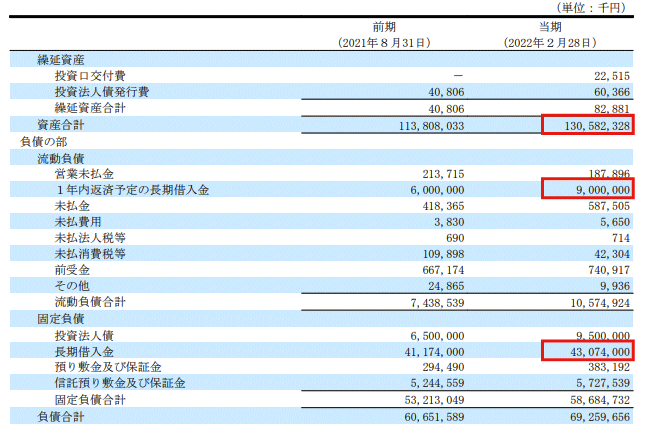

みんなで大家さんは、令和3年から令和4年の間に多額の出資を集めました。

具体的な出資金の金額は以下の通りです。

- 令和3年3月末時点の出資金残高:約520億円

- 令和4年3月末時点の出資金残高:約895億円

→ 差し引き、約375億円の出資金を集めたということ。

上記のような多額の出資が満期となるのは4〜5年後です。

そのタイミングで、以下の問題がどうなっているかが投資判断の重要なポイントとなるでしょう。

多額の出資の満期が訪れる4〜5年後タイミングで、

- 資金繰りは大丈夫なのか?

- 不動産市場は伸びているのか?

- 個人投資家から、さらなる出資を集められるのか?

ちなみに、資産規模が同クラスであるJ-REIT(Jリート)の財務諸表と、みんなの大家さんを比べてみました。

J-REITと匿名組合ではスキームが違うので、あくまで参考にはなることはご了承ください。

- 総資産額は約1,300億円(うち、不動産は約1,200億円)

- 借入金の総額は約520億円

→ みずほ銀行・三井住友銀行・りそな銀行など複数の大手金融機関から借り入れ - 平均利率は0.38%~0.82%と超低利率

- 自己資本比率は47%

- 流動比率は102%(1年以内に払うべき負債は、手元の資産で払える)

- JCR(日本格付研究所)からA+の格付け

※Oneリート投資法人の分配金利回りは2022年9月時点で4.9%

繰り返しになりますが、J-REITと匿名組合では全くスキームが異なっており、投資対象とする不動産の種類や戦略も違います。

しかし、みんなで大家さんがどれだけリスクテイクしているのか?ということを比較する材料の1つにはなるのではないでしょうか。

また概要で解説したように、みんなで大家さんには投資家から預かったお金を運用している運用会社の他に、みんなで大家さんを売るための販売会社があります。

そして、販売会社の財務状況は超優良企業となっています。

- 総資産は約42億円

- 総資産のうち約30億円が現預金

- 自己資本比率は約70%で無借金経営

- 流動比率は約270%で超安全圏

上記のように、みんなで大家さんというシステムを売れば売るほど手数料で儲かるのです。

手数料は誰がいつどうやって負担しているのか?という点には、当然、思いを巡らせておくべきです。

販売会社に関しては、万が一にも潰れるといった可能性はないでしょう。

おすすめしない理由④:最低100万円〜と投資額が大きい

投資の世界では、基本的に以下の関係が成立します。

- ハイリスク・ハイリターン

- ローリスク・ローリターン

リベ大としての見解は、みんなで大家さんはハイリスク案件です。

そして、ハイリスク案件で収益を得るためには、分散投資の徹底が必須となります。

しかし、分散投資の観点から考えると、100万円という投資ロットは普通の人には大きすぎます。

- 元利金の返済が滞る可能性(デフォルトリスク)が高い債券

→ リスクが高い分、利回りも高い。

つまり、ジャンクボンドとは貸したお金が返ってこなくなるリスクが高い債券のことです。

そして、ジャンクボンドでも稼ぐ方法を発見したのが、ジャンクボンドの帝王と呼ばれたマイケル・ミルケン氏です。

ミルケン氏は、ジャンクボンドに対して以下の考え方をしていました。

- ジャンクボンドは確かにリスクは高いが、利回りが高いという魅力がある。

- 数千本投資すれば、デフォルトする債券が数十本あっても、トータル儲かるはず。

つまり、一定の債券が満期を迎えられず、紙くずになることを前提にしながら、トータルで儲かる投資法を開発したワケです。

そして、HYGという、約1,300本ものジャンクボンドばかりに投資しているファンドがあります。

上記のように、1,000を超える数に分散させることこそが、ジャンクボンド投資で勝つ秘訣なのです。

もちろん、みんなで大家さんへの出資がジャンクボンド投資と同じだと言っているワケではありません。

しかし、財務諸表やスキームを確認する限り、ローリスクであると思えないことも事実です。

投資では、以下のスタンスが基本となります。

- リスクの高いものに投資するときは、とにかく分散投資を徹底する。

- 万が一を考えつつ、万が一が起きた時でさえも収益・資産に致命傷が起きないようにする。

そのため、みんなの大家さんへの投資は総資産の1%程度を限度としてとどめておくべきということが、リベ大としての意見です。

最低出資の100万円を投資するのであれば、1億円程度は持っていた方が良いということです。

おすすめしない理由⑤:税制上も不利

最後の5つ目は、税制の話です。

匿名組合への出資を通して得た利益は、雑所得扱いとなります。

そして雑所得は主に以下の2点から、投資家にとって非常に不利なのです。

- 損失を繰越控除できない

- 累進税率が適用される

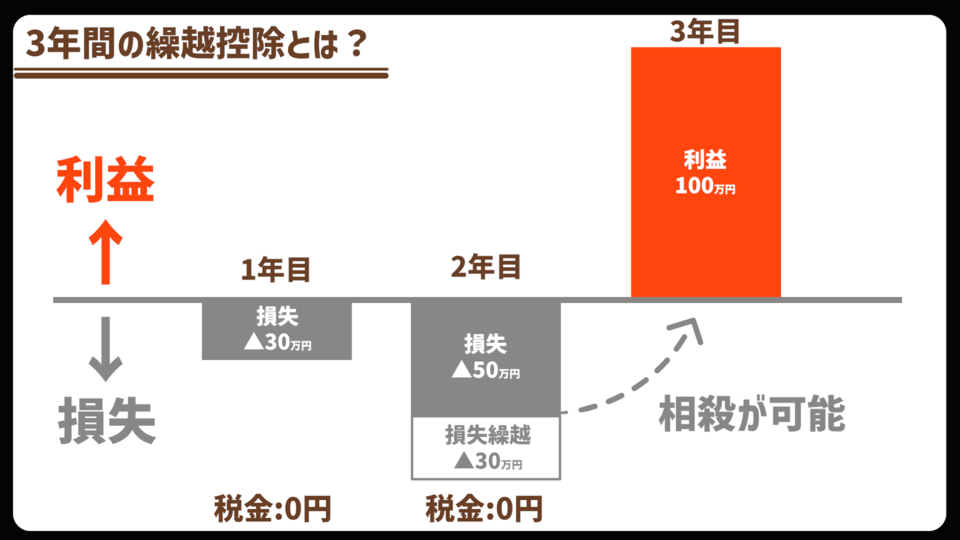

株式や投資信託で発生した損失は、3年間繰り越しができます。

分かりやすいように図解で解説します。

- 1年目:30万円の損失

- 2年目:50万円の損失

- 3年目:100万円の利益

1年目と2年目の損失は合計80万円となっています。

そして3年目に100万円の利益が出た場合、前の2年間の損失合計である80万円と相殺できるのです。

その結果、3年目の所得は100万円 − 80万円 = 20万円となります。

つまり1、2年目の損失を繰り越したことで、3年目に払う税金は20万円 × 税率だけで済むのです。

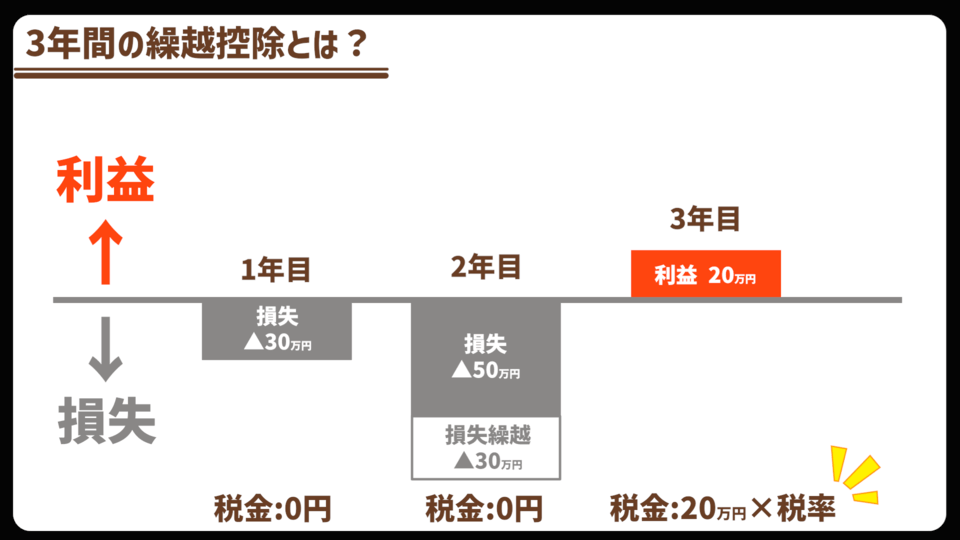

しかし、雑所得には繰越控除はなく、損を出してしまったらそれで終わりです。

翌年以降、どれだけ投資で利益を出したとしても、過去の損失と相殺できません。

上記の例の3年目であれば、100万円 × 税率の税金を納める必要があるのです。

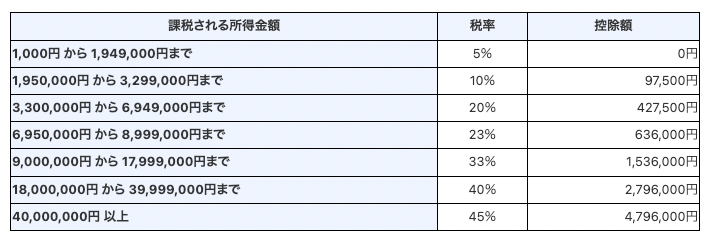

株式の売買益や配当金にかかる税率は、基本的に一律の20.315%です。

しかし、雑所得にかかる税率は累進課税となっており、所得が増えれば増えるほど税率は高くなる仕組みです。

つまり、所得が330万円以上の人は、所得税20% + 住民税10%で税率30%となります。

平均以上の稼ぎがある人にとって、雑所得は株式投資より不利な税率となると考えて良いでしょう。

雑所得には、他にも以下のような弱点があります。

- 損益通算ができない

- 確定申告が必要になる

雑所得は、数ある所得の中でも冷遇されている所得の1つであり、2022年9月現在では、仮想通貨の収益も雑所得扱いとなっています。

洗練された投資家は、税制のことを非常に気にします。

投資というものは、ただでさえリスクのある行為のため、冷遇された税制のもとでリスクを取るということは、あまり好ましくないでしょう。

まとめ:「みんなで大家さん」は素晴らしい点もあるがおすすめはしない

最後に、今回の解説した以下2点について、記事の内容をまとめました。

① みんなで大家さんとは

-

1口100万円から、年7%程度の利回りが見込める不動産事業に参加できる。

-

2カ月に一度、年6回分配金が受け取れる。

-

テレビ・新聞・専門誌などで高評価。

-

過去14年、元本評価割れを起こしたり、想定利回りを下回ったことは一切なし。

-

出資者の元本の安全性を高めるために、優先劣後システムを採用。

② おすすめしない5つの理由

- 匿名組合スキーム

- 典型的な要注意ワード

- 運営会社の財務状況

- 最低100万円〜と投資額が大きい

- 税制上も不利

少なくとも、リベ大としてみんなで大家さんを積極的にすすめることはないでしょう。

ソーシャルレンディングやハイイールド債への投資同様、みんなで大家さんのような投資は「コツコツドカン」になりやすいです。

小さな利益をコツコツと時間をかけて積み上げたのに、たった1回のトラブルで利益どころか元本までドカンと失いかねないリスクをはらんだ投資ということです。

みんなで大家さんの「過去14年、元本割れを起こしていないことや、想定利回り通りの分配金を出し続けている実績」は素晴らしいです。

しかし、今回解説してきたようなリスクがあることも知っておくべきです。

みんなで大家さんは高利回りで、安全性が高く、高頻度の分配金がある多くの人が大好きなタイプの投資商品ですが、あらゆる投資にはリスクがあります。

一方で、調べた結果としてリスクとリターンが十分見合っていると考えるのであれば、それはアリでしょう。

個々人の投資判断について、リベ大が介入することはありません。

今回の記事はネガティブな見解が多かったので、少しイヤな気持ちになった人もいるかもしれません。

しかし、疑ってかかるということは投資家にとって必須の姿勢であり、今回のみんなで大家さんに限った話ではありません。

いつもリベ大が紹介している内容や、良い投資先(全世界株式やS&P500のインデックスファンドなど)についても、ぜひ全力で疑ってください。

以上、こぱんでした!

▼「不動産投資についてもっと学びたい!」という方に読んで欲しい記事はこちら!

▼「投資リスクについてもっと学びたい!」という方に読んで欲しい記事はこちら!

▼「安全資産についてもっと学びたい!」という方に読んで欲しい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!