皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

今回は2024年の第10弾として、皆さんの資産形成に関係する重要なニュースを厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間がない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

解説動画:【知ると役立つ】2024年10月 学長が選ぶ「お得」「トレンド」お金のニュース Best8

このブログの内容は、以下の動画でも解説しています!

【2024年 第10弾】お金のニュース

ニュース1:【貯金やりすぎ注意】日本、インフレ続きます。良いデフレなんてありません

1つ目のニュースは、2024年10月6日の日本経済新聞から、「石破茂首相、心配なのは物価高ですか?デフレですか?」です。

10月1日に誕生した石破内閣ですが、石破茂首相が「利上げ」に関して手のひら返しをするような発言をしました。

ざっくり言うと、

- 経済センスが良い → 株価が上がる

- 経済センスが悪い → 株価が下がる

ということになります。

首相の舵取りは、投資家のお財布にダイレクトに直撃するワケです。

総理就任前の石破首相は、このような発言をしていました。

「インフレが進んでて良くないですなあ。金利を上げて(利上げして)、経済を冷ましましょうか」現在の日本の政策金利0.25%に関して、「もっと金利を上げても良いのでは?」という趣旨でした。

ところが総理就任後に石破首相は、「追加利上げの環境にない」と発言し、見事に手のひらを返したというのが今回のニュースです。

インフレというのは、モノやサービスの価格が継続的に上昇する状態です。

例えば1個100円のおにぎりが、来年には1個110円になるイメージです。

モノとの比較で言えば、通貨の価値が下がっている状態になります。

一方デフレは、モノやサービスの価格が継続的に下落する状態です。

1個100円のおにぎりが、来年には1個90円になるイメージです。

こちらは、通貨の価値が上がっている状態になります。

このような議論には、「良い〇〇」「悪い〇〇」という話がつきものです。

最近であれば、「良い円高・悪い円高」「良いインフレ・悪いインフレ」といった言葉を見聞きした人も多いのではないでしょうか。

同じ話で、1990年代の日本では良いデフレ論争というものがありました。

当時、物価の下落が続いていた日本で、「良いデフレならOKでは?」という主張があったのです。

- 物価が上がらない

- 企業の売上が伸びない

- 結果として賃金も上がらない

- 賃金が上がらないから、需要も伸びない

- モノが売れない

(以下地獄のループ)

このようにして、経済の成長がストップしてきたワケです。

今や「良いデフレ」は存在しないというのが通説になっています。

一方でインフレには「良いインフレ」と「悪いインフレ」があります。

- ゆるやかに物価が上がる

- 企業の売上が伸びて、賃金もゆるやかに上がる

- 皆さんのお財布が潤い、人がさらにモノを買うようになる(需要が増える)

- またゆるやかに物価が上がる

というように、経済全体が成長していくイメージです。

一方悪いインフレは、いわゆる「ハイパーインフレ」と呼ばれるようなものです。

- 戦争が起き、農場や工場が壊されてパンが一個100万円になる

- 政府がお金を刷りすぎて通貨の信用が失われ、お金が紙くず同然になる

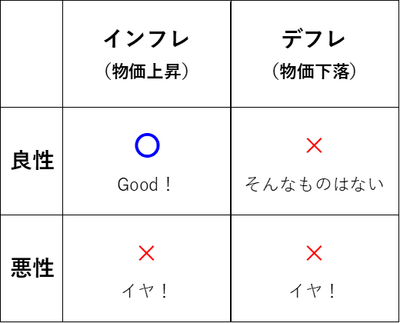

図にすると、以下のようなイメージです。

デフレの世界では、借金は不利になります。

通貨の価値が上がるということは、裏を返せば借金の重みもどんどん増えていくということです。

物価が下落し続ける状況では、会社が売上を伸ばすのも大変です。

多くの会社は多額の借入れを行って事業経営をしているため、デフレになると債務の重みに耐えきれず、破綻する企業が出てくるワケです。

そして連鎖倒産につながり、失業者がますます増える悪循環に陥ります。

ここが分かると、アメリカで「物価、雇用統計、金利」が話題になる理由なども理解しやすくなります。

今後の日本は過去数十年と違い、物価が継続的に上がりつつ、通貨の価値はゆるやかに下がっていく時代になるかもしれません。

物価が上がり続ける世界では、貯金では購買力を維持できないからです。

株や不動産などに投資しないと、購買力は下がり続ける一方になります。

ニュース2:【やっぱり】首相「増税しません」

2つ目のニュースは、2024年10月8日の日本経済新聞から、「首相、金融課税強化検討せず」です。

先ほどの「利上げ」ニュースに引き続き、石破茂首相が「金融所得課税の強化」に関しても手のひら返しをしたというニュース。

金融所得課税というのは、資産運用で得た「売却益」や「配当金」などに対する税金をどうするかという話題です。

この点に関して石破首相は、

- Before:「税率アップを検討します(=増税したいです)」

- After:「現時点で具体的に検討することは考えていない」

というように、温度感が変わりました。

記事から、石破首相の発言をピックアップしてみます。

利上げについて:肯定派 → 否定派に

金融所得増税について:今は具体的には検討しません

法人税増税について:触れなくなった

この3つをミキサーに入れて回すと、政権の本音が見えてきます。

結論、政権としては「株価を下げたくない」と考えているようです。

- 利上げをすると、経済が冷え、株価が下がる。

- 金融所得課税を強化すると、投資家が嫌がり、株価が下がる。

- 法人税を強化すると、企業の利益が減り、株価が下がる。

このようにして株価が下がると、政権のイメージに「大きなバッテン」がつくワケです。

石破ショックのような名前がつけられ、大きくイメージを損なうことは避けたいのでしょう。

昔の株式投資は、「一部の金持ちだけがするもの」や「ギャンブル」というイメージを持っていた人も多かったはずです。

多くの「フツウの人」が株式を買うようになり、インデックス投資のようなギャンブル要素がかなり薄めの投資法も広がってきました。

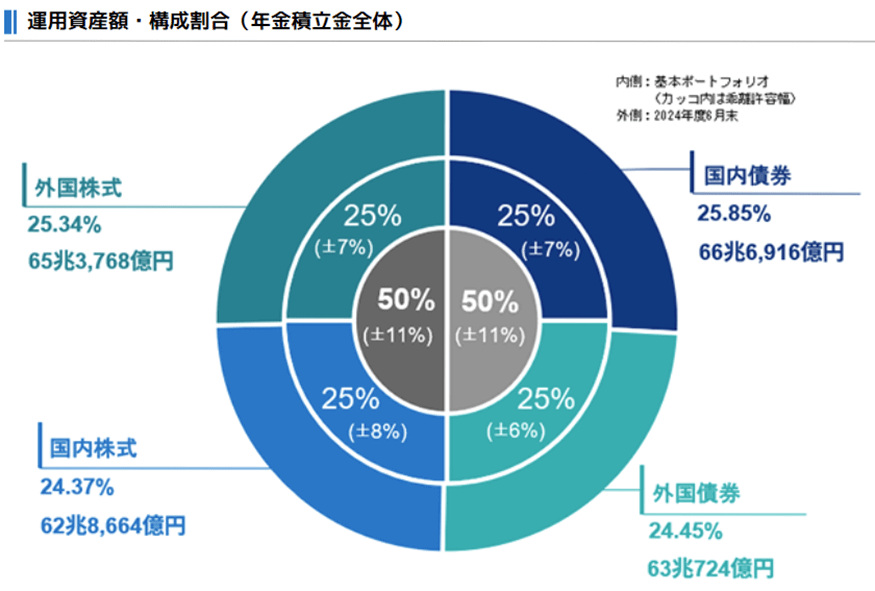

さらに国はNISAのような制度で国民に株式投資を促したり、自分たちも年金制度を維持するために株式投資でお金を増やしたりしています。

日本の年金基金は、日本株におよそ63兆円も投資している状況です。(下図参照)

株価を暴落させることは、自分で自分のクビを締めるような状況ということです。

今の時代、「株高」にすること自体が国策になってきています。

- 株安 → 無能な政府

- 株高 → 有能な政府

このような印象を持たれる時代になってきたということです。

一昔前なら、株価が暴落しても次のような話で済んだかもしれません。

しかし見てきた通り、今の時代は必ずしも上記のような話では済みません。

短期的に見れば、株価の暴落は今後も絶対に起こります。

ただ長期的に見ると、やはり株価は伸びていく可能性が高いでしょう。

企業は利益を稼ぎ続け、政府は株式市場を支え続ける方向性で動いているからです。

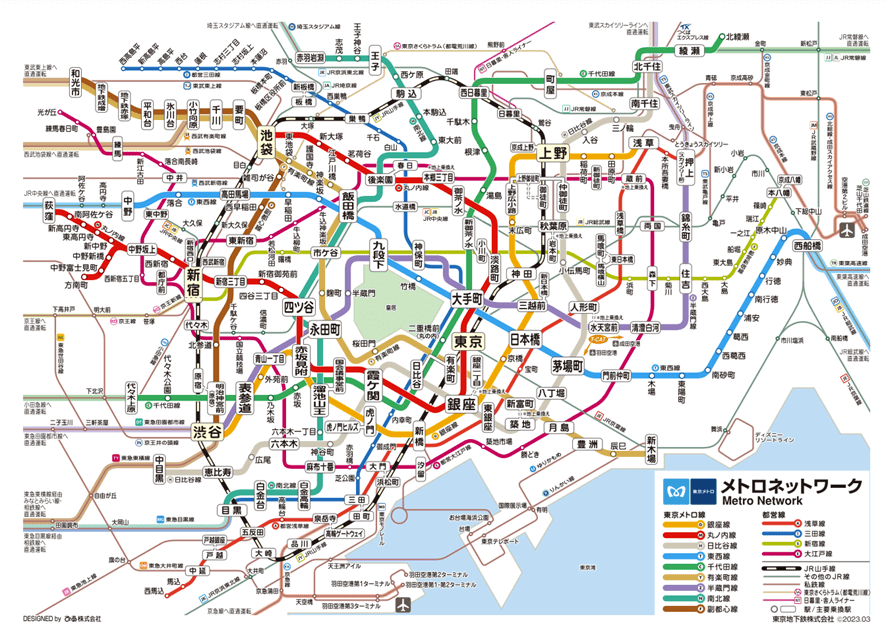

ニュース3:東京メトロ IPO!個人投資家から人気

3つ目のニュースは、2024年10月15日の日本経済新聞から、「東京メトロIPO、時価総額6972億円 個人投資家から人気」です。

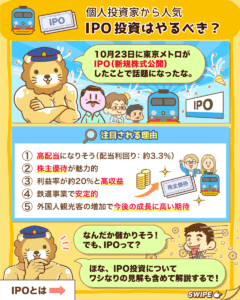

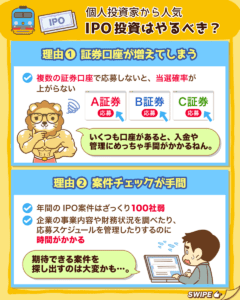

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:IPO投資 やるべき?

東京地下鉄株式会社(通称:東京メトロ)が10月23日に上場し、投資家から注目を集めました。

東京メトロは、東京都とその周辺で地下鉄を経営している鉄道事業者です。

東京で暮らしている人にとっては、インフラとして不可欠な存在です。

そして今回、東京メトロの大株主である「国」と「東京都」が、彼らの保有する株式を一般人に売り出しました。

この株式に、多くの個人投資家が飛びつきました。

今回のニュースでは、

① なぜ多くの人が飛びついたのか?

② 今後、似たような話があったら参加した方が良いのか?

という2点について解説していきます。

なぜ多くの人が飛びついたのかと言うと、投資家が儲かりそうと感じたからです。

株式投資における「IPO投資」という投資手法を簡単に解説します。

- 新しく上場する株が登場する

- 「その株欲しいです!」と抽選に応募する(当選したら購入する)

- 購入した株を、上場日に速攻で売る

今回は「IPO投資の仕組み」を解説することが目的ではないので、簡単なポイントだけ押さえてください。

IPO投資は、勝率高めのミニ宝くじのようなものです。

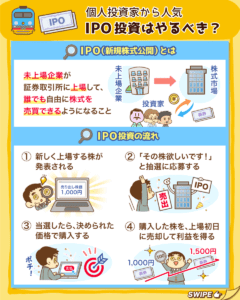

- 抽選に応募して、当選した場合に買える株価

- 上場日に、市場でつけられる株価

上記2つを比べると、1の「当選した場合に買える株価」の方がお得な(安い)ケースが多くなっています。

具体的には以下のようなイメージです。

- リベ大株、抽選に応募して当選した場合は1株1,000円で買える

- 上場日以後に、株式市場で買おうとすると1,500円する

クジに当たり上場日前に1,000円で買えた人は、1,500円で売れば儲かるワケです。

ちなみに2024年は、9月までに54社が上場し、そのうち44社は「当選して買った株を、上場日に速攻で売る」スタイルで儲かりました。

(参考:やさしいIPO株のはじめ方「2024年のIPO初値上昇ランキング」)

東京メトロは、以下のように話題性も抜群でした。

① 高配当になりそう(配当利回り約3.3%と、鉄道株の中では高め)

② 株主優待も魅力的

③ 利益率約20%と高収益で、鉄道という安定事業

④ インバウンドで外人客が増え、今後も期待できそう

「こんなに話題になってるんだから、当選さえすれば儲かるに違いない!」と考えた投資家がたくさんいても、全く不思議ではない状況でした。

仮に高値で売れなくても、持ちっぱなしにすれば良いと思えるような優良企業という点も大きかったでしょう。

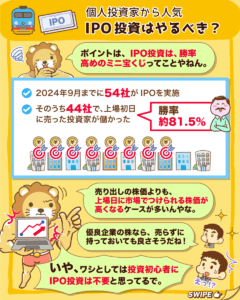

理由は次の通りです。

当選確率を上げようと思うと、たくさんの証券会社で口座を開設して、たくさんの証券会社から抽選に応募する必要があります。

口座管理の手間は、馬鹿になりません。

年間のIPO案件は、ざっくり100社弱あります。

どの企業がいつIPOするのかを頻繁にチェックしつつ、企業の内容や応募スケジュールを調べるのにも時間がかかります。

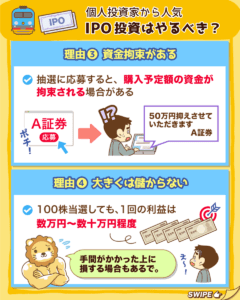

抽選に応募する際、資金拘束される場合があります。

「本当に買える人」かどうかのチェックとして、口座資金をロックされるワケです。

つまり、応募案件を増やせば増やすほど、長期投資に使えるお金が減ることにつながります。

仮に100株当選したところで、1回の利益はせいぜい数万円~良くても数十万円程度です。

もちろん損するパターンもあり得ます。

手間暇ゼロで儲かるのであれば良いですが、決してそうではありません。

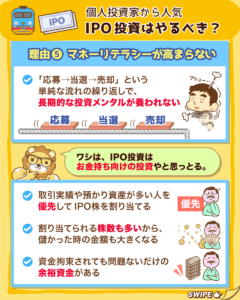

究極、応募して当たった株を売るだけのIPO投資は、誰にでもできる投資法です。

ただし未来につながるマネーリテラシーが育つかというと、そうとは言えません。

経験が積み上がらない領域で時間を使っても、次にはつながりません。

- たくさんのお金を入れている優良顧客に対して、証券会社が優先してIPO株を割り当ててくれる

- 割り当ててくれる株数も多いから、儲かった時の金額も大きくなる

- 資金拘束されても問題ないだけの余裕資金がある

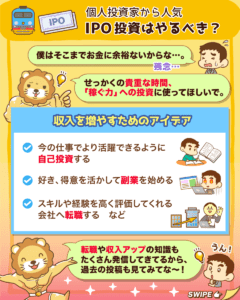

その時間があれば、収入を増やすためのもっと良い仕事・働き方を模索する方が大事です。

本質的なところにリソースを使っていきましょう。

ニュース4:【ナゼ!?】年収20億円でも家借りられず

4つ目のニュースは、2024年10月13日の日刊ゲンダイから、「賃貸審査に落ちる“無職”の罠…年収20億円の超富裕層インフルエンサーでもNGのナゼ?」です。

超富裕層インフルエンサー、マサニーさんが、年収20億円でも月50万円の賃貸審査に落ちたというニュースです。

マサニーさんについて簡単に紹介しておきましょう。

- サラリーマン時代に、13年間で「節約と副業」で貯蓄5,000万円を達成

- スタートアップ投資で大きく当て、40代で純資産35億円を達成

- その後も投資で利益を重ね、今や純資産46億円に

- その個性的なキャラクターが人気で、Xのフォロワー数は約22万人に

この超資産家のマサニーさんが賃貸の審査に落ちた理由は、「無職」だからです。

昨年は年収20億円の証明書を提出しても、家賃50万円未満のマンション審査落ちたけど、賃貸派の人って定年退職後どうすんの? pic.twitter.com/nUtvskHbp6

— マサニー (@alljon12) September 29, 2024

家を借りる際は、一般的に家賃保証会社が審査することになります。

無職の人は、この時点ではじかれてしまうワケです。

家賃が高額な物件は、個人の大家さんではなく、大手会社やREIT(不動産投資信託)の持ち物であることがほとんどです。

そのため、家賃保証会社の審査が通らないような人に「あえて貸そう」とはなりません。

一般人の感覚では、「これだけお金を持ってるんだから大丈夫でしょ?」となるかもしれませんが、無職には厳しいのが現実です。

結局日本では、資産数億円の投資家(という名の無職)よりも、年収数百万円のサラリーマンの方が社会的信用があるワケです。

実際マサニーさんは、クレカの審査にも落ちたことがあるそうです。

- マイクロ法人を作って、社長になる

- 開業届を出して、フリーランスになる

上記の方法で、社会的信用はある程度マシにすることができます。

マイクロ法人について詳しく知りたい人は、以下の記事もご覧ください。

実際マイクロ法人を設立して、法人名義で家を借りることができたという人もいます。

FIREできるほどの資産を築いた人であれば、

- 法人を作る

- 個人資産を法人に貸し付ける

- 法人で資産運用をして、その利益を「役員報酬」として自分に払う

といった方法で、十分に「安定した収入」を示せるようになるでしょう。

また開業届を出して、(建前上)フリーランスになるという方法もあります。

結局、以下の2人の差はかなり大きいワケです。

「少しでも働いている」「働く気がある」という部分を見せるだけで、信用してもらいやすくなるのでしょう。

やはり完全な無職に対する世間の目は厳しいものがあるようです。

リベ大で学び資産形成をしている人の中には、FIREを狙っている人も少なくないでしょう。

うまく対応すれば、家を借りたり、カードを作ったりすることもできます。

安心して、引き続き淡々と資産を積み上げていきましょう。

ニュース5:【数字のトリック】独身男性は短命!は誤り?

5つ目のニュースは、2024年10月11日の大和総研のレポートから、「「未婚男性は極端に短命」というのは誤り~未婚男性にとっても「年金の繰り下げ」は有用」です。

「独身男性は、既婚男性より寿命が14年短い」という情報が間違っていたことを指摘するニュースです。

2022年に以下ような内容の記事が話題になりました。

2020年の統計調査にもとづくと、

- 未婚男性の死亡年齢の中央値は67.2歳

- 既婚男性の死亡年齢の中央値は81.6歳

「なんと独身男性は、既婚男性より14年以上も寿命が短い!!」

男性は一人では生きていけないというのは、定期的に話題にあがるテーマです。

ちなみに女性は、未婚でも既婚でも寿命にそれほど差がないとも言われています。

この話は、投資家界隈では次のような話に進化します。

「独身男性は早死にするから、年金は繰下げ受給しない方が良い」

これは、「年金の受け取り方」の話です。

繰下げ受給は、

- 年金の受け取り開始年齢を、65歳より後に遅らせる

- 受け取りを遅らせることで、増額ボーナスを貰う

という受け取り方です。

例えば年金の受け取り開始を75歳まで遅らせると、受給額は通常時の1.84倍になります。

そこで、「独身男性は寿命が短い傾向なので、年金は早く受け取った方が良いですよ!」という主張が出てくるワケです。

ところが今回冒頭で紹介した「大和総研のレポート」では、この説が真っ向から否定されました。

独身男性の寿命が短いと話題になっていた元の情報は、「計算のやり方」がおかしいということのようです。

既婚者の母集団と未婚者の母集団では、そもそもの年齢分布が全然違うとのこと。

未婚者の母集団は若い人が多いため、死亡者の年齢も当然若くなるワケです。

・人口学では、母集団の年齢分布を考慮した上で、配偶関係別の寿命を求める方法が確立されている。

・最新の論文に基づき、2020年の統計を用いると、65歳以降の未婚男性の平均死亡年齢は81.79歳、既婚(有配偶・離別・死別のいずれか)男性は85.16歳で、その差は3.37年にとどまる。

・未婚男性が極端に短命ということはなく、未婚男性にとっても公的年金は長生きリスクを社会で負担する制度として有用だ。

今回のニュースを通して皆さんにお伝えしたいのは、以下の2点です。

数字には、“いろいろな計算方法”がある

どの数字を信じるかで、未来が変わる

貯蓄や投資をしていると、いろいろな数字を目にする機会があります。

例えば、

- 30代の平均貯蓄額は400万円です

- 老後には2,000万円必要です

- この新ファンドは、S&P500より17%も成績が良いです

という具合です。

「計算方法」や「見方」を少し変えるだけで、すぐに結論も変わるからです。

厳しい言い方をすると、お金が貯まらない人は、次の2つの点でセンスが良くありません。

- どの数字を信じるか

- その数字を信じた上で、どのような行動をとるか

例えばセンスのない人は、

- 「老後2,000万円必要です」と言われると、(どのように計算するのかも知らず)すぐに信じてしまう

- そして不安になり「毒キノコ(ぼったくり投信など)」を買いに行ってしまう

一方でお金が貯まる人は、

- 株式市場が「過去100年で年平均〇%成長してきた」といった数字を信じて

- コストの低いインデックスファンドを購入し、暴落しても持ち続ける

といった行動をとるワケです。

収入が増える人、資産が増える人の共通点は、「信じる数字」のセンスが良く、その後で「とる行動」のセンスも良いという点に尽きます。

そしてお金のセンスは、学習によってしっかり鍛えることが可能です。

本当に元の計算方法が間違っているのであれば、信じた人は大変です。

なぜなら、いい加減な数字をもとに人生戦略を立てていたことになるからです。

- 独身男性は早死にするから、年金保険料は納めても無駄

- 独身男性は早死にするから、資産形成しても無駄

上記のようなスタンスをとっている人は、よく調べて一度考え直してみましょう。

情報発信者はバズるために、「話題になりそうな数字」を作ることも多々あります。

変な数字を信じておかしな行動をしている間は、お金を貯めるのは至難の業です。

しっかり慎重にやっていきましょう。

ニュース6:事業投融資のエクシア(東京)が破産、被害者9,000名

6つ目のニュースは、2024年10月21日のYahooニュースから、「事業投融資のエクシア(東京)が破産、被害者9000名」です。

投資家9,000名から、約850億円のお金を集めていたエクシアという会社が、東京地裁より破産開始決定を受けました。

為替トレーダーとして経験を積んだとされる菊池代表を中心に、個人投資家から大量の資金を集めていたようです。

集めたお金をFXで運用して、年利最大97.4%という数字を出し続けられるワケがありません。

顧客から預かった資金の運用実態もないという話もあり、典型的なポンジスキームと考えられます。

ポンジスキームというのは、皆さんから預かったお金を“運用しているように見せかけて”、そのまま返してるだけのスキームです。

例えば以下のような具合です。

- 業者はAさんから100万円を預かり、年利10%を保証する

- 1年目

業者「配当の10万円をお渡しします!(業者の手元には90万円)」

Aさん「こんなに増えるなら、もっと預けようかな。追加で100万円預けます!」 - 2年目

業者「配当の20万円です!(業者の手元には170万円)」

Aさん「こんなに増えるなら、友達も紹介します!私は追加で500万円入れます!」

Bさん「私は1,000万円入れます!これで将来安泰だ〜!」 - 3年目

AさんとBさんは突如業者と連絡が取れなくなり、お金は返ってこなかった…。

上記は話を物凄くシンプルにしていますが、基本の流れは同じです。

投資商品が「FX」「不動産」「仮想通貨」になったり、年利がさらに高かったり、毎月配当がもらえたりなど細かな違いはあるものの、本質は一緒です。

ポンジスキームを学ぶには、以下のアニメ動画がおすすめなので、ぜひご覧ください。

実に投資系詐欺のほとんどが、このポンジスキームと言っても過言ではないくらい、多い詐欺手法です。

シンプルな仕組みながら破壊力は抜群で、バレるまでに時間がかかる点などから多用されています。

実は今回お伝えしている「エクシアジャパン」については、過去にリベ大でも注意喚起をしていました。

似たような話では、少し前に「みんなで大家さん」について解説した動画も出しています。

現状、「詐欺!ポンジスキーム!」とまでは断言しませんが、投資詐欺によく使われる匿名組合契約を使っているスキームという点には要注意です。

エクシアジャパンに関しては、さらに話題は尽きません。

大量に資金を集めた会社が吹き飛ぶだけであればよくある話ですが、代表者の菊池氏はキャバクラで一晩に数千万円使うなど、その豪遊っぷりも有名でした。

このような話がたくさんあったため、「そのお金はどっから出てきたの?」など、破産前から危険な噂は出ていました。

今回に限らず、今後も手を変え品を変え、いろいろな投資商品が皆さんを勧誘してくるでしょう。

しかし小金持ち山に登りたいのであれば、ネット証券を使った「インデックス投資」or「高配当株投資」だけで大丈夫です。

- 家計管理をしっかりする

- 時の試練に打ち勝ってきた、伝統的な資産に投資する

- 転職、副業、昇進で入金力をアップさせる

上記の王道ルートをしっかり歩んでいきましょう。

「友達や家族に、お金に困らない人生を送ってほしい」というのがリベ大の原点です。

ニュース7:悲報!毎月分配型投信にマネー回帰

7つ目のニュースは、2024年10月18日の日本経済新聞から、「毎月分配型投信にマネー回帰 4〜9月、4600億円流入超」です。

毎月分配型投信にまたお金が集まってきました。

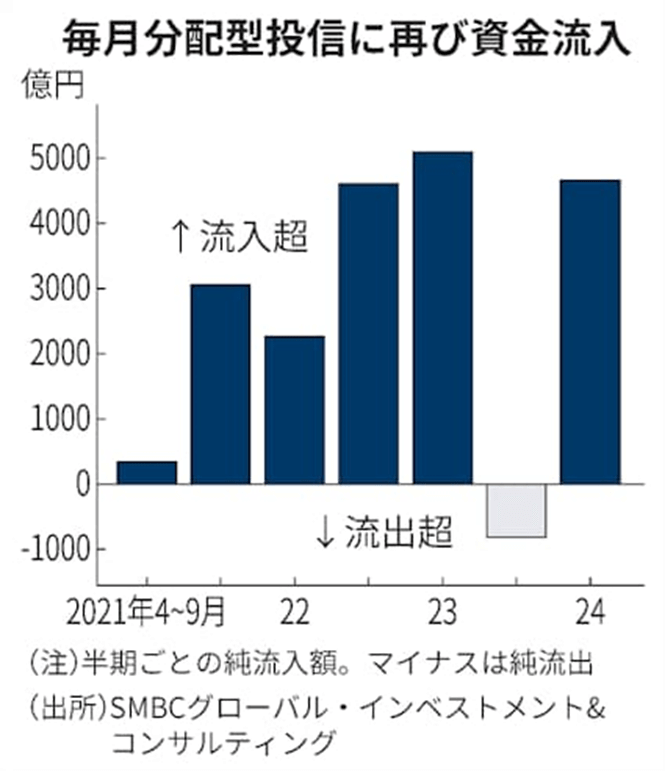

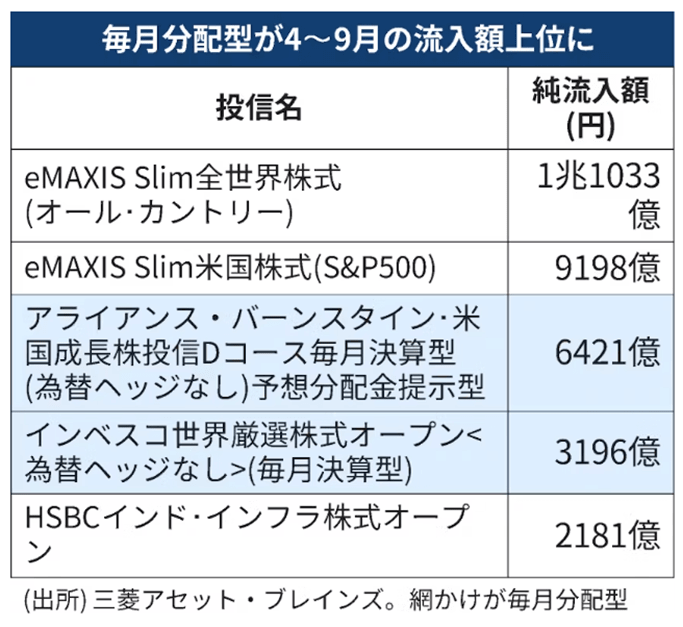

まずはこちらのグラフをご覧ください。

記事によると、

- 2024年度上半期(4月~9月)は、4,662億円の流入超過

- 公的年金の支給が2カ月に1回と限られる中、毎月一定収入のある毎月分配型には根強い需要がある

とのことです。

そもそも毎月分配型投信というのは、1カ月ごとに決算が行われ、分配金を毎月支払う方針の投資信託です。(下図イメージ)

ファンドの純資産には、以下のようなものが含まれています。

- 皆さんから集めたお金(キャッシュ)

- 皆さんから集めたお金で買った株式や債券

- 運用によって得られた値上がり益

- ファンドが受け取った利息・配当

ここから、毎月分配型投信のダメなところを2つ紹介します。

金融機関は本来、以下のように説明すべきところです。

実際金融庁のレポートによると、「分配金が支払われた分だけ、“基準価格が下がる”」「分配金として、“元本の一部”が払い戻されることがある」点を認識しているのは、なんと3人に1人だけとのことです。

3人に2人は、上記で紹介した「勘違い」状態でファンドを保有している状態というワケです。

(参考:金融庁「資産運用業高度化プログレスレポート 2023」)

上記は、4月~9月の国内公募投信の純流入額ランキング(≒人気ランキング)です。

このうち背景が青くなっているものが、毎月分配型投信です。

- アライアンス・バーンスタイン米国成長株投信Dコース:年率1.727%

- インベスコ世界厳選株式オープン:年率1.903%

このファンドを持っているだけで、毎年2%近く手数料を取られるというのは、はっきり言って高すぎです。

ちなみに窓口で買う場合は、高い販売手数料も払わなければなりません。

そしてこれらのファンドは、「高コスト」に見合う成績を出せていない点も見逃せないポイントです。

ファンドのトータルリターン(値上がり益 + 分配金)は、S&P500やオルカンといった指数に劣っています。

結論、毎月分配型投信は不要というワケです。

今回解説した「金融機関の説明不足」と、「高コスト商品が非常に多い」という点だけでも、十分手を出さない理由になるでしょう。

1%くらいは食べられるキノコもあるかもしれませんが、ほとんどが毒キノコです。

実態として、毎月分配型投信を買っている人の中には、

- 高い手数料を払いながら

- 自分のお金を引き出しているだけ

という状態になっている人もいるでしょう。

ニュース8:【新興国か!】東証職員&裁判官にインサイダー疑惑

8つ目のニュースは、2024年10月23日の日本経済新聞から、「東証職員がインサイダー取引容疑 監視委が強制調査」です。

東証職員にインサイダー容疑がかけられ、強制調査が入りました。

記事によると、東京証券取引所の上場部開示業務室に勤める20代職員が、企業の公開前の重要情報をもとに親族に株式の売買を推奨した疑いが持たれているとのことです。

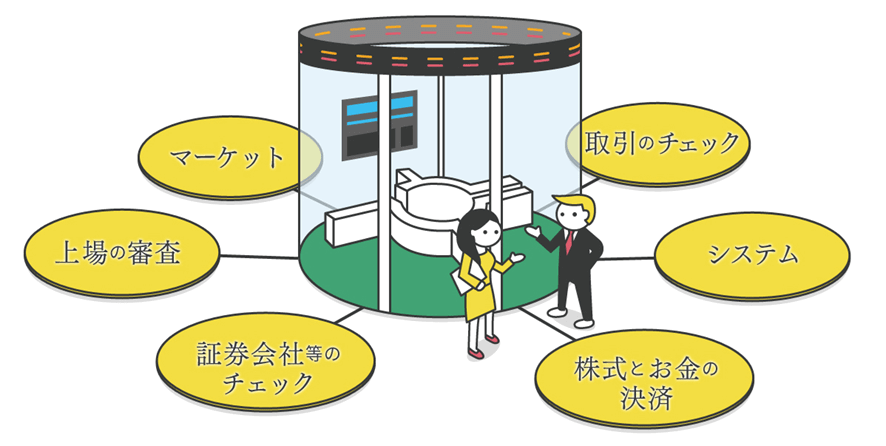

ニュースを深く知るためにも、東京証券取引所の役割から解説します。

一般の人が安心して株式投資できるのは、証券取引所があるおかげです。

東京証券取引所のHPには、次のように書かれています。

東京証券取引所の役割は、公平で信頼でき、使いやすく分かりやすい市場を提供することです。

投資家のみなさんが安心して取引を行うことができ、上場会社が安定した資金調達(お金を集めること)ができるような市場作りを目指しています。

言わば証券取引所は「マーケットの管理者」の立場というワケです。

上場企業というのは、証券取引所の審査を受け、「あなたの会社の株、一般人でも売買できるようにして良いですよ」というお墨付きをもらった会社です。

そこで上場企業は、上場後の重要なニュースについては、証券取引所を通じてリリースを行うことになっています。

つまり東京証券取引所には、まだ多くの人に知られていない、株価を動かすような重要な情報が続々と集まってくる仕組みになっているワケです。

今回のニュースは、そういった「重要な未公開情報(=インサイダー情報)」を知った東証職員が情報を自分の親戚に教え、その親戚が株の売買で利益を得た疑惑があるという内容でした。

市場が未成熟な新興国の中には、インサイダー取引がバンバン行われている国も少なくありません。

公務員の幹部や企業のお偉いさんなど、いわゆる「上級国民」に当たる人が、インサイダー情報を使って儲け放題というポジションにいるワケです。

株価が上がりそうな株があれば一般人より“先に”購入でき、株価が下がりそうな株があれば一般人より“先に”売却できるのであれば、とても有利ということが分かるでしょう。

「得」をする人がいるということは、裏を返せば「損」をする人がいるワケです。

インサイダー情報の有無によって、安値で買える人がいる一方で高値で買ってしまう人がいるような国では、まともな株式投資はできません。

なぜならその国の”上級国民様”のカモにされてしまうだけだからです。

ちなみに最近、今回のニュースに似たような話題もありました。

金融庁に出向して、企業開示課でTOB(株式公開買い付け)に関する書類の審査などを担当していた30代の裁判官が、インサイダー疑惑で証券取引監視委員会から強制調査を受けていたというものです。

株式市場を守るべき存在である「東京証券取引所」と「金融庁」の職員が、率先して立場を利用した“ズル”をしていたとなると、これは大問題です。

これがまかり通るようになると、マトモな投資家はどんどん市場から離れていくことになるでしょう。

日本が本当に投資大国を目指すのであれば、絶対に起こしてはいけない事件です。

今回のニュースの学びを3点お伝えします。

皆さんも、「自分は無関係」「自分は大丈夫」と思わないことです。

人は誘惑に弱い生き物です。

誘惑に負け、うっかり法に触れるようなことをしないよう、くれぐれも気をつけましょう。

証券取引監視委員会がしっかり見張っているので、インサイダー取引はバレます。

バレると社会的な立場は非常に厳しくなるため、失うものも小さくありません。

「儲かるかどうか分からない」というのが投資の本質です。

「コレをしたら確実に勝てる!」という抜け道は、だいたい法律で塞がれています。

正面から向き合い、しっかりリスクをとりましょう。

長期的にお金を増やし続けられる人、守り続けられる人は、正攻法をとっている人だけです。

まとめ:【2024年 第10弾】お金のニュースを振り返ろう

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

そしてリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街になっています。

今回紹介したような最新のニュースも飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!