こんにちは、こぱんです!

最近、周りの友達が結婚&出産ラッシュなのですが、

「子どものために、将来の教育資金を準備していきたい」

「でも、具体的にどうやって準備すればいいかわからない」

という声をよく聞きます。

- 貯金だけでいいのか?

- 学資保険に入るべきか?

- 投資もするべきか? etc...

学資を準備する方法は色々ありますが、一番大切なのは「安全性・確実性」です。

なぜなら、学資は使う時期も金額もおおよそで決まっているからです。

(ただし、職業、年収、資産状況、投資経験などによるので、一概には言えないということが大前提です。)

とはいえ、安全性・確実性ばかりに目がいって、「インフレ率」を考慮していない人が多いのも事実です。

教育費はインフレが進行しやすい分野のため、インフレ率を意識しつつ準備することが重要になります。

モノやサービスの価格や物価が、ある期間において持続的に上昇すること。

- インフレによってモノの物価が上がる=お金の価値が下がる

- インフレ率が1%上がれば、100円だったものが101円になる

では、実際に「どのように教育資金を準備していけば良いのか?」を具体的に解説していきます!

目次

解説動画:【足りなくなった原因は何?】教育資金を準備する方法

このブログの内容は下記の動画でも解説しています!

教育資金について

幼稚園から大学までに必要となる一般的な教育費は、おおよそ表のようになっています。

| 学校 | 総額 |

| 幼稚園(私立) | 150 |

| 小学校(公立) | 200 |

| 中学校(公立) | 150 |

| 高校(私立) | 300 |

| 大学(私立) | 450 |

| 合計 | 1,250 |

(単位:万円)

例えば、

- 大学進学資金450万円(私立想定)を

- 大学入学までの18年間で用意する場合

→「1年あたり25万円」を貯蓄に回す必要があります。

それとも、学資保険を使った方が貯金よりお得かな?

教育費は非常にインフレの進行が激しい分野です。

実際に大学費用の推移を見てみると、1989年~2016年の27年間で年々上昇しています。

- 私立大の学費は1.37倍(年あたり1.17%アップ)

- 国立大の学費は1.56倍(年あたり1.65%アップ)

今のところ、ここ10年は若干落ち着いている傾向にはあります。

しかし、教育費はインフレしやすい分野だということを覚えておいて損はありません。

特に、1970年~2015年の45年間で見ると、

- 全体の物価指数…約3倍

- 教育費…約7倍

となっており、圧倒的に教育費の方がインフレ率は高くなっているのが分かります。

▼インフレについては下記でも詳しく解説しています!

教育資金の具体的な準備プラン3つ

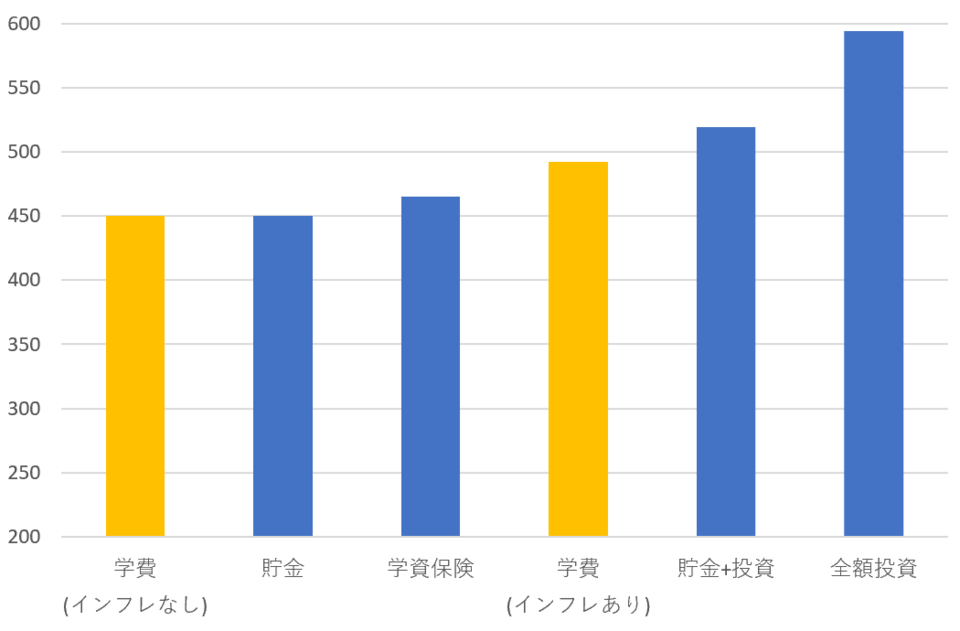

では、「年間の貯蓄額25万円」を前提として、3つのプランを検討してみましょう。

- 年間25万円を全額貯金に回す場合

- 学資保険を活用した場合

- 貯金+投資(つみたてNISAなど)を利用した場合

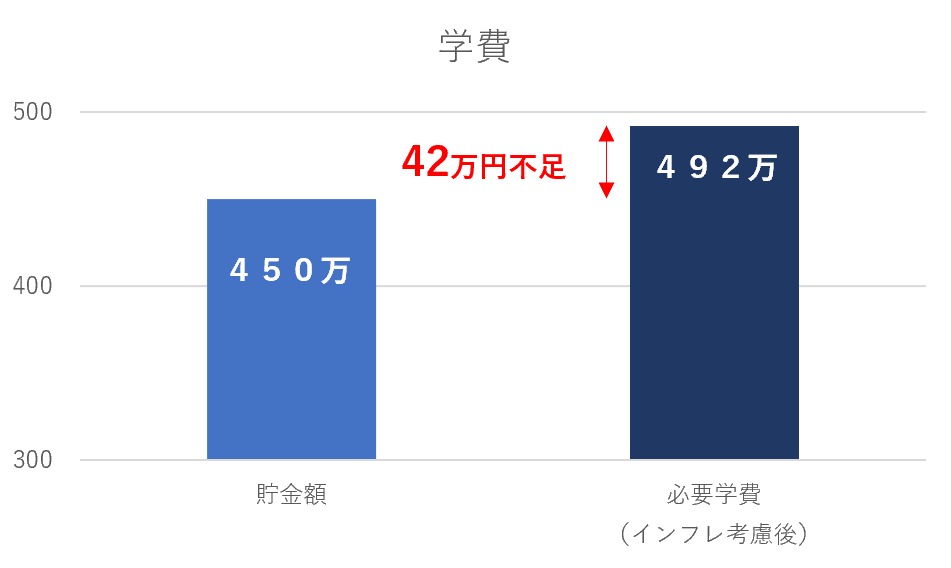

①年間25万円を全額貯金に回す場合

現時点の見込みでは、450万円(年25万×18年)貯金できれば学費はまかなえるはずです。

ところが、インフレ率を0.5%とすると、18年後の大学進学資金は492万円になってしまいます。

つまり、18年後には42万円不足する計算になります。

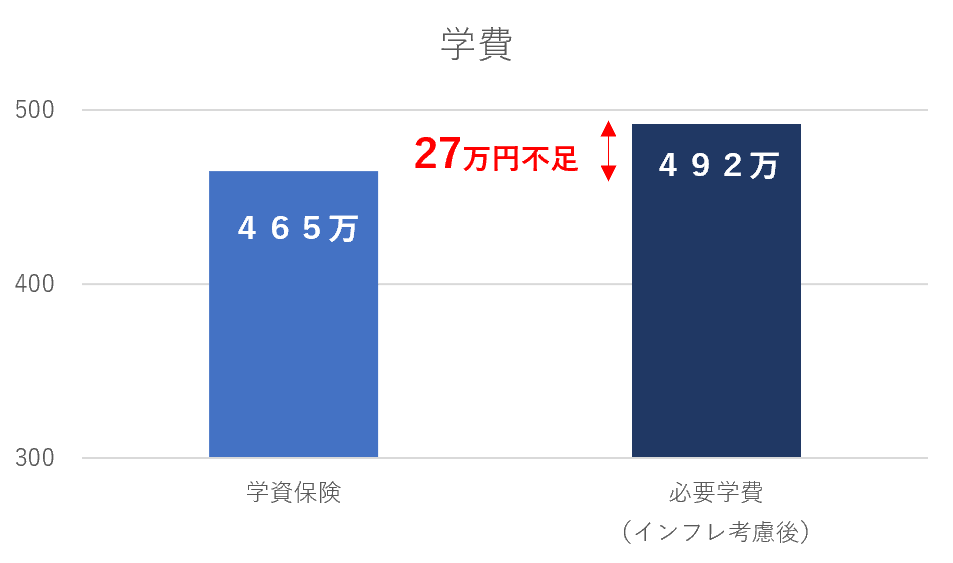

②学資保険を活用した場合

次は、ニッセイの学資保険でシミュレーションしてみましょう。

資金450万円(年25万×18年)のうち、

- 18年累計420万円の保険料に対して受取総額435万円(+15万円の利益)

- 資金の余り30万円(450万円-学資保険420万円)

→ 総額で465万円しか準備できないことになります。

この学資保険の場合、複利は0.33%になります。

しかし学資保険で運用しても、結局インフレを考慮した必要学費だと27万円不足します。

ここまでのシュミレーションで何が言いたいかというと、

「運用利回り<インフレ率」では、実質的なお金の価値は目減りするということです。

(例)学資保険の複利0.33%-インフレ率0.5%=−0.17%

- 学資保険でお金を毎年0.33%ずつ増やしても

- インフレでお金の価値は毎年0.5%ずつ下がっている

- トータル、毎年0.17%ずつお金の価値が目減りしている

正しく運用できなければ、お金は自然と目減りしていきます。

銀行口座に100万円の貯金があっても、「今ある100万円が来年も同じ100万円の価値がある」とは限りません。

これはお金持ちほど意識していることです。

普通の人でも、意識して損することはありません。

▼学資保険については下記も合わせてチェック!

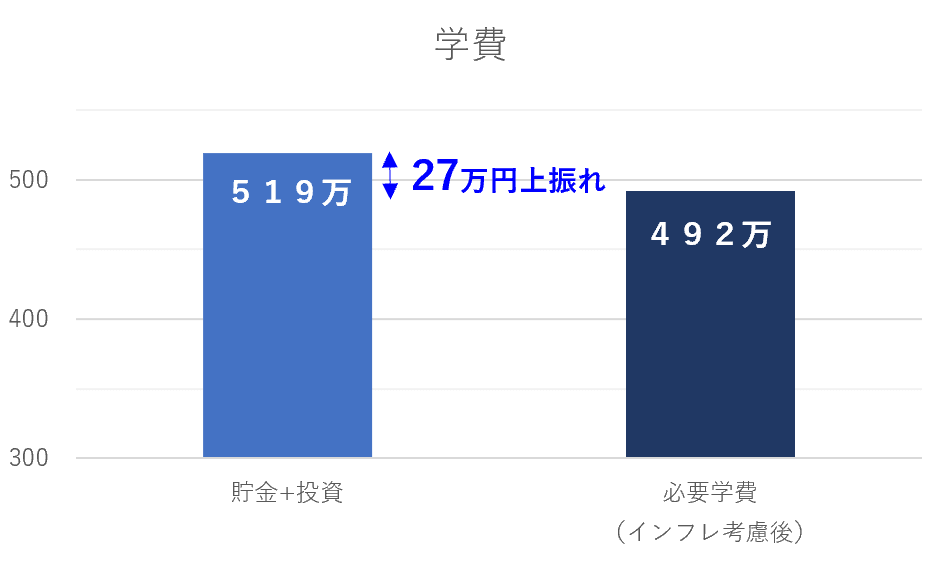

③貯金+投資(つみたてNISAなど)を利用した場合

最後に、年25万円のうち

- 13万円を貯金

- 12万円を投資

に回す場合のシュミレーションをしてみます。

年25万円を18年間積み立てる想定の場合、

- 貯金…年13万円×18年=234万円

- 投資…年12万円を18年積立てて年利3%で運用=285万円

→ 総額で519万円となり、インフレ考慮後の必要学費を上回る計算になります。

※もちろん、投資にはリスクがあるので必ずこのようになるとは限りません。

番外編:投資だけで教育資金を増やす場合

参考までに、「年25万円を全額投資に回して3%で運用する」というプランもいれて比較してみます。

シュミレーションだけで見ると、

- 貯金

- 学資保険

- 貯金+投資

よりも、圧倒的に全額投資する方が教育資金を増やすことができています。

いざ使うときが来たとき、目減りしてたら大変なことになってしまいます。

まとめ:教育費準備はインフレ率を考慮して最適なプランを検討しよう

まずは、今回紹介した教育資金準備プランの「メリット・デメリット」比較してみます。

| メリット | デメリット | |

| 貯金 |

|

|

| 学資保険 |

|

|

| 貯金+投資(つみたてNISA) |

|

|

教育費はインフレが進行しやすい分野です。

インフレが進むと、せっかく貯めたお金の価値が下がってしまいます。

それでも下記のように考える人は、学資保険を使っても良いと思います。

- 今後20年でインフレなんか進まない

- 今後20年で金利は上昇しない

- 何があっても絶対に中途解約になんてしない

- 投資でリスクをとるなんて嫌だ etc...

一方、この記事を読んで下記のように考える人は、貯金だけではなく投資も組み合わせるのがおすすめです。

- 安全性・確実性は重要だが、インフレ対策も重要だと思う

- 資産運用スキルを高めることは、自分の人生全体にプラスになると思う

▼おすすめの投資先については下記をご覧ください!

関連動画

以上、こぱんでした!