こんにちは、こぱんです!

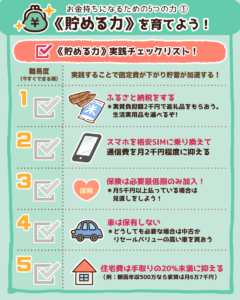

リベ大では、正しい節約と節税で支出のバランスをコントロールする「貯める力」に関する情報も発信しています。

▼図解:貯める力

2021年12月27日に楽天から、残念なお知らせが発表されました。

- 楽天銀行:「普通預金金利を下げます 」

- 楽天証券:「保有する投資信託に対して付与する楽天ポイントを減らします 」

楽天経済圏の人にとって、2021年は改悪続きの年でした。

そんな2021年の年末に改悪の大トリを飾ったのが楽天銀行と楽天証券のニュースです。

改悪がリリースされて以降、両学長のYouTubeライブでは「改悪についてどう思いますか?」といった質問が飛んでいました。

関連動画

→ 【年越さないライブ】大晦日の学長雑談ライブ みんな今年もありがとうー!

YouTubeライブでは、ざっくりとした回答で終わっていました。

- ネット証券は楽天証券とSBI証券がおすすめなことに変わりはない

- 楽天経済圏から即脱出するような話ではない

- 乗り換えの手間暇がかかる

- 乗り換えコストを加味して判断することが大切

しかし、改悪が起きたのに即乗り換えにならない理由について詳しく知りたい人もいるでしょう。

そこで今回の記事では、以下の3点を解説します。

- 2021年の楽天経済圏改悪まとめ

- 楽天銀行と楽天証券の改悪について

- 他社サービスに乗り換えるべきか

すでに楽天経済圏で生活している人はもちろん、これから楽天経済圏で暮らそうか検討している人や一番お得な選択肢を知りたい人にも役立つ内容となっています。

目次

解説動画:【ついにここまで】楽天銀行&楽天証券が超改悪!別サービスに乗り換えるべきか解説

このブログの内容は下記の動画でも解説しています!

2021年の楽天経済圏改悪まとめ

楽天銀行や楽天証券の改悪について解説する前に、「木を見て森を見ず」とならないように全体像を把握しておきましょう。

2021年から2022年にかけて楽天経済圏で行われた・行われようとしている改悪は、以下の13項目です。

SPU(スーパーポイントアッププログラム)の改悪

- ①楽天ゴールドカードのSPU率引き下げ

- ②楽天TV等がSPU対象外に

- ③楽天カード超かんたん保険の月払い廃止

- ④楽天でんきがSPU対象外に

- ⑤Rakuten PashaのSPU達成条件変更

- ⑥楽天ビューティーのSPU率引き下げ

SPU以外の改悪

- ⑦楽天ペイのポイント付与率引き下げ

- ⑧楽天プレミアムサービス終了

- ⑨ラクマ販売手数料値上げ

- ⑩楽天銀行法人ビジネス口座の再発行手数料有料化

- ⑪お買物マラソンのポイント上限引き下げ

- ⑫公共料金支払い時のポイント付与率引き下げ

- ⑬楽天市場ポイント付与率が税抜金額に

もともと、楽天市場において楽天ゴールドカードで決済した場合のSPU倍率は+4倍でした。

しかし2021年4月以降、+4倍から+2倍へとSPU倍率が引き下げられています。

NBA Rakutenもしくは、楽天TV「Rakuten パ・リーグ Special」に加入しているとSPU倍率が+1倍となっていました。

2021年2月以降からNBA RakutenがSPU対象外となり、続いて2021年4月以降には楽天TV「Rakuten パ・リーグ Special」までもがSPU対象外となっています。

楽天カード超かんたん保険の保険料支払い方法が2021年1月以降、「年払いのみ」となりました。

仕組みの詳細は省きますが、年払いのみになったことで、毎月SPU倍率が+1倍になるのが年1回のみになります。

なお、2021年12月20日からは保険の販売自体が停止しています。

楽天でんきに加入・利用によってSPU倍率+0.5倍だったのが、2021年6月以降SPU倍率の対象外となりました。

対象外とはなりましたが、従来通り電気料金に対して楽天ポイントが使え、ポイントも貯まります。

2021年8月以降、Rakuten PashaでSPU倍率+0.5倍をゲットするための条件が厳しくなりました。

- 「トクダネ」で必要なポイントが100ポイントから300ポイントになる

- 「今日のレシートキャンペーン」で10枚以上のレシート審査通貨が必要になる

2021年11月以降、毎月1回3,000円以上のネット予約&施術完了した場合のSPU倍率が+1倍から+0.5倍に引き下げられました。

2021年2月以降、楽天ペイ(オンライン決済)を利用した時のポイント付与率が1%引き下げられました。

楽天カード払いなら2%から1%に、その他のクレジットカード払いなら1%から0%になっています。

楽天プレミアムサービスとは、年会費3,900円(税込)で、以下のプログラムが利用できるサービスのことです。

- 楽天市場の送料分を楽天ポイントで還元

- 会員限定クーポンの付与

2021年12月1日で、楽天プレミアムサービスが廃止されました。

もともと商品価格の3.5%だったラクマの販売手数料が2021年1月13日から6.0%になりました。

楽天銀行法人ビジネス口座のログインパスワードが分からなくなった場合、再発行が必要となります。

これまでは再発行は無料で行われていましたが、2021年1月18日から再発行手数料が有料化されました。

手数料は、Web申し込みで1,100円(税込)、郵送申し込みで2,200円(税込)です。

2021年2月以降、お買い物マラソンでもらえるポイントが最大10,000ポイントから7,000ポイントへ引き下げられました。

楽天カードで公共料金等を支払った場合に付与されるポイントが2021年6月以降、引き下げられました。

100円で1ポイントから500円で1ポイントと5分の1の改悪です。

2022年4月以降、楽天市場で買い物した際に付与されるポイントの対象金額が税込から税抜へと変更されます。

消費税に対応する分のポイントが付与されなくなるため、ざっくり1割近くもらえるポイントが減る計算です。

上記の13項目のように、様々な改悪が行われている楽天経済圏ですが、2021年最後の大トリを飾ったのが楽天銀行と楽天証券の改悪です。

続いては、楽天銀行と楽天証券の改悪内容について詳しく見ていきましょう。

楽天銀行と楽天証券の改悪について

まずは、楽天銀行の改悪から解説していきます。

楽天銀行の改悪

楽天銀行は、楽天銀行口座と楽天証券を連携した人(マネーブリッジ設定した人)に高い優遇金利を提供してきました。

その優遇金利が以下のように変更されます。

2022年3月31日まで

- 普通預金残高に関係なく年0.1%

2022年4月1日から

- 300万円以下の部分は年0.1%

- 300万円超えの部分は0.04%

2022年2月時点では、三菱UFJ銀行や三井住友銀行といったメガバンクの普通預金金利は0.001%であり、楽天銀行の0.1%はかなり高い水準です。

(※参考:三菱UFJ銀行-円預金金利、三井住友銀行-円預金金利)

しかし、今回の改悪によって預金残高300万円超えの部分については、金利が0.04%と大幅にダウンします。

楽天銀行の普通預金残高が300万円未満なら関係ありませんが、1,000万円の預金がある人にとっては影響が大きいです。

- Before:毎年10,000円の利息

- After:毎年5,800円の利息

何もしていないのに、利息が4,200円減少していることになります。

1年であれば「たった4,200円の損」と思うかもしれませんが、50年で計算すると21万円も損しているのです。

さらに、もし利息を元手に、普通預金金利よりも高い利回りが期待できる株式に投資をしていたらどうなるでしょうか。

投資元本21万円は、50年後には100万円以上に化ける可能性があるのです。

なお、以下の記事では、金利や複利について解説しているので、「金利ってどのくらいスゴイの?」と気になる方は、ぜひ参考にしてください。

楽天証券の改悪

続いて、楽天証券にどんな改悪が行われたかを解説します。

楽天証券には、「投資信託資産形成ポイント」というサービスがあります。(楽天銀行を使っている人はハッピープログラムが該当)

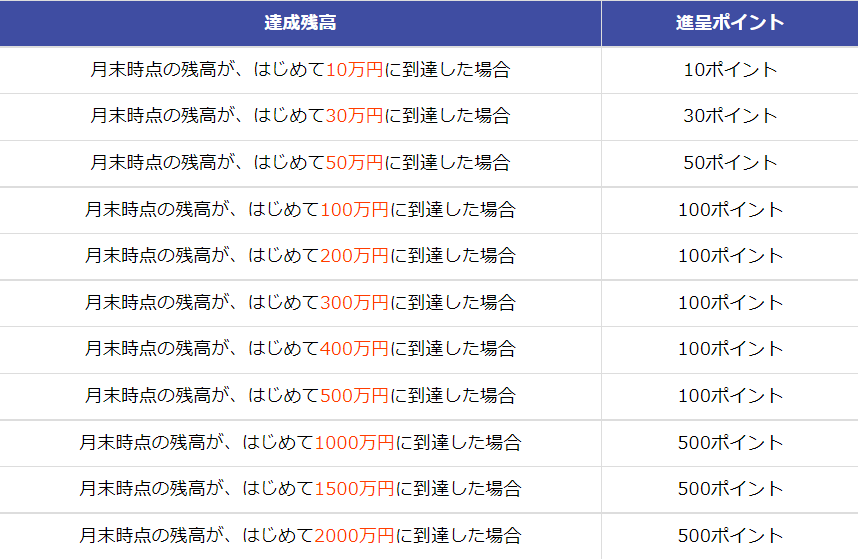

投資信託資産形成ポイントとは、毎月の月末時点で投資信託を50万円以上持っている人に、残高に応じて楽天ポイントを付与するというサービスです。

このサービスが2022年4月から大幅に改悪されます。

- Before:月末時点の残高に応じて、何回でも楽天ポイントがもらえる。

- After:月末時点の残高が、一定の金額を超えた場合に1度だけ楽天ポイントがもらえる。

今までは、以下のように「毎月」楽天ポイントがもらえていました。

- 50万円以上200万円未満:20ポイント

- 200万円以上400万円未満:80ポイント

- 400万円以上600万円未満:150ポイント

- 600万円以上800万円未満:200ポイント

- 800万円以上1,000万円未満:300ポイント

- 1,000万円以上2,000万円未満:400ポイント

- 2,000万円以上:800ポイント

※なお一部投資信託は付与ポイントが半分や対象外の場合もあり

例えば、1,000万円の投資信託を保有していた場合、毎月400ポイント付与されることになります。

年間に換算すると4,800ポイントであるため、1,000万円に対して年率0.048%のポイント付与率です。

メガバンクの普通預金金利が0.001%、少しお得なネット銀行の普通預金金利の相場が0.05%である点を考慮すると、どれだけお得なのかが分かるでしょう。

楽天銀行と同じ理屈で、年間4,800ポイントは50年で24万ポイントとなります。

そのポイントで生活費を支払い、浮いたお金で資産運用すれば100万円以上に化ける可能性もあるのです。

このように、小さい金額をコツコツ資産運用に回し、複利を活用することが大きな資産を作る基礎・土台となります。

しかし、2022年4月からは以下のように改悪されることになりました。

重要なのは、「はじめて○○円に到達した場合」という点です。

要するに、楽天ポイントが毎月ではなく、残高〇〇円突破時の1回しかもらえなくなります。

例えば、資産残高が1,000万円を突破したケースを考えてみましょう。

- Before:ずっと毎月400ポイントもらえていた

- After:一度だけ500ポイントがもらえる

さらに、資産残高が0円から一気に50万円まで増えた場合、10万円・30万円突破時のポイントはもらえません。

では結局、今回の改悪は誰に影響があるのかをまとめます。

資産数百万円クラスの人:楽天銀行・楽天証券ともに改悪の影響は大きくない

資産1,000万円クラスの人:楽天銀行・楽天証券の改悪の影響がそれなりにアリ

ここまでの解説を読んで、以下のように不安に感じた人もいるのではないでしょうか。

「改悪が続いてるし、楽天経済圏はオワコンになっていくのでは?」

「沈んでいく船から逃げ出して、他の船に乗り換えたほうが良いのでは?」

楽天経済圏から他社サービスに乗り換えるべきか

結論から伝えると、以下の通りです。

基本路線:楽天経済圏ステイでOK

一部調整:資産の多い人は「普通預金」と「投資信託」を別会社に移すのもアリ

基本路線は楽天経済圏のステイでOK

数々の改悪が話題となる楽天経済圏ですが、お得である現実に変わりはありません。

各種楽天サービスを使って、SPUを10倍程度にする。

楽天市場で買えるものは、セール時に楽天市場で購入する。

楽天ふるさと納税を利用する。

上記を実践するだけで、毎月約5,000ポイント(年間約60,000ポイント)はもらえるでしょう。

これだけのポイント(利息)を資産運用で得ようとした場合、数百万円の資産残高が必要となります。

そのため、まだ多くの資産を保有していない資産形成中の人が不労所得を得るのに、楽天経済圏は最適なのです。

そして、楽天経済圏といったお得なサービスは、常に100点を目指し続けるのではなく「80点取れれば良い」と割り切って付き合うことをおすすめします。

なぜなら、以下のイメージのように常に最安を探して複数の店を行ったり来たりする行動は、あまりに手間暇がかかりすぎるからです。

ポテトチップスを購入すると仮定

- コンビニ:150円

- スーパーA:80円

- スーパーB:78円

→ コンビニで購入するかスーパーで購入するかで大きな差が生まれる

80点から100点に詰める作業に対して、時間単価が合わなくなるからね。

最近は、○○経済圏という言葉がたくさん出てきています。

- ドコモ経済圏

- PayPay経済圏

- au経済圏

確かに、様々ある○○経済圏の中から最もお得な経済圏を探す姿勢は大切です。

しかし、それ以上に「○○経済圏で暮らす」という発想に意味があります。

先程のポテトチップスの例で言うなら、コンビニではなくスーパーを利用さえしていればOKと割り切るのです。

スーパーAとBの間に大きな差がなかったように、楽天経済圏とPayPayやau経済圏などの間に大きな差はなくなってきています。

今後は、いずれかの経済圏が頭一つ抜け出すのではなく、似たレベルになっていくでしょう。

今回は楽天経済圏の改悪にスポットが当たっていますが、他の経済圏も十分なユーザーを確保できたら改悪傾向になる状況も考えられます。

改悪のたびに振り回されていたら、手間暇や脳のメモリを費やすことになり、かえって金運を逃しかねません。

○○経済圏を活用していない人は、それだけで機会損失している可能性もありますが、現在は経済圏を活用してさえいれば、80点は取れています。

以下の考え方に基づいて行動できる人は、基本路線として楽天経済圏にとどまっても良いでしょう。

節約は「やるか・やらないか」で大きな差がつくものと理解する。

0点 → 80点にするのは簡単でコスパが良いが、80点 → 100点にするのは大変だと理解する。

一部調整アリのケース

基本路線は楽天経済圏ステイで良いですが、一部の人は調整を行う選択もアリです。

一部の人とは、以下のように比較的保有している資産が多い人を指します。

普通預金が1,000万円以上ある人

投資信託の残高が1,000万円以上ある人なお、1,000万円という金額はイメージです。

楽天銀行の預金を他の銀行に移し替えたり、楽天証券の投資信託を他の証券会社に移し替えたりするには、手間暇がかかります。

その手間隙に見合うメリットを得るのは、それなりの資産額が必要です。

では、楽天銀行と楽天証券からどこに移し替えるのがおすすめかを紹介していきます。

楽天銀行から乗り換えるのにおすすめの銀行

先述した通り、楽天銀行は300万円超えの部分に対しての金利は0.04%となります。

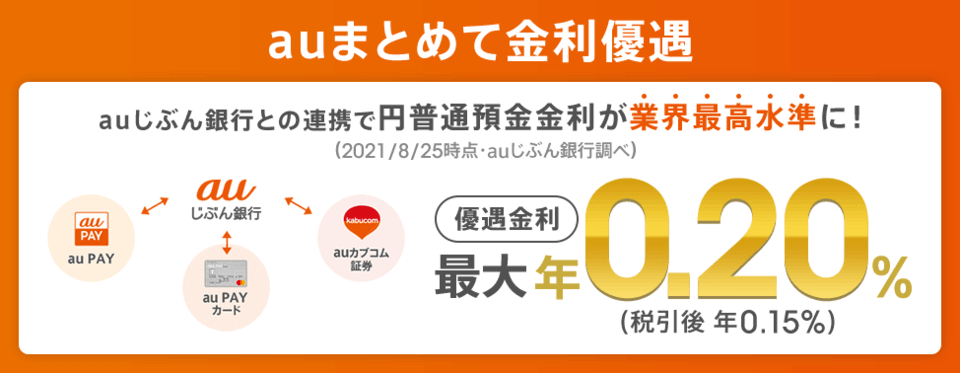

2022年2月時点で、普通預金金利が最も高い水準にあるのは、以下の2つの銀行です。

あおぞら銀行BANK:0.2%

auじぶん銀行:最大0.2%

あおぞら銀行BANKとは、あおぞら銀行のうち店舗や窓口を持たない口座のことです。

BANK支店やBANKブルー支店などBANKという表記が支店名に付きます。

あおぞら銀行BANKは0.2%の普通預金金利を得るための条件はありませんが、auじぶん銀行は条件があるので注意しましょう。

auじぶん銀行と以下の3サービスとを連携させる

- auPayアプリ

- auPayカード

- auカブコム証券

楽天経済圏に軸足を置きつつ、布石を打ちやすい点においては、あおぞら銀行BANKの方がおすすめです。

仮に、楽天銀行にある1,000万円の普通預金を以下のように分けると、何もしない場合と比較して、年間7,000円お得になります。

- 300万円:楽天銀行に残す(普段使いの口座で金利は0.1%)

- 700万円:あおぞら銀行BANKに移す(いざという時の無リスク資産用の口座で金利は0.2%)

とはいえ、せっかく高金利が得られても、利息を銀行利用の手数料として取られたら元も子もありません。

あおぞら銀行BANKにある以下の特徴を上手に使い、手数料ゼロで利用しましょう。

ゆうちょ銀行のATMを使えば、入出金手数料が無料。

残高が500万円以上なら、他行宛振込手数料が月1回まで無料。

楽天証券から乗り換えるのにおすすめの証券会社

楽天証券から乗り換えるのであれば、リベ大おすすめサービスの一つでもあるSBI証券をおすすめします。

移管するのは、ポイント付与対象となっている、つみたてNISAや普通に買いつけた投資信託です。

保有する投資信託残額に応じてポイントを付与する仕組みは、楽天証券以外にもあります。

- 楽天証券:投資信託資産形成ポイント(もしくはハッピープログラム)

- SBI証券:投信マイレージ

- マネックス証券:投信保有ポイントプログラム

楽天証券が投資信託残高ポイントの面で事実上終わったのは、「月末保有残高×○%を毎月もらえるのではなく、○○円突破した時に一度だけもらえる」という仕組みになったからです。

SBI証券とマネックス証券は、月末保有残高×○%のポイントがもらえる仕組みが残っています。

では、どちらの証券会社がお得かと言うと、間違いなくSBI証券でしょう。

そもそも、月末保有残高の何%のポイントがもらえるかは、「どんな投資信託を保有しているか」で変わります。

例えばSBI証券の場合は、以下の通りです。

- eMAXIS Slim米国株式(S&P500):0.034%

- eMAXIS Slim全世界株式(オール・カントリー):0.042%

ただし、ここで注意点を紹介します。

注意点とは、手数料の高い投資信託ほどポイント付与率が高くなっていることです。

投資する価値の高い「低コスト優良ファンド」ほど、付与率が低く設定されています。

あくまでもポイント付与はオマケだから、良い投資信託を選ぶのが優先だよ。

リベ大がおすすめしている低コストの優良ファンドに限って言えば、マネックス証券よりもSBI証券の方がポイント付与率が高いです。

そのため、乗り換えるのであればSBI証券をおすすめします。

例えば、SBI証券で楽天VTや楽天VTIを保有していると、ポイント付与率は0.05%です。

(※参考:SBI証券-投信マイレージサービスポイント付与率一覧)

もし皆さんが楽天証券で上記のファンドに1,000万円を投資しているとしたら、SBI証券に移管することで、年間5,000ポイントのお得になります。

資産が雪だるま式に増え、残高が5,000万円になると年間25,000ポイントです。

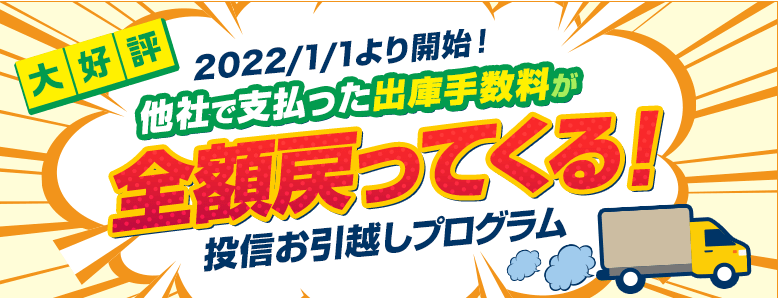

なお、楽天証券の改悪をチャンスと見たのか、SBI証券がお得なキャンペーンである「投信お引越しプログラム」を恒久化しました。

通常、証券会社を乗り換える際には、移管手続きに手数料がかかります。

手続きにかかる手数料をSBI証券が負担してくれるのが、投信お引越しプログラムです。

2021年12月27日に楽天証券が改悪を発表し、翌日の28日にSBI証券が投信お引越しプログラムの恒久化を発表しました。

所定の条件を満たして手続きを踏めば移管手数料が全額キャッシュバックされます。

- 移管元の楽天証券での手続き:申込書の印刷・記入・郵送

- 移管先のSBI証券での手続き:申込書の印刷・記入・郵送(手数料の領収書を添付)

このように、移管には多少の手間がかかります。

もちろん、SBI証券の口座を持っていない人は、新規口座開設も必要です。

まだ資産残高が少ない人にとっては、手間暇に見合わないかもしれませんが、すでに資産残高がそれなりにあれば、手間暇に見合う人もいるでしょう。

今回のような手続きは固定費の節約と同じで、一度行動すれば長く効果が持続します。

さて、リベ大では一貫して以下の2社のネット証券をおすすめしてきました。

残念ながら今回は、楽天証券の改悪にスポットライトが当たってしまいました。

しかし、楽天証券の強みとも言える以下のメリットは変わっていません。

UIの使いやすさ(見やすさや操作性は抜群)

投資商品の豊富さ

手数料の安さ(取引手数料は業界最安水準)

楽天経済圏での優位性(SPUの倍率アップ等)

上記のメリットがあることからも、2022年2月時点で、最もおすすめの証券会社の一つであることに変わりはありません。

一方で、今回の楽天証券の改悪を受け、SBI証券に優位性が生まれたのも事実です。

移管手続きの手間はありますが、楽天証券からSBI証券に乗り換えるのはアリと言えます。

楽天証券とSBI証券は、今後もネット証券1位と2位のツートップとして、切磋琢磨しながらサービスの質を向上させていくでしょう。

そういった意味では、2社のネット証券口座を両方持っておくのは合理性があり、さらにはリスク分散にもなります。

- 口座ハッキングリスクの分散(全財産を1カ所に預けるのはリスクがある)

- システムトラブルが起きた時の分散(金融危機でログインできなくなる)

- サービスの改悪が起きた時の分散(今回の事例)

また、長期と短期で分けたり、投資信託と個別株式で分けたりといった用途で使い分けも可能です。

現在、楽天証券をメインで使っていて、以下のような人は、SBI証券でも口座開設しておきましょう。

- 改悪続きの楽天証券に不安を覚えている人。

- ツートップの証券口座を両方とも持つことに合理性を感じる人。

- それなりに資産があり、SBI証券に移管することでより多くのポイントを得たい人。

SBI証券の口座開設は手数料無料で、申し込みフォームへの記入は最短5分で終わります。

なにはともあれ、口座がないことには移管しようがありません。

移管の手間暇を考えてもメリットがあると判断した人は、口座開設の準備をしておきましょう。

まとめ:基本は楽天経済圏ステイでOKだが、一部の人は調整もアリ

今回の記事では、以下の3点を解説しました。

- 2021年の楽天経済圏改悪まとめ

- 楽天銀行と楽天証券の改悪について

- 他社サービスに乗り換えるべきか

2021年、楽天経済圏は改悪続きの年となりました。

- 楽天ゴールドカードのSPU倍率引き下げ

- お買物マラソンのポイント上限引き下げ

- 公共料金支払い時のポイント付与率引き下げ

…etc

多くの改悪が行われたため、「楽天経済圏って大丈夫?」と思った人もいるかもしれません。

しかし、もともとの楽天経済圏が強すぎただけであって、改悪が行われたとしても80点は取れています。

楽天銀行と楽天証券では、以下のような改悪が2022年4月から行われます。

楽天銀行:普通預金金利に対する改悪。

- Before:普通預金残高に関係なく、年0.1%。

- After:300万円以下の部分は年0.1%、300万円超えの部分は0.04%。

楽天証券:投資信託保有によってもらえるポイントに対する改悪。

- Before:月末時点の残高に応じて、何回でも楽天ポイントがもらえる。

- After:月末時点の残高が、一定の金額を超えた場合に1度だけ楽天ポイントがもらえる。

検討の余地がある対策は、以下の2つです。

- 銀行:預金の一部を、あおぞら銀行BANK(金利0.2%)もしくはauじぶん銀行(最大で金利0.2%)に移し替える。

- 証券:投資信託をSBI証券に移し替える。

口座開設や移管手続きに多少の手間はかかります。

しかし、以下の理由から、その人の価値観や資産状況次第では取り組んでも良いでしょう。

手間がかかるのは最初だけ。

口座開設や移管手続きは一切無料。(移管にかかるコストはSBI証券が負担)

人によっては設定が済めば、2つ合わせて万単位の不労所得を継続できる。

資産額が大きくなり、時間が経つほど大きな影響になる。

なお、銀行の移管は相対的には優先度が低めになります。

理由は以下の通りです。

ペイオフの対象は1,000万円まで。

→ 1,000万円以上預けた場合、万が一にも金融機関が破綻すると大損害になる。

インフレの時代、預金として置いておく金額は最低限にすべき。

→ 良い金利をもらっても、インフレに負けてしまっては元も子もない。

余裕資金の運用は、株式メインで取り組んだ方が効率的。

→ インデックス運用なら、長期的に見ると年利5%は狙える。

一方で、証券会社の移管は重要度が高めと言えます。

なぜなら、長期的に見ると投資信託の残高は「雪だるま式」に増えていくからです。

例えば、10万円の0.05%は50円ですが、1,000万円の0.05%は5,000円となります。

一切手間暇のかからない不労所得は、いくらあっても困ることはありません。

全く同じことをしていても、「SBI証券なら毎年5,000ポイントもらえる」と「楽天証券だともらえない」のどちらがお得かは、比べるまでもないでしょう。

もしかしたら、今回の改悪をきっかけに「令和4年:楽天証券からSBI証券への個人投資家大移動事件」に発展するかもしれません。

とはいえ、人によって価値観や資産状況、経済圏ビジネスの見通しは異なります。

- そもそもSBI証券でもらえるTポイントやPontaポイントを使っていない。

- 自分の資産額では、乗り換えの手間暇が時間単価に合わない。

- いずれは、SBI証券も改悪するだろうと考えている。

- ベストな節約を目指して時間を使うより、稼ぐことに脳のメモリを使いたい。

そのため、特に何もアクションを起こさないことが必ずしもダメな選択肢というわけではありません。

皆さんも、自分にとって最適な判断が何かを考えてみてください。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!