皆さんがリベ大で学びながらお金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする、人気企画の第15弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2022年2月版は、資産形成に関係する重要なお金のニュース8本を厳選しました。

今回の記事は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間もない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

- 「連日7000円台の高水準で最高値を更新 『金』高騰で注目!家に眠るお宝は?」

- 「3メガ、住宅ローン金利上げ」

- 「米国人の7割は『収支ギリギリ』の生活 資産に関する意外な事実も」

- 「〈変わる金融のネダン〉外貨建て保険 解約料是正」

- 「マネックスが積立投信で1.1%還元──クレカ大国・日本で、SBIとポイント還元で火花」

- 「公的年金運用、5.4兆円の黒字 外国株上昇寄与―21年10~12月期」

- 「『転職で賃金増』最高に、10~12月31.5% IT人材需要増」

- 「100万人以上が手続きせず…『確定拠出年金の放置』で積み立てた年金がもらえないリスク」

関連記事

目次

- 1 解説動画:【知れば得する】学長が選ぶ「お得」「トレンド」お金のニュースBest8

- 2 2022年2月版のお金のニュースBest8

- 2.1 ニュース①:「連日7000円台の高水準で最高値を更新 『金』高騰で注目!家に眠るお宝は?」

- 2.2 ニュース②:「3メガ、住宅ローン金利上げ」

- 2.3 ニュース③:「米国人の7割は『収支ギリギリ』の生活 資産に関する意外な事実も」

- 2.4 ニュース④:「〈変わる金融のネダン〉外貨建て保険 解約料是正」

- 2.5 ニュース⑤:「マネックスが積立投信で1.1%還元──クレカ大国・日本で、SBIとポイント還元で火花」

- 2.6 ニュース⑥:「公的年金運用、5.4兆円の黒字 外国株上昇寄与―21年10~12月期」

- 2.7 ニュース⑦:「『転職で賃金増』最高に、10~12月31.5% IT人材需要増」

- 2.8 ニュース⑧:「100万人以上が手続きせず…『確定拠出年金の放置』で積み立てた年金がもらえないリスク」

- 3 まとめ:2022年2月版のお金のニュースを振り返ろう

解説動画:【知れば得する】学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は下記の動画でも解説しています!

2022年2月版のお金のニュースBest8

ニュース①:「連日7000円台の高水準で最高値を更新 『金』高騰で注目!家に眠るお宝は?」

1つ目のニュースは、2022年2月23日のABCニュースから、「連日7000円台の高水準で最高値を更新 『金』高騰で注目!家に眠るお宝は?」です。

金(ゴールド)の価格が高騰しています。

「純金積立コツコツ♪」のCMで有名な田中貴金属工業株式会社によると、ゴールドの店頭小売価格が約8,400円/gと史上最高値を更新しました。

どれだけ価格が高騰しているかをイメージしやすいよう、過去10年・20年を振り返ると以下になります。

- 2012年の最高値:4,667円/g

- 2002年の最高値:1,402円/g

10年前と比較すると約1.8倍、20年前と比較すると約6倍となっています。

ゴールドの高騰に伴い、買取業者全般にゴールドの指輪やネックレスを売りに来る人が増えているようです。

ゴールドの価格変動には、以下のような要因が絡んでいます。

- 有事に強い:武力衝突・大きな自然災害などが起こると値上がり傾向。

- インフレに強い:お金が刷られすぎると、ゴールドの価値が相対的に高まる。

- 利上げに弱い:金利が上がると、ゴールドの価値が相対的に下がる。

最近では「有事の金」としての注目や、コロナ対策でお金を刷りすぎたことによる「インフレ懸念」が価格高騰の要因となっています。

このニュースから学んでほしいのは、「家計管理の基本は見える化である」ことです。

収支の記録:何にお金を使っているか、見える化する。

財産の一覧化:どのような財産を持っているか、見える化する。

お金に愛される人ほど、どちらも手抜きをせずに丁寧に取り組んでいます。

もしかしたら、皆さんの自宅にも「資産としてカウントが漏れているお宝」が眠っているかもしれません。

経済の動きやリセールバリューを意識するキッカケの一つとして、以下のような行動をしてみてはいかがでしょうか。

- 未使用品、または愛着や思い入れのない貴金属のアクセサリーを洗い出す

- 今いくらで売れるのか買取業者に査定してもらう

ニュース②:「3メガ、住宅ローン金利上げ」

2つ目のニュースは、2022年2月1日の日本経済新聞から「3メガ、住宅ローン金利上げ」です。

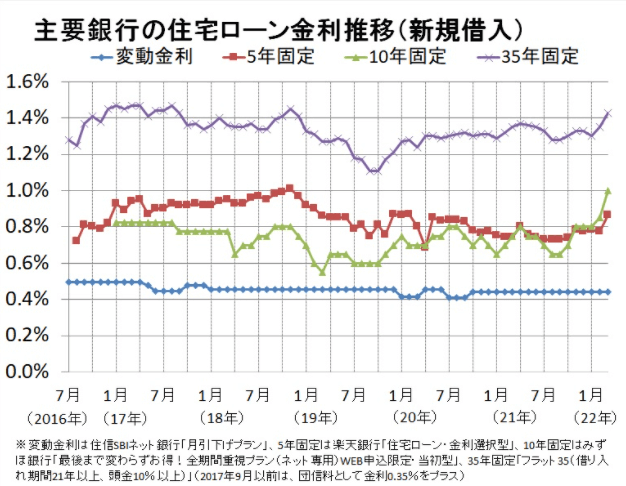

住宅ローンの金利が上昇しており、10年固定型の基準金利は6年ぶりの高水準となっています。

3メガバンクの10年固定型の基準金利は以下の通りです。

- 三菱UFJ銀行:年3.49%(0.1%上昇)

- 三井住友銀行:年3.5%(0.1%上昇)

- みずほ銀行:年2.8%(0.05%上昇)

各銀行は上記の数値をベースに「実際に顧客に貸し出す金利」を決定します。

10年固定金利の場合、最も条件の良い優遇金利は、以下の通りです。

- 三菱UFJ銀行:0.84%

- みずほ銀行:0.90%

緑色のグラフが10年固定の推移です。

直近5年の水準で見ると、2022年1月から頭ひとつ飛び出したところなのが分かります。

このニュースで意識してほしいことは、以下の3つです。

- 一般に、住宅ローン金利が上がると住宅価格は下落する。

- 短期・中期的には、世界の金利は上昇トレンド。

- 借り換えをするなら、悪くない時期。

金利が上がると、住宅ローンの返済に必要な金額が多くなるため、家を購入できる人が減ります。

その結果、値下げをしないと家が売れなくなるため、住宅価格は下落するのです。

今後、過去数年と同じペースで住宅価格が上昇するのかは怪しいかもしれません。

2022年3月現在、主要先進国では、インフレが深刻な問題になりつつあります。

アメリカでは、物価が前年同月比の約+7.0%を記録し、約40年ぶりの高水準となったようです。

インフレを抑えるために、多くの中央銀行が利上げを計画しています。

金利の上昇圧力が強めとはいえ、まだまだ日本は超低金利です。

数年~数十年以上前に住宅ローンを組んだ人は、ぜひ借り換えを検討してみましょう。

借り換えによって、数十万円~数百万円レベルで支払額を圧縮できる可能性があります。

「モゲチェック」のようなサービスを活用すると、簡単に最安金利が見つけられます。

モゲチェック

以下のような住宅ローンの数値は、おおまかでも良いので、定期的にチェックしておくことをおすすめします。

- 変動金利の水準(約0.4%)

- 固定金利の水準(10年固定で0.8%台、35年固定で1.3%台)

住宅価格や販売動向などは、国の経済状況を知る上で有効です。

金利は住宅価格や販売動向にダイレクトに影響するため、極めて重要な指標とも言えます。

ニュース③:「米国人の7割は『収支ギリギリ』の生活 資産に関する意外な事実も」

3つ目のニュースは、2022年2月19日のForbesJAPANから「米国人の7割は『収支ギリギリ』の生活 資産に関する意外な事実も」です。

ワンポールの最新調査によると、米国人の10人中7人が収支ギリギリの状態で暮らしており、資産形成が難しい状況になっているようです。

ちなみに、調査対象のアンケート回答者が「経済的安定性の象徴」として挙げた要素が以下の2つでした。

- 持ち家(男性の58%が回答)

- クレジットカードの負債がないこと(女性の59%が回答)

実際に、挙げられた2つの要素は、必ずしも「経済的安定性」を象徴するものではありません。

- 持ち家でも、住宅の市場価格より住宅ローンの方が大きく、「家を売却すると借金だけが残る」人もいる。

- 住宅ローンの支払いに追われ、毎月の家計が綱渡り状態になっている人もいる。

- クレジットカードの負債がないだけでは、収入の安定性や生活レベルは分からない。

なお、ワンポールの調査では、個人資産に関して以下のことが明らかになっています。

- 年収15万ドル以上の米国人の79%が、「銀行預金はとても重要だ」と回答。

- 年収6万ドル~9万ドルの米国人の場合、「銀行預金はとても重要だ」と答えた割合が54%に過ぎなかった。

- 米国人が退職について考え始めるのは、平均で40歳。

- ミレニアル世代(1980年~2000年頃に生まれた世代)の76%が、預金の大部分を高額の医療費に削られている。

上記のようなアンケート調査の結果を見る限り、アメリカ人よりもリベ大で学んでいる皆さんの方が、勉強熱心かもしれません。

調査結果にもある銀行預金に関して、「貯金は大切なのか?」や「なぜ貯金するのか?」といった点までリベ大では深堀りし、以下記事でも詳しく解説しています。

リベ大で学ぶ皆さんの場合、「7割の人が収支カツカツで、1円も貯金や投資する余裕がない」といったことはないはずです。

引き続きどんどん学んで、経済状況を良くしていきましょう。

ニュース④:「〈変わる金融のネダン〉外貨建て保険 解約料是正」

4つ目のニュースは、2022年2月1日の日本経済新聞から「〈変わる金融のネダン〉外貨建て保険 解約料是正」です。

外貨建て保険解約時の手数料が見直されます。

今回見直されるのは、「タイムラグマージン」と呼ばれる手数料です。

一度も聞いたことない言葉だよ…。

簡単に解説していくね^^

タイムラグマージンとは、主に以下のような保険に組み込まれている手数料です。

- 外貨建て保険

- 保険料を一括で払い込む保険

「外貨建て」や「保険料一括」といったワードが要注意です。

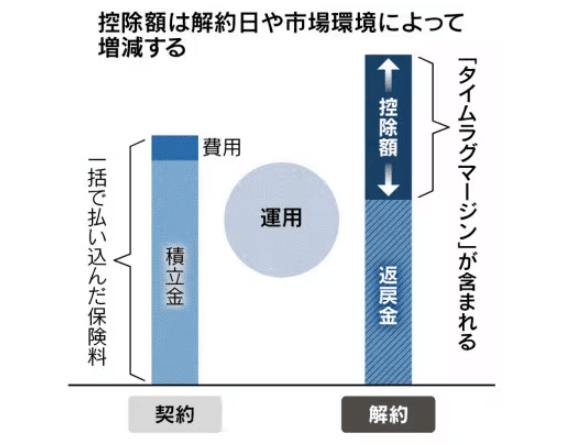

まずは、以下の図を確認してみましょう。

皆さんが払い込んだ保険料は、お金のまま保管されているワケではなく、保険会社が債券や株式などに変えて運用しています。

そして、皆さんが保険の解約を申し込むと、保険会社は債券や株式といった運用資産を売却してお金に戻し、様々な手数料を引いて残ったお金を皆さんに「返戻金」として支払っているのです。

ここからが重要なポイントになります。

もし皆さんが「保険を解約するので、解約返戻金の支払いをお願いします。」と申し込んだとしても、その日に返戻金が戻ってくるワケではありません。

なぜなら、契約者の解約申し出のタイミングと保険会社の運用資産売却のタイミングには、最大で2週間ほどのタイムラグ(時間差)があるからです。

タイミングのズレによって生じてしまう損失や利益は、誰がどのように負担するのか、正解は以下の通りです。

値下がりの損失に備え、保険会社は契約者に手数料を支払ってもらう。

→ タイムラグマージンの正体。

値上がりで運用が上手くいった場合、そのまま保険会社の利益になる。

→ 値下がりに備えたタイムラグマージンは、保険会社がそのまま受け取る。

よほどのことがない限りは、保険会社は損をしません。

タイムラグマージンは、保険会社にメリットがあり、契約者には何のメリットもない仕組みです。

そこで、金融庁がタイムラグマージンについて「契約者に不利すぎなのでは?」と保険会社に通達をしました。

金融庁の機嫌を損なうことを避けたい保険会社が「タイムラグマージンの廃止や引き下げに踏み切る」というのが、このニュースです。

ここで皆さん、特に外貨建て保険を契約している人に質問があります。

- タイムラグマージンを知っていましたか?

- 内容を理解して、納得した上で契約していましたか?

- 保険の営業担当は、このことを教えてくれましたか?

今回のニュースで皆さんに伝えたいのは、「複雑なモノには要注意」ということです。

複雑で難しく、分かりにくいモノは、利用者にとって不利な設計がされている可能性があります。

複雑なモノをよく理解しないまま契約する人が、カモにされてしまうのは、よくある話です。

保険にしろ、投資にしろ、なるべくシンプルなモノを選ぶのが良いということは、一つの真理と言えます。

なお、アメリカの金利上昇の影響により、外貨建て保険の販売は好調なようです。

繰り返しになりますが、「複雑なモノには要注意」です。

「よく分からないけどお得らしい」といった感覚で契約しないように注意しましょう。

ニュース⑤:「マネックスが積立投信で1.1%還元──クレカ大国・日本で、SBIとポイント還元で火花」

5つ目のニュースは、2022年2月7日のcoindesk JAPANから「マネックスが積立投信で1.1%還元──クレカ大国・日本で、SBIとポイント還元で火花」です。

マネックス証券で、クレジットカードでの投信積立がポイント還元率1.1%で始まります。

2022年2月1日に発表された楽天証券のポイント還元率引き下げを皮切りに、SBI証券やマネックス証券が新キャンペーンやサービスを開始しています。

例えば、楽天の発表から1カ月も経たないうちに、SBI証券はキャンペーンを開始し、マネックス証券も「主要ネット証券の中では最大のポイント還元率」をうたい参入してきました。

こういったサービス発表の動きによって、ネット証券間の競争が激化してきています。

さて、2月25日から申し込みが始まったマネックス証券の投信積立サービスの概要は、以下の通りです。

- 使えるクレジットカードは、マネックスカード。

- 貯まるポイントは、マネックスポイント。(※株式手数料として利用でき、dポイントやPontaポイントなどの他ポイントに交換可能)

- 100円につき1ポイント&1,000円につき1ポイント(計1.1%)が貯まる。

- 毎月合計5万円まで購入できる。

- 特定/一般口座はもちろん、NISAやつみたてNISA口座も対象。

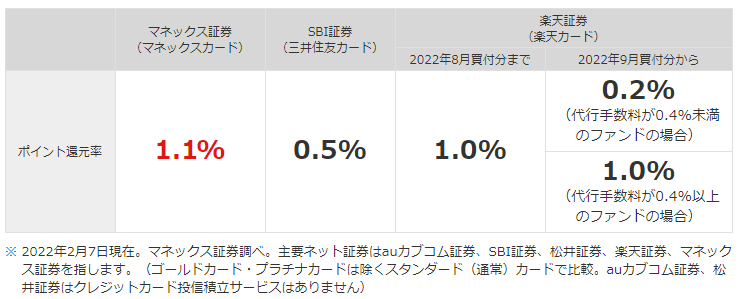

2022年2月7日時点での、各社のポイント還元率を見てみましょう。

- マネックス証券:1.1%

- SBI証券:0.5%(三井住友カードのゴールド会員なら還元率1.0%、プラチナ会員なら2.0%)

- 楽天証券:0.2%~1.0%

ノーマルカードを前提とするのであれば、マネックス証券が「業界最大の還元率」となります。

ネット証券を選ぶ際には、以下の点を考慮して判断する必要があります。

取引手数料が安いのか?

投資商品のラインナップが充実しているのか?

管理画面や購入画面が見やすいといったユーザビリティは良いのか?

システムトラブルの大きさや頻度はどうなのか?

なお、2022年3月時点では、トータルの判断としてリベ大おすすめのネット証券は、SBI証券と楽天証券の2社です。

楽天証券の改悪を受け、最近ではSBI証券の方が頭ひとつリードしている印象はありますが、上記の2社がおすすめな事実は変わりません。

現状で、マネックス証券はネット証券シェアNo.3と、今後に期待したいところです。

ネット証券口座は「普通の人」を「資本家」に変身させてくれる超重要なツールと言えます。

ニュース⑥:「公的年金運用、5.4兆円の黒字 外国株上昇寄与―21年10~12月期」

6つ目のニュースは、2022年2月4日のJIJI.COMから「公的年金運用、5.4兆円の黒字 外国株上昇寄与―21年10~12月期」です。

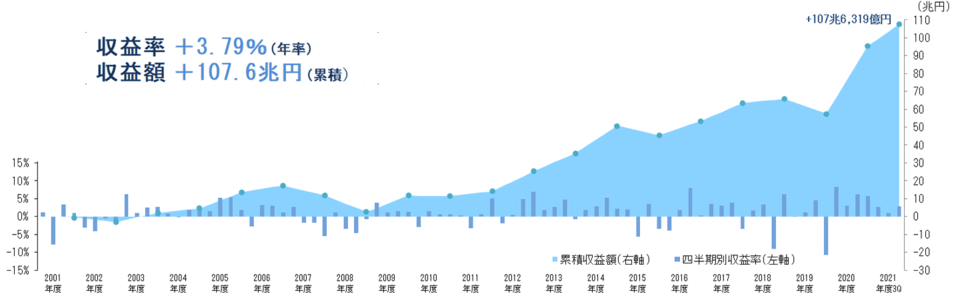

年金積立金管理運用独立行政法人(GPIF)が、2021年10月~12月期の運用成績を発表しました。

- 年金積立金の運用実績は5.4兆円の黒字

- 黒字は7四半期連続

- 運用利回りは2.81%(3カ月で2.81%は、かなり良い利回り)

2021年12月末の運用資産は200兆円弱で過去最高となっており、市場運用を開始してからの累積収益は107兆円を超えています。

年金積立金の運用は、「国内債券・外国債券・国内株式・外国株式」に、およそ1/4ずつ投資するといった方法で行われています。

今回の黒字は、「外国株式」の上昇が運用益に貢献してくれました。

ちなみに、年金と聞くと以下のように悲観的な印象を持っている人もいるのではないでしょうか。

「少子高齢化で年金制度は破綻寸前でしょ?」

「運用に失敗して積立金が減り続けているんでしょ?」

少子高齢化でも、女性や高齢者の労働参加が増えて、就業者数は減っていない。

年金積立金の運用は絶好調。

年金積立金で賄おうとしているのは、年金財源全体の約1割。

このような状況を見る限り、「年金制度は完全に破綻する!」というのは、少し行きすぎた意見かもしれません。

年金は老後生活を左右する重要な話題だからこそ、バランスの良い情報収集が大切です。

「何の心配もない」と思うのはポジティブ過ぎますし、「破綻は確定している!」と思うのはネガティブ過ぎるでしょう。

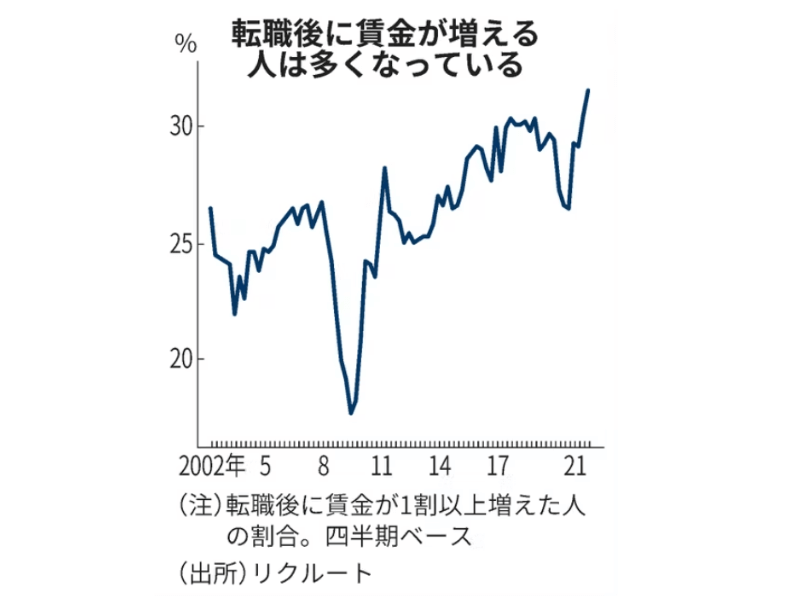

ニュース⑦:「『転職で賃金増』最高に、10~12月31.5% IT人材需要増」

7つ目のニュースは、2022年2月22日の日本経済新聞から「『転職で賃金増』最高に、10~12月31.5% IT人材需要増」です。

転職で賃金アップした人の比率が過去最高になりました。

リクルートが発表した調査によると、2021年10月~12月期に転職した後、賃金が1割以上増えた人の比率は、前年同期比よりも5.1ポイント高い31.5%になったようです。

この数値は、集計を始めた2002年以降、最も高い水準となっています。

転職後に賃金が1割以上増えた人の割合の推移は、以下の通りです。

特に収入が増えているのは、以下のような職種です。

- ITエンジニア(36.2%が1割以上収入アップ)

- 人事や法務などの事務系専門職(31.4%が1割以上収入アップ)

賃金が1割増えるのは、大きな増加であり、数%増えている人も含めると、転職者の4割ほどは収入アップに成功しているのかもしれません。

転職で年収が上がりやすくなっているのは、一つのトレンドです。

コロナ直後には求人数が大きく減少しましたが、2022年3月時点では求人数は増加しています。

ぜひ、皆さんの「能力」に対して、適正な報酬を支払ってくれる企業を探しましょう。

株式市場が不安定な時、モノを言うのは本業の収入や入金力です。

長く投資を続けて大きな果実を得るためにも、収入アップには貪欲になりましょう。

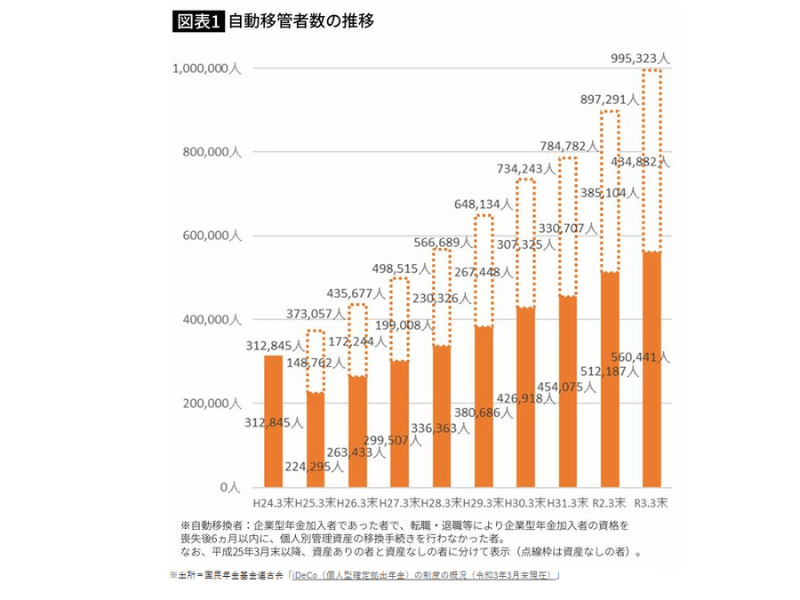

ニュース⑧:「100万人以上が手続きせず…『確定拠出年金の放置』で積み立てた年金がもらえないリスク」

8つ目のニュースは、2022年2月23日のPRESIDENT Onlineから「100万人以上が手続きせず…「確定拠出年金の放置」で積み立てた年金がもらえないリスク」です。

企業型確定拠出年金に加入している人は、ぜひ今回のニュースを確認してください。

皆さんが転職や退職をした際、退社後6カ月以内に手続きをしないと、皆さんの確定拠出年金は「国民年金基金連合会」に自動移換されます。

自動移換されることで、以下の4つのデメリットが生じます。

- 自動移換の際に4,348円の手数料がかかる

- 自動移換後は運用できない(ずっと現金のまま置いておくことになる)

- 自動移管されている間はずっと手数料として月52円(年間624円)が引かれ続ける

- 60歳になってもすぐに受け取れない可能性がある

確定拠出年金は、加入期間が原則10年間なければ、60歳から受け取れず、さらに移換されている期間は「加入期間」と認められません。

例えば、入社して5年間勤務をしたとします。

その後、転職して確定拠出年金の手続きをせずに放置すると、自動移換されます。

自動移管されると加入期間にカウントされないため、60歳になっても受け取れなくなるのです。

iDeCo公式サイトの「制度の概況」によると、自動移換者数は増え続けています。

自動移換者数は、資産残高がある場合に限ると56万人、資産残高の有無に関わらないと累計で約100万人です。

企業型確定拠出年金に加入している人は、退職から6カ月以内に、転職先の確定拠出年金やiDeCoに移管する手続きを必ず行いましょう。

まとめ:2022年2月版のお金のニュースを振り返ろう

今回は、2022年2月版の資産形成に関する8つのニュースを振り返りました。

- 「連日7000円台の高水準で最高値を更新 『金』高騰で注目!家に眠るお宝は?」

- 「3メガ、住宅ローン金利上げ」

- 「米国人の7割は『収支ギリギリ』の生活 資産に関する意外な事実も」

- 「〈変わる金融のネダン〉外貨建て保険 解約料是正」

- 「マネックスが積立投信で1.1%還元──クレカ大国・日本で、SBIとポイント還元で火花」

- 「公的年金運用、5.4兆円の黒字 外国株上昇寄与―21年10~12月期」

- 「『転職で賃金増』最高に、10~12月31.5% IT人材需要増」

- 「100万人以上が手続きせず…『確定拠出年金の放置』で積み立てた年金がもらえないリスク」

金(ゴールド)の価格が高騰しています。

ゴールドの価格変動には、以下のような要因が絡んでいます。

- 有事に強い:武力衝突・大きな自然災害などが起こると値上がり傾向。

- インフレに強い:お金が刷られすぎると、ゴールドの価値が相対的に高まる。

- 利上げに弱い:金利が上がると、ゴールドの価値が相対的に下がる。

最近では「有事の金」として注目や、コロナ対策でお金を刷りすぎたことによる「インフレ懸念」が価格高騰の要因となっています。

このニュースから学んでほしいのは、家計管理の基本が見える化であることです。

収支の記録:何にお金を使っているか、見える化する。

財産の一覧化:どのような財産を持っているか、見える化する。

お金に愛される人ほど、どちらも手抜きをせずに丁寧に取り組んでいます。

住宅ローンの金利が上昇しており、10年固定型の基準金利は6年ぶりの高水準となっています。

このニュースで意識してほしいことは、以下の3つです。

- 一般に、住宅ローン金利が上がると住宅価格は下落する。

- 短期・中期的には、世界の金利は上昇トレンド。

- 借り換えをするなら、悪くない時期。

住宅価格や販売動向などは、国の経済状況を知る上で有効です。

金利は住宅価格や販売動向にダイレクトに影響するため、極めて重要な指標とも言えます。

なお、もし住宅ローンの乗り換えを検討するのであれば、「モゲチェック」のような住宅ローンを一括で比較できるサービスを活用すると、簡単に最安金利が見つけられます。

モゲチェック

ワンポールの最新調査によると、米国人の10人中7人が収支ギリギリの状態で暮らしており、資産形成が難しくなっているようです。

アンケート回答者は「経済的安定性の象徴」とし2つの要素を挙げました。

- 持ち家(男性の58%が回答)

- クレジットカードの負債がないこと(女性の59%が回答)

人によって経済的安定性の象徴として挙げるモノは異なるでしょう。

なお、ワンポールの調査では、個人資産に関して以下のようなことが明らかになっています。

- 年収15万ドル以上の米国人の79%が、「銀行預金はとても重要だ」と回答。

- 年収6万ドル~9万ドルの米国人の場合、「銀行預金はとても重要だ」と答えた割合が54%に過ぎなかった。

- 米国人が退職について考え始めるのは、平均で40歳。

- ミレニアル世代(1980年~2000年頃に生まれた世代)の76%が、預金の大部分を高額の医療費に削られている。

上記のようなアンケート調査の結果を見る限り、アメリカ人よりもリベ大で学んでいる皆さんの方が、勉強熱心かもしれません。

リベ大で学ぶ皆さんの場合、「7割の人が収支カツカツで、1円も貯金や投資する余裕がない」といったことはないはずです。

外貨建て保険解約時の手数料である「タイムラグマージン」が見直されます。

タイムラグマージンは、保険会社にメリットがある一方で、契約者には何のメリットもない仕組みです。

そこで金融庁は「契約者に不利すぎなのでは?」と保険会社に通達しました。

金融庁の機嫌を損なうことを避けたい保険会社が「タイムラグマージンの廃止や引き下げに踏み切る」というのが、このニュースです。

複雑で、難しくて、分かりにくいモノは、利用者にとって不利な設計がされている可能性があります。

保険にしろ、投資にしろ、なるべくシンプルなモノを選ぶのが良いということは、一つの真理と言えます。

知らないうちに不利な立場にならないよう、分かりやすい商品を選ぶようにしましょう。

マネックス証券でクレジットカードでの投信積立がポイント還元率1.1%で始まります。

2月25日から申し込みが始まったマネックス証券の投信積立サービスの概要は以下の通りです。

- 使えるクレジットカードは、マネックスカード。

- 貯まるポイントは、マネックスポイント。(※株式手数料として利用でき、dポイントやPontaポイントなどの他ポイントに交換可能)

- 100円につき1ポイント&1,000円につき1ポイント(計1.1%)が貯まる。

- 毎月合計5万円まで購入できる。

- 特定/一般口座はもちろん、NISAやつみたてNISA口座も対象。

こういった動きによって、ネット証券間の競争は激化してきています。

今後も様々な新サービスが発表されるかもしれませんが、ネット証券を選ぶ際に大切なポイントをおさえて、表面上のお得さに惑わされないように注意しましょう。

取引手数料が安いのか?

投資商品のラインナップが充実しているのか?

管理画面や購入画面が見やすいといったユーザビリティは良いのか?

システムトラブルの大きさや頻度はどうなのか?

なお、リベ大のおすすめのネット証券は、SBI証券と楽天証券の2社です。

年金積立金管理運用独立行政法人(GPIF)が、2021年10月~12月期の運用成績を発表しました。

- 年金積立金の運用実績は5.4兆円の黒字

- 黒字は7四半期連続

- 運用利回りは2.81%(3カ月で2.81%は、かなり良い利回り)

2021年12月末の運用資産は200兆円弱で過去最高となっており、市場運用を開始してからの累積収益は107兆円を超えています。

年金制度に対して悲観的な印象を持っているかもしれませんが、実際の年金の状況は少し異なります。

少子高齢化でも、女性や高齢者の労働参加が増えて、就業者数は減っていない。

年金積立金の運用は絶好調。

年金積立金で賄おうとしているのは、年金財源全体の約1割。

このような状況を見る限り、「年金制度は完全に破綻する!」というのは、少し行きすぎた意見かもしれません。

年金は老後生活を左右する重要な話題だからこそ、バランスの良い情報収集が大切です。

2021年10月~12月期に転職した後、賃金が1割以上増えた人の比率は、前年同期比よりも5.1ポイント高い31.5%になりました。

この数値は、集計を始めた2002年以降、最も高い水準です。

コロナ直後には求人数が大きく減少しましたが、2022年3月時点では求人数が増加しています。

ぜひ、皆さんの「能力」に対して、適正な報酬を支払ってくれる企業を以下の記事を参考に探してみてください。

企業型確定拠出年金に加入している人は要チェックのニュースです。

皆さんが転職や退職をした際、退社後6カ月以内に手続きをしないと、皆さんの確定拠出年金は「国民年金基金連合会」に自動移換されます。

自動移換されることで、以下の4つのデメリットが生じます。

- 自動移換の際に4,348円の手数料がかかる

- 自動移換後は運用できない(ずっと現金のまま置いておくことになる)

- 自動移管されている間はずっと手数料として月52円(年間624円)が引かれ続ける

- 60歳になってもすぐに受け取れない可能性がある

要は、「お金が減り続けるだけで、良いことは何もない。」ということです。

企業型確定拠出年金に加入している人は、退職から6カ月以内に、転職先の確定拠出年金やiDeCoに移管する手続きを必ず行いましょう。

以上、2022年2月のお金のニュースを振り返りました。

2022年1月の記事と合わせて今回で、17本のニュースを学んだことになります。

このリベ大ノック17本を全て取りにいっている人は、間違いなくお金に強くなっているはずです。

では、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」。

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がっていくことを願っています。

以上、こぱんでした!

▼「お金にまつわる5つの力を見直したい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!