こんにちは、こぱんです!

リベ大では、経済的自由に一歩でも近づくための「お金にまつわる5つの力」について発信しています。

▼図解:お金にまつわる5つの力

皆さんがリベ大で学びながらお金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なものやトレンドを毎月ピックアップしてお届けする、人気企画の第14弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2022年1月版は、資産形成に関係する重要なお金のニュース9本を厳選しました。

今回の記事は、次のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間もない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

- 1 解説動画:【2022年1月版】学長が選ぶ「お得」「トレンド」お金のニュースBest9

- 2 2022年1月版のお金のニュースBest9

- 2.1 ①「東京都の新築マンション価格 平均年収の13.4倍に」

- 2.2 ②「22年度の公的年金0.4%減、2年連続マイナスに」

- 2.3 ③「『物価上がった』77%が実感 6年ぶりの高水準」

- 2.4 ④「12億円、当せん者どこに? サッカーくじ迫る期限」

- 2.5 ⑤「『投信ブロガーが選ぶ! Fund of the Year 2021 』結果発表」

- 2.6 ⑥「東証、再編後も欧米遠く 1社あたり時価総額は3分の1」

- 2.7 ⑦「『マイナポイント第2弾』キャンペーンがスタート!まだ申請していない人は急いで」

- 2.8 ⑧「マネックス証券、7月に米国株信用取引開始 米国株取引環境整う」

- 2.9 ➈「求人数、コロナ前水準に エン・ジャパン調べ、経験者重視続く」

- 3 まとめ:2022年1月版のお金のニュースを振り返ろう

解説動画:【2022年1月版】学長が選ぶ「お得」「トレンド」お金のニュースBest9

このブログの内容は下記の動画でも解説しています!

2022年1月版のお金のニュースBest9

- 「東京の新築マンション価格 平均年収の13.4倍に」

- 「22年度の公的年金0.4%減、2年連続マイナスに」

- 「『物価上がった』77%が実感 6年ぶりの高水準」

- 「12億円、当せん者どこに? サッカーくじ迫る期限」

- 「『投信ブロガーが選ぶ! Fund of the Year 2021 』結果発表」

- 「東証、再編後も欧米遠く 1社あたり時価総額は3分の1」

- 「『マイナポイント第2弾』キャンペーンがスタート!まだ申請していない人は急いで」

- 「マネックス証券、7月に米国株信用取引開始 米国株取引環境整う」

- 「求人数、コロナ前水準に エン・ジャパン調べ、経験者重視続く」

①「東京都の新築マンション価格 平均年収の13.4倍に」

1つ目のニュースは、2022年1月10日のテレ朝newsから「東京の新築マンション価格 平均年収の13.4倍に」です。

東京都の新築マンション平均価格が、7,989万円まで高騰しています。

これはなんと、東京都の平均年収である596万円の13.4倍です。

東京都だけでなく、全国の新築マンション価格も平均年収の8.4倍まで高騰しています。

なお、2021年に販売された首都圏(東京都、神奈川県、埼玉県、千葉県)の新築マンションの平均価格は、1973年の調査開始から最高値となる6,260万円となりました。

(参考:株式会社不動産経済研究所「マンション市場動向」より)

マンション価格が高騰している背景は、以下の通りです。

- 超・低金利

→ 住宅ローンの変動金利は0.3%程度

- マンションの供給戸数の減少

→ 高く売れる「良いモノ」のみ供給

- パワーカップルの増加

→ 共働き・高年収夫婦のマンション需要増

- 好調な金融市場

→ 株価や仮想通貨等の値上がり

また、海外の主要都市にある不動産は、東京都以上に過熱感があります。

そのため、東京都の不動産は外国人に「割安で買い」だと思われているようです。

このような状況の中、リベ大は「そろそろ不動産価格が下落するのでは」と推測しています。

その理由は、以下の3つです。

- インフレの兆候が見られ、世界中で利上げが観測されている。

- 一部の地域や高級物件で「弱い動き」が見られつつある。

- 株式市場が荒れている。

このニュースにおけるリベ大からのアドバイスは、以下の通りです。

売りたい家やマンションがあるなら、今のうちに売る。

家やマンションを保有し続けるなら、少しでも安い金利に借り換える。

住宅を探している人は、焦って購入しない。

もし、安い金利に借り換えを検討するなら、モゲチェックをおすすめします。

モゲチェックとは、一度の申し込みで、多数の金融機関の中から最も低い金利の住宅ローンを案内するサービスです。

モゲチェック

不動産の売買取引は、大きな金額になりがちです。

市況をよく見ながら、勝つことではなく負けないことを重視しましょう。

②「22年度の公的年金0.4%減、2年連続マイナスに」

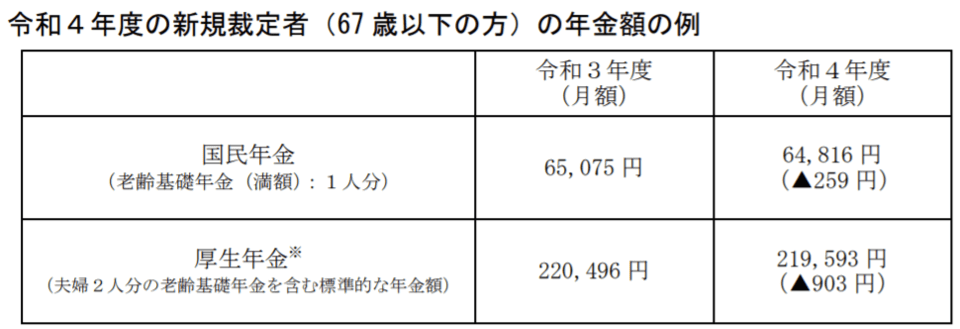

2つ目のニュースは、2022年1月21日の日本経済新聞から「22年度の公的年金0.4%減、2年連続マイナスに」です。

2022年度の年金支給額が、2021年度より0.4%下がります。

- 国民年金:月額64,816円(前年度より259円減 )

- 厚生年金:月額21万9,593円(前年度より903円減 )※夫婦2人分の標準的な年金額

- ①公的年金の受給額は、毎年変わる可能性がある。

- ②年金受給額の水準は、主に「賃金」と「物価」の2つに影響される。

皆さんの中には「ずっと同じ額の公的年金を受け取れる」と思っている人もいるのではないでしょうか。

実は、公的年金の受給額は、毎年変わる可能性があるのです。

人生設計で失敗しないためにも、「年金の受給額は変わるものだ」という認識を持っておきましょう。

年金受給額の水準はどのように決められるかというと、主に「賃金」と「物価」の2つで判断されます。

2022年度の公的年金の受給額が減ったのも、「物価」と「賃金」の下落が影響しています。

- 物価:0.2%下落(令和3年平均の全国消費者物価指数)

- 賃金:0.4%下落(名目手取り賃金変動率※)

※平成30年度~令和2年度の賃金平均 + 令和3年度の物価変動率 + 令和元年度の可処分所得割合変化率にて計算

つまり、公的年金が0.4%減ったのは、賃金水準が0.4%下落したからと言えます。

(参考:厚生労働省「令和4年度の年金額改定について」より)

リベ大YouTubeの「毎月の経済ニュース」で、物価(インフレ率)や雇用統計(失業率や賃金水準)などを見ているのは、これらの指標が「実生活に直撃する重要指標」となるからです。

でもこれには落とし穴があるんだ。

残念ながら、物価や賃金が10%上昇しても、同じように年金受給額が10%増えるとは限りません。

なぜなら、それでは年金制度を維持できなくなるからです。

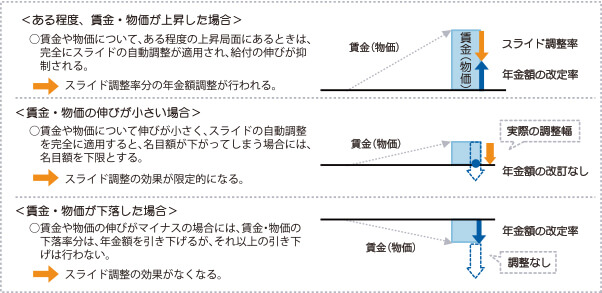

少し難しい話になりますが、年金制度を維持するため、国は「マクロ経済スライド」という仕組みを導入しています。

この仕組みは、現役人口の減少や平均余命の伸びに合わせて、年金の給付水準を自動的に調整する仕組みです。

- ある程度、賃金・物価が上がった場合

→ 自動調整が行われ、年金額の上昇は調整率の分だけ抑制される。

- 賃金・物価の伸びが小さい場合

→ 年金額の改定は行われない。

- 賃金・物価が下落した場合

→ 年金額は賃金・物価の下落分のみ引き下げられる。

この仕組みにより、賃金や物価が上昇しても、一定期間は上昇率ほど年金受給額は増えないというワケです。

あひるくんのように難しいと感じる人も、以下のポイントだけ押さえておけば大丈夫です。

- 物価や賃金が下がった場合

→ 同じだけ年金受給額が減る

- 物価や賃金が上がった場合

→ 同じだけ年金受給額が増えるとは限らない

③「『物価上がった』77%が実感 6年ぶりの高水準」

3つ目のニュースは、2022年1月12日のテレ朝newsから「『物価上がった』77%が実感 6年ぶりの高水準」です。

日本でもいよいよ物価が上がってきています。

- 77.4%の人が、物価が上がったと実感(※1)

- 78.8%の人が、1年後の物価が上がると思っている(※1)

- 三大都市圏でのバイト・パート時給が、4カ月連続で過去最高(※2)

- 電力会社金9社が2022年3月の電気料を値上げ(※3)

- 「うまい棒」が発売43年で初の値上げ(※4)

(※1 参考:日本銀行「「生活意識に関するアンケート調査」(第88回<2021年12月調査>)の結果」より)

(※2 参考:東京新聞「バイト時給4カ月連続で過去最高 1115円、12月大都市圏」より)

(※3 参考:日本経済新聞「3月電気料金、9社が値上げ 関電など3社が上限到達」より)

(※4 参考:食品産業新聞社「「うまい棒」42年の歴史で初の値上げ」より)

上記のようにエネルギーや食料品などの生活必需品の値上げが相次ぎ、身近なところに物価上昇が迫ってきているのが分かります。

先ほど年金受給額について学んだ皆さんの中には「このまま物価や賃金が上昇すれば、公的年金の受給額も増えるかも!」と考える人もいるでしょう。

しかし、「マクロ経済スライド」の影響で、受給額の増加は抑制される可能性が高いです。

その場合、物価の上昇に対して年金はそこまで増えないため、「さらに生活が苦しくなった」と感じる人も増えるでしょう。

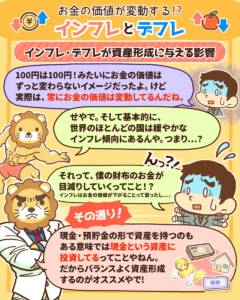

また、物価の上昇は、「貯金の価値が下がっている」ことでもあります。

例えば、今持っている200円で、10年後に同じカップ麺を買えるとは限らないのです。

▼図解でわかるインフレとデフレ

物価が上昇する中で「投資をしている人」と「投資をしていない人」の差はますます広がっていくでしょう。

年金制度の仕組みを知らず、資産運用もしていない人は、かなり厳しい現実に直面してしまうかもしれません。

④「12億円、当せん者どこに? サッカーくじ迫る期限」

4つ目のニュースは、2022年1月13日のSankeiBizから「12億円、当せん者どこに? サッカーくじ迫る期限」です。

サッカーくじ「メガビッグ」の1等当せん金「12億円」の受取人が現れないまま、もうすぐ時効を迎えます。

宝くじの時効は当せん金の支払い開始日から1年となりますが、毎年多くの宝くじが、換金されないまま時効を迎えています。

宝くじの公式サイトによると、令和2年度に時効になった当せん金は128億円で、このうち1億円以上の当せん金は10本以上もあったそうです。

時効となった当せん金は、公共事業の財源に充てられています。

そこで、このニュースから伝えたい、リベ大のアドバイスは以下の通りです。

宝くじではなく、全世界株式を買おう。

宝くじを買ったのなら、当せんしたか確認しよう。

宝くじは還元率が約50%とされています。

(参考:宝くじ公式サイト「収益金の使い道と社会貢献広報」より)

つまり宝くじの購入は、期待リターン-50%の投資をするようなものなのです。

一方で、全世界株式は長期的にみると、年利6%前後のリターンが期待できます。

もし「どうしても宝くじを買いたい!」というなら、せめて当せん結果を確認しましょう。

当たりにくいものを買ったうえ、当たったかどうかも確認しないなら、それは「くじ」ではなく「純粋な寄付」です。

確かに寄付は素晴らしいことですが、せっかく寄付をするなら主体的に寄付するほうが良いと思いませんか?

⑤「『投信ブロガーが選ぶ! Fund of the Year 2021 』結果発表」

5つ目のニュースは、2022年1月23日の投信資料館から「『投信ブロガーが選ぶ! Fund of the Year 2021 』結果発表」です。

投信ブロガーにより、2021年のベストファンドが選ばれました。

2021年の上位5ファンドは、以下の通りです。

- 1位:eMAXIS Slim 全世界株式(オール・カントリー)

- 2位:<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

- 3位:バンガード・トータル・ワールド・ストック ETF(VT)

- 4位:eMAXIS Slim 米国株式(S&P500)

- 5位:iFree レバレッジ NASDAQ100

「eMAXIS Slim 全世界株式(オール・カントリー)」は、3年連続で1位に輝きました。

このファンドの投資対象は、以下の通りです。

- 23の先進国・地域

- 27の新興国・地域

- 約3,000の大型・中型株(小型株は含まない)

「eMAXIS Slim 全世界株式(オール・カントリー)」は、世界の株式時価総額の約85%をカバーしており、世界中の優良企業に超低コストで投資できる最強ファンドの1つと言えます。

なお、3位の「VT」も、1位の「eMAXIS Slim 全世界株式(オール・カントリー)」と同じく全世界を対象にした株式ファンドです。

上記2つのファンドの大きな違いは以下の2つとなります。

- 「投資信託」か「ETF(上場投資信託)」かどうか

- 小型株を投資対象に含むかどうか

「VT」は小型株も含んでいるため、世界の株式時価総額の約95%をカバーしています。

なお、「投資信託」と「ETF(上場投資信託)」の違いは、以下の記事で詳しく解説しているので、興味ある人はぜひ参考にしてください。

2位の「ニッセイ外国株式インデックスファンド」は、全世界株式と違って、新興国と日本を投資対象に含んでいません。

また、4位の「eMAXIS Slim 米国株式(S&P500)」は、アメリカで時価総額の大きい主要500社の株価をもとに算出される株価指数、S&P500に連動したファンドです。

あひるくんのように、全世界株式か米国株式かどちらに投資すべきか迷っている人は、以下の記事をぜひ参考にしてください。

5位の「iFree レバレッジ NASDAQ100」は、2021年のレバレッジファンド人気を象徴していると言えます。

「iFree レバレッジ NASDAQ100」は、米国のハイテク企業にレバレッジをかけて投資するファンドです。

2021年の状況を考えれば、このファンドが1位でも不思議ではなかったでしょう。

1位~4位のファンドは、「とりあえず買っておけば、資産運用の方向性は大きく間違えない」と考えられるレベルの、数少ない優秀なファンドです。

「資産運用はよく分からないし、考えたくない!手間もかけたくない!」という人は、上位入賞したファンドを検討してみると良いでしょう。

⑥「東証、再編後も欧米遠く 1社あたり時価総額は3分の1」

6つ目のニュースは、2022年1月12日の日本経済新聞から「東証、再編後も欧米遠く 1社あたり時価総額は3分の1」です。

2022年4月4日から東京証券取引所(東証)が再編されます。

現状

- 東証第一部

- 東証第二部

- マザーズ

- ジャスダック

変更後

- プライム市場

- スタンダード市場

- グロース市場

再編の背景には「日本の上場企業の増加」と「日本の上場企業の弱体化」という問題があります。

アメリカでは、低収益企業は市場から退出を迫られたり、買収されたりします。

このような新陳代謝がアメリカの「右肩上がりの株式市場」の原動力になっているのです。

しかし、日本では一度上場すれば、どんなに低収益で成長性が低くても、よほどのことがない限り上場し続けられます。

そこで市場区分を再編し、優秀な企業だけをプライム市場に残すことで、日本もアメリカのような「強い上場企業」と「新陳代謝」を目指したのです。

しかし結局、プライム市場に移行したのは、東証第一部の2,185社のうち1,841社と多く、大きな変化はありませんでした。

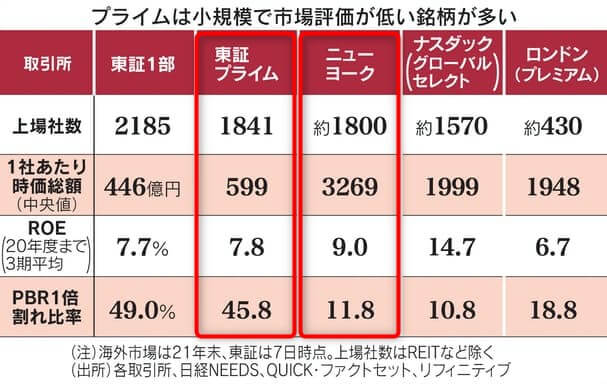

残念ながら、以下の図でも分かるように、プライム市場に属する企業はアメリカの企業に大きく見劣りします。

時価総額の中央値

- 東証プライム市場:約600億円

- ニューヨーク市場:約3,300億円

ROE

- 東証プライム市場:7.8%

- ニューヨーク市場:9.0%

PBR1倍割れの企業

- 東証プライム市場:45.8%

- ニューヨーク市場:11.8%

ROE(自己資本利益率)やPBR(株価純資産倍率)は「稼ぐ力」や「成長期待」を表します。

上記の数値を見る限り、右肩上がりの株式市場は期待できないでしょう。

市場全体が右肩上がりにならないなら、優良な個別株式を自分で探すしかありません。

そのため、市場全体を買える米国株式と比べると、日本株式は難易度が高いと言えます。

しかし、日本株式はリスク分散や割安さ、税制の有利さ、為替リスクの無さといった点で、使いどころがあるのも事実です。

⑦「『マイナポイント第2弾』キャンペーンがスタート!まだ申請していない人は急いで」

7つ目のニュースは、2022年1月12日のYAHOO!ニュース「Suits woman」から「『マイナポイント第2弾』キャンペーンがスタート!まだ申請していない人は急いで」です。

2022年1月1日から、「マイナンバーカード取得者へのポイント還元キャンペーン」の第2弾が始まりました。

このキャンペーンでは、最大2万円分のポイントがもらえます。

- マイナンバーカードを取得:最大5,000円分

- 健康保険証としての利用申し込み: 7,500円分

- 公金受取口座の登録:7,500円分

ただ、行政が行うキャンペーンなので、ポイントをもらうには条件があったり、複雑な手続きを行ったりする必要があります。

さらに、「健康保険証としての利用申し込み」と「公金受取口座の登録」については、申し込み開始が2022年6月頃となり、制度の整備が未完成な状態です。

とにかく、皆さんが現時点で頭に入れておくべきことは、2万円分のポイントを得るためには、以下の2つが必要ということです。

2022年9月末までに、マイナンバーカードを申請する。

2023年2月末までに、ポイント付与の申し込みをする。

- 身分証明書になる

- セブン・イレブンやローソンなどのマルチコピー機設置店舗で住民票や印鑑登録証明書などをとれる

- 健康保険証になる

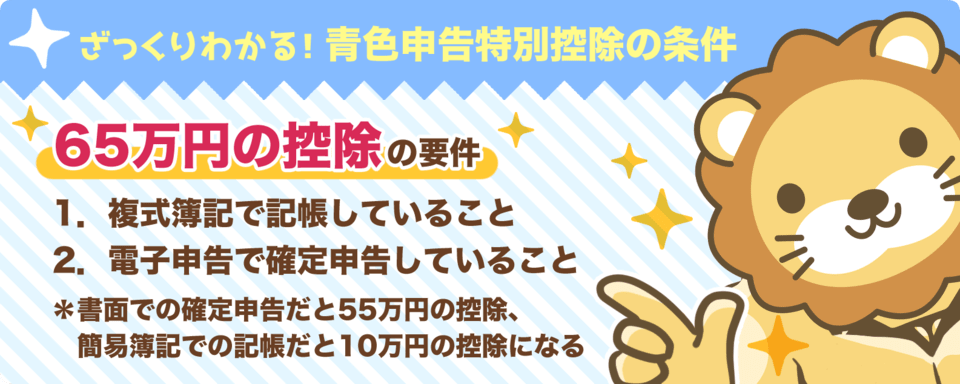

- 電子申告で確定申告する際に必要になる

特に副業をしている人、これから副業に挑戦する人は、マイナンバーカードを取得するのをおすすめします。

なぜなら、青色申告特別控除で最大限節税できる電子申告には、マイナンバーカードが必要になるからです。

⑧「マネックス証券、7月に米国株信用取引開始 米国株取引環境整う」

8つ目のニュースは、2022年1月25日のITmediaビジネスから「マネックス証券、7月に米国株信用取引開始 米国株取引環境整う」です。

マネックス証券をはじめ、楽天証券、SBI証券の大手ネット証券3社で、2022年7月から米国株式の信用取引が可能になります。

信用取引とは、証券会社から現金や株券を借りてそれを元手に株式を売買する取引です。

信用取引を使うと、以下のように資産運用の戦術の幅が広がります。

- 自分が持っている資金以上の株式を買える

→ 信用買い(空買い)

- 自分が持っていない株式を売れる

→ 信用売り(空売り)

リベ大ブログの想定読者は「投資初心者」の方です。

そのためリベ大では、上級者の戦術である信用取引の活用はおすすめしません。

また、証券会社がこぞって「レバレッジ」や「信用取引」を勧める時は、相場の過熱時といえるので、タイミング的にもやめておいた方がいいでしょう。

しかし、皆さんの中には「相場が過熱してるなら空売りすればいいのでは?」と思う人もいるかもしれません。

しかし空売りは「買いは家まで、売りは命まで」という相場格言があるように、損失が無限大になる可能性があります。

とてもハイリスクな手法なので、決して素人が手を出すものではありません。

また信用取引の手数料は、証券会社にとって貴重な収入源です。

米国株式の信用取引が可能になった背景には「米国株式ブームが終わらないうちにもっと稼いでおきたい」という証券会社の狙いがあると推察できます。

そのため、皆さんが相場の手練れや上級者でない限り、このニュースは参考程度に留めておくのが良いでしょう。

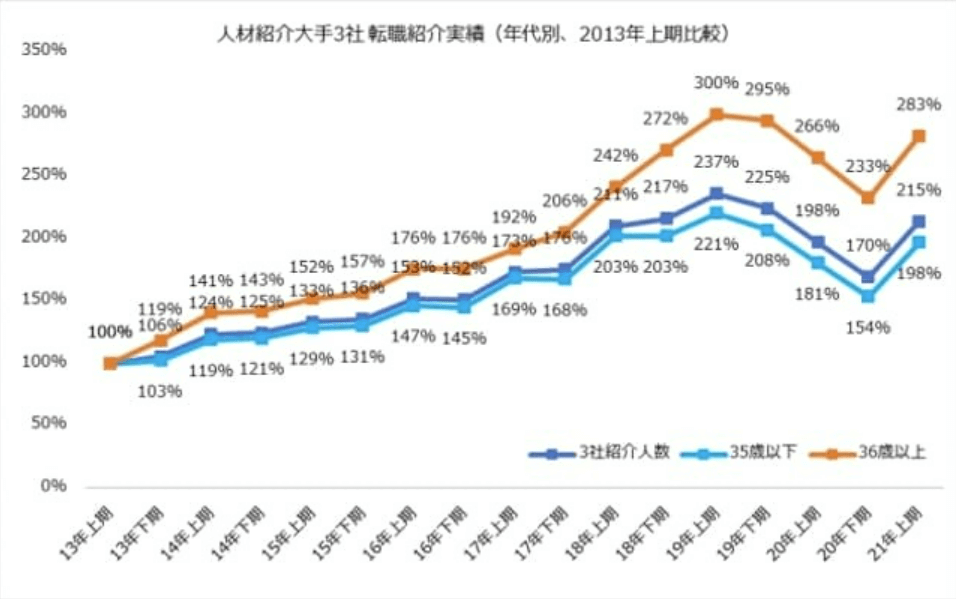

➈「求人数、コロナ前水準に エン・ジャパン調べ、経験者重視続く」

9つ目のニュースは、2022年1月6日の日本経済新聞から「求人数、コロナ前水準に エン・ジャパン調べ、経験者重視続く」です。

2021年11月の求人数がコロナ前と同水準まで回復し、転職のチャンスが到来しています。

そんな活況を取り戻しつつある、2022年2月現在の転職市場の傾向は以下の通りです。

- ①業種や職種で求人に差がある

- ②経験者が重視される

- ③35歳以上も転職しやすい

求人数に回復が見られるものの、業種や職種によって差が生じています。

- 金融や不動産などの資格が必要な専門職:求人激増中 (2019年11月比で約230%)

- IT関連の技術系:求人激増中 (2019年11月比で約190%)

- 営業・企画・事務管理系:コロナ前の水準

- 販売・サービス系:回復遅れ (2019年11月比で約80%)

未経験でも応募できる求人は6割程度となっており、即戦力が求められる傾向です。

なお、コロナ前では、未経験でも応募できる求人は8割程度ありました。

以下の図でも分かる通り、2013年と比べて36歳以上の転職決定数は2.8倍に伸びています。

転職しやすい時に転職するのは、年収アップの勝ちパターンの1つです。

もし若い時に年収を50万円増やせれば、「未来の貯金1,000万円増」に繋がります。

なぜなら、年収アップの効果はずっと継続しますし、増えた年収分の金額を運用すればさらに複利が効くからです。

昇り調子の転職市場で、自分の現状をチェックしてみようと思った人は、ぜひ以下の動画や記事も参考にしてください。

関連動画

→ 【転職初心者必見】転職エージェントを利用する”前”に知っておくべき重要ポイント8選(アニメ動画)

JACリクルートメント

マイナビ転職 AGENT

就職カレッジ(株式会社JAIC)

まとめ:2022年1月版のお金のニュースを振り返ろう

今回は、2022年1月版の資産形成に関する9つのニュースを振り返りました。

- 「東京の新築マンション価格 平均年収の13.4倍に」

- 「22年度の公的年金0.4%減、2年連続マイナスに」

- 「『物価上がった』77%が実感 6年ぶりの高水準」

- 「12億円、当せん者どこに? サッカーくじ迫る期限」

- 「『投信ブロガーが選ぶ! Fund of the Year 2021 』結果発表」

- 「東証、再編後も欧米遠く 1社あたり時価総額は3分の1」

- 「『マイナポイント第2弾』キャンペーンがスタート!まだ申請していない人は急いで」

- 「マネックス証券、7月に米国株信用取引開始 米国株取引環境整う」

- 「求人数、コロナ前水準に エン・ジャパン調べ、経験者重視続く」

東京都の新築マンション価格が平均年収の13.4倍、全国の新築マンション価格も平均年収の8.4倍まで高騰しています。

さらに、首都圏(東京都、神奈川県、埼玉県、千葉県)の新築マンションの価格は、バブル期以来の最高値を更新しました。

しかし、リベ大では以下の3つの理由から、今が最高値でそろそろ不動産価格は下落すると推測しています。

- インフレの兆候が見られ、世界中で利上げが観測されている。

- 株式市場が荒れている。

- 一部の地域や高級物件で「弱い動き」が見られつつある。

売りたい家やマンションがあるなら、今のうちに売る。

家やマンションを保有し続けるなら、少しでも安い金利で借り換えする。

住宅を探している人は、焦って購入しない。

\ 月々の返済額が平均約1万円軽減 !/

2022年度の公的年金が2021年度より0.4%下がります。

このニュースから皆さんに学んで欲しいことは、以下の2点です。

公的年金の受給額は、毎年変わる可能性がある。

- 「年金の受給額は変わるものだ」という認識を持っておく。

年金受給額の水準は、主に「賃金」と「物価」の2つに影響される。

- 物価や賃金が下がった場合:同じだけ年金受給額が減る。

- 物価や賃金が上がった場合:同じだけ年金受給額が増えるとは限らない。

日本でも物価が上がってきています。

しかし物価が上がっても、年金受給額が増えるとは限りません。

また、物価が上がっているのは、「貯金の価値が下がっている」ことでもあります。

貯金だけでなく資産運用することが、これからの時代を豊かに生きていくために必須になってくるでしょう。

サッカーくじ「メガビッグ」の1等当せん金「12億円」の受取人が現れないまま、もうすぐ時効を迎えます。

今回ニュースになった12億円以外にも、毎年多くの宝くじが換金されないまま時効を迎え、公共事業の財源に充てられています。

同じお金を使うなら、宝くじではなく全世界株式を購入しましょう。

なぜなら、宝くじの還元率は約50%なので、期待リターンが-50%の投資をするようなものだからです。

投信ブロガーが選ぶ「Fund of the Year 2021」の上位5ファンドは以下の通りです。

- 1位:eMAXIS Slim 全世界株式(オール・カントリー)

- 2位:<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

- 3位:バンガード・トータル・ワールド・ストック ETF(VT)

- 4位:eMAXIS Slim 米国株式(S&P500)

- 5位:iFree レバレッジ NASDAQ100

1位~4位のファンドは、とても優秀なファンドです。

「資産運用はよく分からないし、考えたくない!手間もかけたくない!」という人は、1位~4位のファンドを検討しても良いでしょう。

2022年4月4日から東京証券取引所(東証)が以下のように再編されます。

現状

- 東証第一部

- 東証第二部

- マザーズ

- ジャスダック

変更後

- プライム市場

- スタンダード市場

- グロース市場

今回の再編は、日本もアメリカのような「強い上場企業」と「新陳代謝」を目指したものでしたが、実際は大きな変化はありませんでした。

そのため、右肩上がりの株式市場は期待できないでしょう。

今後も日本株式に関しては、優良な個別株式を自分で探すしかなさそうです。

2022年1月1日から、「マイナンバーカード取得者へのポイント還元キャンペーン」の第2弾が始まりました。

このキャンペーンでは、最大2万円分のポイントがもらえます。

- マイナンバーカードを取得:最大5,000円分

- 健康保険証としての利用申し込み: 7,500円分

- 公金受取口座の登録:7,500円分

「手続きがめんどくさそう…」と思う人もいるでしょうが、マイナンバーカードの有用性は高まり続けているので、キャンペーンを活用して取得しましょう。

マネックス証券をはじめ、楽天証券、SBI証券の大手ネット証券3社で、2022年7月から米国株式の信用取引が可能になります。

しかし、信用取引は上級者の戦術なので、リベ大で学ぶ皆さんにはおすすめしません。

また信用取引の手数料は、証券会社にとって貴重な収入源であることを知っておきましょう。

2021年11月の求人数がコロナ前と同水準まで回復し、転職のチャンスが到来しています。

そんな活況を取り戻しつつある、2022年2月現在の転職市場の傾向は以下の通りです。

- 業種や職種で求人に差がある

- 経験者が重視される

- 35歳以上も転職しやすい

転職しやすい時に転職するのは、年収アップの勝ちパターンの1つです。

この状況を見逃さず、年収アップの可能性を広げてみましょう。

リベ大で何度もお伝えしていますが、転職にはリスクがありますが、転職活動はノーリスクです。

リベ大おすすめの転職エージェントは以下の3社です。

JACリクルートメント

マイナビ転職 AGENT

就職カレッジ(株式会社JAIC)

以上、2022年1月のお金のニュースを振り返りました。

2020年12月から始まったお金のニュースノックですが、今年の100本ノックのうち、まずは9本クリアです。

毎月リベ大のニュースノックを受けていれば、どんどん金融リテラシーが上がっていくでしょう。

では、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」。

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がっていくことを願っています。

以上、こぱんでした!

▼「お金にまつわる5つの力を見直したい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!