こんにちは、こぱんです!

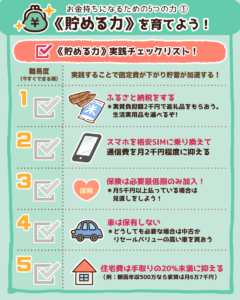

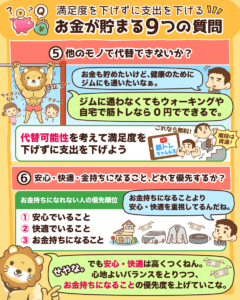

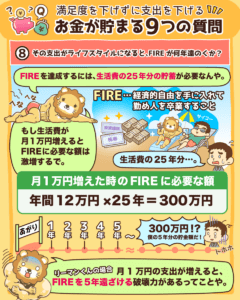

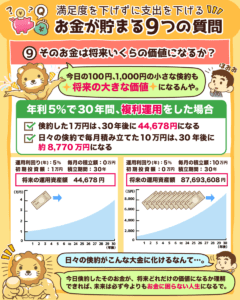

リベ大では、経済的自由を目指すための「貯める力」、支出のバランスをコントロールする力に関する情報も発信しています。

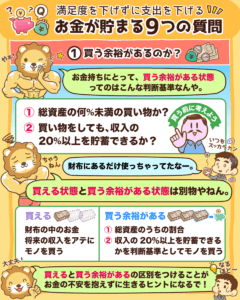

▼図解:貯める力

2021年12月27日に楽天証券の改悪が発表されたのも束の間、2022年2月1日にさらなる改悪が発表されました。

2021年12月27日に発表された楽天証券の改悪については、以下の記事で解説しています。

そこで今回の記事では、楽天証券の改悪について以下の3つを解説します。

- 楽天証券の改悪内容2つ

- 楽天証券の改悪に合わせて始まる新サービス

- 改悪に対する3つの選択肢

この記事の内容は、読むだけで1万円得するくらい価値のある内容になっています。

楽天経済圏で生活している人や生活を検討している人は、今回の記事はとても参考になるでしょう。

目次

解説動画:【悲報】またまた超改悪!楽天証券の「2つの改悪」と「対処法」について解説

このブログの内容は下記の動画でも解説しています!

楽天証券の改悪内容2つ

では早速、2022年2月1日に楽天証券から発表された2つの改悪内容について解説します。

- 改悪①:楽天カードクレジット決済におけるポイント還元率の一部変更

- 改悪②:SPUの条件変更

改悪①:楽天カードクレジット決済におけるポイント還元率の一部変更

投資信託の積立を楽天カードクレジット決済した場合のポイント還元率が、2022年9月の買付分から一部変更されます。

変更前

- 積立額 × 1%のポイント還元(上限月5万円)

変更後

- ファンドの代行手数料が0.4%以上の投資信託:積立額 × 1%のポイント還元(上限月5万円)

- ファンドの代行手数料が0.4%未満の投資信託:積立額 × 0.2%のポイント還元(上限月5万円)

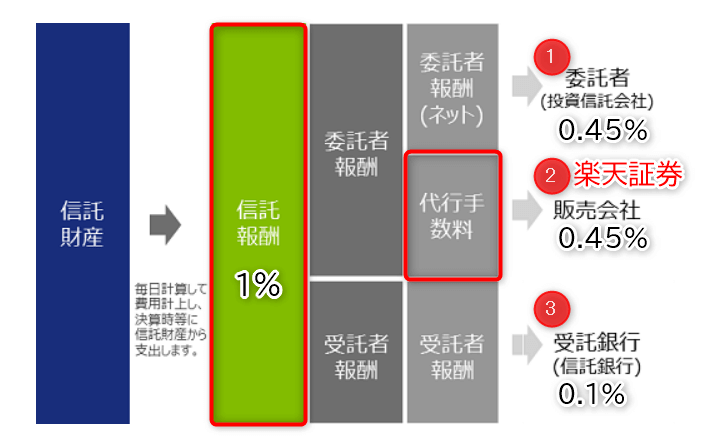

投資信託を購入すると、運用や管理のための費用として「信託報酬」を支払うことになります。

例えば、Aファンドに年間1%の信託報酬がかかるとしましょう。

その場合、信託報酬は以下のように3者に配分されます。

- 投資信託会社(ファンドの運用を指示する人):0.45%(委託者報酬)

- 販売会社(ファンドを売る人):0.45%(代行手数料)

- 信託銀行(資産管理をする人):0.1%(受託者報酬)

※上記配分は、あくまで例です。

楽天証券は3者のうち、販売会社の立場になるため「代行手数料」を受け取っています。

つまり、楽天証券は「自分の取り分が多いファンド買ってくれないと、1%のポイント還元はしません!」と言っているワケです。

なお、信託報酬については以下の記事で詳しく解説しているので、ぜひ参考にしてください。

資産運用をしている人なら「積立額の1%がノーリスクで手に入る」ことの異常さは、すぐに理解できるでしょう。

実際、楽天証券でクレジットカード決済をする投資家の多くが、以下のように考えていたはずです。

「S&P500や全世界株式などの低コストで優良なファンドを、クレジットカードで月5万円積立するだけで、投資額の1%がノーリスクで手に入るなんて最高!」

「日本国債ファンドを月5万円購入後すぐに売却して利益確定すれば、ほぼノーリスクで投資額の1%の利益を得られる!」

「メガバンクの預金金利が0.002%の時代に、1%還元なんて嬉しすぎる!」

しかし、投資家にとって「異常に有利」なことは、楽天証券側には「異常に不利」と言えます。

つまり「積立額1%のポイント還元」というのは、持続ができないほど大盤振る舞いの設定だったのです。

まとめると、今まで一律で「1%還元」だったのが、代行手数料0.4%を境に「1%還元」と「0.2%還元」に分かれます。

そのため、代行手数料0.4%未満の低コストファンドを積み立てている人は、ポイント還元率が1%から0.2%に8割も大幅減少すると覚悟しておきましょう。

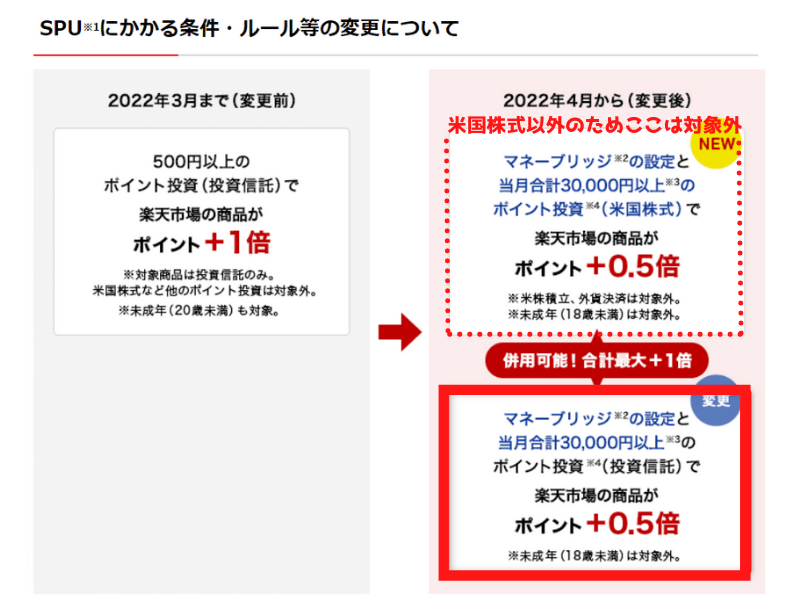

改悪②:SPUの条件変更

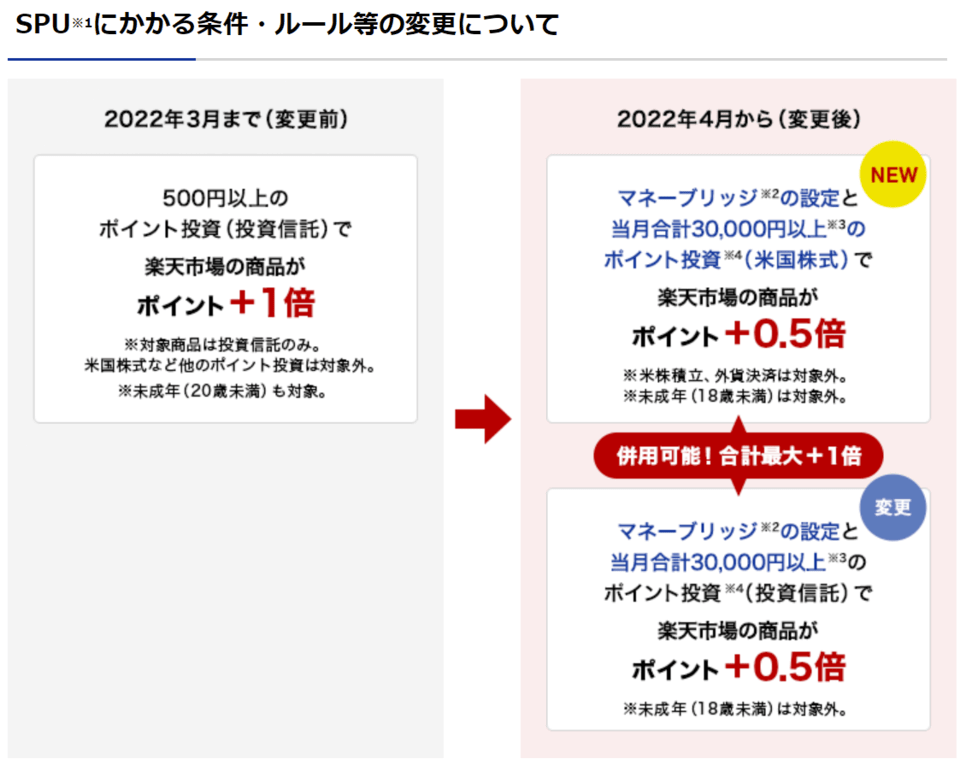

2022年4月1日からSPU(スーパーポイントアッププログラム)も改悪されます。

SPUとは、対象サービスの条件を達成すると楽天市場での買い物でもらえるポイントがアップするプログラムです。

変更前

- 500円以上のポイント投資をする:SPU + 1.0倍

変更後

- 楽天ポイントを含めて月3万円以上の投資信託を買う:SPU + 0.5倍

楽天銀行と楽天証券の連携(マネーブリッジ)が必須

- 楽天ポイントを含めて月3万円以上の米国株式を買う:SPU + 0.5倍

楽天銀行と楽天証券の連携(マネーブリッジ)が必須

米株積立や外貨決済したものは対象外

買付手数料無料の米国株式(VTやVOOなど)は対象外

楽天ポイントを効率よく貯めたい人は、今まで以下のような積み立てをしていたのではないでしょうか。

- クレジットカード決済で上限5万円の投信積立をする。

- 5万円の1%の500ポイントを獲得する。

- 獲得した500ポイントで投資信託を購入する。

- SPU + 1.0倍を獲得する。

→ ノーリスクで1%のリターンを得つつ、SPUも1倍獲得できる。

しかし今回の改悪で、上記の設定ではSPUは + 0.5倍になってしまいます。

さらに改悪①の影響により、代行手数料が0.4%未満の投資信託を買っている場合は、獲得ポイントが500ポイントから100ポイントに減ってしまうのも、押さえておきたいポイントです。

2つの改悪で損する金額は?

では一体、2つの改悪で損する金額はいくらになるのでしょうか。

計算の前提条件は以下の通りです。

- 投資額:楽天ポイント含めて月5万円(楽天カードクレジット決済の上限)

- 積立商品:代行手数料が年率0.4%未満の投資信託

- 楽天市場でのお買い物金額:月1万円(年間12万円)

ではまず、1つ目の改悪「楽天カードクレジット決済におけるポイント還元率変更」による想定損失額を見てみましょう。

代行手数料が年率0.4%未満の投資信託を積み立てているため、1%還元から0.2%還元に変更となります。

そのため、変更後の年間損失ポイントは以下の通り4,800ポイント(=4,800円)です。

- 改悪前の年間獲得ポイント:6,000ポイント(5万円 × 1% × 12カ月)

- 改悪後の年間獲得ポイント:1,200ポイント(5万円 × 0.2% × 12カ月)

→ 年間損失ポイント:4,800ポイント(6,000ポイント - 1,200ポイント)

楽天ポイントを含めた米国株式投資をしていないため、獲得できるSPUが1.0倍から0.5倍に下がります。

そのため、楽天市場で年間12万円の買い物をする場合の年間損失ポイントは、以下の通り600ポイント(= 600円)となります。

- 改悪前の年間獲得ポイント:1,200ポイント(12万円 × 1%)

- 改悪後の年間獲得ポイント:600ポイント(12万円 × 0.5%)

→ 年間損失ポイント:600ポイント(1,200ポイント - 600ポイント)

つまり、今回の改悪による年間損失ポイントの合計は、5,400ポイント(4,800ポイント + 600ポイント)というワケです。

ここで、世界一の投資家であるウォーレン・バフェット氏のエピソードを紹介します。

世界一の投資家であるウォーレン・バフェット氏は、若い頃に仲間から「彼は、散髪代の10ドルを支払うことも嫌がる」と言われていたそうです。

ではなぜ、バフェット氏は10ドルの散髪代を支払うのを嫌がっていたのでしょうか。

それは、その月10ドルの散髪代を複利運用すれば、将来大きなお金になるからです。

実際、年間利回り20%で運用するバフェット氏が、月10ドルの散髪代を30年運用すると、なんと約30万ドル(3,000万円弱)にも及びます。

このような思考法で、バフェット氏は若いころから「30万ドルの散髪代は妥当か」と自問自答してきたそうです。

もし、バフェット氏と同じ視点で考えた場合、今回の改悪による損失額は約37万円となります。

- 投資できたはずの金額:年間5,400円(月額450円)

- 想定利回り:5%

- 積立期間:30年

→ 損失額:約37万円

今まで持たなかった視点だよ。

今回の楽天の改悪ニュースを聞いた皆さんの中には、以下のように思った人もいるでしょう。

「こんな細かい話にこだわらなくても良くない?たかが数千円の話でしょ?」

「失うポイントを複利運用するケースで損失額を考えるなんて、ピンとこない!」

しかし、ある程度の利回りで資産運用できる人や、将来さらにお金持ちになりたい人には、「複利運用できずに将来的に数十万ドルを失うのと同じ」というバフェット氏のエピソードは、参考になるでしょう。

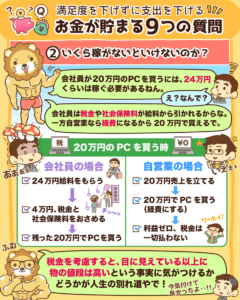

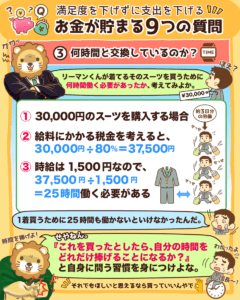

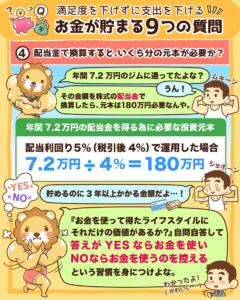

▼図解で分かる「お金が貯まる9つの質問」

今回の改悪ラッシュは、国が税金や社会保険料の負担を上げる時と同じです。

広く、薄く、ジワジワと変更し、さらに理解しにくいよう複雑にすることで、多くの人を諦めさせます。

あくまでも楽天は民間企業であり、国とは規模が違いますが、それでも影響力の大きな企業であることは確かでしょう。

世の中、いつの時代でも不変の真理というものがあります。

お金のアンテナが立っている人は、「余裕のある生活」を送れる。

お金のアンテナが立っていない人は、「なぜか生活が大変」になる。

今、この瞬間もお得なサービスが生まれ、お得だったサービスが改悪され、経済は動き続けています。

あまりにも小さな話に振り回される必要はないですが、大事なポイントを押さえてお金に困らない人生にしていきましょう。

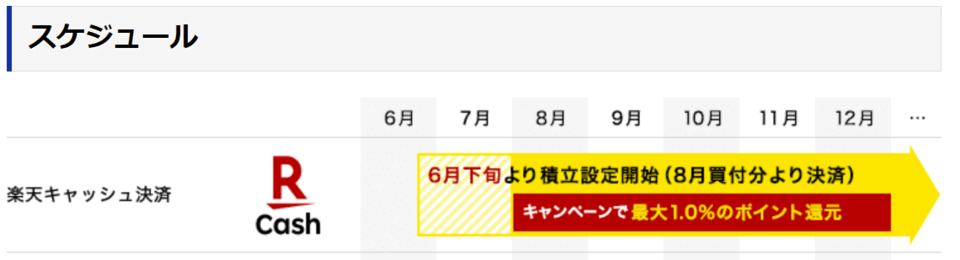

楽天証券の改悪に合わせて始まる新サービス

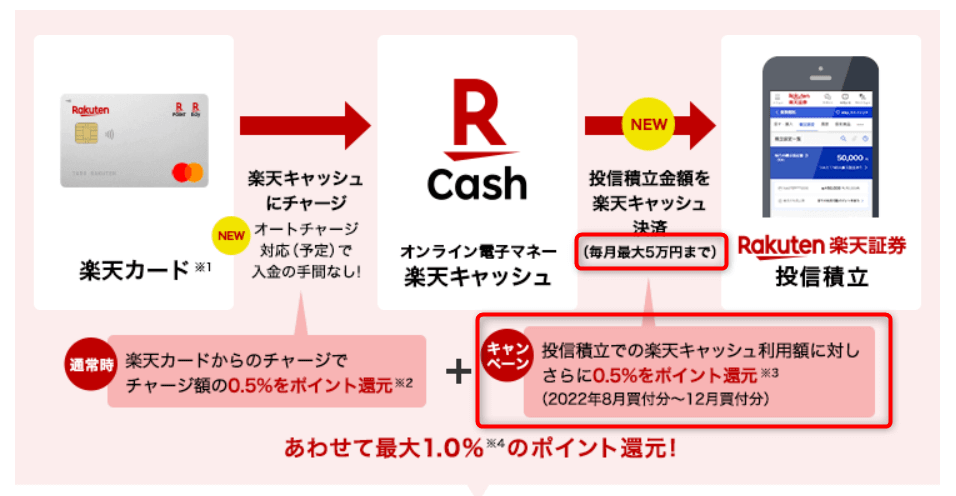

楽天証券は、改悪に合わせて投信積立での「楽天キャッシュ決済」という新サービスを開始します。

楽天キャッシュとは、SuicaやICOCAのような「オンライン電子マネー」です。

楽天キャッシュに残高をチャージすれば、楽天ペイや楽天市場など、楽天サービスでの支払いに利用できます。

楽天キャッシュを利用するメリットの1つは、楽天カードから残高をチャージすれば、チャージ料金の0.5%のポイントが還元されることです。

今回の改悪に合わせ、新たに楽天キャッシュを使った投信積立ができるようになります。

楽天キャッシュを使った投信積立のサービスは以下のスケジュールで開始となるようです。

- 2022年6月下旬:積立設定の開始

- 2022年8月:決済の開始

楽天証券の操作画面で、投資信託を積立する際の支払い方法を「楽天キャッシュ決済」にするだけで、毎月自動的に投資信託の積み立てが可能になります。

また、楽天キャッシュで投信積立が可能になったのを記念し、キャンペーンも行われます。

- 期間:2022年8月~2022年12月

- 内容:楽天キャッシュで投信積立した額に対し、0.5%のポイントを上乗せする。

上記の図にある通り、楽天キャッシュを利用した1カ月の積立上限は、5万円となります。

つまり、このキャンペーンを最大限に活用すれば、ノーリスクで500ポイントもらえるというワケです。

- ①楽天キャッシュに残高チャージ:0.5%ポイント還元

→ 5万円 × 0.5% = 250ポイント

- ②楽天キャッシュで投資信託を購入:0.5%ポイント還元(期間限定キャンペーン)

→ 5万円 × 0.5% = 250ポイント

合計500ポイント獲得(① + ②)

改悪に対する3つの選択肢

ここまでを読んだ皆さんの中には「じゃあ一体、私はどう対応したらいいの?」と思っている人も多いでしょう。

皆さんが取り得る選択肢は、主に以下の3つです。

- ①何もしない

- ②楽天証券のまま最大限活用する

- ③他社に移管して最大限活用する(有力候補はSBI証券)

選択肢①:何もしない

選択肢の1つ目は、改悪による損失を受け入れ何もしないことです。

「何もしない」か「証券会社を乗り換えるか」の判断ポイントは以下となります。

- ①コスト削減に対する価値観

- ②投資先

- ③乗り換え先で付与されるポイントの使い勝手

- ④手間暇に見合うか

- ⑤今後のネット証券業界の見通し

金融の世界では「同じ内容なら、コストは安い方が良い」というのが大原則です。

- 同じ保障内容の保険ならば、保険料が安い方が良い。

- 同じ指数に連動するファンドならば、運用コストが安い方が良い。

投資したい、あるいは投資しているファンドの代行手数料が0.4%以上なら、乗り換える必要はありません。

例えば、今人気の「iFreeレバレッジ NASDAQ100」にかかる代行手数料は年率0.435%ですので、ポイント還元率は1%のままです。

(参考:楽天証券「iFreeレバレッジ NASDAQ100」目論見書より)

乗り換え先の証券会社で付与されるポイントが「自分の生活で使いやすいかどうか」を考えてみましょう。

例えば、SBI証券で付与されるポイントは以下があります。

- Vポイント

- Tポイント

- pontaポイント

- dポイント(2022年2月21日よりサービス開始)

証券会社の乗り換えは、それなりに労力と時間がかかります。

その労力と時間に対して、得られる対価が見合うか考えてみましょう。

「1日24時間という枠の中で、自分の時間をどこにかけるべきか」という視点を持つことは、豊かな人生にするための大切なポイントです。

「SBI証券やマネックス証券などの他社も、楽天証券のように改悪するか」というのも、大切な視点です。

楽天証券と同じように他社も「集客が済んだら改悪」という流れは、十分考えられます。

選択肢②:楽天証券のまま最大限活用する

選択肢の2つ目は、楽天証券のまま最大限活用することです。

具体的な活用方法は、以下の通りとなります。

- 楽天キャッシュを使って、投資信託の積み立てをする。

→ 還元率:+ 1.0%(2022年12月のキャンペーン終了後は + 0.5%)

- 代行手数料が0.4%以上のファンドに、月5万円の積み立てをする。

→ 還元率:+ 0.5%

- 米国株式を毎月3万円手動で購入する。(円貨決済にて)

→ 還元率:+ 0.5%

とはいえ、ポイントを得るために以下のような状態になるのは、本末転倒です。

- 自分にとって、使い勝手の悪いサービスを使う。

- リスクとリターンの効率が悪いファンドを買う。

- 手間暇かけて、米国株式(VTやVOOなどの優良ファンド以外)を毎月買う。

つまり、「楽天証券のまま最大限活用する」のは、あくまで以下のような人の選択肢と言えます。

- 楽天キャッシュを使いたい、あるいは普段から使っている人。

- 投資したいファンドの代行手数料が、たまたま0.4%以上だった人。

- 米国個別株式に投資してみたい人。

選択肢③:他社に移管して最大限活用する(有力候補はSBI証券)

選択肢の3つ目は、「よりお得な証券会社」への乗り換えをし、サービスをフル活用することです。

例えば、SBI証券へ乗り換えてフル活用する方法は、以下の通りとなります。

- ①「投信マイレージサービス」を活用する

- ②「三井住友カードのクレジットカード決済で投信積立」を活用する

投信マイレージサービスは、ファンドの保有額に対して一定の料率をかけたポイントがもらえるサービスです。

例えば、付与率0.05%の投資信託を1,000万円分保有していると、年間5,000ポイント(Vポイント/Tポイント/Pontaポイント/dポイント)がもらえます。

資産形成が進めば進むほどもらえるポイントが増えるので、最高の仕組みと言えるでしょう。

楽天証券にも似た仕組みがあったのですが、残念ながら改悪されてしまいました。

三井住友カードのクレジットカード決済で投信積立すれば、0.5%のVポイントが還元されます。

例えば、つみたてNISA満額の40万円を三井住友カードで投信積立すると、年間2,000ポイントのVポイントがもらえるというワケです。

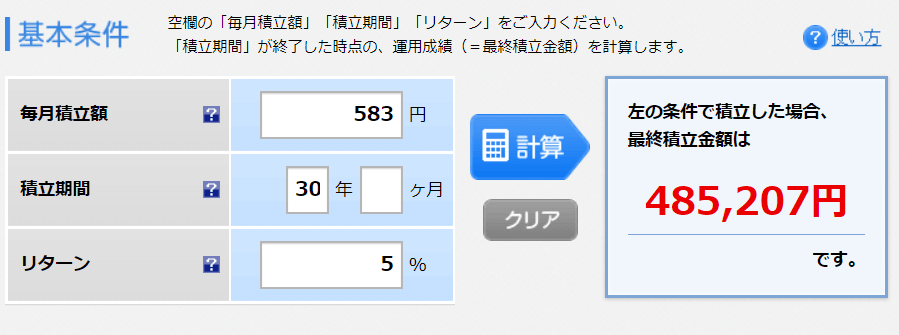

上記のように「投信マイレージサービス」と「三井住友カードのクレジットカード決済で投信積立」を活用して得られるポイントの合計は、年間で7,000ポイントです。

この7,000ポイントを上手に生活費に充て、浮いた現金を年利5%で30年運用すると、30年後には約48万5,000円になります。

「内容が同じなら、コストが安い(還元率が高い)方を選んだ方が良い」という大原則に従うならば、現状は間違いなく楽天証券よりSBI証券の方が有利です。

そのため、リベ大ではメインの証券口座として、楽天証券とSBI証券を同等におすすめしてきましたが、今後は新しく投資を始める人にはSBI証券をおすすめします。

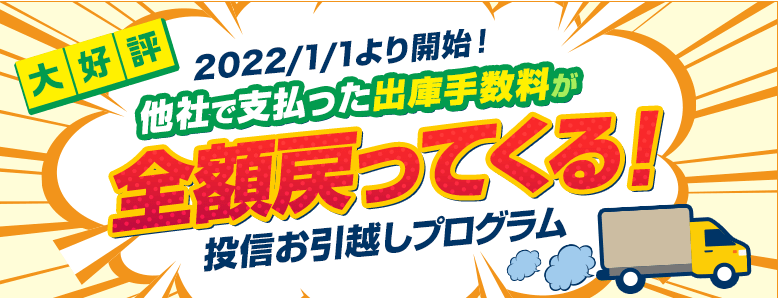

ちなみに2022年2月現在、SBI証券は以下2つのキャンペーンを行っています。

- ①投信お引越しプログラム

- ②ハズレなし!当社への投信お乗り換えが超おトクキャンペーン

通常、証券会社Aから証券会社Bに投資信託を移す場合、移管手続きに手数料がかかります。

しかし、「投信お引越しプログラム」キャンペーンを利用すれば、移管手続きにかかる手数料の全額をSBI証券がキャッシュバックしてくれます。

ただし、保有する投資信託を移管し、キャッシュバックを受けるには、それなりに手間がかかります。

- 移管元の楽天証券での手続き:申込書の印刷、記入、郵送

- 移管先のSBI証券での手続き:申込書の印刷、記入、郵送(移管手数料の領収書も添付)

しかし、最初に手間をかけさえすれば今後はずっと得できるので、手間に見合うと思う人は、ぜひ検討してみてください。

SBI証券が楽天証券の改悪をチャンスと見て、新たに始めたキャンペーンです。

2022年2月4日~3月31日の間、以下の2つの条件を満たした人に、1,000ポイント~10万ポイントがプレゼントされます。

- 10万円以上の投資信託を、SBI証券に移管する。

- 投資信託を10万円以上買い付けて、約定する。

- 10名:10万ポイント

- 100名:5,000ポイント

- 上記の110名以外:1,000ポイント

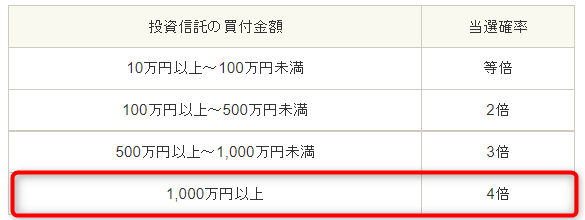

なお、移管後の買付金額に応じて高額ポイントの当選確率が上がり、移管後の買付金額が1,000万円以上の場合、当選確率は4倍になるようです。

以上、楽天証券の改悪に対する3つの選択肢をお伝えしました。

- 何もしない

- 楽天証券のまま最大限活用する

- 他社に移管して最大限活用する(有力候補はSBI証券)

実は、上記3つの選択肢に加え、4つ目の選択肢もあります。

それが楽天証券とSBI証券の二刀流です。

月20万円ほど積立てができる人は、楽天証券とSBI証券の両方を使う方がお得になります。

リベ大では、一貫して楽天証券とSBI証券の2社をおすすめしてきました。

今回、楽天証券が改悪してしまいましたが、現時点でも楽天証券がおすすめ証券会社の1つであることに変わりありません。

なぜなら、楽天証券が持つ以下のメリットは全く損なわれていないからです。

- UIの使いやすさ(見やすさや操作性は抜群)

- 投資商品の豊富さ

- 手数料の安さ(取引手数料は業界最安水準)

- 楽天経済圏トータルでの優位性(SPUの倍率アップ等)

しかし、今回のサービス変更で、SBI証券に優位性が生まれたのも事実です。

そのため、楽天証券で積立てをしていた人が、SBI証券に乗り換えるのも悪くない選択肢と言えます。

おそらく今後も、楽天証券とSBI証券はネット証券の二強として切磋琢磨しながらサービスの質を向上させていくでしょう。

そういった意味では、2社のネット証券口座を両方持っておくのは合理性があり、さらにはリスク分散にもなります。

- 口座ハッキングリスクの分散

→ 口座を分けることで、全資産を失うのを避ける。

- システムトラブルが起きた時の分散

→ 金融危機でログインできず、何も対処できなくなるのを防ぐ。

- サービスの改悪が起きた時の分散

→ 今回のような改悪があった時に、すぐ対応できるようにする。

- 長期投資と短期投資

- 投資信託と個別株式

今、楽天証券を主に使っている人で以下に該当する人は、SBI証券でも口座を開設しておくと良いでしょう。

- 改悪続きの楽天証券に不安を覚えている人。

- ツートップの証券口座を両方持つことに合理性を感じる人。

- 収入や資産があり、SBI証券に移管すればある程度のポイントが得られる人。

口座開設にかかる手数料は無料ですし、申し込みフォームの入力も最短5分で終わるほど簡単です。

1週間~2週間あれば、口座開設が完了します。

以下の記事で、SBI証券の口座開設方法を解説しているので、ぜひ参考にしてください。

まとめ:自分の価値観と判断軸を持って変化に対応していこう!

今回の記事では、楽天証券の改悪について以下の通り解説しました。

- 楽天証券の改悪内容2つ

- 楽天証券の改悪に合わせて始まる新サービス

- 改悪に対する3つの選択肢

2022年2月1日に楽天証券が発表した改悪は以下の通りです。

改悪①:楽天カードクレジット決済におけるポイント還元率の一部変更

- 変更前

→ どの投資信託でもクレジットカード積立すれば1%還元。

- 変更後

→ 代行手数料0.4%以上の投資信託なら1%還元、それ以外は0.2%還元。

改悪②:SPUの条件変更

- 変更前

→ 500円以上のポイント投資でSPU + 1.0倍。

- 変更後

→ 楽天ポイントを含めつつ月3万円以上の投資信託を買うとSPU + 0.5倍。

→ 楽天ポイントを含めつつ月3万円以上米国株式を買うとSPU + 0.5倍。

2022年8月から、オンライン電子マネー「楽天キャッシュ」を使った投信積立サービスが開始されます。

楽天キャッシュで投信積立すると、2022年8月から12月までの5カ月間は1.0%のポイント還元が可能です。

改悪に対する選択肢は以下の3つです。

選択肢①:何もしない

→ 「コスト削減に対する価値観」や「投資先」など総合的に考え、そのまま何もしない方が良いと考える人のプラン。

選択肢②:楽天証券のまま最大限活用する

→ 楽天キャッシュを利用していたり、欲しいファンドの代行手数料がたまたま0.4%以上だったりと、改悪後の還元策と合致する人のプラン。

選択肢③:他社に移管して最大限活用する(有力候補はSBI証券)

→ 手間以上に、他社に移管した方が優位性を感じる人のプラン。

今まで楽天証券とSBI証券は甲乙つけられませんでしたが、今回の楽天証券の改悪で、SBI証券に優位性が生まれたと言えるでしょう。

今、楽天証券を主に利用している人は、リスク分散のためにもSBI証券の口座を開設しても良いかもしれません。

\申し込み入力は最短5分!/

皆さんが投資をするにあたって、リベ大が最も大切だと考えるのは以下の2つです。

優良な投資先か(例:全世界株式や米国株式の伝統的なインデックスファンド)

証券会社が提供するサービスは便利か

上記以外の「投資によるポイント還元」といったものは、いわばオマケです。

一方、「同じことをするなら安い方が良いし、一度設定するだけでずっと得できるなら移管すべき!」という考えも正しいでしょう。

この瞬間にもお得なサービスが生まれ、お得だったサービスが改悪されています。

お金に困らない人生を送るためにも、常にアンテナを張り、お得な情報を探し続けましょう。

そして、今回のようなサービスの変更があれば、自分なりの価値観や判断軸を持って、本質からブレずに意思決定していくことが大切です。

価値観や判断軸は、人によって違います。

他人の判断や考えよりも「自分がどうしたいか、どんな生活を送りたいか」を突き詰めて行動していきましょう。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!