こんにちは、こぱんです!

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

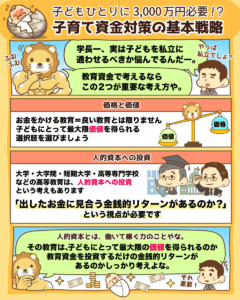

皆さんは、日本での子育てにかかる費用をご存じでしょうか。

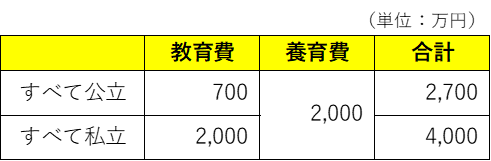

三井住友カードが運営するLikeUによると、子育てにかかる費用は総額2,700万円~4,000万円です。

皆さんも、新聞や雑誌、書籍、TwitterなどのSNSで「子供ひとり育てるのに3,000万円かかる!」というニュースを見たことがあるかもしれません。

確かに、「日々の生活や将来の老後資金への備えで精いっぱいの中、3,000万円もの子育て資金を用意するのは難しい」と思う人もいるでしょう。

しかし、お金のことで不安になる原因は、結局のところ、お金のことを知らないからなのです。

正しく学び、正しく行動すれば、必ず不安は小さくできます。

そこで今回は、子育てのお金に関する3つのことを解説します。

- ①子育て費用の基本知識

- ②教育費を考えるための重要な2つの視点

- ③教育費のファイナンス法(資金調達法)8選

また、子供を持つ予定はないという人でも、下記のようなお金の考え方を学べるでしょう。

お金持ちになれる人の家計管理の考え方

お金を稼げる人の教育投資の考え方

子育て費用は、住宅や老後と合わせて人生の3大支出と呼ばれるほど、巨大な支出の1つです。

金額の大きい支出への対処法が分かれば、様々なところで応用が利くようになります。

目次

解説動画:【不安解消!】今の日本で子育てするための「基本戦略」と「ファイナンス法8選」(アニメ動画)

このブログの内容は下記の動画でも解説しています!

子育て費用の基本知識

子育て費用の内訳

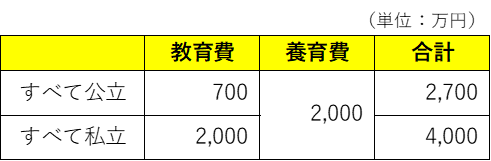

冒頭で触れた、子育て費用総額2,700万円~4,000万円の内訳を見てみましょう。

子育て費用は次の2つに分けられます。

→ 食費や被服費、医療費、おこづかいなど

→ 入学金や授業料、教科書代、学習塾代など

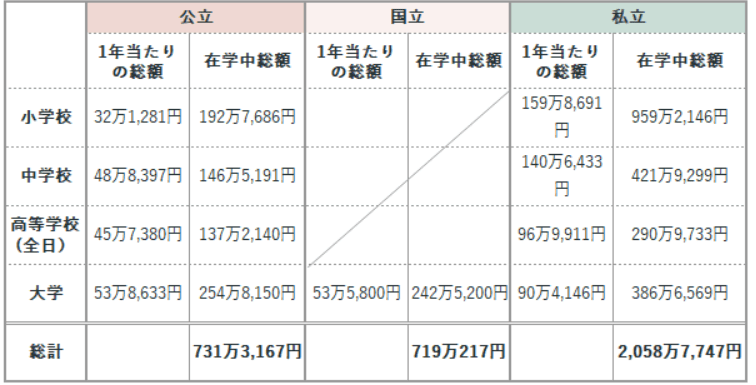

教育費は、公立か私立のどちらの学校に通うかで、大きな差があります。

ここで、お金持ちになれる人の家計管理の考え方である「困難は分割せよ」を紹介します。

大きな問題を扱う時は、扱えるレベルになるまで問題を小さく分割するという考え方です。

いきなり「子育て費用を3,000万円用意しろ!」と大きなことを言われると、困ってしまいます。

しかし、手の届くところまで小さく分割すると、大きなお金の問題も対処できます。

養育費の分割

養育費の約2,000万円の内訳は、下記の通りです。

- 未就園児(0~3歳):年額約80万円

- 保育所・幼稚園児(3歳~6歳):年額約110万円

- 小学生~大学生(6歳~22歳):年額約70~90万円

22歳までの間に、食費や被服費、医療費、おこづかいなどで毎年これぐらいかかります。

ポイントは約2,000万円という養育費を、一度にまとめて出費するワケではないことです。

毎年の支出を補える収入があれば、まとまった貯金がなくても大丈夫です。

一度にまとめて出費する

毎日、毎月、少しずつ出費する

- 小学校に入るまでは毎月約6~9万円

- 小学校以降は毎月約6~7万円

毎月6〜9万円という金額は、扶養の範囲内で稼げる金額(130万円÷12ヵ月 = 約10.8万円/月)です。

共働きで少しでも稼ぎがあれば、十分足りる金額と言えるでしょう。

なお、毎月6~9万円という金額には2つ留意点があります。

- 子供のための貯金や保険(月1.5万円)が含まれていること。

- 3~6歳の「幼児教育・保育の無償化」は反映されていないこと。

つまり、毎月6~9万円という金額は、必要な養育費の上限というイメージで問題ありません。

「2,000万円の養育費」と聞いて不安を感じていた人も、分割して考えることで少し不安も小さくなったのではないでしょうか。

僕も何とかなりそうって思えてきたよ!

教育費の分割

次に、教育費の700~2,000万円について見ていきましょう。

先程も述べたように、教育費の総額は公立か私立かで大きく変わってきます。

→ 月々の収入や、少額の貯金で対応できるレベル

→ 月々の収入や、少額の貯金で対応するのは厳しいレベル

例えば、中学校から私立に通わせた場合、中学~大学で総額1,100万円かかります。

なお、一般的に文系よりも理系のほうが授業料、入学金ともに高くなる傾向があります。

そのため、子供が理系の進路を選ぶなら、必要な金額がさらに増えるでしょう。

教育費と養育費のまとめ

子育て費用の問題を分割していくと、下記のように整理できます。

→ 扶養の範囲内で働けば十分対応できる。

教育費:公立か私立で大きく異なる

-

公立の場合:年額30~50万円が必要だが、月々の収入でも対応できる。

→ 時間をかけて少しずつ貯めておけば、さらに余裕が生まれる。 -

私立の場合:年額100~150万円が必要なため、月々の収入で対応するのは厳しい。

→ 無理に月々の収入から支払うと老後資金が足りなくなる可能性があるため、事前準備が必須。

これらの数字は、各種統計・アンケートに基づく平均値であるため個人差はありますが、全体の傾向を掴むには十分でしょう。

つまり、子育て費用問題を簡潔にまとめると、以下のようになります。

基本プラン(養育費)

- 子供1人につき、毎月約6~9万円を負担できるか?

オプション(教育費)

- 私立に通わせたいか?

- 大学まで通わせたいか?

教育費を考えるための重要な2つの視点

「子供を私立に通わせるべきか?大学まで行かせるべきか?」は、親ならば誰もが悩む問題でしょう。

そこで今回は、教育費を考えるための重要な2つの視点を解説します。

- 得られる価値を最大限に引き出せるかどうか

- 人的資本への「投資」になっているかどうか

得られる価値を最大限に引き出せるかどうか

皆さんの中にも、下記のような暗黙の了解があるという人はいるでしょう。

- 価格が高いものは、価値が高い。

- 価格の安いものは、価値が低い。

しかし、これは必ずしも正しくありません。

価格ばかり高くて価値が低いぼったくり商品は、世の中にたくさんあるからです。

また、価値が高くても、使う人が使いこなせない場合もあります。

モノ・サービス自体に価値があるかどうかと、価値を引き出せるかは別問題です。

話を教育費に戻すと、「公立か私立か」の問題でも同じことが言えます。

「お金をかける=価値ある教育」という思い込みは、いったん捨てましょう。

公立の教育の質が低いとは限らない。(価格が低い≠価値が低い)

私立の教育の質が高いとは限らない。(価格が高い≠価値が高い)

仮に私立の教育の質が高くても、自分の子供に合うとは限らない。(価値を引き出せるかは別問題)

子供の教育における価格と価値を考えるうえで大切な視点は、子供が価値を得られること、最大限引き出せることの2点です。

例えば、リベ大両学長の知人には、下記のような考え方の親がいます。

勉強の面倒は私が見る。教育は親の仕事だ。」

知人はお金持ちでしたが、子供は公立一択で考えていたそうです。

一方でお金を工面するのに苦労しても、私立に行かせた方が価値がある場合もあるでしょう。

でも、うちには私立に通わせるお金はないから、公立じゃないと厳しいな…。」

つまり、お金があるから私立、お金が無いから公立というのは本質的ではありません。

子供がどんな性格・才能を持ち、どう育てていきたいか、家族で話し合うことが大切なのです。

人的資本への「投資」になっているかどうか

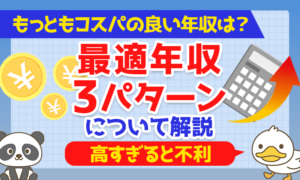

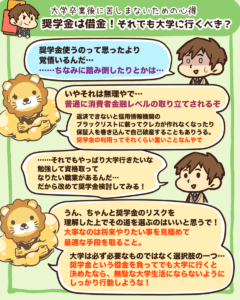

もう1つの重要な視点は、高等教育は投資だということです。

例えば500万円かけて大学へ進学した場合、行かなかった場合と比べ、生涯賃金が500万円以上高くなるのかを考える必要があります。

大学へ進学する子供に投資して生涯賃金が増えるのは、高い学歴が必要な職種です。

一方で、大学に投資しても生涯賃金に直結しにくい職種もあります。

高い学歴が必要な職種

- 有名な大学の教授

- キャリア官僚

- 学歴を重視する大手企業の会社員

学歴が関係しにくい職種

- フリーランス

- 職人、芸術家などの専門職

- 起業家

また、子供が公立小学校の教師を目指すケースを考えてみましょう。

まず、教員免許については国公立大学や私立大学を問わず取得できます。

さらに、公立小学校で働く場合、年収は全く変わらないため、給料水準に差がつくわけでもありません。

人的資本への投資という側面に限って見れば、お金の使い方としてはワリに合わないケースが少なくないでしょう。

今回お話した内容は、人的資本への投資に限った話です。

教師や友人との人間関係、生活環境など、配慮すべきことは他にもたくさんあります。

人格形成の重要さを否定しているワケではありませんので、ご了承ください。

日本では、人口増加・高度経済成長というボーナス期がすでに終わっています。

誰もが豊かになれる世界なら、教養のために良い学校に通うという選択肢もあるかもしれません。

しかし、現代は生きていくのがやっとで、子供を持つのにも苦労する世界と言わざるを得ません。

だからこそ、教養よりも働いて稼ぐ力を伸ばす必要があるという考え方にも一理あります。

高等教育においては、投資に対する金銭的リターンの視点を持ちつつ、子どもの性格・才能・希望も考慮する必要があります。

▼図解:使う力

以上の話を踏まえると、教育資金を準備するべき人は、下記のような人達です。

「私立に通わせたい!それだけの価値があると思う!」

「子供が希望する職業に就かせるにはこの学校がベスト。」

「子供の可能性を閉ざさないために、できるだけつぶしが利く選択肢を取りたい。

将来の収入を考えれば、高い教育費を払っても、リターンは十分にあると思う。」

逆に、私立や大学に行く必要がないと思う人は、養育費と公立に通う教育費が出せれば十分なので、子育て費用の負担は小さくなるでしょう。

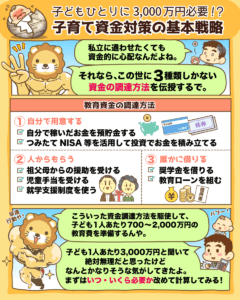

教育費のファイナンス法(資金調達法)8選

教育資金の資金調達法は、大きく3つのジャンルがあります。

各ジャンルにおいて、合計8つの具体的な資金調達法を解説します。

自分で用意する

人からもらう

誰かに借りる

自分で用意する(資金調達法①〜③)

教育資金を自分で用意する方法は3つあります。

- ①預貯金

- ②学資保険

- ③積立投資

方法①:預貯金

多くの人が、一番に思いつくのが預貯金でしょう。

特定のタイミングで、ほぼ確実に使うお金を用意する手段として、預貯金は安全性が高く、いざという時にも使えるので便利です。

リベ大動画やブログ記事の「貯める編」を見てもらえれば、3~5万円の貯金を増やすのは難しくありません。

方法②:学資保険

「教育資金の準備と言ったら、やっぱり学資保険」と考える人も多いかもしれません。

しかしリベ大では、学資保険は中途半端な保険だと判断しているため、おすすめしません。

- 運用と考えるには、利回りが超低い。

- 保障を考えるには、保障額が少ない。(死亡には生命保険で備える方が良い。)

- 強制的な貯蓄機能が欲しいと考えるなら、財形貯蓄で十分。

- インフレ対策にならない。

- 保険の営業マンに説得され、不要な保険を契約するリスクがある。

保険会社側も儲からないので、最近は販売を取りやめたところもあります。

学資保険はそれほど悪いものでもないけど、良いものでもないという結論です。

関連動画

→ 学資保険は不要

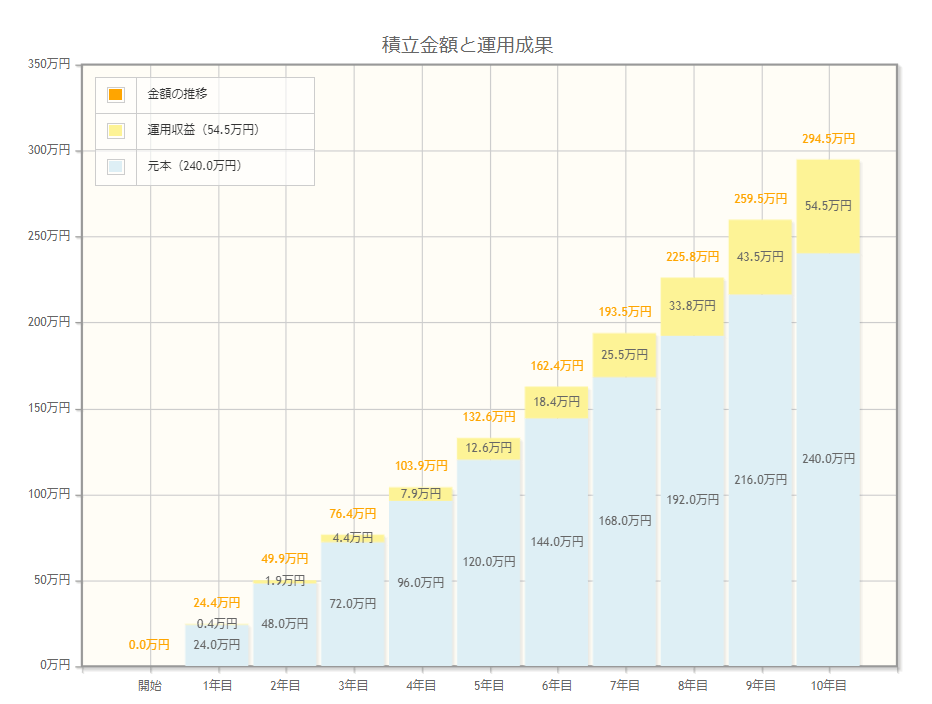

方法③:積立投資

貯金ではなく、お金を運用しながら積み立てるやり方も検討する余地があります。

リベ大としては、教育費が必要になるまでに、10年以上の時間があるならアリだと考えます。

例えば、毎月2万円の積立投資を15年続け、年4%で運用すると、積立額240万円は約294万円になります。

差額の約54万円が、積立投資によって増やせたお金です。

しかし、投資にはリスクがあるため、下記のような考え方ではおすすめできません。

- 教育費は全額投資で準備する。

- 子供が大学に入る18歳ギリギリまで、投資を続ける。

- もし投資が失敗したら、他で補えないのに投資する。

なお、教育費がインフレしやすいことは覚えておきましょう。

「2015年までの45年間で教育費が7倍になった」というデータがあります。(参考:(株)住まいと保険と資産管理より)

また教育資金を積立投資する際は、税金がお得になるジュニアNISAやつみたてNISAなどを活用すると良いでしょう。

人からもらう(資金調達法④〜⑥)

続いて、教育資金を人からもらう3つの方法を見ていきましょう。

- ④祖父母の援助

- ⑤児童手当

- ⑥就学支援制度

方法④:祖父母の援助

独力で教育資金を確保するのが難しい場合、祖父母を頼ることも選択肢の1つです。

祖父母が30歳未満の孫に教育資金を贈与した場合は、1,500万円までは贈与税がかからないという制度があります。

1,500万円あれば、私立大学の医科歯科系学部以外なら、十分対応できるでしょう。

ただし、子供にお金を渡して良いケースもあれば渡してはいけないケースもあります。

教育費を支援する

生活費や娯楽費を必要以上に渡す

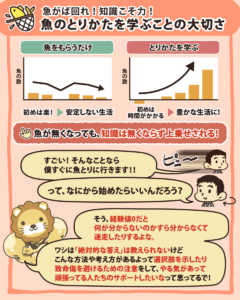

教育費の支援は「魚をあげるのではなく、魚の釣り方を教えること」であるため、基本的には問題ないと言えます。

一方で、子供に生活費や娯楽費を必要以上に渡すことは「魚をあげること」です。

マネーリテラシーを学ぼうとする意識が低下する可能性があります。

▼図解:魚のとりかたを学ぶことの大切さ

他に注意点としては、祖父母からお金をもらう以上、「祖父母の希望」と向き合うタイミングがきます。

例えば、祖父母から子供の教育に関して色々言われることなどがあげられるでしょう。

そのため、「お金はもらうし、感謝もする。でも、子どものことは親である私が決める。」という、したたかさも必要かもしれません。

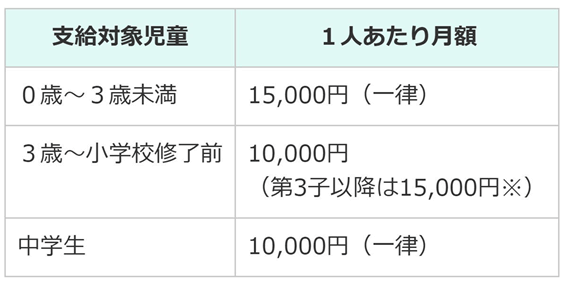

方法⑤:児童手当

児童手当により、子供が中学校を卒業するまでの間に、1人あたり総額約200万円もらえます。

児童手当を日々の養育費にせずに、将来の教育費として貯めておけば、将来がラクになります。

全て公立の学校に通うことが前提ならば、教育費に必要な700万円のうち200万円を確保できるためです。

なお、児童手当の条件には所得制限があります。

所得制限を超える場合、特例給付となり毎月一律5,000円、総額で90万円となります。

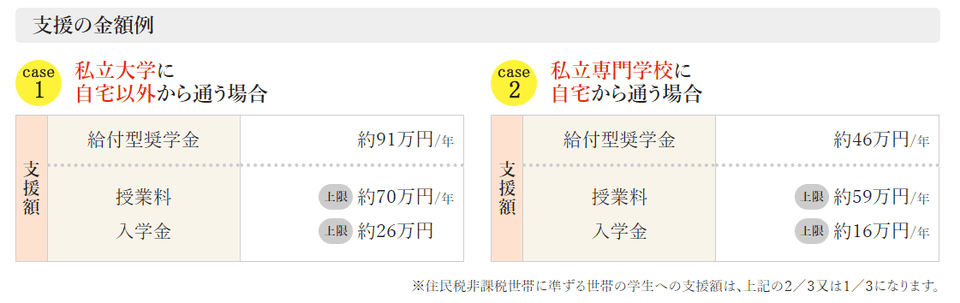

方法⑥:就学支援制度

「経済的に子育ては厳しい」と感じる人は、公的制度の活用も忘れてはいけません。

例えば、2020年4月から高等教育の就学支援新制度が始まっています。

一定の条件を満たしている場合、入学金や授業料が減免され、返済不要の給付型奨学金が受け取れます。

4人家族で年収380万円以下の世帯(住民税非課税またはそれに準ずる世帯)なら、初年度で最大約187万円もの支援が受けられる可能性があります。

リベ大としては、使える公的制度は積極的に使っていくべきだと考えています。

なぜなら子供が大きくなれば、稼いで税金を納めるという形で国へ還元されるためです。

誰かに借りる(資金調達法⑦、⑧)

教育資金を誰かに借りる方法は2つあります。

- ⑦奨学金

- ⑧教育ローン

方法⑦:奨学金

奨学金は大学生(昼間部)の47.5%、約2人に1人が利用しています。(参考:公益財団法人 生命保険文化センターより)

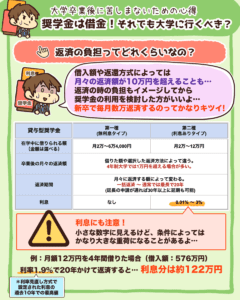

また、奨学金は大きく2種類に分けられます。

- 返済が不要な給付型

- 返済が必要な貸与型

この2種類を聞いて、もらえる給付型の方がいいと思う人がいるかもしれません。

ただ、給付型の奨学金を利用できるのは、特定条件を満たす少数の人だけで、一般的に利用されるのは日本学生支援機構の貸与型です。

日本学生支援機構の奨学金制度で借りられる金額は、以下の通りです。

- 無利子:最大毎月6.4万円

- 有利子:最大毎月12万円*+入学金50万円

(*私立大学の医・歯学の課程は最大毎月16万円、薬・獣医学の課程は最大毎月14万円)

有利子の制度を利用すれば、4年分で約630万円の教育費が確保できます。

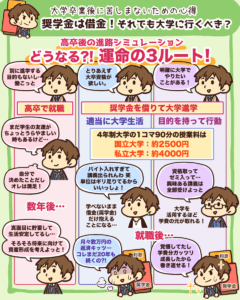

しかし、貸与型の奨学金はあくまで借金の一種です。

卒業後には、借り入れた元本と 0.002%~0.5%程度の利子(令和2年度実績)を返済する必要があります。

奨学金を借りる場合、以下の厳しい現実も合わせて理解しておきましょう。

- 平均324.3万円の奨学金を背負って社会に出る

- 返済義務者の7.3%程度が延滞している

(参考:労働調査協議会「奨学金や教育費負担に関するアンケート調査(平成30年度実施)」、日本学生支援機構「返還金の回収状況及び平成29年度業務実績の評価について」)

▼図解:奨学金は借金!それでも大学に行くべき?

方法⑧:教育ローン

最後に、「奨学金を借りても教育費が足りない。」という場合によく利用される、教育ローンについて説明します。

代表的なものは、日本政策金融公庫の教育一般貸付(国の教育ローン)です。

- 借りるのは、子ではなく親。

- 子供1人あたり最大350万円借りられる。

- 金利は固定で、年利1.66%。

- 返済期間は、基本的に最長15年(毎月約2.2万円の返済)。

金利込の返済総額は、約400万円になります。

国の教育ローンは奨学金と併用できるので、最大約980万円の教育資金が用意できます

- 子供は奨学金を借りる:約630万円

→ 金利込の返済総額は約640万円

-

親は教育ローンを借りる:約350万円

→ 金利込の返済総額は約400万円

しかし、親子で総額1,000万円以上の借金を返すことは簡単なことではありません。

リベ大として、「教養を身につけるために、借金をして高等教育を受ける」ことは、マネーリテラシーの観点でおすすめしません。

借金で教育費を確保する場合には、高い年収を期待できる職業に就けるという視点がより一層重要になります。

まとめ:子育て費用について正しく学び将来の不安に備えよう

▼図解:子育て資金対策の基本戦略

今回は、子育てのお金に関する3つのことを解説しました。

- ①子育て費用の基本知識

- ②教育費を考えるための重要な2つの視点

- ③教育費のファイナンス法(資金調達法)8選

子育て費用は、2種類に大別できます。

→ 扶養の範囲内で働けば十分対応できる。

教育費:公立か私立で大きく異なる

-

公立の場合:年額30~50万円が必要だが、月々の収入でも対応できる。

→ 時間をかけて少しずつ貯めておけば、さらに余裕が生まれる。 -

私立の場合:年額100~150万円が必要なため、月々の収入で対応するのは厳しい。

→ 無理に月々の収入から支払うと老後資金が足りなくなる可能性があるため、事前準備が必須。

子育て費用問題の大枠は、下記の通りです。

基本プラン(養育費)

- 子供1人につき、毎月約6~9万円を負担できるか?

オプション(教育費)

- 私立に通わせたいか?

- 大学まで通わせたいか?

「私立が良いか」「大学まで必要か」という問題を考えるときは、次の2つの視点が大切です。

得られる価値を最大限引き出せるか。

- お金がかかる教育=良い教育とは限らない。

- 自分や子供自身が最大限の価値を得られる選択肢を選ぶ。

人的資本への「投資」になっているかどうか。

- 教養のためだけにたくさんお金を使っても、リターンを得られる時代ではない。

高等教育については、コストに見合うリターンが期待できるかという商売人的な視点も必要です

まとまったお金を用意すべき教育費については、3つのジャンル、主に8種類の資金調達法があります。

自分で用意する

- ①預貯金:(例)毎月2万円×15年なら360万円

- ②学資保険:中途半端な保険のため、基本的に不要

- ③積立投資:(例)毎月2万円×15年×年利4%運用なら約400万円

人からもらう

- ④祖父母の援助:最大1,500万円の非課税贈与制度

-

⑤児童手当:総額約200万円

※所得制限以上の場合は、総額約90万円または支給対象外 -

⑥就学支援制度:最大で初年度187万円、2年目以降161万円の支援

※優秀な学生は、学生支援機構や大学から給付型奨学金をもらえる可能性アリ

誰かに借りる

- ⑦奨学金:最大630万円(日本学生支援機構の場合)

- ⑧教育ローン:最大350万円

これらの資金調達法を駆使して、子供1人あたり700~2,000万円の教育費を準備しましょう。

最後に、教育資金のような大きな支出に取り組むときの考え方を3つのステップにまとめました。

お金に強い人の思考法でもあり、皆さんにも重要なポイントです。

- ステップ①:自分で用意する。

→ 養育費毎月6~9万円という数字が大きいと感じた人は、もっと細かく刻む。(例:毎月食費3万円、医療費1万円、玩具1万円など) - ステップ②:小さくなった問題を「価値」の観点で色分けする。

→ 価値を感じるものにはお金を払う、価値を感じないものにはお金を払わないようにする。 - ステップ③:支払う価値がある支出のうち、「大きな支出」に対処する。

→ 時間と手間をかけて資金調達する。

そしてお金を借りる場合には、借りたお金以上のリターンが期待できるところにしかお金を使いません。

この3つのステップの考え方は、住宅費、結婚資金、老後資金などを準備するときにも活用できます。

これなら大きな支出でも、なんとかなりそうだな。

学んだことを行動に反映すれば、生活が実際に変わっていきます。

以上、こぱんでした!

▼「将来の不安を減らしたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!