リベ大ではYouTubeやブログを通じて、お金に関する様々な情報発信をしています。

そんな中、お金の勉強をした人から、繰り返し来る質問があります。

そんな永遠に来る質問に対して、シンプルに1問1答で回答する趣旨で作成したのが、今回の「永遠に来る質問シリーズ」です。

このシリーズでは、皆さんに下記のようなメリットがあります。

- 多くの人がハマりやすい、お金の落とし穴のポイントを押さえられる。

- お金の悩みがあっても、その答えを簡単に検索しやすくなる。

- 家族や友人にお金の相談を受けた時、「この記事を読むと良いよ」と教えられる。

関連記事

今回解説する永遠に来る質問と回答は、以下の通りです。

質問:手元にある余裕資金は一括投資すべきですか?何回かに分けてつみたて投資すべきですか?

回答:つみたて投資しましょう。

- 投資開始直後に暴落が発生した際の気休めになる。

- 手元に大金が無い場合は、つみたて投資以外の手法が取れない。

- 投資を習慣化できる。

今回の記事では、リベ大がつみたて投資をおすすめしている理由や投資のレジェンドたちがどのような見解を持っているのかを解説します。

今回の記事は、質問に対して先に回答を端的に伝え、回答後に理由を詳しく解説する流れで進みます。

そのため、回答や結論部分だけを読むと前提が揃わず、読者に損をさせてしまう可能性があります。

記事を抜粋して読み進めないよう、くれぐれもご注意ください。

なお、今回の記事では、投資のレジェンドたちの見解を紹介する上で、ドルコスト平均法という言葉が登場します。

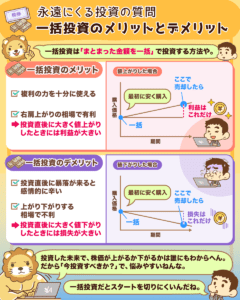

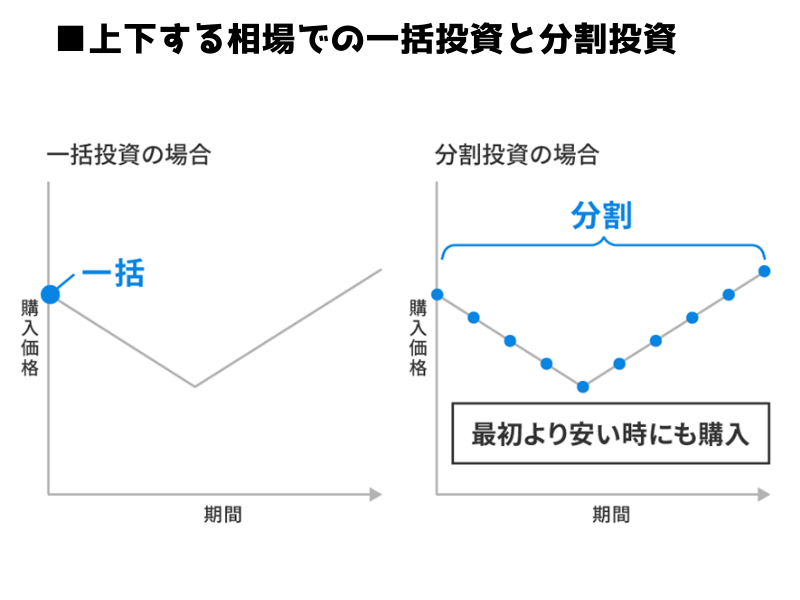

以下の図解を見てから読み進めると理解がより深まるので、参考にしてください。

▼図解:一括投資 VS つみたて投資

目次

解説動画:【永遠にくる質問】このお金は一括投資すべきですか?ドルコスト平均法でつみたて投資の方が良いですか?【回答】つみたて投資しなはれ

このブログの内容は下記の動画でも解説しています!

つみたて投資をおすすめする理由

まずは、今回解説する永遠に来る質問と、それに対する回答をおさらいしましょう。

回答の理由は、このような質問をする時点で、投資経験の浅い初心者だからです。

リベ大では、投資初心者は無難な選択肢(=つみたて投資)を取る方が良いと考えています。

さらに詳しい理由については、一括投資とつみたて投資のメリット・デメリットを把握してからの方が理解しやすいでしょう。

そこで、ここからは以下の順番で解説していきます。

- ①一括投資のメリット・デメリット

- ②つみたて投資のメリット・デメリット

- ③一括投資orつみたて投資どちらが良いのか?

- ④投資のレジェンドたちの見解

なお、回答をイメージしやすくするために、質問者のモデルケースとして下記を想定します。

年齢30歳/会社員8年目/年収400万円

- 今年から投資スタート

- つみたてNISAを満額設定(年間40万円)

→ S&P500に連動するインデックスファンドに50%

→ 全世界株式に連動するインデックスファンドに50%

- 貯金額300万円

追加で100万円ほど追加投資したい

この追加で投資する100万円を、今すぐ一括投資すべきか、つみたて投資すべきか、というイメージです。

解説①:一括投資のメリット・デメリット

一括投資とは言葉の通り、まとまった金額を一括で投資する方法です。

今回のモデルケースの場合、追加投資の100万円でファンドを一括購入するイメージです。

購入後に大きく値上がりした場合、利益は大きくなりますが、反対に大きく値下がりした場合、損失は大きくなります。

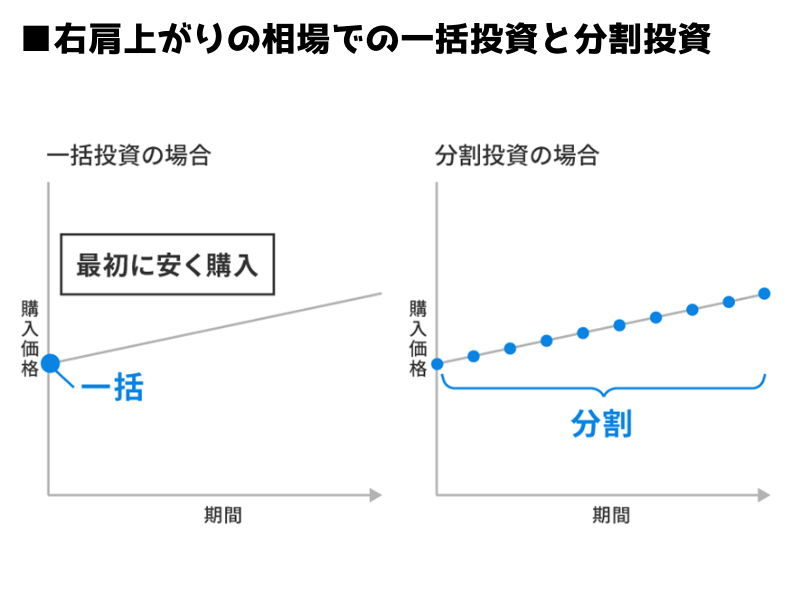

一括投資をするメリットは次の通りです。

→ 安いタイミングで全て購入できるので、右肩上がりの恩恵をたくさん受けられる。

→ 投資開始と同時に投資資金の全てが暴落に巻き込まれる 上下する相場で不利。

→ 高値掴みをする可能性がある 「今投資をして良いのか?」と悩みやすく、スタートが切りにくい。

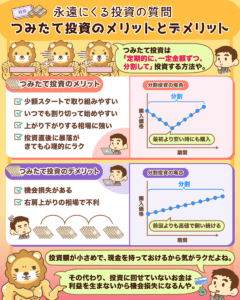

解説②:つみたて投資のメリット・デメリット

つみたて投資とは、定期的に一定額ずつ分割して投資する方法です。

紹介したモデルケースでは、毎月3万円ずつ、3年弱をかけて100万円分のファンドを購入するイメージです。

つみたて投資をするメリットは次の通りです。

少額から始められるので初心者でも取り組みやすい どのタイミングでも「今から始めたら良い」と割り切りやすい

投資開始直後に暴落が来ても心理的な負担が少ない

→ 投資額が少ないうちは、安く買うための追加投資資金が残っている。

上下する相場に強い(※詳細は下図)

→ 一括投資のように高値掴みをすることが無い。

機会損失がある

→ 毎月3万円の投資=最初の1年間の投資額は36万円。残り64万円(100万円-36万円)は、利益を生まない。

右肩上がりの相場で不利

→ 現金で所有している部分は、上昇の恩恵を受けられない。

以上が、つみたて投資のメリット・デメリットです。

ここまでに解説した一括投資とつみたて投資の基本を踏まえた上で、次はどちらが良いのかについて解説します。

解説③:一括投資orつみたて投資どちらが良いのか?

「一括投資が良いか?つみたて投資が良いか?」という話題は、「持ち家が良いか?賃貸が良いか?」のように一見答えが無い話題にみえます。

しかし、今回のように一括投資とつみたて投資どちらを選ぶべきかの問題には、とりあえずの正解があります。

その正解とは、一括投資です。

リベ大が考える投資の大前提とは、「基本的に投資タイミングは読めない」ということです。

投資タイミングが読めない前提のもとでは、一括投資が正解となります。

突然ですが、皆さんは効率的市場仮説という言葉をご存じでしょうか?

あまり馴染みのない言葉かもしれませんが、株式投資をする上では非常に大切な考え方なので、紹介します。

以下を考慮すると、分析して投資をするのは無駄という考え方。

- 株価にはあらゆる情報が瞬時に反映される = 今の株価は常に正しい

- ある期間から次の期間への株価はランダムに動く = 予測不可能

例えば、トヨタ自動車の株価が現在2,250円だと仮定します。

もし皆さんがこの銘柄を分析して「本当の価値は3,000円だ!」と結論づけた場合、その価格は正しいでしょうか?

トヨタ自動車の株式を所有していたり、購入を検討したりしている投資家(プロ・アマ問わず)が、世界中で100万人いると想定しましょう。

その投資家たちが「トヨタ自動車の株価は2,250円だ!」と判断した結果が今日の株価なのです。

もし、トヨタ自動車の株価が本当に割安なら、大勢の投資家が株を買いに向かうでしょう。

逆に割高なら、株を売却する投資家がたくさん出てきます。

結果的に株価は適正な価格に落ち着くのです。

あらゆる情報が瞬時に共有される世界では、株が割安・割高の状態で放置され続けることはありません。

ちなみに、猿がダーツ投げで作ったポートフォリオと、プロが作ったポートフォリオの成績が大して変わらないという有名な話もあります。

とはいえ、効率的市場仮説はその名の通りあくまで仮説なので、科学的に証明されている訳ではありません。

仮に効率的市場仮説が正しいのであれば、下記のようなことは起きないでしょう。

- バブルの発生

- 「〇月に買って〇月に売ると儲かる」という戦略

- 年利数十%を稼ぎ続ける有名投資家の存在

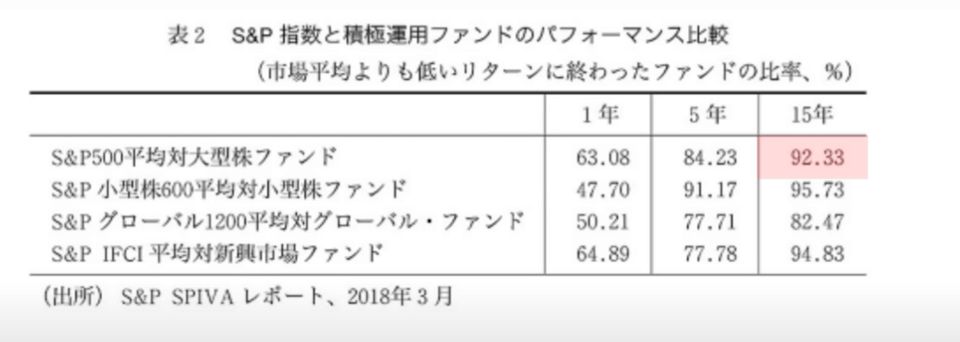

少し古いですが、ここで皆さんに紹介したい2018年のデータがあります。

下図は、過去15年においてS&P500を上回る成績を残した投資信託はたったの7.7%しか無いという事実を表しています。

効率的市場仮説には、かなり効率的(セミストロング)から、100%効率的(ストロング)まで、考え方に強弱があります。

リベ大は、効率的市場仮説について、あらゆる情報を瞬時に反映するほど効率的とは言えないものの、かなり効率的なものと考えています。

市場の間違いを見つけて、大成功できる投資家の存在は否定しませんが、それができるのは、ほんの一握りの投資家だけでしょう。

市場はおおよそ効率的で株価は基本的に正しい

明日の株価がどう動くはランダムだから投資タイミングは読めない

今日の正しい株価で投資信託を一括購入してひたすら持ち続ける

無駄なく市場平均的なリターンを得る

市場の動きは読めないという前提でも、優良なファンドを購入すれば10年後は成長しているはずです。

それならば、投資タイミングに悩まず、早く買ってしまった方が賢明と言えるでしょう。

ここまでの前提を踏まえて、投資のレジェンドとも呼べる4者が一括投資orつみたて投資というテーマに対し、どのように回答しているのか紹介します。

投資のレジェンドたちの見解

ここからは下記の4者の見解を紹介していきます。

- ①バンガード社

- ②山崎元氏(経済評論家・楽天証券経済研究所客員研究員)

- ③バートン・マルキール氏(「ウォール街のランダム・ウォーカー」の著者)

- ④ジェイエル・コリンズ氏(ファイナンシャルブロガー)

見解①:バンガード社

バンガード社は、世界最大級の資産運用会社です。

投資をしている人、これからする人は、優良なファンドを数多く提供するバンガード社の存在を知っておいて損は無いでしょう。

バンガード社は、下記の理由から、一括投資の方が賢明だという見解を示しています。

→ 現金はリターンが低く、現金のまま持っているほど機会損失が発生する。

リスク許容度とは、「いくらまで損をしても大丈夫か?」という考え方です。

例えば、最悪のケースで株価が半値まで下がることを前提とした場合、100万円程度なら損が出ても大丈夫という人は、200万円を株式に投資できます。

もしリスク許容度が100万円で、手元に300万円あるケースでは、「株式:現金 = 200万円:100万円」の資産配分が理想となります。

インデックス投資家の仕事は、リスク許容度の範囲内で、理想の資産配分を作ることです。

理想の資産配分ができると、下記のように考えられます。

- 損失が出てもリスク許容度の範囲内だから焦らなくて大丈夫

- ベストな投資タイミングは読めない

- リターンの低い現金を持ったままだと機会損失に繋がる可能性が高い

バンガード社は、基本的に一括投資をおすすめしています。

しかし、つみたて投資のドルコスト平均法について、次のような見解も示しています。

下振れリスクを抑えたい。後悔したくない。

そういう気持ちがあるのならドルコスト平均法は、あなたのための戦略かもしれません。」

見解②:山崎元氏(経済評論家・楽天証券経済研究所客員研究員)

山崎元氏は、日本の個人投資家に人気の経済評論家です。

リベ大でも過去に山崎氏の著書をもとに、ほったらかし投資術について解説しています。

山崎氏は、「ドルコスト平均法は、本当に有利で優れた投資方法なのか?と疑問を感じている」と語っています。

その理由は、投資をする上での重要な問題を、その時の買値ではなく、これまでに積みあがったポジションが晒されているリスクと期待リターンと考えているからです。

あひるくんの回答は正しく、10万円を10回に分けて買う方が、リスクに晒されている時間が短いからです。

ドルコスト平均法は、熱い温泉に少しずつ身体を入れていくようなものと考えると分かりやすいかもしれません。

まずは右足、次に左足、次は腰、最後に肩まで、というように、右足を入れている時点では、身体全部は温泉に浸かっていません。

しかし、上記の例で10万円を10回に分けて買い切った場合、全身が温泉に浸かっている状態と同じになります。

要は、一括投資をした人と同じリスクに晒されている状態になるのです。

仮にその後暴落が起きた場合、一括投資の人とつみたて投資の人で、暴落の影響は変わるのでしょうか?

結論、変わりません。

「一括投資だったから、50%の株価暴落だ!」

「つみたて投資だったから、30%の株価暴落だ!!」

→上記のように。リスクに晒すペースによって暴落の影響が変わることはあり得ないのです。

もし購入していたS&P500が暴落した場合、一括投資もつみたて投資も同じようにダメージを負うことになるというワケです。

以上が山崎氏の、「投資で重要なのは、これまでに積みあがったポジションが晒されているリスクと期待リターンだ」という言葉の意味です。

ドルコスト平均法を採用することで、リスク・リターンの効率が良くなっているという考え方は勘違いです。

現金を現金のまま置いていると、次のようになります。

株価の下落局面では有利

株価の上昇局面では不利

これ以上でも、以下でもありません。

株価はランダムで、どのように動くか分からないことを前提にすると、ドルコスト平均法の有利・不利を判断するのは不可能と言えるでしょう。

山崎氏は、ドルコスト平均法について、次のようにも言っています。

「身も蓋もない言い方で恐縮だが、ドルコスト平均法は平均買いコストに投資家の視点を集中させることで、投資対象が値下がりした時の気休めをあらかじめ提供している投資方法なのだ。」

山崎氏は、ドルコスト平均法を、他の投資方法より良くも悪くもない、ただの気休めと考えているのです。

一方で、万が一の暴落時も一括投資ほど慌てる必要がないので、多くの人にとって「実行しやすい」という長所があるとも考えています。

見解③:バートン・マルキール氏(「ウォール街のランダム・ウォーカー」の著者)

バートン・マルキール氏は、インデックス投資家のバイブル「ウォール街のランダム・ウォーカー」の著者です。

この書籍は、リベ大でも株式投資を1から学べる良書としておすすめしています。

ウォール街のランダム・ウォーカーでは、ドルコスト平均法を次のように位置づけています。

株式投資のリスクを取り除く万能薬ではない 将来株価が大きく下落した時に対する保険の役割を果たす

株価が高い時には少なく株価が低い時に多く株を買える

→ 結果的に市場の平均株価よりも購入単価が低くなる

ドルコスト平均法は、どんな時も続けるべき投資手法とされており、書籍ではかなり肯定的に表現されています。

一方でマルキール氏は、遺産相続のようなまとまった資金を投資する際は、「株価の上昇トレンドを考慮すると、ドルコスト平均法が最適とは言えない」とも認めています。

投資のレジェンドがおすすめしている方法であるため、ドルコスト平均法は投資リターンが良くなる手法と勘違いしそうですが、そうではありません。

ここまでの3者の見解を踏まえて、ドルコスト平均法についてまとめると、次の通りです。

リスク・リターンの効率を良くする投資方法 どんな時でも投資を継続するための1つのプラン

見解④:ジェイエル・コリンズ氏(ファイナンシャルブロガー)

最後に紹介するのは、ベストセラー「父が娘に伝える自由に生きるための30の投資の教え」の著者、ジェイエル・コリンズ氏です。

この書籍も、長期投資の基本を分かりやすく学べる良書なので、リベ大でおすすめしています。

コリンズ氏は、米国の株式市場は1970年~2013年の43年間のうち、33年間(全期間の77%)市場は上昇しているは上昇している、というデータをもとに、書籍で次のように述べています。

ドルコスト平均法を採用したあなたは、市場が下落し痛みを軽減してくれるほうに賭けています。

どの1年間を見ても、あなたの思ったとおりになる確率は23%以下。

77%強の確率で市場は上昇します。その場合、ドルコスト平均法では、得られる利益が減少します。分割投資のたびに、より多くのコストを支払うことになります。

ドルコスト平均法で投資することは、一度に投資するには市場の水準が高すぎると考えているのと同じです。

つまり、市場のタイミングをうまく捉えたいという曖昧な世界に足を踏み入れているのです。それでは、結局、負けてしまいます。

投資の大前提で解説したように、投資タイミングは基本的に読めません。

つみたて投資を、「投資タイミングが分からないから分割投資している」と考える人がいますが、実は違います。

これから株価が下がるかもしれないと考えるから分割投資をしようとしているのであって、これでは将来の株価を読んでいるのと同じです。

以下の2つを前提とするのであれば、選択すべきは一括投資の一択でしょう。

- 将来の株価は分からない

- 市場が値付けした株価はいつも正しい

続いても書籍からの引用です。

ドルコスト平均法では、それを利用する期間を設定する必要があります。

市場は長期的に見ると上昇傾向にあるので、1年を超える長い期間を選択すると、投資コストがどんどん上がるリスクを負うことになります。

選んだ期間が短い場合は、そもそもドルコスト平均法を使う意味がありません。

そして最後に、設定した期間が終了し、投資すべき資金を投入してしまうと、結局、その次の日に市場が下落するリスクを負うことになります。

コリンズ氏の主張は、これまで解説してきた内容を踏まえても、論理的に整理されており、反論が難しいものになっています。

以上が一括投資orつみたて投資に関する4者の見解です。

4者の見解をおさらいすると、下記の通りです。

- ①バンガード社:早く資産配分を完了させるのが合理的なので一括投資の方が賢明

- ②山崎元氏:ドルコスト平均法は気休め

- ③バートン・マルキール氏:ドルコスト平均法はどんな時も続けるべき投資手法

- ④ジェイエル・コリンズ氏:投資タイミングは分からないから一括投資すべき

まとめ:多くの人にはつみたて投資(ドルコスト平均法)がおすすめ!

まずは紹介した永遠に来る質問と、それに対する回答をおさらいしましょう。

紹介した4つの見解の中には、一括投資をおすすめしているものもありました。

しかし、リベ大でつみたて投資(ドルコスト平均法)をおすすめするのは、下記の理由があります。

→ 投資開始直後に暴落が来ると、多くの人が投資を続けられなくなる。 手元に大金が無い場合は、ドルコスト平均法以外の手法が取れないから。 投資を習慣化できるから。

→ 頻繁に売買を繰り返したり、タイミングを見て一旦市場から退場したりするような、規律の無い投資は統計上うまくいかない。

今回伝えたかったのは、ドルコスト平均法は科学的にメリットがあると証明された投資手法ではないことです。

「高確率で投資リターンが良くなる」や「リスクに対してより効率的なリターンが得られる」という考え方は理論的には正しくありません。

しかし、投資は続けることが大事という大前提があるため、皆さんの感情面に配慮して、リベ大ではあえて、つみたて投資をおすすめしています。

逆に、厳しい相場環境でも動じない人は一括投資をしても問題無いでしょう。

例えば、投資を始めて1年~2年下落相場が続いたり、投資を始めてすぐに暴落が来たりしても、「どうせ15年後にはプラスになってるから、全然気にならない!」と考えられる人です。

一方で、ドルコスト平均法でつみたて投資をする場合は、次のように考えられるでしょう。

値下がりした場合:「分割投資をしておいて良かった!」 値上がりした場合:「一括の方が利益は出たけど、損はしていない!」

このように、相場が値下がりしても値上がりしても、落ち着いた状態でいられるのが特徴です。

長く投資を続けるために、感情的にとっつきやすい方法と言えるでしょう。

最後に、今回の解説を踏まえて、もう一度だけ結論です。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!