NISAというのは、「少額投資非課税制度」の略です。

NISAを使いこなせると、1,000万円を超える資産を非課税で築ける可能性があります。

逆にコレを使いこなせなければ、資産がロクに増えないか、無駄な税金を払うハメになります。

一般国民にとって、NISAはまさに資産形成の中核をなす重要な制度です。

ここ最近、以下のような社会保険料の値上げニュースが相次いでいます。

- NHK NEWS WEB「雇用保険の保険料率 10月から引き上げ 労使それぞれ負担増に」

- NHK NEWS WEB「国民健康保険 保険料の上限 来年度から2万円引き上げへ」

- 日本経済新聞「高所得の75歳以上、保険料上げ 厚労省検討」

そして皆さんが大嫌いな消費税増税の話題も、また出てきています。

つまり、今の日本は以下のような状況というワケです。

給料は上がらない。

税金や社会保険料は増え、手取りは減っている。

物価高で、買えるものは減っている。

給料が上がらず、税金・社会保険料が増え、生活費が上がるのであれば、その分をどこかで埋め合わせなければいけません。

その埋め合わせ方法の1つが資産運用であり、資産運用を効果的に行うツールの1つがNISAだということです。

NISAでは、配当金・利息・値上がり益のすべてが非課税になります。

増税大国ニッポンにおける数少ない優遇税制なので、使わない手はありません。

もちろん投資である以上、損失を抱えるリスクもあります。

しかし、偉大な先人たちが積み上げた膨大な研究データを見る限り、15年や20年といった長期投資であれば、勝てる可能性は高いといえます。

そこで今回の記事では、以下の3点について解説します。

NISAの基本

NISAの最新事情

つみたてNISA よくある重要Q&A6連発

今回の記事を読んでもらうと、NISAの基礎から実践までをバッチリ押さえられます。

がむしゃらに働くこと以外にも、以下のような解決策を見つけられるはずです。

- 給料が月3万円増えないなら、配当金を月3万円手に入れる。

- 社会保険料負担が総額100万円増えるなら、値上がり益を100万円増やす。

- 生活費が月1万円増えるなら、受け取る利息を月1万円増やす。

目次

解説動画:【重要度高】新NISAの「①基本」「②最新事情」「③重要Q&A6選」【初心者向け】

NISAの基本

NISA(少額投資非課税制度)は、2014年に始まりました。

投資で儲けた利益が非課税になるという、嬉しい制度です。

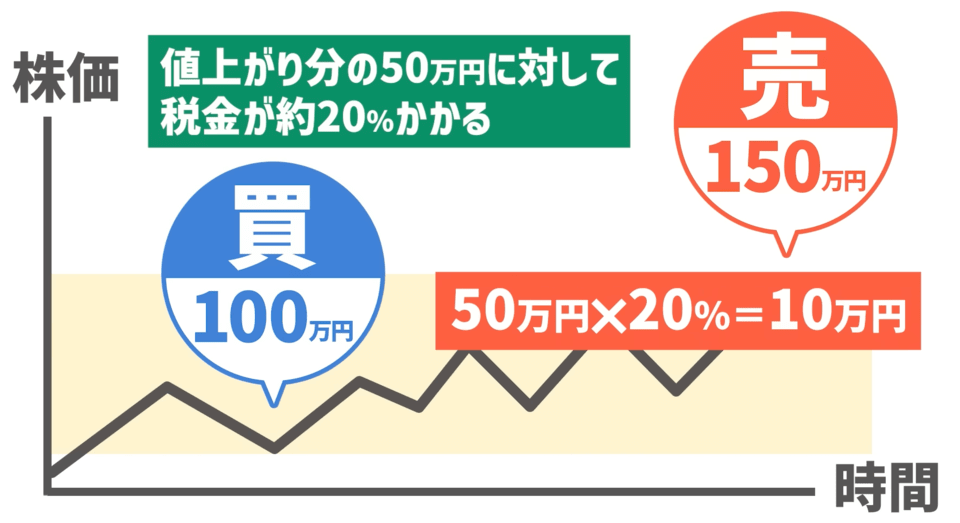

例えばリベ大株に100万円投資し、その後150万円に値上がりした後すべて売却するケースを考えてみましょう。

この時、通常であれば値上がり分の50万円に対して、ざっくり20%の税金がかかります。

50万円 × 20% = 10万円という金額を、税金で持っていかれるワケです。(下図イメージ)

しかしNISAの枠内での投資については、値上がり分の売却益は非課税です。

投資をすると、売却益のほかに、配当金・分配金・利息といった収益も得られます。

通常はこれらに対してもざっくり20%の税金がかかりますが、NISAの枠内で投資したものから生まれるインカムゲインは、すべて非課税です。

ひとくちにNISAといっても、細かく見ると3種類あります。

3つの種類について、2022年3月末時点の口座数と一緒に紹介します。

① 一般NISA

→ 約1,055万口座

② つみたてNISA

→ 約586万口座

③ ジュニアNISA

→ 約80万口座

(参考:金融庁「NISA・ジュニアNISA口座の利用状況に関する調査結果の公表について」)

すべて合計すると、およそ1,700万口座です。

ちなみに、日本におけるSNSの月間アクティブユーザー数は以下のようになっているそうです。

- Instagram:3,300万人

- Facebook:2,600万人

- TikTok:950万人

(出典:WE LOVE SOCIAL「【2022年11月版】人気ソーシャルメディアのユーザー数まとめ」)

もしNISAをSNSの土俵に入れると、それなりの勢力であることが分かります。

今後さらに口座数が増えれば、Facebookくらいは抜けるかもしれません。

このようにユーザー数を増やしているNISAですが、2024年から色々変わることになっています。

①一般NISA

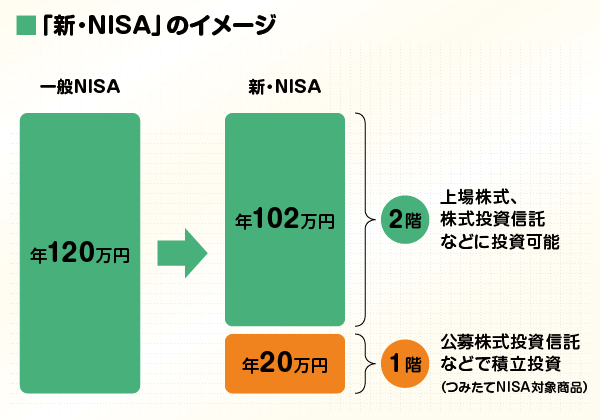

一般NISAは、「新NISA」として生まれ変わります。

新NISAの年間投資上限枠は122万円です。

2階建てになっているのが大きな特徴で、1階部分は年間20万円、2階部分は年間102万円となっています。

1階部分で投資できるのは、後述するつみたてNISAの対象商品のみです。

まずは、金融庁が認めた優良ファンドに投資する前提になっています。

原則として、2階部分に投資できるのは1階部分に投資した人だけですが、以下のようなケースでも2階部分への投資は可能です。

- 1階部分は、20万円全額使い切らなくて良い。

→ 一部でも使えば、2階部分に投資する権利が得られる。

- 1階部分に投資せずに、2階部分にだけ投資できる人もいる。

→ 一般NISAを使っていた人や投資経験者は、事前に証券会社に届け出ることで2階部分だけを利用することができる。

上記のように、色々な補足ポイントがあります。

このようなややこしさが、新NISAが嫌われている大きな理由の1つです。

2階部分では金融庁が認めたファンドに限らず、その他のファンドや個別株、レバレッジ商品など、基本的に自由に投資可能です。

NISAはそもそも、国民の長期的かつ安定的な資産形成のために作られた制度です。

その意味で、「長期投資に向かない銘柄にも投資できるのはどうなの?」というのが、新NISAが嫌われている2つ目の理由です。

非課税期間は、投資した年を含む5年間となっています。

新NISAにおける新規投資期間は、2024年から2028年までの5年間なので、非課税期間は以下のようになります。

- 2024年に投資したもの

→ 2028年まで非課税

- 2028年に投資したもの

→ 2032年まで非課税

最大で、年間122万円 × 5年分 = 610万円分の非課税枠をゲットできます。

増税大好きな日本政府がここまで大きな非課税枠を与えてくれたのは、かなりの大盤振る舞いと言っても良いでしょう。

仮に610万円が1.5倍になれば、値上がり益は約300万円になります。

これに本来かかるおおよその税金は300万円 × 20% = 60万円なので、この支払いが免除されるのは大きなメリットです。

②つみたてNISA

つみたてNISAは、「年間40万円 × 20年分 = 総額800万円」の投資について、非課税になる制度です。

ポイントは、以下の3つです。

① 投資対象は金融庁が厳選

- つみたてNISAの対象ファンドは、「長期・積立・分散投資」に適したものだけ。

- 手数料の高すぎるぼったくりファンドは除外されている。

- 日本にある約6,000本のファンドから、約210本が選定されている。

② 投資方法は積み立てのみ

- 買い付け方法は、銘柄を指定した上で定期的に積み立てる。

- 自動購入となるため、買い付けタイミングに悩むことはなくなる。

③ 新規に投資できる期間は2042年まで

- 従来は2037年までだったが、2021年度税制改正で延長が決定された。

一般NISAと比べると非常にシンプルです。

買うモノを決めたら、自動でコツコツと積み立てるのみで、どうなるかは20年後のお楽しみというワケです。

20年という期間には、それなりに意味があります。

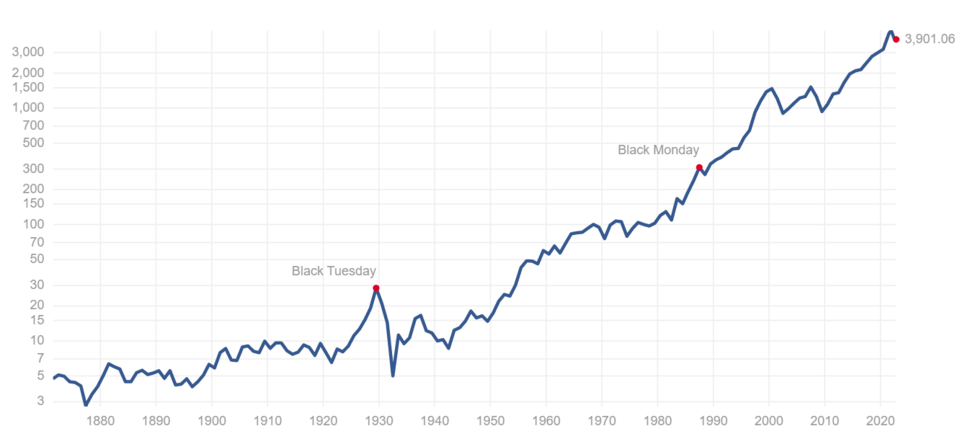

リベ大でも何度も紹介している「米国株(S&P500)」の長期チャートをご覧ください。

非常に美しい右肩上がりのチャートです。

人類の経済は、好景気・不景気のサイクルを繰り返しながら拡大を続けています。

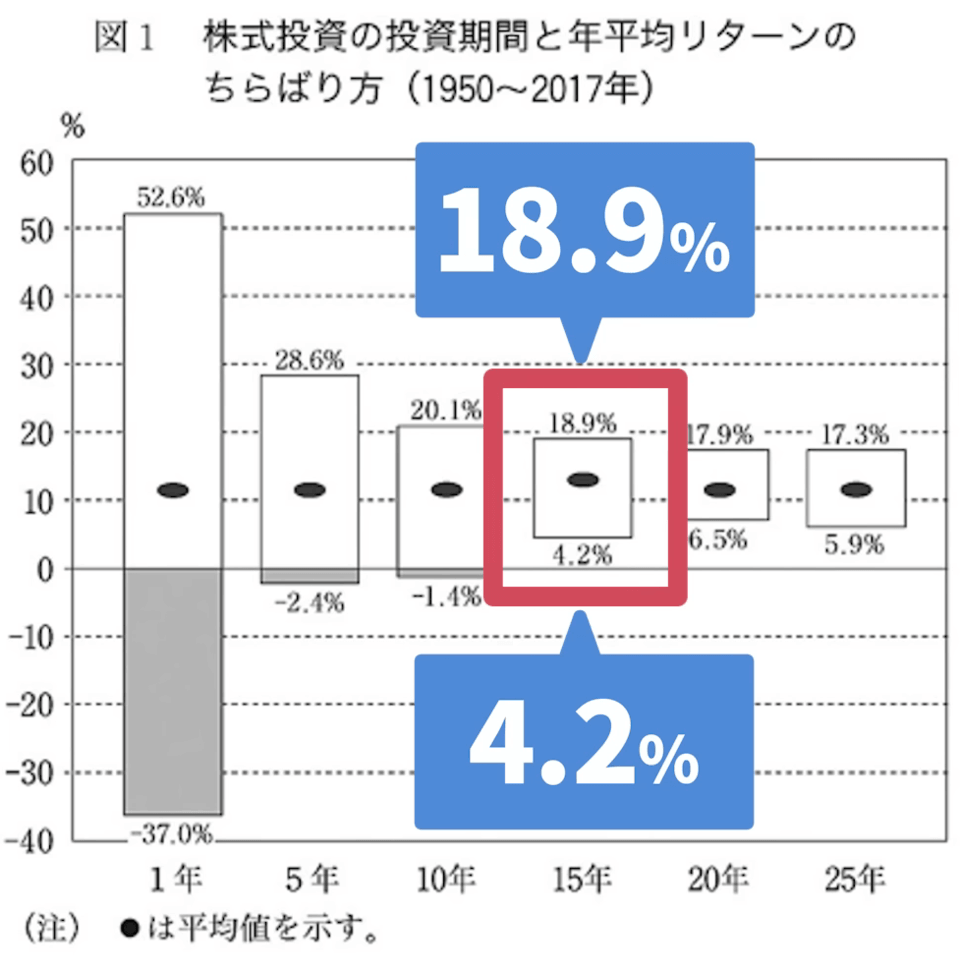

アメリカの大学教授の研究によると、1950年~2017年の間では、「どの年代から投資を始めたとしても、投資を15年以上続けていればマイナスにならなかった」と分かっています。

投資期間を15年で区切った場合、1950年~2017年の間では以下のような結果が出ています。

- 最高の15年間に投資すると…

→ 成績は +18.9%

- 最悪の15年間に投資すると…

→ 成績は +4.2%

つまり、どの15年間に投資した人も損はしなかったというワケです。

マイナスになるどころか、平均で年利10%超のプラスになっています。

一方で、投資期間が1年・5年・10年といった期間の場合は以下のようになります。

投資を始めたタイミングが悪いと、-37.0%・-2.4%・-1.4%のように、マイナスを経験することになるのです。

米国株に限らず、日本株でも似たような傾向のデータがあります。

このような意味で、投資期間については以下のように言えるでしょう。

- 5年:論外

- 10年:微妙

- 15年:おそらく大丈夫

- 20年:十分な期間!

このように、つみたてNISAの非課税期間の20年という期間は、なかなか良いラインに設定されています。

過去の長期投資で損失がないからといって、未来の長期投資で損失を出さないとは限りません。

投資である以上、リスクや不確定の要素は必ず存在するからです。

とはいえ、リベ大としては20年の長期投資を「かなり分の良い賭け」だと考えているからこそ、皆さんにもおすすめしています。

日本の大金持ち、本多静六氏も以下のように言っています。

投資の第一条件は、安全確実である。しかしながら、絶対安全のみを期していては、いかなる投資にも、手も足も出ない。

だから、絶対安全から比較的安全、というところまで歩み寄らねばならぬ。

米国株や全世界株を中心とした優良な株式ファンドに、20年という長期で投資をするというのは、まさに「絶対安全ではないが、比較的安全と言える投資」です。

次のパートで解説しますが、金融庁もまさにこの考え方をしているようです。

そのため、つみたてNISAは国家をあげての拡大が検討されています。

やはり国民にとって、資産形成のコアになりうる制度と言って良いでしょう。

このような長期投資のメリットをお伝えすると、一般NISAをやっている人は不安になるかもしれません。

しかしNISAは乗り換えができるので、心配しなくても大丈夫です。

現在一般NISAをやっている人は、2024年に自動的に新NISAに切り替わります。

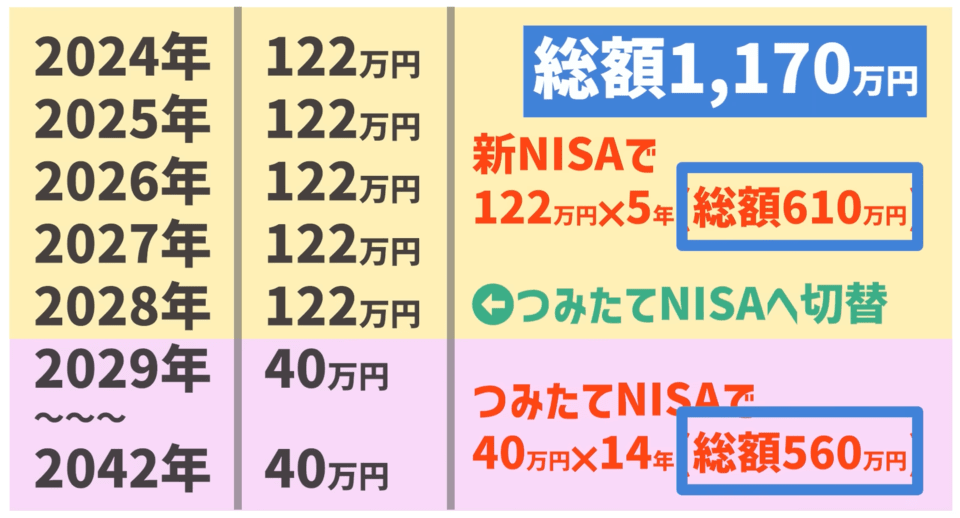

その後、新NISAが終了した2029年以降につみたてNISAを活用しましょう。

そうすることで、非課税枠を最大に有効活用することができます。

以下のようなイメージです。

② 2028年中に「つみたてNISA」への切り替え手続きを行う。

③ 2029年~2042年:つみたてNISAで40万円 × 14年分(総額560万円)を投資。

上記の方法で、総額1,170万円を非課税枠で投資できます。

これだけ聞くと、つみたてNISAで「40万円 × 20年 = 800万円」の投資をするよりも、NISA乗り換え作戦で1,170万円を投資した方が、非課税枠が多くてお得と感じる人もいるでしょう。

しかし、NISA乗り換え作戦にはデメリットもあります。

非課税枠は多く見えるものの、非課税運用期間は短くなってしまいます。

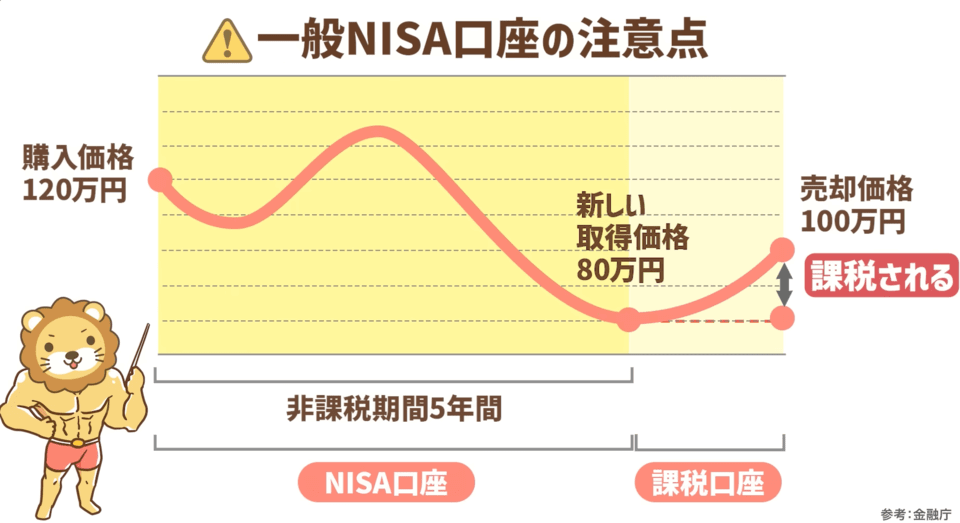

5年の非課税期間終了時に値下がりしていると、むしろ税金が増える可能性があるのです。

購入時の価格は120万円だったが、5年後に80万円に値下がりして非課税期間が終了した。

この時点では、取得価額は120万円ではなく80万円に修正される。

その後80万円から100万円に値上がりして売却すると、利益20万に税金がかかる。

これを聞いて「はい!分かりました!」と言える人は、投資中級者以上の人でしょう。

やはり、一般NISAを絡めた投資戦略は複雑になりがちです。

くれぐれも、自分のレベルに合った投資プランを立てるようにしてください。

③ジュニアNISA

ジュニアNISAは、2023年で廃止されることが決定しています。

駆け込み需要でちょっとした人気が出ているので、興味がある人はリベ大の記事を参考にしてください。

以上が、現時点で確定しているNISA制度の全容です。

繰り返しになりますが、新NISAについては2024年から制度が開始される予定になっています。

しかし、理解できたと思ったのもつかの間、上記で解説した新NISAの制度が開始していないにも関わらず、また新たな改正の話し合いが行われています。

「混乱するから勘弁してくれ!」という気持ちはごもっともですが、仕方ありません。

というワケで最新事情の話題に移りましょう。

NISAの最新事情

2023年度税制改正の目玉として、NISA制度が改正されるというウワサがあります。

制度の恒久化

→ 2028年や2042年という期間限定ではなく、恒久的に続く制度にしよう!

非課税保有期間の無期限化

→ 5年や20年ではなく、無期限に非課税で保有できるようにしよう!

年間投資枠の拡大

→ 年間40万円ではなく、もっとたくさん投資できるようにしよう!

制度の一本化

→ 「一般NISA」と「つみたてNISA」があると分かりにくいから、1つの制度にしよう!

問題は、上記のような話がどこから出ているのかという点ですが、ウワサの出所は金融庁です。

2022年8月31日、金融庁は「来年度にこんな税制改正をしてほしい!」という要望を公表しました。

(参考:金融庁「金融庁の令和5年度税制改正要望について」)

上記の要望が、まさに先ほど解説した内容だったというワケです。

とはいえ、金融庁は税制改正の権限を持つ組織ではありません。

要望を受けた上で、実施の可否を事実上決めるのは、与党である自民党・公明党になります。

NISA拡充の話が現実味を帯びてきたのは、自民党税制調査会の宮沢会長が、NISA拡充に前向きな姿勢を見せているからです。

彼は正真正銘、日本の税制を変えられる立場にある権力者のひとりです。

宮沢会長は記者のインタビューの中で、NISA拡充について以下のように言っています。

(参考:NHK NEWS WEB「“NISA恒久化含め検討”“防衛費増額 財源は白紙”自民 宮沢氏」)

野村総研のコラムでは、もう少し踏み込んだ以下のような記載も見られます。

(参考:NRI「2023年度税制改正:目玉はNISAの拡充か」)

政府が掲げる「資産所得倍増計画」を後押しするために、つみたてNISAのような制度を拡充することは必須でしょう。

その意味で、政府にはNISAを拡充するモチベーションがあります。

一方で、連立与党である公明党の西田税制調査会長は、富裕層への課税強化に取り組む考えを示しています。

富裕層の蓄財に使われないようにという観点から、NISAの大幅拡充には慎重な姿勢です。

公明党は「格差縮小」という左派的な政策に重きを置いているので、資本家ばかりを優遇するような改正には、ストップをかけるでしょう。

株式の売却益や配当金にかかる20%の税金を、25%や30%にしようという議論です。

内閣府のサイトを見ると、税制調査会において、財務省が作った「主要国における売却益の税率比較」という以下のような資料が議員たちに共有されていることが分かります。

ここまでをまとめると、NISA周りの改正については、以下のような着地点が考えられます。

- 金融庁の要望をベースに、NISAは拡充される。

- 拡充されるのは、主につみたてNISA。

- とはいえ、公明党や財務省の立場を考えると、抜本的な改正にはならない。

- 「投資額が年額60万円に」や「制度恒久化」というアメがある場合には、セットで金融所得増税というムチがある。

上記は現時点では予想ですが、「NISAプチ拡充」もしくは「NISA拡充 + 増税の抱き合わせ」が落としどころでしょう。

これであれば、政府としても以下のようにバランスが取れます。

- 「貯蓄から投資へ」「資産所得倍増計画」のアピールができる。

- 「1億円の壁(※富裕層ほど負担税率が低い問題)」や「格差拡大」という問題に取り組んでいるように見える。

財務省は、「NISAを拡充(=減税)するなら、その分ほかから税金を取ってこい!」と言いだしそうです。

そこで、抱き合わせで増税もやるなら、丸く収まるという予想になります。

もし本当にNISAが拡充されるのであれば、「日本で減税の恩恵を受けたければ、投資した方が良い」ということになります。

少子高齢化で財政が厳しくなる中、税金や社会保険料をただ納めるばかりでは、豊かになることは難しいです。

国が予算配分してくれるところ、つまりお金が流れてくる所に身を置くというのは、非常に重要な生存戦略です。

今回紹介したようなトレンドを、ぜひ押さえておきましょう。

つみたてNISA よくある重要Q&A6連発

最後に、拡充が予想されるつみたてNISAに関して、よくある重要な質問に答えます。

質問①:つみたてNISAとiDeCo、どちらを優先すべき?

これに対する回答は、「つみたてNISAを優先しましょう」です。

つみたてNISAに似た制度であるiDeCoは、原則60歳まで途中解約ができません。

一方のつみたてNISAは、いつでも解約し引き出すことが可能です。

以下のようなイザという時でも、資金繰りに困りにくいというメリットがあります。

- 教育資金が必要になった

- 住宅購入の頭金が必要になった

- 親の介護が必要になった

またiDeCoには、「掛け金が全額所得控除」「運用益が非課税」といった節税メリットがありますが、落とし穴もあります。

60歳以降に一時金や年金としてお金を受け取る際、余計な税金がかかる可能性があるのです。

資金管理の自由さと確実な非課税メリットという観点から、以下の順番をおすすめします。

② iDeCoは、つみたてNISAを満額積んだ後に余裕のある人が利用する。

質問②:つみたてNISAでは、どのような商品に投資すべき?

これに対する回答として、リベ大でおすすめしている商品は以下の2つです。

eMAXIS Slim 米国株式(S&P500)

eMAXIS Slim 全世界株式(オール・カントリー)

上記2つは、正真正銘の優良ファンドです。

「米国株」と「全世界株」、どちらを選ぶべきか迷う人は、以下のリベ大ブログの記事を参考にしてください。

結論としては、初心者には全世界株100%をおすすめします。

しかし、より米国株に比重を置きたい人は、「全世界株50%:米国株50%」のようなバランスの取り方をしても良いでしょう。

質問③:債券やREITに投資したい人はどうすれば良い?

これに対する回答は、「NISAではなく、普通の口座(特定口座)で買いましょう」です。

つみたてNISAの対象ファンドの中には、債券やREIT(不動産ファンド)に100%特化したファンドはありません。

株や債券などが組み合わされたバランスファンドのみが対象になっています。

非課税メリットを最大限に活かすには、株式のような成長性の高いファンドに投資するのが鉄則です。

バランスファンドは相対的に手数料が高めで、成長性も劣ります。

貴重なNISAの枠を、バランスファンドに使うのはもったいないというワケです。

よって債券やREITに投資したい人は、NISAの枠の「外」で買いましょう。

ちなみにリベ大では、基本的に「株と現金だけ」というシンプルなポートフォリオをおすすめしています。

② 残りは現金にする。

上記の方法は非常にシンプルかつ合理的で、とにかく管理がラクです。

誤解を恐れずに言うと、「金融に強い情報強者のポートフォリオ」というワケです。

このようにお伝えする理由や背景について詳しく知りたい人は、ぜひ以下の過去記事をご覧ください。

質問④:つみたてNISAの「年40万円の枠」を上手に使い切るにはどうすれば良い?

これに対する回答は、「ボーナス時の追加積み立てを併用するのがおすすめ」です。

現状つみたてNISAの枠は、年40万円となっています。

毎月の積み立てだけで枠を使い切ろうとしても、40万円を12月で割り切ることができません。

「そんな細かい端数はどうでもいい!」という人もいるでしょうが、ピッタリ使い切れないのは少しモヤッとします。

そこで使えるのが、ボーナス時の追加積み立てです。

例えば、以下のように設定することで、気持ちよく年間40万円を使い切ることができます。

- 例①:(毎月30,000円 × 12カ月)+(ボーナス追加20,000円 × 2回)= 400,000円

- 例②:(毎月33,000円 × 12カ月)+(ボーナス追加4,000円 × 1回)= 400,000円

実際問題、上記のように積み立てる方が、家計管理がラクな人もいるでしょう。

ただし、つみたてNSIA口座を開く金融機関によっては、ボーナス時の追加積み立てができない場合もあります。

2023年度の税制改正では、48万円や60万円といった、12で割り切れる枠を設定してくれると嬉しいところです。

実際、日本証券業協会も、そのような要望を出しているようです。

質問⑤:1年の途中でつみたてNISAを始めても、年間40万円の枠を使い切れる?

これに対する回答は、「使い切れます」です。

例えば11月から、つみたてNISAを始めたと仮定します。

この場合でも、11月と12月にそれぞれ20万円を積み立てることで、トータルで40万円を投資できます。

つまり、つみたてNISAの仕組みは以下のようになっているワケです。

1月からスタートしないと、枠が減ってしまう。

上限枠が、年間で40万円。

逆に言うと、2021年はつみたてNISAを使わなかったから、2022年に80万円(40万円 × 2年分)を使うといったことはできません。

注意点は、金融機関によっては1回あたりの積み立て額に上限がある点です。

例えば以下のようなケースです。

- 毎月積み立ての上限額:33,333円(40万円 ÷ 12カ月)

- 毎週積み立ての上限額:7,692円(40万円 ÷ 52週)

上記の金額は、年間通して投資をした場合に上限枠である40万円に収まるように設定されています。

上限があると、11月にスタートして今年の枠を使い切ることは難しいように見えます。

このような時は、ボーナス時の追加積み立てが利用できないか確認してみましょう。

例えば、以下のような方法を取ることができると、上限枠の40万円を投資できます。

- 11月と12月に、毎月積み立てで、3万円 × 2カ月 = 6万円。

- 12月にボーナス時の追加積み立てで、34万円。

→ 6万円 + 34万円 = 40万円

リベ大でおすすめしているSBI証券でも、1回あたりの積み立て額には上限があります。

しかし、「ボーナス月設定」を使うことで、年の途中でつみたてNISAを始めても、年間40万円の枠を使い切れる仕組みになっています。

いずれにせよ、つみたてNISAは「今すぐに始めても損しない」という制度です。

資産運用は、とにかく早く始めることが重要です。

興味がある人は、早めに口座開設を申し込んでしまいましょう。

質問⑥:つみたてNISAの積み立て額は、年の途中でも変更できる?

これに対する回答は、「いつでも変更できます。しかもデメリットなし」です。

ただし金融機関ごとに以下の点は異なります。

- 変更のための手続き

- 変更が反映されるタイミング

- 変更前後に設定できる金額

制度上、年間上限枠の40万円の範囲内であれば、積み立て額を減らすのも増やすのも、いつでもOKです。

つみたてNISAは、コツコツと長期にわたる積み立てを基本としています。

しかし、給料が減った時や、急にお金が必要になった時に、いつでも積み立て額を変更できたり解約して現金化できたりという柔軟さがあります。

実は国が運営している積み立て制度は、ほかにも色々とあります。

しかし一部の制度では、途中で積み立て額を減らすことで、大きなデメリットが発生します。

このような意味で、つみたてNISAには変な落とし穴がなく、優良な制度と言えるでしょう。

もしつみたてNISAが拡充された場合、「調子に乗って、積み立て額を増やしすぎた!」というケースも出てくるかもしれません。

このようなケースでも、簡単に積み立て額を減らせるので、心配不要というワケです。

まとめ:NISAの最新事情を押さえつつ、お得な制度は積極的に利用していこう!

今回の記事では、以下の3点について解説しました。

NISAの基本

NISAの最新事情

つみたてNISA よくある重要Q&A6連発

NISAには、以下の3種類があります。

2024年から、新NISAに変わる予定です。

新NISAでは、年122万円の投資につき、投資してから5年間が非課税期間になります。

新規に投資できる期間は、2024年~2028年までの5年間です。

新NISAは1階部分と2階部分に分かれており、原則1階部分に投資しないと、2階部分には投資できません。

- 1階部分:20万円

→ つみたてNISA対象のファンドにしか投資できない。

- 2階部分:102万円

→ ファンドのほか、個別株やレバレッジ商品も買える。

年間40万円の投資につき、投資してから20年間が非課税期間になります。

投資対象は、金融庁が厳選した特定のファンドのみです。

新規に投資できる期間は、2042年までになります。

2023年で廃止予定となっています。

つみたてNISAが拡充されるかもしれません。

金融庁が「制度の恒久化」「非課税保有期間の無期限化」「年間投資枠の拡大」など、つみたてNISAの拡充を要望しています。

評判の悪い新NISAは、つみたてNISAに一本化される可能性もあります。

「貯蓄から投資へ」「資産所得倍増計画」を進めるには、必要な改正だからです。

とはいえ、公明党や財務省のスタンスを踏まえると、改正のハードルは低くはないでしょう。

予想としては、「つみたてNISAのプチ拡充」もしくは「つみたてNISA拡充 + 増税の抱き合わせ」のように落ち着くでしょう。

もし今後、ウワサ通りにつみたてNISAが拡充されるのであれば、つみたてNISAは国民の「資産形成における必修科目」になる可能性があります。

知っているか知らないか、利用するか利用しないか、それが将来大きな差になりうるからです。

仮に、非課税額が年60万 × 20年になるだけで、総額は1,200万円にのぼります。

毎月5万円の積み立てを20年間継続して行い、年利5%で運用する想定だと、20年後の運用額は2,000万円を超えてきます。

運用益には一切税金がかからないので、約2,000万円がまるまる手元に残るワケです。

多くの人は、つみたてNISAだけで老後問題の大半を解決できるでしょう。

しかも、非課税で運用できる期間はまだまだ残っています。

まだ、つみたてNISAを始めていない人がいたら、ぜひ始めてください。

- 口座開設・維持手数料無料

- 業界最安水準の取引手数料

- 業界トップクラスの投資商品ラインナップ

- 投資信託の保有残高に応じてポイントが付く「投信マイレージ」

- 投資信託をクレカで積み立てできる(しっかりポイントも付く)

今までは楽天証券とどちらにするかの2択でしたが、今はSBI証券が頭ひとつ抜け出ている印象です。

口座開設数1位のネット証券会社だけあって、隙がありません。

SBI証券と楽天証券の口座開設リンクを紹介するので、まだ証券口座を持っていない人は、これを機にぜひ自分の口座を持ってください。

証券口座こそ、現代の富の貯蔵庫です。

今の世の中、証券口座こそが資産形成の最重要ツールというワケです。

それでは税制改正の内容が発表される日を、楽しみに待ちましょう。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!