こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についても情報発信しています。

▼図解:増やす力

リベ大で学び、高配当株投資をはじめた人も多いのではないでしょうか。

高配当株投資で得られる配当金は究極の不労所得の一つですが、デメリットもあります。

そのデメリットの一つが、配当金を受け取る際の税金です。

配当金にかかる税金は以下の通りです。

- 日本株:約20%

- 米国株:約28%

もし皆さんが3,000万円の高配当日本株を保有し、配当利回り4%で運用したとしましょう。

その場合、得られる配当金は120万円となりますが、このうち約20%の24万円は税金で取られてしまうのです。

つまり120万円の配当金を得ても、手取り額は96万円まで減少してしまいます。

しかし、一定の条件を満たした人が確定申告をした場合、最大で税金の15%を取り戻せます。

配当金にかかる最終的な税金は5%になるので、120万円の配当金の手取り額は114万円に増えるのです。

この手続きが配当控除です。

そこで今回は以下の4つについて解説します。

- ①配当金に関して知っておくべきポイント2つ

- ②配当控除の仕組み

- ③配当控除などを活用したサイドFIREプラン(ミニマム型)

- ④配当控除を活用した高配当株投資の3つの留意点

税金の話は少し複雑ですが、頑張って理解すれば一生役に立つ節税知識を得られます。

そのため、以下のような人には間違いなく役に立つでしょう。

- 再現性の高い方法で、コツコツと資産収入を増やしたい人。

- 贅沢な暮らしはしなくていいから、質素倹約スタイルで自由に暮らしたい人。

- 老後のお金の心配をなくしたい人。

目次

解説動画:【超お得】配当金の手取り金額を最大15%増やす「配当控除」について解説(アニメ動画)

このブログの内容は下記の動画でも解説しています!

※税法の改正により、令和6年度(2024年度)以降は所得税・住民税で同じ課税方式を取る必要があります。動画の内容は一部税法改正前の内容になっていますので、その点ご承知おきください。

配当金に関して知っておくべきポイント2つ

配当控除を学ぶ前に、配当金に関して知っておくべきポイントが2つあります。

- ①配当金にかかる税金

- ②配当金の申告パターン

ポイント①:配当金にかかる税金

皆さんが配当金を受け取る際にかかる税金は、以下の2つです。

- 所得税:15%

- 住民税:5%

※今回の解説では、復興特別所得税0.315%は含んでいません。

受け取った配当金に、15%の所得税と5%の住民税の合計である20%が源泉徴収されます。

この20%のうち配当控除として取り戻すのは、所得税の15%分となります。

ポイント②:配当金の申告パターン

配当金の申告パターンは、以下の3種類あります。

- 確定申告不要(源泉徴収された後、何もしない)

- 申告分離課税で確定申告する

- 総合課税で確定申告する

配当控除をお得に利用するには、3つ目の総合課税で確定申告する必要があります。

多くの人はここで挫折してしまい、税金を取られ放題の人生を歩むことになるのです。

この呪文のような言葉を覚えた先に、幸せな世界が待っているので頑張りましょう。

では、配当控除をお得に利用できる「総合課税」について解説します。

通常、配当所得は分離課税になる

日本の所得税は累進税率なので、稼げば稼ぐほど、どんどん税率が上がっていきます。

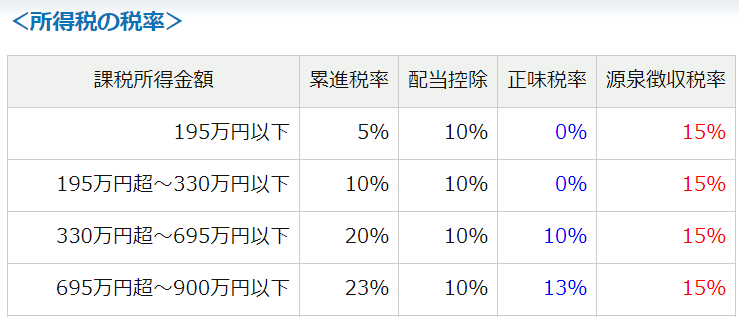

上の表からも分かる通り、皆さんの収入が増えれば増えるほど、所得税率は5%、10%、20%、23%と増えていき、最終的に45%になります。

一方、配当金にかかる所得税率は、年間配当が10万円でも1億円でも一律15%です。

なぜなら配当所得は分離課税で、給与などの所得とは分けて考えられているからです。

配当金を総合課税で確定申告するメリット

配当金はどれだけ稼いでも税率が増えないので、確定申告をしないで分離課税のままの方がお得なように感じます。

しかし所得が900万円以下の人は、税金を減らすためにあえて総合課税で確定申告する方がお得になります。

総合課税とは分離課税の反対で、給与など他の所得を合算した金額を所得金額として税の計算を行う方法です。

なぜ総合課税で確定申告をした方がお得になるかと言うと、「配当金の10%分の税金を安くしてくれる」素晴らしい制度があるからです。

これが配当控除です。

配当控除の仕組み

配当控除の仕組みを分かりやすくお伝えするため、皆さんに年間30万円の配当金があるという前提で解説します。

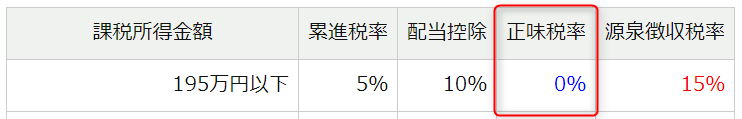

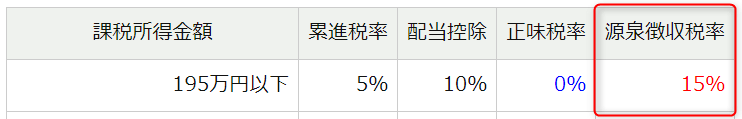

以下は配当金にかかる税金を表にまとめたものです。

もし皆さんの収入が30万円の配当金だけだった場合、所得税は以下の通りです。(簡素化のため、基礎控除などは含んでいません)

→ 所得金額が195万円以下の税率

→ 30万円(所得金額)× 5%(所得税率)= 1.5万円(所得税額)

しかし配当控除を適用すると、配当金30万円にかかる税金は0円になります。

なぜなら、配当控除により所得金額が0円になるからです。

→ 所得金額が195万円以下の控除率

→ 30万円(所得金額)×10%(配当控除率)= 3万円(配当控除額)

→ 1.5万円(配当控除適用前の所得税額)- 3万円(配当控除額)= 0円(税金を払う必要がない)

つまり、30万円の配当金にかかる税金は0%になります。

しかし、配当金をもらう際に15%の所得税を源泉徴収されてしまっています。

そのため、国に「すでに納めた税金を返してください!」と確定申告をするのです。

結果、4.5万円(30万円×15%)の所得税が還付されます。

これが配当控除の一連の流れです。

難しくて理解できなかった人は、給与などを含めた所得金額が900万円以下なら、配当控除を使うとお得になることだけ覚えておけば良いでしょう。

ただし後述しますが、令和6年度(2024年度)以降は所得税・住民税で同じ課税方式を取る必要が出てきたため、住民税の申告も含めた影響を別途考える必要はあります。

なお、所得金額に応じた節税率は以下の通りです。

- 所得金額:330万円以下

→ 節税率:15%(配当金にかかる所得税は0%)

- 所得金額:330万円超~695万円以下

→ 節税率:5%(配当金にかかる所得税は10%)

- 所得金額:695万円超~900万円以下

→ 節税率:2%(配当金にかかる所得税は13%)

このように所得税の上記のケースでは、総合課税を選択したほうがお得になります。

一方、5%の住民税に関しては、総合課税で申告をすることで、税負担が大きくなるケースがあります。

(配当を住民税の総合課税で申告した場合、10%−2.8%(配当控除)=7.2%の税率が適用されます)

令和5年度(2023年度)までは、

- 所得税:配当は総合課税

- 住民税:配当は申告不要

のように、異なる方式を取ることが可能でした。

しかし税法の改正により、令和6年度(2024年度)以降は所得税・住民税で同じ課税方式を取らなければなりません。

所得税で総合課税を選択して確定申告する場合は、住民税の課税額の影響も考慮して、どちらがお得になるか考える必要があるワケです。

また配当を申告することで、合計所得金額にも参入されます。

- 控除の適用(扶養控除・配偶者控除 など)

- 住民税の非課税判定基準

- 国民健康保険や介護保険などの算定基準

配当控除などを活用したサイドFIREプラン(ミニマム型)

ここまで記事を読んた皆さんの中には「数万から十数万円の還付のために、こんな面倒な申告をするのはイヤだな」と思った人もいるのではないでしょうか。

そこで、配当控除などの仕組みを活用したサイドFIREプランを紹介します。

なぜなら、このプランを知ることではじめて、税金のコントロールの大切さが分かるからです。

ちなみにサイドFIREとは、生活費の一部を労働所得で賄い、残りは資産所得でリタイア生活を楽しむスタイルです。

今回は3,000万円の資産を元手に、サイドFIREすると仮定し解説します。

解説するサイドFIREプランでは、配当控除を含めて以下の3つの仕組みを利用します。

- ①マイクロ法人

- ②配当控除

- ③青色申告特別控除

なお、この解説の目的は「知識をつければ様々なことができる」と皆さんに知ってもらうことです。

解説するプランが完璧というワケではありませんので、ご了承ください。

今回のサイドFIREプランの大まかな流れは以下の通りです。

- ①マイクロ法人で、1,500万円分のJ-REITや米国高配当ETFを保有し運用する。

→ マイクロ法人を活用

- ②個人で、1,500万円の日本高配当株を運用する。

→ 配当控除を活用

- ③個人事業主として、約126万円を上限に稼ぐ。

→ 青色申告特別控除を活用

仕組み①:マイクロ法人

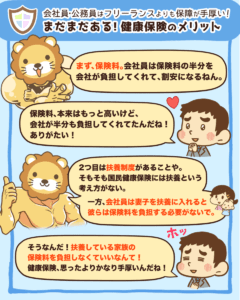

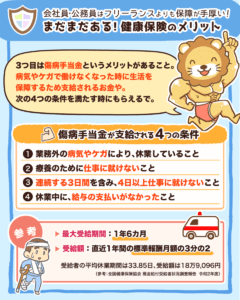

会社を辞めて独立する場合、困ることの一つが「社会保険」です。

社会保険とは病気やケガ、老後のリスクなどに備えた社会保障のひとつです。

社会保険には、医療保険や年金保険などがあります。

日本は国民皆保険(こくみんかいほけん)なので、全員が社会保険に入っています。

しかし、会社員と個人事業主では加入する社会保険が違うのです。

会社員と個人事業主が加入する社会保険の違いを表にまとめると以下の通りです。

| 会社員 | 個人事業主 | |

| 加入する医療保険 | 健康保険 | 国民健康保険 |

| 医療保険のお得な制度 | 出産手当金、傷病手当金など | なし |

| 加入する年金保険 | 国民年金+厚生年金 | 国民年金 |

| 扶養制度 | あり | なし |

| 保険料の基準 | 標準報酬月額 (4月~6月の給与額) |

前年度の課税所得 |

個人事業主が加入する国民健康保険は、出産手当金や傷病手当金もなく、年金も国民年金だけなので、将来貰える年金額も少ないです。

また、国民健康保険や国民年金では扶養制度がありません。

▼図解:まだまだある!健康保険のメリット

会社員にとって社会保険はかなり手厚く心強いものですが、一方で金額的な負担は、所得税や住民税よりも大きくなることが多いです。

そのため、コスパの良い社会保険(健康保険、厚生年金など)に加入するために、自分で資産運用会社(= マイクロ法人)を作るというワケです。

今回のプランでマイクロ法人を利用するポイントは以下の通りです。

1,500万円分のJ-REITや米国高配当ETFを保有する

自分に年間54万円の役員報酬を支払う

マイクロ法人の利益は出さない

1,500万円分のJ-REITや米国高配当ETFを保有する

マイクロ法人を作り、1,500万円分のJ-REITや米国高配当ETFを保有します。

もし、配当利回りが5%とすると、配当収入は75万円です。(1,500万円 × 5% = 75万円)

つまりマイクロ法人の利益は75万円となります。

自分に年間54万円の役員報酬を支払う

利益の75万円のうち、自分に年間54万円の役員報酬を支払います。

役員報酬とは、マイクロ法人の社長である皆さんの給与です。

役員報酬を年間54万円にする理由は、以下の2つの面でメリットがあるからです。

- ①個人の所得税と住民税が非課税になる

- ②社会保険料が最小負担額で済む

税金は給与から控除を引いた金額である課税所得にかかります。

そのため、給与額より控除額が多ければ、課税所得が0円になるため税金はかかりません。

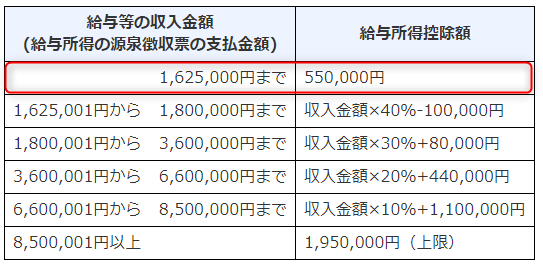

控除の一つに「給与所得控除」があり、年収が162万5,000円までなら控除額は55万円となります。

(出典:国税庁「No.1410 給与所得控除」)

つまり、「54万円(年間の給与)- 55万円(給与所得控除)= 0円(課税所得)」となり、役員報酬分(給与分)の住民税と所得税は非課税となるのです。

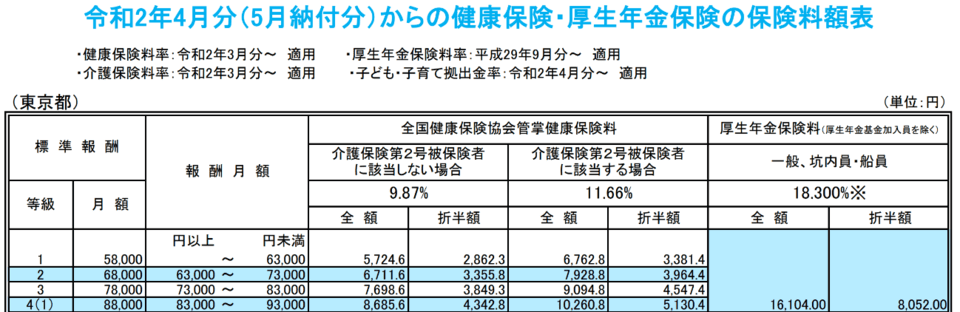

社会保険料は、4月から6月の給与額から算出される標準報酬月額で決まります。

そのため、年間の給料が54万円(月額:4万5,000円)ならば、社会保険料は最小負担額で済むのです。

社会保険料は市区町村で変わってきますが、最小負担額はおよそ年間で約26万円となります。

例えば東京都における保険料額表は以下の通りです。

(全国健康保険協会「標準月額表」より抜粋)

- 健康保険料:約7万円(約6,000円/月)

- 厚生年金保険料:約19万円(約1.6万円/月)

会社員の社会保険料は、会社が半額負担する必要があります。

そのため会社負担分として、13万円の社会保険料を支払います。

こうすることで、最安で健康保険と厚生年金に加入できるのです。

しかし残りの13万円の社会保険料は、個人として支払う必要があります。

そのため、マイクロ法人から受け取る個人の手取りは年間で約40万円になります。(年間の給料:54万円 - 社会保険料の個人負担分:13万円)

マイクロ法人の利益は出さない

マイクロ法人の利益は、なるべく出さないようにします。

詳しくは後述しますが、利益を出さないことで配当金にかかった税金を返してもらえるからです。

以下の費用を経費として計上すれば、75万円の利益はほぼなくせます。

- 役員報酬:54万円

- 社会保険料(会社負担分):13万円

- 税理士費用(申告書作成のみ):5万円

なお、法人を作ると年間7万円の「法人住民税均等割」は別途払う必要があります。

残念ながら、この費用は経費にできません。

仕組み②:配当控除

先ほど解説した通り、日本株の配当金には配当控除が使えます。

そのため個人では1,500万円の日本の高配当株を保有し、配当控除を利用しましょう。

今回は配当控除を使うことで、1,500万円の4%弱の57万円が手元に残ると仮定します。

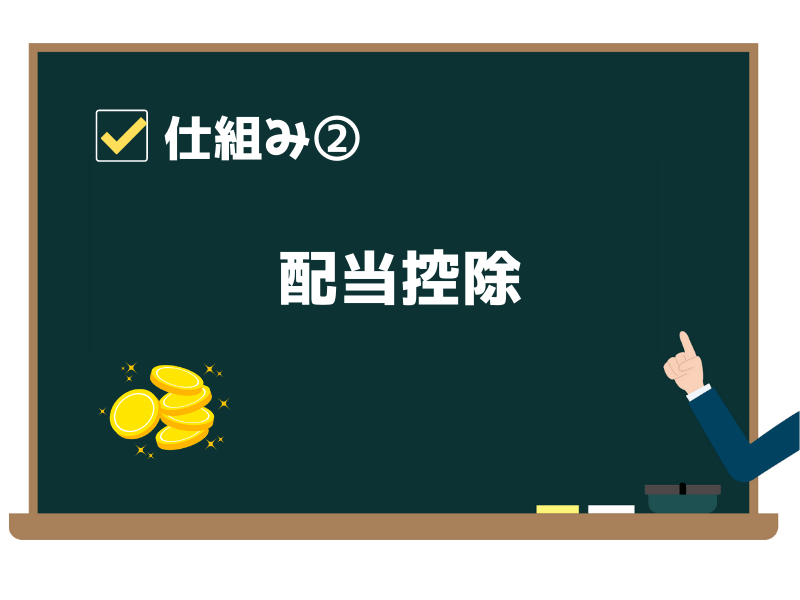

仕組み③:青色申告特別控除

資産所得からの収入とは別で、好きな仕事で稼ぐ場合は、非課税になる金額を把握しておくと良いでしょう。

今回紹介したプランなら、年間で約126万円が非課税で稼げる金額となります。

なぜなら、使える控除の合計額が126万円だからです。

所得税や住民税は課税所得にかかるので、控除を使って課税所得が0円になれば税金はかかりません。

126万円の控除の内訳は以下の通りです。

- 基礎控除:48万円

→ 誰でも受けられる控除

- 社会保険料控除:13万円

→ 社会保険料を支払えば受けられる控除

- 青色申告特別控除:65万円

→ 事業所得で使える控除

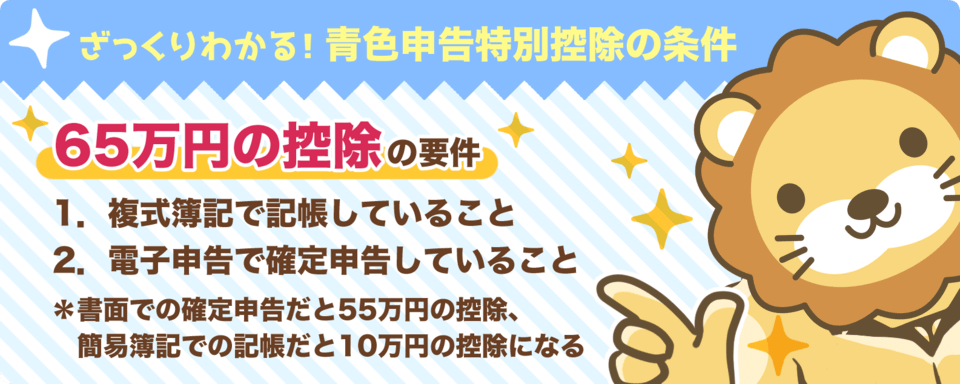

この中で一番のポイントとなるのが、青色申告特別控除です。

青色申告特別控除は、一定条件を満たせば65万円の控除が受けられます。

- 複式簿記で記帳していること

- 電子申告で確定申告していること

なお、社会保険料控除の13万円は、マイクロ法人で加入した社会保険の個人負担分です。

社会保険料控除は、支払った社会保険料の全額が控除になります。

つまり控除を使えば、月10万円まで非課税で稼げるというワケです。

今回のプランで得られる手取り金額は以下の通りです。

- マイクロ法人からの給与:約40万円

- 個人資産からの配当金:約57万円

- 個人事業主としての収入:約126万円

→ 合計:約223万円(約20万円/月)

今回はマイクロ法人、配当控除、青色申告控除の仕組みを活用したサイドFIREプランを解説しました。

つまり3,000万円の資産を貯めて、様々な仕組みを上手く活用すれば、以下のようなサイドFIRE生活が実現できるのです。

最安で厚生年金に加入でき、老後の年金もしっかりもらえる。

最安で健康保険に加入でき、妻(夫)や子どもも扶養に入れられる。

年間で約100万円の不労所得を得られる。(月間で約8万円)

少し働くことで、不労所得と合わせて手取り月収が約20万円弱になる。

負担する所得税、法人税はない。

月20万円弱という手取り額は、贅沢できる金額ではありません。

また、株式投資でリスクをとった運用をしているので、100%絶対に安全なサイドFIREプランではありません。

しかし、質素倹約が身についている人なら、月20万円弱あれば余裕をもって暮らせるのではないでしょうか。

ムダな税金や社会保険料を一切払わない合理的な方法を知り、3,000万円の資産と好きな仕事で月10万円稼ぐスキルがあれば、サイドFIREも夢ではありません。

月10万円を稼ぐだけなら、時給2,000円で50時間働くだけでも良いので、自由な時間も十分楽しめるでしょう。

なお、以下のようなシンプルなFIREプランもあります。

- 法人は作らない

- 全額個人資産で高配当株ポートフォリオを持つ

- 所得を330万円以下におさえて配当控除を使い、配当金の手取り増やす

- 別途、国民年金と国民健康保険を払う

配当控除を活用した高配当株投資の留意点3つ

しかし、配当控除を活用した高配当株投資には以下の3つの留意点があります。

- ①確定申告しない方が有利な場合がある

- ②J-REITや外国株では配当控除が使えない

- ③爆発力がない

留意点①:確定申告しない方が有利な場合がある

留意点の1つ目は、確定申告をしない方が有利な場合があることです。

今回解説した「配当控除の制度を使うと、配当金にかかる税金が安くなる」のは、すべての人に当てはまるワケではありません。

以下のような人達は、逆に税金が高くなる可能性があります。

- 所得が900万円を超える人

- 配偶者控除や配偶者特別控除の対象になっている人

所得が900万円を超える人は、配当控除を使うと総合課税の所得税率が高くなるので、逆に損をしてしまいます。

また「夫に扶養されている妻」のように、配偶者控除や配偶者特別控除の対象になっている人も注意が必要です。

なぜなら、受け取った配当金を総合課税の所得に含めることで、控除が認められる所得(48万円)を超えるかもしれないからです。

そうすると配当控除が使える代わりに配偶者控除が使えなくなり、トータルで損する可能性があります。

そして住民税の項目で解説したように、令和6年度(2024年度)の制度変更で、「所得税は総合課税」「住民税は申告不要」のように異なる方法を取ることができなくなりました。

これにより、所得税で総合課税で申告した配当所得は、住民税でも自動的に総合課税で申告した形になります。

確定申告を考える場合は、下記の点などもしっかり考慮するようにしてください。

- 控除の適用(扶養控除・配偶者控除 など)

- 住民税の非課税判定基準

- 国民健康保険や介護保険などの算定基準

留意点②:J-REITや外国株では配当控除が使えない

配当控除は、すべての配当金や分配金に使えるワケではありません。

以下の配当金や分配金は、配当控除の対象外です。

- 外国の株式からの配当金

- J-REITからの分配金

配当控除は、会社の利益にかかる「法人税」と株主が配当金を受け取る際にかかる「所得税」の二重課税を排除する目的で設けられた制度です。

しかし外国株の配当金やJ-REITの分配金は、そもそも二重課税になっていません。

外国株の配当金やJ-REITの分配金が二重課税にならない理由は以下の通りです。

- 外国の会社は、利益に対する法人税を日本に納めていないから。

- J-REITは、条件を満たせば法人税を払わなくて良いルールになっているから。

とはいえ、配当控除が使える日本の高配当株のみを持つのはポートフォリオのバランスが悪くなります。

では、どうすれば良いのでしょうか。

実は、外国株の配当金やJ-REITの分配金にかかる税金も取り戻す方法があるのです。

マイクロ法人を使ったサイドFIREプランを解説した際、ポイントとして「マイクロ法人の利益は出さないこと」をお伝えしました。

マイクロ法人の利益を出さないことで、外国株の配当金やJ-REITの分配金にかかる税金を取り戻せるのです。

例えば、1,500万円分のJ-REITを利回り5%で運用し、75万円の分配金を得た場合、そのうち20%の15万円は税金で取られてしまいます。

しかしマイクロ法人にJ-REIT保有させることで、以下の流れで税金を取り戻せるのです。

- 役員報酬、社会保険料、役員社宅の家賃などで経費を75万円にし、利益を0円にする。

- 利益が0円になると、法人税はかからなくなる。(法人税は会社の利益にかかるため)

- 収めるべき税金は0円なのに、分配金の税金が源泉徴収されている。

- 分配金にかかった15万円の税金を返してもらうよう申請する。

配当控除の対象にならない。

利益の出ない法人で保有すれば、配当金にかかる税金の一部または全部が返ってくる。

ちなみに「株式は、すべて法人で運用した方がお得なのでは?」と思う人もいるかもしれません。

しかし、その方法はおすすめしません。

なぜなら株式をすべて法人で運用すると、法人から個人に払う役員報酬の金額が上がるので、社会保険料が上がってしまうからです。

そのため役員報酬は月4万円から5万円に設定したほうが良いのです。

留意点③:爆発力がない

配当控除を活用した高配当株投資は、FIREした後の投資としては悪くありませんが、FIREする前の投資としては爆発力がありません。

つまり地味な配当株投資で資産を急拡大させるのは、不可能なのです。

なるべく早くFIREしたいなら、以下の工夫が必要になります。

- 個別株集中投資やレバレッジで大きなリスクをとって、お金を増やす。

- 「稼ぐ力」をつけ、年収1,500万円から2,000万円くらい稼げるようになる。

- 共働きを活用する。

- 月10万円でも楽しく暮らせる節約仙人として暮らす。

高配当株投資を使ったリタイアは、5つの力の総合力で勝負する必要があります。

そのため、「大博打を打って一気に増やし、若くして億の資産を作って派手にリタイアする」という手法ではありません。

▼図解:お金にまつわる5つの力

貯める力:少ない支出で高い満足度で暮らす

増やす力:コツコツと優良な高配当株を集める

守る力:ムダな税金を取られない

稼ぐ力:本業とは別に月5万円から10万円を好きな仕事で稼ぐ

使う力:価格ではなく価値を意識して楽しくお金を使う

まとめ:配当控除を含め色々な制度を知りFIREを目指そう

今回の記事では以下の3つについて解説しました。

- 配当控除について

- 配当控除などを活用したサイドFIREプラン(ミニマム型)

- 配当控除を活用した高配当株投資の留意点3つ

配当控除について

配当控除は「配当金の10%分の税金を安くしてくれる」制度です。

配当控除を受けることで、所得金額が330万円以下の人なら、配当金にかかる所得税が0円になります。

なお、所得金額に応じた節税率は以下の通りです。

- 所得金額:330万円以下

→ 節税率:15%(配当金にかかる所得税は0%)

- 所得金額:330万円超~695万円以下

→ 節税率:5%(配当金にかかる所得税は10%)

- 所得金額:695万円超~900万円以下

→ 節税率:2%(配当金にかかる所得税は13%)

難しくて理解できなかった人は、給与などを含めた所得金額が900万円以下なら、配当控除を使うとお得になることだけ覚えておけば良いでしょう。

ただし繰り返しになりますが、住民税の申告も含めた影響を別途考える必要はありますので、その点ご注意ください。

配当控除などを活用したサイドFIREプラン(ミニマム型)

ムダな税金や社会保険料を払わない合理的な方法を知り、3,000万円ほどの資産と月10万円稼ぐスキルがあれば、サイドFIREも夢ではありません。

今回は、以下の3つの仕組みを活用したサイドFIREプランを解説しました。

マイクロ法人

- 最安の保険料で厚生年金と健康保険に加入でき、妻と子どもを扶養に入れられる。

- J-REITの分配金や米国高配当ETFの配当金にかかる税金の節税ができる。

配当控除

- 日本高配当株で得た配当の手取り金額を増やせる。

青色申告控除

- 個人事業主として最大で年126万円まで非課税で稼げる。

配当控除を活用した高配当株投資の3つの留意点

配当控除を活用した高配当株投資の留意点は、以下の3つがあります。

- ①確定申告しない方が有利なケースがある。

→ 所得が900万円を超える人、配偶者控除や配偶者特別控除の対象になっている人は、確定申告をすることで不利になる可能性がある。住民税の非課税判定基準や、国民健康保険・介護保険などの算定基準も変わる可能性がある。

- ②REITや外国株では、配当控除は使えない。

→ 節税するには、マイクロ法人を活用する。

- ③爆発力がない。

→ 地味な配当株投資では、資産を急拡大できない。

学んで行動すればお金持ちに近づく

最後に、皆さんに伝えたいことが2つあります。

FIREを意識して「お金にまつわる5つの力」を学ぶと、絶対に損はしない

資産形成戦略は無限にある。

FIREを意識して「お金にまつわる5つの力」を学ぶと、絶対に損はしない

1つ目は、FIREを意識して「お金にまつわる5つの力」を学ぶと、絶対に損はしないということです。

なぜなら、途中でFIREを目指すことをやめても、手元にお金と知恵が残るからです。

今回のような制度を学び、実践すればするほど、皆さんの将来の選択肢は広がります。

資産形成戦略は無限にある

2つ目は、資産形成戦略は無限にあることです。

今回の3,000万円のサイドFIREプランは、あくまで一例です。

高配当株投資も、自由を獲得するためのツールの1つに過ぎません。

人それぞれ相性の良い選択肢があるし、カスタマイズ方法も無限です。

今回の話を聞いて「自分には無理そう」と思った人もいるかもしれません。

しかし、別のプランもたくさんあるのです。

もし「もっと自分に合ったプランが組みたい」と思ったなら、ぜひリベ大オンラインコミュニティ「リベシティ」に来て、先輩たちに相談してみてください。

先輩たちが優しく、皆さんに合ったプランを教えてくれるでしょう。

また、今回の記事内容は数字や専門用語が多く、かなり難しかったかもしれません。

しかし今は全て理解できなくても、以下だけ理解できれば大丈夫です。

配当控除を使えば、ある程度の収入までは税金を抑えられる。

マイクロ法人を活用すれば、税金を抑えられる。

なぜなら、いつか今回の知識が必要になったとき、「何か良い方法があった気がする」と気づけることが大切だからです。

気づけばまた調べれば良いだけなので、なるべくたくさんの引き出しを持ちましょう。

勉強すればするほど様々な方法があると分かり、自分の目的に合う仕組みを作れるようになります。

以上、こぱんでした!

▼「高配当株投資について学びたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

140万部発行された、「お金の大学」。

情報を最新化・新規コンテンツ追加して【改訂版】としてパワーアップ!(なんと52ページ増量!)

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!