こんにちは、こぱんです!

リベ大では、今より一歩自由に生きるために「お金にまつわる5つの力」について発信しています。

大企業で60歳まで働けば、年金や退職金など、多くの金額をもらえるのは事実です。

- 厚生年金:月額約10万円(国民年金は別途、月額約6.5万円)

- 退職金:約2,000万円

つまり、会社を辞めてフリーランスになると、厚生年金や退職金でもらえるお金を捨てることになります。

この金額を捨てることを考えて

「老後が怖くて退職に踏み切れない」

という意見はよく聞きます。

しかし「フリーランスだから」という理由で老後の心配をする必要はありません。

実際に、リベ大両学長の周りのフリーランスで、老後の心配をして生活をしている人はいません。

大切なのは

老後のために生きることではなく、

充実した「今」を生きることです。

とはいえ、これだけでは不安の解消ができないと思うので、今回はフリーランスや起業家の老後資金について解説します。

フリーランスの老後資金の状態については、以下の3パターンがあります。

大成功して、現役のうちに経済的自由に到達してしまう

堅実に自営業をやって、十分な老後資金を蓄える

食べていくだけで精いっぱいで、老後の準備ができない

「 現役のうちに経済的自由に到達する」

→こちらのパターンが理想ですが、大成功するには努力だけではなく、運も必要です。

「 堅実に自営業をやって、十分な老後資金を蓄える」

→一方で、こちらのパターンはお金にまつわる5つの力があれば、再現性高く実現できます。

「 食べていくだけで精いっぱいで、老後の準備ができない」

→最後にこちらのパターンは、両学長の周りでは今のところほとんど見かけません。

そこで今回は

「 堅実に自営業をやって、十分な老後資金を蓄える」

こちらのパターンに焦点を当てて、フリーランスの老後資金について解説します。

- フリーランスの老後対策

- 会社員の退職金をそれほど気にしなくて良い理由

つまり「マネーリテラシーの高い自営業者は、いったいどんな老後を迎えることができるのか?」ってことだね。

「会社を辞めるつもりはない!」という人も、

- ヤバい上司

- 左遷

- リストラ

などで、いつ会社を辞めたくなるか分かりません(笑)

知れば意外にどうとでもなることが分かるので、ぜひ最後までご覧ください。

目次

解説動画:【老後が怖くて会社員を辞められない人へ】フリーランスの老後シミュレーションを紹介【大企業にも匹敵】

このブロブの内容は下記の動画でも解説しています!

フリーランスの老後対策

老後対策について、会社員にあってフリーランスにないものが2つあります。

- 退職金

- 厚生年金

大企業ともなれば、

- 退職金:2,000万円

- 厚生年金:月額10万円

ほどになる場合もあるため、これがなくなるのは確かにかなり大きなインパクトがあります。

一方、フリーランスが会社員と同じように受け取れるのは、国民年金だけです。

国民年金の受給額は、満額で年間約78万円(月額約6.5万円)なので、これだけで生活するのは厳しいと思います。

そこから、年金の「繰り下げ受給」をすることで、年金の受給開始年齢を65歳から70歳に繰り下げれば、年金の受給額は42%アップして、月額約9.2万円になります。

月9.2万円は、豊かに暮らせるほどの金額ではありません。

そのため、フリーランスが国民年金だけで老後生活を想定するのは、無理がありそうです。

日本政府も、もちろん国民年金だけで生活するのが難しいことは理解しているので、自営業者の老後のために、最高に役立つ制度を2つ用意してくれています。

小規模企業共済

iDeCo(イデコ・個人型確定拠出年金)

これらを考慮すれば、自営業者でも「大企業のエリート会社員に匹敵する老後」を手に入れることが可能です。

小規模企業共済

小規模企業共済は、一言でいうと「節税できる貯金」です。

会社員には使えないため、小規模企業の経営者・フリーランスの特権と言っても良い制度になっています。

月額1,000円~70,000円の間で掛け金の設定が可能

掛け金は全額所得控除になる

掛け金は家計状況に応じて増減可能

国がちょっとした利回りで運用してくれる

退職金の代わりになる

積み立て状況に応じて、貸付を受けられる

フリーランスとして稼いだ初年度の利益が500万円だとしたら、

税金は「 利益500万円×税率20%=100万円」です。

しかし、小規模企業共済を使えば「 7万円×12カ月=84万円」が経費になります。

その結果、税金は「 利益416(500ー84)万円×税率20%=83万円」まで減ります。

日本では、稼げば稼ぐほど税率がアップします。

所得2,000万の人は、税率が50%近くになるため、小規模企業共済に84万円掛けたら、その半分が節税になります。

そのため、他にはない低リスク・ハイリターンな商品になるのです。

実際、小規模事業共済を利用している人の中には

「84万円貯金すると、42万円税金が返ってくる!」

「お得すぎて、笑いが止まらない」

と言っている人もいます。

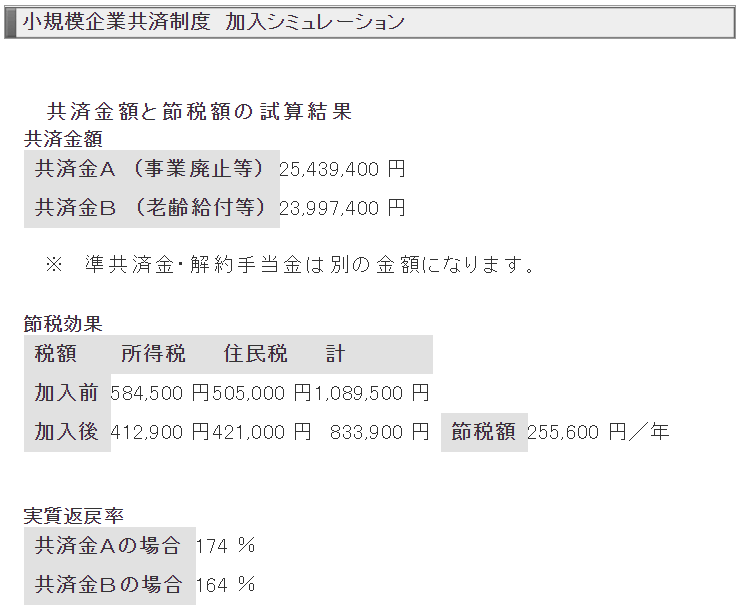

では、35歳から60歳まで働き、MAXの掛け金月7万円×12カ月×25年積み立てた場合を想定してみましょう。

中小機構の公式HPでシミュレーションすると、以下のようになります。

掛け金総額は2,100万円に対して

- 受取額は約2,540万円(事業廃止して、受け取る場合)

- 25年間の節税額累計は640万円(※所得500万円想定)

- 受取時の納税額は概算で170万円程度

シミュレーション上では、総額2,100万円の積み立てが、約3,000万円(2,540万 + 640万 ー 170万 = 3,010万)にもなるわけです。

小規模企業共済は、「やらなきゃ損だ」と断言できるほどのメリットがあるのです。

掛け金を国が運用してくれる

節税効果もある

退職時にも節税のための制度(退職所得控除)が使える

ただし、以下のデメリットもあります。

加入期間が12カ月未満だと、掛け捨てになる

掛け金の額を減額すると、利回りが下がる

加入期間20年未満は元本割れする

でも、実は対策もできるんだよ^^

加入期間20年未満でも元本割れしない対策は、

単純に引き出して受け取るのではなくて、

事業廃止をして受け取ることです。

この形をとれば、加入期間20年未満でも元本割れしません。

25年も働いていれば、仕事の内容が変わることは当然あり得ます。

仕事内容が変わった時に、

- 事業廃止の届出をして

- 小規模企業共済を受け取れば

元本割れはしないのです。

中には、毎月7万円も払えないと言う人もいるかも知れません。

そんな人は、月3万円でシミュレーションしてみましょう。

- 積立額:900万円(35歳〜60歳まで25年間)

- リターン:約1,400万円(節税効果込み)

今や、大卒・大企業の従業員でさえ退職金は1,700万円台です。

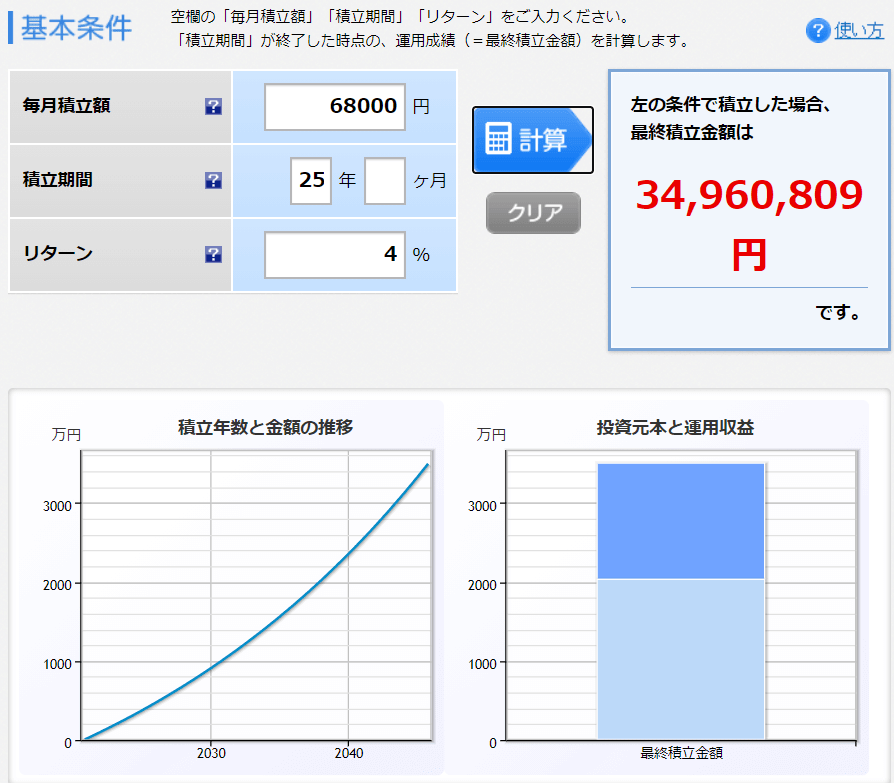

iDeCo

iDeCoについては、普通の会社員でも利用できますが、フリーランスの方がメリットが大きいです。

公務員や会社員は12,000円~23,000円しか掛金を拠出できない

自営業者は月額68,000円まで掛金を拠出することができる

この差が非常に大きくなります。

iDeCoは、他に類を見ない優遇された最強の制度の1つです。

掛け金が全額所得控除(節税効果あり)

運用益・配当金が非課税

受け取り時にも税優遇あり(退職所得控除、公的年金控除)

「原則60歳まで引き出せない」という資金拘束のデメリットはあるものの、「老後のため」の制度として使うなら、もはやデメリットにはなりません。

もし、月額68,000円の枠をフルに使うことができれば、25年でかなり成長する可能性があります。

元本2,000万円に対して、複利4%で運用した場合、25年後の受取想定額は3,500万円にもなります。

25年あれば、長期投資の期間としては十分で、4%の運用利回りも決して非現実的な数字ではありません。

節税効果を加味して、もう少し高い利回りが狙えると考えれば、実際には4,000万円近くになるはずです。

節税効果も含めて、4,000万円を30年で受け取れば、受取額は年額133万円(月額11万円)になります。

これは、大企業勤務の会社員の「厚生年金に匹敵する金額」です。

フリーランスも、小規模企業共済とiDeCoを利用することで、福利厚生に恵まれた会社員に匹敵する保障が得られることがわかりますね。

小規模企業共済に月3万円:25年後に約1,400万円(節税効果込み)

iDeCoに月6.8万円:25年後に約4,000万円(節税効果込み)

だからこそ、

フリーランス向けの優遇制度を知っている

実際に活用できる

ことが、運命の分かれ道になります。

今までの話から

「会社員より月10万円も多く掛金を払って、ようやく大企業の会社員に匹敵する保障が得られるなんて…。」

「フリーランスって、保障が弱いんだね。やっぱり会社員が最強なのでは?」

と考える人もいるかもしれません。

しかし、会社員も「自己負担の厚生年金保険料」を払っているため、その分を考慮すると差額は月7.5万円ほどに縮小します。

つまりフリーランスになっても、以下の条件を満たせば大企業の会社員に匹敵する「老後」を手に入れられるというわけです。

理想の生活スタイルを送るだけの生活費を稼ぐ

月7.5万円分、老後に向けた準備をする

かなりの種銭を確保する必要があるように見えますが、フリーランスは稼ぎに波があるため

- 稼げる時に、将来の積み立て分までしっかり確保して

- 稼げなくなったら、確保しておいたお金を掛金に回す

という運用方法で、十分乗り切れます。

種銭を確保するポイントは「収入が爆発した時に、いかに冷静でいられるか」です。

収入が増えれば増えるほど使ってしまう人は、楽しい生活を送れるでしょう。

しかし、将来への備えという点では、不安が残るのは当たり前です。

語弊を恐れずに言えば、リベ大で学んで行動していれば、遅かれ早かれ月7.5万円くらいは余分に稼げるようになります。

なので、諦めずに行動し続けましょう^^

会社員の退職金をそれほど気にしなくて良い理由

リベ大に寄せられる相談の中で、

「将来手に入る退職金のことを考えると、会社を辞めるのがもったいない」

というパターンもよく見かけますが、実はそんなに気にする必要はありません。

理由は2つあります。

- 理由①:20代30代の場合、退職金の割引現在価値はそれほど大きくないから

- 理由②:退職金は減り続けているから

理由①:20代30代の場合、退職金の割引現在価値はそれほど大きくないから

お金は

25年後にもらえる100万円よりも

今もらえる100万円の方が、価値が高いです。

この事実は、「人的資本」に関する記事で解説しました。

もし、以下の2択どちらかを選ぶとしたら、全員が「B:今すぐ100万円もらう」と答えると思います。

- A:25年後に100万円もらう

- B:今すぐ100万円もらう

全員が「B:今すぐ100万円もらう」と答える理由は、「100万円を定期預金に入れておけば、25年後には100万円以上の金額になるから」です。

例えば定期預金の金利が5%の世界では、100万円を定期預金に入れると、25年後には約340万円になります。

つまり、以下の2択でようやく「どちらにしようか悩む」ようになるのです。

- A:25年後に約340万円もらう

- B:今すぐ100万円もらう

将来もらえるお金は、割り引いて考えなければ、今の価値に直せません。

割引現在価値の話と同じで、25年後にもらえる2,000万円は、年利5%で想定した場合、現時点の価値に直すと590万円にしかなりません。

そのためリベ大としては、以下のような考え方をおすすめします。

「会社を辞めたら、2,000万円も損する!」ではなく、

「会社を辞めたとしても、現在価値ベースでは590万円を失うだけ」と考える

590万円という金額のために

自分がやりたいこと・チャレンジしたいことをあきらめる

今の会社にしがみついて、ダラダラと生きる

のは、もったいないというわけです。

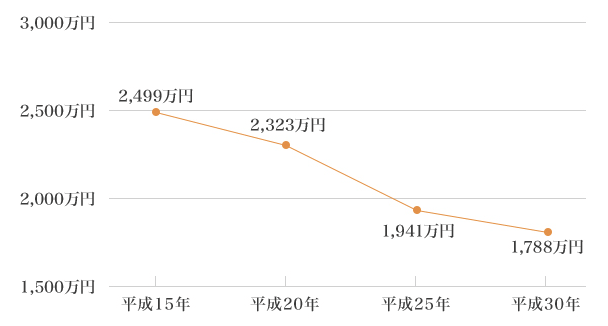

理由②:退職金は減り続けているから

何度か紹介しているデータですが、厚生労働省の「就労条件総合調査」によると、退職金はひたすら減り続けています。

- 1997年:2,871万円

- 2003年:2,499万円

- 2008年:2,280万円

- 2013年:1,941万円

- 2018年:1,788万円

一昔前は

- 良い大学に入って、良い会社に入る

- 退職金と年金で悠々自適の老後を迎える

というのが王道でしたが、今や「古き良き昭和の成功モデル」に過ぎません。

ひとときの「幸せな夢だった」と考える方が自然です。

- ただでさえ、受取金額は減り続けている

- 割引現在価値で考えると、さらにその金額は小さくなる

- フリーランスにも、老後の備えを作る優遇制度が用意されている

いろいろ考えると「退職金(=老後)が気になって会社を辞められない」ってのは、マネーリテラシー的にイケてないね(笑)

最後にオマケですが、フリーランスが老後に弱くない究極の理由の1つが「定年がない」ことです(笑)

両学長のお父様は、73歳になった今も現役で働いているそうです。

働くと言っても

- 自宅の近くの工場に行って

- 自分の特設ゴルフ練習場で、ゴルフの練習をして

- 仕事の電話が鳴ったら、その時だけ仕事をして

- 暇になったら、家に帰ってきてNetFlixでドラマを見て

- 実質、週休5日

という状態です。

それでも、年金の足しには十分な稼ぎがあります。

好きな仕事なら、死ぬまで働けます。

収入>支出の状態をキープできるなら、極論ですが備えは1円もいりません。

まとめ:正しい知識をつけて行動しておけば、フリーランスの老後は心配いらない

今回は「独立したいけど老後資金が不安」な方向けに、フリーランスの老後資金について解説しました。

フリーランスになると、老後が心配

退職金がなくなるのがもったいなくて、辞める決心がつかない

結論、フリーランスでも小規模企業共済とiDeCoを最大限活用すれば、大企業のエリートサラリーマンに匹敵する「老後」の保障が手に入ります。

これらの制度を活用すると、節税効果を含め25年間で、例えば以下のような保証を得られます。

小規模企業共済に月3万円:約1,400万円

iDeCoに月6.8万円:約4,000万円(年利4%運用)

中には自分だけではなく、

妻を法人の役員にして、妻の分まで小規模企業共済に加入する

妻の分もiDeCoに加入する

ことで、急速に富を蓄えている人達もいます。

節税の自由度が高いから強いよね^^

こういう成功者が、実は珍しいものではなく「典型例」だということは、橘玲さんの「黄金の羽根の拾い方」などを読めば分かると思います。

自営業者は、確かに収入が不安定です。

しかし、不安定というのは

稼げないリスクがあるという意味だけではなく、

大きく稼げてしまうリスクもあるということです。

大きく稼げた時に「将来の掛金」をしっかり取っておけば、月10万円弱の掛金の拠出も決して非現実的な話ではありません。

そして、もし想定外に「稼げなかった」としても、自営業には「定年がない」というメリットもあるので、そんなに怖がる必要もありません。

日々の勉強で知識を蓄えて、少しでも多くの人が

会社員のメリットを感じるなら、会社員で

独立してやっていきたいのなら、フリーランスで

自分の性格・才能をフルに活かして、豊かな人生を送ってもらえたら嬉しいです。

いきなり独立とまでは行かなくても、自分の事業を持つと非常に楽しいので、ぜひチャレンジしてみてください^^

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「独立したい」という人に読んでもらいたい記事がこちら!