こんにちは、こぱんです!

リベ大では、経済的自由を目指すための「お金にまつわる5つの力」について発信しています。

▼図解で簡単に分かる「お金にまつわる5つの力」

リベ大をキッカケに副業や高配当株投資を始めた人も増えてきましたが、そんな中、あるお問い合わせを1件いただきました。

私は5年でリタイアしたいと考えています。副業や配当金で月3~5万円が手に入るようになったのですが、このペースではリタイアできる気がしません。

投資雑誌を見ていると、「年間家賃収入1,500万円」や「資産2億円」という資産を、わずか2~3年で築いた不動産投資家が紹介されています。

5年でリタイアするなら不動産投資しかないと考えているのですが、リベ大の意見を聞かせていただけないでしょうか?

→ 配当金は最強の不労所得ですが、年利はせいぜい3~7%程度

→ 仮に副業収入が年間1,000万円でも、税引き後の手取りは700~750万円程度

→ 700万 × 5年 = 3,500万円ではリタイアは厳しい

→ 可能性と再現性は高いと言える

ただ、不動産投資に比較的チャンスがあるとはいえ、年間家賃収入1,500万円という数字から「会社を辞めてリッチに暮らせる」と憧れる人がいたら、それは甘すぎです。

そこで今回は、「年間家賃収入1,500万円は、本当にスゴイのか?」ということに関して、以下の2つを解説します。

- 年間家賃収入1,500万円から引かれる5つのコスト(お金)

- 数字から見る不動産投資の「現実」

家賃収入1,500万円のうち、手元に残るお金の計算過程・金額をイメージできる人は、実際かなり少ないでしょう。

また、「不動産投資には全く興味ない!」という人も、投資雑誌・投資セミナー等が、どんな現実を隠しているのかを知っておくことは大切です。

リベ大は、不動産の知識は義務教育で教えるべきだと考えているほど、生きるための基本的な知識だと確信しています。

なぜなら株よりも歴史が遥かに古く、古今東西、お金持ちが愛し続けてきたものが不動産だからです。

みなさんも買うだけではなく借りたり、不動産とは必ず付き合いがあるでしょう。

自分に不動産の知識は必要ないと考えている人が、お金持ちになるのは難しいのです。

目次

解説動画: 【幻想です】不動産投資で「年間家賃収入」に目を奪われてはいけない理由(アニメ動画)

このブログの内容は下記の動画でも解説しています!

年間家賃収入1,500万円から引かれる5つのコスト

はじめに、みなさんには不動産投資クイズに挑戦してもらいましょう。

1.8億円の一棟マンションに投資するために、購入金額の全額を「25年ローン・借入金利3.0%」で銀行から借りました。

年間の家賃収入は1,500万円ですが、ローン返済や諸々の支払いをして、本当に自由にできる「手残りのお金」は以下の3つのどれでしょうか?

- 620万円

- 340万円

- 160万円

サラリーマンや公務員の多くは、「自分の銀行口座に入ってきたお金は全て自由に使っていい」と考えているでしょう。

なぜなら、彼らの給料は税金や社会保険料が天引きされており、給料を受け取るために支払うべき経費がありません。

銀行口座に振り込まれたお金(給与)は、基本的に生活費として使って良いというワケです。

家賃収入は、あくまでも「売上」であり、そこから色々なコストが引かれていきます。

仮に、銀行口座に入ってきた家賃収入を全て自由に使っていたら、3ヶ月も経たずに破産するでしょう。

そこで、クイズとして取り上げた年間家賃収入1,500万円から引かれる、5つのコストを一緒に見ていきましょう。

- ①空室による損失

- ②管理委託費

- ③その他諸経費

- ④ローン返済額

- ⑤税金

コスト①:空室による損失

不動産投資サイトに記載されている「想定家賃年収」というのは、満室想定の年間家賃収入です。

満室想定とは、仮に30室のアパートを運営している場合、30室すべてが埋まっている時に年間で受け取れる家賃というわけです。

ただ、年間を通して一度も退去が発生しないなんていうことは、まずありえません。

そして、退去が発生すれば、空室が埋まるまでには少なくとも1~3ヶ月の時間を要します。

一般的な目安として、入居率が95%もあれば、かなり優秀と言えるでしょう。

しかし、95%という優秀な入居率でさえ、裏を返せば5%の空室による損失が出ていると言えます。

満室想定の年間家賃収入1,500万円の5%、つまり75万円が引かれるというわけです。

「SNSなどのプロフィール欄に、満室想定の家賃収入を記載している不動産投資家なんているの?」と思う人もいるでしょう。

ですが、実際にそういう変な人も存在するのが、不動産投資の世界です。

家賃収入の金額をプロフィール欄に載せるのは1つのブランディングになるので、小さく見せるより大きく見せたくなる誘惑に駆られるのです。

仮にみなさんが、不動産投資を始めたAさんだったら、以下の場合どうしますか?

Aさんは、とある年の途中に5,000万円の物件を購入しました。

その後、投資雑誌などのインタビューを受けることになり、プロフィール欄に家賃収入を載せることになりました。

さて、Aさんはどんな数字を載せるでしょうか?

だからこそ、みなさんが不動産シミュレーションをする時には、空室は多めで想定した方が良いでしょう。

また、他人のプロフィール欄に載っている家賃収入は、「本当かな?」という感覚で見てください。

コスト②:管理委託費

「不動産投資は楽なビジネスだ」と言われる理由の1つが、管理会社の存在です。

管理会社は、物件のオーナーに代わり様々な対応をしてくれる、非常に頼もしいビジネスパートナーです。

入居者探し(集客)

入退去における契約の取りまとめ

入居者のクレーム対応

家賃の回収

物件の清掃

ビジネスパートナーですから、もちろん報酬を支払う必要があり、報酬の相場はざっくり家賃の5%前後です。

ちなみに自主管理と言って、管理会社を通さずに全部自分でやることもできます。

そうすれば5%の経費(報酬)は不要となりますが、代わりに自分の時間は失われます。

「不動産もお手入れも大好き!」という人でなければ、一般的には管理会社に任せた方が良いでしょう。

つまり少し高めに想定しても、年間家賃収入1,500万円の5%、75万円のコストが委託管理費にかかると考えておきましょう。

コスト③:その他諸経費

空室による損失(5%)と管理委託費(5%)で、既に約10%のコストが発生しています。

しかし、不動産経営にかかるコストは、他にも以下のような「諸経費」がかかります。

- 固定資産税

- 各種保険料(火災保険料、地震保険料など)

- 修繕費(外壁の傷みや、設備の故障対応)

- 広告費(入居者を探すのに必要)

不動産は、英語でReal Estate(リアル・エステート)と表現されます。

- Real = 「本当の」

- Estate = 「資産」

そのため、「不動産こそ本当の資産だ!」とか、「Realは、スペイン語のレアル"国王の"とか"王室の"という意味だ!」とも言う人もいます。

確かに購入した不動産は自分の物であっても、「固定資産税」という名の上納金をお役所に支払います。

固定資産税を滞納すれば、物件は没収されてしまうので、やはり不動産は国・地方自治体の持ち物なのかもしれません。

ちなみに、多くの不動産を持つ学長の友人も、「どれだけ不動産を持っていても、所詮は鎖に繋がれたお金持ち」と話しているそうです。

また修繕費も、築年数などによって差はありますが、ざっくり年間家賃収入の5%は確保しておくべきと言われています。

つまり、その他の経費を全て集めると、年間家賃収入1,500万円の10%、約150万円のコストが生じるわけです。

コスト④:ローン返済額

今回の事例では、フルローンで物件を購入しているため、銀行への返済額もかなりのものになります。

1.8億円を「25年ローン・借入金利3.0%」で借りる場合、返済額は月85万円、年間で約1,000万円です。

ちなみに、1年目の返済における、元本と利息の金額を見てみましょう。

- 元本返済:500万円

- 銀行へ支払う利息:500万円

さて、ここまでの4つのコストを、年間家賃収入である1,500万円から引いた残りはいくらになるでしょか?

- ①空室による損失(5%):75万

- ②管理委託費(5%):75万

- ③その他諸経費(10%):150万

- ④ローン返済:1,000万

合計で1,300万円のコストが引かれ、手元に残るお金は200万円となってしまいました。

コスト⑤:税金

最後に追い打ちをかけてくるのが、税金です。

ようやく手元に残った200万円に対して、所得税や住民税といった税金がかかります。

かなり低めで税率を想定しても、合計で約20%が税金として徴収されます。

- 所得税:10%

- 住民税:10%

少し補足をするけど、難しい話だと感じる人はサラッと流してくださいね^^

今回は下記2つが釣り合うものとして計算しています。

- ローン返済額(年間1,000万円)

- 支払利息(年間500万円)+減価償却費

つまり、「会計上の利益」と「手元に残るキャッシュ」は等しいものとして見ています。

つまり税金として、200万円 × 20% = 40万円を支払うため、最終的に手元に残ったのは160万円となりました。

1.8億円の一頭マンションに投資するために、購入金額の全額を「25年ローン・借入金利3.0%」で借りました。

年間の家賃収入は1,500万円ですが、ローン返済や諸々の支払いをして、本当に自由にできる「手取りのお金」は以下の3つのどれでしょうか?

- 620万円

- 340万円

- 160万円(答え)

ちなみに、2つ目の340万円は「入居率100%・諸経費0%」という、ありえない前提での数字です。

1つ目の620万円にいたっては、どれだけ条件が整ったとしても、到達することは無い数字と言えるでしょう。

数字から見る不動産投資の「現実」

借入額に対する手残りの割合

年間家賃収入が1,500万円あったとしても、フルローンで購入していた場合、手残りは160万円程度ということです。

みなさん、「1.8億円の借金を抱えて、手残りは160万円」と聞いてどう感じますか?

手残りが160万円だと、ちょっと計画外のことがあると、すぐに赤字転落をしてしまうでしょう。

- 空室が立て続けに発生してしまう

- 時間の経過と共に、家賃が下落してしまう

- モンスター入居者に室内を破壊され、急に大きな修繕が必要になる

今回は、5年でのリタイアを目標に、フルローンで一棟モノのアパートやマンションに投資した場合、どうなるか解説しました。

1つの目安として覚えておいて欲しいのですが、「借入額に対して1.5~2.0%の手残りがあれば優秀」です。

つまり、手残りで年間600万円を目指したいのであれば、ざっくり3億円の借金が必要だというイメージです。

もちろん、投資スタイルによって、必要な借金も手残りの割合も違ってくるでしょう。

物件の場所:都心、地方都市

投資手法:ボロ戸建て投資、築古物件のリノベーション投資

ちなみに、借入額(フルローン)に対して1.5%~2.0%の手残りというのは、成功している不動産投資家の方々から見ればツッコミどころも多いでしょう。

「投資している物件の利回りが低すぎるから、もっと良い物件を選ぶべき!」

「借入金利が高すぎるから、金融機関の選定が甘い!」

「空室率はそんなに高くないから、満室にできないのは努力が足りない!」ただ、不動産投資は「個別性」が高いため、あくまでよくあるイメージということで、ご承知おきください。

例えば、みなさんにすぐれた経営力があり、以下のことが実現できれば手残りは160万円から430万円に伸ばせます。

→ 超優良な投資家じゃないと難しい金利

→ 自分の時間はもちろん減る

→ 入居率100%、満室経営を続ける

これだけ取り組んで手残りが430万円、ようやく「家族3人暮らせるかな?」という感じでしょう。

それでも、1.8億円の借入額に対して2.4%(430万円 ÷ 1.8億円)の手残りであり、かなり甘めに見た「手残り率」ということになります。

不動産投資の「幻想」と「現実」

さて、不動産投資の「幻想」と「現実」をまとめると以下のようになります。

初心者が抱きがちな不動産投資に対する「幻想」

- 年間家賃収入〇千万円で優雅な生活!

- 資産〇億円の不動産を持っていたら、完全に富裕層!

フルローンでの不動産投資の「現実」

- 年間家賃収入1,500万円でも、手残りは200万円もない

- 3億円の資産でも、実際の手取りは600万円程度

(※数字は、あくまでも一例)

結局のところ、サラリーマンや公務員が「5年でリタイアしたい」と考えるのであれば、とにかく借金を重ねるしかありません。

同時に、年間家賃収入〇千万円、資産〇億円の裏には、大きな借金があることもしっかりと理解しましょう。

資産ゼロの状態から、不動産投資によって5年でリタイアできるかどうかは、以下のような条件をクリアしていくゲームとも言えるでしょう。

- 条件に合う優良物件を探す

- 銀行から融資を引っ張る

- 数億円の借金をする

今回は注意喚起の意味も含めているため、不動産の「幻想」と「現実」を、少しネガティブな印象に寄せて記事にまとめました。

勘違いしないで欲しいのですが、不動産が優秀な「金のなる木」であることは間違いありません。

ただ、わずか数年で、年間家賃収入○千万円・資産○億円を築くということは、決して簡単ではないのです。

下記の素養を兼ね備えた人でなければ、実現は難しいと言わざるを得ません。

行動力がある

勉強熱心

銀行から融資を引くための信用もある

リスクを取る度胸もある

短期リタイアのための不動産拡大戦略は、リスクが高すぎるため万人におすすめできる方法ではありません。

もちろん、実際にこのような手法で望みを叶えた投資家さんもいるので、決して否定する主旨ではないことを、ご承知おきください。

正しく学んで行動を続けられる人にとって、不動産がポートフォリオの中の重要な資産になることは間違いありません。

フルローンでさえ上手くいく可能性がある投資のため、自己資金を適切な金額だけ入れて、まともな経営をすれば、しっかり稼いでくれることは想像に難くないです。

そのため、どうしても会社員生活に我慢できなくて、大きなリスクを取ってでも早期リタイアしたいのであれば止めません。

ただリベ大としては、基本的にゆっくりとした資産拡大をオススメしていることを忘れないでください。

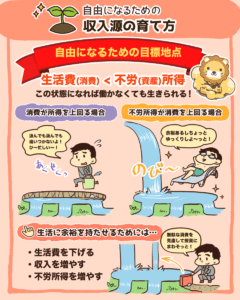

▼図解で分かる投資の目的

まとめ:キラキラした情報に惑わされずに裏に隠れた現実を見抜こう

キラキラした情報と現実

年間家賃収入1,500万円は、フルローンの一棟モノのマンション・アパートの不動産投資であれば全く凄くありません。

そもそも、サラリーマンの年収1,500万円とは、全くイメージが違います。

現実では、家賃収入1,500万円から以下の5つのコストが引かれ、最終的な手残りは約160万円になるでしょう。

- ①空室による損失

- ②管理委託費

- ③その他諸経費

- ④ローン返済額

- ⑤税金

年間家賃収入〇千万円で優雅な生活!

資産〇億円の不動産を持っていたら、完全に富裕層!

みなさんも「キラキラした情報に惑わされず、現実を見ること」を大切にしてください。

また、高額な家賃収入・資産の裏側にある「大きな借金」も、しっかり考察するようにしましょう。

幸いなことに、不動産は「現実」と向き合ってもなお、投資する価値があるモノです。

- 年間家賃収入を、手残りベースでも記載してくれている人

- 購入総額ではなく、純資産額を記載してくれている人

- 保有物件の収支を、細かく公開してくれている人

- 不動産賃貸業の経験が長い人(10年以上)

不動産投資は、正しい知識を持ち、正しく電卓を叩けば、それなりの精度で、事前に利益が読める投資です。

言い換えれば、失敗する人は、幻想先行型で、兎にも角にもシミュレーションが下手すぎると言えるでしょう。

不動産投資に大切な知識と環境

不動産投資に取り組む上で、必須とも言える知識が「簿記」です。

「簿記の知識なくして、不動産投資の成功はなし」と言っても過言ではないほど、重要な基礎知識なのです。

減価償却の概念が理解できる

銀行融資で有利に交渉を進められる

自分の本当の資産を正しく把握することができる

簿記は、資本主義社会(株式会社の世界)のルール、土台とも言えます。

解説動画

→【価値ある資格】簿記3級・2級の学習を始めるのに「最適な時期」とその理由(アニメ動画)

簿記3級レベルなら、リベ大おすすめの資格スクール「クレアール」の教材を使えば、1~2ヶ月で合格レベルに余裕で到達します。

さらに、受講料は1万円もしないため、コストパフォーマンスもかなり良いです。

教材の無料サンプルもあるので、興味のある人は、ぜひ資料請求してみてください。

クレアール

また、リベ大のオンラインコミュニティ「リベシティ」の不動産投資部には、先輩大家さん・経験豊富な講師もいます。

「不動産投資のシミュレーション方法」など、リアルな情報が得られるでしょう。

物件の仲介をされたり、高額セミナーに案内されたりすることは一切ありません。

興味のある人は、ぜひ参加してみてください。

さて、冒頭で紹介した不動産クイズで、正解できた人はどれくらいいたでしょうか?

不動産投資は、正しい知識と相場観、入念なシミュレーションを行えば、成功確率を高めることができます。

▼図解で簡単に分かる収入源の育て方

不動産投資用物件の営業マンの巧みな話術に騙されるような自分の頭で考えない人には、資産価値のある物件は回ってきません。

みなさんのお金を守れるのは、他の誰でもない、みなさん自身です。

リベ大は、みなさんが「罠」を避けて、本当の資産を持てるように、これからも情報発信を続けていきます。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪ 同じ志を持った仲間と一緒に成長していきましょう! リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「不動産を購入したい!」という人に読んでほしい記事がこちら!