でも、なんで高校からお金について学ぶことになったの?

- 2022年4月から、成人年齢が18歳に引き下げられる。

→お金の知識がない成人が増え、トラブルが増えたら大変になる。

- 少子高齢化で、公的年金や社会保障制度などの土台が揺らいでいる。

→自分でお金を貯めておかないと、老後が大変になる。

- 欧米の先進国に比べて、金融教育が遅れている。

→国民が豊かにならないと、国の経済が回らなくなる。

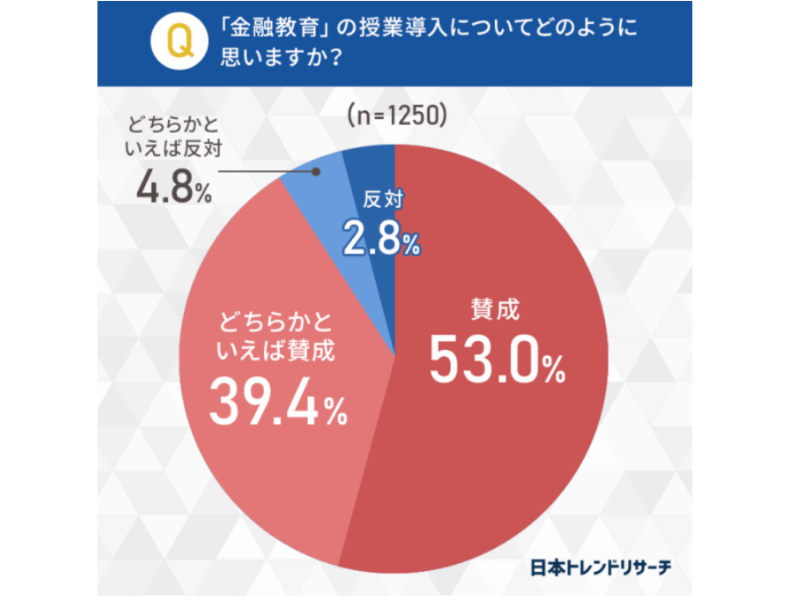

日本トレンドリサーチの調査によると、金融教育の授業導入について92.4%もの人が「賛成・どちらかといえば賛成」と答えています。

上記のように多くの人が「高校生から金融教育をしてくれるのは大賛成!」とはいうものの、具体的にどのようなことを学ぶのか知っている人は少ないかもしれません。

そこで今回記事では、以下について解説します。

- 高校生が学ぶ金融教育の全体像

- 高校生が学ぶ金融教育の詳細内容

- お金の初心者が最高効率で金融知識を身につける方法

高校生が学ぶ内容は、いわば「お金の知識」の基本中の基本です。

そのため、この記事を読めば以下のような様々なメリットを得られます。

大人なら知らないと恥ずかしいレベルの知識が分かる

金融リテラシーの全体像が見える

重要度の高いお金のテーマが分かる

また、皆さんが自分の家族や親戚、友人などとお金の話をする時に、何が一般レベルの話で、何が専門レベルの話なのかを区別するのにも役立つでしょう。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼どうして金融教育が必要なの?

目次

解説動画:【金融教育、4月に必修化】高校生は学校の「お金の教育」で何を学ぶのか?

このブログの内容は下記の動画でも解説しています!

高校生が学ぶ金融教育の全体像

ではまず、高校生が学ぶ金融教育の全体像を把握するため、学習指導要領を見てみましょう。

ちなみに学習指導要領とは、全国どこの学校でも一定の水準が保てるよう、文部科学省が定めている教育課程(カリキュラム)の基準です。

(参考:文部科学省「学習指導要領」より)

学習指導要領によると、金融教育に関しては以下2つの科目で学ぶことになっています。

- 公民科

- 家庭科

では、公民科と家庭科の学習指導要領を詳しく見てみましょう。

公民科

- 「金融とは経済主体間の資金の融通であることの理解を基に、金融を通した経済活動の活性化についても触れ」なさい。

- 「市場経済の機能と限界、持続可能な財政及び租税の在り方、金融を通した経済活動の活性化について多面的・多角的に考察、構想し、表現」しなさい。

家庭科

- 「生涯を見通した経済の管理や計画の重要性について、ライフステージや社会保障制度などと関連づけて考察」しなさい。

面白くなさそうなことだけは分かったけど。

皆さんの中でも、上記の学習指導要領から高校生が何を学ぶのか分かる人はほとんどいないでしょう。

そこで注目したいのが、金融庁が2021年からYouTubeで配信している「高校生のための金融リテラシー講座」です。

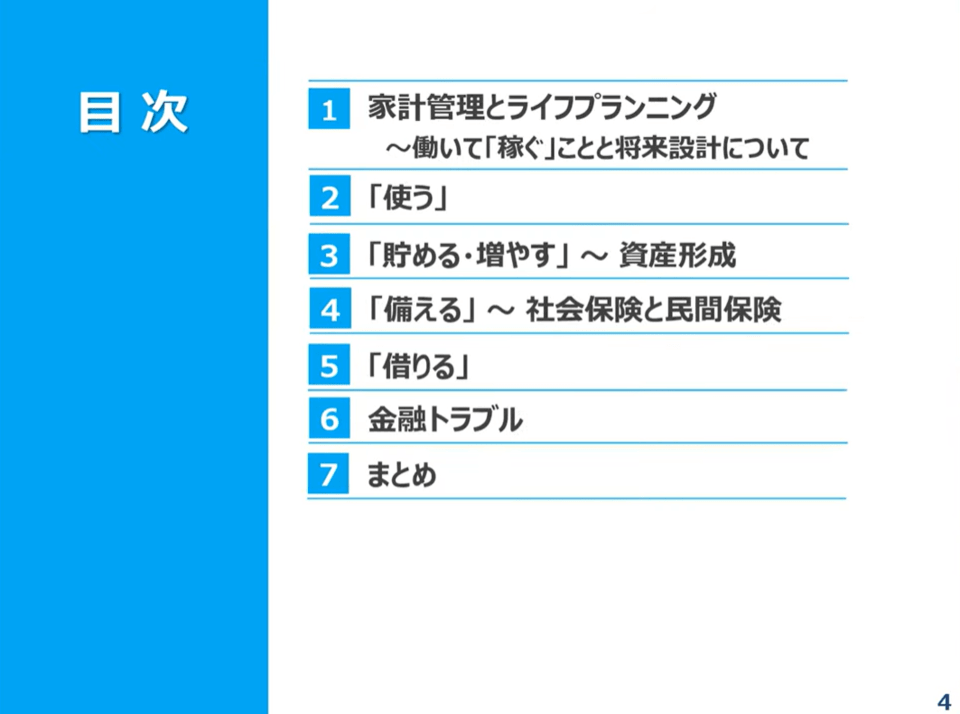

金融庁が配信する「高校生のための金融リテラシー講座」は、全6回で構成されています。

- ①家計管理とライフプランニング ~ 働いて「稼ぐ」ことと将来設計について

- ②使う

- ③貯める・増やす ~ 資産形成

- ④備える ~ 社会保険と民間保険

- ⑤借りる

- ⑥金融トラブル

高校生が学ぶ内容は、多少の違いはあるものの、リベ大の「お金にまつわる5つの力」とかなり類似していると言えるでしょう。

また講座の中で、金融リテラシーを高めるメリットについても解説されています。

- 家計管理がしっかりでき、借金が少なくなる。

- 計画を立ててお金を準備でき、やりたいことを実現しやすくなる。

- 緊急時の備えができ、危機(ケガや病気、不景気による収入減など)に強くなる。

- 詐欺や借金などのトラブルに遭うことが少なくなる。

- 経済的に自立し、より良い暮らしを送ることができる。

やっと、全体像が分かったよ!

高校生が金融教育で学ぶ詳細内容

ここからは金融庁の動画「高校生のための金融リテラシー講座」の内容を詳しく解説します。

もちろん、金融庁の動画だけが学校の教材として使われるワケではないでしょうが、高校生に学んでほしい内容がまとめられているのは間違いないはずです。

- ①家計管理とライフプランニング ~ 働いて「稼ぐ」ことと将来設計について

- ②使う

- ③貯める・増やす~資産形成

- ④備える~ 社会保険と民間保険

- ⑤借りる

- ⑥金融トラブル

講座内容①:家計管理とライフプランニング

家計管理とライフプランニング編では、高校生に理想の人生や計画を考えてもらいます。

- どんな仕事をしたいか?

- 結婚するか?

- 子供はどうするか?

- どこに住むのか?

- 何歳まで働くのか?

- 実現したいことや欲しいものは何か?

理想の自分を実現するために必要な「お金」を手に入れるには、基本的に働かなければいけません。

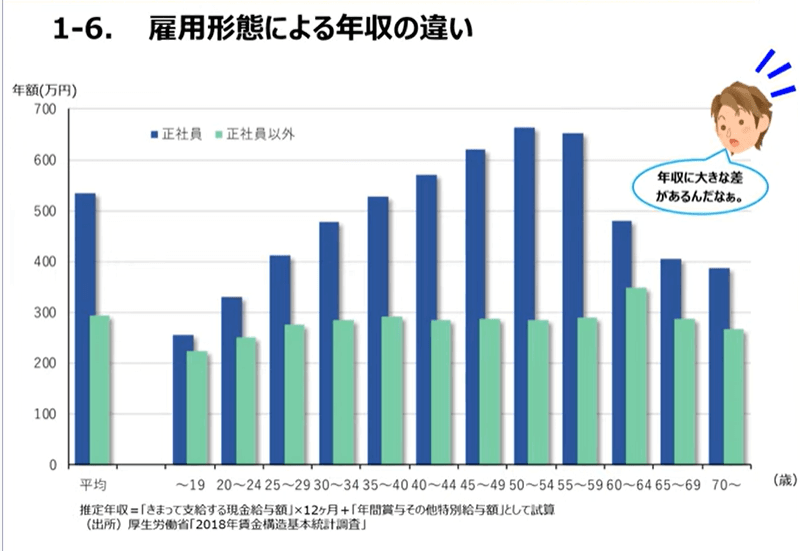

そこで、今後の働き方を考える参考資料として、雇用形態による年収の違いを示したデータも提示しています。

- 正社員の平均年収:500万円超

- 非正社員の平均年収:300万円未満

もちろん、家計管理において、収入だけでなく支出について考えるのも大切なため、以下の「人生の3大支出」も解説されています。

- 教育

- 住宅

- 老後

※「保険」や「車」が入るパターンもある

このように金融教育を通じて、人生で一番お金がかかるのは何で、どれくらいの金額になるかを若い時から知っておくのは、大きなメリットがあります。

なぜなら、大きな出費が発生する場面で判断を間違えにくくなるからです。

さらに3大支出について以下の話まで深く学べると、今後の実生活でもっと役立てられるでしょう。

教育

- 私立と公立での学費の違い

- 文系と理系での学費の違い

住宅

- 地価の推移

- 地方と都市圏の物件価格の推移

- 最近の都市圏のマンション価格高騰の背景

老後

- 老後2,000万円問題

- 年金制度の仕組みと破綻の可能性

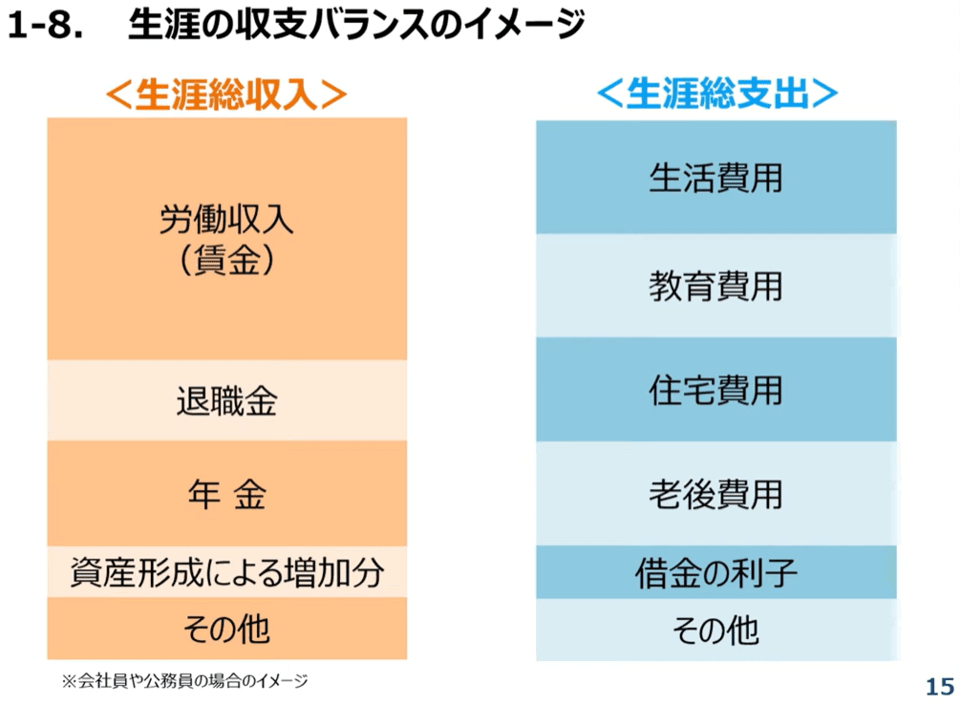

さて、皆さんは自分の生涯の収支バランスを考えたことがあるでしょうか。

解説の中では、生涯の収支バランス(会社員や公務員の場合)をイメージした表が提示されています。

上記の表から人生全体の収支をイメージできれば、大きな視点で様々なことを考えられるようになります。

- 「労働収入(生涯賃金)が高い仕事は、どんなものがあるのだろう。」

- 「収入の中で退職金が占める割合は、想像以上に多いな。」

- 「年金の役割は大きいんだな。」

- 「資産形成での収入をもっと増やせないかな。」

講座内容②:使う

使う編では、「ニーズ(needs)とウォンツ(wants)」や「キャッシュとキャッシュレス」など、お金を使う場面で非常に大切なことが解説されています。

ニーズ(=必要なもの)とウォンツ(=欲しいもの)を区別してお金を使いましょうという内容です。

ニーズとウォンツを考えるのは、家計管理において非常に重要と言えます。

- 自分が買おうとしているものが、「必要なもの」なのか「欲しいもの」なのか?

- 自分の家計に占める「必要なもの」と「欲しいもの」の割合は適切なのか?

FIREを達成する人達は、人生における「必要なもの」と「欲しいもの」を以下のように考えています。

- 必要なもの:用が足せるなら、最低限のもので良い。(例:車は動けばよい)

- 欲しいもの:自由が一番欲しいから、自由の土台となるお金は必要以上に使わない。

一方で、入ってきたお金をすぐに使う人は、以下のような考えを持っています。

- 必要なもの:必要なのだから、買えば良い。

- 欲しいもの:欲しいのだから、買えば良い。

入ってきたお金をすぐに使う人は、多くのお金を使って経済を回しますが、自分の手元にはお金が残りません。

このように、「必要なもの」と「欲しいもの」の区別や、「必要なもの」と「欲しいもの」にどのくらいの割合でお金を使うかは、まさにその人の生き様を表していると言えます。

キャッシュとキャッシュレスでは、以下のような内容が解説されています。

- キャッシュとキャッシュレス決済の違い

- 主なキャッシュレス決済方法(電子マネー、デビットカード、クレジットカード)

- キャッシュレス決済のメリット・デメリット

講座内容③:貯める・増やす

貯める・増やす編では、これまで学んだ「ライフプランニング」と「お金の使い方」を意識して生み出したお金をどう扱えば良いかを解説しています。

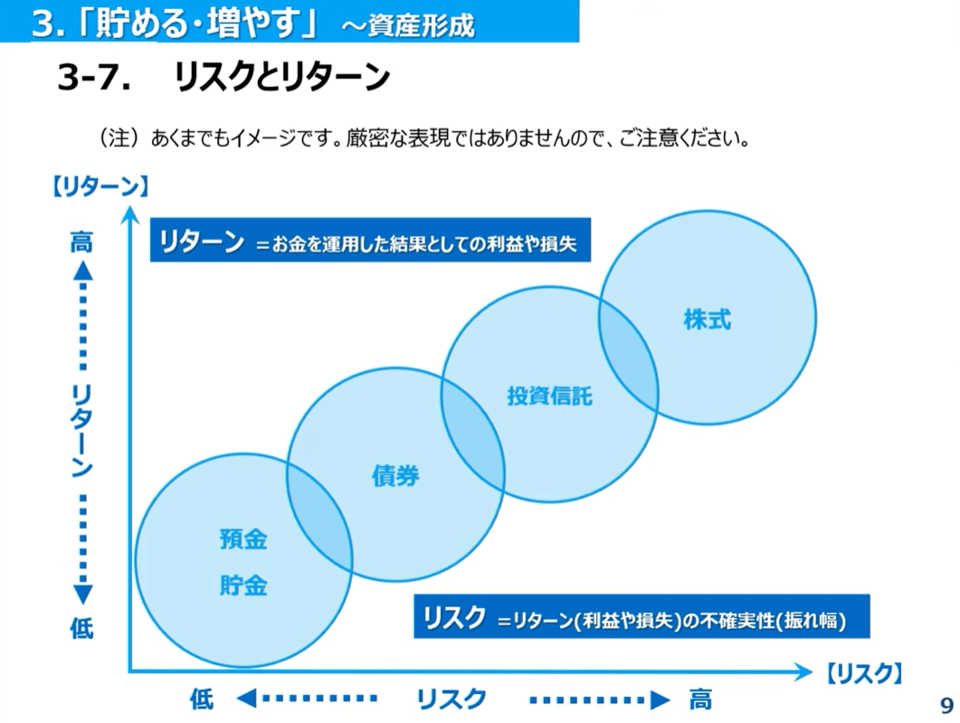

貯める・増やす編の主な内容は以下の通りです。

- 金融商品の3つの基準

- リスクとリターン

- 金利や複利の考え方

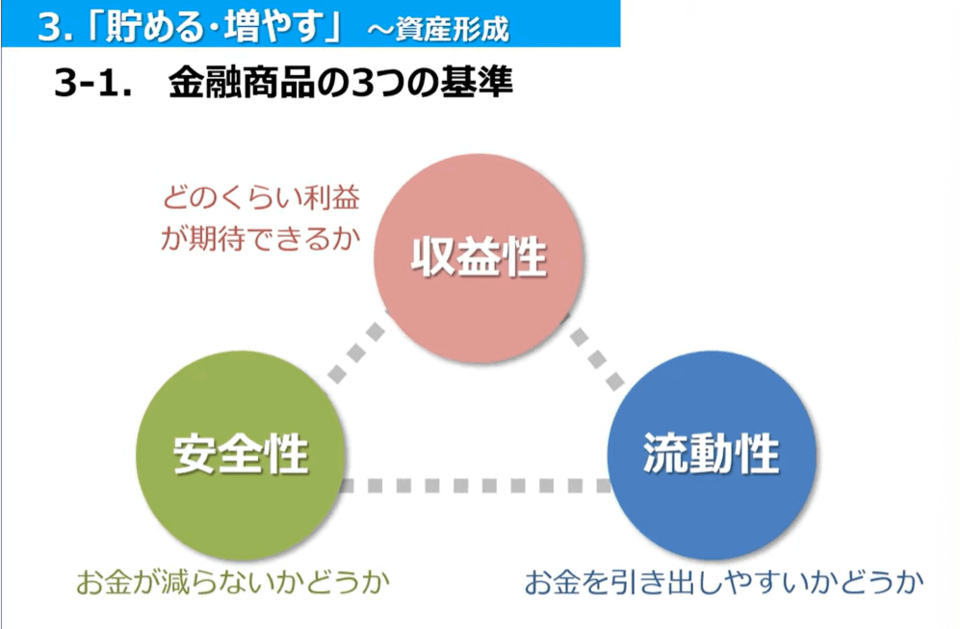

貯める・増やす編で最初に学ぶのは「金融商品の3つの基準」です。

- 収益性:どのくらいの利益が期待できるか

- 安全性:お金が減らないかどうか

- 流動性:お金を引き出しやすいかどうか

そして上記の基準に沿って、主な金融商品の特徴を解説しています。

預金・貯金

→ 一般的に収益性は低いが、安全性、流動性は高い。

株式

→ 安全性は低いが、高い収益性が期待できる。

債券

→ 安全性は発行する国や会社によって異なるが、一般的に収益性は預金より高く、株式より低い。

投資信託

→ 収益性、安全性、流動性は投資対象次第。

皆さんは上記の金融資産の特徴をすべて説明できますか。

各金融資産の特徴は、お金持ちになるには必須の知識なので、ぜひ頭に入れておいてください。

さらに、上記の4つの金融商品に加え、ゴールドや原油などのコモディティや、不動産についても触れられるとなお良いでしょう。

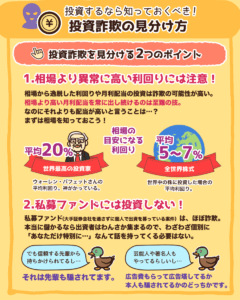

「高いリターンを追求すればリスクが高まり、リスクを低く抑えようとするとリターンも低下する」といった、リスクとリターンについても解説しています。

上記のグラフのように、高い収益性(ハイリターン)と高い安全性(ローリスク)は両立しないことは、若いうちから大原則として頭に叩き込んでおくべきでしょう。

そうすれば、投資詐欺で大切なお金を減らすことも無くなるはずです。

▼図解で分かるポンジ・スキーム

さらに、金利や複利の考え方についても学びます。

残念ながら、日本人の多くが金利や複利の計算ができません。

それは、リベ大ブログでも紹介した「金融リテラシー調査」の正答率も明らかになっています。

問:100万円を年率2%の預金口座に入れた場合、1年後の口座残高はいくらになるか?

→ 正答率:68%

問:100万円を年率2%の預金口座に入れた場合、5年後の口座残高はいくらになるか?

→ 正答率:43%

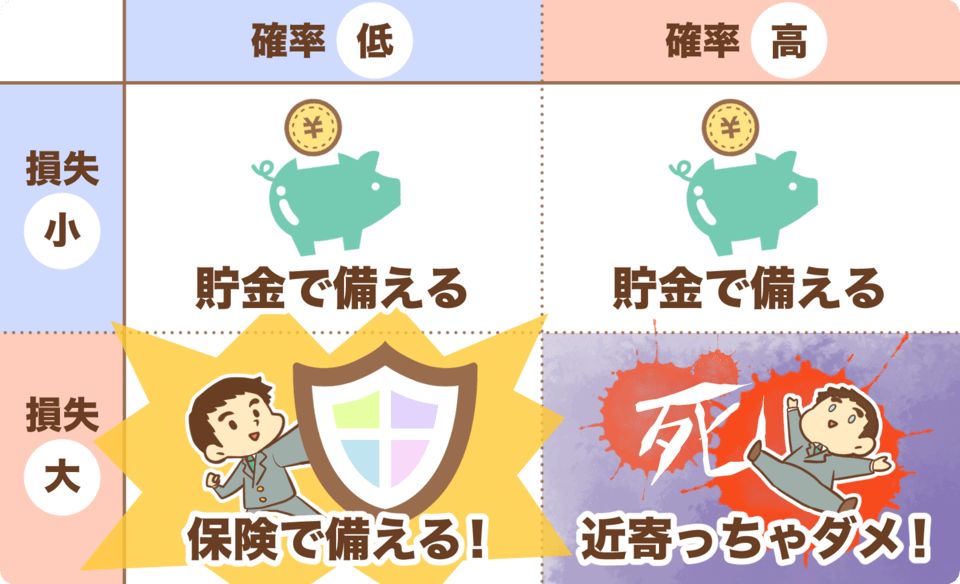

講座内容④:備える

備える編では「人生のリスクを網羅的におさえて備えましょう」と解説しています。

人生で備えるべきリスクとは、例えば以下のようなものです。

- 病気やケガで働けなくなる。

- 病気やケガで障害が残って、今まで通り働けなくなる。

- もしもの事が起こり、家族を遺してしまう。

- リストラされる。

- 介護状態になってしまう。

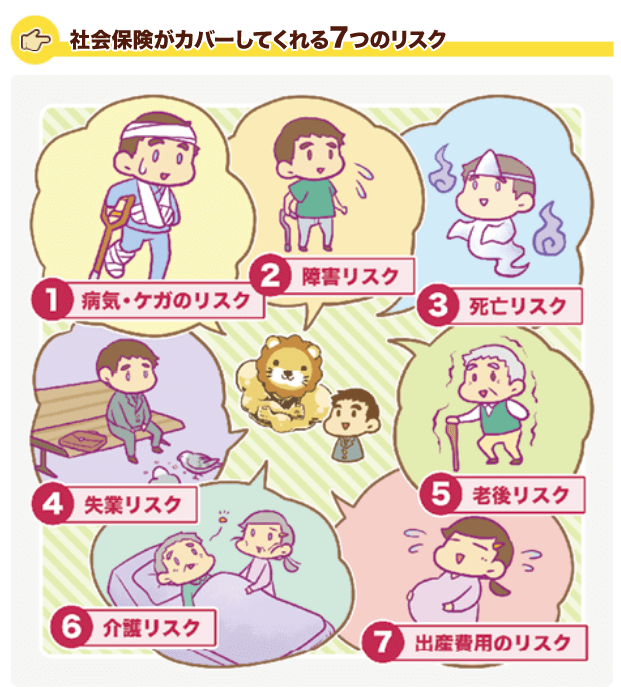

▼図解:社会保険がカバーしてくれる7つのリスク

なお、以下の記事では「社会保険の仕組みと社会保険料を安くする方法」について詳しく解説しているので、ぜひ参考にしてください。

金融庁の動画でも、社会保険について言及されています。

- 年金保険

→ 老後リスク・障害リスク・死亡リスクをカバー

- 医療保険

→ 病気・ケガのリスク・出産費用のリスクをカバー

- 介護保険

→ 介護リスクをカバー

- 雇用保険

→ 失業リスクをカバー

- 労災保険

→ 病気・ケガのリスクをカバー(業務中や通勤中によるもの)

そして、「まずは社会保険でカバーされる内容や範囲金額を理解したうえで、自分のライフプランに応じて資産形成や民間保険の利用を検討しましょう」と解説しています。

このように、公的保険と民間保険の位置づけや、保険をかけるべきものとそうでないものを学んでいくというワケです。

▼図解:保険の役割を正しく知ろう

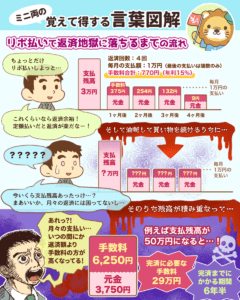

講座内容⑤:借りる

借りる編で学ぶ主な内容は、住宅ローンとクレジットカードの2つです。

借りる編では、「そもそも、借金とは何か?」を学んだうえで以下のことを学んでいきます。

- 住宅ローンを組んだ場合、人生でどれだけの利息を払うことになるのか。

- クレジットカードでの買い物は借金である。

- 分割払いやリボ払いをすると、手数料が発生するため最終的な返済額が大きくなる。

▼図解:リボ払い

関連動画

→ リボ払い失敗談! 〜たった1万円のリボ返済から6年半の借金地獄に落ちるまで〜【マンガ動画】

住宅ローンは、それだけで1冊の本が書けるほど論点の多いテーマです。

また「正しい住宅ローンの活用法・マイホームの買い方」は、人生の質を左右するほど重要なテーマと言えるでしょう。

講座内容⑥:金融トラブル

金融トラブル編では、金融トラブルの具体例や避け方、対処法について学びます。

金融トラブルの具体例

- マルチ商法

- SNS個人間融資

- 多重債務

金融トラブルを避ける方法

- おいしい話は気をつける

- はっきり断る

金融トラブルに遭ってしまった場合の対処法

- 行政や専門家に相談する

- 押印やサインをするときは、小さな注意書きまでしっかり読む。

- 情報の入手先や、契約の相手先である業者が信頼できるか確認する。

- ネットを使った契約では、対面取引とは異なる注意点があることを理解する。

以上が、高校生が学ぶであろう金融教育の内容です。

ここまでに出てきたキーワードをまとめると、以下となります。

- ライフプランニング(就職、結婚、子育て、老後等のライフイベントの予測)

- 家計管理(赤字解消・黒字化の習慣作り)

- 職業選択と生涯収支

- 人生の3大支出(教育・老後・住宅)

- ニーズとウォンツ

- キャッシュレス

- 金融商品の3つの基準(収益性・安全性・流動性)

- 主な金融商品の特徴

- リスクとリターン

- 金利と複利

- 人生のリスク

- 社会保険の役割

- 民間保険の位置づけ

- 借金(住宅ローンやクレジットカード)

- 金融トラブル

金融教育を「投資について学ぶこと」と勘違いする人も多いかもしれませんが、投資は金融教育の一分野に過ぎません。

高校の金融教育では、もっと広い意味でお金との付き合い方を学べるのです。

お金の初心者が最高効率で金融知識を身につける方法

ここまで読んだ皆さんの中には、以下のように感じた人もいるかもしれません。

「なんだか、お金の知識を学ぶのって楽しそう!」

「高校生に負けたくないから、もっとお金の知識を身につけたいな。」

「自分の子供に正しいお金の知識を伝えられるように、親として学んでおかないとな。」

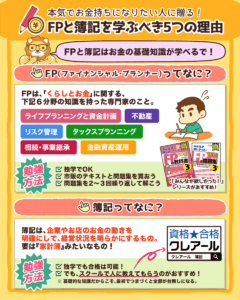

そんな人はFP3級の取得を目指しましょう。

そうすれば、最高効率で金融知識を身につけられます。

FP(ファイナンシャル・プランニング技能士)は国家資格ですが、難易度は決して高くありません。

- 合格率:80%超

- 必要な勉強時間:50時間 ~100時間程度

- 合格するための勉強方法:市販のテキストと問題集で学ぶ(独学OK)

FP3級の資格を取得するメリットはお金の教養が身につく点であって、就職が有利になったり年収アップに繋がったりするワケではありません。

あくまで、体系的に「お金の基礎知識」を学ぶためにベストな教材だと認識してください。

では、FP3級を学べばどのような知識を得られるのでしょうか。

FPの試験範囲は以下の6分野となります。

- ライフプランニングと資金計画

- リスク管理

- 金融資産運用

- タックスプランニング

- 不動産

- 相続・事業承継

FPの試験範囲を一通り学んでおけば、間違いなく高校生以上の知識が身につくでしょう。

大人として恥ずかしくない知識レベルが身につく点でも、実際に自分の人生に役に立つ点でも、FP3級の学習はおすすめです。

身につけたFP3級の知識を足がかりにして、さらに以下の方法で金融知識を増やしていけばよいでしょう。

- 本を読んで、特定のテーマの知識を深める。

- 新聞や経済雑誌を読んで、知識をアップデートする。

- YouTubeやネット記事などから「おすすめのファンド」や「おすすめのクレジットカード」など、さらに実務に沿った話をおさえる。

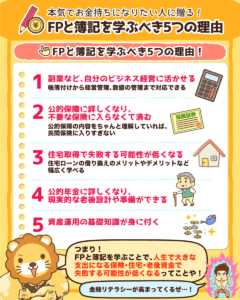

また、今回おすすめする優先順位としては2番目になりますが、余裕のある人は簿記3級も取得するのがおすすめです。

リベ大では日本人全員が「FP3級 + 簿記3級」レベルの金融知識を身につけるべきだと考えています。

▼図解:簿記とFPを学ぶべき5つの理由

関連動画

→ 【最高の基礎教材】本気でお金持ちになりたいなら簿記とFPを学ぶべき5つの理由【アニメ動画】

なお、簿記を学習するメリットは以下の通りです。

家計の流れがよく理解でき、支出を上手く削減できる。

持ち家と賃貸ではどちらが良いのか正確に判断でき、住宅コストを減らせる。

より良い転職先を探せる。

会社でプロジェクトや事業を管理する際に役立ち、出世に繋がる。

副業で青色申告ができるようになり、年10万円~30万円程度の節税ができる。

不動産投資で失敗するリスクを減らせる。

優良な高配当株式を探す際に役立つ。

簿記3級レベルなら、約1カ月~3カ月の学習時間で合格できる人も多いです。

また、合格率は40%強程度なので、取り組みやすい難易度となっています。

簿記3級は独学でも合格できますが、「勉強に自信がない」「独学だと不安だ」「確実に合格したい」という人は、スクールを使って学ぶのが良いでしょう。

なぜなら、簿記はかなりクセのある独特の技術のため、「プロに教わるかどうか」や「分からないときに気軽に聞ける環境があるかどうか」が合否を分けるポイントになるからです。

リベ大が一貫しておすすめしている簿記のスクールは、クレアールです。

- 試験に出ない部分は省かれており、教材のクオリティが高い。

- 値段が約1万円と、大手スクールの半分以下の値段でかなり安い。

- メールや電話での相談が無制限にできる。

- 受験や合格ができなかったという場合でも、申込月から1年間はWeb講義が受講でき(3級・2級単体のコースのみ)、各種サポートも活用できる。

ちなみに、クレアールでは無料教材サンプルの請求もできますので、簿記3級に興味を持った方は、ぜひ請求してみてください。

クレアール

もし、「スクールにお金をかけるのはイヤだから、絶対に独学が良い!」という場合は、簿記系YouTuberのふくしままさゆきさんの動画で勉強するのがおすすめです。

簿記3級レベルなら、独学で合格するのは絶対に無理というワケではありません。

まとめ:正しい「お金の知識」を学んで知識マッチョになろう!

今回の記事では、以下の3つについて解説しました。

- 金融教育で高校生が学ぶ全体像

- 金融教育で高校生が学ぶ詳細内容

- お金の初心者が最高効率で金融知識を身につける方法

2022年4月から、高校生の金融リテラシーを高めるための授業が始まります。

具体的に高校生は、以下のことを学ぶようになるでしょう。

- ライフプランニング(就職、結婚、子育て、老後等のライフイベントの予測)

- 家計管理(赤字解消・黒字化の習慣作り)

- 職業選択と生涯収支

- 人生の3大支出(教育、老後、住宅)

- ニーズとウォンツ

- キャッシュレス

- 金融商品の3つの基準(収益性、安全性、流動性)

- 主な金融商品の特徴

- リスク・リターンとは

- 金利・複利とは

- 人生のリスクとは

- 社会保険の役割

- 民間保険の位置づけ

- 借金について(住宅ローンやクレジットカード)

- 金融トラブルに遭わない方法

この内容を見て「私も正しいお金の知識を効率的に学びたい」と感じた人には、FP3級の取得をおすすめします。

なぜなら、体系的かつ効率的に学ぶという点では、FP3級以上の教材はないからです。

FP3級レベルの知識があれば、大人として恥ずかしい思いをせずに済むでしょう。

世界の見え方が変わりますよ^^

今、教育の現場では様々な金融教育の取り組みが行われています。

- 証券会社の社員を呼んで、高校生向けに授業を行う。

- 日本FP協会が、高校生向けテキストを刷新して無料配布する。

- 民間企業が、資産形成を学ぶゲームアプリを開発する。

皆さんの中には「義務教育で金融教育してほしい!」と考える人もいるかもしれません。

しかし、多くの教員が過重労働である現在の状況下で、さらに専門ではない金融教育まで担当するのは大変です。

そのため、教員以外の人も以下のように様々な角度から参加して、国全体として子供達をフォローできたら良いとリベ大は考えています。

- 学校:重要な必要最低限の金融教育を行う

- 民間:公教育の穴を埋めるサービスを提供する

- 家庭:親が子供にお金の教育をする

こうして様々な人から多面的な視点を学び、自分に合ったものを吸収していくのが子ども達にとっても良いのかもしれません。

いずれにしても、2022年4月に学校で金融教育が始まります。

日本が明るくなるように、皆でお金の知識のレベルを上げていきましょう。

以上、こぱんでした!

▼「もっとお金の知識レベルを上げたい!」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!