こんにちは、こぱんです!

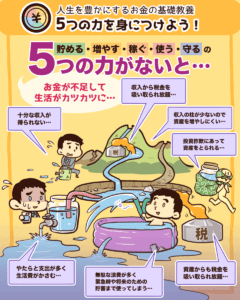

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

誰もが経済的自由を目指せると伝えているリベ大には、日々色々な質問や相談が届きます。

その中で今回は、お金を借りるときやクレジットカードの審査で利用される信用情報に関する質問を見ていきましょう。

「私はなぜか新しいクレジットカードの審査が通りません。

過去に何度か支払いが遅れましたが、全てきちんと支払っています。

クレジットカード会社でブラックリストに一度でも載ると、他の会社でも作れないのでしょうか?」

結論からお伝えすると、お金を借りるときやクレジットカード発行の審査は個人の信用情報に基づいて行われます。

そして、個人の信用情報は、全てのクレジットカード会社やローン会社に共有されているのです。

- 全てのクレジットカード会社やローン会社が、個人の信用情報を確認できる。

- 過去に何度か支払いが遅れると、信用情報を通じて、別のカード会社でも情報は共有される。

- お金を貸すかどうかは各会社の判断によるが、支払いの遅れの履歴があると審査は通りにくくなる。

そもそもクレジットカードで買い物をすると、すぐに口座からお金が引き落とされるワケではなく、一定期間カード会社があなたのお金を立て替えています。

つまり、期間は短くてもクレジットカードの利用は借金であり、クレジットカード会社から見たらお金を貸している状態なのです。

お金を返済できない人にクレジットカードを発行するのは避けたいので、クレジットカード会社は個人の信用情報をもとに審査を行っています。

なお、今回の記事の元になった動画はこちらです。

→ お金を借りる時、カード審査で見られる「信用情報CIC」とは?

目次

個人信用情報とは何か?

個人の信用情報は信用情報機関で管理されている

皆さんがお金を返してくれるのかを判断する際に、それぞれのクレジットカード会社が情報を別々に管理していたら効率が悪いでしょう。

そこで役立つのが個人信用情報です。

個人信用情報は信用情報機関が管理しており、各クレジットカード会社は様々なタイミングで問い合わせて確認します。

- カードの新規作成時の審査

- 限度額を上げるとき

- 途上与信(定期チェック)

クレジットカードの新規申し込みを受けたときは必ず問合せをして審査します。

途上与信はカードの利用状況を定期的にチェックするもので、他のカード会社で返済に滞りがないかも確認します。

なお、代表的な信用情報機関は以下の3つです。

個人信用情報の内容

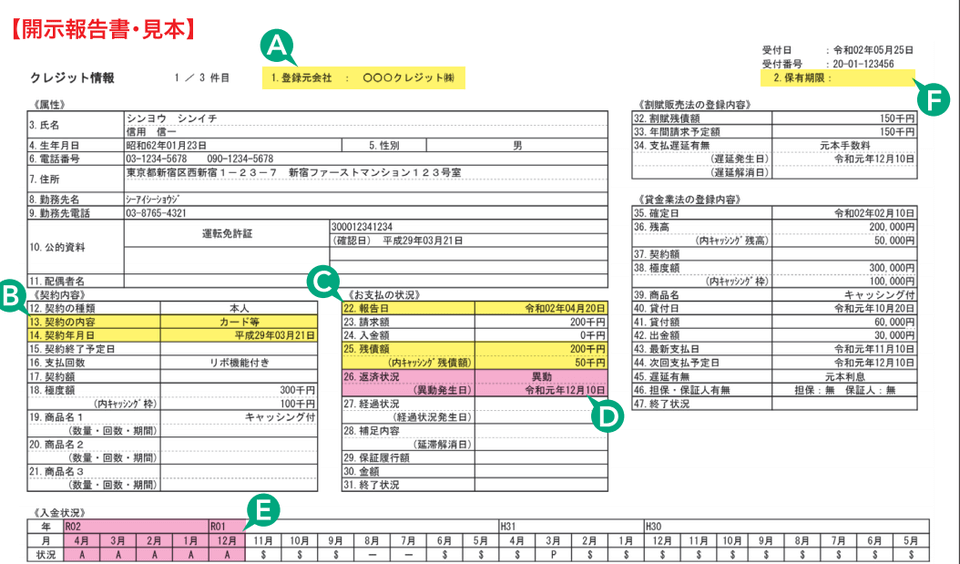

続いて、個人信用情報の内容を具体的に見ていきましょう。

消費者金融やクレジットカード会社などのCICの加盟会員が登録する、個人信用情報には3種類あります。

- クレジット情報

- 申込情報

- 利用記録

クレジット情報には、加盟会員と締結した契約の内容や支払状況などが掲載されています。

CICの個人信用情報表のサンプルは下図の通りです。

- 氏名

- 生年月日

- 住所

- 勤務先名と勤務先電話番号

- 公的資料確認日

- 配偶者名

- 各カード会社の契約日

- 他のカード会社の限度額と毎月の利用金額

- キャッシングの利用状況

- 残債額や支払情報

申込情報では、どこのクレジットカード会社に申し込みをしたか、年月~秒単位で全て掲載されます。

なお、クレジットカード会社はCICに掲載された信用情報を確認してから登録することが法律で決まっています。

例えば、新規でクレジットカードを複数枚作ろうとすると、すぐに情報が共有されます。

利用記録では、現在契約してるクレジットカード会社が皆さんの個人信用情報を確認した履歴が掲載されます。

つまり、途上与信の履歴であり、他の会社からの借り入れ状況をチェックしているのが分かるのです。

- 他の会社でどれだけカード作ったのか

- 他の会社からどのぐらい借りているのか

個人信用情報のチェックポイント

- ①入金情報

- ②返済状況異動発生日(ブラックリスト)

ポイント①:入金状況

入金状況の見方と注意点

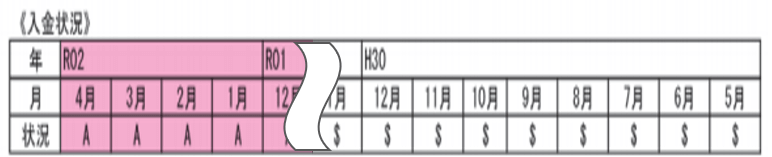

まず注意すべきポイントは個人信用情報表の一番下に記載された、2年間分の入金状況です。

- $:請求どおり(もしくは請求額以上)の入金があった

- -:請求もなく入金もなかった(例:クレジットカードの利用がない場合)

- P:請求額の一部が入金された

- A:約束の日に入金がなかった(未入金)

(出典:CIC「開示報告書の≪入金状況≫に表示される$やAなどの記号は何ですか?」より)

$が続く場合は滞りなく返済していることを示すため、審査が通りやすいです。

一方で、PとAは支払いが遅れていることを示しており、複数回ついてしまうと審査は通りにくくなります。

ソフトバンクユーザー誤登録事件

2013年にソフトバンクで、信用情報機関への入金登録情報の誤登録事件がありました。(参考:ソフトバンク「信用情報機関への入金登録情報の誤りについて」より)

携帯端末の分割払いはクレジットカードと同様に借金であり、返済情報が掲載されています。

2013年に起こった事件では、ソフトバンクユーザーは毎月お金を支払っているのに、未入金として信用情報機関に登録されていました。

未入金の登録は「お金の支払いが遅れている」「携帯電話の端末代金を払えない人」と判断され、クレジットカード発行やローンのための審査が通りづらくなってしまったのです。

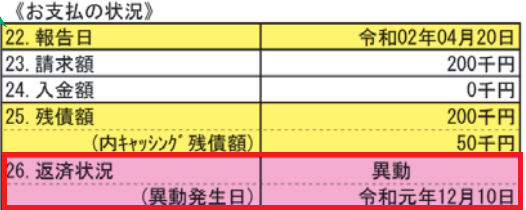

ポイント②:返済状況異動発生日(通称ブラックリスト)

CICの個人信用情報表の「26番の返済状況異動発生日」に「異動」と掲載されてしまうと、いわゆるブラックリスト認定になります。

お金を貸す側からすると、債権回収は手間がかかります。

銀行やクレジットカード会社は債権回収が大変だと判断すると、債権回収業者という専門の回収業者に値引きして売るのです。

例えば、100万円の債権を債権回収業者に元値から値引きした50万円~60万円で売るのですが、以下のようなメリットがあります。

- 売り手(銀行やクレジットカード会社など):一部損はするが回収の手間を省ける。

- 買い手(債券回収業者):債権を安く仕入れ、本人からきっちり回収して儲ける。

異動の主な理由は以下の3通りです。

- 返済日より61日以上または3カ月以上の支払い遅延があるもの

- 返済ができなくなり保証契約における保証履行が行われたもの

- 裁判所が破産を宣告したもの(破産手続き開始の決定がされたもの)

(出典:CIC 「資料:開示報告書の各項目の説明について」より)

つまり、異動とは債権回収業者に債権を売らないといけないぐらい、返済が滞って回収が見込めないことを意味するのです。

異動、通称ブラックリストに載ると、審査は基本的に通らくなるため、お金を借りられません。

なお、入金状況は個人信用情報表に直近24カ月分だけが表示されます。

1回~2回支払いが遅れたとしても、その後の2年は期日通り支払っていれば、最大2年間で入金情報の支払い遅れの履歴が消えます。

自分の信用情報の確認方法

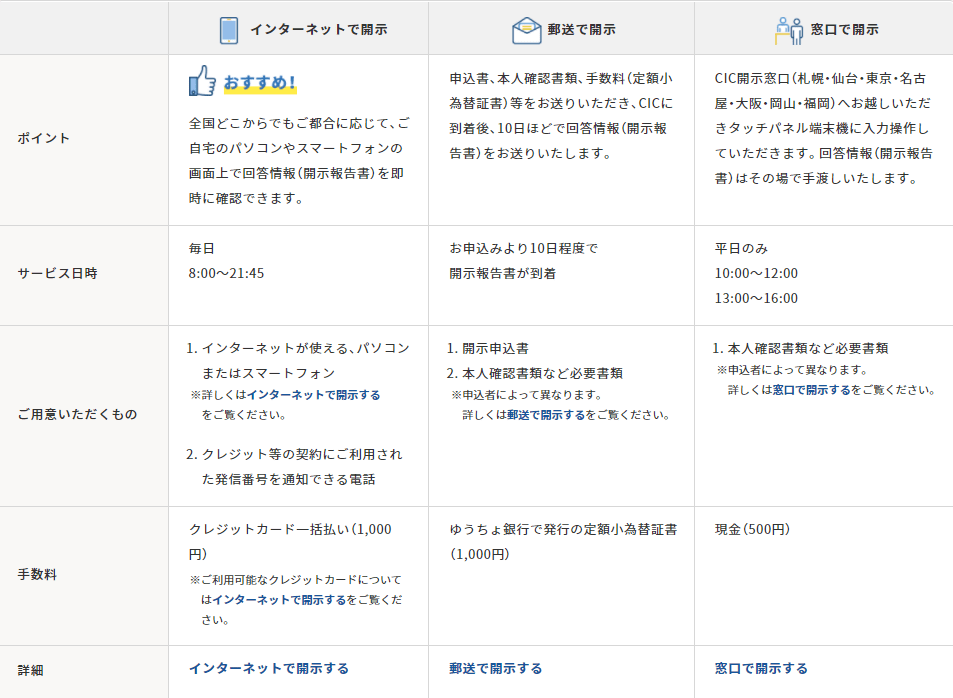

自分の信用情報は以下の3通りの方法で確認できます。

郵送や窓口で確認する場合、全てのデータが紙で掲載され確認できるので、自分がどれだけお金を借りているのか実感がわきやすいです。

例えば、スマホ機種代の分割払いやメルペイスマート払いのような後払いも実は借金なのです。

関連動画

→ 【使うな危険】メルペイスマート払い「定額払い」を絶対に使ってはいけない理由

そのため、後払いを気軽にしていた人は、信用情報表の枚数の多さにびっくりするかもしれません。

特に、クレジットカードの所有数やローンが多い人、審査に落ちたことのある人は、ぜひ信用情報表で確認してみてください。

まとめ:信用情報を理解して、お金の信用を落とさないようにしよう!

今回の記事では、お金を借りるときやクレジットカードの審査で見られる個人信用情報について解説してきました。

個人信用情報

- 全てのクレジットカード会社やローン会社が、個人の信用情報を確認できる。

- 過去に何度か支払いが遅れると、信用情報を通じて、別のカード会社でも情報は共有される。

- お金を貸すかどうかは各会社の判断によるが、支払いの遅れがあると審査は通りにくくなる。

個人信用情報の注意すべきポイント

- 入金情報

- 返済状況異動発生日(通称ブラックリスト)

→ 入金情報は最大2年、異動は約5年で履歴が消える。

信用情報の確認方法

- インターネット、郵送、窓口の3種類の方法で簡単に確認できる。

新しいクレジットカードやローン審査が通らない人は一度、自分の信用情報を確認するのをおすすめします。

もしリボ払いやカードローンで返済が滞っているなら、金利や手数料の怖さを理解したうえで、返済を最優先しましょう。

また、クレジットカードがなかったり、ローンを組めないと生活の様々な場面で不便を感じます。

経済的自由を達成するための5つの力を伸ばすことにも支障をきたすでしょう。

- せどりの仕入れでクレジットカードのポイントが貯められない → 稼ぐ力を磨きにくい

- 不動産投資するためのお金を借りられない → 増やす力を磨きにくい

- 請求書をコンビニで払う必要がある → 時間単価が悪くなる

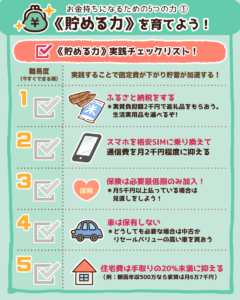

上記のようにならないためにも、まずは行動すればすぐに効果も実感しやすい「貯める力」を磨きましょう。

▼図解:「貯める力」

仮にブラックリストに載っても、貯める力を磨きお金を期日通りに一定期間支払い続ければ、信用は取り戻せます。

人の信用も大切ですが、お金の信用も大切です。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「貯める力を育てたい!」に読んで欲しい記事がこちら!