それは、「〇〇投資ってどうですか?」という質問です。

過去、リベ大で何度も回答してきましたが、質問がなくなる気配はありません。

というワケで、国に助けを借りることにしました。

確かに、ライオン姿のリベ大両学長が「そんな投資、やめときなはれ!」と言っても、「分かりました学長!」とはならないかもしれません。

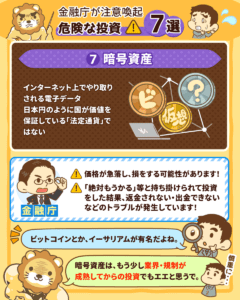

今回は、金融庁が注意喚起・問題視している投資を紹介する企画です。

金融庁というのは、とても重要な組織です。

以下のような超大手をはじめとしたあらゆる金融機関が、金融庁の監督下に置かれています。

- 三菱UFJ銀行、三井住友銀行などの日本最強のメガバンク

- 日本生命、第一生命などの日本最強の保険会社

- 野村證券、大和証券などの日本最強の証券会社

金融庁は「利用者保護」、つまり皆さんの保護をその役目として掲げており、顧客を軽視した金融商品を絶対に許しません。

分かりやすく言うと、シンプルに「私たちの味方」というワケです。

金融庁が注意喚起していない投資とは?

今回の記事では、色々なタイプの「注意すべき投資」を紹介しますが、解説は分かりやすさを重視します。

記事を最後まで読んでもらうと、「この名前を見たら、冷静・慎重になりましょう」という投資商品がサクっと分かります。

投資を成功させる重要なポイントは、とにかく「ババ」を引かないことです。

ハズレ商品、ゴミ商品を引かないことが重要というワケです。

ぜひ、ババ抜きレベルを上げてください。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:注目!国が注意喚起 危険な投資

目次

解説動画:【ダメ出し7選】国が「注意喚起」している投資商品を分かりやすく紹介します

このブログの内容は以下の動画でも解説しています!

金融庁が注意喚起・問題視している投資7選

今回紹介する注意が必要な投資は、次の7つです。

バイナリーオプション

ソーシャルレンディング

レバレッジ型ETF

仕組債

ファンドラップ

外貨建て保険

暗号資産

一体、どこがダメなのか?何に注意しなければいけないのか?

注意する投資①:バイナリーオプション

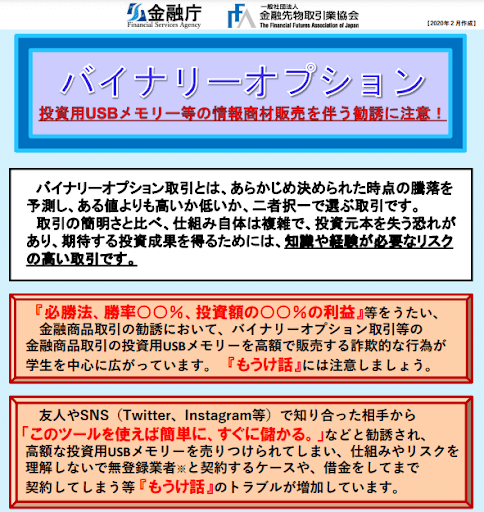

金融庁は、2020年2月28日に、次のリリースを出しています。

「赤字」「下線」「!」など、これでもかというほど、注意が強調されています。

皆さんはバイナリーオプションという言葉、聞いたことはありますか?

バイナリーオプションというのは、あらかじめ決められた時点の数値を予想して、ある値よりも「高いか」「低いか」を二者択一で選ぶという取引です。

言葉で聞くとややこしいですが、下図を見てもらうと分かりやすいでしょう。

「満期時点で、目標レートより円安になると思いますか?円高になると思いますか?」という予想をして、お金を賭けるイメージです。

いわゆるHigh&Lowです。

取引の簡明さと比べ、仕組み自体は複雑。

元本を失う恐れがある。

期待する投資成果を得るためには、知識や経験が必要なリスクの高い取引。

「必勝法、勝率〇〇%、投資額の〇〇%の利益」をうたい、ノウハウを高額で販売する詐欺が広がっている。

SNS(TwitterやInstagramなど)で、「このツールを使えば儲かる」と勧誘され、投資用USBメモリーなどを売りつけられるトラブルが増加。

無登録業者と取引してはいけない。

無登録の海外所在業者と取引したら、助けてあげられない。

リベ大にも、一時期毎日のように「バイナリーオプションってどうですか?」という質問が寄せられました。

「やらない方が良い」というよりも、「やるかどうか、検討することすら時間の無駄」というレベルです。

とても家族や友人に勧められる投資ではありません。

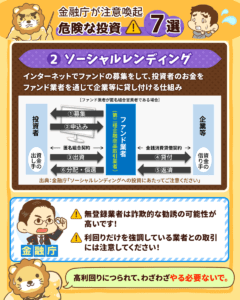

注意する投資②:ソーシャルレンディング

金融庁は、2019年5月29日に、次のリリースを出しています。

冒頭の「高い利回りの情報だけで投資をしていませんか?」というフレーズは、グサッと刺さる人が結構多そうな注意喚起になっています。

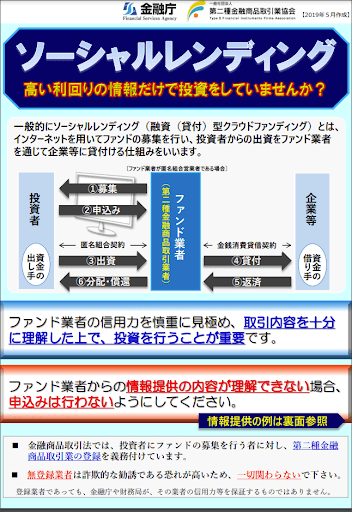

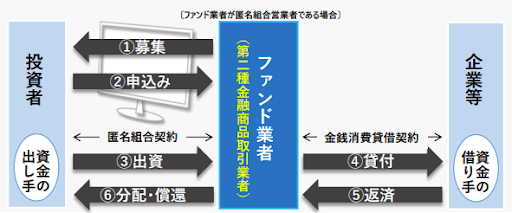

ソーシャルレンディングの一般的な仕組みは、インターネットでファンドの募集を行い、ファンド業者を通じて、投資者のお金を企業などに貸し付けるイメージです。

下図からも分かる通り、「匿名組合契約」「金銭消費貸借契約」などが絡む、非常にややこしい取引です。

「融資型クラウドファンディング」「貸付型クラウドファンディング」などと呼ばれることもあります。

金融庁は、以下のように言っています。

情報提供の内容が理解できない場合、申込みは行わないでください。

無登録業者は詐欺的な勧誘である恐れが高いため、一切関わらないでください。

登録業者だからといって、金融庁や財務局が業者の信用力を保証してるわけではありません。

利回りだけを強調し、リスクなどの情報を分かりやすく提供していないファンド業者との取引は注意してください。

高い利回りである場合、商品によっては「貸付先の返済遅延」や「デフォルト」などのリスクが高いことを、十分に認識することが大切です。

リベ大にも、定期的に「ソーシャルレンディングってどうですか?」という質問が寄せられます。

関連動画

→ 【年利10%ってホント!?】こんなにヤバいソーシャルレンディング

今現在も、結論は上記の動画と同じです。

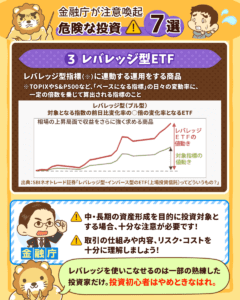

注意する投資③:レバレッジ型ETF

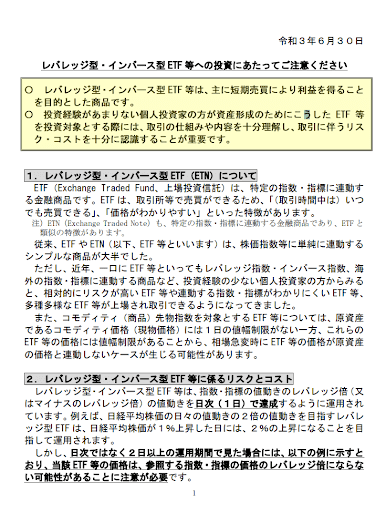

金融庁は、2021年6月30日に、次のリリースを出しています。

この資料は、過去のリベ大ブログの記事でも取り上げたことがあります。

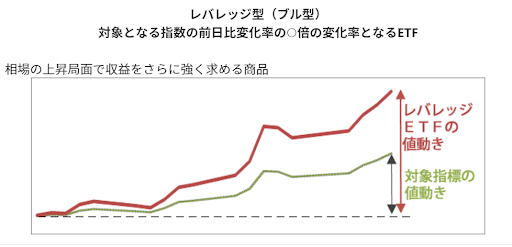

レバレッジ型ETFというのは、レバレッジ型指標に連動する運用を行う商品です。

レバレッジ型指標というのは、原指標の日々の変動率に、一定の倍数を乗じて算出される指標になります。

原指標というのは、TOPIXとかS&P500などの「ベースになる指標」を指します。

要するにレバレッジ型ETFは、日々の値動きが「TOPIXの2倍」「S&P500の2倍」のように、「ベースになる指標の〇倍になるように運用するETF」というワケです。(下図参照)

主に短期売買により利益を得ることを目的とした商品。

投資経験が少ない個人投資家が、中・長期の資産形成を目的として投資対象とする場合には十分な注意が必要。

こうした金融商品の取引にあたっては、取引の仕組みや内容を十分理解し、取引に伴うリスク・コストを十分に認識した上で、自己の財産、取引経験及び取引の目的等に照らして適切であると判断する場合にのみ、自己の責任において取引を行ってください。

要するに、「長期投資向きではなく、初心者向きでもないから、よく考えて使ってね!」ということです。

リベ大にも、各種商品についての質問が多く寄せられます。

「レバレッジをかけて投資するのはどうですか?」という質問に対しては、ハッキリ次のように回答します。

信用取引・レバレッジを使いこなせるのは、一部の熟練した投資家だけです。

注意する投資④:仕組債

2022年11月8日に、朝日新聞デジタルから、「仕組み債、販売停止相次ぐ「売るかやめるか」迫った金融庁」という記事が出ました。

銀行や証券会社が「仕組債」の販売見直しに追い込まれているという記事です。

仕組債というのは、一般的な債券には見られないような特別な「仕組み」を持つ債券を指します。

スワップやオプションなどの、デリバティブを利用した、とてつもなく複雑な取引です。

「仕組債という名前を聞いたら、用心深くなりましょう」ということだけ分かればOKです。

金融庁は、次のように言っています。

販売態勢や商品性に関する問題点がある。

中長期的な資産形成を目指す一般的な顧客ニーズに即した商品として、ふさわしいものとは考えにくい。

損失率の裾野が広く、リスクが相応に高いが、安定して高めの利子が得られる債券と誤認されているとの指摘がある。

コストの開示が十分でなく、丁寧な情報提供もなされていない。

(参考:金融庁「第1回 金融審議会 顧客本位タスクフォース 事務局説明資料」)

要するに、「危ないのに、危ないと思わずに買っている人が多いよ!」という話です。

仕組債のエグさについては、「あのお金、返してください!!」という書籍も出版されていました。

仕組債についても、リベ大にたくさんの質問が寄せられます。

「年率10%の仕組債ってどうですか?」という質問に対しては、「中身が分からないものに投資してはいけません」と回答します。

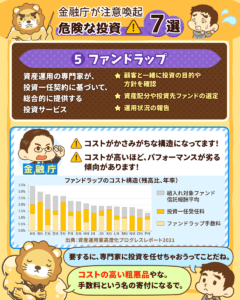

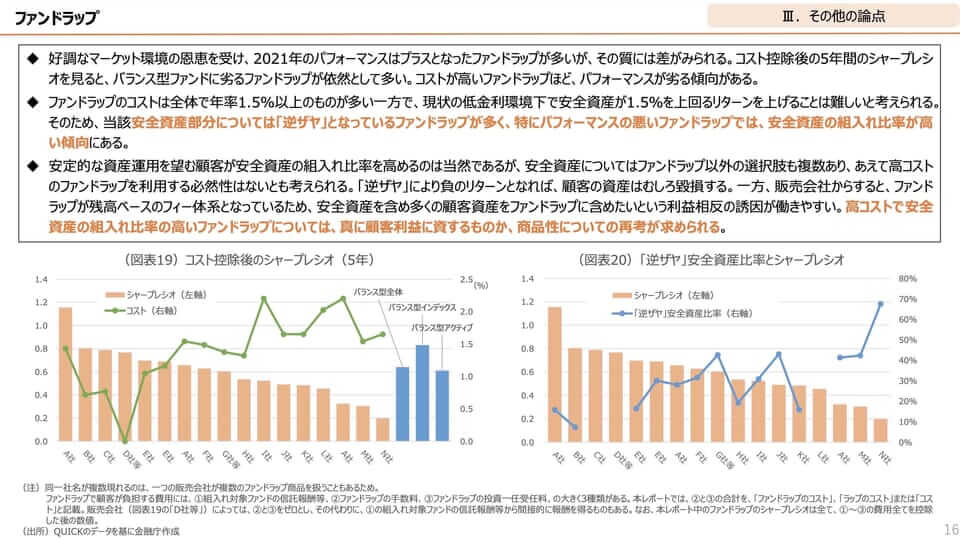

注意する投資⑤:ファンドラップ

2022年10月20日の東洋経済ONLINEから、「「仕組み債」は序の口、当局が狙う次の金融商品 市場拡大を続ける「ファンドラップ」にも転機か」という記事を一部引用します。

2022年9月26日に金融庁が開催した「顧客本位タスクフォース」

金融機関による商品選定や勧誘のあり方を議論するこの会議で配られた資料で、商品性や営業手法に問題を抱えているとして、3つの商品が名指しされた。

仕組み債、外貨建て一時払い保険、そしてファンドラップだ。

- 資産運用の専門家が、顧客と一緒に投資の目的や方針を確認し

- 投資一任契約に基づいて、資産配分や投資先ファンドの選定、運用状況の報告等を総合的に提供する投資サービス。

分かりやすく言うと、ちびまる子ちゃんに出てくる花輪クンの執事「ヒデじい」が、皆さんのために資産運用をしてくれるイメージです。

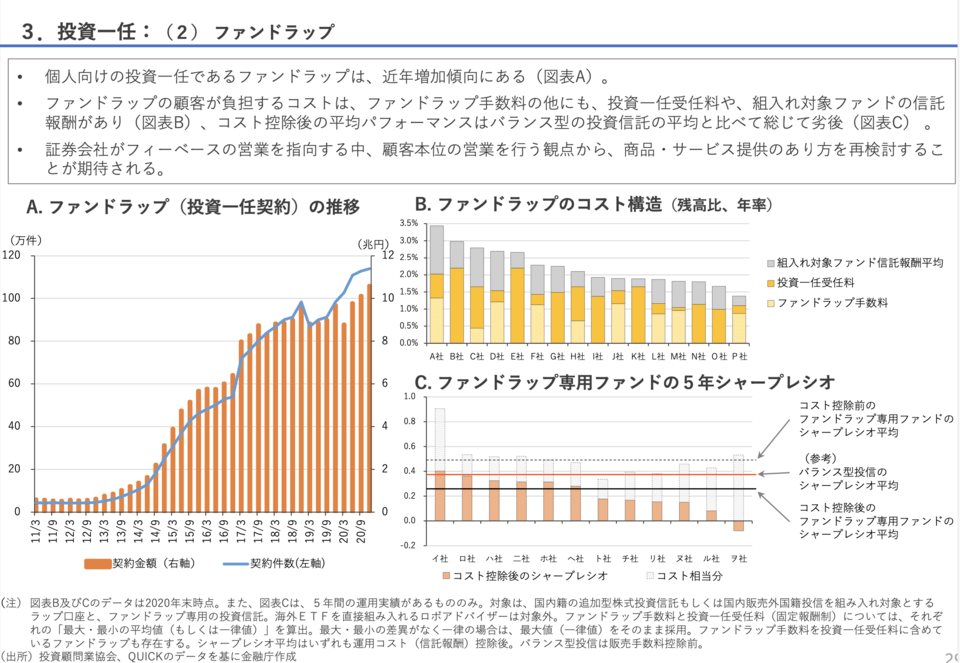

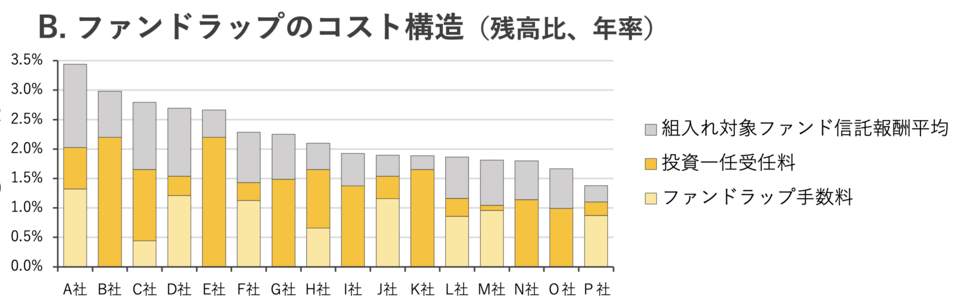

金融庁は、次のように言っています。

コストが嵩みがちな構造になっている。

→ 「投資信託の信託報酬 + ファンドラップ独自の手数料」がかかる。

コスト控除後の平均パフォーマンスは、バランス型投信に総じて劣後。

→ コストを差し引いた後のパフォーマンスがバランス型投信に比べて総じて悪いのであれば、ただバランス型投信を買っているだけの方が良い。

顧客本位の営業を行う観点から、商品・サービスのあり方を再検討することが期待される。

コストが高いファンドラップほど、パフォーマンスが劣る傾向。

高コストで安全資産の組み入れ比率の高いファンドラップは、真に顧客利益に資するものか、商品性についての再考が求められる。

要するにファンドラップは、「コストが高い!」「こんな超低金利の時代に、安全資産を多く組み入れて1.5%以上の手数料を取ると、顧客は損をする!」というワケです。

下図のように、ファンドラップは、年率1.5%~3.0%超のコストが発生しています。

長期の日本国債の利回りは0.2~0.3%ほどです。

「あなたのために年0.2~0.3%資産を増やすけど、1.5%の手数料をください」というのはヒドい状態です。

リベ大にも、「ファンドラップってどうですか?」という質問がよく寄せられます。

手数料という名の「寄付」をしたい人には、おすすめです。

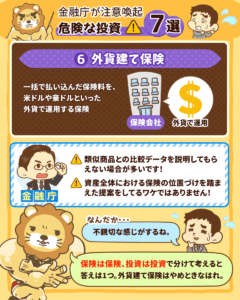

注意する投資⑥:外貨建て保険

「仕組債」「ファンドラップ」と並び、名指しされた商品が「外貨建て一時払い保険」です。

一括で払い込んだ保険料を、米ドルや豪ドルといった外貨で運用する保険です。

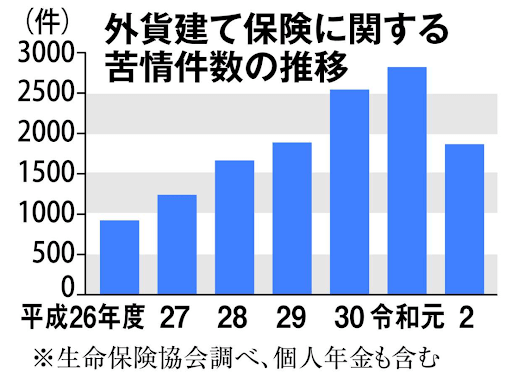

外貨建て保険の苦情件数は、ここ最近までずっと右肩上がりでした。

平成26年度と比べると、令和元年度は約3倍になっています。

締め付けが厳しくなったことで、最近は多少減ったようです。

しかし産経新聞の記事によると「金融庁幹部は”他の金融商品に比べればまだ高水準”と警戒している」とのことです。

表に出ている数字は、まだ氷山の一角ということでしょう。

外貨建て一時払い保険を運用商品として提案する際、類似する他の商品と比較して説明する事例はほとんど見られない。

顧客は「投資」のつもりで保険を買おうとしているが、販売サイドは顧客の「資産全体における保険の位置づけ」を踏まえた上で提案しているワケではない。

(参考:金融庁「第1回 金融審議会 顧客本位タスクフォース 事務局説明資料」)

例えば、販売員が総額100万円の資産を持つ顧客に対して、「100万円全部を保険に突っ込んでくれても大丈夫」と考え、提案している可能性があるということです。

販売サイドのことと、手数料をたくさん取ることしか考えていません。

要するに、保険販売に際して「銀行預金よりは良いですよね?」という資産運用上のメリットを強調しているにもかかわらず、他の投資商品との比較データを見せたり、資産バランスを考えてあげたりはしないというワケです。

まともな投資商品と比べたら、ゴミ商品ということがバレるので、仕方ないかもしれません。

外貨建て保険は、かねてより「元本割れの可能性について説明がされていない」「手数料の構造が不明瞭」といった問題点も指摘されています。

貯蓄型保険・外貨建て保険の中身を見てみると、「薄い保障の保険 + ぼったくりファンド」「保険会社有利で、契約者不利なリスク構造」ということは多々あります。

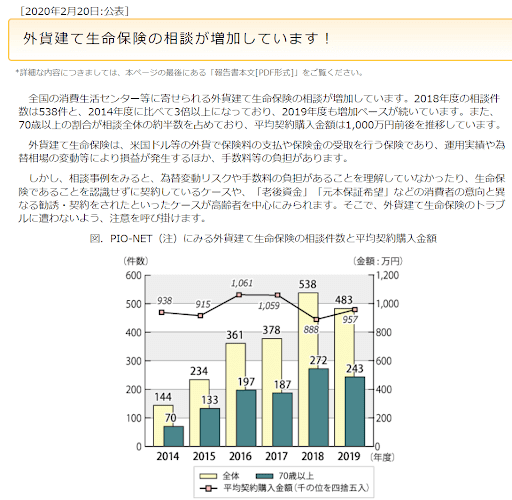

不利益を被る顧客も多く、金融庁だけではなく国民生活センターも注意を呼び掛けているくらいです。(下図参照)

リベ大にも、「この外貨建て保険はどうですか?」という質問が永遠に寄せられます。

保険は保険、投資は投資で分けて考えることをおすすめします。

「コスパの良い優良な掛け捨て保険」+「まともなファンドへの投資」という組み合わせは、多くのケースで外貨建て保険に勝ります。

注意する投資⑦:暗号資産

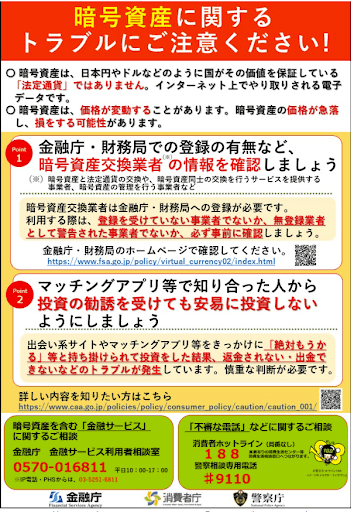

金融庁・消費者庁・警察庁は共同で、2021年4月7日に、次のリリースを出しています。

- 不特定の者に対して、代金の支払い等に使用でき、かつ、法定通貨(日本円や米国ドルなど)と相互に交換できる。

- 電子的に記録され、移転できる。

- 法定通貨または法定通貨建ての資産(プリペイドカード等)ではない。

上記の性質を持つ暗号資産の中では、「ビットコイン」「イーサリアム」が有名です。

先ほどのリリースには、「国がその価値を保証している”法定通貨”ではない」「インターネット上でやり取りされる電子データである」ということが書かれています。

金融庁は、次のように言っています。

暗号資産の価格が急落し、損をする可能性がある。

無登録業者に勧誘され投資したが、その後業者と連絡が取れず、トラブルになっているケースがある。

マッチングアプリ等で知り合った人から投資の勧誘を受けても、安易に投資しないように。

「絶対儲かる」などと持ち掛けられて投資をした結果、返金されない・出金できないというトラブルが発生している。

暗号資産や詐欺的なコインに関する相談が増えている。

リベ大にも、「暗号資産ってどうですか?」「この仮想通貨、どう思いますか?」という質問が寄せられます。

金融庁が注意喚起していない投資とは?

一通り注意すべき投資について確認したところで、大事な「補足」をお伝えします。

それは、先ほどの投資商品が「全てダメ」「必ずソンする」というワケではないことです。

例えば、先ほどお伝えした内容に関して、以下のように反論する人もいるでしょう。

- バイナリーオプション

「やり方が下手なだけ。私は儲かっている」

- ソーシャルレンディング

「私が選定した業者・案件では利益が出ている」

- レバレッジ型ETF

「私はレバレッジをかけたおかげで、巨額の利益が出せた」

- 仕組債

「私のものは富裕層向けの優良商品。お金のない人がイイものを買えないだけ」

- ファンドラップ

「私の担当はプロ中のプロ。他の人よりはるかに投資成績が良い」

- 外貨建て保険

「私の保険はお宝保険。保険には良いものもある」

- 暗号資産

「損したのは欲につられた素人だけ。しっかり勉強した人は儲かった」

上記の反論に関しては、素直に「利益が出て良かったですね」と言うしかありません。

これは、嫌味でもなんでもなく、本当にその通りだと考えています。

絶対に儲かる投資法がない以上、絶対に損する投資もありません。

もちろん、詐欺は別です。

よって、「私はこれで儲かった」という人がいるのは当然です。

うまくいっている人がいるという「事実」を否定する気は全くありません。

この事実があるので、以下のように金融庁の注意喚起も、歯切れが悪くなっています。

「全員必ず損します!やめときましょう!」と言うと、事実ベースで反論を出されて負けてしまいます。

このようになると、国家主導の風評被害を生み出すことにもなりかねません。

金融庁が以下のような態度を取ってしまうと、大バッシングされるでしょう。

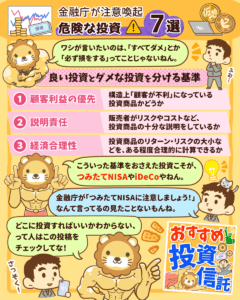

「良い投資」と「アカン投資」を分ける基準は、「必ず儲かるか」「絶対に損するか」ではありません。

それでは私たちは、一体何を心のよりどころにすれば良いのでしょうか?

金融業を営んでいる人たちは、いわゆる「業者」なので、顧客がいます。

彼らが、もし自分たちの利益を最優先して、顧客を食い物にしていたらどうなるでしょうか?

世の中には、構造上「顧客が不利」になっている投資商品がたくさんあるのが現実です。

これは、商品の設計・仕組みを分析すれば明らかに分かります。

レバレッジ型商品、ファンドラップ、仕組債、外貨建て保険などの中には、売れば売るほど業者が儲かる「ドル箱商品」が腐るほど存在します。

それが適正な利益なら良いですが、もし顧客を食い物にしているだけであれば、そのような商品には近づかない方が賢明です。

投資商品には、基本的に「販売者」がいます。

投資家が全て納得した上で投資をするのは自由ですが、もし販売者が十分な説明をせずに投資の勧誘をしていたらどうでしょうか?

例えばリスクやコストなどについて十分に説明せず、投資に参加させていたらどうでしょうか?

仕組債や外貨建て保険、レバレッジ型商品が問題視されがちなのは、説明責任が果たされていないケースが散見されるからです。

中身がしっかりと説明されていない投資商品、皆さんは欲しいですか?

世の中には、「時の試練」に耐えてきた王道の投資商品があります。

株式、債券、不動産、ゴールドなどが、その例です。

これらの投資商品は、いずれも長い歴史を持っており「リターンの大小」「リスクの大小」などが、ある程度合理的に計算できます。

学術的に積み上げられた、たくさんのデータ・研究が存在しているので、「どのような時に、どうなる」という特徴もある程度把握できます。

このような点から、経済合理性があると言えます。

逆にソーシャルレンディングや暗号資産は、その実力が未知数です。

「期待値の高い勝負ができるかどうか」というのは、蓄財の最重要ポイントです。

以下のような期待値の高い資産形成と、期待値の低い資産形成、皆さんはどちらがお好みですか?

- サイコロの1〜5までが当たりの投資

- サイコロの1〜5までがハズレの投資

もし金融業者が、「構造上明らかに顧客利益を優先していない商品」を、説明責任を果たさずに販売していたら、金融庁は容赦なく切り込んでくれるでしょう。

経済合理性が全くない、詐欺同然の取引も注意深く見ているはずです。

一方で、金融業者が構造上顧客利益を優先している商品を、説明責任をしっかり果たしながら販売していたら、金融庁が怒ることはないでしょう。

このような要点を押さえた投資こそが、「金融庁が注意喚起していない投資」というワケです。

そして、これこそがリベ大でずっと勧めてきた「つみたてNISA」「iDeCo」という投資です。

つみたてNISAの対象になっているファンドは、日本に数千本以上あるファンドの中から、金融庁が選び出したものになります。

「ダメ商品が全く混じっていない」とは言いませんが、多くが「まともなもの」なのは確かです。

つまり、顧客利益を優先する設計になっており、投資対象として経済合理性がある商品が多くあります。

「ゴミ商品97%・まともな商品3%」の山から投資対象を探すより、「ゴミ商品3%・まともな商品97%」の山から、投資対象を探す方が良いはずです。

iDeCoに関しては、商品ラインナップの中にゴミファンドが含まれていることもありますが、制度自体は金融庁も勧めている「資産形成に有利な制度」です。

つみたてNISAの対象になっているようなファンドを選べば、大きくは外しません。

つみたてNISAやiDeCoは、制度がまともなので、業者が以下のように説明責任を果たしてるかチェックしていればOKです。

「損することもありますが、長期で見ると期待値は高いです」

「元本割れのリスクがあるので、くれぐれもリスク許容度の範囲内で」

「これは、○○が特徴のファンドです。○○の時は良いですが、○○の時は悪いです」

「絶対に儲かりますよ」「リスクがないですよ」などと言う業者には注意しましょう。

もちろん、国自身が「国がおすすめする投資なので絶対儲かります」と国民に勘違いさせないことも大事です。

リベ大で繰り返しお伝えしていますが、投資に絶対はありません。

金融庁が、以下のような注意喚起をしているのを聞いた人はいないでしょう。

相場が暴落した時は、インデックスファンドが軒並みマイナスになるので、「国家主導の投資詐欺だ!」と騒ぐ人も出てくるかもしれません。

しかし、暴落を繰り返しながらも右肩上がりで成長してきたのが世界経済です。

経済合理性がある投資というのは、このような投資です。

金融庁が注意喚起しているような投資には手を出さず、つみたてNISAやiDeCoをやりましょう。

基本の投資をした後は、「〇〇投資はどうですか?」と聞いたり調べたりするのではなく、年収を増やす努力をしましょう。

先ほどもお伝えした通り、ゴミの山の中から時間をかけて宝物を探すより、宝の山の中からサクッと何かを選ぶ方が、当たりを引ける確率は高いです。

今回お伝えしているのは、あくまでも「業界の健全性、投資の期待値・再現性、リスクとリターンの効率」という話です。

「絶対得するかどうか、絶対損するかどうか」という話ではありません。

とはいえ、「やるな」と言われたら、やりたくなるのが人間です。

別に、身体を張って止めたりはしません。

先ほどもお伝えしたように、成功する人がいるのも事実です。

海のものとも山のものとも分からない状態で、チャレンジする人がいなければ、業界が進歩しないのもまた事実です。

どのようなジャンルにも、開拓者・先駆者は必要になります。

実際、暗号資産などは、数多くの億万長者を生み出しました。

しかし皆さんにとって、そのような投資がメインでないことは認識しておくべきです。

普通の人の資産運用のコアは、あくまでつみたてNISAやiDeCoが良いでしょう。

「メイン」をしっかりやりながら、「サブ」で他の投資をやってみるというのが、せいぜいのラインでしょう。

「メイン」で期待値の低いことをやると、勝ち目が本当になくなります。

まとめ:注意が必要な投資は避けて、まともな投資で足元を固めよう!

金融庁が注意喚起していない投資とは?

バイナリーオプション

ソーシャルレンディング

レバレッジ型ETF

仕組債

ファンドラップ

外貨建て保険

暗号資産

いずれも、「初心者お断りの複雑さ」「見た目よりリスクが高い」「詐欺的な業者が混じっている」「ぼったくりレベルのコスト構造」など、とても家族・友人に勧められない投資ばかりです。

ちなみに、金融庁が目を光らせるヤバめの投資商品・投資手法は、今回取り上げた7つだけではありません。

例えば、以下のようなものがあります。

- 金融機関が手数料目当てで顧客にさせる「回転売買」

- 「毎月分配型投資信託」

これでもまだまだ足りないあたりに「闇」を感じるところですが、これが現実です。

投資を成功させるための重要なポイントは、「ババ」を引かないことです。

少しずつ勉強して、ババ抜きレベルを上げていきましょう。

シンプルに言うと、「つみたてNISA」「iDeCo」になります。

もし金融庁が、つみたてNISAとiDeCoを危険な投資と言い始めたら、リベ大の発信も考え直さないといけません。

もちろん、「まともなもの」に投資をしても、損をすることはあります。

反対に、「注意喚起されているもの」に投資をしても、儲かることもあります。

しかし重要なのは、「顧客利益」「説明責任」「経済合理性」が守られた場所で投資をすることです。

そして誘惑に負けず、その投資を愚直に継続することです。

このような意味で、投資をやりたい人にとって、ネット証券口座というのは、もはや「あってもなくても良いもの」ではありません。

期待値の高い資産形成をしたいのであれば、ネット証券に口座を開いて、つみたてNISAやiDeCoの口座を作りましょう。

ネット証券での投資はコストが非常に低く、利便性も高い上に余計な営業もかけられません。

ネット証券口座は、現代における必須アイテムの1つだと言っても良いでしょう。

商品ラインナップが豊富で、手数料も低く、利益還元サービスも充実しています。

楽天証券の口座しか持っていない人も、作っておく価値があります。

このあたりの理由については、リベ大ブログの過去記事を確認してください。

SBI証券の口座開設は、短期間・無料で完了するので、サクッと済ませましょう。

また、リベ大のオンラインコミュニティ「リベシティ」では、今回紹介したような投資に関する色々な情報も飛び交っています。

1人でも多くの人が、勝率・期待値の低い投資を避けてくれることを願っています。

そして、勝率・期待値の高い投資に取り組んでもらえたら嬉しいです。

以上、こぱんでした!

▼「守る力についてもっと知りたい」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!