こんにちは、こぱんです!

リベ大では人生を豊かにする「お金にまつわる5つの力」を紹介しています。

▼図解:お金にまつわる5つの力

その中で「増やす力」(=資産運用)に関する情報についても発信しています。

2020年8月に入って以降、S&P500やナスダックのような指数は、最高値を更新し続けています。

指数が最高値を更新し続ける時には、いつも慎重派と楽観派がせめぎあっています。

慎重派:「バブルでは?」

楽観派:「いや、これが実力だ。まだまだ伸びる」

もし、バブルでないときに「今はバブルだ」と誤認すると、上昇相場での利益を取り逃がすことになります。

一方で、バブルだった時に「今はバブルではない」と誤認すると、その崩壊とともに大きな損を被ることになります。

人々が「なんとなく割高な気がする」と思う時は、単にアンカリング効果に影響されているだけのことも多いです。

株価は、基本的に経済が成長すれば伸びます。

だから「株価だけ」を眺めていても、割高か割安かは分かりません。

そこで今回は、株価の「割高」「割安」を判断する際に参考になる指標を4つ紹介します。

- バフェット指数

- シラーPER

- FRB資産残高

- ゴールド・シルバーレシオ

勉強になるから、一緒に学んでいこう^^

1つずつ解説しますが、世の中に「これだけ見ておけば良い」という完璧な指標はありません。

どんな指標も優れた点がある一方で、弱点もあります。

1つの指標を妄信するのではなく、たくさんの指標を複合的に見て判断しましょう。

そのため今回は、「割高か割安かチェックをする」という1つの目的に対して、指標を4つ同時に紹介します。

目次

解説動画:【必見】現在の株式市場は割高?割安?「4つの指標」で要チェック

このブログの内容は下記の動画でも解説しています!

暴落を予知する際に参考になる4つの指標

株価の「割高」「割安」判断をすることで、時には暴落を予知することができます。

その際に、参考になる指標を4つ紹介します。

- バフェット指数

- シラーPER

- FRB資産残高

- ゴールドシルバーレシオ

バフェット指数

1つ目の指標はバフェット指数です。

世界最高の投資家といわれる、ウォーレン・バフェット氏が考案しました。

計算式は「株式市場の時価総額÷GDP×100%」で表されます。

株価が国のリアルな経済力と比べて、どれほど割高になっているかを測る指標

例えば

日本の上場企業全部の時価総額:400兆円 日本のGDP:500兆円の場合は「 400兆(円)÷ 500兆(円)×100% = 80%」になります。

一般に100%を超えていると割高と判定されます。

過去に、バフェット指数が「割高」アラートとして暴落を予知した実績は、以下の通りです。

- 2000年:ドットコムバブル(120%)

- 2008年:リーマンショック(100%)

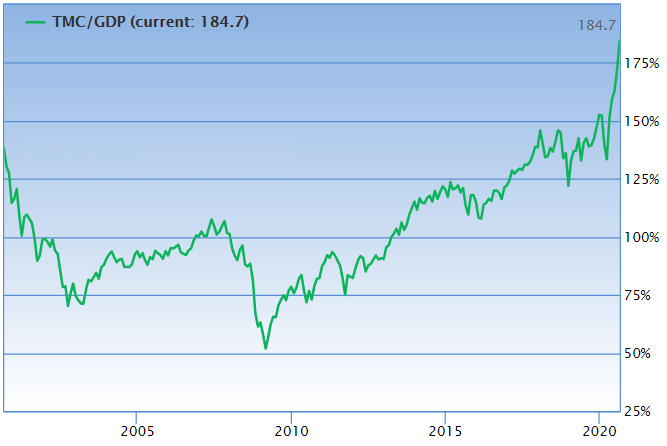

米国市場におけるバフェット指数の推移は、以下の通りです。

2020年8月現在のバフェット指数は、184.7%と過去最高の高水準です。

参考までに各国のバフェット指数をまとめます。

- 日本:153.5%

- ドイツ:45.3%

- イギリス:90.7%

- 中国:68.8%

- インド:64.7%

米国株市場は、突出して高い割合になっていることがわかります。

世界全体でみたバフェット指数は、100%を少し超える程度の水準ではありますが、これは歴史上類を見ないほどの高水準です。

2020年8月現在、国のリアルな経済力以上に、株式市場が過大評価されているのです。

とはいえ実は、2013年頃からずっとバフェット指標は100%を超えています。

「バブルだ」と言われ続けながら、株価はひたすら右肩上がりを続けてきました。

そのため最近は、バフェット指数は「使えない」という評価も受けています。

実際、バフェット自身の投資成績もそれほど良くありません。

シラーPER

2つ目の指標はシラーPERです。

ノーベル経済学賞受賞者のロバート・シラー教授が考案しました。

計算式は 「株価 ÷ 過去10年間の1株あたり純利益の平均値」で表されます。

株価が企業のリアルな収益力と比べて、どれほど割高になっているかを測る指標

バフェット指数は、GDPを使ってリアルな経済力を測っていました。

一方シラーPERでは、企業の過去10年の利益平均を使って、リアルな経済力を測っています。

例えば

株価:1000円 過去10年の利益平均:50円の場合「 1000(円)÷ 50(円)= 20(倍)」になります。

一般に、25倍以上になると割高と判定されます。

シラーPERが過去の暴落を予知した実績は、以下となります。

- 1929年:ブラック・マンデー(29倍)

- 2000年:ドットコムバブル(44倍)

- 2008年:リーマンショック(27倍)

また、米国市場におけるシラーPERの推移はこの通りです。

2020年8月現在、32.28倍とかなりの高水準にあります。

2015年ごろから、25倍超えが常態化していますね。

シラーPERも、バフェット指数と同じく最近は「使えない」と言われることが多くなりました。

FRB資産残高

3つ目の指標はFRB資産残高です。

FRBはアメリカの「中央銀行制度の意思決定をする機関」で、日本でいうと「日銀の政策委員会」に近いです。

NYダウの株価とFRB(連邦準備理事会)の資産残高に強い相関性があります。

バフェット指数やシラーPERは「株価」と「実態経済」を比べて、「割高」「割安」を判定する方法でした。

最近、それがうまく機能しなくなっている背景には、FRBの存在があります。

FRBがお金を刷り続けた結果、

GDP・企業業績の状態よりも

世界に流通している「お金の量」の方が

株価を決める重要な要素になっているということです。

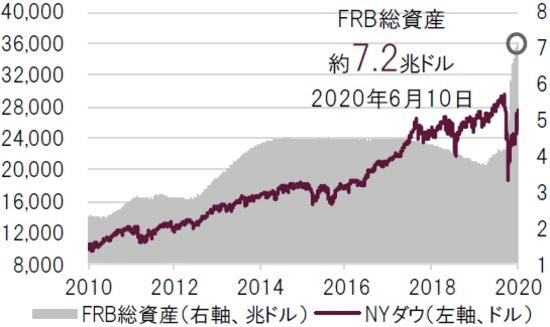

以下のグラフをご覧ください。

FRB総資産の推移と、NYダウの推移を比較したグラフです。

最初に、グレーの部分(=FRBの総資産)を見てみましょう。

- 2010年から2011年にかけて

- 2012年後半から2014年にかけて

階段状にFRBの総資産が増えています。

FRBの総資産が増えている理由は、FRBがお札を刷ってそのお金で「債券などの金融資産」を市場から買い集めてるためです。

そして、、2017年から2019年にかけて、資産を減らしています。

次に、折れ線グラフ(=NYダウの値動き)を見てみましょう。

FRBの資産残高を追いかけるように、NYダウが値上がりしています。

さらに、FRBが資産を減らした2017年から2018年頃には、FRB資産残高減少に呼応するかのように二度の大きな株価の下落がありました。

そしてその後、FRBが再度資産を増やし始めると、NYダウもFRB資産残高を追いかけるように株価を上げています。

極めつけは2020年のコロナショックで、コロナウイルスをきっかけとして、NYダウは暴落しました。

しかし、FRBが大量の資産購入を決定して資産を増やすと、FRB資産残高を追いかけるようにNYダウは一気に回復しています。

では、ここまでのまとめは以下の通りです。

- 「NYダウ」と「FRBの資産残高」には高い相関性がある

- 今の株式市場は

「実態経済がどうか」よりも

「政府がどんな金融政策をとるか」の方が影響が大きい

現状、「実態経済」と「株価」は明らかに乖離しています。

アナリストやエコノミストは、

- 「今年のGDPはボロボロだけど、来年はV字回復する」

- 「ワクチンができれば経済は立ち直る」

など、「実体経済がいつか株価に追いつく」という見方です。

しかし「政府がお金を刷り続けているから、株価が上がっている」という意見の方が、より現実的な見方のように思えます。

つまり、「政府が金融緩和を止めれば、次の暴落のきっかけになり得る」ということです。

そのためリベ大では、実態経済の行方以上に、政府のスタンスを注視しています。

歴史上初めての「壮大な社会実験」は、現在も進行中ということだね。

ゴールド・シルバーレシオ

さて、4つ目の指標はゴールド・シルバーレシオです。

ゴールド・シルバーレシオの計算式は「金価格 ÷ 銀価格」で表されます。

金や銀は、基本的には似たような値動きをしますが

- ゴールド:宝飾品や投資用の需要が9割

- シルバー:工業用としての需要が6割

と需要の中身は違います。

そのため、世界経済の仕組み・構造が変化する時には、金と銀の価格が乖離してゴールド・シルバーレシオが大きく動きます。

ゴールドの値段だけでは分からなくても、シルバーの値段と比較することで、見えてくるのです。

一般に、ゴールド・シルバーレシオが80を越えてくると暴落シグナルだと言われています。

ゴールド・シルバーレシオが、過去の暴落を予知した実績は、以下となります。

- 1991年:湾岸戦争(100倍)

- 2008年:リーマンショック(90倍)

- 2016年:チャイナショック(82倍)

- 2018年:VIXショック(80倍)

- 2020年1月:コロナショック直前(86倍)

現在のチャートは、この通りです。

ゴールド・シルバーレシオは、2020年8月現在で71倍ほどです。

2020年4月の113倍という状況からは下がっており、80倍を下回る水準ですが、高いことには変わりありません。

これが80を超えてくると、また要注意かもしれません。

ゴールドは「安全資産」だと言われており、戦争や金融危機があると、一斉に金などのコモディティ(=商品)が買われます。

シルバーの価格に比べてゴールドが急騰している時は、勘の鋭い投資家が「株や債券はハイリスクだ、ゴールドに避難しよう」と考えて動き始めているという可能性が高いのです。

まとめ:複数の指標を活用して「自分の頭」で考えよう

今回は、株式市場の「暴落」を予知しうる指標を4つだけ紹介しました。

- バフェット指数

100%を越えたら割高シグナル

・米国市場は、現状184.7%と過去最高

・世界全体も、現状100%越えと過去最高 - シラーPER

25倍を超えたら割高シグナル

・米国市場は、現在32倍 - FRB資産残高

金融緩和を弱めて、資産が減り始めると株価下落リスク高まる

・現在は、資産右肩上がりの状況

・当分は金融緩和持続の方針だが、それをやめる時が大きなリスク - ゴールド・シルバーレシオ

80倍を超えると危険シグナル

・現在は約71倍と目安を下回っている

投資の世界では「事前に、暴落の危険を知らせてくれる存在」のことを、「炭鉱のカナリア」呼びます。

炭鉱にカナリアを連れて行くと、有毒ガスが発生した場合に人間よりもカナリアが先に察知することから、そう呼ぶようになったそうです。

今回紹介した4つの指標は、もしかしたら「炭鉱のカナリア」になるかもしれません。

他にも「長短金利差」など、見るべき指標はたくさんあるのですが、1回では紹介しきれませんでした(笑)

最初に伝えた通り「これだけ見ておけば良い」というパーフェクトな指標は存在しません。

過去機能していたものが、今は機能しない

今も機能しているけど、たまたま今回は機能しない

ということも多々あります。

ですので、とるべき行動をとって自分の資産を守りましょう。

過去、役に立つとされてきた指標も見る

それが機能しない可能性も考慮する

1つの指標を妄信するのではなく、複数の指標を見る

特に、今の株式市場は「これまでの常識」が通用しなくなっています。

政府の金融政策の影響が、過去に類を見ないほど強くなっているためです。

これから何が起きうるのか「自分の頭」でよく考えて、しっかりと対策する必要があります。

自分以上に、自分の資産を大切にしようと思う人はいません。

親切な他人に期待している人は、いつか痛い目を見ます。

車のブレーキを踏めるのは、自分の足だけです。

自分のリスク許容度・アセットアロケーションを守る限り、

長期のインデックス投資では、

今回紹介したような指標に振り回されて売買する必要はありません。

淡々と、規律ある積み立てを続けてください。

一方で、好調な株式市場につられて、ついリスク許容度を上回る投資をしてしまっている人は、落ち着いて資産運用の方針を見つめなおしましょう。

「儲かった!」と言っている人を追いかけて、踏む必要のないアクセルを踏んだら、いつか事故に遭います。

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「株式投資の方法に悩んでいる!」という人に読んで欲しい記事がこちら!