皆さんは、2022年2月14日に発表された「家計の金融行動に関する世論調査2021年」をご存知でしょうか。

どんな調査なんだろう?

「家計の金融行動に関する世論調査2021年」とは、全国の一人暮らしの2,500世帯と二人以上で暮らしている5,000世帯を対象に、以下のようなアンケートを実施する調査です。

- 「貯金をいくら持っていますか?」

- 「借金はどのくらいありますか?」

- 「去年と比べて収入や資産はどうなりましたか?」

この世論調査は、日本銀行の内部に事務局を持つ「金融広報中央委員会」が行っています。

世論調査の結果は、マネー系のメディア「日本人の○%は貯金ナシ!」や「日本人の平均資産額は○万円!」といった形で頻繁に取り上げられています。

そこで今回の記事では、世論調査の結果の一部をピックアップして解説します。

金融資産の状況

- 保有する金融資産額

- 金融資産ゼロ世帯の割合

- 金融資産の増減や増減理由

借入金の状況

家計の運営状況

- 家計運営の評価

- 老後の心配

- 年金に対する考え方

他人のデータや平均値、中央値に振り回される必要はありません。

しかし、世の中のトレンドを掴むこと自体は大切です。

なぜなら、「乗るべきトレンドに乗れているのか?」や「流れに逆らっていないか?」を確認できるからです。

自分の立ち位置を知ることは、資産形成戦略を考える上でも非常に重要となります。

1年後の資産を今よりも増やせるかどうかは、日々どれだけ真剣にお金を向き合えるかにかかっていると言えるでしょう。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:日本人の平均預貯金額

目次

解説動画: 【平均はいくら?】日本国民の「お金事情」を徹底解説

このブログの内容は下記の動画でも解説しています!

金融資産の状況

まずは、世論調査から以下の3点をピックアップして紹介します。

- ①保有する金融資産額

- ②金融資産ゼロ世帯の割合

- ③金融資産の増減や増減理由

項目①:保有する金融資産額

各世帯が保有している金融資産額は、以下の通りです。

単身世帯:1,062万円(2020年は653万円)

2人以上世帯:1,563万円(2020年は1,436万円)どちらの世帯も1,000万円の大台を超えています。

あと、感覚的に金額が多すぎる気がする。

そう感じる理由を2つに分けて解説するね^^

2020年と比較して2021年の金融資産が急激に増えているように感じるのは、「調査対象の変更」が行われたからです。

例えば、単身世帯の調査対象者の年齢は以下のように変わっています。

- 2020年の調査:20歳以上70歳未満

- 2021年の調査:20歳以上80歳未満

高齢化に伴い、調査対象者の年齢が引き上げられました。

日本では、高齢者の資産額が多い傾向にあるため、平均値も大きくなります。

また、調査方法の変更は、「連続性が失われた」ことを意味します。

基準が違うため、2020年と2021年を単純には比較できないのです。

金額が多すぎると感じる理由は、「調査結果の数値が平均値である」からです。

平均値と中央値で、「より実感に近い」のは中央値と言われています。

ここで、2021年の調査結果を平均値と中央値で見てみましょう。

多くの人にとって、中央値の方がしっくりくるのではないでしょうか?

例えば、10人のうち9人が金融資産額が100万円、1人が1億円だとすると、平均値と中央値は以下のようになります。

- 平均値:1,090万円

- 中央値:100万円

ちなみに、調査対象となっている金融資産の範囲は、大まかに以下の通りです。

- 預貯金

- 積立型保険商品

- 個人年金保険

- 債券

- 株式

- 投資信託

- 財形貯蓄

ここで注意点があります。

それは、以下のような資産が今回の調査対象に含まれていないことです。

- 商売や農業のために保有している事業用の金融資産

- 土地や住宅、貴金属などの実物資産

- 現金や預金で日常的な出し入れや引き落としに備えている資産

アンケート調査を紐解くと、単身世帯で平均約283万円、2人以上世帯で平均約434万円の金額が「日常使いのお金」として、統計調査上は金融資産にカウントされていません。

ややこしい部分ではありますが、調査対象を勘違いすると結果を読み誤る可能性があります。

なお、金融資産の保有割合は、大まかに以下の通りです。

- 預貯金が全体の約40%

- 保険が全体の約20%

- 株式や投資信託などのリスク資産が全体の約40%

多くの人にとって、預貯金や保険が資産の半分以上を占めている現状です。

では、データをもう少し深堀りしてみましょう。

今回の世論調査対象者の「貯蓄率」は、どのくらいでしょうか。

貯蓄率とは、「年間の手取り収入のうち、何%を預金や株式などの金融資産に回したか?」という指標です。

世論調査対象者の「貯蓄率」は、以下の通りです。

単身世帯:14%

2人以上世帯:11%上記の数字は、貯蓄している人たち(全体の約6割~7割)の平均値であり、中央値で考えるともっと低いことが予想されます。

リベ大のおすすめ書籍「バビロンの大富豪」にあるような貯蓄率10%や、日本の富豪である本多静六氏の著書「私の財産告白」にあるような貯蓄率25%を達成するのは難しいと言えるでしょう。

単身世帯:2,798万円

2人以上世帯:3,233万円

項目②:金融資産ゼロ世帯の割合

金融資産がゼロの世帯割合は、以下の通りです。

単身世帯:3.8%

2人以上世帯:2.5%「金融資産ゼロ」とは、日常的な出し入れや引き出しに備えている現金預金を含んでいます。

項目③:金融資産の増減や増減理由

金融資産の増減に関しては、単身世帯と2人以上世帯に分けて見ていきましょう。

単身世帯の金融資産の増減は前年比で、以下の通りです。

- 増えた:40.4%

- 変わらない:38.8%

- 減った:20.8%

金融資産が増えた理由の上位3つは以下の通りです。

- 株式や債券価格の上昇によって評価額が増えたから(32.0%)

- 定例的な収入が増加したから(26.3%)

- 定例的な収入から貯金する割合を引き上げたから(25.1%)

今回の調査は2021年の9月に実施されており、コロナショック後の景気回復の波に乗れた人が資産を増やしているようです。

一方、金融資産を減らした理由の1位は「定例的な収入が減り、金融資産を取り崩したから」がダントツで51.6%です。

「自動車や家具などの耐久消費財を購入した」や「資産運用で減らした」といった理由は、それぞれ15%ほどでした。

2人以上世帯の金融資産の増減は前年比で、以下の通りです。

- 増えた:37.5%

- 変わらない:41.1%

- 減った:21.3%

金融資産が増えた理由の上位3つは以下の通りです。

- 株式や債券価格の上昇によって評価額が増えたから(34.1%)

- 配当金や金利収入があったから(26.7%)

- 定例的な収入が増加したから(25.6%)

2人以上世帯の場合、資産運用が追い風になっているようです。

一方、金融資産を減らした理由の1位は「定例的な収入が減ったので、金融資産を取り崩したから」がダントツで、51.8%でした。

単身世帯と2人以上世帯では、以下の点が共通しています。

資産運用で追い風を受けた人は、資産を増やせた。

本業の収入が下がった人は、資産を取り崩さざるを得なかった。

確かに、コロナショックからの景気回復に乗じ、金融資産を増やせた人はいるかもしれません。

しかし、資産運用にはリスクがあり、金融資産を増やせる年もあれば、減らしてしまう年もあります。

資産運用をすれば、毎年必ずお金が増えるワケではないので注意しましょう。

今回のような調査結果から分かるのは、「資産を右肩上がりで増やし続けるのは難しい」ということです。

なぜなら、資産の増減には様々な要素が影響を及ぼすからです。

- 収入の増減

- 資産運用益の増減

- 生活費の増減(物価上昇や家族構成の変化など)

- 本業の給与カットに備え、副業で収入を得られるようにしておく。

- 暴落に備え、現金を確保しておく。

- 収入の増減に合わせ、柔軟に生活スタイルを変えられるようにしておく。

「景気が悪くなれば資産が減るのは当然」のように、何も対策を考えず景気の波に流されるのは、お金の神様に愛される姿勢ではありません。

さて、ここまでの情報をまとめてみましょう。

単身世帯

- 金融資産平均額は1,062万円(中央値は100万円)

- 平均貯蓄率は14%

- 目標金融資産額の平均は2,798万円

- 金融資産ゼロ世帯の割合は3.8%

- 昨年よりも金融資産を増やせた割合は40.4%(減らした割合は20.8%)

- 金融資産平均額は1,563万円(中央値は450万円)

- 平均貯蓄率は11%

- 目標金融資産額の平均は3,233万円

- 金融資産ゼロ世帯の割合は2.5%

- 昨年よりも金融資産を増やせた割合は37.5%(減らした割合は21.3%)

普通の人と同じことをしていたら、普通の人と同じ結果になるだけです。

言い換えれば、多くの人が抱えるお金の悩みを、同じように抱える可能性が高いです。

リベ大では、「誰もが金融資産5,000万円以上の小金持ちになる道」を解説しています。

もし皆さんが、経済的自由を手に入れたいと考えるのなら、行動を起こすことが大切です。

- 金融資産額:1,000万円

- 貯蓄率:10%

借入金の状況

次に紹介するのは、借入金(借金)に関する調査結果です。

借入金のある世帯の割合は、以下の通りです。

では、借金をしている理由を単身世帯と2人以上世帯に分けて見ていきましょう。

- 日常の生活資金:41.1%

- 住宅の取得や増改築のための資金:14.4%

- 耐久消費財(車や家具、家電など)の購入資金:13.9%

上記の理由のうち、「良い借金」になる可能性があるのは、住宅の取得資金だけと言えます。

良い借金とは、本当の資産を購入するための借金です。

将来、キャピタルゲイン(売却益)を狙えるような値上がりをする資産

利子や配当金、家賃などのインカムゲイン(収益)を生み出す資産

本当の資産は、資産自身が借金を返済してくれます。

皆さんが頑張らないと返済できない借金は、基本的に良い借金とは言えません。

ただし、「人に投資するための借金」は例外です。

例えば、500万円を借りて大学に進学し、将来的に進学しない時と比較して生涯賃金が5,000万円増えるのなら、良い借金と言えるでしょう。

- 住宅の取得や増改築のための資金:48.3%

- 日常の生活資金:21.3%

- 耐久消費財(車や家具、家電など)の購入資金:15.2%

単身世帯とは異なり、2人以上世帯は「住宅取得のための借金」が主な理由となっています。

しかし、「日常の生活資金」や「耐久消費財の購入」のために借金をしている人がいることに変わりはありません。

今後リベ大では、以下のようなコンテンツも充実させたいと考えています。

- 借金を完済する方法

- ピンチの時に活用できる公的制度

- 良い専門家の探し方

家計の運営状況

最後に、家計の運営に関する以下の3点について解説していきます。

- ①家計運営の評価

- ②老後の心配

- ③年金に対する考え方

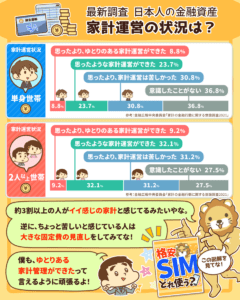

項目①:家計運営の評価

2021年の家計運営の評価は、以下の通りです。

単身世帯

- 思ったより、ゆとりのある家計運営ができた(8.8%)

- 思ったような家計運営ができた(23.7%)

- 思ったより家計運営は苦しかった(30.8%)

- 意識したことがない(36.8%)

- 思ったより、ゆとりのある家計運営ができた(9.2%)

- 思ったような家計運営ができた(32.1%)

- 思ったより家計運営は苦しかった(31.2%)

- 意識したことがない(27.5%)

「現状の家計管理で問題なし」と思っている人の割合は、単身世帯で約3割、2人以上世帯で約4割の結果となりました。

家計管理は良好と回答する人は、増加傾向にあります。

リベ大としては、誰もが家計管理をして、「ゆとりある家計管理ができた」と感じてほしいです。

なぜなら、経済的安定こそが、自由で幸せな生活を送る土台となるからです。

項目②:老後の心配

次は老後の心配についてです。

「老後の暮らしについて、経済面でどのように考えていますか?」という質問に対して、「非常に心配である」と回答した人の割合は以下の通りです。

単身世帯:42.9%

→ 今までは50%前後で、2012年以降、最低水準。

2人以上世帯:35.2%→ 今までは40%前後で、2012年以降、最低水準。

トレンドとして、老後を心配する人の割合は減っています。

つまり、「貯金を増やす」や「年金を増やす」といった対策を取る人が増えてきているということでしょう。

ちなみに、老後の生活資金に関する2つの質問に対する回答は、以下の通りとなっています。

「老後の生活費として、毎月最低いくら必要ですか?」

単身世帯:37万円必要

2人以上世帯:35万円必要

「老後の生活資金として、年金支給時に準備しておけば良い金融資産はいくらですか?」

単身世帯:2,053万円必要

2人以上世帯:2,021万円必要

どちらも似たような数字ですが、2人以上世帯の方が少ない金額です。

また、明らかに「老後2,000万円問題」に引っ張られた数字になっています。

皆さんは、老後の生活資金として毎月いくら必要で、どれほどの金融資産を準備しておきたいですか?

項目③:年金に対する考え方

最後は、年金に対する考え方で、「年金で老後の必要資金をまかなえると思いますか?」という質問に対する回答を紹介します。

なお、この質問の年金の範囲は、公的年金や企業年金を含み、個人年金は除きます。

つまり、「国や企業から受け取る年金で、老後の必要資金をまかなえますか?」という質問です。

単身世帯と2人以上世帯に分けて見ていきましょう。

- 日常生活費程度もまかなうのが難しい(47.3%)

- ゆとりはないが、日常生活費程度はまかなえる(44.7%)

- 年金でさほど不自由なく暮らせる(8.0%)

「年金ではまかなえない」と「年金でまかなえる」にキレイに二分されています。

特筆すべきは、「年金でまかなえる」と回答した人の割合が増加トレンドにあることです。

日常生活費程度もまかなうのは難しいと考える人は、10年前と比較して約1割減少し、年金で大きな不自由なく暮らせると考える人は10年前と比較して約2倍になっています。

- 日常生活費程度もまかなうのが難しい(35.0%)※過去最低水準

- ゆとりはないが、日常生活費程度はまかなえる(55.8%)※過去最高水準

- 年金でさほど不自由なく暮らせる(9.2%)※過去最高水準

2人以上世帯の場合、「年金でまかなえない」と考えている人の割合が過去最低水準、「年金でまかなえる」と考えている人の割合は過去最高水準でした。

公的年金制度は、決して「将来安泰の盤石な制度」ではありません。

一方で、老後生活の柱になることも事実です。

そんな公的年金は、3つの方法で増やせます。

- 年収を増やす

- 働く期間を伸ばす

- 年金の受給開始を繰り下げる

公的年金の金額は人によって異なり、自力で増やせることを知っているだけで、将来の生活設計が有利になることは間違いありません。

以下の記事では、公的年金をフル活用した「貯めない生活」について解説しています。

まとめ:社会のトレンドを知り、増やした資産を減らさないようにしよう!

今回の記事では、「家計の金融行動に関する世論調査2021年」をもとに、以下の3点を解説しました。

- 金融資産の状況

- 借入金の状況

- 家計の運営状況(家計運営の評価や老後の心配、年金に対する考え方)

単身世帯

- 金融資産平均額は1,062万円(中央値は100万円)

- 平均貯蓄率は14%

- 目標金融資産額の平均は2,798万円

- 金融資産ゼロ世帯の割合は3.8%

- 昨年よりも金融資産を増やせた割合は40.4%(減らした割合は20.8%)

- 金融資産平均額は1,563万円(中央値は450万円)

- 平均貯蓄率は11%

- 目標金融資産額の平均は3,233万円

- 金融資産ゼロ世帯の割合は2.5%

- 昨年よりも金融資産を増やせた割合は37.5%(減らした割合は21.3%)

今回の調査結果は最新のデータであり、社会のトレンドを知る良い機会になったのではないでしょうか。

最後に、世論調査の結果を踏まえた上での、リベ大からのアドバイスです。

確実に小金持ちになりたい人は、増やした資産をできる限り減らさないための対策を講じましょう。

今回の調査では、以下の理由から金融資産は増加傾向であることが分かりました。

- 株式や債券価格の上昇により、評価額が増えたから。

- 配当金や金利収入があったから。

しかし、コインに表と裏があるように、投資にも表と裏があります。

景気が良い時に大きく資産を増やせたということは、景気が悪い時には大きく資産を減らす可能性もあるということです。

資産運用を初めて資本主義の仕組みを理解したり、景気の良い時に波に乗れたりした人は、小金持ちに向けて一歩目を踏み出せています。

問題は二歩目です。

投資を始めてさえしまえば、基本的に景気が良い時は比較的簡単に資産を増やせます。

しかし、景気が悪い時に資産を減らさないようにするのは、限られた人にしかできません。

その理由は、好景気の時の高揚した気持ちが忘れられず、リスクを取りすぎるからです。

「好景気から不景気にトレンドが変わっていた」と気づくのは、お金を失った後になります。

もし不景気でも資産をできるだけ減らさないようにしたいのであれば、以下のような対策を検討してみましょう。

総資産に占める株式の割合を減らしてみる。

資産の一部を、ゴールドといった他の資産に組み替える。

つみたてNISAやiDeCoの掛け金を上回る余裕資金をキャッシュのままにしておく。

借金があれば、返済を進める。

本業の収入が減った際に資産を取り崩さなくて済むよう、本業と関連性の低い副業で収入を得られるようにしておく。

「給料が15%減った」とリアルな想定をして、今の生活費から無駄や浪費に当たる項目をカットしておく。

景気は必ず循環します。

資産を大きく増やせても、大きく減らせば、トータルでプラスマイナスゼロとなり、労力をかけた分だけ徒労感だけが強く残ります。

この徒労感から「手っ取り早く取り返そう」という発想に繋がり、長期の資産形成にマイナスな影響を与えてしまうのです。

今回のような統計調査を見つつ、日々の経済ニュースにもアンテナを張り、経済がどうなるのか自分なりのシナリオを考えてみましょう。

関連記事

そして、あらゆる想定外をなくしていくのが、「お金のご主人様」である皆さんの仕事です。

以上、こぱんでした!

▼「今よりも財産管理が上手くなりたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!