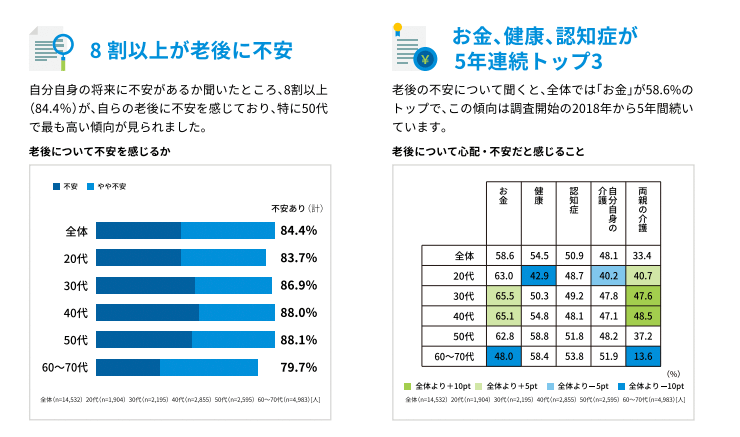

メットライフ生命が発表した「老後を変える全国47都道府県大調査2022」によれば、老後に不安を感じている人は84.4%にも上ります。

さらに、老後の不安要因のトップは5年連続で「お金」という状況です。

他メディアの調査においても、「老後に不安は感じていない!」という勢力が1位になるアンケートは、見たことがありません。

せっかく投資の勉強をして、積立NISAやiDeCoといった優遇税制を活用している人も、ここ最近は心穏やかではない人が少なくないようです。

なぜなら、米国株は弱気相場入りしており、インフレや利上げに関する情報のために、株価は乱高下しているからです。

さらには「世界全体が不景気になるかも」といった話も出てきている状況です。

しかし、過度に不安になる必要はありません。

不安になっている皆さんは、もしかすると老後のマネープランを考える上で、大事なことを見落としているかもしれません。

今回の記事では、そんな老後のお金について以下の2点を解説します。

- 老後破綻にビビりすぎなくても良い理由

- スジの良い老後対策

そもそも、若いうちからお金を貯められる人は心配性だと言えるでしょう。

バランスの良い食事をとらないと体調を崩すのと同様に、情報もバランス良く集める必要があります。

今回は様々なデータをもとに、老後のお金について解説していきますので、ぜひ最後までご覧ください。

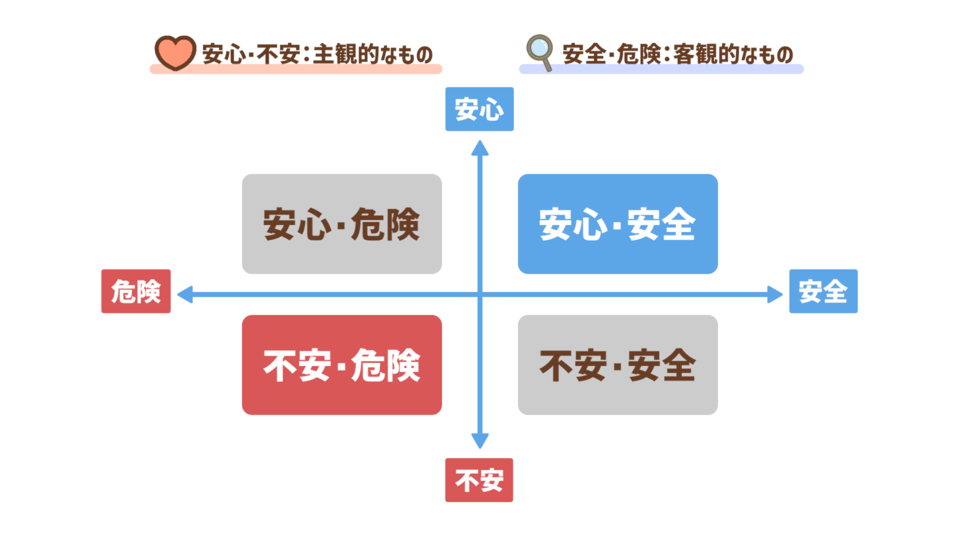

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:ビビりすぎ? 老後のお金

目次

解説動画:【これだけは知っておいて】65歳以降の「お金」にビビりすぎなくても良い「納得!」の理由

このブログの内容は以下の動画でも解説しています!

老後破綻にビビりすぎなくても良い理由

結論からお伝えすると、老後破綻にビビり過ぎなくてもいい理由は「60代以降、生活費が急激に下がるから」です。

老後を心配し過ぎる人は、マネープランを考える上で以下のことを忘れがちです。

- 現役時

- 引退後

→ 生活費の内訳が大きく変わる

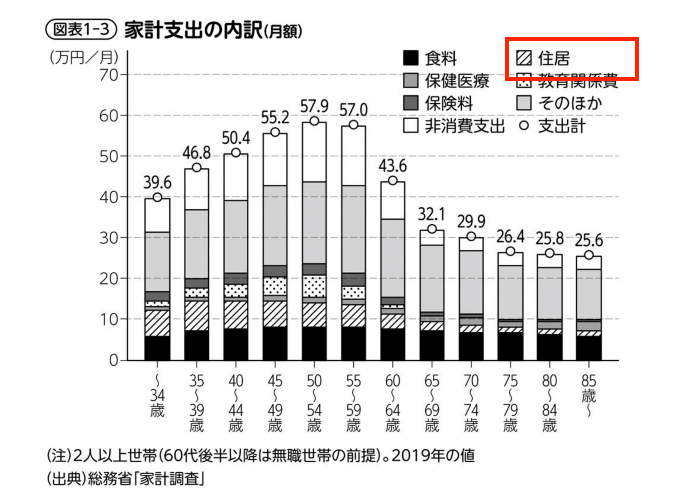

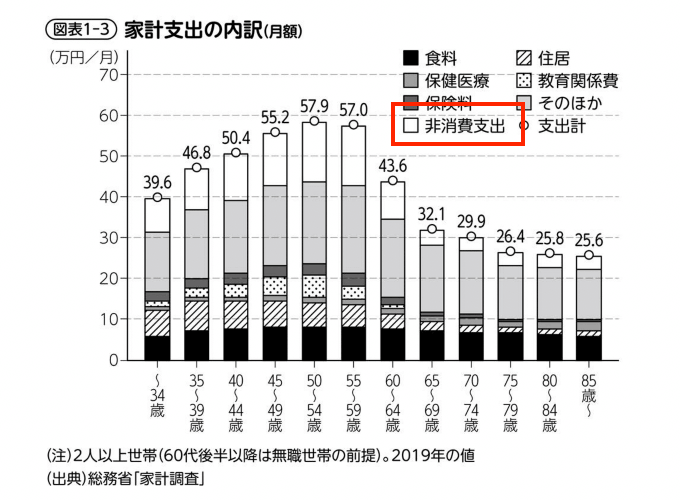

総務省の家計調査をもとにした、二人以上の世帯における支出を確認してみましょう。

- 40歳〜60歳:約60万円/月

- 60代前半:約40万円/月

- 70代以上:約25万円/月

月間の生活費は、なんと現役時の半分程度になっていることが分かります。

いつまでも今と同じような生活費が必要と考えてしまうと、必要以上に老後が心配になってしまいます。

以下のグラフを参考に、「年齢ごとの支出の変化」を詳しく確認してみましょう。

- 縦軸:生活費の合計額(月ベース)

- 横軸:年齢

- 棒グラフの内訳:生活費の内訳(食費、住居費、教育関係費、非消費支出など)

内訳における、「非消費支出」という項目は税金や社会保険料を指します。

会社員が週5日のうち1日〜2日は税金のために働いているということが、可視化されていると言えるでしょう。

上記のグラフに沿って、生活費の推移を確認してみましょう。

-

34歳までの場合、毎月の支出は39.6万円(税・社会保険料込み)である。

-

年齢を重ねるごとに右肩上がりを続け、50歳~54歳には57.9万円となる。

-

60歳を過ぎると43.6万円に急減し、65歳を超えると32.1万円に減少する。

-

70歳以降は、月30万円を割り込む。

生活費は緩やかに伸びていき、急激に落ちるという動き方をしています。

そして、上記のような動きとなる理由は主に、以下の3つの費用が下がるからです。

- 教育関係費

- 住居費

- 非消費支出(税金や社会保険料)

老後に下がる費用①:教育関係費

まずは、老後になると教育費用が大きく減少することになります。

先程のグラフをもう一度参考にしてみましょう。

-

50代前半で月5.1万円

-

50代後半で月3.3万円

-

60代前半で月0.8万円

→ 子供の教育費から解放されていっていることが分かる

子育て費用は、0歳〜22歳まででおおよそ2,700万円〜4,000万円必要となります。

教育資金は、「住宅資金」「老後資金」と並ぶ人生3大資金の1つと言われますが、実際に家が買えるくらいの金額です。

ちなみに、子育てにおいてもっともお金が掛かる時期は高校、大学に入学する頃となります。

その年代の子供を持つ50代の親にとって、教育費はまさに家計の重荷となるのです。

子育て期間はたくさんのお金が必要となります。

そのため、いくらお金があっても足りないような気になるのも当然のことです。

しかし、教育関係費は子供が独り立ちしてからは発生することがありません。

つまり、「今の生活水準を維持するためにもっと貯金しないと…。」と、老後生活を必要以上に不安になることはないのです。

老後に下がる費用②:住居費

老後に下がる費用の2つ目は、住居費です。

改めて、下記のグラフを確認してみましょう。

賃貸暮らし、マイホーム所有者など全て合わせた、全世帯における支出の平均値を算出しています。

確認してみると、65歳以降急激に住居費用が減少していることが分かるはずです。

65歳以降に住居費用が減少している理由は、住宅ローンを完済し月々の返済から解放されるからです。

つまり、以下の内容を意識することで老後の出費を軽減することができます。

- マイホームを購入した人

→ 着実にローンを返済すること

- マイホームを購入しなかった人

→ 頭金に相当する金額を堅実に運用すること

新築マンション契約者が用意した頭金の平均額は、おおよそ1,100万円と言われています。

この金額を年利5%で30年間運用すれば、約4,700万円となります。

老後に下がる費用③:非消費支出

老後に下がる費用の3つ目は非消費支出、つまり税金や社会保険料などです。

以下のグラフにおいて、白の面積部分が非消費支出に当たりますが、65歳以降の割合が大きく減少していることが分かります。

なぜ65歳以降に、非消費支出が大きく減少するのでしょうか。

その理由は、「支える側から支えられる側になる」からです。

税金や社会保険料というものは、所得の再分配です。

つまり稼ぎの多い現役世代から、稼ぎの少ない高齢世代へお金を移しているということです。

老後に入ると収入は減りますが、それ以上に税金や社会保険料の負担比率も減るというワケです。

ここまでの話を一旦まとめてみましょう。

-

40歳〜60歳では、月60万円近い支出がある(税金・社会保険料込み)。

-

しかし60代前半で月約40万円、70代では月約25万円にまで減少する。

-

出費が減少する主な理由は、「教育費」「住居費」「税・社会保険料」から解放されるから。

つまり、「住居費」や「教育費」といった大きな部分で間違えなければ問題ないということです。

上記の2点を守っていれば現役時も快適に乗り切れる上に、老後になっても大丈夫というワケです。

しかし、ここまでのデータに対して以下のような疑問を抱いた人もいらっしゃるかもしれません。

上記の疑問に対する答えは、「そうでもない」ということです。

65歳〜74歳の医療費平均は月1.7万円となっています。

もちろん平均値ですので、多い人と少ない人での差は発生します。

それでも平均月1.7万円という金額は、思っている程は多くないと感じられるはずです。

上記の疑問に対する答えは、「2人以上の世帯ほどではありませんが、1人世帯でも生活費は下がる」ということです。

- 35歳〜60歳の現役時:18.9万円

- 60歳以上:14.8万円

→ ざっくり2割以上、支出が減少している。

上記のように、60歳以上になると支出が下がる要因はいくつかあります。

以下に一例をあげてみましょう。

- 体力がなくなって、行けるところが少なくなる。

- 食欲がなくなって、食事量が減る。

- 気力が減退して、のんびり過ごすことが増える。

上記の様に、年齢を重ねるにつれてお金を使わなくなるという話はいくらでもあります。

そのため、ここまでのデータからも把握できるように、「歳をとると、生活費は下がる!」と言えるのです。

もちろん個人差はありますが、全体の傾向として明らかでしょう。

老後に対して必要以上の不安を抱かず過ごせるよう、ぜひ覚えておいてもらえればと思います。

スジの良い老後対策

そもそもリベ大としては、「20代〜40代の老後対策は必要ない」と考えています。

理由としては、老後資金を正確に計算することができないからです。

引退時に必要な資金は「老後生活費 × 老後の期間」で計算することができます。

しかし、上記の式に当てはまる、それぞれの数字を正確に把握することは難しいでしょう。

20年後や30年後の生活費を予測することも、非常に難しいはずです。

- 生活環境が変化する

→ 結婚・離婚・子供の独立・移住など

- ライフスタイルが変化する

→ ほんの少し前まではiPhoneも存在していなかった

- そもそもの生活費も変化する

→ インフレによる価格の高騰など

今、50代の人が10年先の生活費を予測することは、難易度はそこまで高くないかもしれません。

しかし、今20代や30代の人が30年先の生活費を予測することは、50代の人が10年先を予測する以上に難しくなるはずです。

そして、自分の寿命についても将来どうなるのかまったく分かりません。

70歳で天に召されるのか、100歳まで生きるのかを知っている人はこの世に誰もいないでしょう。

- 今を良くすることに集中する。

- できることはやっていると割り切り、余計な不安を抱かないようにする。

上記の2つを意識することで、老後の対策へと繋げることができるでしょう。

そして、1つ目の「今を良くすることに集中する」とは、以下のような内容です。

- 満足度は下げず、今よりも支出を月5万円下げる。

- 転職や副業などで、今よりも収入を月5万円上げる。

→ 浮いた10万円を投資に回す。

上記の内容は、リベ大が何度も何度も繰り返し伝えていることです。

結局、「お金さえあれば老後問題が解決する」ということが、大きな勘違いなのです。

確かにお金も必要ですが、お金以上に「お金にまつわる5つの力」が重要でしょう。

なぜなら、お金に関する知恵や知識さえあれば、どのような環境でも生き残れるからです。

そういう意味で、今20代から40代の方でリベ大の発信をもとに行動している人は、老後の心配をする必要はありません。

つまり、2つ目の対策である「できることはやっている」と割り切ってみましょう。

前述したように、老後の生活費は現役時と比較して、大きく減少します。

未来は分からないことが多いですが、余計な不安を抱く必要はありません。

未来のことは分からないので、その先はなるようにしかなりません。

このような割り切りも重要となるのです。

もし月10万円稼ぐことができていれば、公的年金を加味した場合、平均世帯と比較して十分裕福な暮らしができます。

そして、会社員でありながら、会社の看板を使わずに月数万円を稼いでいる人たちは本当に強いです。

会社の看板を使わずに自分の力で稼ぐことは本当に難しいと、副業にチャレンジしている人たちの多くは実感しているでしょう。

しかし、難しいだけの見返りがあるということです。

だからこそ、頑張って欲しいですし、リベ大はそのような皆さんを応援し続けています。

さらに、継続することで遅かれ早かれ全員が到達すると思っています。

「自分の力で、月10万円稼げるようになる」ということは、非常に強力な老後対策となります。

老後の時点で公的年金が月10万〜20万円に加えて、労働収入が月10万円あることは、本当に大きな強みです。

なぜなら、赤字がほとんど消えるか、気にならないレベルとなるからです。

総務省の国勢調査によると、2022年9月時点で以下の割合の人たちが仕事についています。

- 65歳男性の62.9%(女性は44.9%)

- 70歳男性の45.7%(女性は29.4%)

データからは働きたくて働いているのか、もしくは働かざるをえないのかを読み取ることはできません。

しかし、働き続けることが老後の生活の支えになっていることは間違いないでしょう。

もし、現役時も老後もどうせ働かなければいけないのであればどうでしょうか。

嫌な仕事を軸にしている時点で、あまりスジが良いとは言えません。

得意なことや、やりたいこと、好きなことを仕事にした方が良いはずです。

もしかすると、「そうは言っても綺麗事だよ…。」や「好きなことを仕事にするなんて無理だよ…。」と感じる人が多数派かもしれません。

しかし、もし皆さんの預金口座に1,000万円あったとしたらどうでしょうか。

今の仕事を辞めて、もっと自分に合う仕事を選択できる人も出てくるのではないでしょうか。

今の仕事にしがみつきたくなる理由は、結局のところお金の心配があるからです。

月収30万円から、月収20万円の仕事に変わることを、気持ちよく感じる人は少ないでしょう。

しかし、月収が10万円減ることも気にならないくらい、お金に余裕があった場合はどうでしょうか。

好きなことを追求する余地も出てくるかもしれません。

つまり、お金の不安が小さくなればなるほど、選べる仕事の選択肢は広がるというワケです。

例えば、リベ大両学長のように、貯金ゼロ円でも楽しい仕事を選ぶ人もいるかもしれません。

他にも、最低500万円や2,000万円くらいならといったように、色々なタイプの人がいるはずです。

余裕の幅は人それぞれですが、お金が増えることでリスクをとる勇気が生まれやすくなることは事実でしょう。

しかし、安心感はいくらお金があっても大して変わりません。

貯金1,000万円でチャレンジできない人は、5,000万円あってもチャレンジしない。

貯金100万円でも、チャレンジする人はする。

そのためリベ大としては、「今すぐに自分の好き・得意な仕事に全振りしましょう!」と言いたくなってしまうのです。

しかし、実際には転職や起業をする時、貯金100万円と1,000万円では「安全さ」が違います。

また、安心と安全の違いについては、しっかりと理解しておく必要があるでしょう。

- 安心は主観的なもの

- 安全は客観的なのも

例えば、航空機事故で死亡する確率は0.0009%です。

飛行機が最も安全な乗り物と言われる理由は、上記のように根拠があるからです。

しかしデータや根拠をもとにしても、「やっぱり車よりも飛行機の方が不安だよ…。」という人は少なくないでしょう。

安心や不安は人それぞれの主観的な問題であり、周りからはどうすることもできません。

つまり、気持ちの問題を解決できるのは、自分自身だけということです。

「安心・安全」については、以下の図をご覧いただければ分かりやすく整理できます。

お金の不安を抱えている人は、左下の「不安・危険」からスタートすることが多いです。

「今の生活も将来も不安で、貯金はほとんどなく、失業してしまうと終わり。」という状況が当てはまるでしょう。

心情的に不安であり、実際の状況としても危険であるということです。

一方で、「自分はお金は無いけどなんとかなるし、大丈夫。」という人は左上の「安心・危険」のゾーンにいます。

ポジティブな性格ですので現状を楽観視して安心していますが、実際は何かあると破綻してしまう危険な状態です。

そして家計が安全水域に入った人たちは、さらなるチャレンジや、好き・得意な仕事を追求していこうということです。

安心や不安については、気持ちの問題でしかありません。

少なくとも、家計が安全水域に入ってしまえば、実態としては安全ですので問題は無いはずです。

特に、会社員と並行した副業は本当に安全だと言えます。

転職の場合も、会社員の手堅さはキープできるワケです。

独立に比べたら、危険性は無いと言って良い程、リスクは小さいです。

そして、「不安・安全」のエリアにいる人が「安心・安全」エリアに移るためには、以下の行動を取ることが重要でしょう。

- 不安を解消するために、お金をより一層貯め込もうとしない。

- 不安を解消するために、好き・得意な仕事を追求する。

つまり、一生楽しく働き続けられて、遊び続けられる自分になることが重要なのです。

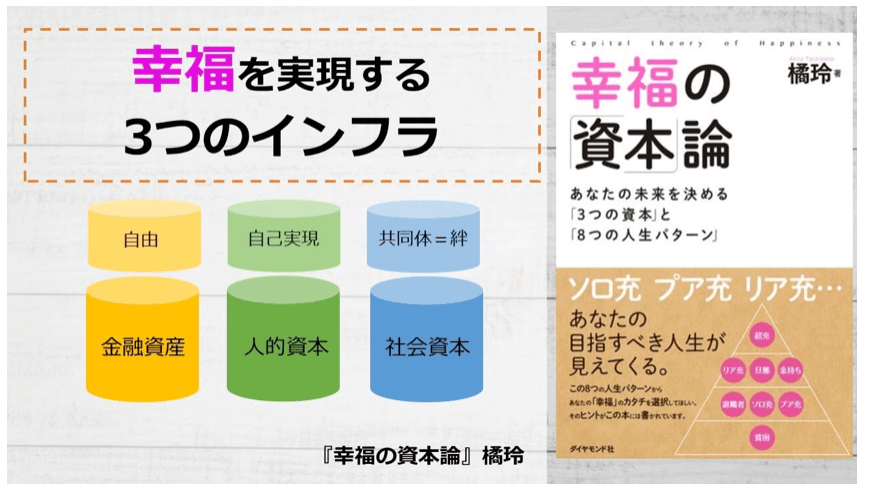

そして、一生楽しく働き続けられる自分になることで、幸福の3つの資本を維持することができます。

- 生涯を通じて、十分な金融資本がある。

- 生涯を通じて、人的資本がある。

- 金融資本と人的資本を通じて、社会資本も充実している。

例えば、月10万円稼ぐことができれば、老後は貯金がなくても心配する必要はありません。

よって、人的資本の維持は最強のリスクヘッジと言えるでしょう。

リベ大の発信を見て、学び、行動している皆さんは、家計が少しずつ安全エリアに移っていくはずです。

それでも、不安がなくならない背景には、たくさんの理由があります。

今回の記事で説明したように、老後の生活費が現役時代と比べてどれだけ減るかを知らないということも、理由の1つでしょう。

人間は不安になろうと思えば、いくらでも不安になることができます。

まとめ:「安心・安全」な暮らしの土台を築こう

今回の記事では、以下の2点について解説しました。

- 老後破綻にビビりすぎなくても良い理由

- スジの良い老後対策

必要以上に老後破綻を恐れなくてもいい理由は、「60代以降、生活費が急激に下がるから」です。

生活費が下がる要因としては、以下の費用から解放されることがあげられます。

- 教育関係費

- 住居費

- 非消費支出(税金や社会保険料)

現実的な老後対策は以下の2つとなります。

- 今を良くすることに集中する。

- できることはやっていると割り切り、余計な不安を抱かないようにする。

「お金」ではなく、「お金にまつわる5つの力」を蓄えることで、老後対策をしていきましょう。

例えば、会社の看板がない状態で月10万円を稼げるとすれば、かなり強力な「老後の支え」となります。

リベ大の発信をもとに、行動している皆さんはすでに「できることはやっている」人たちです。

家計を安全水域に整えることができたら、好き・得意な仕事を追求していきましょう。

そうすることで、「安心・安全」な暮らしの土台を築くことができます。

現代は8割以上の人が、老後に不安を感じる時代です。

漠然とした不安をなくし、数字で捉えられる危険を退治しましょう。

そして、今と未来の両方を充実させていきましょう。

以上、こぱんでした!

▼「老後の対策についてもっと学びたい!」という人に読んで欲しい記事がこちら!

▼「老後問題についてもっと学びたい!」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!