こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についても情報発信しています。

▼図解:増やす力

楽天証券が運営するメディア「トウシル」で、「脱・S&P500一点張りのポートフォリオ & 暴落が来たときの心構え」という記事が公開されています。

この記事には、eMAXIS Slimシリーズの開発に携わった、三菱UFJ国際投信の代田秀雄(しろたひでお)常務取締役と、楽天経済研究所の山崎元(やまざきはじめ)氏のスペシャル対談が掲載されています。

この記事では、そんな2人が以下の4つのテーマについて議論しています。

- ①本当にS&P500一点張りで良いのか?

- ②つみたてNISAでS&P500のインデックスファンドに投資している場合、他のファンドに乗り換えるべきか?

- ③つみたてNISAを始めてすぐマイナスになった場合どうするか?

- ④「皆が投資をやっているから自分もやらなきゃ」と思っている人へのアドバイス

上記のテーマについての2人の意見が非常に有益なものでした。

そこで今回の記事では、以下の2点について解説します。

- トウシル「脱・S&P500一点張りのポートフォリオ & 暴落が来たときの心構え」の記事概要

- 4つのテーマに対する代田氏と山崎氏のコメント内容とリベ大の私見

今回の記事を読めば、難しいWebメディアの内容を理解するための基礎知識が身につき、投資のプロの意見に対するリベ大の考えも分かります。

テーマの内容が少し難しく感じる人もいるかもしれませんが、初心者でも理解できるよう解説しますので、ぜひ最後まで読んでください。

目次

解説動画:【プロに学ぶ】脱・S&P500一点張り!その他重要3テーマについて解説

このブログの内容は下記の動画でも解説しています!

テーマ①:本当にS&P500一点張りで良いのか?

最初のテーマは、「本当にS&P500一点張りで良いのか?」です。

S&P500とは、アメリカで時価総額の大きい主要500社の株価をもとに算出される株価指数です。

詳しくは以下の記事で解説していますので、ぜひ参考にしてください。

さてここ数年、米国の一強状態が続いているため、ネットや投資書籍で以下のような意見を目にするようになりました。

- 「米国株式だけあれば良い!」

- 「米国株式よりリターンの低いものに投資している人は投資オンチだ!」

では、投資のプロである山崎氏と代田氏の考えを見てみましょう。

記事に書かれている回答をピックアップすると、以下の通りです。

- 全世界株式への投資が90点だとしたら、S&P500への投資は80点~85点と言える。2つに大きな差があるわけではない。

- TOPIX(東証株価指数)は、他の指数に比べてリスクが低い。

- 個人的には、全世界株式より「先進国」「TOPIX」「新興国」の3地域分散型に注目している。

- eMAXIS Slimシリーズのファンドをどれか1つもらえるのだとしたら「eMAXIS Slim全世界株式(3地域均等型)」をもらう。

- なかばバブル的に上昇している米国株式より、これまで少し冴えなかった日本や新興国にベットする方が「へそ曲がり投資」的には面白い。

- 実は、個人的には「eMAXIS Slim全世界株式(3地域均等型)」を一番多く買っている。

- 過度な厳密さを求めて資産配分を決めるより、ざっくりとした3地域均等の方が分かりやすさと心理的な割り切り感があって、個人的に心地よい。

- 全世界株式が注目されることに違和感はないが、あまのじゃく的な思考と日本企業への期待感から「eMAXIS Slim全世界株式(3地域均等型)」を応援している。

分かるようで分からないよ…。

分かりやすく解説するね^^

山崎氏と代田氏が伝えている内容から分かることは、以下の3つです。

- ①世界の株式市場は、米国株式と一蓮托生である。

- ②投資先のバランスは意識した方が良い。

- ③ポジショントークが入っている。(特に日本株式)

①世界の株式市場は、米国株式と一蓮托生である

実は、全世界株式ファンド、S&P500ファンド、3地域分散ファンドのどれも大差はありません。

なぜなら、どのファンドも米国がカギを握っているからです。

(参考:myINDEX「世界各国のPER・PBR・時価総額 (毎月更新)」より)

皆さんの中には「世界の株式市場の6割は米国が占めているなら、残り4割は米国株式と違う動きをするんじゃないの?」と思う人もいるかもしれません。

しかし残り4割の国や地域の株式も、ある程度は米国株式に連動しているため、米国株式と一蓮托生と言えるのです。

例えば、以下のような値動きのイメージです。

- 米国株式が上がる → 日本株式も上がる

- 米国株式が下がる → ヨーロッパ株式も下がる

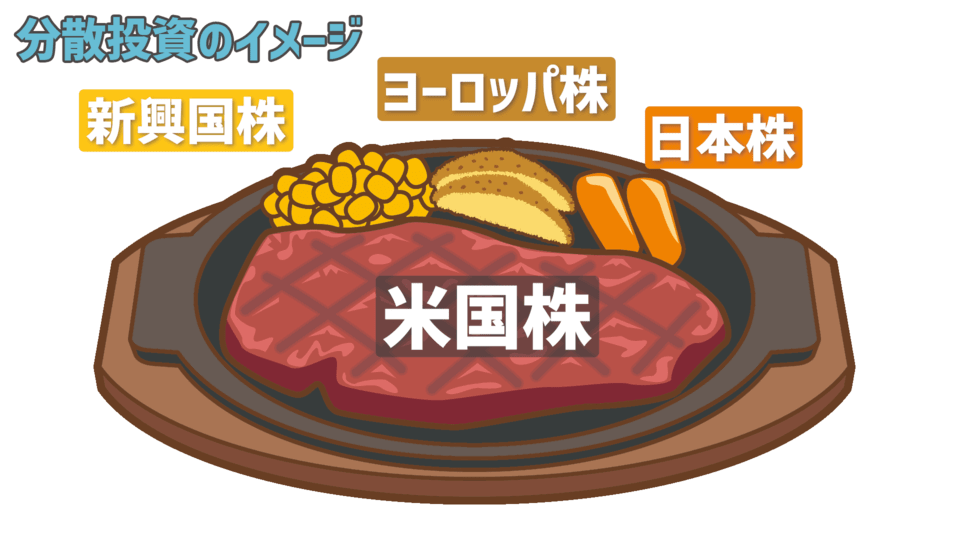

例えるなら、日本やヨーロッパ、新興国にどう分散投資するか考えるのは、「米国株式ステーキ定食」の付け合わせをどうするか考えるようなものです。

日本株式やヨーロッパ株式などの付け合わせをどうするかで栄養バランスは多少変わりますが、定食としての満足度を決めるのは、結局のところステーキである米国株式次第と言えます。

- 米国株式:ステーキ

- ヨーロッパ株式:ジャガイモ

- 日本株式:人参

- 新興国株式:コーン

②投資先のバランスは意識した方が良い

若い頃は「ステーキだけ食べたい」と思っていた人も、大半の人が歳を重ねるにつれ食事バランスの大切さに気づくようになります。

同様に、投資経験の長い人や相場に長く居続けている人が分散を重視するのは、投資先のバランスを無視して痛い目にあった人をたくさん見てきたからです。

その例の1つに、1970年代にあったニフティ・フィフティ相場があげられます。

ニフティ・フィフティというのは「素晴らしい50銘柄」のことで、当時も「この銘柄さえあれば大丈夫」「この銘柄以外は、いらない」と言われていました。

しかし結局、ニフティ・フィフティは崩壊し、見るも無残な結果となったのです。

このような「〇〇さえあれば良い」というのは、投資の世界で過去に何度も言われ続けてきた言葉だと知っておきましょう。

山崎氏と代田氏が「米国株式さえあれば良い」と言うのではなく、「米国株式を中心にしつつ、〇〇にも分散する」と言うのには、理論的にも経験則的にも理由があるのです。

③ポジショントークが入っている(特に日本株式)

山崎氏と代田氏がとる日本株式のスタンスは以下の通りです。

→ 日本株式への投資比率を高めるのは、へそ曲がり投資的に面白い。

代田氏→ あまのじゃく的思考から、日本株式を多く含むファンドを応援している。

2021年12月現在、世界の株式市場に占める日本株式の割合は約6%しかありません。

(参考:myINDEX「世界各国のPER・PBR・時価総額 (毎月更新)」より)

それにもかかわらず、ポートフォリオ全体に占める日本株式の割合を3割や4割にするのは、逆張り的な思考です。

投資の王道は成長する市場への順張り投資なので、日本株式の投資比率を高めるのは、マイナーな投資と言わざるを得ません。

ここで伝えたいのは、「日本株式の投資比率を高めるのが王道だ」と勘違いしてはいけないということです。

今回のトウシルの記事はPR記事であり、三菱UFJ国際投信の「eMAXIS Slim全世界株式(3地域均等型)」を推すための記事であることを察しましょう。

「本当にS&P500一点張りで良いのか?」のテーマにおけるリベ大の意見としては、以下の通りです。

- 全世界株式ファンドとS&P500ファンドでは、大差ないという点は同意する。

- 2人が推している「eMAXIS Slim全世界株式(3地域均等型)」は米国株式の比率が3分の1となるため、米国株式の割合が少なすぎる。

- 少なくとも株式ポートフォリオの半分は、米国にしておきたい。

なお、注目すべきは、代田氏レベルの人でも「心地よさ」という言葉を使っていることです。

一般的に投資の初心者ほど以下のように思いがちです。

しかし実際は、投資に正解はないですし、リターン以上にリスクコントロールが重要です。

この大前提のもとで、自分に心地よい投資を見つけるのが、皆さんの仕事というワケです。

「S&P500一本張りで良いのか?」というテーマは、プロでさえ意見が分かれるところです。

そのため、誰かを信仰してマネするのではなく、自分が腹落ちするまで自分のアタマで考えましょう。

最初は難しそうに感じても、少しずつ学んでいけば、自分の意見が持てる状態までたどり着けます。

そんな努力を重ねた人だけが、15年後、20年後も投資を続けられ、資産を2倍3倍に増やせるようになるのです。

テーマ②:S&P500から他のインデックスファンドに乗り換えるべきか?

2つ目のテーマは「つみたてNISAでS&P500のインデックスファンドに投資している場合、他のファンドに乗り換えるべきか?」です。

世の中には様々な情報が出回っています。

そのため、有名人がおすすめする良さそうなファンドや株式を見ると「今投資しているものを売り払って、乗り換えた方が良いのでは?」と考える人も多いでしょう。

今回のトウシルの記事では、3地域分散型のファンドが推されている雰囲気があるので「S&P500から、3地域分散型に乗り換えた方が良いかも」と感じる人も多いはずです。

では、つみたてNISAの投資対象を変えたい場合は、どうしたら良いのでしょうか。

「つみたてNISAの乗り換え」について、山崎氏の意見をまとめると以下の通りです。

「つみたてNISAは、売ってしまうとその非課税枠はもう使えなくなる。

売り払って乗り換えるのではなく、来年から積み立てる対象を変えるだけで良い。」

S&P500など米国株価指数への投資は、長期目線で見れば大本命であり、わざわざ手放す必要性を感じません。

さらに、つみたてNISAの非課税枠も手放すのは、まさに悪手と言えます。

なお、つみたてNISAの非課税枠については、以下の記事で詳しく解説しているので参考にしてください。

リベ大で学ぶ皆さんは、主に以下のファンドに投資している人が多いでしょう。

全世界株式

- 楽天・全世界株式インデックス・ファンド

- eMAXIS Slim 全世界株式(オール・カントリー)

米国株式

- 楽天・全米株式インデックス・ファンド

- SBI・V・全米株式インデックス・ファンド

もし、上記のファンドに投資している人が他のファンドに目移りした場合は、売却して買い直すのではなく、追加投資分から投資先を変えるのをおすすめします。

上記の方法は、ノーセルリバランスの考え方に近いです。

2021年現在においては「S&P500は最強だから、乗り換えるワケないよ」という人が大半でしょうが、相場の流れは簡単に変わります。

もし1年間、米国株式が下がり続けることがあれば、雰囲気は一変するでしょう。

その時には、以下のポイント思い出してください。

本当に優秀なファンドに投資しているなら、手放す必要はない。

つみたてNISAの非課税枠を手放す必要はない。

一時的に含み損でも、長期で見れば戻る可能性が高い。

テーマ③:つみたてNISAを始めてすぐマイナスになった場合どうするか?

3つ目のテーマは「つみたてNISAを始めてすぐマイナスになった場合どうするか?」です。

このテーマはリベ大によく届く質問の1つでもあります。

リベ大の答えとして「インデックス投資は、短期ではマイナスになることもあるが、15年スパンでは損しない確率が高いから、売らずに持っておくのがおすすめ」と伝えています。

関連動画

→ インデックス投資(積立投資)をしていて暴落が起こったらどうするべき? 〜「売らずに鬼ホールド」をオススメする5つの理由 〜【マンガ動画】

では、山崎氏と代田氏の意見はどうなのでしょうか。

- 向こう2、3年の間に、米国の株価指数が2割~3割ほど下がるような下落が高い確率で起こると見ている。

- しかし、相場の上げ下げにかかわらず売らずに持っておくのが、実務家や学者が色々考え、試して得た投資の最適解だ。

- 「泣ける」「すごく嫌な気分だ」「大変だ」といったリスクをとって投資しているからこそ、株式は高いリターンが得られるように価格形成されている。

- もしリスクをとるのが嫌なら、投資はやめたほうがいい。

- 最後の最後には、「損しても、お金で済むことだからいいじゃないか」という割り切りを持とう。

- 「資産が今後3分の1まで下がっても耐えられるか」を1つの基準として考えよう。

- 私たちがお金を得る手段には、人的資本と金融資本の2つがある。

- 金融資本が十分に積み上がっていないなら、人的資本を一層活用することで、リタイアメントの時期をずらす選択肢もある。

山崎氏と代田氏の意見をまとめると以下の通りです。

ノーペイン・ノーゲイン。(痛みや恐怖を嫌がるなら、リターンはない)

投資したものの値段が半分や3分の1になっても大丈夫なように投資しよう。

お金を得る手段は投資(増やす力)だけではない。人的資本(稼ぐ力)も活用しよう。

「お金がなくてもやっていける」と割り切ろう。

- 選球眼:一生懸命、マイナスになりにくいものを選ぶ。

- リスクマネジメント:マイナスになっても大丈夫な範囲で投資する。

- 根性論:想定以上にマイナスになっても、人的資本の活用で埋め合わせる。

- 精神論:「しょせん、お金」と割り切る。

ここまで腹をくくった人にとっての投資序盤のマイナスは、何も気にする問題ではありません。

また、運用会社の役員である代田氏は以下のように述べています。

このようなメッセージは、投資家としてはとてもありがたいですし、頼りになります。

しかし、運用会社のサポートを過度に期待するのはやめましょう。

なぜなら、投資はどこまでいっても自己責任だからです。

暴落が起きた時、もし運用会社が無言だったとしても、皆さんは自分でその状況を乗り切らなければいけません。

投資で最も重要なことの1つは、皆さん自身の中に以下のような強い意志を持つことです。

- 自分のお金を守れるのは、自分だけだ!

- 自分の人生を良くできるのは、自分だけだ!

- 何があっても乗り越えて、自分の設定するゴールに到達するんだ!

テーマ④:「皆が投資をやっているから自分もやらなきゃ」と思っている人へのアドバイス

4つ目のテーマは「皆がやってるから自分もやらなきゃ」と思っている人に対するアドバイスです。

コロナショック以降、ますます投資をする人が増えています。

投資はすべてが自己責任の厳しい世界であるのは、先述した通りです。

そんな中「周りがやってるから、自分もやってみようかな」という動機の人が、投資を始めても大丈夫なのでしょうか。

山崎氏、代田氏の意見は以下の通りです。

- 米国人は浅い動機の人でも結局お金が増えており、「これで良いんだ」という成功体験を得ているので、運のいい国民だと思う。

- 日本でも「ローコストのインデックスファンドに投資するのが合理的だ」という考えが広まり、かつてより安心で期待が持てる状態になってきている。

- グローバル分散投資の流れは、一過性で終わるものではない。

- 無理のない範囲で始めてみて、世の中の流れに乗ってみると良い。

つまり、2人の意見をまとめると以下の通りとなります。

浅い動機でうまくいくかどうかは、運の要素もある。

グローバル分散投資の流れはメガトレンドなので、乗ってみよう。

そもそも、日本人が貯金好きになった理由は、バブル崩壊の影響で、貯金こそがもっともハイリターンな投資先だったからです。

バブル崩壊で株式や不動産が暴落した一方で、貯金は無事だったことから、多くの日本人にとって投資は失敗体験で、貯金は成功体験になっています。

しかし、流れが大きく変わり始めた今、以下の行動や思考は経済的成功に欠かせない要素と言えるでしょう。

- 過去の常識に囚われない。

- リスク許容度の範囲内で、新たなメガトレンドに乗る。

- 結果は「運要素もある」と心得る。

つまり、流れに逆らって泳ぐ人や運の要素を否定する人は、富を蓄えられないということです。

ちなみに、運については以下の記事でも解説しているので、ぜひ参考にしてください。

今回紹介したトウシルの記事が投資のPR記事という点を考慮しても、基本的にリベ大は2人の意見に賛成します。

なぜなら、学ぶこと以上に行動することは重要と考えているからです。

たとえ「皆が投資しているから」という理由で投資を始め、その結果失敗したとしても、以下のことを考えれば良いだけです。

- なぜ失敗したのか?

- 失敗しないために、もっとできることはなかったのか?

- 「成功のためにどうするか」という前向きな教訓に結び付けるにはどうすべきか?

行動した経験は、決して無駄になりません。

今回のトウシルの記事(対談)は、リベ大で学ぶ皆さんにも勉強になる内容ですので、興味のある人はぜひ読んでみてください。

明確な答えがないテーマであり「ああしなさい、こうしなさい」というハウツーがないからこそ、自分のアタマで考える良いきっかけになるでしょう。

まとめ:有益なアドバイスから投資の知識を学び、自分で考え行動する習慣を身につけよう

今回の記事では、トウシルの記事に書かれていた対談をもとに4つのテーマについて解説しました。

- ①本当にS&P500一点張りで良いのか?

- ②つみたてNISAでS&P500のインデックスファンドに投資している場合、他のファンドに乗り換えるべきか?

- ③つみたてNISAを始めてすぐにマイナスになった場合はどうするか?

- ④「皆が投資をやっているから自分もやらなきゃ」と思っている人へのアドバイス

全世界株式もS&P500も大差はありません。

しかし、投資経験の長い人ほど「〇〇さえあれば大丈夫」とは考えない傾向にあります。

誰かを信仰してマネするのではなく、自分が腹落ちするまで自分のアタマで考えるのが大切です。

長期投資では、すぐ乗り換え検討が必要なファンドを買ってはいけません。

全世界株式やS&P500ファンドは、手放す理由が特に見当たらない優良ファンドです。

それでも、もし他のファンドに乗り換える場合は、つみたてNISAの非課税枠を手放すのはもったいないので、追加投資分から調整すれば良いでしょう。

つみたてNISAを始めてすぐにマイナスになっても、何もしなくて良いです。

マイナスには、以下の何重もの防波堤で対応しましょう。

- 選球眼:一生懸命、マイナスになりにくいものを選ぶ。

- リスクマネジメント:マイナスになっても大丈夫な範囲で投資する。

- 根性論:想定以上にマイナスになっても、人的資本(=稼ぐ力)の活用で埋め合わせる。

- 精神論:「しょせんお金」と割り切る。

投資環境は以前より整ってきています。

また、今後もグローバル分散投資の流れは止まらない見込みです。

そのため、とりあえず世界の流れに乗って、投資を始めてみるのが良いでしょう。

過去の記事で、インデックス投資の基本やおすすめの投資信託を解説しているので、ぜひ参考にしてください。

投資経験が長い人には周知の事実ですが、投資は理屈や理論と同じぐらいメンタルが重要です。

今回のようなテーマについて議論を深めるのは、投資メンタルを育てるうえで、とても効果があります。

もし「まだ投資を始めていない」という人はぜひ、この記事をきっかけに証券口座を開設して資産運用を始めてみましょう。

スタートスモール・グロービッグ(小さく始めて、大きく育てよう)の感覚で、将来大きな果実を得てください。

始めさえすれば、運用スキルはどんどん高まっていきます。

なお、リベ大おすすめの証券会社は、楽天証券とSBI証券です。

手続きは10分ほどで終わりますし、口座開設の手数料も一切かかりません。

もし、投資を始めてみて疑問や相談したいことがあれば、ぜひリベ大のオンラインコミュニティ「リベシティ」を活用してください。

講師をはじめ、すでに投資を始めている先輩に質問できる環境が整っています。

人生100年時代の今、30歳~40歳で投資を始めれば、運用期間は50年ほどあります。

50年もの期間があれば、長期のインデックス投資はほとんど必勝と言えるでしょう。

不安に思うこともたくさんあるかもしれませんが、ぜひ最初の一歩を踏み出してみてください。

皆さんの未来を変える大きな一歩となるはずです。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!