こんにちは、こぱんです!

コロナウィルス感染症拡大は経済にも影響を及ぼし、住宅ローンの返済に困る人が増えてきました。

解説動画

→【リーマンショック以来の減少】2020年「冬のボーナス事情」について解説【大企業でも厳しい】

日本を代表する大企業でも、賞与3割~10割カットもあり得る

平均支給額は約36万円、前年比"-7.5%"とリーマンショック以来の落ち込み

大阪市の中小企業の約半分は「冬のボーナスを支給しない」方針

また最近では、「コロナ影響によるボーナス激減…「ローン破綻」の応急処置と予防策」(出典:livedoor News)という記事まで登場するようになりました。

ただ住宅ローンの返済は、ボーナス激減に限った話ではなく、実は2020年3月~5月の時点で既に厳しい状況でした。

- 全国の銀行における、住宅ローン返済の負担軽減の相談件数:約14,000件

- 住宅金融支援機構への相談件数:(コロナ前と比較して)約150倍の増加

そもそも、コロナウィルスが存在しなくても、住宅ローンの破綻率は毎年約2%もあるのです。

50人に1人が返済に困窮している状況のため、コロナウイルス感染症拡大によってさらに悪化することは、当然と言えば当然でしょう。

一方で、どんな人でも住宅ローンを組んだ時には「自分が破綻するはずはないし、大丈夫だろう^^」と考えます。

みなさんの周りに、多額の住宅ローンを組んでおきながらも以下のようなセリフを話す人はいませんか?

「これから給料も増えていくし大丈夫」

「定年まで勤めれば退職金で精算できるから大丈夫」

これらはホラー映画での「すぐ戻る」というセリフと同じくらい、危険度の高いフラグと言えます。

そこで今回は、住宅ローンの返済に関する以下3つのことを解説します。

- 住宅ローン破綻予備軍の2つの事例

- 住宅ローン破綻予備軍の事例から学ぶべき2つのこと

- 住宅ローンの返済に困っている人がやってはいけない5つのこと

リベ大は以前から、「住宅購入で失敗すると、間違いなく経済的自由からは遠のく」ということを繰り返し伝えています。

お金持ちになるためには、住宅ローンの知識は必要不可欠ですから、しっかり学んでいきましょう。

目次

解説動画:【コロナで破綻急増】住宅ローンで困窮している「実例」と「やってはいけない5つのこと」

このブログの内容は下記の動画でも解説しています!

住宅ローン破綻予備軍の2つの事例

はじめに、ニュースでも取り上げられた、以下の2つの住宅ローン破綻予備軍の事例を紹介します。

- 事例①:人気お笑いコンビのスリムクラブ内間さん

- 事例②:30代の男性会社員

事例①:人気お笑いコンビのスリムクラブ内間さん

住宅ローン破綻予備軍の事例の1つ目は、「スリムクラブ内間、住宅ローン6000万円が返せない。コロナ禍で破綻の兆し(出典:日刊SPA!)」という記事から取り上げました。

みなさん、人気お笑いコンビのスリムクラブをご存じでしょうか?

そのスリムクラブで、ツッコミを担当している内間さんが、住宅ローンの返済に苦しんでいるとのことです。

内間さんは、2013年に番組の企画で中古の一戸建てをフルローンで購入しています。

- 購入額:6,000万円(フルローン・頭金なし)

- 借入期間:35年

- 月々の返済額:約20万円

全国的な知名度がある芸人としては、「余裕で返せそうな」レベルと言えるでしょう。

ところが、コロナウイルス感染症拡大に伴って、イベント・舞台の仕事が激減しました。

収入も激減してしまい、住宅ローン返済額の20万円に届かないこともあるそうです。

そのため、専業主婦だった奥さんはパートを始めましたが、「パートの収入を合わせても返済額に足りない」時もあり、所属事務所から借金をしてしのいでいるとのこと。

借金を借金で返すという、かなり苦しい状況ですが、打てる手がないわけではありません。

事例②:30代の男性会社員

住宅ローン破綻予備軍の事例の2つ目は、「住まいの危機 ローンが、家賃が払えない(出典:NHK)」の記事内で紹介された、神奈川県在住の30代男性会社員です。

この方は、今から3年前、両親と暮らす目的で横浜に中古の一軒家を3,000万円で購入しました。

住宅ローンを組んだ当時、彼は携帯電話販売会社の正社員としてフルタイムで働いており、月々の収支は以下の通りでした。

- 収入:自分の収入(30万円) + 親の年金(6万円) = 合計36万円

- 支出:食費などの生活費(16万円) + 住宅ローン返済(10万円) = 合計26万円

月10万円も黒字ということで、実際の生活にはかなり余裕がありました。

ただ、大きな余裕があることで油断が生まれてしまったのか、実は彼、貯金をほとんどしていなかったのです。

そんな中、コロナウイルス感染症拡大で勤め先が時短営業をするようになり、残業が激減しました。

その結果、なんと給料は30万円から15万円に半減してしまいました。

- 収入:自分の収入(15万円) + 親の年金(6万円) = 合計21万円

- 支出:食費などの生活費(16万円) + 住宅ローン返済(10万円) = 合計26万円

家計は一気に月5万円の赤字へと転落してしまったのです。

現在は家財を売ってしのいでいるようですが、給料が元に戻らなければ「家を売るしかなくなる…」というところまで追い込まれています。

今や、2つの事例のような「住宅ローンの返済に困っている人」の記事・ニュースを、いたるところで見かけるようになりました。

それもそのはずで、住宅金融支援機構によると「返済方法の変更(返済の一時的な猶予や返済条件の見直し)の承認件数」は激増しているのです。

- 2020年1~2月:0件

- 2020年3~10月:6,531件

NHKが行った世論調査によると、コロナウィルス感染症拡大の影響で「収入が減った」と答えた家庭は全体の約24%にのぼりました。

「コロナで収入が減って、ローン返済が厳しくなった」という人を探すのは決して難しくない状況なのです。

さらに2020年の冬は、政府からの給付金も無くなり、冬のボーナスもカットされました。

経済の専門家は「今後ますます住宅ローンに苦しむ人が増えるのではないか?」と懸念しています。

住宅ローン破綻予備軍の事例から学ぶべき2つのこと

住宅ローンに苦しむ人達が増えていく現実から、みなさんが学ぶべきことは2つあります。

- 住宅ローンは所詮「債務」である

- 「100年に1回」の危機は「10年に1回」起きる

学ぶべきこと①:住宅ローンは所詮「債務」である

1つ目の学ぶべきことは、住宅ローンが所詮「債務」だということです。

仮にみなさんが、友人に「サラ金で100万借りてきちゃった!」と話した時、友人は何と言うでしょうか?

ところが、借り入れの対象が住宅ローンになると、反応は全く違ってきます。

住宅購入のために住宅ローンを組んだ人に対して、「借金癖のある危ないヤツ」と思う人はほとんどいないでしょう。

結局のところ、一般的には「サラ金は悪いモノ」・「住宅ローンは良いモノ」と考えられているわけです。

- サラ金で借りたお金:生活費やギャンブルに消えてしまうから悪い

- 住宅ローンで借りたお金:「住宅 = 資産」を買うためのものだから良い

国も、住宅ローン減税のような住宅購入者の税金優遇制度を作り、マイホームの取得を推進しているわけですから、当たり前なのかもしれません。

しかし、「住宅 = 資産」というのは幻想です。

もし本当に、住宅 = 資産であるならば、なぜその住宅は、住宅ローンの返済に困っている持ち主を助けてくれないのでしょうか?

住宅が本当に資産ならば、住宅ローンで破綻する人はいないはずです。

リベ大が以前から伝えているように、資産と呼べるものは以下の2つだけです。

キャッシュフローがプラスになるもの(キャッシュを生むもの)

買った時より高く売れるもの(値上がりするもの)

住宅ローンの返済額を上回るキャッシュフローを生む

住宅ローンの残債よりも高い値段で売れる

ところが、現実問題としてはキャッシュも生まず、値上がりもしないため、経済的にツライ目に遭っているわけです。

今回みなさんに強く伝えたいのは、住宅ローンは所詮ただの借金ということです。

家を買うという行為は、「今の貯蓄では買えないものを、どうしても欲しいため、多額の借金をして買う行為」と理解しましょう。

身も蓋もない言い方ですが、本来なら買えないものを、無理して借金で買っているのが現実です。

本当に資産となる家を買うことができれば良いのですが、そうじゃなければ借金で贅沢しているだけです。

また、日本の住宅のほとんどが、資産ではなく負債になることも理解しておきましょう。

学ぶべきこと②:「100年に1回」の危機は「10年に1回」起きる

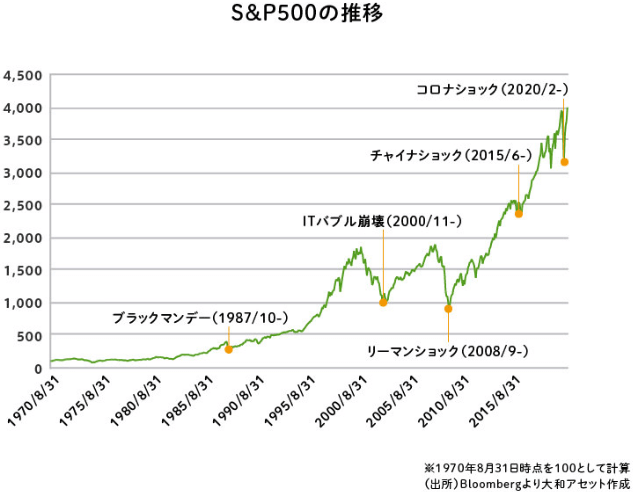

○○ショックに代表されるような、「まさかこんなことになるなんて!」という経済危機は、本当に頻繁に起きています。

2000年以降の経済危機を並べて見ると、最近では何もないまま10年を過ごせることの方が珍しいくらいです。

- 2000年:ITバブル崩壊

- 2001年:米国同時多発テロ事件

- 2007年:サブプライムショック

- 2008年:リーマンショック

- 2011年:東日本大震災

- 2015年:チャイナショック

- 2020年:コロナショック

ユダヤ人は「良い年が7年続くと、悪い年が7年続く」からこそ、良い年のうちに悪い年に備えようと考えていました。

ところが、今の日本人の多くは、良い年のうちに悪い年に備えるどころか、良い年の年収でギリギリ返せる額の住宅ローンを組んでしまうのです。

本来であれば、良い年(好景気)・悪い年(不景気)を考慮して住宅ローンを考えなければなりません。

好景気の時にひたすら貯蓄を増やすかローンを減らす

不景気の時の収入でも返せるローンを組む

そうでなければ、悪い年が来たときに、乗り切ることができなくなってしまうでしょう。

今の世の中、少なくとも10年に1回は「こんなはずじゃなかった!」という目に遭う、変化の激しい時代です。

35年ローンを組むのであれば、ローン返済期間中にほぼ間違いなく不景気を経験するでしょう。

悪い年は「必ず」やってくる

悪い年の乗り越え方を事前に考えておく

住宅ローンの返済に困っている人がやってはいけない5つのこと

「住宅ローンはただの借金であり、不景気は頻繁に訪れる」ということを理解した上で、住宅ローンを組んでいる人は、今も返済には困ってないでしょう。

ただ、すでに住宅ローンを組んでいる人の中には、以下のような人も少なくありません。

「賞与カットで、住宅ローンの返済がキツくなりそうだ…」

「現時点で、すでに住宅ローンの返済がキツいな…」

そこで次は、住宅ローンの返済に困っている人が「今やってはいけない5つのこと」を解説します。

- 放置

- 借金を返すための借金

- ハイリスクな投資

- 安易な独立・転職

- 無理なバイト

人は誰でも、苦境に立たされると判断力が鈍ります。

普段は大丈夫だという人でも、自分が実際ピンチになった時に、冷静な行動ができるとは限りません。

やってはいけないこと①:放置

例えばみなさんの中にも、うすうす「虫歯かも」と気づいているのに、放置しているという人はいませんか?

発想としては全く同じです。

嫌なことを考えるのが億劫になり、安易な考えに流されて、結局何もせずに放置する人は少なくありません。

「そのうち良くなるだろう」

「これ以上は悪くならないだろう」 「まぁ、最後はなるようになるだろ」ですが、ただ放置しただけで状況が好転するほど、現実は甘くありません。

リベ大の動画・記事でも解説した、「最悪の状況を乗り切るための考え方と対策」をしっかり理解してください。

考え方:良いコトの後には必ず悪いコトが起きるが、悪いコトの後に良いコトが起きるとは限らない

対策:決して放置をせずに、自ら解決に向けて動き出す

やってはいけないこと②:借金を返すための借金

住宅ローンの返済が厳しくなった時、みなさんが真っ先に相談すべき先は以下の2つです。

- 借入をしている銀行

- 公的機関

その時に、優秀な弁護士・税理士・FP(ファイナンシャル・プランナー)などに同席してもらうことも悪くないでしょう。

一方で、親族・友人・職場などを頼りたくなる気持ちも分かりますが、親しい人から借金するのは非常に危険です。

うまく返済できれば「あの時はありがとう」という美談で終われますが、もし返済できなければ、家だけではなく人間関係も失うことになります。

また、サラ金を使うのはもってのほかで、消費者金融・カードローンは、超がつくほどの高金利です。

- 住宅ローンの金利:せいぜい1%前後

- 消費者金融の金利:10数%が当たり前

「数カ月乗り切れれば…」という安易な気持ちでサラ金を使うと、返せなくなった時、とんでもない額の借金を背負うことになります。

だからこそ、借金で借金を返すというのは、最もやってはいけないことの1つなのです。

やってはいけないこと③:ハイリスクな投資

追い詰められた人間がよく手を出すことの1つが、一発逆転を賭けた大勝負です。

経済的に余裕のない人ほど、FX・仮想通貨・ハイテク株などへの集中投資をやりがちなのです。

- 手持ちのお金を、集中投資で1億円にしたくなったことはありませんか?

- FXや仮想通貨によって、わずか3年で億り人になることを夢見たことはないですか?

- インデックス投資では金持ちになれない!なんて叫んだことはありませんか?

「今の生活のままでは決して楽になれない」と感じた時、人は大なり小なり「逆転の一手」に期待してしまうものです。

短期間で資産を築こうと考える思考は、住宅ローンで追い詰められた人と精神構造は全く同じなのです。

→ 「短期間での億り人達成」を目指してハイリスクな投資をやりがち

→ 「逆転をかけた一発勝負」をやりがち

よくある話ですが、ほとんどの場合、さらに事態を悪化させるだけで終わります。

やってはいけないこと④:安易な独立・転職

住宅ローンの返済に困る原因の1つは、収入が減ってしまうからです。

会社員の場合、なぜ収入が減るのかというと、勤め先の業績が悪いということが挙げられるでしょう。

それなら、「収入の良いところに転職すれば万事解決!」と言いたいところですが、世の中はそんなに甘くありません。

上記の動画・記事では、持ち物に限らず、自分を高く売るためにはコツがあり、その筆頭が「弱みを見せないこと」です。

ところが、住宅ローンの返済に追い詰められて独立・転職をする場合、いたるところで弱味を見せることになります。

そして、ひとたび弱みを見せたら買い叩かられてしまうのが資本主義社会なのです。

「最初は試用期間だから、3カ月後には給料を上げるからね!」

「君は幹部候補だから、1年後の昇格で給料を上げてあげるよ!」

「基本給は少ないけれど、賞与はしっかりと出すからね!」

間違いなく収入が上がる転職なら良いですが、上記のような会社に捕まって、ブラック労働をさせられると状況は深刻になります。

独立・転職は、しっかりと準備をして、余裕のある時に行うべきです。

関連動画

→【年収アップしたい人必見】転職サイトではなく転職エージェントを使うべき理由

→【転職初心者必見】転職エージェントを利用する”前”に知っておくべき重要ポイント8選

やってはいけないこと⑤:無理なバイト

本業の収入が減ったことを受けて、早朝・深夜にバイトを入れて乗り切ろうとする人もいます。

確かに短期的な対策にはなるかもしれませんが、無理な労働は、いつか必ず身体を壊してしまいます。

その結果、「家を手放すことになるだけではなく、身体を壊したことで、その後の生活にも支障がでる」でしょう。

「家を手放したくないから、住宅ローンは絶対に返す!」という責任感は立派ですが、本当に大切なモノを見失わないでください。

「みなさん以上にお金が大事」なんてことは、絶対にありません。

さて、住宅ローン返済に困っている人が、やってはいけない5つのことを解説してきました。

結局のところ、住宅ローンの返済が厳しい状況は正攻法でクリアしていくしかありません。

家族にも働いてもらう

できる限り家計を切り詰めて支出を減らす

銀行や公的機関への相談・返済条件の見直し

なお、12月1日にコロナウイルス感染症拡大の影響で収入が減った人のために、住宅ローンなどの債務の返済負担を減らす新制度が始まりました。

新型コロナウイルスの影響で収入が減った人の、住宅ローンなどの債務の返済負担を減らす新制度が12月1日に始まった。無料で専門家の助言を得られ、信用情報に傷を付けずにローンを整理できるなど利点は多い。ローンの返済に行き詰まった人には朗報となるかもしれない。

無料で専門家の助言が得られる

信用情報に傷を付けずにローンを整理できる

今回のコロナウイルス感染症拡大は、国をあげて乗り切るべき国難です。

みなさんも使える制度は、しっかりと使っていきましょう。

住宅ローン破綻を避けるために何をすれば良いのか?

ここまで、住宅ローンの返済が苦しい時、破綻しかけている時の対処法を解説してきました。

では、そもそも住宅ローン破綻をしないためにはどうすればいいのでしょうか?

解説動画

→住宅ローンの完済予定年齢がヤバイ。ローン破産しない対策を解説

上記の動画・記事で解説したように、住宅ローン破綻をしないために最も重要なポイントは、「純資産をプラスに保つ」ことです

つまり、「家の売却額(=市場価格)ー 住宅ローンの残債」がプラスになるようにするのです。

純資産がプラスであれば、住宅ローンを組んでいても何も怖がる必要はありません。

住宅ローンの残債は、年末になると借り入れ先の銀行から「あなたの借金は残りいくらです」という風にハガキを送ってくるので、イヤでも分かるでしょう。

みなさんが家の価格を知らなければ、今回見てきたように、いざローン返済が滞った時に「売却しても借金が残るのか…」と身動きがとれなくなります。

だからこそ、今からしっかりと家の売却額を査定しておくことが大切なのです。

そこでリベ大では、「イエウール」という不動産一括査定サイトをオススメしています。

イエウールの特徴は以下の通りです。

→ 所要時間は、わずか5分

→ 皆さんの住宅エリアに強い業者が見つけられる

→ 複数社の見積もり比較で、相場もしっかり分かる

→ 営業がしつこい、態度の悪い不動産業者を避けられる

→ 自分で業者を探すよりも簡単・安心

イエウールの実際の査定方法は、以下の2通りあります。

<イエウールの査定の仕方>

①不動産会社にリアルな査定依頼する場合

⇒「不動産を売却したい」「価格を見て不動産の売却を検討したい」を選択

②AI査定で概算額を把握したい場合

⇒「不動産の資産価値を知りたいだけで、売却する気はない」を選択

まず大まかな価格を知りたい人は、②のAI査定を利用してください。

「イエウール」は、今すぐ住宅を売りたいという人でなくても、利用することができます。

また、「相談したら必ず売らなければならない」ということもありません。

- 市場価格を把握して、資産管理戦略を考えたい

- 将来的に売ることを視野に入れている

- もし現時点で高く売れるなら、売ってしまいたい

- 売って身軽になって、変化に強い賃貸に乗り換えたい

上記のような人は、積極的に利用してみると良いでしょう。

ちなみに注意点としては、以下の2つが挙げられるので、ご承知おきください。

- Web画面上で「〇〇円で売れます」と、すぐに査定額が出るわけではない

- リアル査定の場合、不動産会社から電話が来る

ちなみに、「6社も同時並行で話をする時間は無いかな…」という人は、「2~4社に絞って見積もりを出す」ことでも、相場を知るには十分です。

現時点では、日本の住宅市場に暴落の兆しは見られませんが、コロナウイルス感染症拡大でさらに景気が酷くなれば、売りたい値段では売れなくなるでしょう。

だからこそ、今のうちに資産状況を確認して、打てる手を打っていきましょう。

まとめ:資産状況を確認して住宅ローンに潰されないようにしよう

今回は、住宅ローンに関する3つのことを解説しました。

- 住宅ローン破綻予備軍の2つの事例

- 住宅ローン破綻予備軍の事例から学ぶべき2つのこと

- 住宅ローンの返済に困っている人がやってはいけない5つのこと

コロナウイルス感染症拡大、そして冬のボーナスの激減など、今後ますます「住宅ローン」に関する相談は増えるでしょう。

だからこそ、これから住宅ローンを組もうと考えている人は、以下の2つを心に刻んでください。

- 住宅ローンは所詮「債務」である

- 「100年に1回」の危機は「10年に1回」起きる

経済危機は10年に一度は起きる、つまり、35年ローンを組めば3回は「不景気」を経験することになります。

さらに、不景気が訪れなくとも、基本的に日本の不動産市場は都市部を除いて下落傾向ということを忘れてはいけません。

それを乗り切れる想定で、住宅ローンを組んでください。

- 放置

- 借金を返すための借金

- ハイリスクな投資

- 安易な独立・転職

- 無理なバイト

返済が苦しいと感じたら、まずは銀行や公的機関に相談し、専門家の力を借りて正攻法で乗り切りましょう。

「大きな間違い」さえしなければ、挽回のチャンスはまだ十分あります。

そして、今のところは大丈夫という人も、「イエウール」を活用して、自分の資産状況をしっかり確認しておくべきです。

多くの人にとって住宅は、最も価格の大きい財産です。

しかし、その時価が分からないというのでは、まともな資産管理をしているとは言えないでしょう。

→苦しくなったら家賃が安いところに引っ越せば良いため

「住宅 = 資産は幻想だ」と伝えると、「マイホームを買うことが夢だったのに、買っては駄目なのか!?」という声をいただきます。

ただ、リベ大は住宅を買っては駄目だと伝えているのではありません。

住宅が資産ではないことを知った上で買うことと、知らないで買うことは大違いです。

リベ大は、住宅を買うのであれば、資産価値のあるものを安く買うべきだと伝えたいのです。

そして、自分の住宅が現在いくらなのかを知ることは、自分の資産状況を把握することであり、重要なことなのです。

住宅の資産価値を知った後、誰かに相談したいと感じたなら、ぜひ、リベ大オンラインコミュニティ「リベシティ」の不動産投資部や講師の方々に聞いてみてください。

きっと良いアドバイスをもらえるでしょう。

以上、こぱんでした!

▼「不動産を購入したい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!