皆さんがリベ大で学びながらお金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする、人気企画第21弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2022年8月版は、資産形成に関係する重要なお金のニュース8本を厳選しました。

今回の記事は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇が無い」

「ネット記事を見る時間も無い」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

- 1 解説動画:【話題のテーマ多数】学長が選ぶ「お得」「トレンド」お金のニュースBest8

- 2 2022年8月版のお金のニュースBest8

- 2.1 ニュース①:「貧しい家の子でも、金持ちの子と友達になれば、将来は稼げる大人になれる」

- 2.2 ニュース②:「金融庁、NISA拡充を正式要望 自民部会で賛同相次ぐ」

- 2.3 ニュース③:「先進医療、高額と限らず 費用「30万円未満」が4割強」

- 2.4 ニュース④:「アルヒ、最長50年の住宅ローン「ARUHIフラット50」の取り扱いを開始」

- 2.5 ニュース⑤:「副業収入300万円未満は雑所得に?……国税庁の狙いは“サラリーマン副業”潰しか」

- 2.6 ニュース⑥:「「転職で賃金増」過去最高32.7% 4~6月、IT需要増」

- 2.7 ニュース⑦:「賞金1740億円の米宝くじ大当たりと景気の関係」

- 2.8 ニュース⑧:「「こうすれば年間35万円の負担が減らせる」高額な介護費用を避ける"世帯分離"という手」

- 3 まとめ:2022年8月版のお金のニュースを振り返ろう

解説動画:【話題のテーマ多数】学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は以下の動画でも解説しています!

2022年8月版のお金のニュースBest8

ニュース①:「貧しい家の子でも、金持ちの子と友達になれば、将来は稼げる大人になれる」

1つ目のニュースは、2022年8月9日のCOURRiER JAPANから、「貧しい家の子でも、金持ちの子と友達になれば、将来は稼げる大人になれる」です

お金持ちになるために重要なのは、お金持ちの友達を持つこと!というニュースです。

最新の研究で、以下のようなことが分かりました。

- 貧しい家に生まれた子どもでも

- 友達の7割が裕福という地区で育つと

- 将来の収入が平均20%高まる

また、階級を越えた友情の方が、以下のものよりも将来への影響が大きいことも明らかになりました。

- 学校の質

- 家族構造

- 労働市場の状況

- コミュニティの人種構成

貧困のループを脱却するカギは、階級を超えた友情であるというのは、なかなか面白い研究結果です。

ちなみにこの調査が掲載されたのは、科学雑誌ネイチャーです。

調査対象は、25歳~44歳のアメリカ人の84%にあたる7,200万人と最大規模のものであり、かなり信頼性がある調査と言えるでしょう。

下位中流階級の家庭に生まれた、マリ・ボウイさん(24歳)は、両親が離婚し、仕事と家を失った家庭で育ちました。

しかし、彼女は町の反対側に暮らす裕福な少女たちと友達になり、生活が以下のように変化します。

- 将来について明確な目標と計画を持つ。

- 大学院の学位を取得。

- 現在は、刑事事件の弁護士として活躍。

裕福な人たちと出会い、人脈を作り、金持ちはどんな風に考えるかを知る。

そうした私の経験が、間違いなく大きな違いを生んだのです。

そして両学長も、お金持ちの友人や成功した経営者とのつながりは、お金持ちへの道を歩きやすくしてくれたと言っています。

なぜなら、自分より先を歩いている人は、その道を歩く上で必要なことを知っているからです。

先を歩いている人とつながることで、その人の以下のような点を参考にすることができます。

→ チャンスの見つけ方、適正なリスクのとり方。

→ 年収アップ法、投資すべき金融商品、お金の使いどころ・締めるところ。

お金持ちは皆、立派で・偉くて・良い人だと言いたいワケではありません。

お金持ちというのは、お金の稼ぎ方・増やし方・守り方を知っている人です。

つまり、お金について学びたければ、彼らの近くにいることが一番の学習法なのです。

野球が上手くなりたい少年は、例えばイチロー氏とたくさんキャッチボールをすることで、上達は早くなるでしょう。

「お金に困らない人生を歩みたい!」という希望を持っている人は、ぜひお金持ちの友達を作ってください。

ただし、くれぐれも「お金持ちになりたい人をカモにする人」にはご注意を。

ニュース②:「金融庁、NISA拡充を正式要望 自民部会で賛同相次ぐ」

2つ目のニュースは、2022年8月25日の日本経済新聞から、「金融庁、NISA拡充を正式要望 自民部会で賛同相次ぐ」です。

金融庁が、NISAのパワーアップを要望している!というニュースです。

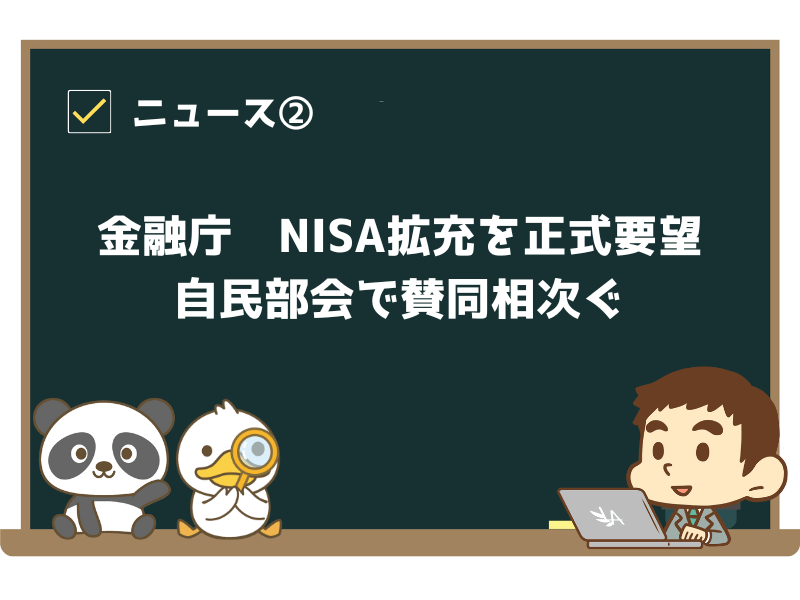

今回のニュースで、金融庁が何をどう変えたがっているのかについては、以下の一表をご覧ください。

なお、つみたてNISAと一般NISAについては、過去の記事でも解説していますので参考にしてください。

それでは、改正要望の主な変更点について解説します。

投資可能期間と非課税期間について

つみたてNISAや一般NISAは、期間限定の税金優遇制度です。

つみたてNISAは2042年まで、一般NISAは2028年までが投資可能期間とされています。

この期間中に行った投資については、以下のような取り扱いとなります。

- つみたてNISA

→ 投資してから20年間、運用益が非課税。

- 一般NISA

→ 投資してから5年間、運用益が非課税。

金融庁は、NISA制度を恒久化して、非課税期間が無期限になるよう要望しています。

年間投資枠について

現在のつみたてNISAの投資枠は年間40万円、一般NISAは120万円です。

これについて、金融庁は投資上限額のアップを要望しています。

具体的な金額には触れられていませんが、例えば投資枠が1.5倍や2倍になるような想定でしょう。

つまり、今まで年間40万円積み立て可能だったものが、60万円まで可能になるイメージです。

対象年齢について

さらに金融庁は、つみたてNISAの対象年齢を現在の20歳以上から未成年に拡大したいと要望しています。

リベ大でも解説した、2023年に制度が終了するジュニアNISAの受け皿と考えているようです。

つまり今回のニュースでは、金融庁はNISAを全体的に改善しようとしているワケです。

このニュースに対して、TwitterなどのSNSでは「金融庁最高!万歳!」というように、かなり話題になっています。

しかし、以下の点については注意が必要です。

金融庁の単なる要望に過ぎず、財務省がOKするかは分からない。

- NISA拡充の要望は今年に始まった話ではなく毎年のことだが、実際には拡充されていない。

NISAが拡大される時は、金融所得税が現在の20%からアップされる可能性がある。

- 一般人はNISAの枠を使うだけで精一杯なのに、NISAの枠以上に投資できる人は、そもそもお金持ち。

- そのため、現状のNISA枠以上に投資できる人の投資については、「税率を20%から30%に上げる」というイメージ。

補足ですが、実際過去にNISAが導入されたタイミングでは、株式の売買益にかかる税率が10%から20%になりました。

NISA制度のゆくえは、経済的自由を目指す人たちにとって超重要ポイントです。

リベ大でも、引き続き動向をチェックして、制度改正等があればお伝えしていきます。

ニュース③:「先進医療、高額と限らず 費用「30万円未満」が4割強」

3つ目のニュースは、2022年8月13日の日本経済新聞より、「先進医療、高額と限らず 費用「30万円未満」が4割強」です。

最近話題の先進医療について、誤解が多いけど大丈夫?というニュースです。

先進医療に関する誤解あるある4選は、以下の通りです。

誤解①:先進医療は、公的保険よりレベルが上の、夢の治療。

- 先進医療は安全性や有効性を「評価中の技術」。

- あくまで評価中の技術というだけで、最先端医療技術ではない。

- 安全性と有効性がOKであれば、いずれ公的保険適用となる。

誤解②:先進医療はすべて超高額。

- 2021年に実施された先進医療のうち、4割強が30万円未満。

- 平均200万円以上の技術は全体の2割弱。

誤解③:先進医療は、お金さえ払えば利用できる。

- 厚生労働大臣が承認した医療機関でしか受けられない。

- 全国で受けられる医療機関が1カ所しかない技術もある。

- 対象になる部位や患者の状態などが限られている。

誤解④:先進医療を使うと、公的保険対象の治療まで全部自己負担になる。

- 先進医療部分だけが全額自己負担になる。

- 通常の3割負担で、公的保険対象の治療は保険適用アリ。

上記のように、先進医療について誤解している人は多いでしょう。

先進医療をイメージで捉えている人と、正しい知識を持っている人とでは、民間保険の入り方からお金に関する不安の大きさまで、様々な違いが生まれます。

思い込みを捨てて、データ・確率で判断していきましょう。

ニュース④:「アルヒ、最長50年の住宅ローン「ARUHIフラット50」の取り扱いを開始」

4つ目のニュースは、2022年8月1日の日本経済新聞から、「アルヒ、最長50年の住宅ローン「ARUHIフラット50」の取り扱いを開始」です。

最長50年の住宅ローンが誕生した!という衝撃のニュースです。

変化の激しい今の時代では、35年ローンすら長いと言われるようになりましたが、さらに15年プラスの50年という超長期のローンになります。

- 連合赤軍あさま山荘事件

- 札幌オリンピック開催

- 沖縄返還

- 田中角栄内閣発足

- 日中国交正常化 パンダ初来日

時代を感じさせるには十分な長さではないでしょうか。

この50年ローンの取り扱いを始めたのは、住宅ローン専門金融機関、国内最大手のARUHI(アルヒ)です。

ARUHIフラット50の特徴は、以下の通りです。

- 長期優良住宅を取得する場合に利用可能。

- 借入期間は36年以上50年以内。

- 全期間固定金利。

- 借入金額は物件価格の9割まで。

- 返済期間が長期になるため、月々の返済額軽減が可能。

最近は建設資材高騰などの影響もあり、住宅価格は高止まりが続いています。

2021年に首都圏で発売された新築マンションの平均価格は6,260万円となっており、1990年のバブル景気時を超えて過去最高の価格です。

そして、戸建てや中古マンションなどが値上がりする中、家を買えない人も増えています。

大前提として、住宅ローンというのはただの商品なので、使える人・使いたい人だけが使えば良いものです。

商品ラインナップが豊富なほど、ユーザーは選択肢が増えて嬉しいとも言えるでしょう。

しかし、リベ大ではあえて苦言を呈します。

50年ローンを組まないと買えないようなものは、買ったらダメです!

確かに返済期間が長ければ、毎月の返済額は少なくなりますが、総返済額は多くなります。

金利が高く、返済期間も長いと、トータルで相当のお金を利息として払うハメになるでしょう。

3,000万円を金利3%・50年で借りた場合、総返済額は約5,800万円です。

つまり、住宅自体の価格とほとんど同じ金額が、利息で消える計算です。

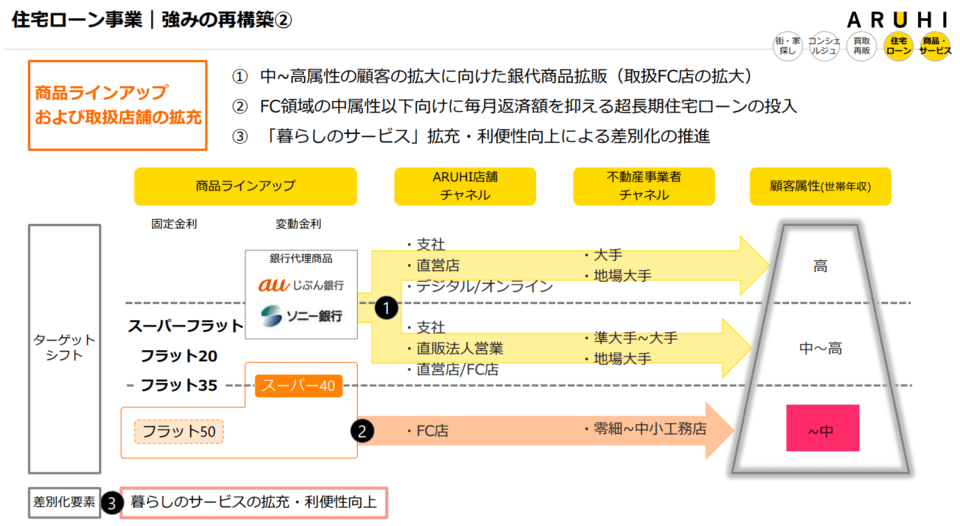

図の下の方に、フラット50と書いてあります。

そして図の右側(赤色の部分)では、顧客属性(世帯年収)の項目が「~中」となっているが分かります。

一方、フラット20やフラット35の顧客属性は「中~高」です。

つまり、超長期の住宅ローンは年収が低い人(= 属性が低い人)がターゲットになっています。

20年や35年のローンでは家を買えないような人をターゲットにして、50年ローンで買ってもらう狙いです。

上記の資料は、投資家(株主)向けの決算資料なので、このような書き方になっています。

しかし、お客様向けのパンフレットに「フラット50は低〜中属性のお客様へ」とは書けないでしょう。

なんて失礼なパンフレットだ!となるハズだからです。

このように、会社の株主目線で世の中を見ると、裏で何が起きているのかよく分かります。

本来、家を買えないような人たちにまで家を買わせた結果起きたのが、サブプライムショック・リーマンショックです。

お金に振り回される人生にならないよう、「買えないものは、買わない!」という姿勢を貫くことをおすすめします。

ニュース⑤:「副業収入300万円未満は雑所得に?……国税庁の狙いは“サラリーマン副業”潰しか」

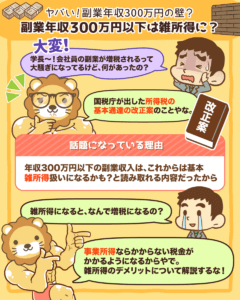

5つ目のニュースは、2022年8月12日のIT mediaビジネスONLiNEから、「副業収入300万円未満は雑所得に?……国税庁の狙いは“サラリーマン副業”潰しか」です。

サラリーマンの副業について、税務上の取り扱いが変わるかも?というニュースです。

国税庁の出した「所得税の基本通達の改正案」が話題になっています。

概要は、年間300万円以下の副業収入について、今後は基本的に雑所得扱いになる可能性があるという内容です。

話題になっている理由は、副業サラリーマンにとって増税になる可能性があるからです。

仮に副業で得た収入が事業所得扱いから雑所得扱いになると、以下のような影響があり、税金が増えやすくなります。

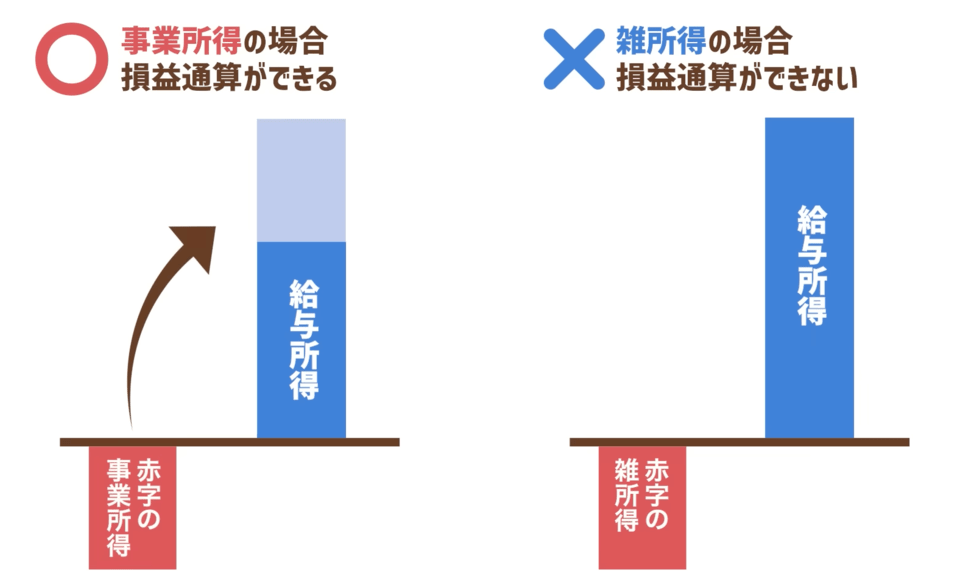

- 損益通算ができない

- 青色申告特別控除が使えない

損益通算ができない

副業が事業所得になる場合、10万円の赤字が出ても、上図左のように「本業の給与所得から10万円を差し引いて税金を計算してOK」となります。

損益通算によって本業部分にかかる税金を減らせるワケです。

一方、副業が雑所得になると、上図右のように本業の給与所得から10万円を差し引けません。

損益通算ができず、本業部分にかかる税金は減らせないのです。

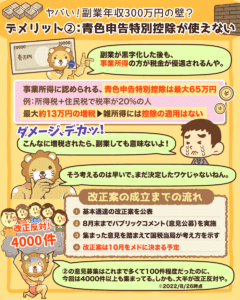

青色申告特別控除が使えない

副業が雑所得となると、最大65万円の控除が得られる青色申告特別控除も使えません。

所得税と住民税の合計税率が20%の人であれば、おおよそ13万円の増税になります。

青色申告特別控除については、過去の記事も参考にしてください。

今回のニュースを聞いて、リベ大にもかなり多くの質問が寄せられました。

とはいえ、「副業はもうダメ!増税されてしまった!」と考えるのは早すぎます。

前提として、この改正はまだ決定したワケではありません。

- 基本通達の改正案を公表。

- 8月末までパブリックコメント(意見公募)を実施。

→ すでに集まっている意見は、大半が改正反対。過去には多くて100件程度だったのに、今回は8月26日までで4,000件以上の意見が寄せられるという異例の状況。

- 集まった意見を踏まえて、国税当局が考え方を示す。

- 10月をメドに改正予定。

(参考:日本経済新聞「副業節税にフタ? 年収300万円以下は損益通算なしに」)

上記のような流れを経るため、最終的にどう転ぶかはまだ分かりません。

さらに決定したとしても、これはあくまで国税庁の内部規定である「通達」です。

通達は基本的に役所の人間が守るべきルールであり、法律とは異なります。

言い換えれば、納税する側が無条件に従わなくてはいけないモノではありません。

さらに改正案の文章を見ると、以下のように色々と解釈の余地もありそうです。

→ 反証を出せればOKになるかも?

→ 取り扱わなくても差し支えないかも?

今回の改正案の主な目的は、節税狙いのインチキ副業潰しと考えられます。

インチキ副業というのは、以下のようなモノを指します。

- 最初から利益を出すつもりが無く、経費を使いながら一応事業をしていると見せかける副業。

- あえて赤字を出して節税を狙う副業。

国税当局の関係者も、「節税策を防ぐ意図がないとは言わない」と述べています。

(参考:日本経済新聞「副業節税にフタ? 年収300万円以下は損益通算なしに」)

今回の改正を行うことで、とにかくインチキ副業のケースを防ぎたいというワケです。

逆に言えば、しっかり稼ぐ目的で副業を行う場合は、対応のしようがあるはずということです。

ちなみに過去の裁判では、事業所得の要件に金額要件は無く、以下のようになっています。

- 営利性・有償性の有無

- 継続性・反復性の有無

- 自己の危険と計算における企画遂行性の有無

- 精神的あるいは肉体的労力の程度

- 人的・物的設備の有無

- 職業(職歴)・社会的地位

- 生活状況

- 業務から相当程度の期間継続して安定した収益が得られる可能性があるか

とにかく、事業所得になるかどうかの認定は金額だけで決まるわけでは無く、様々な要素を考慮しての総合判断だということです。

実は今の日本では、法人の約7割が赤字です。

小規模事業者について、所得が少ないことを理由に「事業所得ではない」と言うのであれば、日本の7割の法人は事業をしていないと言っても良いかもしれません。

税務訴訟に詳しい弁護士も、日本経済新聞の記事中で以下のように述べています。

今回の改正案は副業節税の抑止に重きを置きすぎている。

正当な小規模事業の保護のため、どのような場合なら事業所得と認められるかなども丁寧に示すべきだ。

リベ大でも、スモールスタートの副業(小規模事業)を支援した方が、国民の経済的自立・事業家マインドは育つと考えています。

トータルで見ると、結果的に世の中で使われるお金も税収も増えるのではないでしょうか。

また皆さんに合わせて伝えたいのは、もし「見解の相違で事業所得と認定されず雑所得になった場合」でも、副業をしなかった時と比べて手取り収入はしっかり増えることです。

収入が増えなければ税金は増えませんし、副業が上手くいかなければ払う税金もありません。

雑所得と認定され、事業所得より不利になったとしても、所得は増えています。

上記のような意味でも、今回のニュースが「副業をやらない理由」にはなりません。

胸を張って、事業だと主張できるビジネスを作りましょう。

税金についての知識をつけておくことは重要ですが、税制に振り回され過ぎると、本質を見失いがちです。

改正の動向を見守りつつも、副業への熱意を削がれることが無いように気を付けましょう。

ニュース⑥:「「転職で賃金増」過去最高32.7% 4~6月、IT需要増」

6つ目のニュースは、2022年8月4日の日本経済新聞から、「「転職で賃金増」過去最高32.7% 4~6月、IT需要増」です。

転職して賃金アップする人が、過去最高レベルに増加しているというニュースです。

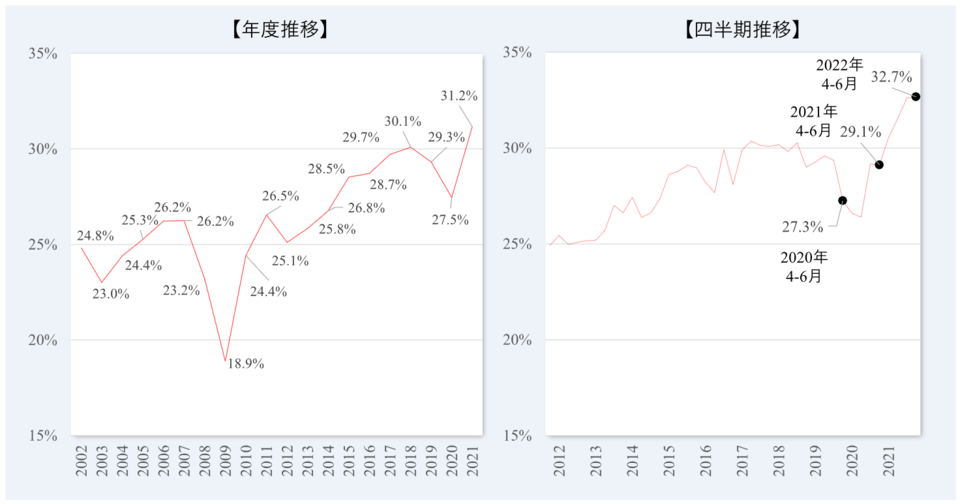

リクルートが8月3日に公表した資料によると、転職した人の32.7%、およそ3人に1人が賃金アップに成功しています。

上記のグラフからも分かるように、転職で賃金アップした人の水準は過去20年間で最高になっています。

今こそ、まさに転職のチャンスというワケです。

しかも賃金アップした人の定義は、「残業代など変動する割増賃金を含む前職の賃金」より、「残業代など変動する割増賃金を含まない転職後の賃金」が1割以上アップした人を指しています。

よって、以下のような人も含めると、賃金アップを実感している転職者は、32.7%よりもさらに多いと推測できます。

ちなみに、賃金アップした人の割合が多い職種も見てみましょう。

賃金アップのチャンスが多い職種とも言えそうです。

- IT系エンジニア:37.2%

- 接客・販売・店長・コールセンター:40.5%

また最近では、働きやすさに配慮する会社も以下のように増えています。

- 東京海上日動火災保険

→ 本人の同意がない転勤を廃止予定。

- NTTグループ

→ リモートワークを基本とする働き方に。

- 年収が100万円増えても転職しない?

- 同意のない転勤や、部署移動が無い職場でも転職しない?

- 完全リモートワークOKな職場でも転職しない?

具体的な条件を考えると、「もっと◯◯なら良いのに!」という理想の働き方が見えてきたりするものです。

いつもお伝えしていますが、転職にはリスクがありますが転職活動はノーリスクです。

転職のチャンスが来ている今、自分の可能性を確かめておくのも悪くありません。

軽い気持ちで「自分にはどんな案件がありますか?」と聞いてみるのもアリでしょう。

氷河期のようなタイミングで転職活動をするより、転職市場が盛り上がっている今の時期に転職活動をした方が絶対に良いです。

年収を上手にアップさせていく人こそ、チャンスを逃しません。

ぜひ、転職活動をサポートとしてくれる、リベ大おすすめの転職エージェントを活用してみてください。

JACリクルートメント

就職カレッジ(株式会社JAIC)

マイナビ転職 AGENT

転職エージェントを通じた転職により、数えきれない人たちが収入アップ・労働環境の改善などを実現しています。

なお、転職エージェントを使う人は、以下の記事も参考にしてください。

ニュース⑦:「賞金1740億円の米宝くじ大当たりと景気の関係」

7つ目のニュースは、2022年8月4日のTHE WALL STREET JOURNAL.から、「賞金1740億円の米宝くじ大当たりと景気の関係」です。

景気が悪くなると宝くじの売上が増えるよ!というニュースです。

宝くじの売上増に影響する要素は、以下の2つと言われています。

- 景気悪化

- 巨額の賞金

- GDPの伸び率が2四半期連続でマイナス。(景気後退と呼ばれる状態)

- 6月の求人数が、2021年9月以来の低水準に落ち込む。

- 多くの人にとって、インフレ率(約8%)が給与の伸びを上回っている。

- 6分の1の世帯が、電気代など公共料金を滞納している。

つまり、景気悪化の兆しがある状態です。

一方で、宝くじの「メガミリオンズ」は、度重なる繰越しで賞金額が爆増しています。

当選金は、史上2番目の額となる1,740億円にまで膨れ上がっている状態です。

景気悪化・巨額の賞金という2つの要素が作用したためか、メガミリオンズの販売額は急増しており、その額はなんと約945億円です。

メガミリオンズで大当たりする確率は3億200万分の1とのことなので、大当たり1枚のチケットを求めて、多くの人が合計945億円を投じたことになります。

この状況に関しての、コーネル大学の経済学教授、デビッド・R・ジャスト氏の発言を紹介します。

日本の場合、ギャンブルの還元率は以下の通りと言われています。

- パチンコ:約85%

- 公営競技(競馬、競輪など):約75%

- サッカーくじ:約50%

- 宝くじ:約45%

還元率から考えると、100円払うと45円返ってくるのが宝くじです。

宝くじというのは、まさにお金の必敗法です。

リベ大で学んでいる人は、「私は宝くじなんてやらない!きちんと投資商品を買っている!」という人が多いかもしれません。

しかし、①不景気と②巨額の賞金が合わさった時、少ないチャンスを求めてハイリスクな金融商品を欲しがる人は少なくありません。

なお①不景気には、社会全体が不景気ではなくても、個人的に低収入になる場合も含みます。

「自分が金持ちになるには、もうこの道しか無い!」と思い込んでしまうのは、所得の減少を埋め合わせようと宝くじを買う人に通じるところがあるかもしれません。

お金が苦しい時は、巨額の賞金(ニンジン)に釣られがちですが、すべきことはいつだってシンプルです。

以下のように、愚直に「お金にまつわる5つの力」を鍛えましょう。

▼図解:お金にまつわる5つの力

- 【貯める力】ムダな支出を徹底的に削る。

- 【稼ぐ力】収入アップのチャンスをとことん探す。

- 【増やす力】長期的な視点で、まっとうな投資をする。

- 【守る力】うまい話に騙されず、お金を守り続ける。

- 【使う力】貯まったお金を、自分の満足度の高いことに使う。

ローマは一日にして成らずです。

一歩一歩、丁寧に着実に進んでいきましょう。

ニュース⑧:「「こうすれば年間35万円の負担が減らせる」高額な介護費用を避ける"世帯分離"という手」

8つ目のニュースは、2022年8月19日のPRESIDENT WOMANから、「「こうすれば年間35万円の負担が減らせる」高額な介護費用を避ける"世帯分離"という手」です。

高額になりがちな介護費も、減らす手段はあるよ!というニュースです。

親のことにせよ自分のことにせよ、将来の介護費を心配している人は少なくないでしょう。

皆さんも、「高額療養費制度」について聞いたことがあるかもしれません。

- 大きな病気やケガをして、高額な医療費がかかった場合。

→ 毎月の自己負担額は、年収によって上限がある。

実は、介護にも似た制度があります。

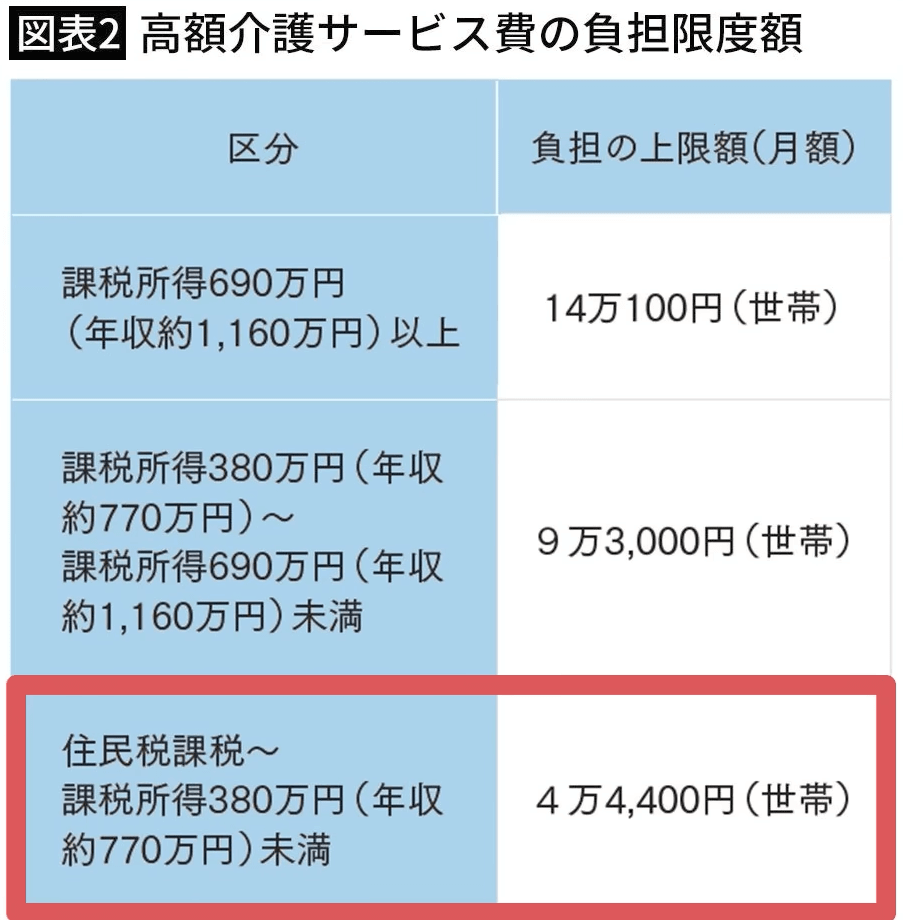

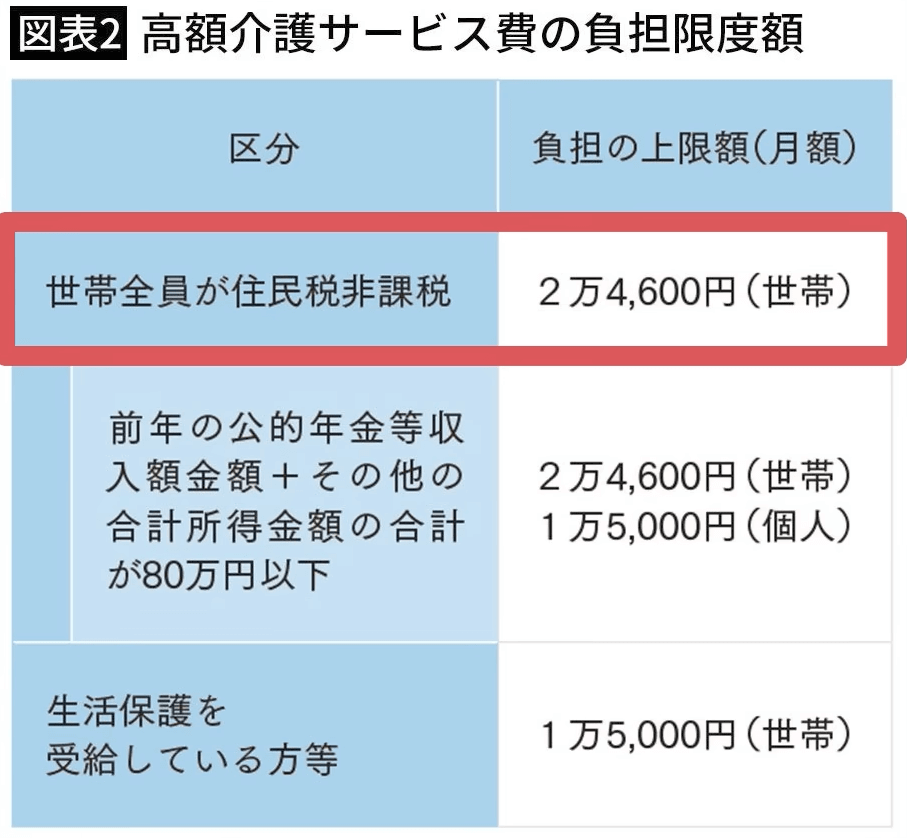

介護の世界では、「高額介護サービス費」と呼ばれており、概要は以下の通りです。

- 介護サービス費用が、月額10万円・20万円と高額になった場合。

→ 毎月の自己負担額は、年収によって上限がある。

そして、高額介護サービス費の自己負担の上限額には、以下2つの決定要因があります。

- 本人の所得

- 世帯の所得

記事のタイトルにもある世帯分離とは、「介護を受ける親世帯と子世帯を分離すること」です。

結果、各世帯の所得が減り、介護費の自己負担を減らせるケースがあるワケです。

具体例を2つ見てみましょう。

- 介護サービスを受けている親(住民税非課税)と同世帯

- 自身は年収約770万円未満で住民税が課税される世帯

→ 高額介護サービス費の負担限度額:月額44,400円(下図参照)

- 世帯分離を行う

- 介護サービスを受けている親(住民税非課税)だけの世帯

→ 高額介護サービス費の負担の上限額:月額24,600円(下図参照)

今回の例だと、世帯分離をした方が月額約2万円(年間24万円)削減できます。

これは非常に大きい金額と言えるでしょう。

高額介護サービス費に関する以下の2つのポイントは知らなかった、という人も多かったかもしれません。

- 介護費にも、高額療養費と同じような制度がある。

- 世帯分離によって、自己負担額を減らせる場合がある。

世帯分離にはデメリットが生じることもあるため、他の制度の影響も考慮するなど検討は慎重にしてください。

ただ、世帯分離について知っていると、無駄な民間保険に入らずに済み、節約によって大事な貯金を温存できることで、お金の不安が少しでも減るはずです。

記事よると、公的な介護保険料はかなり高額になってきています。

- 2000年度~2002年度の介護保険料の平均:月額2,911円

- 2021年度~2023年度の介護保険料の平均:月額6,014円

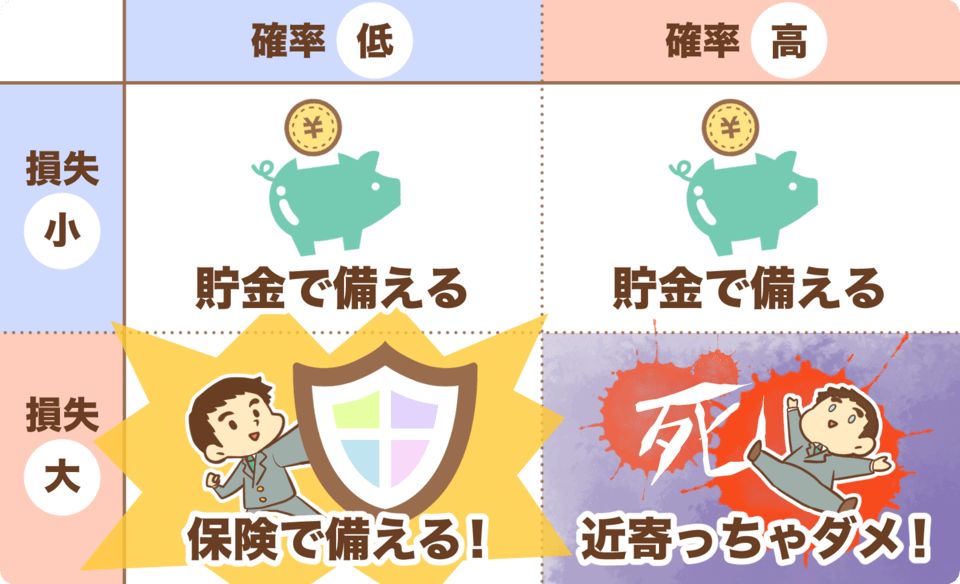

保険というのは、下図のように、起きる確率は低いものの起きたら人生が台無しになる、という出来事に備えるためのものです。

歳をとれば身体が弱り、介護が必要になるというのは、起きる確率が低いとは言えません。

介護が必要になるのは普通のことだからです。

結果として、受給者ばかりが増えることになり、制度の維持が難しくなるワケです。

しかし、国が運営する保険ということもあり、内容は民間のものよりはマシです。

今回紹介した、高額介護サービス費のような制度もあります。

介護について、不安を抱えている人も少なくないでしょうが、対策は以下のようにシンプルです。

- 介護保険の制度をしっかり理解して、上手に使う。

- 自己負担分の介護費は、投資・貯金で時間をかけて準備する。

- 日頃の運動、定期健診等で身体のメンテナンスを怠らない。

上記の3つの対策で、乗り切っていきましょう。

なお今回紹介した記事は、 頼藤太希氏の書籍「会社も役所も銀行もまともに教えてくれない 定年後ずっと困らないお金の話」の抜粋版とのことです。

今20代~40代の人で、将来のお金の不安を減らしたいという人は、先回りして「定年後のお金の話」を読んでおいても良いかもしれません。

まとめ:2022年8月版のお金のニュースを振り返ろう

今回は、2022年8月版のお金のニュース8本を解説しました。

- 貧しい家の子でも、金持ちの子と友達になれば、将来は稼げる大人になれる

- 金融庁、NISA拡充を正式要望 自民部会で賛同相次ぐ

- 先進医療、高額と限らず 費用「30万円未満」が4割強

- アルヒ、最長50年の住宅ローン「ARUHIフラット50」の取り扱いを開始

- 副業収入300万円未満は雑所得に?……国税庁の狙いは“サラリーマン副業”潰しか

- 「転職で賃金増」過去最高32.7% 4~6月、IT需要増

- 賞金1740億円の米宝くじ大当たりと景気の関係

- 「こうすれば年間35万円の負担が減らせる」高額な介護費用を避ける"世帯分離"という手

1貧しい家の子でも、金持ちの子と友達になれば、将来は稼げる大人になれる

お金持ちになるために重要なのは、お金持ちの友達を持つことです。

最新の研究で、以下のようなことが分かりました。

- 貧しい家に生まれた子どもでも

- 友達の7割が裕福という地区で育つと

- 将来の収入が平均20%高まる

お金に困らない人生を歩みたいという希望を持っている人は、ぜひお金持ちの友達を作りましょう。

2金融庁、NISA拡充を正式要望 自民部会で賛同相次ぐ

金融庁が、NISAのパワーアップを要望しています。

つみたてNISA・一般NISAの「投資可能期間と非課税期間・年間投資枠・対象年齢」について、改善・拡充されるかもしれません。

ただし、以下の点には注意しておきましょう。

- 現段階では金融庁の単なる要望に過ぎず、財務省がOKするかは分からない。

- 拡充された場合、金融所得税がアップする可能性がある。

3先進医療、高額と限らず 費用「30万円未満」が4割強

最近話題の先進医療について、誤解をしている人が多いというニュースです。

主な誤解は以下の4点です。

- 誤解①:先進医療は、公的保険よりレベルが上の、夢の治療。

- 誤解②:先進医療はすべて超高額。

- 誤解③:先進医療は、お金さえ払えば利用できる。

- 誤解④:先進医療を使うと、公的保険対象の治療まで全部自己負担になる。

先進医療をイメージで捉えている人と、正しい知識を持っている人とでは、民間保険の入り方からお金に関する不安の大きさまで、様々な違いが生まれます。

思い込みを捨てて、データ・確率で判断していきましょう。

4アルヒ、最長50年の住宅ローン「ARUHIフラット50」の取り扱いを開始

最長50年の住宅ローンが誕生しました。

返済期間が長ければ、毎月の返済額は少なくなりますが、総返済額は多くなります。

金利が高く、返済期間も長いと、トータルで相当のお金を利息として払うハメになるでしょう。

3,000万円を金利3%・50年で借りた場合、総返済額は約5,800万円です。

超長期の住宅ローンは、年収が低い人をターゲットにしている点を念頭に置き、「買えないものは買わない!」という姿勢を貫きましょう。

5副業収入300万円未満は雑所得に?……国税庁の狙いは“サラリーマン副業”潰しか

サラリーマンの副業について、税務上の取り扱いが事業所得から雑所得に変わるかもしれません。

雑所得になると、損益通算ができなかったり、青色申告特別控除が使えなかったりと、税金の計算で不利になる可能性があります。

今回の改正案の目的は、節税目的のインチキ副業を潰すためを考えられています。

胸を張って事業だと主張できるビジネスを作っていきましょう。

▼図解:ヤバい!副業年収300万円の壁

6「転職で賃金増」過去最高32.7% 4~6月、IT需要増

転職して賃金アップする人が増加中で、過去最高レベルになっています。

特に、IT系エンジニアや、接客・販売・店長・コールセンターという職種では、賃金アップ率が高い傾向にあります。

転職にはリスクがありますが転職活動はノーリスクです。

転職のチャンスが来ている今、自分の可能性を確かめておきましょう。

7賞金1740億円の米宝くじ大当たりと景気の関係

景気が悪くなると、宝くじの売上が増えるというニュースです。

現在アメリカでは景気悪化の兆しがあります。

一方、宝くじの「メガミリオンズ」は、度重なる繰越しで賞金額が爆増しています。

この状況下で、アメリカの宝くじは約945億円もの販売額を記録しているのです。

日本の宝くじの還元率は45%のため、まさにお金の必敗法と言える手段です。

お金が苦しい時は、巨額の賞金(ニンジン)に釣られがちですが、愚直に「お金にまつわる5つの力」を鍛えていきましょう。

8「こうすれば年間35万円の負担が減らせる」高額な介護費用を避ける"世帯分離"という手

高額になりがちな介護費を減らす方法に関するニュースです。

医療の「高額療養費」に似た制度として、介護の世界にも「高額介護サービス費」があります。

高額介護サービス費に関する自己負担上限額の決定要因として、①本人の所得と②世帯の所得があります。

世帯分離とは、介護を受ける親世帯と子世帯を分離することです。

結果、各世帯の所得が減り、介護費の自己負担を減らせるケースがあるワケです。

以上、2022年8月版のお金のニュースを振り返りました。

2022年のお金のニュース記事を全て読んでいれば、すでに69本のニュースノックを受けたことになります。

全ての球を取りに行っている人は、間違いなくお金に強くなっているでしょう。

自分が「当たり前」だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」というように、変わっているのではないでしょうか。

では、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がっていくことを願っています。

以上、こぱんでした!

▼「つみたてNISAについて詳しく知りたい!」という人に読んでほしい記事はこちら!

▼「医療保険について詳しく知りたい!」という人に読んでほしい記事はこちら!

▼「転職して年収をアップさせたい!」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!