こんにちは、こぱんです!

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

「リバースモーゲージ」とは自宅を担保に融資を受けて資金調達をする方法で、近年人気が高まってきています。

2021年5月19日付けの日本経済新聞で「リバースモーゲージ」に関する記事も出ていました。

記事によると、リバースモーゲージの推定融資残高は約1,600億円で、過去3年間で1.5倍ほどに増えたとあり、利用者のニーズが年々強まっているようです。

そこで、今回の記事では以下2つを解説していきます。

- リバースモーゲージの基礎知識

- リバースモーゲージのメリット・デメリット

そして「リバースモーゲージは、おすすめできるのか?」についても、リベ大の見解を交えて解説します。

家選びについての知識が深まり、自分の価値観を見直す機会としても役立つため、持ち家派の人にも賃貸派の人にも読んでほしい内容です。

目次

解説動画:【人気上昇中!】「老後資金不足」の新たな解決法になるのか?リバースモーゲージのメリット・デメリット

このブログの内容は下記の動画でも解説しています!

リバースモーゲージの基礎知識

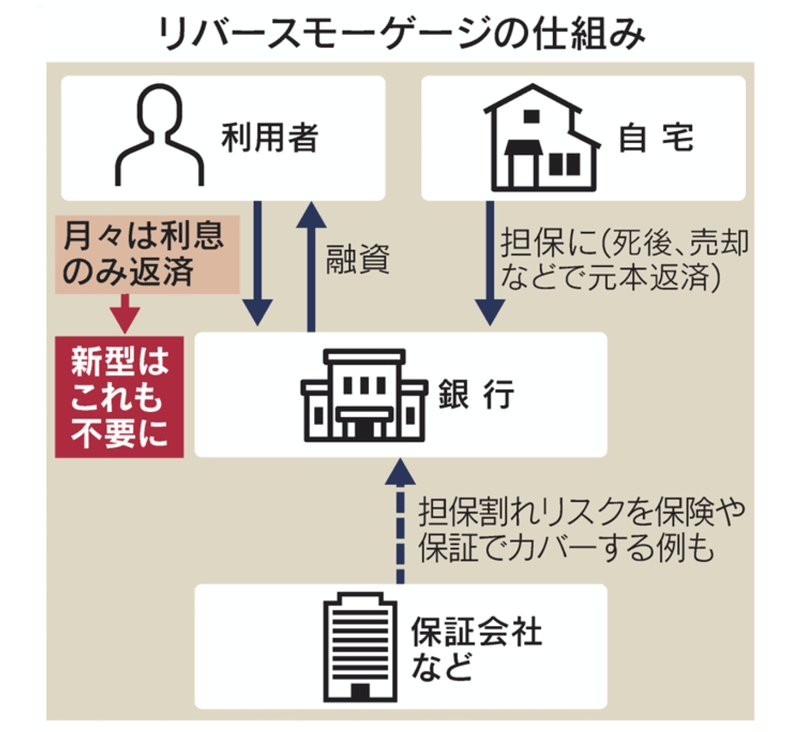

リバースモーゲージの仕組み

リバースモーゲージとは、自宅を担保に金融機関から老後資金を借りて、借りたお金は利用者が亡くなった後に自宅を売却することで返済する仕組みです。

ちなみに「リバース」は逆や反対、「モーゲージ」は抵当や担保という意味です。

では、リバースモーゲージの大まかな仕組みを以下の図を使って見ていきましょう。

- 利用者は金融機関に対して自宅を担保に入れる。

- 金融機関は利用者に融資を行う。

→ 融資したお金を回収できないリスクに備え、保証会社を通じて保険をかける場合もある。 - 利用者は金融機関に利息分を毎月支払う。

→ 2021年時点で、金融機関によっては毎月の利息分の支払いが不要な商品も新たに登場している。 - 利用者が亡くなった後、相続人が担保の自宅を売却し、元金分を金融機関に返済して終了となる。

Aさん()は現在70歳で、評価額が約2,000万円の持ち家に住んでいます。

受け取っている公的年金は月額15万円ほどで、ゆとりを感じる生活を送るには、あと3万円ほどお金が足りません。

「あと3万円あれば、生活がラクになるのに…。」そこで、Aさんはリバースモーゲージの活用を決め、銀行の担当者()に申し込みました。

「自宅を担保にお金を貸してください。」 「Aさんには、家の評価額(2,000万円)の半分である1,000万円までならお貸しします。借入金利は年3%で、借りている間は、毎月利息分だけ支払っていただけたら良いですよ。」

Aさんは、銀行が提示した条件を快諾しました。

「利息が支払えなくなったら、自宅はいつでも銀行のモノにしてもらって問題ありません。借りたお金は、私が死んだ後に自宅を売却してもらい、そのお金で全額返済します。」

上記の約束のもと、Aさんは持ち家を担保に入れることで、1,000万円の老後資金を借りることに成功しました。

金利が高いと感じる人もいるかもしれませんが、例えばクレジットカードのキャッシングを使って生活費を借りると、金利はおよそ年15%~18%になります。

また、中小企業の経営者がお金を借りる際の金利は、およそ1%~4%です。

キャッシングや働いている人への金利状況も踏まえると、収入源は年金だけのケースが多い高齢者に対する金利としては、高くも低くもない金利設定と言えます。

さて、先程の具体例に沿って、Aさんが借りたお金1,000万円の支出の内訳を見てみましょう。

- 利息分:1年間で30万円(1,000万円 × 年3%)

- 生活費:1年間で36万円(月3万円 × 12カ月)

上記の計算によると、Aさんは約15年間分の老後資金を確保できることになります。

Aさんは現在70歳ですから、15年後には85歳です。

- 男性の平均寿命:81.64歳

- 女性の平均寿命:87.74歳

上記のデータを踏まえ、自分が平均寿命まで生きることを想定し、自宅を担保に生活費を準備する考え方もあるというワケです。

お金の価値観は人によって異なりますが、以下のような価値観を持っている人は、リバースモーゲージを選択肢の一つとして考える余地があるのかもしれません。

- お金はあの世には持っていけないから、今しかできないことや楽しく生きることに使った方が良い。

- 子どもは自立して稼いでいるし、子どもに財産を残すことは考えていない。

- DIE WITH ZERO(ダイ・ウィズ・ゼロ)。

なお、書籍「DIE WITH ZERO(ゼロで死ね)」を題材に、お金を使い切って死ぬことについてリベ大の見解を以下の記事で解説しているので、ぜひ参考にしてください。

リバースモーゲージの歴史について

融資制度の一つである、リバースモーゲージが誕生したのは、1960年代のアメリカと言われています。

アメリカから約20年ほど遅れて、1981年に日本でもリバースモーゲージが導入されました。

流行するかと思いきや、日本は1990年代前半の地価暴落によるバブル崩壊の影響もあり、リバースモーゲージは全く流行しませんでした。

リバースモーゲージが注目され、日本の金融機関でリバースモーゲージの取り扱いが始まったのは、ここ最近の話です。

日本を代表する3大メガバンクがリバースモーゲージに参入し、出揃ったのも2015年のことです。

- みずほ銀行:2013年

- 三菱東京UFJ銀行(現在の三菱UFJ銀行):2014年

- 三井住友銀行:2015年

では、なぜ最近になって、リバースモーゲージが注目されるようになったのでしょうか?

3つの理由を詳しく解説していきます。

リバースモーゲージが注目されるようになった3つの理由

リバースモーゲージが注目されるようになった理由は、以下の3つです。

- ①退職金が年々減少しているため

- ②年金支給額の減少が予想されるため

- ③銀行が新たな収益源を模索しているため

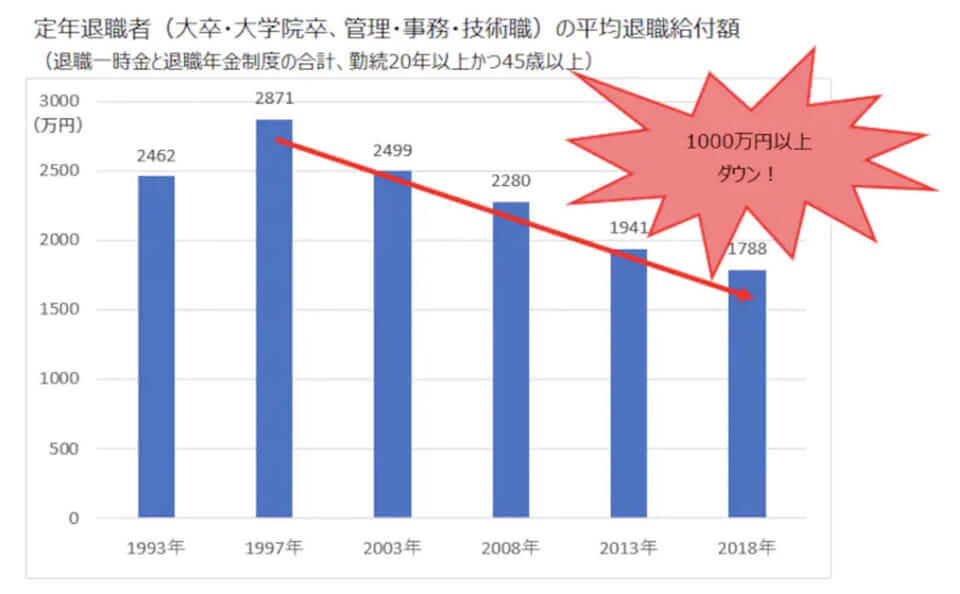

理由①:退職金の支給額が年々減少しているため

リバースモーゲージが注目されるようになった理由1つ目は「退職金の支給額が年々減少しているため」です。

厚生労働省「就労条件総合調査」によると、大卒者の退職金の支給額は1997年の2,871万円をピークに減り続け、2018年には1,788万円となりました。

退職金の支給額はピークだった頃から約40%減少、1,000万円以上のダウンのため、まさに暴落です。

退職金をアテにした人生設計では、豊かな老後を迎えるのは厳しいという現状です。

以下の記事で解説している「現在の経済状況に目を向けて取り組むべきこと」についても、しっかり学んでおきましょう。

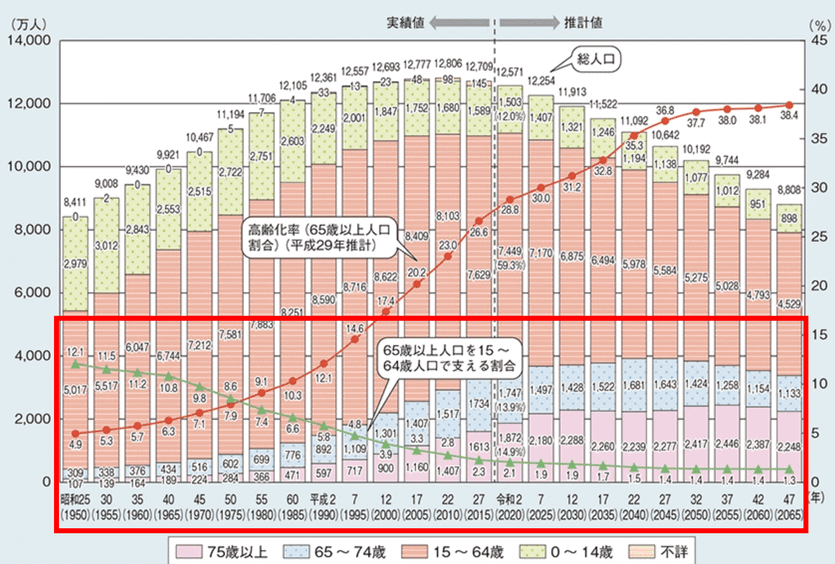

理由②:年金の受給額の減少が予想されるため

リバースモーゲージが注目されるようになった理由2つ目は「年金の受給額の減少が予想されるため」です。

皆さんもご存知の通り、日本では少子高齢化が進行しています。

2010年には高齢者1人を2.8人で支えていましたが、2065年には高齢者1人を1.3人で支えることになると言われており、公的年金制度の弱体化は避けられません。

以前は、良い大学や良い会社に入って、定年まで勤めれば多額の退職金と手厚い年金で老後は安泰だと言われた時期も確かにありました。

しかし、今後は退職金だけでなく年金の受給額も減る可能性があるとなると、老後資金の不足が懸念されます。

そのため、不足する老後資金の穴埋め方法の一つとして、リバースモーゲージの注目度がじわじわと高まりつつあるのです。

年金法の改正ポイントや年金法改正の背景について、以下の記事で詳しく解説していますので、ぜひ参考にしてください。

理由③:銀行が新たな収益源を模索しているため

リバースモーゲージが注目されるようになった理由3つ目は「銀行が新たな収益源を模索しているため」です。

銀行サイドの目線で見ると、住宅ローンの金利は低く、収益性が悪化し続けています。

以前は、一般的に約3%~7%の金利だったのにも関わらず、2021年時点では金利が0.5%を切るような商品もあります。

(参考:NET MONEY「【2021年最新版】住宅ローン金利の相場は?過去の推移や金融機関の比較を徹底解説」より)

もはや住宅ローン事業は、お金を貸しても多くの利益を見込める状況ではなくなってきました。

そこで、前代未聞の低金利時代に、リバースモーゲージが新たな収益源になるのではないかと、各金融機関は新商品の開発に取り組んでいるというわけです。

世の中のトレンドを考えると、リバースモーゲージの利用者は将来的にも増え続けるでしょう。

なぜなら、利用者と金融機関の双方の意図が、ぴったりマッチしているからです。

お互いにメリットがあると言えるリバースモーゲージは、お金の教養の一つとして理解しておくべき仕組みと言えます。

持ち家の購入を考える人は、将来リバースモーゲージを使う選択肢まで視野にいれておくと、より賢い家の買い方や資産形成ができるでしょう。

一方、賃貸派の人はリバースモーゲージという将来の選択肢があることに、冷静な視点で一度向き合い考えてみてください。

考えた上で「やはり自分には賃貸が合っている」と判断し行動できるなら、より賢い家の借り方や資産形成の実現に近づくことができるでしょう。

お金の世界では知識が力となり、知っていれば得をして、知らないと損をします。

つまり、情報を知っているだけで、より良い選択をして行動できる機会が増えていくのです。

そこで続いては、リバースモーゲージのメリットについて詳しく見ていきましょう。

リバースモーゲージのメリット6選

リバースモーゲージのメリットは以下の通りです。

- ①自宅に住み続けられる

- ②毎月の返済負担が軽い

- ③元金の返済方法を選べる

- ④資金の使途が比較的自由で使い勝手は良い

- ⑤DIE WITH ZERO(ゼロで死ぬ)を実践できる

- ⑥相続人に迷惑がかからない方法も選択できる

メリット①:自宅に住み続けられる

メリット1つ目は「自宅に住み続けられる」ことです。

「生活費が足りないため、自宅を売却して別の場所に引っ越すしかない。」と考える人もいるかもしれません。

しかし、リバースモーゲージは、自宅に住み続けながら老後資金を確保できる仕組みです。

自宅を売却することや、引っ越しをすることに抵抗がある人には、大きなメリットと言えます。

「長年住み慣れた自宅を手放すのは抵抗がある」

「良い引っ越し先が見つかるか分からないため不安」

メリット②:毎月の返済負担が軽い

メリット2つ目は「毎月の返済負担が軽い」ことです。

一般的なローンの場合、毎月の返済額は元金と利息分になります。

一方で、リバースモーゲージの場合、毎月の返済額は利息分だけです。

それでは、毎月の返済イメージを比較してみましょう。

借入条件

- 借りたお金(元金):500万円

- 期間:15年

- 金利:年3%

一般的なローンの場合:毎月約35,000円(元金と利息分)

リバースモーゲージの場合:毎月12,500円(利息分のみ)

メリット③:元金の返済方法を選べる

メリット3つ目は「元金の返済方法を選べる」ことです。

先ほど、借りたお金は利用者が亡くなった後に、自宅を売却して返済する仕組みだと説明しました。

実は、もう一つ「現金一括で返済する方法」も選択できるのです。

なお、リバースモーゲージ利用者の生存中に元金部分を繰り上げ返済することもできます。

例えば、相続人に現金の用意があれば、担保にしていた物件を手放すことなく相続できる可能性もあるというワケです。

自宅を売却した際、借りていた金額よりも自宅が高く売れた場合は、差額のお金は相続人にきちんと残ります。

金融機関に借りていた金額分の返済は行いますが、差額まで持っていかれるワケではないので、安心してください。

メリット④:資金の使途が比較的自由で使い勝手は良い

メリット4つ目は「資金の使途が比較的自由で使い勝手は良い」ことです。

リバースモーゲージによって借りたお金は、使途に制限はなく、基本的に自由に使えます。

- 年金だけでは不足している生活費を補う。

- 病気や介護など、もしもの時の備え。

- 自宅のリフォーム資金。

- スポーツ観戦や旅行などのレジャー資金。

ただし、金融機関によっては、融資したお金の使い道を限定している場合もあります。

特に、事業や投資の資金としての利用を検討している場合、リバースモーゲージの審査に通らないことが多いため注意しましょう。

メリット⑤:DIE WITH ZERO(ゼロで死ぬ)を実践できる

メリット5つ目は「DIE WITH ZERO(ゼロで死ぬ)を実践できる」ことです。

お金の世界には「お金を与えれば与えるほど人を弱くする」という通説があります。

子どもを思い、子どもにお金を残してあげたいと考える親は多いでしょう。

一方で、子どもを思い、あえてお金を残さない選択をする人もいます。

大前提として、親には親の人生が、子どもには子どもの人生があります。

自分が作りあげた財産、土地、家屋は子どもに残さず、自分で使い切って最期まで生きるという考えは人生観の一つでしょう。

リバースモーゲージという商品が誕生したことで、自分の意思や価値観に沿って選べる選択肢が増えたのです。

ちなみに、子どものためにできるお金の教育として、お金に関する体験を残してあげようという考え方があります。

以下の記事で解説していますので、ぜひ参考にしてください。

メリット⑥:相続人に迷惑がかからない方法も選択できる

メリット6つ目は「相続人に迷惑がかからない方法も選択できる」ことです。

もしかしたら、以下のように債務に関して不安を抱いている人もいるかもしれません。

「自宅が高値で売却できなかったら、全額返済できないかもしれない…。」

「債務が残ってしまったら、家族に返済のことで迷惑をかけてしまうのでは…。」

上記のような不安に備えられる契約として、リバースモーゲージには「ノンリコース型」という融資方式があります。

家屋や土地などの担保物件の売却資金で借りたお金を返済しても債務が残ってしまった場合、ノンリコース型を選択しておけば、残りの返済分は免除されます。

なお、ノンリコース型の場合は、残った債務を相続人が返済する必要はありません。

そのため、リバースモーゲージの利用者には、相続人に迷惑がかからないノンリコース型を選択する人が多いようです。

さて、リバースモーゲージのメリットを見ていくと、なかなか使い道がある商品だと感じた人もいるのではないでしょうか。

しかし、メリットがあればデメリットもあるのがお金の世界です。

コインに表と裏があるように、あらゆる金融商品にも表と裏があり、リバースモーゲージも例外ではありません。

それでは、リバースモーゲージのデメリットについて見ていきましょう。

リバースモーゲージのデメリット7選

リバースモーゲージのデメリットは以下の通りです。

- ①トータルの返済負担は重い

- ②諸費用の負担もかなり重い

- ③金利上昇リスクがある

- ④長生きリスクがある

- ⑤担保割れリスクがある

- ⑥マンションは対象外になるケースが多い

- ⑦推定相続人「全員の同意」が必要となる

デメリット①:トータルの返済負担は重い

デメリット1つ目は「トータルの返済負担は重い」ことです。

毎月の支払いが利息分のみでは、元金はいつまでも減りません。

そのため、残っている元金に対して、大きな利息がかかり続けます。

例えば、元金部分も含めて返済する場合と、利息分のみ支払う場合の2つのケースを見てみましょう。

借入条件

- 借りたお金(元金):500万円

- 期間:15年

- 金利:年3%

一般的なローン:元金部分も含めて返済する場合

- 総返済額:約620万円(元金部分+利息分)

- 利息:約120万円

- 15年後のローン残高:0円

リバースモーゲージ:元金を返済せず利息分のみ支払う場合

- 総返済額:225万円(利息分のみ)

- 利息:225万円

- 15年後のローン残高:500万円(元金部分)

上記の比較によると、15年間の利息分の支払いで約100万円の差が生じます。

そして、リバースモーゲージを使った場合、15年後も元金部分500万円は全てローン残高として残っている状態です。

確かに毎月の支払いはラクになりますが、トータルで考えた時の返済負担は重くなります。

デメリット②:諸費用の負担もかなり重い

デメリット2つ目は「諸費用の負担もかなり重い」ことです。

銀行からお金を借りる際には、様々な諸費用がかかります。

- 公的資料の発行手数料:印鑑証明書、住民票、謄本、納税証明書など。

- 銀行のローン審査に関する事務手数料。

- 司法書士への報酬:担保設定を行うために必ずかかる費用。

- その他諸費用:登記手数料、印紙代など。

一般的に、手続きに必要な金額は約30万円~50万円といったイメージです。

例えば、300万円を借りる場合、手続きの段階で借りる金額の約1割のお金が手元からなくなってしまいます。

デメリット③:金利上昇リスクがある

デメリット3つ目は「金利上昇リスクがある」ことです。

リバースモーゲージは、基本的に変動金利のみを使用しています。

低金利時代と言われている2021年の現在でさえ、金利は約2.5%~4%です。

そのため、借り入れ期間中に金利の上昇局面がきてしまうと、返済の負担はかなり重くなります。

非常に大きいリスクとして、金利の上昇が現実になる可能性も認識しておくべきでしょう。

デメリット④:長生きリスクがある

デメリット4つ目は「長生きリスクがある」ことです。

リバースモーゲージは、元金部分を返済せずに毎月利息分だけを支払う仕組みのため、長生きをするほど支払いの負担は重くなります。

「人生100年時代」とも言われる現代、多くの人は平均寿命より長く生きる可能性があります。

もし、自分が想定していた以上に長生きできた場合、手元のお金が枯渇して多額の債務と利息分の負担だけが残ってしまう可能性も否定できません。

リバースモーゲージの利用者本人が存命中でも、自宅を売却して借りたお金を返済しなければならないことも十分あり得るのです。

リバースモーゲージを利用する際は、長生きできる可能性も非常に大きなリスクとして考えておきましょう。

関連動画

デメリット⑤:担保割れリスクがある

デメリット5つ目は「担保割れリスクがある」ことです。

リバースモーゲージで借りられる金額は自宅の評価額に応じて決まり、自宅の評価額が高いほど、多くの融資を受けられます。

- 自宅の評価額が1,000万円 → 借り入れ金額は500万円まで

- 自宅の評価額が2,000万円 → 借り入れ金額は1,000万円まで

- 自宅の評価額が3,000万円 → 借り入れ金額は1,500万円まで

しかし、リバースモーゲージでは、一定期間ごとに自宅の評価額を見直すことになっています。

そのため、自宅の評価額が下がってしまうと、お金を借りている期間中であっても受けられる融資の限度額が下がる可能性もあるのです。

融資限度額の上限まで借りていた場合、自宅の評価額が下がったことで、借り過ぎとなった分のお金を直ちに返済しなければならないケースもあります。

デメリット⑥:マンションは対象外になるケースが多い

デメリット6つ目は「マンションは対象外になるケースが多い」ことです。

融資を行う金融機関としては、物的担保として家屋よりも土地を重視している傾向があります。

土地は家屋に比べると経年劣化をしない上に、価値の変動が小さいこともあり、リバースモーゲージの対象となるのは主に戸建てなのです。

ちなみに、リバースモーゲージの対象となるのは、概ね資産価値が1,000万円を超える家屋や土地のようです。

したがって、戸建ての場合でも資産価値の低い物件は担保として認められず、リバースモーゲージの対象外となる場合もあるため注意しておきましょう。

デメリット⑦:推定相続人「全員の同意」が必要となる

デメリット7つ目は「推定相続人”全員の同意”が必要となる」ことです。

推定相続人とは、リバースモーゲージの利用者が亡くなった際に法定相続人になると推測される人のことです。

金融機関によっては、リバースモーゲージの契約に配偶者や子どもなどの推定相続人全員の同意が必要なケースが多く、親族との円滑なコミュニケーションが求められます。

人によっては、全員から同意を得ることが難しいと感じる人もいるでしょう。

「ローンの話は、話しづらくて家族にできない。」

「お金の話をすると、間違いなくモメるから困る。」

さて、以上がリバースモーゲージのデメリットになります。

リバースモーゲージの本質は、ただの「借金」です。

お金の貸し手である金融機関は、以下の2つを徹底します。

- 長期にわたり、採算に合う金利設定で収益を得る。

- 最終的に元金は確実に回収する。

金融機関は、常に「担保である不動産が持つ価値のうち、何十%を利息として受け取るか」という経営感覚でいることを覚えておきましょう。

「自分のために良い提案をしてくれるはずだ」と、融資をしてくれる相手を一方的に信頼する考え方には注意が必要です。

一方、以下のような考えができる人ならば、リバースモーゲージの活用を検討しても問題はないでしょう。

リバースモーゲージのメリット・デメリットを十分に理解できた。

金融機関にある程度の利益を渡したとしても、自分にも十分なメリットがあると判断できた。

高齢のタイミングで借金という選択をしても、リスク的に問題ないと判断できた。

まとめ:リバースモーゲージを十分に理解し、人生の選択肢を増やそう

リバースモーゲージの特徴をしっかり理解しておこう

今回の記事では、以下の2つについて解説しました。

- リバースモーゲージの基礎知識

- リバースモーゲージのメリット・デメリット

繰り返しになりますが、リバースモーゲージの本質は、高齢のタイミングで行う借金です。

自宅を担保に老後資金を金融機関から借り、亡くなった後に自宅を売却して返済する資金調達法の一つとして注目されています。

2021年時点のリバースモーゲージの推定融資残高はおよそ1,600億円で、ここ3年の間で約500億円増加しているそうです。

退職金の支給額は年々減少しており、今後は年金受給額の減少も予想されています。

利用者の目線で考えると、リバースモーゲージは老後資金不足の穴を埋められる方法としての可能性を秘めています。

そして、金融機関の目線で考えると、リバースモーゲージは超低金利時代の新たなビジネスになり得るのです。

時代の流れに沿って、リバースモーゲージを活用する人は増えていくでしょう

- 自宅に住み続けられる。

→ 自宅に住みながら、老後資金の確保ができる。 - 毎月の返済負担が軽い。

→ 支払いは利息のみ。 - 元金の返済方法を選べる。

→ 自宅を売却する方法以外に、手元資金での一括返済も選択できる。 - 資金の使途が比較的自由で使い勝手は良い。

→ ただし、金融機関によっては使途を限定している場合もある。 - DIE WITH ZERO(ゼロで死ぬ)を実践できる。

→ 自分の意思や価値観に沿って選べる選択肢が増えた。 - 相続人に迷惑がかからない方法も選択できる。

→ ノンリコース型の場合、もし債務が残っても相続人が代わりに返済する必要はない。

- トータルの返済負担は重い。

→ 元金が減らないため利息も減らない。 - 諸費用の負担もかなり重い。

→ 借り入れ金が数百万円の場合でも、数十万円の手数料がかかる。 - 金利上昇のリスクがある。

→ 変動金利がメインのため。 - 長生きリスクがある。

→ 生存中でも自宅を手放すことになる可能性もある。 - 担保割れリスクがある。

→ 評価額見直しで自宅の価値が減ると、借りられる金額も減る。

→ 借り過ぎとなった分のお金は、直ちに返済が必要なケースもある。 - マンションは対象外になるケースが多い。

→ 対象となる不動産は限られ、基本は1,000万円以上の価値のある不動産が必要。 - 推定相続人「全員の同意」が必要となる。

→ 一部の銀行では不要の場合もある。

リバースモーゲージは、金融機関が販売する商品です。

借り入れ可能な金額や金利、融資条件や注意点については、契約に基づき個々の状況による話となり金融機関によっても異なります。

リバースモーゲージはおすすめできるのか?

高齢のタイミングで行う、それなりに高い金利の借金が、リバースモーゲージです。

一部の人にとっては有用な融資制度のため、活用をおすすめできる人もいますが、安心で安全な資金調達の方法ではありません。

また、商品内容は複雑で考慮すべきポイントも多いため、リバースモーゲージは上級者向けの制度と言えます。

しかし、リバースモーゲージの活用で、生活が改善する人も少なからずいるでしょう。

例えば、子どもに面倒を見てもらわないと生活に行き詰まる可能性があるケースは、リバースモーゲージの検討の余地があります。

- 一人暮らしをしている。

- 年金は生活費で消えてしまう。

- 介護が必要で、よくホームヘルパーさんに来てもらっている。

- 介護費用の負担が今後増える可能性がある。

- 金融資産をほとんど持っていないが、担保になる自宅がある。

上記のようなケースは、リバースモーゲージを活用すれば、最期まで自分の力で暮らすという選択も可能になります。

今後、各金融機関の競争が激しくなれば、リバースモーゲージの商品は洗練されていくでしょう。

リバースモーゲージが使いやすくなるほど、持ち家派の人にとっては未来の不安が一つ減ることに繋がります。

リベ大としてはリセールバリューやライフスタイルの変化などの観点から、賃貸をおすすめしていますが、持ち家派の人や資産価値の高い物件の魅力を否定する気はありません。

時代は常に変わります。

賃貸派や持ち家派に関わらず、情報を日々アップデートしつつ、今の自分に最適なスタイルを選んでください。

今回の記事が、皆さん自身のライフプランを考える上で、参考の一つになれば嬉しいです。

以上、こぱんでした!

▼「お金の不安を無くしたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!