こんにちは、こぱんです!

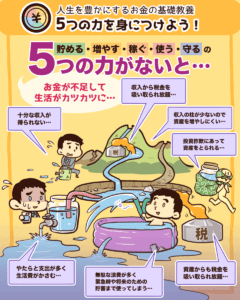

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

最強クラスの節税対策とは「良い税理士と仲良くなり、味方として側にいてもらうこと」です。

良い税理士が側にいると、お金にまつわる様々なリスクから皆さんを守ってくれます。

「税理士が必要になるのは、大きな会社の社長ぐらいでは?」と考えている人もいるでしょう。

しかし、税理士は日々の生活で起きる税金の悩みをいつでも相談できる心強い存在であり、事業規模に関わらず税理士と仲良くなることは大切です。

例えば、以下のいずれのケースにおいても、良い税理士のサポートやアドバイスは非常に頼りになります。

副業の確定申告を行う時。

- 給与所得以外に年間20万円以上の所得がある人は、確定申告が必要。

相続税への対策が必要な時。

- 「3,000万円 + 法定相続人の数 × 600万円」以上の資産を持つ人は、相続税がかかる可能性がある。

- 2021年現在、相続税がかかるほどの資産を保有していた人の割合は、亡くなった人全体のうち約8〜9%です。

- エリアを東京に限定すると、約6人に1人が相続税の対象。

マイクロ法人の決算・申告を行う時。

- 年に一度、業績や財産状況を算出し書類を作成、申告する必要がある。

- マイクロ法人を活用することで、税金・社会保険料を最適化できる。

税理士に支払う報酬は、業種や事業規模に応じて変わりますが、相場はおよそ月額3万円~です。

一方で、税理士のアドバイスで節税できる額や作成書類の正確さ、浮く自分の手間を考えると、支払う報酬以上のメリットを得られるケースは多いでしょう。

例えば、年間50万円の報酬を支払うことで、年間100万円の金銭的メリットが得られるイメージです。

実は「払うべきお金」と「払ってはいけないお金」の区別が曖昧のままだと、お金持ちの道から遠ざかってしまいます。

経営者や資産家などのお金持ちは、払うべきお金は何かを理解しているので、税理士への報酬を「払ってはいけないお金だ」とは言わないでしょう。

そこで今回の記事では、良い税理士について以下の3点を解説します。

- 良い税理士と仲良くなるメリット5選

- 良い税理士の特徴7選

- 良い税理士の探し方4選

今は税理士のサポートは不要でも「いずれ税理士への依頼が必要になるかも…」という人はいるはずです。

何かが起きてから焦って探すのはリスクが大きく、選択としておすすめできません。

なぜなら、税理士に自分のニーズを理解してもらえない可能性や、ぼったくられるリスクもあるからです。

いざという時に失敗したくない人は、今から将来に備え情報を知っておくだけでも「転ばぬ先の杖」になります。

- 副業をスタートするため、情報収集をしている人。

- 副業で月2万円~3万円の売り上げがある人。

- 親の相続対策が気になっている人。

- ある程度まとまった資産を保有し、子どもへの相続対策を考えている人。

- 法人化して、顧問税理士を探している人。

なお、マイクロ法人の設立、税金や社会保険料の最適化については以下の記事で解説しているので、興味のある人はぜひ参考にしてください。

目次

解説動画:【今後ますます重要に!】良い税理士の見分け方・探し方を徹底解説(アニメ動画)

このブログの内容は下記の動画でも解説しています!

良い税理士と仲良くなるメリット5選

まずは、良い税理士と仲良くなるメリットを見ていきましょう。

今回お伝えする「税理士と仲良くなる」とは、報酬を支払い顧問契約を結び、自分の性格やニーズをよく理解してもらうという意味です。

良い税理士と仲良くなるメリットは、以下の5つです。

- ①数字の把握ができる

- ②正確な決算・確定申告ができる

- ③帳簿や書類作成の手間暇を削減できる

- ④日々の税金の悩みを相談できる

- ⑤税務調査が来ても安心

メリット①:数字の把握ができる

良い税理士と仲良くなるメリット1つ目は、数字の把握ができることです。

意外にも個人事業主や経営者の中には、以下のように経営上の数字の把握に悩んでいる人は、少なくありません。

「何が経費になるのか分からない。」

「毎月、利益が出ているのか分からない。」

相続税が気になっている人の中には「そもそも、何が相続財産として課税されるか分からない。」という人もいるでしょう。

例えば、子ども名義の預金が相続財産として扱われるかどうかは判断に悩む典型例と言えます。

税理士がサポートに入れば、こういった数字に関する悩みをクリアにできるでしょう。

- 売上や経費、利益

- 資産や負債

- 領収書や請求書

メリット②:正確な決算・確定申告ができる

良い税理士と仲良くなるメリット2つ目は、正確な決算・確定申告ができることです。

決算や確定申告は、皆さんが税務署や役所に対して、会社の業績を報告したり自分の所得金額を報告したりする行為です。

決算や確定申告を自力で行うのは、会計・税務の素人や作業に不慣れな人にとっては大変な作業となります。

仮に、報告に必要な決算書や確定申告書を一人で作成できたとしても、書類に間違いがない保証はありません。

税理士に依頼すれば書類を正確に作成してくれるので、一人で不安に感じることはなくなるでしょう。

メリット③:帳簿や書類作成の手間暇を削減できる

良い税理士と仲良くなるメリット3つ目は、帳簿や書類作成の手間暇を削減できることです。

例えば、個人事業主や経営者は帳簿づけや書類作成の時間が必要ですが、全ての作業を自力で行うと年間で最低数十時間はかかります。

- 日々の帳簿づけ

- 領収書や請求書の作成・整理

- 決算書や確定申告書の作成

上記の作業に仮に50時間かかる場合、時給3,000円の人なら15万円分の損失となる計算です。

記帳や書類作成が得意な人は、自分で作業をするのは苦にならないかもしれませんが、苦手な人にはツラい作業でしょう。

苦手なことや時間がかかることを税理士に依頼できれば、自分はさらに大切なことに集中できるようになります。

メリット④:日々の税金の悩みを相談できる

良い税理士と仲良くなるメリット4つ目は、日々の税金の悩みを相談できることです。

今の世の中で生きることは「税金と共に生きていく」とも言えます。

税法は毎年改正され、自分の仕事や家族構成、収入、資産などの状況も日々変わっていきます。

変化していく中で、税金に関する悩みが生まれた場合、顧問税理士がいればスムーズに解決が可能です。

- 税金の悩みや疑問に対して、正しい答えを教えてもらえる。

- いつでも節税の相談ができ、具体的なアドバイスを受けられる。

自分で税金の知識を網羅的に学ぼうとすると、何千時間かかるか分かりません。

税理士は、平均3,000時間以上の勉強を行い、難易度の高い税理士試験に合格している人たちです。

正しい答えが得られる点でも時間の節約になる点でも、日常の悩みをタイムリーに解決してくれる税理士の存在は非常に心強いでしょう。

メリット⑤:税務調査が来ても安心できる

良い税理士と仲良くなるメリット5つ目は、税務調査が来ても安心できることです。

確定申告をしていると、税務署から「あなたの申告内容に間違いはありませんか?」と不定期に調査が来ます。

税務調査の対応は事業規模が大きくなってくると、次第に対処が難しく大変になります。

税務調査官は「税金のプロ」なので、鋭い指摘を受けることもあり、税金の知識が少ない人では対応に困るケースも考えられるでしょう。

そのため、税務調査が行われる際、税理士に立ち会いを依頼することで以下のようなメリットがあります。

税務調査前に税理士と十分な準備ができる。

→ 資料の準備不足で税務調査を迎えるリスクを回避できる。

自分で判断がつかない部分は、税理士が間に入って対応してくれる。

→ 税務調査官からの質問や指摘に対し、曖昧な対応をとり話がこじれてしまうリスクを回避できる。

さて、ここまでの内容をまとめてみましょう。

良い税理士と仲良くなり顧問契約を結ぶと、以下のようなメリットがあります。

現状の正しい把握ができる。

→ 所得や資産、売上や利益の正しい把握。

時間の節約ができる。

→ 帳簿づけや書類作成を依頼でき、日々の疑問も相談で解決。

不安が解消できる。

→ 確定申告や税務調査に対する不安の解消、指摘や罰金のリスクを回避。

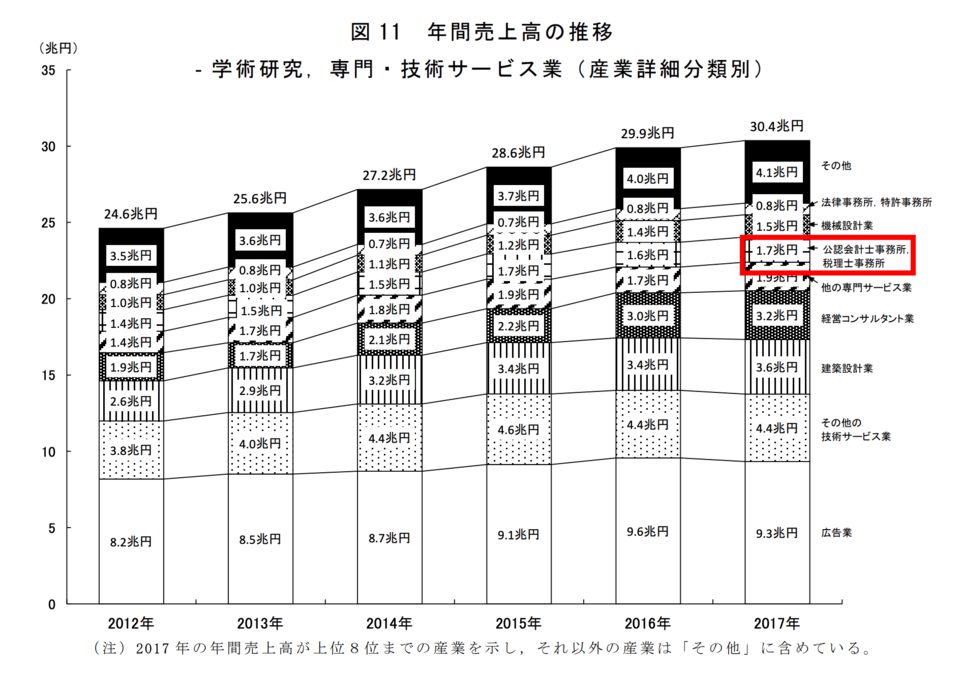

総務省「サービス産業動向調査」のデータによると、2017年の会計業界の年間売上高は1.7兆円です。

良い税理士に依頼できれば、支払ったお金以上の価値を得られると多くの人が理解しているからこそ、大きなお金が動いているのでしょう。

良い税理士の特徴7選

良い税理士の特徴は、以下の7つです。

- ①クライアント目線に立てる

- ②税金を減らすことを前提に考えない

- ③本当に税務に詳しい

- ④レスポンスが速い

- ⑤新しいものに敏感

- ⑥グレーゾーンについても丁寧に説明してくれる

- ⑦クライアントのお金の知識を高めるために教育してくれる

特徴①:クライアント目線に立てる

良い税理士の特徴1つ目は、クライアント目線に立てることです。

クライアントによって、税理士に求めるものは違います。

- 経理事務の代行だけお願いしたい

- 決算と確定申告だけお願いしたい

- 節税や資金調達のアドバイスが欲しい

- 経営に関するアドバイスが欲しい

上記のような要望を適切にくみ取って、依頼者の目線で対応できるのが良い税理士です。

税理士に限った話ではありませんが、クライアントの事業やニーズを理解し、適正な価格で問題を解決できる人は極めて貴重な人材です。

特徴②:税金を減らすことを前提に考えない

良い税理士の特徴2つ目は、税金を減らすことを前提に考えないことです。

適切な節税対策のアドバイスをしてくれる税理士は好印象ですが、「とにかく税金を減らしましょう!」という税理士はおすすめできません。

今回のメインテーマではないため詳細は割愛しますが、節税には手元のお金が減る節税と、手元のお金が減らない節税の2つがあります。

手元に現金を残したいのであれば、適切に税金を納めることが必要です。

もし、節税のために以下のような余分なコストを支払い続ければ「税金は減ったが、手元のお金はもっと減った!」という事態に陥りかねません。

- 自動車や備品といった余分な買い物

- 余分な接待

- 余分な保険への加入

- ワンルームマンションへの余分な不動産投資

節税は非常に重要ですが、節税そのものが目的になるのは本末転倒です。

クライアントの手元に多くのお金を残し、事業を成長させることを一番に考えてくれる税理士を選びましょう。

節税とは、家計や事業を成長させ、守るための手段の一つであることを覚えておいてください。

特徴③:本当に税務に詳しい

良い税理士の特徴3つ目は、本当に税務に詳しいことです。

意外に感じる人もいるかもしれませんが、税理士の全員が税務に詳しいとは限りません。

なぜなら、税理士と一口に言っても、担当経験の有無によって精通している分野が異なるからです。

- 節税

- 確定申告

- 相続税や贈与税

- 決算・申告業務

- 不動産の税務処理

仮に税務署のOBであっても、担当経験のある業務以外は詳しくない可能性があります。

税金の相談をする時は、どのような経歴の税理士なのかを必ず確認しましょう。

特徴④:レスポンスが速い

良い税理士の特徴4つ目は、レスポンスが速いことです。

メールやチャットでのやりとりを往復するのに、何日・何週間もかかってしまうような税理士は、あまり好ましいとは言えません。

また、遅くなっても連絡がある場合はまだ良い方で、連絡が一切返ってこないケースもあります。

レスポンスの良さも、安心して業務を任せられるかどうかを判断する上で重要なポイントです。

特徴⑤:新しいものに敏感

良い税理士の特徴5つ目は、新しいものに敏感なことです。

税金の世界は変化のスピードが極めて速く、ルールである税法は毎年改正され、判断すべきビジネスの現状も変わっています。

そのため、良い税理士は日々の変化に対応するべく自然と新しいものに敏感で、勉強熱心や成長意欲旺盛な人が多いです。

例えば、両学長の税務調査のエピソードを見てみましょう。

税務調査官は当初、両学長の自宅での税務調査を熱望していました。

しかし、両学長の友人である税理士O君()が、税務調査の最新情報を教えてくれました。

「そういえば、国税局から税務調査の方針について通達が出ていたよ。"コロナの事情も加味し、納税者の調査実施場所等の変更や要望には柔軟に対応すること"みたいな内容で、僕の場合は通達のことを伝えたら要望に応じてくれたよ。」

両学長は教えてもらった通達の件を税務調査官に伝えたところ、税務調査は税理士事務所で行うことになり、対面回数も減らしつつ無事に話し合いができました。

また、良い税理士の見分け方の一つとして、IT化対応の進み具合があげられます。

IT化は、最新情報を取り入れているかという知識面だけでなく、業務の効率化や時間コストの削減ができる点も判断材料となります。

以下のようにIT化が進んでいない税理士へ依頼した場合、連絡や効率の面で不便さを感じることが多いかもしれません。

- 問い合わせ:電話や対面で受付。チャット機能は未導入。

- 打ち合わせ:対面のみ。オンライン会議はNG。

- 書類のやりとり:郵送のみ。電子化は未対応。

特徴⑥:グレーゾーンについても丁寧に説明してくれる

良い税理士の特徴6つ目は、グレーゾーンについても丁寧に説明してくれることです。

「グレーゾーンは良くないイメージがある…」という人もいるかもしれません。

しかし、税金は白黒ハッキリする世界ではなく、人によって見解が分かれやすいグレーゾーンの多い世界です。

良い税理士は、見解が分かれやすい部分に関して、クライアントに一つずつ分かりやすく説明してくれます。

- どういう視点で見れば白で、どういう視点で見れば黒なのか?

- 黒と判断される可能性はどれ程なのか?

- 黒と判断された時、どういうリスクがあるのか?

- 結局どのように対応するのが良いと考えるのか?

時々、税務署や税務調査官を恐れるあまり、クライアントではなく税務署の味方のように接する税理士もいるので注意が必要です。

特徴⑦:クライアントのお金の知識を高めるために教育してくれる

良い税理士の特徴7つ目は、クライアントのお金の知識を高めるために教育してくれることです。

「クライアントが税理士のアドバイスを正しく理解できるよう教育すること」を、良い税理士は自分の仕事の一つとして認識しています。

そのため、クライアントに対して以下のような対応はしないはずです。

クライアントへの説明を面倒くさがり、結論だけ言う。

理解できないことを、クライアントのせいにする。

金融先進国であるアメリカのFP(ファイナンシャル・プランナー)は「クライアントのマネーリテラシーを向上させることが使命」と名言しているそうです。

皆さんも、良い税理士についての知識が深まったのではないでしょうか?

一方で「良い税理士はどう探せば良いのか?」と疑問を抱いた人もいるでしょう。

そこで最後に、良い税理士の探し方について解説します。

良い税理士の探し方4選

良い税理士の探し方は以下の4つです。

- ①地元で探す

- ②セミナーで探す

- ③知人に紹介してもらう

- ④税理士紹介サービスサイトで募集する

良い税理士の探し方①:地元で探す

良い税理士の探し方1つ目は、地元で探すことです。

自分の生活圏や事業エリアに、税理士事務所がないかネットで検索してみましょう。

地元の税理士を探すメリットは以下の通りです。

イヤな目に遭う可能性が若干減る。

→ 地元密着型の税理士は、地域の評判を気にする傾向があるため。

物理的な距離が近いため、利便性が良い。

→ すぐに相談しやすく、何かあった時にも駆けつけてくれる安心感がある。

とはいえ、地域を限定して探す方法にはデメリットもあります。

年齢や専門分野、報酬額など、自分の希望する条件全てに該当する税理士を見つけるのが難しいことです。

年齢

→ 20代~40代の税理士は柔軟にクライアントの要望に対応してくれる傾向がある

専門分野

→ 相続税の相談は「相続に特化した税理士」に依頼すると対応がスムーズに進む

料金体系

→ 依頼しやすい料金設定かどうか

良い税理士の探し方②:セミナーで探す

良い税理士の探し方2つ目は、セミナーで探すことです。

知名度アップとビジネスを兼ねて、税理士は以下のようなセミナーを開催しています。

- 会社が良くなる!経理効率化のツボ20選

- 大相続時代!「争族」にしないで乗り切るポイント

- 税務調査は怖くない!個人事業主の確定申告対策

- 税理士だけが知っている社長のための節税方法

セミナーの内容やテーマを事前に把握できるので、自分のニーズに対して強みを持っている税理士を探しやすいです。

さらに、セミナーではプレゼンの仕方や質疑応答の様子から税理士の人柄も分かります。

しかし、セミナーで探す方法は、以下のようなデメリットも考えられるため注意が必要です。

自分の生活圏や事業エリアで、セミナーが開催しているとは限らない。

→ 開催されても自分が税理士を探しているタイミングと合わない可能性もある。

セミナーの登壇者が、顧問契約後に自分の対応をしてくれるとは限らない。

→ 同じ事務所に在籍している、別の税理士が担当になる可能性もある。

セミナーの登壇者が、集客目的で呼ばれている可能性がある。

→ セミナー後の対応は事務員が行うケースもある。

良い税理士の探し方③:知人に紹介してもらう

良い税理士の探し方3つ目は、知人に紹介してもらうことです。

紹介はもっとも有効な税理士の探し方の一つで、人脈を頼りに税理士を探していきます。

税理士の紹介ルート

- 知人や友人から紹介を受ける

- 取引先の銀行から紹介を受ける

- 事業仲間から紹介を受ける

税理士の紹介を受けることで得られるメリット

- 税理士の得意分野や人柄を親しい人を通じて事前に把握できる

- 紹介者の顔に泥を塗らないように税理士から丁寧に対応してもらえる

- 安心して取引できる

紹介は、自分で良い税理士を探すより、はるかに安全かつ確実です。

とはいえ、紹介ならではのデメリットとして、しがらみが生じやすい可能性が考えられます。

「紹介してもらった税理士と相性が合わない…。」

「税理士を変えたいけれど、紹介者に申し訳ない…。」

上記のようなしがらみが苦手な人は、自分で探した税理士との関係を築いていく方が良いかもしれません。

良い税理士の探し方④:税理士紹介サービスサイトで募集する

良い税理士の探し方4つ目は、税理士紹介サービスサイトで募集することです。

以下のような人は、税理士紹介サービスサイトの活用がおすすめです。

- 自分の希望するエリアで候補となる税理士が見つからない人

- 自分から税理士にアポイントをとるのはハードルが高い人

- 税理士を紹介してもらえるツテがない人

税理士紹介サービスサイトの業界最大手は、上場企業である弁護士ドットコムが運営する「税理士ドットコム」です。

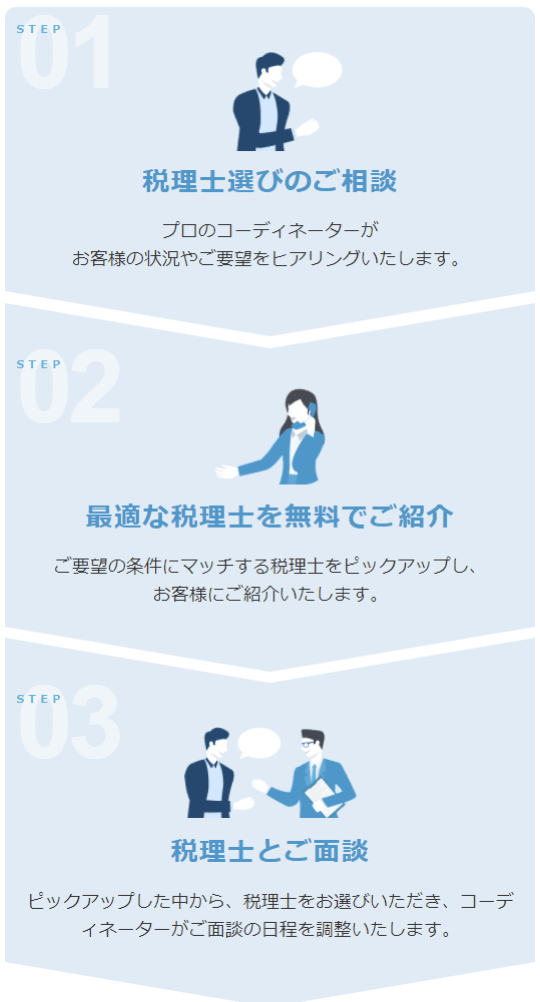

税理士ドットコムの利用方法は非常にシンプルです。

利用手順を簡単に解説すると、以下の図のような3ステップとなります。

STEP①:税理士選びの相談を行う。

- サイトを通じて、自分の状況や希望する税理士の条件を入力する。

- 税理士ドットコムの担当者から連絡がある。

- 要望のヒアリングと相談を行う。

STEP②:担当者が最適な税理士を無料で紹介する。

- 税理士ドットコムの担当者が、条件に合う税理士のリストを作成し、無料で紹介してくれる。

STEP③:税理士と面談を行う。

- 作成してもらった税理士リストの中から、希望の税理士を選ぶ。

- 税理士とオンラインやリアルで面談する。

- 条件が合えば契約する。

税理士ドットコムは、税理士の紹介は無料で、自分にぴったりの税理士が見つかるまで何人でも上限なく紹介してもらえます。

完全無料で税理士の紹介を受けられる理由は、紹介手数料を税理士側で負担する仕組みになっているためです。

もし、希望する税理士が見つからず、税理士を探すことを諦める場合でも無料なので安心してください。

あひるくんのように、無料で利用できるシステムにメリットを感じる人もいるでしょう。

しかし、税理士ドットコムに限った話ではありませんが、無料で利用できる仕組みはデメリットにもなり得ることは覚えておいてください。

税理士側にとって、税理士ドットコムに支払う仲介手数料は決して安くなく、以下のような可能性も考えられるからです。

仲介手数料の採算をとるため、クライアントに対する報酬の請求額が高くなる可能性。

高い手数料を支払ってでも集客したいと考える、零細事務所が登録している可能性。

とはいえ「相場に見合う料金か?」や「自分のニーズに応えてくれる力を持っている税理士か?」といった視点を常に忘れなければ問題ありません。

総合的に見て「紹介された税理士なら絶対に安心だ!」と妄信しないよう気をつけていれば、税理士ドットコムの利用はメリットの方が大きいです。

無料の裏側や仕組みを理解できると、リベ大で伝えている皆さん自身の「守る力」を発揮しやすくなります。

▼図解:守る力

地元やセミナーで良い税理士を見つけることが難しく、紹介してもらえるツテを持っていない人は、税理士ドットコムの利用を検討する余地は十分にあるでしょう。

税理士ドットコムに登録後は、税理士から「ぜひ一度お話しましょう」と連絡をくれるため、自分で探す負担が少なく済みます。

そして、以下のような相談も幅広く対応が可能です。

- 副業の確定申告に関する相談

- 相続税のシミュレーションや節税に関する相談

- 創業支援や資金調達といった補助金申請の相談

- 帳簿作成の代行相談

税理士ドットコムは月額の顧問契約だけでなく、1時間〇〇円といった単発依頼の相談も柔軟にできるので、興味のある人はぜひ活用してください。

以下の「税理士ドットコムで税理士を探す」ボタンから公式サイトに移動できます。

税理士ドットコム

またリベ大では「リベ大税理士法人」を設立しました。

リベ大税理士法人は、チーム全員がリベ大視聴者でリベシティ会員です。

そのため、リベ大で発信している「5つの力」「マイクロ法人」「おすすめ副業15選+α」についての税務知識も豊富なため、リベ大生の皆さんとスムーズにやりとりすることが可能ですので、ぜひご活用ください。

リベ大税理士と顧問契約したい方や個別ケースの税務相談がある方は、以下の「リベ大税理士法事の解説サイトへ」ボタンから移動できます。

良い専門家との繋がりを持つことは、お金持ちを目指すためにも、お金持ちであり続けるためにも非常に重要なポイントになります。

数万円・数十万円の報酬を出し惜しみし、自分の大切な時間や節税できたはずのお金を失えば、トータルで比較すると経済的損失の方が大きいです。

まとめ:税金の様々な困難に立ち向かうため、良い税理士を味方につけよう

今回の記事では、最強の節税対策の一つである「良い税理士と仲良くなり、味方として側にいてもらう」ための内容を解説しました。

良い税理士と仲良くなるメリット

- 現状の正しい把握ができる

→ 所得や資産、売上や利益などの正しい把握。 - 時間の節約ができる

→ 帳簿づけや書類作成を依頼し、日々の疑問も相談で解決。 - 不安が解消できる

→ 確定申告や税務調査の不安を減らし指摘や罰金のリスクを回避。

良い税理士の特徴

- クライアント目線に立てる

- 税金を減らすことを前提に考えない

- 本当に税務に詳しい

- レスポンスが速い

- 新しいものに敏感

- グレーゾーンについても丁寧に説明してくれる

- クライアントのお金の知識を高めるために教育してくれる

良い税理士の探し方

- 地元で探す

- セミナーで探す

- 知人に紹介してもらう

- 税理士紹介サービスサイトで募集する

- 副業をしている人

- 相続税について気になっている人

- マイクロ法人を作った人や興味がある人

- 会社経営をしている人

特に相続税は、お金のニュース10月版で解説したように、早ければ2022年にも生前贈与を使った節税ができなくなる可能性があります。

そのため2021年現在、対策できるのは今のうちだと駆け込みで節税している人も多いです。

読者の中で、すでに相続税が課せられることが明らかな人は、税理士ドットコムでスポット相談ができる相続分野に強い人を探してみましょう。

そして、税理士へ依頼する場合も、自分自身で最低限の会計や税金の知識を身につけておくことは大切です。

会計・税金の知識を身につけながら、以下のような姿勢で良い税理士探しに臨みましょう。

- 支払う報酬以上のメリットが受けられると判断できた場合、税理士と契約する。

- 自分の時間や手間、財産を守るために、必要に応じて税理士にサポートしてもらう。

お金持ちになれる人やお金持ちであり続けられる人は、自分のチームづくりが上手く、常に周りには優秀な人がいます。

専門家とのコミュニケーションスキルの重要性や、お金持ちのマインドについても理解を深めていきましょう。

さらにリベ大では、会計・税金の知識を身につける方法として簿記の学習をおすすめしています。

簿記をおすすめする理由に関しては、以下の動画や記事も参考にしてください。

関連動画

→ 【最高の基礎教材】本気でお金持ちになりたいなら簿記とFPを学ぶべき5つの理由(アニメ動画)

簿記の勉強を始めてみたい人は、リベ大おすすめの通信教育教材「クレアール」の簿記講座を活用してみてください。

講座内容が分かりやすい上に受講料も安く、コストパフォーマンスの良い教材です。

リベ大をキッカケに、多くの人がクレアールで簿記を学んでいます。

クレアールは無料サンプル教材もあるので、興味のある人は資料請求してみましょう。

クレアール

リベ大で学び、行動し続けている人は、遅かれ早かれ確定申告や相続税対策が必要になります。

今回の情報が、きっと皆さんの役に立つでしょう。

なお、リベ大のオンラインコミュニティである「リベシティ」には「【専門家】税金相談室」があります。

チャットを通じて、税理士の先生が税金の相談に乗ってくれるので、ぜひリベシティも活用してみてください。

以上、こぱんでした!

▼「税金についてもっと学びたい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!