皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

今回は2024年の第7弾として、皆さんの資産形成に関係する重要なニュースを厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間がない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

解説動画:【知らないと損】2024年7月 学長が選ぶ「お得」「トレンド」お金のニュース Best7

このブログの内容は、以下の動画でも解説しています!

【2024年 第7弾】お金のニュース

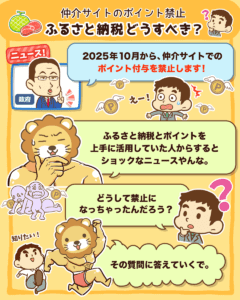

ニュース1:【改悪】ふるさと納税、ポイント付与禁止に?どうすれば良い?

1つ目のニュースは、2024年7月1日のMBS NEWSから、「『ポイント付与禁止』でどうなる?ふるさと納税 物価高で人気の返礼品は「豪華」→「日常使い」に変化か 地元産の「電気」も受け取れる!?」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:ふるさと納税 ポイ活終了?

2008年に始まったふるさと納税ですが、利用者数は全国で約891万人まで増えています。

利用率は実に14.9%で、ざっくり6人〜7人に1人は利用しているような状況です。

最近の人気商品は「贅沢品」から「家計を助ける品」に変化しています。

例えば、

- 以前の人気商品:ブランド牛のステーキなど

- 最近の人気商品:大容量の鶏肉・豚肉など

という具合です。

インフレで生活が苦しくなっており、生活の補填にふるさと納税をしている人が多いようです。

ちなみに年収500万円の人の場合、およそ年間6万円ふるさと納税ができます。

実質2,000円の負担で、ふるさと納税した額の「約3割」に相当する返礼品を貰えるので、

6万円 × 30% - 2,000円 = 16,000円

となり、年間約16,000円家計が助かるというワケです。

ティッシュ・トイレットペーパー・洗剤・おむつなどの日用品をふるさと納税の返礼品で利用し、家計の助けにしている人も多いでしょう。

最近政府が「2025年10月から、ポータルサイトでのポイント付与を禁止します!」と言い始めました。

- ふるさとチョイス

- さとふる

- ふるなび

- 楽天市場(楽天ふるさと納税)

これらのサイトを通じてふるさと納税をすると、独自のポイントが貰えます。

仲介サイトとしては、一人でも多くの人に自社サイトを通じてふるさと納税をしてもらいたいので、ポイントを大盤振る舞いします。

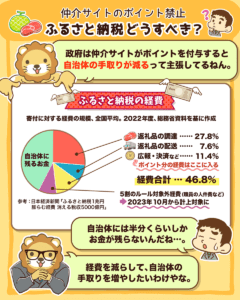

政府はこの「ポイント付与合戦」によって、自治体の手取りが減っていると主張しているワケです。

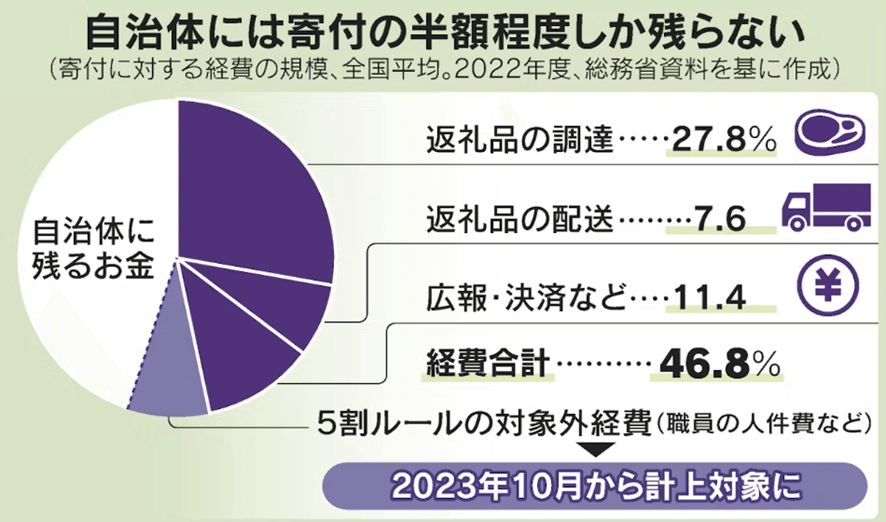

返礼品そのものの原価に加えて、配送費、広告費(仲介サイトへの手数料)などのコストがかかるためです。(以下参照)

政府としては、ポイント付与を禁止すれば、経費が下がり自治体に残るお金が増えると見ているようです。

結論、ふるさと納税は引き続き利用した方がお得な制度です。

「寄付額 × 約30%」の返礼品分がお得になる、という部分は変わりません。

ちなみに2025年のふるさと納税は、9月までに済ませることをおすすめします。

※それ以降はポイントがつきません。

ふるさと納税は、会社員ができる数少ない「実質的な節税ワザ」の1つです。

ポイントまわりで多少不利になったとしても、まだ美味しさは残されている制度です。

ニュース2:【初心者必見】株式の“他”に何に投資すべき?基本を伝授

2つ目のニュースは、2024年7月2日の日本経済新聞から、「金「年内2700ドルへ上昇余地、保有5%推奨」ETF最大手」です。

世界最大のゴールドファンドを運営する会社の職員が、「金を5%保有せよ!」と言っています。

- 「株価が高すぎる。暴落に備えて債券にも投資を!」

- 「ゴールドを組み入れてリスクヘッジを!」

- 「ローリスクの不動産クラウドファンディングで、安定的にお金を増やそう!」

このような話題が出てくるのは、資産運用が盛り上がっている時のお約束です。

というワケで、株式以外にも投資した方が良いのかについて解説します。

2024年に入ってから、ゴールドは順調に値上がりしていました。

世界最大のゴールドファンドの値動きを見ると、およそ半年でプラス17.6%(ドル建て)という状況です。(※2024年7月半ば時点)

- 中国やインドの中央銀行が大量に買っている

- アジアでの現物需要がある(装飾品や金貨を手元に置いておきたい)

- 中東情勢の悪化などで「有事の金」の魅力が高まっている

ちなみに7月4日には、円安の影響もあり金の国内小売価格は過去最高値を更新しました。

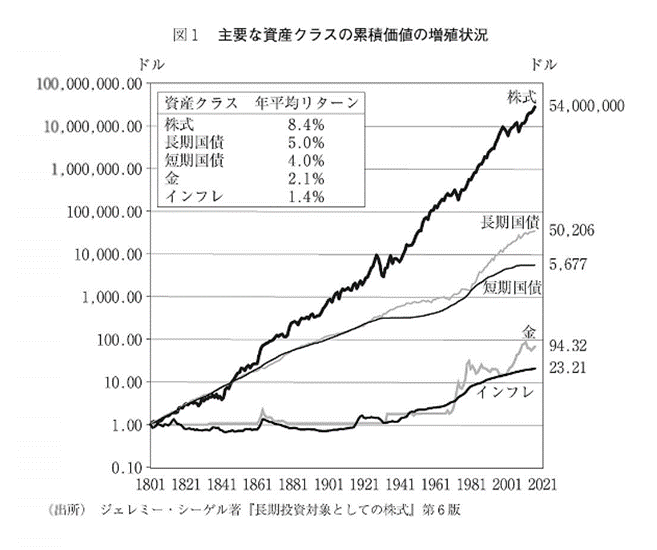

実は主要な資産クラスのうち、2000年以降に最も上がったのがゴールドです。(下図参照)

- ゴールドは2000年末と比較して約8倍に

- 米国株や新興国株は約6倍に

- 米国債は約2倍に

以上のように、ゴールドが突出したリターンを記録していることが分かります。

このような状況で専門家の、

というコメントを聞くと、「私も投資した方が良いのかな!?」と感じるのも当然かも知れません。

しかしリベ大から皆さんへのアドバイスは、「「株式+現金」だけのシンプルなポートフォリオを維持せよ」です。

例えば、「株式80%:現金20%」「株式50%:現金50%」「株式30%:現金70%」のようなイメージです。

ここで言う株式は、基本的に「eMAXIS Slim 全世界株式(オール・カントリー)=オルカン」や「eMAXIS Slim 米国株式(S&P500)」などの優良インデックスファンドを想定しています。

債券や仮想通貨、ゴールド、不動産クラウドファンディング、ソーシャルレンディングなど、いろいろな商品に手を出し、調べ、売買していると、いくら時間があっても足りません。

株式インデックスファンドを積み立てるだけであれば、手間暇は最小限で済みます。

優良な株式インデックスファンドのコストは、年率0.1%未満です。

そして現金の保有コストはゼロ。

一方、ゴールドやその他のファンドを組み入れれば組み入れるほど、コストは増加します。

総資産に占める手数料の割合が高まると、ジワジワお金を食われます。

長期的に見て、株式は最も成長力のある資産と言えます。

以下の超有名な200年チャートを見れば一目瞭然です。

- もっとリスクを取りたい場合は、現金を減らして株を買えば良い。

- もっとリスクを減らしたい場合は、株式を減らして現金を増やせば良い。

このように、とてもシンプルです。

一方で5種類や6種類も資産を持っていると、何を増やして何を減らしたらリスクがどのように変わるのか、投資上級者やプロでもなければ大混乱するでしょう。

100万円の資産を株やゴールドなどにどのように配分するか考えるよりも、月収を5万円増やすことに時間を使った方が資産の増加スピードは上がります。

資産が少ないうちは、「お金」を動かすより、「体」を動かす方がお金は増えるワケです。

リベ大としては、債券やゴールドをダメな投資商品と言っているワケではありません。

投資初心者にとって、「今はそこに頭とお金を使う時期ではない」とお伝えしているだけです。

投資経験が10年を超えているような人や、資産が数千万円〜1億円を超えているような人であれば、考える価値も増してくるかもしれません。

初心者の人は、お金の教養程度にトレンドを押さえておけばOKです。

ニュース3:【最新事情に学べ!】マイホームの価値、定期的に調べよう

3つ目のニュースは、2024年7月5日のニッセイ基礎研究所の記事から「「新築マンション価格指数」でみる東京23区の市場動向(2023年)-コロナ禍以降、「駅近」志向が高まる一方、「住居の広さ」と「中心部までのアクセス」への評価は揺り戻しの動きも」です。

資産価値の高いマンションの条件が変わってきています。

そこで今回は、

- 最新のマイホーム市況

- マイホームの価値、定期的に調べよう

という2点を解説します。

- 東京23区の新築マンション市場の動向を調べてみた

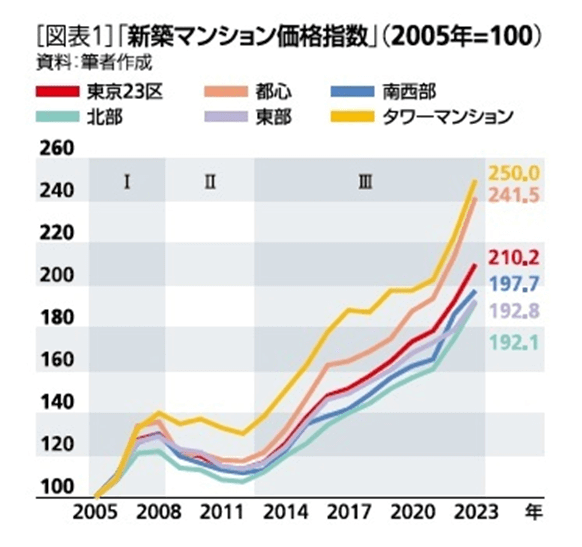

- 2005年以降、都内の新築マンションは1.9倍~2.5倍になり、上昇トレンドは継続中(下図参照)

- 「駅チカ」の価格評価は、一貫して高まっている

- マンション価格の値上がりが続く中、「広さ」は妥協されてきた(広さを抑えて、価格を抑える)

- しかし最近は「広さ」を求める動きが出てきている

- コロナ禍以降、通勤時の感染リスクを下げるため「職住近接」志向が高まっていたが、最近はその逆の動きが出てきている

ポイントは、「広さ」を求める動きの中で、都心部から離れたりバス便を利用したりなど、立地を妥協しても良いという人も出てきた点です。

在宅ワークの広がりを受け、家の広さの価値が見直されてきたワケです。

「うちの家、広さはあるんだけど立地が良くないから良い値段つかないな~」と思っている人は、意外と高い評価額が出るかもしれません。

今回レポートを紹介したのは、「マイホームの時価は常に動いている」という事実をお伝えしたかったからです。

株式投資の場合、証券口座にログインするだけで簡単に最新の評価額が分かります。

「昨日100万円だった自分の資産が今日は120万円に上がった」というように、自分の持っている資産の価値はすぐに把握できます。

一方でマイホーム(不動産)は、株価のように手軽に時価を調べることはできません。

そのため、以下の質問にパッと答えられる人は少ないはずです。

- 今の評価額はいくら?

- 1年前と今日を比べて、いくら増減した?

- どのような理由で評価額が増えた?減った?

なぜなら、マイホームは多くの人にとって「自分が持っている最大の資産」だからです。

しかもマイホームには借金がつきものです。

マイホームを持っている人は、常に「時価」と「借金」を天秤にかけ、バランスをチェックしておきましょう。

例えば「評価額4,000万円 > 借金3,000万円」という場合、純資産は1,000万円のプラスになります。

仮に何らかのトラブルで住宅ローンの返済が滞ったとしても、最悪家を売れば手元にお金は残るというワケです。

一方、「評価額2,000万円 < 借金3,000万円」という状況だと、純資産は1,000万円のマイナスになります。

仮に何らかのトラブルで住宅ローンの返済が滞った場合、家を売っても借金は残ります。

この場合、他の資産や労働で、借金分を埋め合わせないといけないワケです。

実のところ、正しい評価額を把握したら「債務超過」になっている人も、結構いるはずです。

もしそうであるならば、傷口が広がる前に手を打つ必要があります。

逆にマイホームでたっぷりと利益が出ている人は、その利益を有効活用する選択肢も出てきます。

例えば、

- 相場が良い間に売却して利益を出し、そのお金を元に新たなマイホームや株式を買う(資産組み替え)

- 純資産のプラス部分を「老後財産」としてカウントし、老後にコンパクトな住宅に住み替えて売却益を年金にする

というイメージです。

いずれにせよ、資産形成戦略を考える上で、マイホームの価値を知っておくことは非常に重要です。

<イエウールの査定の仕方>

①不動産会社にリアルな査定依頼する場合

⇒「不動産を売却したい」「価格を見て不動産の売却を検討したい」を選択

②AI査定で概算額を把握したい場合

⇒「不動産の資産価値を知りたいだけで、売却する気はない」を選択

「ざっくり現状を知りたい」ということであれば、②のAI査定をやってみましょう。

AI査定の結果を見て売却を検討する場合、改めて不動産会社にリアルな査定を依頼すればOKです。

マイホームという「大きな資産」、住宅ローンという「大きな負債」、この2つのバランスをしっかり見極めつつ、健全な家計管理・資産形成をしていきましょう。

ニュース4:【不動産クラファン、おすすめしません】国土交通省がマニュアル公開のナゼ

4つ目のニュースは、2024年7月7日のTHE GOLD ONLINEから、「国土交通省が不動産クラウドファンディングの「実務マニュアル」を公表!その理由とは?」です。

このニュースでは、国土交通省が「不動産クラウドファンディングに係る実務手引書」を公開した理由も解説されています。

最近リベ大にも、不動産クラファンに関する質問が増えてきました。

リベ大としての回答は、「不動産クラファン、やめときましょう!」です。

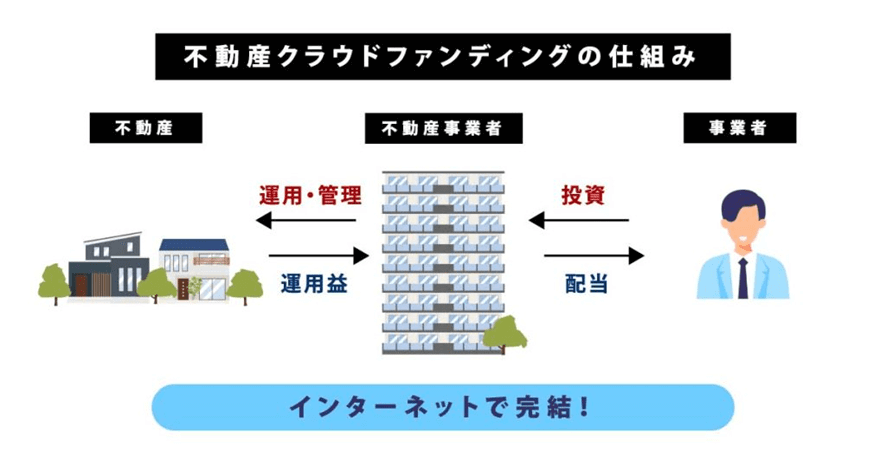

不動産クラウドファンディングは、次のような投資モデルです。

- 不動産事業者がインターネット上で不特定多数の投資家から資金を募る

- 事業者は、それを元手に不動産投資を代行する

- 投資家には出資した金額に応じて、賃貸料収入や不動産売却による利益が配当される

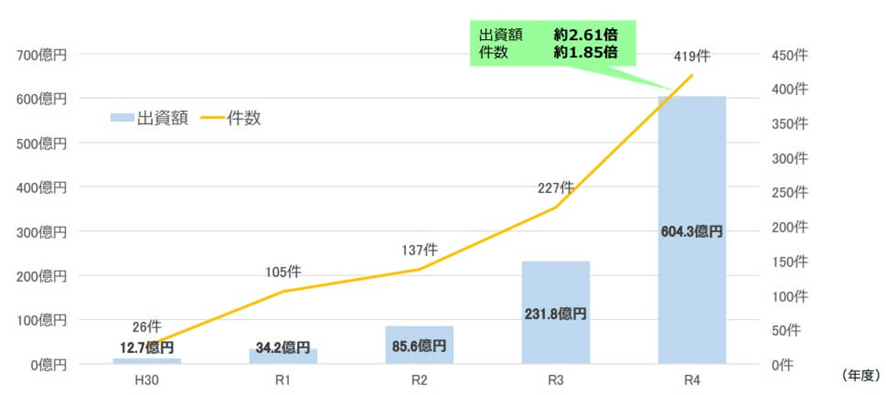

不動産クラファン業者が急速に増え始めたのは、2017年・2019年の「不動産特定共同事業法」の改正以降です。

市場は以下グラフのように伸びてきています。

上記グラフを見るとすごい伸びに見えますが、令和4年時点の総額600億円という数字は、実は大した規模ではありません。

日本の不動産ファンド(=J-REIT)の時価総額は約15兆円です。

J-REITと比べると、不動産クラウドファンディングはまだまだヒヨコのような小さな市場です。

国土交通省が、2023年9月に「不動産クラウドファンディングに係る実務手引書」を公表しました。

内容は、ざっくり以下のようになっています。

- 不動産クラウドファンディングを行う上で必要な組織体制・管理体制とは

- 事業上のリスクやトラブル要因、必要な対策、ポイント

- 実務を成功させるためのマーケティング上の工夫や戦略、ノウハウについて

要はクラファン業者のために、役に立つマニュアルを作って公表したワケです。

ガバガバな管理体制で不動産投資の代行をされてしまうと、最後は個人投資家が損して終わることになります。

つまり行政は、「投資家保護」を促す目的でこのようなマニュアルを公開したワケです。

未成熟な業界だからこそ、業界が軌道に乗るまでは監視やフォローも必要になるということでしょう。

不動産クラウドファンディングとソーシャルレンディング、言葉は違うものの、投資モデルはほぼ同じようなものです。

ソーシャルレンディングの不正の歴史は、なかなか酷いものがあります。

- maneo(マネオ):金融当局から2回の指摘と1回の行政処分

- Crowd Bank(クラウドバンク):金融当局から2回の行政処分

- みんなのクレジット:金融当局から2回の行政処分

- ラッキーバンク:金融当局から2回の行政処分

- トラストレンディング:金融当局から2回の行政処分

- TATERU Funding(タテルファンディング):国土交通省から行政処分

- SBIソーシャルレンディング:金融当局から行政処分

- ファンド募集時に、実際の投資先と異なる投資先を表示

- ファンド出資金を、自分(業者の社長)の預金口座に送金

- 集めたお金を、社長の親族が経営する会社に貸付ける

- 正式な不動産鑑定評価を行っていないにも関わらず、行っていると嘘をつく

- 担保不動産の競売見込額の評価が無茶苦茶

- 金融機関に提出する証憑を改ざんして融資を受けていた

とにかく「クラウドファンディング」「ソーシャルレンディング」系の投資は、仕組み自体が良くありません。

専門用語では「匿名組合契約」と言われますが、

- 個人投資家の立場が非常に弱い

- 業者が行っていることがブラックボックスになりがち

という特徴があります。

実はポンジスキームという詐欺の大半は、匿名組合契約です。

資産5,000万円超の小金持ち山に登るにあたり、不動産クラファンは必要ありません。

リベ大は、不動産クラファンの全てがダメな商品とまでは言いません。

中には、まっとうなことをしている、まっとうな業者もいます。

とはいえ資産形成中の投資初心者が、あえて詐欺が多い難しい世界に行く必要はありません。

- ソーシャルレンディング系の不正多発で、仕組みが悪い

- 業界規模がまだまだ小さい

- 国交省がマニュアルを公開し、投資家保護を促している

- 右肩上がりの不動産市場しか経験しておらず、不況時にどうなるかは未知数

上記のように懸念点も多いため、仮に検討するにしても、もっと時間が経ってからでも良いでしょう。

資産形成は、時の試練に耐えてきた株式などの伝統的資産で十分戦えます。

ニュース5:【空き家地獄】相続税対策でアパートを建てるのはおすすめしません

5つ目のニュースは、2024年7月5日の週刊エコノミスト Onlineから、「空き家の半数は賃貸住宅 相続税対策が“作り過ぎ”に拍車」です。

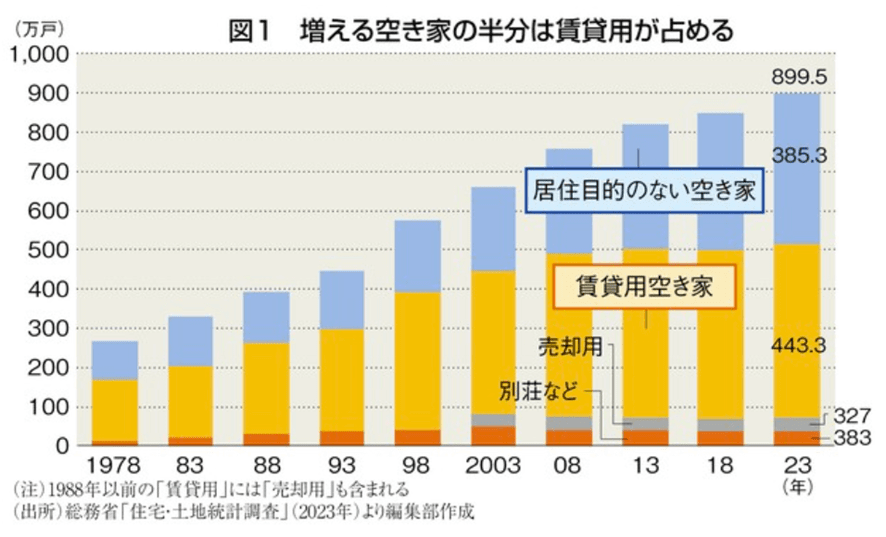

全国の空き家数は約900万戸、空き家率は13.8%になっています。

原因として、「相続税対策が悪影響を与えているのか」というニュースです。

全国の空き家の総数は約900万戸で、そのうち賃貸用の空き家は443万戸と、空き家総数の約49%になっています。

東京都では、実に空き家90万戸のうち63万戸が賃貸用とのこと。

なぜ空き家が増え続けているのかというと、賃貸住宅を作り続けているからです。

大きな理由の1つが、相続税対策のためです。

現金で3億円持っているよりも、賃貸住宅を3億円分持っている方が相続税が安く済みます。

法律上、賃貸住宅は時価の6割〜7割程度で評価されるためです。

- 法律が変わり、相続税の対象になる人が増えた

- 株高やインフレで資産が増え、富裕層(=相続税対策をしたい人)が増えた

上記の点を考慮すると、相続税対策のアパート建築は勢いが止まらないように見えます。

「相続税対策のアパート、建てるのはおすすめしません!」

お金にまつわる5つの力のうち「守る力」、つまり貯めた資産を失わない力がキモになります。

▼図解:守る力

- 詐欺から守る

- 災害から守る

- ぼったくり投資商品から守る

- 税金から守る

このような「守る力」がないと、せっかく小金持ち山に登ったとしてもすぐに転落してしまいます。

相続税対策には、非常に高度な守る力が求められます。

多くの人は、相続税が下がって喜んでいるだけで、長期的に見て節税額以上にお金や時間を失うリスクを抱えていることに気づいていません。

結局トータルで得しているのは、不動産業者や銀行というワケです。

お金の知識がないお金持ちは、彼らにとっては本当にいいカモです。

アパート用地の選定がいい加減(賃貸需要のないところでも建てる)

大手ハウスメーカーの新築アパートは割高(建築費がとても高い)

大手ハウスメーカーのサブリース契約は、業者有利な契約

大手ハウスメーカーとの契約では、原状回復時の費用が割高

不必要な工事・作業を提案される

早い話、「良くない土地」に「無駄にハイグレードな建物を建てる」ことになります。

元々お金に余裕があるだけに、「これくらいお金がかかります」と言われると、「高いけど、そんなものか…」と出してしまう人が多いワケです。

結局、家賃の下落や空室に悩まされながら、無駄に高いメンテナンスコストを負担し続けるハメになります。

アパート建築はプロでも失敗しうる一大事業なので、素人が一発目で成功するような甘い世界ではありません。

とはいえ富裕層は、不動産会社や金融機関の営業マンに「あなたのような成功者・お金持ちは、しっかり対策すべきです!」と持ち上げられると気持ち良くなってしまいます。

勘違いしてほしくない点として、不動産が有効な相続税対策になるのも事実です。

とはいえ、

- プロの不動産投資家が行う、不動産を使った相続税対策は効果的

- 素人が行う、不動産を使った相続税対策はうまくいかないケースが多い

という点は、くれぐれも認識しておいてください。

国に納付する相続税が減ったは良いものの、その分銀行に金利を払い、業者に建築費や修繕費を払い、大してお金は残らないという結果にならないよう気をつけましょう。

ニュース6:【やっぱりNG】外貨建て個人年金保険は買ったらダメ

6つ目のニュースは、2024年7月20日の日本経済新聞から、「外貨建て年金の利率、金利高反映せず 金融庁が問題視」です。

外貨建て年金の利率があまりにも低すぎて、金融庁が問題視しています。

要は、「保険会社のしていることが、顧客利益に反しているのでは?」という話です。

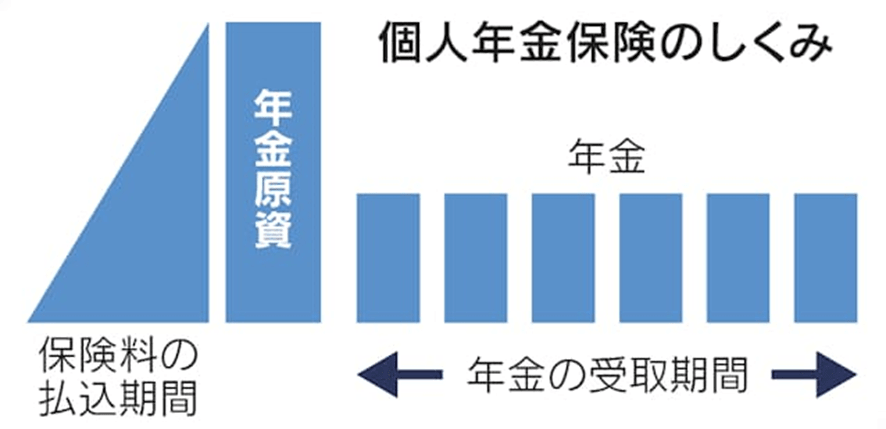

個人年金保険は、60歳や65歳まで保険料を積み立て、積み立て後は5年や10年といった期間で年金を受け取る商品です。

図で見ると、以下のようなイメージになります。

個人年金保険の保険料を決める要素のひとつに、「予定利率」というものがあります。

専門用語を理解してるお客さんを、保険会社はカモにすることはできません。

- 保険会社が、資産運用による一定の収益をあらかじめ見込み

- その分、保険料を割り引く割引率

保険会社は、顧客から預かった保険料を使って資産運用をしています。

資産運用で2%や3%が儲かると見込むのであれば、その分「あらかじめ保険料を安くしておこう」というワケです。

つまり、予定利率が高ければ高いほど保険料は安くなるのです。

今、米国の長期金利は4%を超えるような状況になっています。

もし皆さんが「米国債(10年モノ)」を買った場合、10年間、毎年4%以上の利息が貰えるような状況です。

このような中、保険会社は個人年金保険の予定利率について「0.25%です!保険料はお安くできません!」と言っているのです。

金融庁が問題視するのも当然かもしれません。

米国債は、世界で最も信用度の高い債券の1つと言われています。

この米国債が4%超の高利回りで買えるにも関わらず、0.25%の運用しかできないというのは、なかなか理解に苦しむ状況です。

金融庁の担当者は、保険会社に対して次のように言っています。

「予定利率が、実際の運用利率とかけ離れた低い水準に設定されている事例が見られる」

「契約者の不利益にならないよう、運用実態を踏まえた利率を設定してもらいたい」

今回のニュース、保険会社が顧客利益よりも自社の利益を優先しているように見える点は間違いないでしょう。

保険会社のよくある営業トークに、以下のようなものがあります。

ただ今回のニュースでも分かるように、外貨建て個人年金保険は必要ありません。

比較的ローリスクでそれなりの利回りを出したいのであれば、自分で生の米国債(長期)を買えばOKです。

米国債投資に関しては、以下の過去記事も参考にしてください。

保険と投資が組み合わさった商品は、「手数料の高いゴミ商品になりがち」という点は覚えておきましょう。

「保険は保険」「投資は投資」、キッチリ分けることが大事です。

ニュース7:仕組債で1,000万円の大損!一人暮らしの高齢者を狙う証券会社

7つ目のニュースは、2024年7月21日の日本経済新聞から、「証券会社巡る訴訟 仕組み債、照準は高齢の母」です。

一人暮らしの母が、いつのまにか投資で1千万円超の損失を出していたというニュースです。

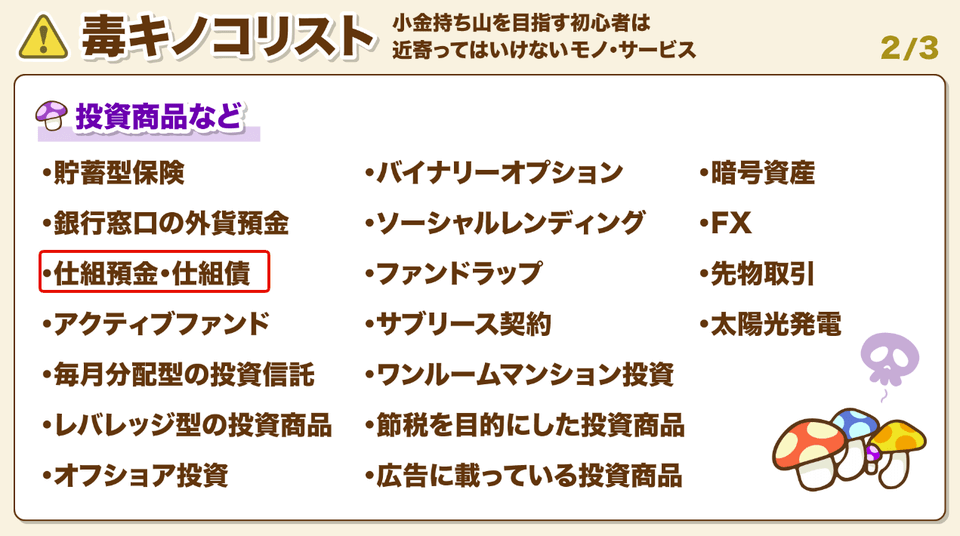

リベ大でも、仕組債は「毒キノコ」の1つと扱っています。

ちなみに今回の仕組債を販売した証券会社は、裁判に負けて約950万円の損害賠償の支払いを命じられています。

- 東京都内在住の女性、20代で結婚し1男1女の子育てと家事に専念し、公務員だった夫と堅実な生活を送りつつ地道に老後資金を蓄える

- 65歳の頃、資産の保全を目的として大手証券会社に口座を開設する

- 預金金利が低すぎるので、国債などを買おうと検討していた

- 営業担当者は、当初、女性の意を汲んだ低リスクの商品を勧めてくれていた

- その後、夫が亡くなり相続が発生し、証券口座の残高は5,000万円ほどになる

- 担当者には「できるだけ損しないように」と伝えて投資を続けたが、ある日離れて暮らす長女が、母親の資産がなくなっていることに気づく

- 調べてみると、担当者がリスクの高い複雑な商品(=仕組債)を無理やり売りつけており、約1,140万円もの損失を出していることが判明した

女性はその後、「自分が理解していない商品、投資目的に合わない商品を勧誘された!」という理由で、証券会社に対して訴訟を起こしました。

金融商品取引法上、証券会社は投資を勧誘する際には「顧客の知識・財産・目的」に沿った勧誘をしなければならないとされています。

ところが証券会社は、「彼女はリスクを十分に理解していた」と真っ向から反論しました。

結局裁判所は、

- 女性は、複雑な商品について理解することは困難だった

- 証券会社の勧誘は、金融商品取引法から著しく逸脱していた

と女性側の主張を受け入れ、証券会社に約950万円の支払いを命じました。

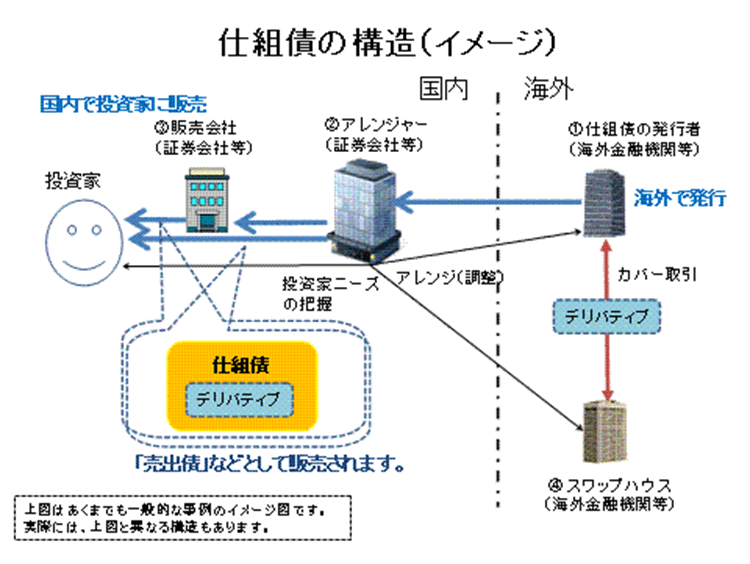

今回の事件で問題になった仕組債というのは、一般的な債券には見られない特別な仕組みを持つ債券です。

日本証券業協会のホームページでは、以下のような図で解説されています。

このような「ややこしい商品」を見た時、投資初心者と投資上級者では反応が大きく分かれます。

皆さんは、以下のような初心者の反応をしないように気をつけてください。

仕組債のような「複雑な商品」を見た時、

初心者 「複雑だからスゴイものなんだろう」と信用する

上級者 「複雑すぎる。十分に理解できなければ手を出すのはやめよう」と距離を置く

仕組債のような「特別な仕組み」を説明された時、

初心者 「これは、お金持ち専用の素晴らしい仕組みなのでは?」と優越感を抱く

上級者 「特別な仕組みを持つ分、手数料が高いんだろうな」と警戒心を抱く

仕組債のような「熱心に勧誘されるおすすめ商品」に出会った時、

初心者 「今まで知らなかった良いものに出会えた!」と浮かれる

上級者 「これは本部が営業マンに「売れ」と命令している商品。つまり証券会社が儲かる商品なんだろうな」と内情を察して冷静になる

仕組債のような「どのような時にどうなるか分からない商品」への投資判断を迷った際、

初心者 「結局、何かあっても最後に自分が大損することはないだろう(証券会社が責任取ってくれるだろう)」と楽観する

上級者 「結局、何かあったら最後にババを引かされるのは自分だろう」と立場をわきまえる

実のところ、重要なのは以下のように行動することです。

個々の商品について100%理解しようと努力する

複雑な商品に出会った時、初心者的な反応をしないようにする

上級者的なスタンスを持てていれば、どのような商品に対しても一貫して冷静な投資判断ができます。

そして記事には、次のように記載されています。

証券・金融商品あっせん相談センター(FINMAC)への紛争解決のあっせん申し立ては23年度に227件。

そのうち仕組み債に関するものは7割に上り、増加している。半数が70~80代からの申し立てだった。

「複雑な商品」に出会った時に、初心者的な反応をしないようにするだけで、「守る力」はかなり高まるはずです。

身内に高齢者がいる人は、特に気をつけてください。

結局、金融機関の営業マンに「近づかないこと」「接点を持たないこと」が一番の対策かもしれません。

まとめ:【2024年 第7弾】お金のニュースを振り返ろう

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

そしてリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街になっています。

今回紹介したような最新のニュースも飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!