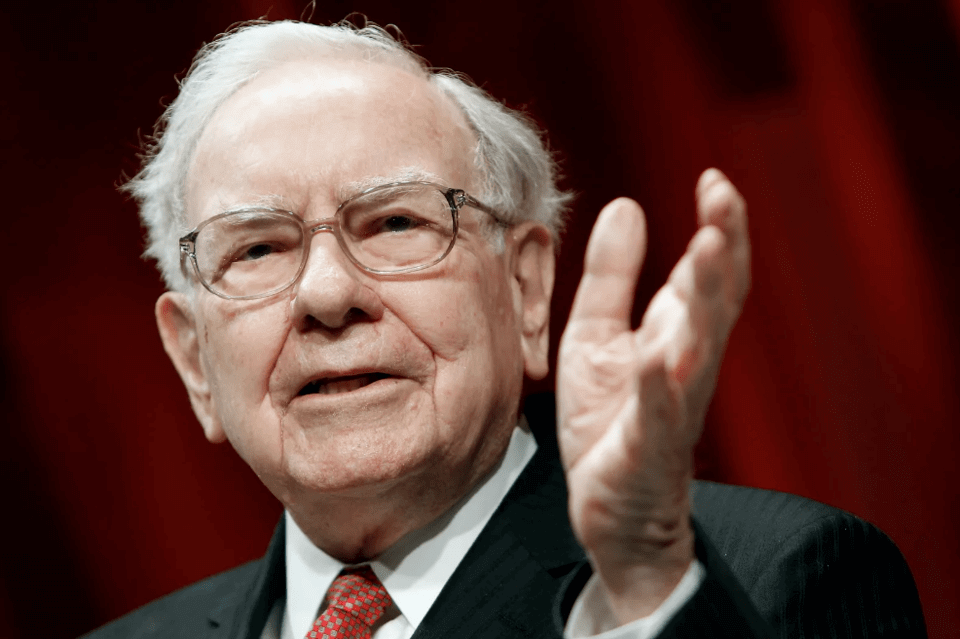

2023年5月6日、バークシャー・ハサウェイがアメリカのネブラスカ州オマハで年次総会を開きました。

バークシャーは、「投資の神様」と呼ばれるウォーレン・バフェット氏が率いる投資会社です。

バークシャーの株主総会には年間数万人もの人が訪れ、投資家にとっては聖地巡礼のような超人気イベントになっています。

58回目となる今回の株主総会では、ウォーレン・バフェット氏(92歳)と、バフェット氏の盟友であるチャーリー・マンガー氏(99歳)の2人が、世界中の投資家からのさまざまな質問に答えました。

昨年2022年の年次総会の内容について詳しく知りたい人は、以下の過去記事をご覧ください。

今回の記事では、バフェット氏・マンガー氏の興味深い発言5選を紹介しつつ、彼らの発言を踏まえた皆さんへのアドバイスもお伝えします。

投資の神様は今何を考え、彼らの考えについて皆さんはどのように感じるでしょうか。

自分の考えが深まると、きっと将来の資産形成に役立つはずです。

人生の投資リターンは、このような小さなことの積み重ねで決まります。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:投資の神様 株主総会おもしろ回答

目次

解説動画:【2023年最新】投資の神様ウォーレン・バフェットが年次総会で語った「興味深い発言」について解説

このブログの内容は、以下の動画でも解説しています!

バフェット氏・マンガー氏の興味深い発言5選

今回の記事では、5つのジャンルに分けて両氏の興味深い発言を紹介します。

- アメリカの銀行破綻について

- イーロン・マスク氏について

- 投資戦略について

- 日本株への投資について

- 人生について

発言①:アメリカの銀行破綻について

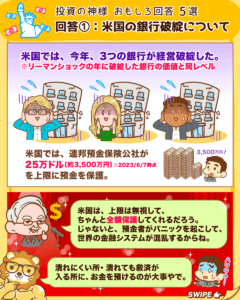

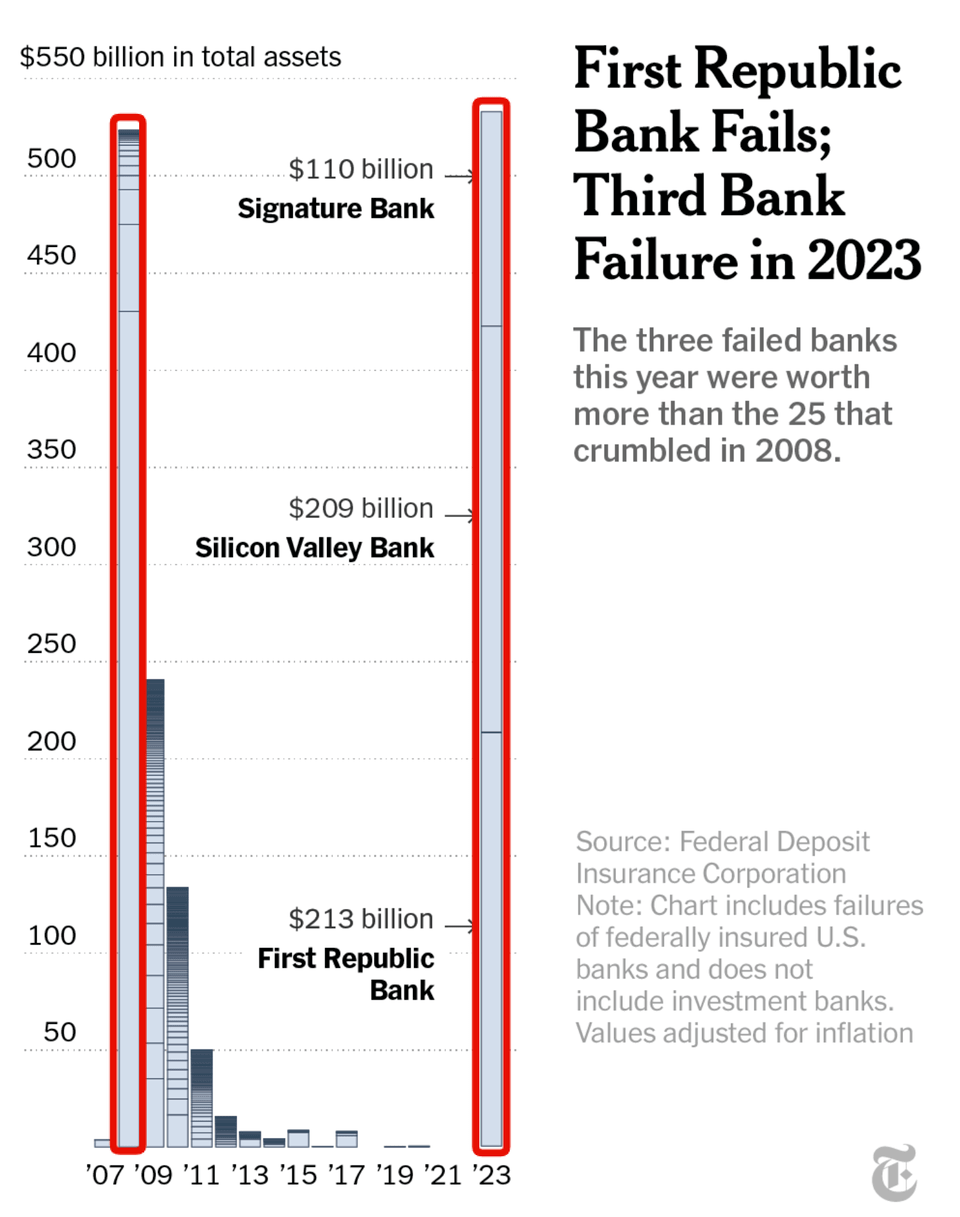

2023年上半期、アメリカでは金融機関の破綻が相次ぎました。

- 3月:シリコンバレーバンクが経営破綻(アメリカ史上3番目の規模)

- 3月:シグネチャーバンクが経営破綻

- 5月:ファースト・リパブリック・バンクが経営破綻(アメリカ史上2番目の規模)

上図の棒グラフの高さは、破綻した銀行の総資産額を表しています。

赤枠で囲った部分は、リーマンショックが起きた2008年と今年2023年です。

この2年が、2本柱になっていることが分かるでしょう。

2023年に破綻した3つの銀行の価値は、リーマンショックの年に破綻した銀行の価値と同レベルというワケです。

銀行が倒産すると、預金者は気が気ではありません。

「私が預けたお金、ちゃんと返ってくるの!?」というように、パニックを起こすのも当然です。

ちなみに日本の銀行が破綻した場合、「元本1,000万円 + 利息」が保護されます。

一方アメリカでは、連邦預金保険公社という機関によって、25万ドル(約3,400万円)を上限に預金が保護されるそうです。

連邦預金保険公社(FDIC)の(保険対象)限度額が25万ドルとはいえ、アメリカが限度額までしか保証しないということはないだろう。それをすれば世界が混乱するからだ。

要するにバフェット氏は、アメリカは「25万ドルの上限は無視して、しっかり全額保護してくれるだろう」と言っています。

仮に保護する預金の金額に「規定通りの上限」を適用すると、国内の全ての銀行で取り付け騒ぎが起き、世界の金融システムが混乱すると警告したワケです。

このような時、信用できるところにお金を預けているかどうかは、その人の運命を大きく左右します。

以下それぞれのケースでは、万が一の際の結果は同じではありません。

- アメリカにお金を預ける or 賄賂や不正が横行する新興国にお金を預ける

- 一流の銀行にお金を預ける or 信用のない怪しい新興企業にお金を預ける

バビロンの大富豪の教えの中に、「危険や天敵から金を堅守せよ」という教えがあります。

この大原則は、どれだけ強調しても足りないくらい重要なものです。

「バビロンの大富豪の教え」を詳しく知りたい人は、以下の過去記事も参考にしてください。

「銀行は安心」のように迂闊なことは考えず、潰れにくいところや潰れても救済が入るところにお金を預ける必要があります。

ちなみにバフェット氏は、以下のような発言もしています。

- 銀行業界では、予想もしていなかったことが起きている。今後については、自分でも分からない。

- さまざまな問題があるとはいえ、米ドルが世界の基軸通貨だ。他の通貨が基軸通貨になるとは思えない。(しかし、慎重になる必要はある)

- 米ドルへの信頼が揺らいでいるとしても、ビットコインが取って代わることはない。

バフェット氏の立場を支持するのであれば、皆さんのポートフォリオに「ドル建ての資産を含めない」という選択肢はなくなるでしょう。

発言②:イーロン・マスク氏について

イーロンは、不可能にチャレンジして成功した。彼には才能がある。

彼は不可能な仕事に挑戦することが好きなんだろう。

でも自分とバフェットは、簡単にできることが好き。あんなにたくさんの失敗をするのはイヤなんでね。

難しいことに挑戦してクリアするよりも、簡単にできて見返りが大きいことが好きという、いかにもバフェット氏・マンガー氏らしい合理的な考え方です。

バフェット氏(92歳)とマンガー氏(99歳)には、イーロン・マスク氏のような波乱万丈な生活は耐えられないのかもしれません。

投資に関してよくありがちな誤解は、「難しければ難しいほど、複雑であれば複雑なほど、投資リターンは高くなる」というものです。

リベ大で勉強している皆さんであれば、これが事実でないことは分かっているはずです。

皆さんにおすすめしているインデックス投資は、極限までシンプルな投資手法です。

簡単にできるにもかかわらず、投資リターンの絶対値も悪くありません。

広く分散された株式インデックスファンドであれば、年利5%~7%くらいのリターンも期待できます。

ちなみに事業に関しても似たような話です。

事業モデルが「難しければ難しいほど、複雑であれば複雑なほど、事業リターンは高くなる」というのも勘違いです。

バフェット氏は、自分に理解できるシンプルなビジネスを好んでいます。

今後5年~10年後のAppleは想像できる。でも自動車会社については想像できない。

iPhoneユーザーは、iPhoneを手放すぐらいなら、2台目の車を手放すだろう。

現在自動車業界は、100年に1度の変革期を迎えていると言われています。

以下のように、大きな話題が目白押しの業界です。

- IoT化

- 自動運転化

- カーシェアリング

- 電気自動車の普及

リベ大では、「最速で失敗を繰り返すことが、最速で成功を手にする方法」とお伝えしています。

とはいえ100年生きてきたマンガー氏の、「簡単にできることがしたい。あんなにたくさんの失敗をするのはイヤなんでね」というのも、1つのカッコイイ生き方なのかもしれません。

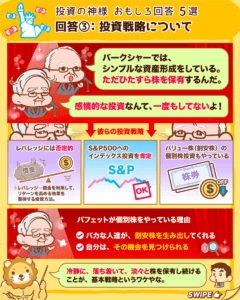

発言③:投資戦略について

バークシャーでは、資産形成についてシンプルなアプローチを取っている。

ただひたすら株を保有するということだ。

これ以上ないシンプルな投資戦略です。

バフェット氏も「感情的な投資をしたことなんて、一度もない」と言っています。

冷静に落ち着き、淡々と株を保有し続けることが彼らの基本戦略というワケです。

バフェット氏・マンガー氏は、レバレッジに関しても否定的です。

過去に「株主への手紙」の中で、バフェット氏が株主に伝えたことを紹介します。

思慮ある行動を取っていれば、きっと結果はついてきます。

レバレッジは、そのスピードを少し早めるだけです。

マンガーと私は、先を急ぐつもりはありませんし、結果よりも過程を大いに楽しんでいます。

彼らが実践しているのは本当にシンプルな戦略で、ややこしいことはしていません。

バフェット氏が、S&P500へのインデックス投資を肯定しているのは有名な話です。

家族に対しても、自分の死後の投資資金は以下のように振り分けるように言っています。

- 90%:S&P500

- 10%:短期国債

つまりインデックス投資ではなく、個別株投資を行っています。

なぜ個別株なのかというと、バフェット氏は以下のような考えを持っているからです。

チャンスを与えてくれるのは、馬鹿なことをする人だ。

バークシャーを経営してきた58年間で、そういう人はとても増えた。

要は「馬鹿な人」が割安株を生み出し、自分はその機会を見つけられると考えているワケです。

ちなみにバフェット氏は、クレジットカードで借金を重ねている人に対して次のように言っています。

クレジットカードで12%や14%(の利息)を払っている人は、『お金で14%以上を稼ごう』と言っていることになる。

それができる人は、バークシャー・ハサウェイに来てほしい。

14%の利率というのは、人間の労働で追いつけるスピードではありません。

実に5年で借金が2倍になるペースで利息が増えていきます。

このような高利率の借金をしている人は、「自分は手元のお金を14%以上で運用できる。だから12%や14%の借金をしても大丈夫!」と考えているのと同じと言いたいワケです。

意識しているか無意識かは別として、上記のような状況になっているのです。

このような利回りを出し続けられる人がいるならば、バフェット氏が言うようにバークシャーで雇ってもらえるでしょう。

SNSなどには、とてつもなく高い利回りをアピールしている人もいますが、それが現実的な数字なのか仮に本当だとしても持続性はあるのか、落ち着いて考えてみましょう。

発言④:日本株への投資について

バフェット氏は、以下のような日本の総合商社に投資をしています。

- 三菱商事

- 三井物産

- 伊藤忠商事

- 丸紅

- 住友商事

三菱、三井、伊藤忠、丸紅、住友商事には、良い意味でサプライズを受けている。

日本への投資は完了していない。引き続き、機会を探し続ける。

バフェット氏が日本株に強い興味を示していることは、注目しても良い点でしょう。

バフェット氏は4月に来日した際、商社のトップ陣とも面会しており、「大変感激した」と述べています。

4月以降は日本の商社株買いを継続する一方、半導体の大手である台湾のTSMCに関しては大半の株を売却しています。

地政学リスクの高まりを示唆しつつ、「台湾よりも日本への投資に満足している」というコメントを残しています。

つまりバフェット氏は、以下のような点から日本株への注目度を高めていると考えられます。

- 経営陣の能力の高さ

- 割安さ

- 地政学的なリスクの低さ

リベ大では、米国株(S&P500)や全世界株などのインデックス投資をコアにしつつ、高クオリティな日本の高配当株をトッピングする「二刀流」のスタンスをおすすめしています。

投資の分散化を、絶対不可欠のように教える風潮がある。

しかし、これは馬鹿げている。分散投資はやり過ぎてはいけない。

良い投資先を見つけるのは難しいが、もし良い投資先が3つあるなら、自分はそちらに投資することを選ぶ。

バフェット氏の言葉のように、「馬鹿な人」が生み出した投資機会に集中投資するのも1つの方法です。

一方それは難しいと考え、S&P500へのインデックス投資をメインにしつつ、日本株の割安さ・ポテンシャルを評価して多少トッピングするという方法もあります。

発言⑤:人生について

マンガー氏は、次のように言っています。

収入よりも支出を減らし、賢く投資し、有害な人や活動を避け、生涯学び続け、目先の欲求よりも将来の大きな成果を求めるというシンプルなことが重要だ。

これらを全て実行すれば、ほぼ間違いなく成功する。

実行しないのであれば、多くの幸運が必要になる。

支出を減らせ

賢く投資しろ

有害な人を避けろ

生涯学び続けろ

目先の欲求より、将来の大きな成果を求めよ

これらを実行しない人が成功するためには、多くの幸運が必要になります。

逆に言うと、人生を「運ゲー」にしたい人は以下のようにすれば良いとも言えます。

- 支出をゴリゴリ増やす

- 馬鹿な投資をする

- 有害な人と付き合う

- 勉強をしない

- 目先の欲求を満たす

上記のような行動ばかりしていると、よほどの幸運に恵まれない限り豊かな人生を送ることは難しいでしょう。

またバフェット氏は、配偶者について以下のように言っています。

配偶者について正しい決断をすれば、ゲームに勝ったも同然だ。

物事をよく考え、愚かなことをあまりしないように心がけていれば、遅かれ早かれ、チャーリーが言うようにロラパルーザ(飛び抜けてすばらしい人)に出会えるだろう。

配偶者を誰にするかという問題は、お金に苦労しない人生を送れるかどうかに非常に大きく影響します。

異性関係で失敗すると、蓄財ゲームは圧倒的に不利になります。

リベ大でもこの点について過去記事で詳しく解説しているので、ぜひ参考にしてください。

最後は、「自分の人生をどう生きるべきか」と悩む人に対するバフェット氏からのアドバイスで締めましょう。

自分の死亡記事を書いて、それに恥じない生き方を考えてみるべきだ。

要は、「自分が亡くなった時、周りの人たちにどのように言ってもらいたいか?」という話です。

- 肩書や、仕事の成果について触れてほしいのか?

- 年収や資産額など、経済状況について触れてほしいのか?

- ボランティア活動など、社会奉仕について触れてほしいのか?

- 家族愛に満ちた人など、人格について触れてほしいのか?

似たような切り口で、「墓石にどんな言葉を入れてほしいか」と考えても良いでしょう。

「金の亡者 ここに眠る」と書かれたい人は、おそらくいないはずです。

もし自分の人生の方向性に悩んだ時は、終わりから考えてみましょう。

まとめ:投資の神様の言葉を、自分の行動に落とし込んでみよう!

今回の記事では、2023年のバークシャー年次総会におけるバフェット氏・マンガー氏の興味深い発言について、5つのジャンルに分けて紹介しました。

- アメリカの銀行破綻について

- イーロン・マスク氏について

- 投資戦略について

- 日本株への投資について

- 人生について

皆さんの心に刺さる、たくさんの「良い言葉」があったのではないでしょうか。

自分に刺さるフレーズがあれば、ぜひ繰り返し見返してください。

お金を預けるなら、少しでも信用できるところに預ける

簡単にでき、見返りが大きいことに注力する

やるのが難しく、見返りが小さいことには手を出さない

シンプルな投資戦略を心がける

基本を大切にする(支出を下げる、有害な人を避ける、学び続ける など)

迷子になりそうな時は「終わり」から考える

バフェット氏・マンガー氏の発言を、どのように実生活に生かすかは皆さん次第です。

中には、「バフェット氏・マンガー氏の考え方には反対!」という人もいるかもしれませんが、それでも問題ありません。

「自分が何を感じ、今後どうしたいと思ったか」までアウトプットできると、学びのレベルは一気に深くなります。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!