こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」に関する情報発信もしています。

▼図解:増やす力

情報を発信していく中で、数多くの質問をいただきますが、今回は資産運用における投資用資金についての質問を取り上げます。

質問者の現状

- 証券口座を解説したばかりの投資初心者

- 年齢は38歳

- 職業はフリーランスのエンジニア

- 妻子あり(妻は専業主婦)

- 貯金総額は約550万円

質問内容

- 生活に必要なお金以外の貯金を、S&P500関連のファンドに投資しても問題ないか?

▼図解:投資で成功するには目的を知ろう

ただ、あえてアドバイスをするのであれば、質問にある投資計画が質問者さんのリスク許容度を上回っているようにも考えられます。

そこで今回の記事では、リスク許容度をテーマに以下の2点を解説します。

- リスク許容度とは

- リスク許容度を上回る投資をした人の末路

投資の世界におけるリスク許容度は、サッカーにおけるハンドと同じくらい基本的な言葉です。

投資初心者でも分かりやすいように解説するので、ぜひ一緒に学んでいきましょう!

解説動画:【いつか泣く】リスク許容度を無視して投資する人の末路

このブログの内容は下記の動画でも解説しています!

リスク許容度とは

リスク許容度は、「投資でどれだけのマイナスに耐えられるか?」ということです。

例えば、皆さんが300万円を元手に株や債券に投資する場合を考えてみてください。

人によって、どれだけのマイナスに耐えられるのかは異なってきます。

Aさん:マイナスになること自体耐えられない

Bさん:マイナス30万円ぐらいまでは耐えられる

Cさん:マイナス100万円ぐらいまでは耐えられる

リスクという言葉を「危険」の意味だと理解している人がいるかもしれませんが、投資の世界におけるリスクとは「リターンの振れ幅」のことです。

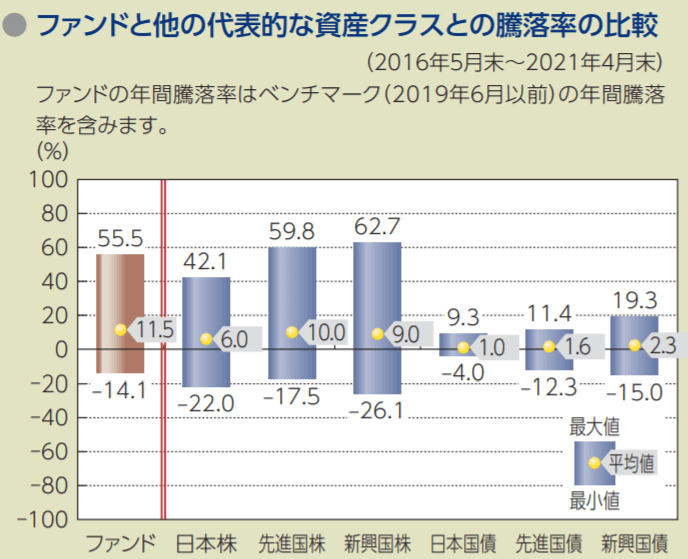

例えば、質問にあったS&P500に連動しているインデックスファンドの1つ、eMAXIS Slim 米国株式(S&P500)の過去5年間のリターンを見てみましょう。

上記の図を見て分かるように、年利-14.1%~+55.5%の範囲にリターンが収まっていることがわかります。

また、他の株や債券のリターンの振れ幅は、以下の通りです。

- 日本株:-22.0%~+41.9%

- 先進国株:-17.5%~+59.8%

- 新興国株:-26.1%~+62.7%

- 日本国債:-4.0%~+9.3%

- 先進国債:-12.3%~+11.4%

- 新興国債:-15.0%~+19.3%

そして、リターンの振れ幅が大きいほどハイリスクを意味します。

仮に皆さんが、インドやブラジルといった新興国株に投資をした場合、上記の結果を参考にすると、2年で約半値になる可能性があります。

そこで、レベルの高い投資家は以下の2つを正確に把握しているのです。

- 自分の保有資産のリスク(リターンの振れ幅)の大きさ

- 大きなマイナスが発生した場合に冷静でいられるか?

上記2つを把握せず、雰囲気で投資をすることはまっとうな資産運用ではなく、ただのギャンブルです。

では次に、リスク許容度を決める6つの要素を見ていきましょう。

- 年齢(若ければ若いほどリスクをとれる)

- 家族構成(養うべき人がいない方が、リスクをとれる)

- 職業・収入水準(安定した職業、高い収入の方がリスクをとれる)

- 保有資産額(多ければ多いほど、リスクをとれる)

- 投資経験(あればあるほど、リスクをとれる)

- 本人の性格

今回の質問者さんの場合、年齢は38歳と若いですが、子どもが1人、妻は専業主婦でした。

また、フリーランスということで、収入は不安定でありながらも年相応の貯金水準(550万円)で投資経験はありません。

したがって、リスク許容度が高いとは言えない状況です。

株式はリターンの振れ幅が大きい、ハイリスクな金融商品です。

米国株など、海外への投資であれば為替の影響も受けるため、1年で投資資金が-20%~-30%になる可能性も十分あります。

そのため、自分のお金のほぼ100%を株式に投資することは、かなり攻めている状況です。

以下の記事では、貯金を投資に回す際に押えておきたい3つのポイントを解説しているので、ぜひ参考にしてください。

リスク許容度を上回る投資をした人の末路

リスク許容度を無視した投資をする人の末路は、基本的に「泣きながら撤退する」しかありません。

先ほども解説した通り、投資の世界におけるリスクはリターンの振れ幅を指します。

そのため、大きくマイナスになる人がいる一方で、大きく儲けられる人がいることも事実です。

なぜなら多くの人は、実際にリスクが現実に起きるとパニックになってしまうからです。

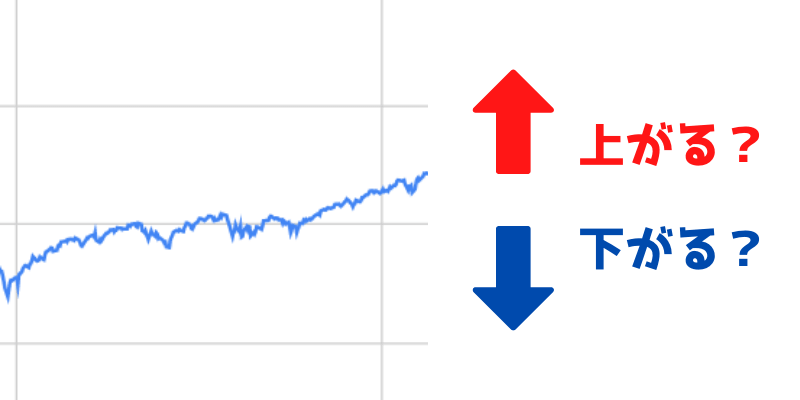

ここで突然ですが、皆さんに一つクイズを出します。

以下のチャートを見て、株価がこれから「上がる」・「下がる」のどちらだと思いますか?

わずか1~2カ月で-20%の大暴落をしてしまいました。

さて、皆さんが実際に今回の状況に直面したら、以下のどちらの行動を取るでしょうか?

- そのまま保有しよう!

- 早めに損切りしよう!

では続いて、ここから先のチャートがどうなるかも予想してみてください。

もしV字回復すれば、皆さんは助かりますが、暴落が続けば資産は半値以下になってしまうかもしれません。

500万円投資している場合、半値となれば250万円の損失になります。

年間50万円の貯蓄ができる優良家計であったとしても、5年はかかる計算です。

結果的に暴落時の底値から、約1.5倍にまで大暴騰しました。

今回のチャートから伝えたいのは以下の3つです。

- 短期的には、株価がどうなるかは読めない。

- 長期投資の場合、ただ鬼ホールドしているだけの方が成績が良いことは多い。

(ただし、長期投資で優良インデックスに投資している場合) - リスク許容度を無視している人は、投げ売りしてしまう。

暴落時に投げ売りしてしまったら、その後の株価回復による資産増加の機会も失います。

リスク許容度を無視した投資をしていると、今のお金を失うだけでなく、将来得られる可能性のある利益をも失うことになるのです。

投資はリターンに目が行きがちですが、それ以上にリスクについても考えておくべきです。

過去には投資で多額の借金を抱えたというニュースについても解説しているので、ぜひ参考にしてください。

関連動画

→【株式投資で破産】7年で利益5億円→借金4,000万円に転落。株破産ニュースから分かる3つのこと

まとめ:自分の投資目的とリスク許容度に合った投資手法を選ぼう!

今回の記事では、投資をする上で最重要のキーワードである「リスク許容度」について解説しました。

リスク許容度は、「投資でどれだけマイナスになっても耐えられるか?」という考え方です。

レベルの高い投資家は、以下の2つを必ず把握しています。

- 自分の保有資産のリスク(リターンの振れ幅)の大きさ

- 大きなマイナスを引いた場合、自分が耐えられるか?

リスク許容度を上回った投資をしている多くの人が相場の波に飲まれて泣きながら撤退するのは、よくある話です。

ぜひ皆さんも、リスク許容度を決める6つの要素を振り返り、自分のリスク許容度を見直してみてください。

- 年齢(若ければ若いほどリスクをとれる)

- 家族構成(養うべき人がいない方が、リスクをとれる)

- 職業・収入水準(安定した職業、高い収入の方がリスクをとれる)

- 保有資産額(多ければ多いほど、リスクをとれる)

- 投資経験(あればあるほど、リスクをとれる)

- 本人の性格

上記をふまえた上で、自分の目的に合った投資手法を採用していくことが大切です。

また、自分の投資目的やリスク許容度を把握していることは、誰かに質問したり、相談をしたりする時にも役立ちます。

なぜなら今回の質問者さんのように、詳しい前提がある方が回答しやすくなるからです。

私の投資の目的は〇〇です。

〇〇な状況なので、自分のリスク許容度は〇〇だと思っています。

以上をふまえて、この会社・ファンドに投資をするのはどうでしょうか?

関連動画

上記のような質問の仕方をすることで、自分の頭の中も整理されていきます。

ちなみに、投資に関する相談をしたいけど、周りに相談できる人がいないという人もいるでしょう。

そんな時はリベ大のオンラインコミュニティ「リベシティ」を活用してください。

経済的自由を目指す上で、資産所得を得るための投資は必要不可欠です。

投資経験がない人の中には、投資は怖いものだと思い込んでいる人もいるかもしれません。

リベ大では基礎的な知識からしっかり学べるので、ぜひ一つずつ学んで、一歩踏み出していきましょう。

以上、こぱんでした!

▼「増やす力を伸ばしたい」という人に読んで欲しい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!