皆さんがリベ大で学びながらお金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

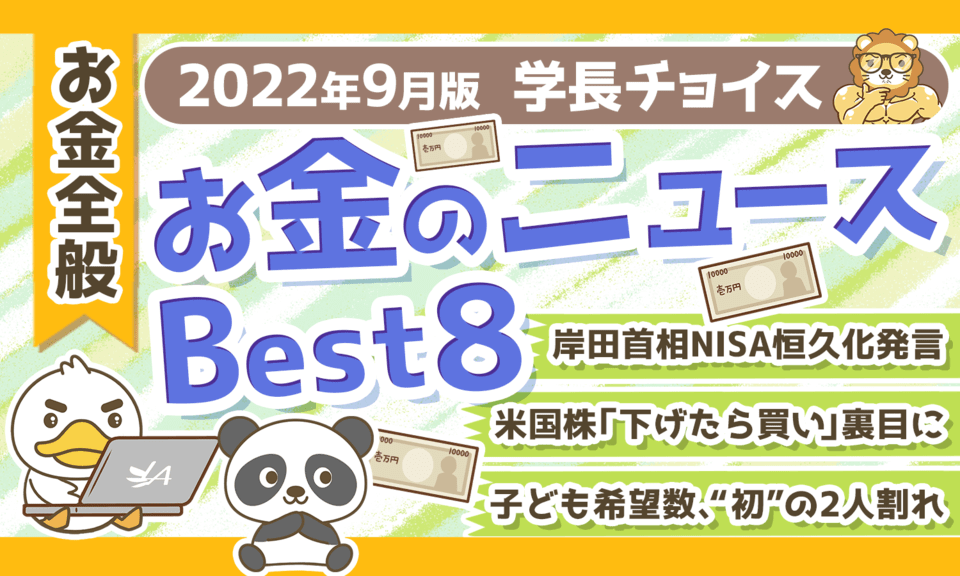

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする、人気企画第22弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2022年9月版は、資産形成に関係する重要なお金のニュース8本を厳選しました。

今回の記事は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇が無い」

「ネット記事を見る時間も無い」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

- 1 解説動画:【知らないと損】学長が選ぶ「お得」「トレンド」お金のニュースBest8

- 2 2022年9月版のお金のニュースBest8

- 2.1 ニュース①:「大離職時代を経て、米国では退職を先延ばしする人が増加」

- 2.2 ニュース②:「未婚女性の子ども希望数1.79人、初の2人割れ 21年調査」

- 2.3 ニュース③:「押し目買いは、裏目に出る」

- 2.4 ニュース④:「岸田首相「NISA恒久化が必須」 ビザなし来日10月再開」

- 2.5 ニュース⑤:「基準地価3年ぶり上昇 コロナ禍反動強く 住宅地も31年ぶりプラス」

- 2.6 ニュース⑥:「SNSの「お金あげます」の罠を信じてしまい…口座開設で詐欺の共犯者に」

- 2.7 ニュース⑦:「認知症での金融資産凍結リスク 関西で26万人、計9兆円」

- 2.8 ニュース⑧:「「大学院に行ってみたいけど…」お金や時間で不安な人、聴講生制度があるよ!」

- 3 まとめ:2022年9月版のお金のニュースを振り返ろう

解説動画:【知らないと損】学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は以下の動画でも解説しています!

2022年9月版のお金のニュースBest8

ニュース①:「大離職時代を経て、米国では退職を先延ばしする人が増加」

1つ目のニュースは、2022年9月5日のForbes JAPAN(フォーブス ジャパン)から、「大離職時代を経て、米国では退職を先延ばしする人が増加」です。

アメリカでは、退職年齢がどんどん後ろにズレていっているというニュースです。

米国のトレンドは遅れて日本にやって来ることが多いので、アメリカの動向を見ておくと参考になります。

米国の世論調査会社ギャラップの調査によると、平均退職年齢の推移は以下のようになっています。

- 1991年:57歳

- 2022年:61歳

- 1995年:60歳

- 2022年:66歳

上記のデータからは、実際に退職した年齢も、退職する予定の年齢も、この20年~30年の間にだいぶ後ろにズレこんでいることが分かります。

このトレンドが続くのであれば、退職年齢は今後もさらに高齢化しそうです。

退職年齢がどんどん高齢化している大きな理由の1つとして、年金の受け取り開始年齢が後ろにズレていることがあげられます。

アメリカでは、1960年以降に生まれた人は、67歳にならないと退職年金を受給できないとのことです。

日本では2000年の法律改正で、年金の受け取りが60歳から65歳に引き上げられました。

現在は自分で選択することで、70歳からの受給開始にすることができます。

しかし今後は、70歳からの受給開始が強制になる日が来るかもしれません。

2022年には、100歳以上の高齢者の数が、過去最多の9万526人になりました。

(参考:日本経済新聞「「100歳以上」初の9万人超、女性が89% 最高齢は115歳」)

寿命が延びていることと、子どもの数が今後も減りそうなことを考えると、今のままの社会保障制度が維持できない可能性は高くなります。

皆さんに意識してもらいたいのは、自分の資産を積み上げる必要性が高まり続けているということです。

自分らしい人生を送るには、それ相応の準備が必要です。

資産形成は一時的なブームではなく、大きなトレンドとして今後も日本国民の関心を集め続けることになるでしょう。

ニュース②:「未婚女性の子ども希望数1.79人、初の2人割れ 21年調査」

2つ目のニュースは、2022年9月9日の日本経済新聞から、「未婚女性の子ども希望数1.79人、初の2人割れ 21年調査」です。

未婚女性の子ども希望数が、初めて2人を下回ったというニュースです。

少子化のメガトレンドが止まりそうもありません。

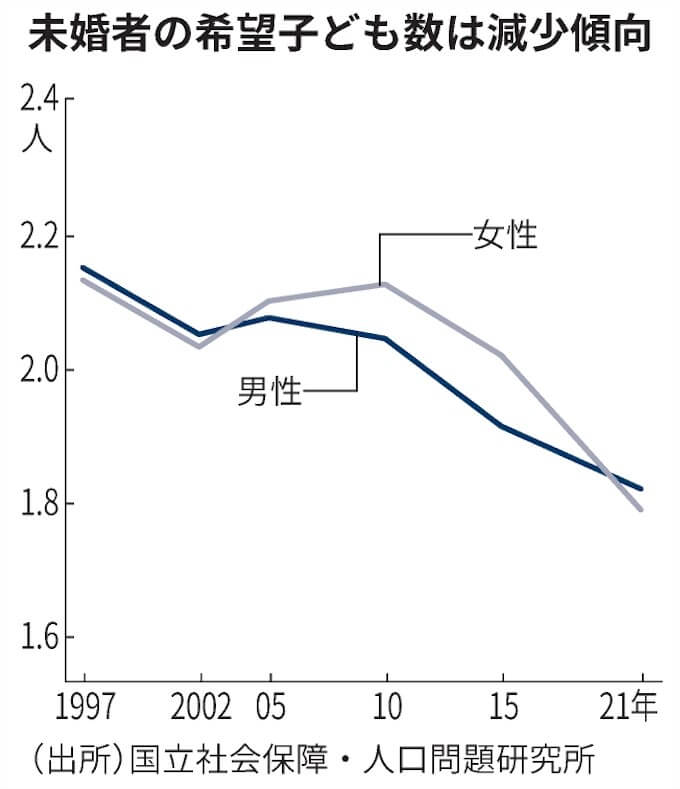

国立社会保障・人口問題研究所が以下のような調査結果を発表しています。

- 18歳~34歳の未婚の女性が希望する子どもの人数は、平均1.79人。

- 希望する子どもの人数が、2人を下回ったのは初めて。

- 6年前の前回調査では、希望する子どもの人数は平均2.02人。

- 前回調査からの0.23人という減少幅は過去最大。

以下のグラフを見ると、未婚者が希望する子どもの数が減少傾向にあるのは一目瞭然です。

- 夫婦の最終的な子ども数を示す、「完結出生子ども数」は1.90人と過去最低。

- 理想とする人数の子どもを持たない理由は、子育てや教育にお金がかかりすぎるため。

- 子どもがいない夫婦の割合は7.7%と過去最高。

ちなみに、2022年1月~6月(上半期)の出生数は約38万人です。

2000年以降では、初めての40万人割れとなりました。

2022年通期では、過去最少となる80万人割れを記録する可能性もあります。

つまり、子どもに関して言えば、明るいデータがほとんど見当たらないというワケです。

このニュースから、いたずらに日本オワコン説を主張するつもりはありません。

歴史的に見て、今ほど衣食住に恵まれ、安全・清潔で便利に暮らせる時代は無かったでしょう。

しかし、豊かな暮らしの持続性に、疑問が投げかけられているのも事実です。

人口が減り続ける国に持続性があるかと問われると、「自信をもってある」と答えられる人は少ないはずです。

リベ大としては、「自分の未来は、子どもたちではなく、自分が築き上げた資産に支えてもらう」という準備をしておいた方が良いと考えています。

しっかりと準備をすることが、自分のためにも、未来の子ども達のためにもなります。

少子高齢化というのは、正真正銘、今の日本のメガトレンドです。

この大きな問題と比べると、短期的に株価が上がった・下がったというのは小さなことです。

資産形成というのは、大きな問題に立ち向かうための、大きな対策だということを認識しましょう。

足元の状況に惑わされず、長期的な視点で取り組むことが重要です。

ニュース③:「押し目買いは、裏目に出る」

3つ目のニュースは、2022年9月25日のTHE WALL STREET JOURNAL.(ウォール・ストリート・ジャーナル)から、「Buying the Stock-Market Dip Is Backfiring. Investors Keep Piling In Anyway.(押し目買いは、裏目に出る)」です。

2022年の米国株は、下げたら買いの戦略が機能していないというニュースです。

株価が上昇している局面で、一時的に株価が下落したタイミングを見計らって買うことを、株式投資の専門用語で「押し目買い」と言います。

中長期的に見ると、いずれ株価は上がるのであれば、下げた時は安く買えるチャンスということです。

実際、2021年までの米国株は、押し目買いが非常にうまく機能していました。

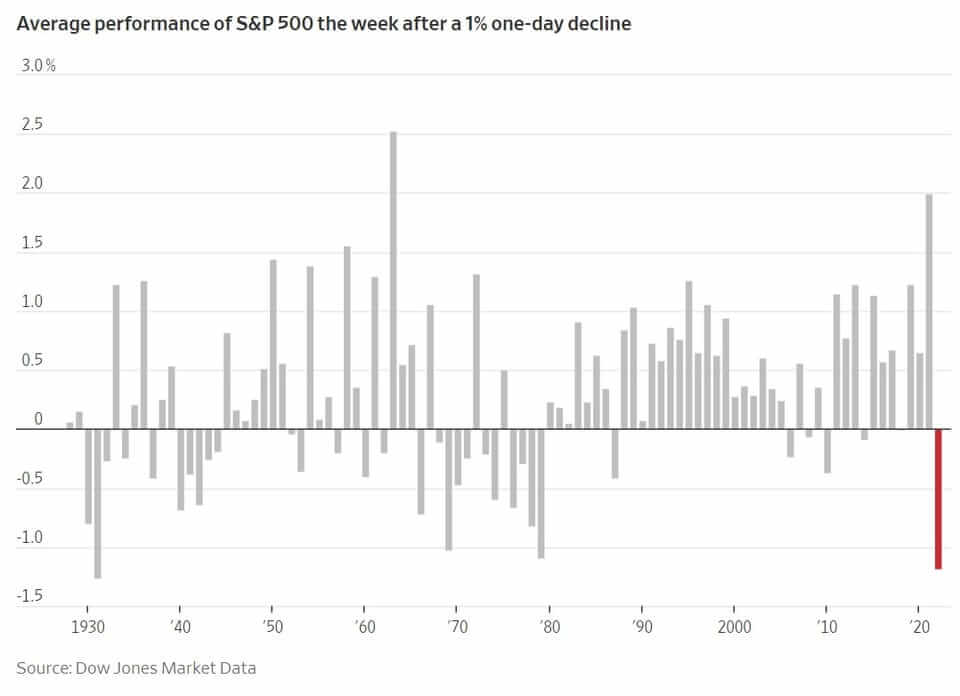

- 縦軸

→ 投資リターン(-1.5%~+3.0%)

- 横軸

→ 年代(1928年~2022年)

グラフでは、株価が1%下がった時に買った(押し目買いをした)場合の、その後5日間のリターンを計測しています。

例えば、5日後に+2%になっていると「+2%」となり、-1%になっていると「-1%」となります。

そして、これらのデータの平均をとり、平均値を年代ごとに並べているのが上記のグラフです。

簡単にお伝えすると、「1%下げた時に買い向かうと、翌週にどれだけ報われたのか?」を集計したグラフです。

1980年以降、グラフがほとんどプラスになっています。

つまり、1980年以降に押し目買いがどれだけ報われてきたかが分かるというワケです。

一方、右端の2022年は大きくマイナスになっています。

1%下げた時に、「買いのチャンスだ!」と飛びつくと、翌週にはさらに1.2%下がったという状況になっているのです。

米国株はどうせ上がるから、下げたら買うだけというスタンスをとっていた人は、それなりのダメージを受けているかもしれません。

ただし今年に関しては、円安の影響で大きなダメージを感じていない人も多いでしょう。

ドルベースで計算すると、かなりのダメージを受けているはずです。

以前から何度もお伝えしている通り、インデックス投資ではタイミングを読みません。

相場が上げていようが、下げていようが、自分のリスク許容度の範囲内で投資をするだけです。

そして相場の状況に関係無く、淡々と定額を積み立てることが重要ということを忘れないでください。

なぜなら、長期的に考えると、この方法がもっとも再現性の高いやり方だからです。

インデックス投資についての基本は、以下の記事を参考にしてください。

先ほどの少子化のニュースでもお伝えしたように、大きな問題には大きな視点で対応すべきです。

資産形成というのは、人生の大きな問題に対処するための長期的な処方箋と言えます。

これから数カ月や数年間、投資しているのに報われないターンがやって来るかもしれません。

「資産運用している奴はダメ。やっぱり投資は危ない。」などと言われるタイミングもあるかもしれません。

「良薬は口に苦し」ということわざがあります。

このことわざのように、やたら甘くて中毒になったり、やたら苦くて飲むのが嫌になったりするのが投資という薬です。

投資には、品質の不安定さがあるとも言えるワケです。

「用量・用法を守って正しく使う」という点が大事なのは、他の薬と変わりません。

雑音に負けて、急に薬を飲むのを止めるというのは、正しい使い方とは言えないでしょう。

引き続き、ブレずに淡々と続けていきましょう。

ニュース④:「岸田首相「NISA恒久化が必須」 ビザなし来日10月再開」

4つ目のニュースは、2022年9月23日の日本経済新聞から、「岸田首相「NISA恒久化が必須」 ビザなし来日10月再開」です。

岸田首相が、ニューヨークでNISAの恒久化を宣言したというニュースです。

岸田首相は、現地時間9月22日の午後、ニューヨーク証券取引所で講演をしました。

その際、時限措置であるNISA(少額投資非課税制度)について、恒久化が必須だと発言しています。

要は、NISAを期間限定の制度ではなく、ずっと使える制度にしようという趣旨です。

- 投資可能期間の期限を無くし、制度を恒久化する。

- 非課税保有期間を無期限にする。

- 年間投資枠・非課税限度額を拡大する。

- つみたてNISAを基本とする制度に一本化する。

(参考 :日経ビジネス「NISA拡充と抱き合わせ 棚上げ「金融所得課税」が再燃」 )

上記の要望に応えるような岸田首相の恒久化発言を受け、SNSはおおいに盛り上がりました。

一方、以下のように懐疑的に感じる人たちがいたのも事実です。

ちなみに、両学長も懐疑的に感じています。

- 確かに、NISAは拡充するかもしれない。

- しかし、それと一緒に金融所得課税の強化(増税)もするのでは?

- アメとムチ、セットで何かやろうとしているはずだ。

8月のお金のニュースでもお伝えしたように、現行のNISA制度も、増税と抱き合わせで作られたものです。

同様に考えると、「NISAは恒久化し投資額も増やすものの、NISA以外の投資にかかる税率は現行の20%から25%にアップ!」となっても、全く不思議ではないというワケです。

現状、企業型年金制度が無い会社員が優遇税制をフル活用すると、以下のようになります。

- つみたてNISA:年額40万円

- iDeCo:年額27.6万円(月2.3万円)

今回のニュースでは、上記の状態から、さらにつみたてNISAが拡充される可能性があるというワケです。

もし、金融所得増税が抱き合わせで行われた場合も、「自分には関係無い。NISAとiDeCoの枠を使い切るのでいっぱいいっぱい。」という人の方が多いかもしれません。

その意味では、お金持ちの税負担を上げ、それ以外の人の税負担を下げるというのは、健全と言えるかもしれません。

一方、金融所得増税はどうしてもイヤだという人もいるでしょう。

法人税の増税が行われないという前提ですが、仮に金融所得に対する税率が20%から25%になった場合は、以下のように法人を活用する方法があります。

- 法人で投資収益を計上する。

- 役員報酬として、個人に給料を払う。

- 役員報酬のほか、法人に負担させられる経費は法人に払わせる。

社会保険料を加味しても、上記の方法がお得になるケースが多いでしょう。

両学長も法人を活用しています。

いずれにせよ、上手くやる方法はいくらでもあるということです。

NISAが拡充されたら、とりあえずのところメリットは大きくなります。

拡充された結果、税負担が上がりそうな人は、法人の活用も視野に入れましょう。

結局のところ、知識をつけ、税金をコントロールできるようになることが大切です。

ニュース⑤:「基準地価3年ぶり上昇 コロナ禍反動強く 住宅地も31年ぶりプラス」

5つ目のニュースは、2022年9月20日の産経新聞から、「基準地価3年ぶり上昇 コロナ禍反動強く 住宅地も31年ぶりプラス」です。

土地の価格が上がっているというニュースです。

国土交通省が2022年9月20日に発表した基準地価は以下のようになっています。

- 住宅地

→ 31年ぶりのプラス

- 商業地

→ 3年ぶりのプラス(前年比 +0.5%)

- 全用途平均

→ 3年ぶりのプラス(前年比 +0.3%)

- 三大都市圏

→ いずれもプラス

- 地方4市(札幌市、仙台市、広島市、福岡市)

→ 約6.6%上昇

ちなみに、日本で一番1㎡あたりの地価が高い場所は、17年連続で「中央区銀座2-6-7」になりました。

その価格はなんと3,930万円です。

正座するくらいの面積しか無いにも関わらず、3,930万円かかるというワケです。

地価が上がっていると聞いて、マイホームの価格も上がっているのでは?と疑問に思う人もいるでしょう。

この疑問に対する答えは、おおむねイエスです。

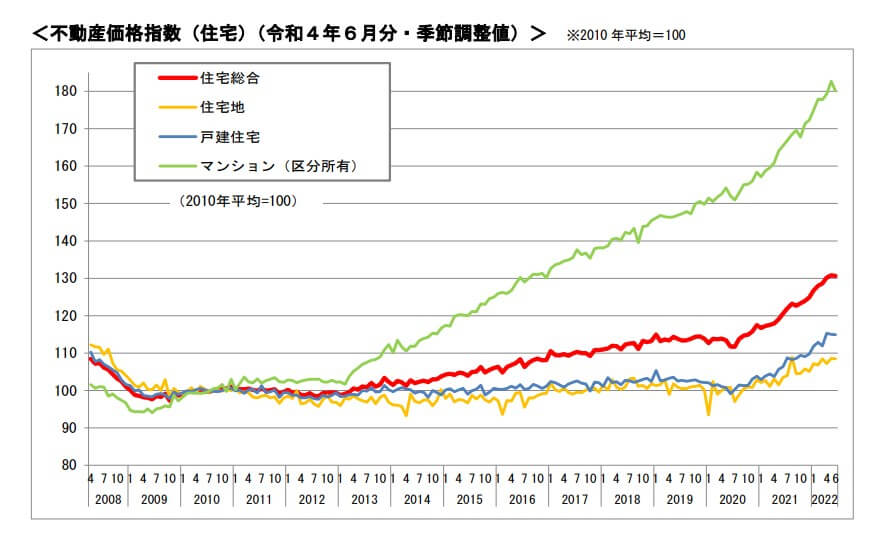

以下のグラフは、年間約30万件の不動産の取引価格情報をもとに、国土交通省が発表している「不動産価格指数」の推移です。

特に注目してほしいのは、2020年半ば頃からの推移です。

その前から右肩上がりだったマンション(区分所有)の価格だけではなく、横這いが続いていた戸建住宅・住宅地の価格も値上がりが続いているのが分かります。

リベ大に対して、「目利きができる人だけ家を買った方が良いと言うけど、基本的に家は買った方がお得だ!」という意見を言う人は、結構います。

上記のグラフを見る限り、マクロの視点では最近の家は値上がりするものになっていると言えます。

バブル期の、「不動産は値上がりし続ける」という話が神話であったように、「日本の不動産価格はもう値上がりしない」というのも1つの神話なのかもしれません。

ちなみに、両学長が賃貸を好んでいるのは、ライフスタイルの自由さによるところが大きいです。

一方、不動産価格の推移については、リベ大としてもフェアに見ていきたいと考えています。

不動産価格の上昇は、大きなトレンド転換になっているのか?コロナを要因とする一時的なものなのか?2022年以降の動向をしっかりと見守りましょう。

リベ大でも、マイホームの最新動向や賢い買い方などについては、引き続きレポートしていきます。

ニュース⑥:「SNSの「お金あげます」の罠を信じてしまい…口座開設で詐欺の共犯者に」

6つ目のニュースは、2022年9月15日の日刊ゲンダイから、「SNSの「お金あげます」の罠を信じてしまい…口座開設で詐欺の共犯者に」です。

SNSの「お金あげます」情報に踊らされると、お金をだまし取られる詐欺にあう危険があります。

しかしさらに怖いのは、知らぬ間に詐欺の共犯者にされてしまう危険すらあるというニュースです。

記事によると、警察の事情聴取を受け、弁護士経由で被害者からの返金要請を受けているのは、借金を背負い返済に窮していた20代のOL圭子さん(仮名)です。

ニュースになった手口の概要をお伝えします。

- 圭子さんが、Twitterでお金配りアカウントに連絡する。

- 詐欺師から電話で「新規に銀行口座を開設し、そのキャッシュカードを送れば、1週間後に口座にお金を入れてカードを返す。」と言われる。

- 圭子さんは、キャッシュカードと暗証番号を郵送。

- 詐欺師は、圭子さんの口座を騙し取ったお金の受け取り口座として使用。

- 圭子さんは、詐欺の共犯者として警察に事情聴取を受けることに。

https://X.com/oogakesanmelon/status/1571710780202164224

受け子というのは、オレオレ詐欺などの詐欺事件に関わる者の役割の1つです。

具体的には、お金を騙し取る相手から現金を直接受け取ったり、宅配便などで送られてきた現金の入った荷物を受け取ったりする役目の者を指します。

要するに、ツイート主の知り合いの息子は、いつの間にか詐欺師がだまし取ったお金を引き出す役になっていたというワケです。

これらのニュースからは、お金を「守る力」の重要性を改めて痛感させられます。

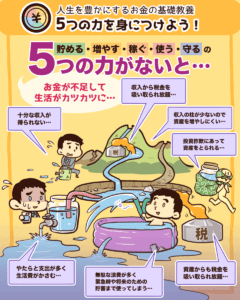

▼図解:守る力

何もしなくてもお金が手に入ると思えば、心惹かれてしまうのは人間の性かもしれません。

しかし、自分の未来を良くするには、お金配り情報を探すのではなく「お金にまつわる5つの力」を鍛えることが重要です。

▼図解:お金にまつわる5つの力

経済的自由に到達する過程では、詐欺の加害者にも被害者にもなってはいけません。

世の中には、本当にたくさんの罠があるので、気を付けてください。

子どもの頃、「お菓子をくれるという人に、ついていってはいけません。」と教わったはずです。

皆さんには、「お金をくれるという人に、ついていってはいけません。」とお伝えしておきます。

ニュース⑦:「認知症での金融資産凍結リスク 関西で26万人、計9兆円」

7つ目のニュースは、2022年9月17日の日本経済新聞から、「認知症での金融資産凍結リスク 関西で26万人、計9兆円」です。

認知症患者の増加に伴い、9兆円近い資産が凍結されかねないというニュースです。

銀行は、預金者本人が認知症だと判断した場合に、口座を凍結することがあります。

凍結する理由は、主に詐欺や相続トラブルなどを防ぐためです。

ある日、両学長の友人のもとに、遠方の市役所から電話がありました。

市役所からの電話の話題は、数十年来連絡をとっていなかった祖母についてのものでした。

市役所「1人暮らしをしているあなたのおばあさんに、認知症の疑いがあります。家はゴミ屋敷のようになっており火災の危険があるため、一度来てください。」そして実際に訪ねると、家はひどい有様で、祖母もまともにコミュニケーションをとれる状態ではありませんでした。

両学長の友人は、祖母に介護入院が必要と判断し、祖母の預金・印鑑を持って銀行へ向かいます。

友人「祖母には認知症の疑いがあるので、この口座のお金を使って介護費用に充てたいと考えています。ネットバンキングも利用したいです。」両学長の友人の、最後のコメントが命取りになり、銀行に口座を凍結されてしまうことになりました。

彼は間違いなく親族ですが、このお金は祖母のものです。

祖母の同意無く、勝手に使えるワケではありません。

もし、彼にこのお金を自由に使わせてしまったら、他の親族が怒る可能性もあります。

例えば、介護費用に充てる前提でも私的に流用するのでは?と考える人がいるかもしれません。

そして現実問題として、本当に流用されてしまう可能性もあります。

銀行としては、預金者本人が認知症だと分かれば、凍結せざるを得ないというワケです。

- 関西2府4県で、2030年までに約26万人の金融資産が凍結される可能性がある。

- 総額は約9兆円にのぼる。

- 2030年の80歳以上の人口割合は、関西2府4県は13.4%になる。

→ 関東6都県(12.2%)や、中京3県(12.2%)に比べて高い。

ちなみに、先ほどの両学長の友人の話ですが、通帳からは祖母本人の預金が数千万円あると分かっています。

しかし、凍結された口座や、カードが無い・暗証番号が分からない口座などがあるため、すぐに使えるお金はほとんどありません。

結局、介護・入院・家の片づけ費用などは、立て替えになっているとのことです。

このように、仮に認知症になってしまうと、本人が十分な預金を持っていても引き出す手続きが煩雑になり、一時的とはいえ金銭負担が親族にかかる可能性があります。

親族内で、いかに効果的に介護をするか、いかに効果的に財産を引き継ぐかというプランニングが、ますます重要な時代になってきます。

プランニングの方法としては、以下のような手段があります。

- 成年後見人制度を使う

- 家族信託を使う

- 生前贈与を使う

手法はいくらでもありますが、コトが起きるまで放置するというのが、もっとも後悔する対策と言えるでしょう。

親のことを思うのであれば、そして、子のことを思うのであれば、しっかり話し合えるうちに、できることはしておきましょう。

今回紹介したニュースは、このような話し合いのための良いキッカケになるはずです。

ニュース⑧:「「大学院に行ってみたいけど…」お金や時間で不安な人、聴講生制度があるよ!」

8つ目のニュースは、2022年9月12日の神戸新聞NEXTから、「「大学院に行ってみたいけど…」お金や時間で不安な人、聴講生制度があるよ!」です。

大学や大学院で学んでみたい人には、聴講生制度がおすすめというニュースです。

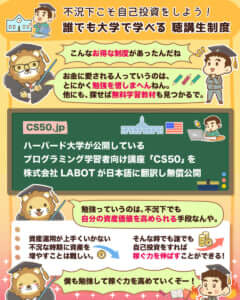

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:大人も大学へ 聴講生制度

この話題は、以下のTwitterでバズりました。

https://X.com/madokahattori/status/1566414062283800577

2022年10月6日現在、ツイートにはいいねが4.6万件・リツイートが1.1万回にも上っています。

この反響からも、「そんな制度知らなかった!周りにも教えてあげよう!」という人が、いかに多かったかがよく分かります。

聴講生制度とは、学位取得や卒業資格を目的とせず、所定の手続きを踏むことで社会人や他大学の学生などが、授業を聴講できる制度です。

大学や大学院で、本当に学びたい授業を受けるだけであれば、入学金・授業料合わせて、1科目あたり年間約5~6万円で済みます。

多くの大学では、聴講生になることで図書館や自習室なども利用できます。

一方、学位取得を目指す場合、年間の学費は軽く100万円単位でかかることも一般的です。

さらに、勉強期間も2年以上必要になります。

両者を比較すると、聴講生制度がいかにお手軽かが分かるでしょう。

学位取得

- 数百万単位のコスト

- 数年単位での時間の投資

聴講生制度

- 数万単位のコスト

- 週1コマ・半年間の授業

お金に愛される人というのは、とにかく自己投資を惜しみません。

値上がりしそうな株、不動産、ファンドを選ぶばかりが投資では無いということです。

最近、ハーバード大学のコンピュータサイエンス入門講座「CS50」が日本語翻訳された上で公開され、話題になりました。

(参考:ライフハッカー・ジャパン「全プログラミング学習者へ。ハーバード大の入門講座「CS50」が無償かつ日本語で学べるようになりました!」)

プログラミング学習を望む全ての人が、最新内容を無償で学習できる機会を提供することを目的として、CS50の翻訳・無償公開に踏み切りました。

今の時代、ハーバード大学のプログラミング入門講座を、日本語でタダで受けられるというワケです。

やらない理由・やれない理由は、探せばいくらでも見つかりますが、時間・お金が無いというのは言い訳になりません。

今回紹介したように、やれる理由もいくらでも見つけられるが今の世の中です。

聴講生制度や、CS50のような無料学習教材など、学ぶ気がある人にとって、歴史的に見て今ほど恵まれた環境は無いでしょう。

株式市場に目を向けると、2022年の調子は良くありません。

しかし前提として、株価は下がる時は下がり、不況は来る時は来るものです。

投資などでお金が上手く増えない時期は、何かを学ぶ絶好のチャンスだと捉えましょう。

自己投資で「稼ぐ力」を高めつつ、将来的に資産運用などの「増やす力」との両輪がかみ合い、爆発的にお金が増えるでしょう。

5年後10年後のために、頑張っていきましょう。

▼図解:稼ぐ力・増やす力

まとめ:2022年9月版のお金のニュースを振り返ろう

今回は、2022年9月版のお金のニュース8本を解説しました。

- 大離職時代を経て、米国では退職を先延ばしする人が増加

- 未婚女性の子ども希望数1.79人、初の2人割れ 21年調査

- 押し目買いは、裏目に出る

- 岸田首相「NISA恒久化が必須」 ビザなし来日10月再開

- 基準地価3年ぶり上昇 コロナ禍反動強く 住宅地も31年ぶりプラス

- SNSの「お金あげます」の罠を信じてしまい…口座開設で詐欺の共犯者に

- 認知症での金融資産凍結リスク 関西で26万人、計9兆円

- 「大学院に行ってみたいけど…」お金や時間で不安な人、聴講生制度があるよ!

アメリカでは、以下のように退職年齢がどんどん後ろにズレています。

- 1991年:57歳

- 2022年:61歳

退職年齢がどんどん高齢化している大きな理由の1つとして、年金の受け取り開始年齢が後ろにズレていることがあげられます。

日本も少子高齢化が進むと、今のままの社会保障制度が維持できない可能性は高くなります。

いざという時に困らないように、しっかりと準備をしていきましょう。

未婚女性の子ども希望数が、初めて2人を下回りました。

少子化は、日本のメガトレンドです。

歴史的に見て、今ほど衣食住に恵まれ、安全・清潔で便利に暮らせている時代は無かったでしょう。

しかし、豊かな暮らしの持続性に、疑問が投げかけられている事実もしっかりと認識してください。

株価が下がったら買う「押し目買い」は、2021年までの米国株においては、うまく機能していました。

しかし2022年の米国株は、下げたら買いの戦略が機能していません。

なんと、1931年の世界恐慌以来のひどい状況になっています。

とはいえ、インデックス投資においては、相場の状況に関係無く、淡々と定額を積み立てることが重要です。

岸田首相が、ニューヨークでNISAの恒久化を宣言しました。

要は、NISAを期間限定の制度ではなく、ずっと使える制度にしようという趣旨の発言です。

嬉しいニュースに聞こえますが、一方で金融所得課税が強化されるのではないか?という疑問の声もあります。

土地の価格が上がっています。

2019年までは、マンションだけが勝ち組と言っても良い状況でしたが、ここ数年は戸建住宅・住宅地の価格も値上がりしています。

一時は、「日本の不動産価格はもう値上がりしない」と言われていました。

しかし、不動産価格の上昇は、大きなトレンド転換になっているのかもしれません。

マイホームの最新動向・賢い買い方などについては、リベ大でも引き続きレポートしていきます。

SNSの「お金あげます」情報に踊らされると、お金をだまし取られる詐欺にあう危険があります。

さらにもっと恐ろしいのは、知らぬ間に詐欺の共犯者にされてしまう危険すらあるということです。

相手に自分の口座情報などを教えてしまうことで、いわゆる「受け子」の役をやらされてしまう可能性があります。

自分の未来を良くしてくれるのは、お金配り情報ではなく、「お金にまつわる5つの力」です。

認知症患者の増加に伴い、9兆円近い資産が凍結されかねない状況になっています。

銀行は、預金者本人が認知症だと判断した場合に、口座を凍結することがあります。

仮に預金者のために使う目的であっても、本人の同意が無ければ勝手に預金を使えるワケではありません。

対策としては、生前贈与や成年後見人制度などを活用する方法があります。

コトが起こる前に、親族間で対策についてしっかり話し合いなどをすることが大切です。

大学や大学院で学んでみたい人には、聴講生制度がおすすめです。

聴講生制度というのは、学位取得や卒業資格を目的とせず、所定の手続きを踏むことで社会人や他大学の学生などが、授業を聴講できる制度です。

一般的にはあまり知られていないのか、Twitterで聴講生制度を紹介したツイートがバズりました。

この聴講生制度をはじめ、学ぶ気がある人にとって、歴史的に見て今ほど恵まれた環境は無いでしょう。

以上、2022年9月版のお金のニュースを振り返りました。

2022年のお金のニュース記事を全て読んでいれば、すでに77本のニュースノックを受けたことになります。

全ての球を取りに行っている人は、間違いなくお金に強くなっているでしょう。

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」というように、変わっているのではないでしょうか。

では、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がっていくことを願っています。

関連記事

以上、こぱんでした!

▼お金を「守る力」について詳しく知りたい人に読んでほしい記事はこちら!

▼「不動産投資やマイホーム購入に興味がある!」という人に読んでほしい記事はこちら!

▼「つみたてNISAについて詳しく知りたい!」という人に読んでほしい記事はこちら!

▼「老後資金が不安」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!