皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

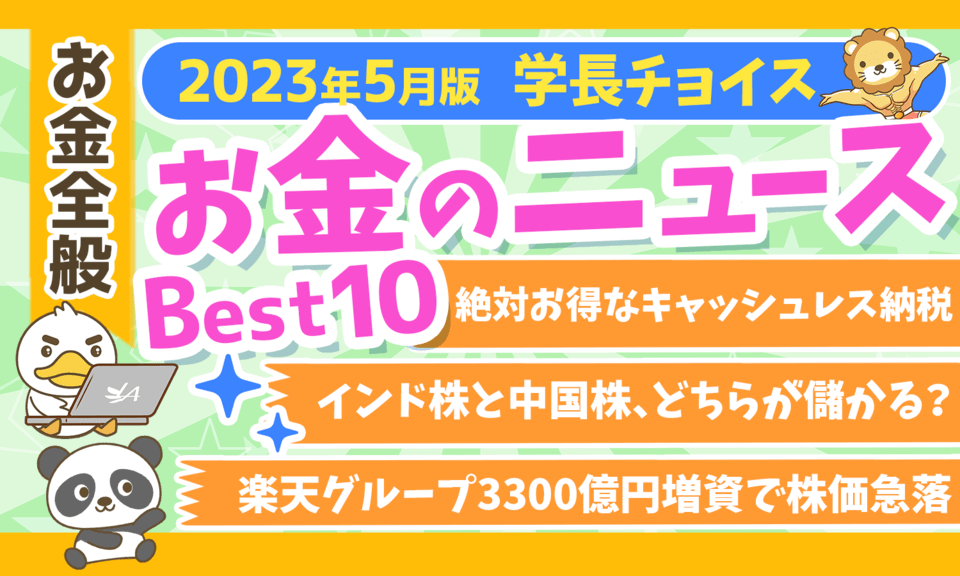

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大では、以下のテーマに関係ないニュースは、一切紹介しません。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2023年5月版は、皆さんの資産形成に関係する重要なニュース10本を厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間もない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

- 1 解説動画:【貯金が増える】学長が選ぶ「お得」「トレンド」お金のニュースBest10

- 2 【2023年5月版】お金のニュースBest10

- 2.1 ニュース①:「どんな商品に投資?分からない」 確定拠出年金を利用するZ世代に聞いた

- 2.2 ニュース②:上位1%の金持ち、資産16億円でも入れない国と800万円弱で入れる国

- 2.3 ニュース③:保険料・税負担、20年で1.4倍 昨年度家計調査

- 2.4 ニュース④:楽天グループ 約3300億円の資金調達を発表

- 2.5 ニュース⑤:SBI・VシリーズとSBI・iシェアーズ・シリーズのインデックス型ファンド拡充に向けた公募11ファンドの募集・設定のお知らせ

- 2.6 ニュース⑥:【2023年】税金をお得に支払う方法まとめ 注目は楽天ペイ、国税ならAmazon Payがおすすめ

- 2.7 ニュース⑦:インド、株式市場でも中国超え? 人口世界一で

- 2.8 ニュース⑧:ドコモと三菱UFJがエグい値上げ決行!「IT弱者切り捨て型」本格到来の必然

- 2.9 ニュース⑨:NTT、株式を25分割 1万円台から投資可能に

- 2.10 ニュース⑩:住宅ローン金利、地域差大きく 利息で数百万円の差に

- 3 まとめ:2023年5月版のお金のニュースを振り返ろう

解説動画:【貯金が増える】学長が選ぶ「お得」「トレンド」お金のニュースBest10

このブログの内容は、以下の動画でも解説しています!

【2023年5月版】お金のニュースBest10

ニュース①:「どんな商品に投資?分からない」 確定拠出年金を利用するZ世代に聞いた

1つ目のニュースは、2023年5月8日のITmedia ビジネスオンラインから、「「どんな商品に投資?分からない」 確定拠出年金を利用するZ世代に聞いた」です。

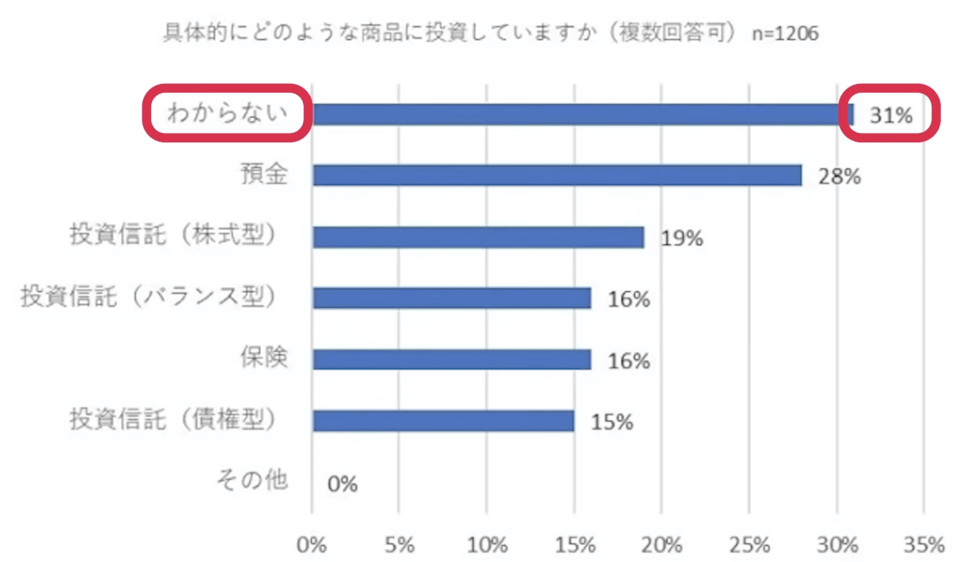

「自分がどのような商品に投資しているか分からない」というZ世代が、4割以上いるそうです。

調査対象は、18歳~25歳の会社員で「確定拠出年金」を利用している人です。

自分の投資している商品が、「預金」「保険」「投資信託(株式型)」などのうち、どれにあたりますか?という質問に対する回答は以下の通りです。

どのような商品に投資しているか「分からない」人が、実に31%という結果になりました。

また、自分の投資している商品のタイプが「元本確保型」なのか「価格変動型」なのか?という質問に対する回答は以下の通りです。

こちらの質問については、「分からない」と回答した人が42%にも上りました。

リベ大で「おすすめしない」投資として紹介しているものの中には、以下のようにいろいろな種類があります。

- FX

- 仮想通貨

- 貯蓄型保険

とはいえ、それぞれの投資の性質や自分の状況を知った上で、自分で判断してその投資を選ぶのであれば、外野が文句を言うものではありません。

しかし分からないまま投資をするのは、「その人なりの選択」と言えるものではありません。

「預金だと思い貯蓄型保険に加入する」「お金が増えると思い貯蓄型保険に加入する」という人は、いろいろと考える余地があるでしょう。

例えば「貯金したいのであれば貯金」「投資したいのであれば投資」というように、それぞれ分けて考える必要があるワケです。

同じように、「家を資産だと思って買っている」ケースもあります。

「資産と思ったものが実は負債だった…」というケースも少なくありません。

特に「節税対策としてワンルームマンションを買う」という選択は、要注意です。

このあたりの内容については、以下の過去記事でも詳しく解説しているので、ぜひ参考にしてください。

このような疑問は、ニュースを見る際、非常に重要なポイントです。

とはいえ、「分からないまま投資をしている人がたくさんいる」という点は事実でしょう。

今回のニュースを見て、「あれ?私は大丈夫?」とドキっとした人も、「困った人もいるものだな~。私は大丈夫!」と思った人も、ぜひ自分の投資している商品を確認してみてください。

以下のような点は、自分なりに答えられるようにしておきましょう。

- 種類

→ 預金?保険?投資信託? - タイプ

→ 元本確保型?価格変動型? - 期待リターン

→ 長期で見ると年利何%くらい? - リスクの大きさ

→ どのような時にどのくらい増える?どのくらい減る?

実際両学長とAさんとの間で、以下のようなやり取りがありました。

ニュース②:上位1%の金持ち、資産16億円でも入れない国と800万円弱で入れる国

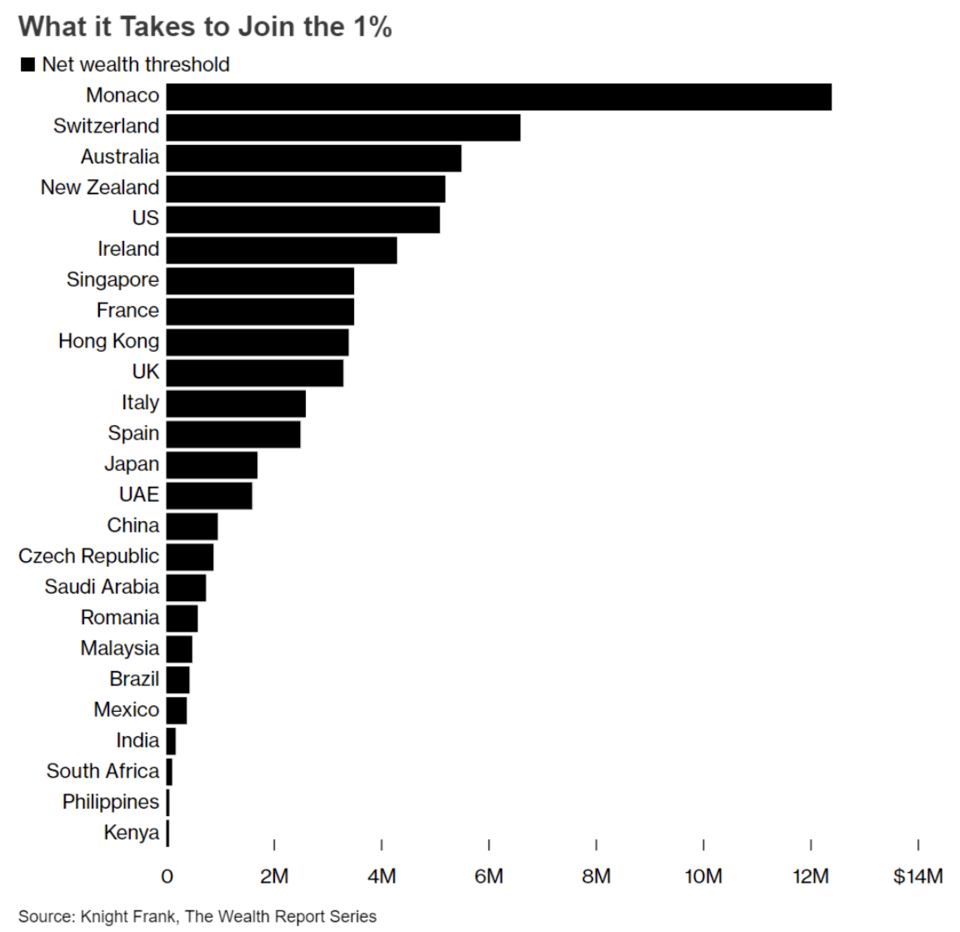

2つ目のニュースは、2023年5月17日のブルームバーグから、「上位1%の金持ち、資産16億円でも入れない国と800万円弱で入れる国」です。

資産16億円を持っていても、「上位1%のお金持ち」に入れない国があるというニュースです。

では、この「1%クラブ」に入るために必要な資産額(資格)は、一体どれくらいなのでしょうか。

この答えが「国によって200倍以上も違う」というのが、今回紹介するニュースです。

- モナコ:約17億円

- アメリカ:約7億円

- 日本:約2.4億円

- ブラジル:約6,000万円

- フィリピン:約800万円

- ケニア:約280万円

以下のような眺め方をすると、このようなデータも楽しみながら見られるかもしれません。

ここ最近は、コロナ禍やインフレによる生活費上昇などの影響で、地域格差や低所得層と富裕層との格差が、より大きくなっているとも言われています。

日本国内で見ても、コロナをきっかけに働き方の見直しを迫られた人や、インフレの影響で家計が苦しくなっている人も少なくないでしょう。

なにも、皆さん全員が「資産額の上位1%クラブ」を目指す必要はありません。

とはいえリベ大としては、皆さん全員に「自分自身にとって豊かな暮らし」を手に入れてほしいと考えています。

「自分らしい最高の暮らしを手に入れるんだ!」という主体的なマインドで暮らせている人は、決して多くはないでしょう。

なぜなら、人間はただ毎日流されて暮らす方がラクだからです。

このような意味で、しっかり学んで行動している人は、幸福度・自由度の「1%クラブ」には自然に入れるかもしれません。

ニュース③:保険料・税負担、20年で1.4倍 昨年度家計調査

3つ目のニュースは、2023年5月10日の日本経済新聞から、「保険料・税負担、20年で1.4倍 昨年度家計調査」です。

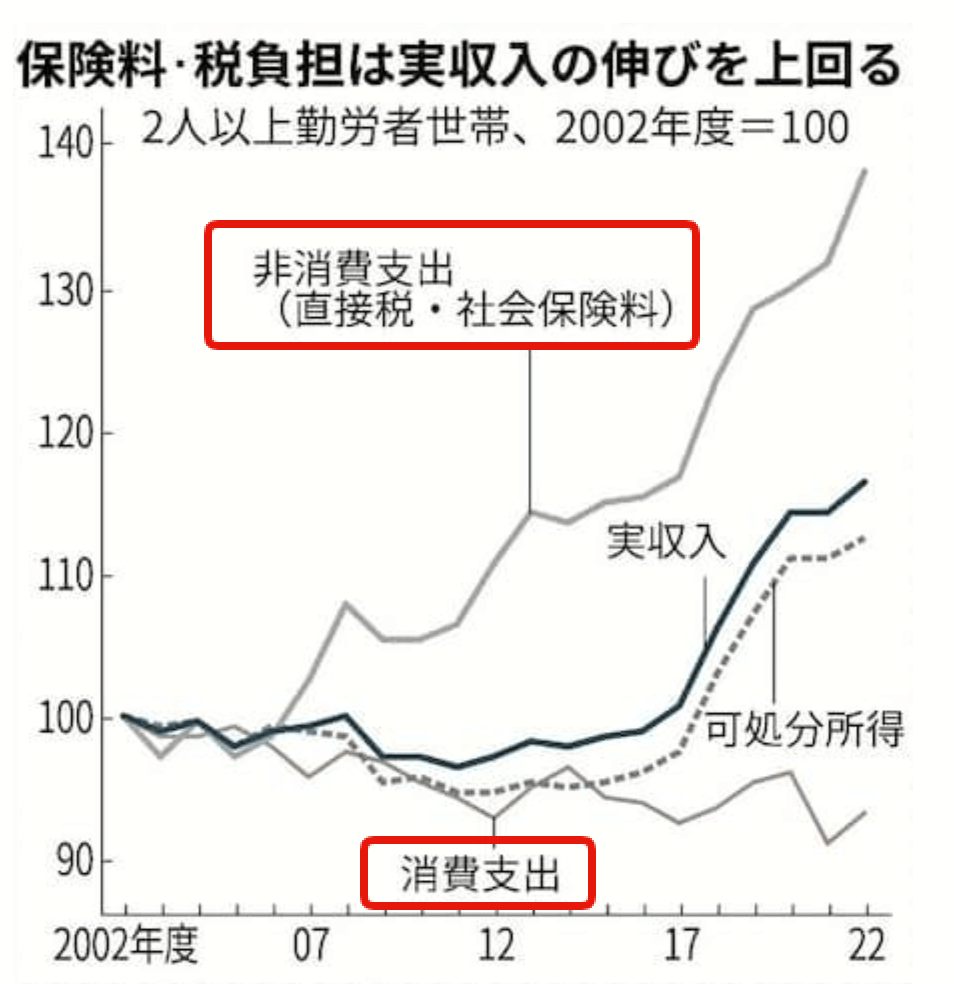

社会保険料・税負担が、実収入の伸びを上回っています。

総務省が5月9日に発表した「2022年度の家計調査」によると、2人以上の勤労者世帯の非消費支出(税金・社会保険料)は月額117,750円となっています。

20年前と比較すると、実に1.4倍という数字です。

「税負担が増えている!」と聞くだけで、少しイヤな感じがする人も少なくないでしょう。

しかし残念ながら、話はさらにネガティブです。

2002年を「100」とした時に、次のものがどのように推移したかを表したグラフ。

① 非消費支出(直接税・社会保険料)

② 実収入

③ 可処分所得(自由に使えるお金)

④ 消費支出

税・社会保険料の負担の伸び率がダントツ1位になっている一方、消費支出が減っている点です。

要は「税・社会保険料の増加によって、生活が圧迫されている」ことが分かります。

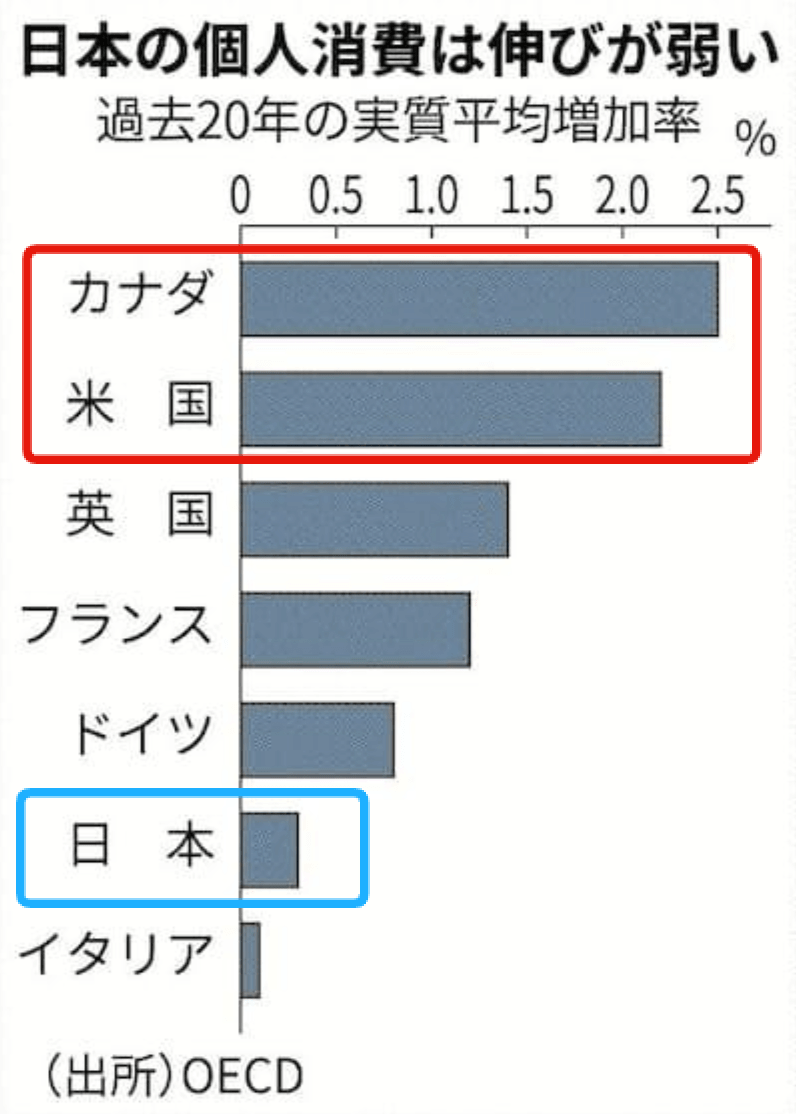

日本の個人消費は、欧米諸国と比べて伸びが弱いという特徴があります。

実質GDP(国内総生産)で比べた場合、過去20年の個人消費増加率は以下の通りです。

カナダやアメリカでは年平均で2%以上消費が増えている一方、日本は0.3%の伸びにとどまっています。

現在岸田総理は、少子化対策の財源として社会保険料を有力候補と考えているようです。

このような政策が行われると、ますます個人消費が弱くなるかもしれません。

いずれにせよ、個人レベルでできる努力として、以下のような基本的なことは愚直に行う必要があります。

- 無駄な支出はしない

- 副業や転職などで収入を高める

- 株式投資や不動産投資で資産所得を得る

まさに、「貯める力」「稼ぐ力」「増やす力」を総合的に鍛えるというワケです。

もはや国の成長に乗っかるだけで、誰でも裕福になれる時代ではありません。

ニュース④:楽天グループ 約3300億円の資金調達を発表

4つ目のニュースは、2023年5月16日のテレ朝newsから、「楽天グループ 約3300億円の資金調達を発表」です。

楽天グループが、巨額の資金調達を実施します。

現在楽天グループは、「楽天モバイル」の大赤字が原因で財務体質が悪化しています。

要は、お金がどんどん溶けてなくなっている状況です。

しかし楽天グループは、攻めの姿勢を崩してはいません。

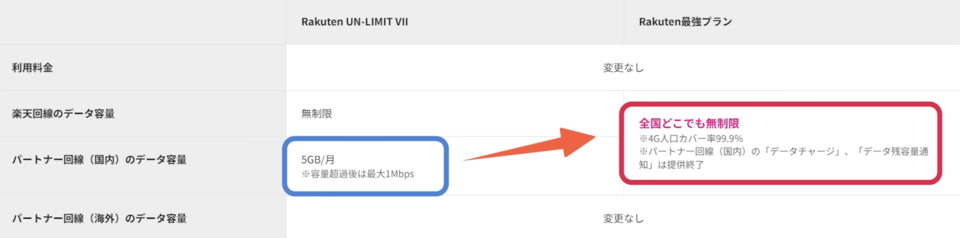

楽天モバイルは2023年6月1日に料金改定を実施し、「Rakuten最強プラン」を導入しました。

何が最強ポイントなのかというと、今までのプランと料金は同額のまま、月5GBだったパートナー回線のデータ容量が無制限になるという点です。(下図参照)

- 楽天回線がつながるエリアでは、楽天回線を使用する:データ容量は無制限

- 楽天回線がつながらないエリアでは、パートナー回線(au回線)を使用する:データ容量は5GBまで

このパートナー回線の5GBという容量が、楽天モバイルの弱点になっていたワケです。

今回その弱点が克服されるため、「最強」という名前のついたプランになりました。

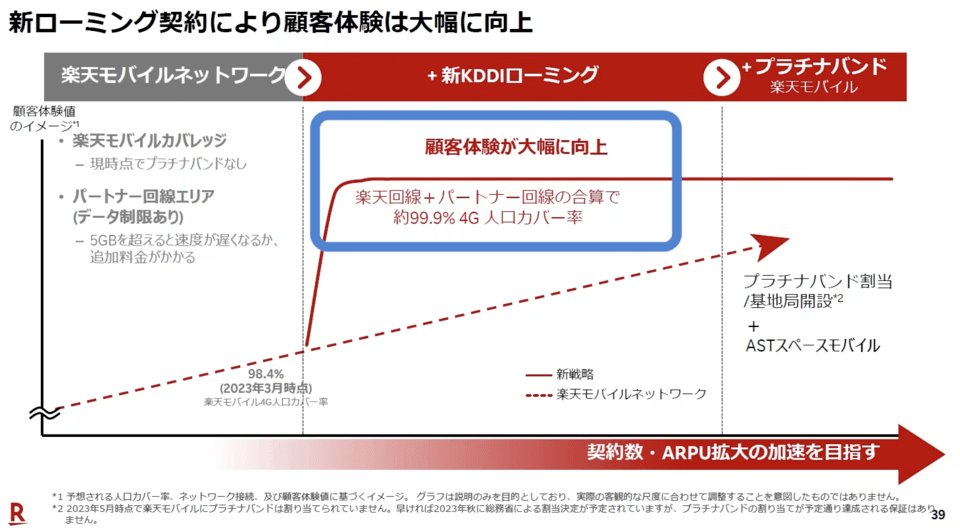

これにより、楽天モバイルユーザーの顧客体験は大幅に向上し、「楽天回線 + パートナー回線」で約99.9%の人口カバー率を達成できるとのことです。(下図参照)

① 楽天グループが生み出している利益

→ 現在楽天モバイルは、楽天グループの他事業の利益をどんどん食べている状況。

② 借金

→ 楽天グループは、楽天モバイル事業のために巨額の有利子負債を抱えている。

③ 出資

→ 3,300億円の出資を募ろうとしている。

ちなみに3,300億円の出資を募るというニュース発表により、楽天の株価は一時マイナス10%超と急落しました。

新規出資者(株主)が増えるということは、既存の株主の取り分が減ることにつながります。

増資は、一般に株価の下落要因になるという点は覚えておきましょう。

まさに楽天モバイル事業は「金食い虫」という状況です。

このような状況もあり、楽天ユーザーの人や楽天証券を使っている投資家の中には、以下のように不安を感じる人も多いかもしれません。

このような不安を感じている人は、ぜひ以下の過去記事を参考にしてください。

不安の原因について、しっかりと解決できるはずです。

結論だけお伝えすると、今回のようなニュースが出てきても、楽天に関する以下のような点は変わりません。

- 楽天モバイルは、格安SIMの有力候補の1つ

- 楽天経済圏は、おすすめできる経済圏の有力候補の1つ

- 楽天証券は、おすすめの証券会社の1つ

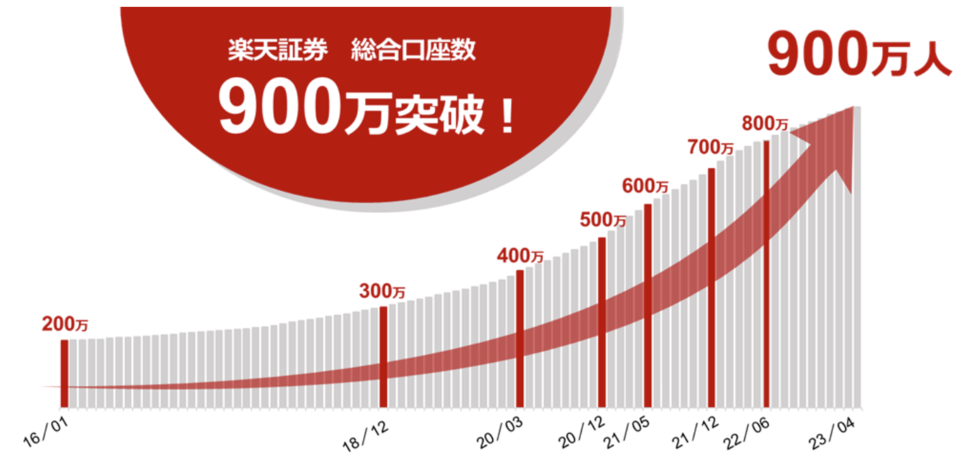

最近、証券会社単体で、国内最多の900万口座を突破したというリリースも出ました。

皆さんは「引き続き経営状況をウォッチしつつ、お得なサービスはしっかり使う」という距離感でいきましょう。

ニュース⑤:SBI・VシリーズとSBI・iシェアーズ・シリーズのインデックス型ファンド拡充に向けた公募11ファンドの募集・設定のお知らせ

5つ目のニュースは、2023年5月9日のSBIグローバルアセットマネジメント株式会社のプレリリースから、「SBI・VシリーズとSBI・iシェアーズ・シリーズのインデックス型ファンド拡充に向けた公募11ファンドの募集・設定のお知らせ」です。

SBIから、魅力的な11本の優良ファンド(お弁当パック)が新規に誕生しました。

11本のうち5本は、世界最強の資産運用会社バンガードとのコラボ、いわゆるSBI・Vシリーズです。

そして残り6本は、同じく世界最強の資産運用会社ブラックロックとのコラボ、いわゆるSBI・iシェアーズ・シリーズです。

① 投資バリエーションが増えた

→ 新興国株、米国小型株、ゴールド、ハイイールド債、米国社債など

② 低コスト

→ 信託報酬が0.09%~0.21%程度と低コスト(一番多いのは0.1%強のファンド)

ちなみにリベ大では、基本的には以下のようなシンプルなポートフォリオをおすすめしています。

- オルカン

- 現金(キャッシュ)

オルカンは、正式名称「eMAXIS Slim 全世界株式(オール・カントリー)」という優良ファンドです。

「全世界株で攻めつつ、キャッシュで守る」という布陣をイメージしてください。

以下のように2つの資産の比率を動かすことで、リスク調整を行います。

- オルカン80%:キャッシュ20%

- オルカン50%:キャッシュ50%

今回SBIで新規に設定された11本のファンドは、このシンプルなポートフォリオにちょっとしたアレンジを加えることができます。

- 米国の総合債券を少し組み入れる

- 米国の適格社債を少し組み入れる

- ゴールドを少し組み入れる

要は、より高度な分散投資を行うイメージです。

今回は、「新しい優良ファンドが設定された」「新ファンドは使い道がありそう」という2点を紹介するに留めます。

ニュース⑥:【2023年】税金をお得に支払う方法まとめ 注目は楽天ペイ、国税ならAmazon Payがおすすめ

6つ目のニュースは、2023年5月5日のマネーの達人から、「【2023年】税金をお得に支払う方法まとめ 注目は楽天ペイ、国税ならAmazon Payがおすすめ」です。

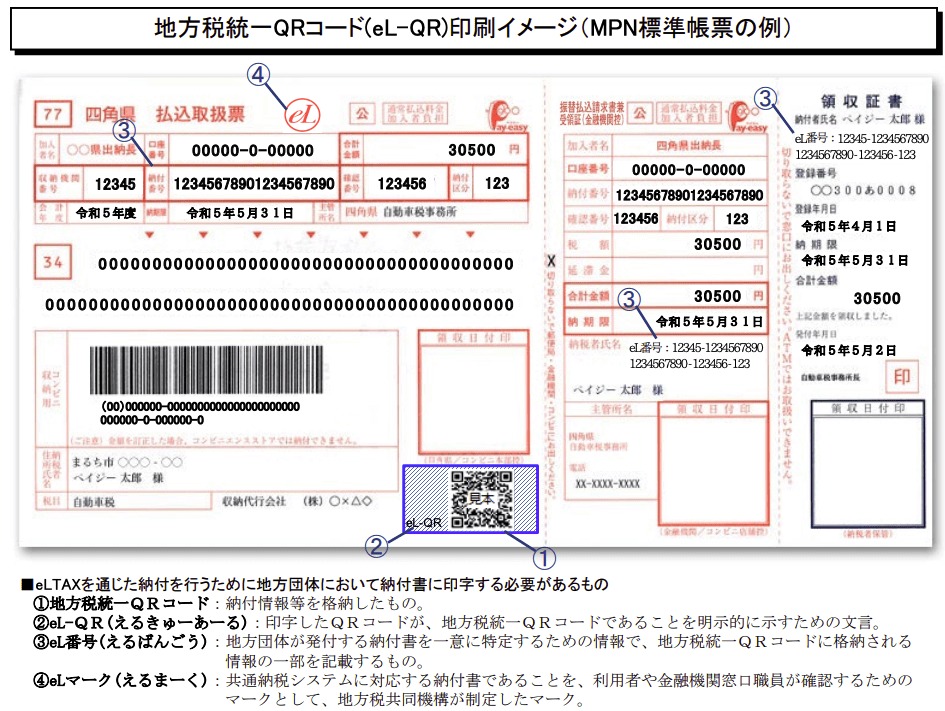

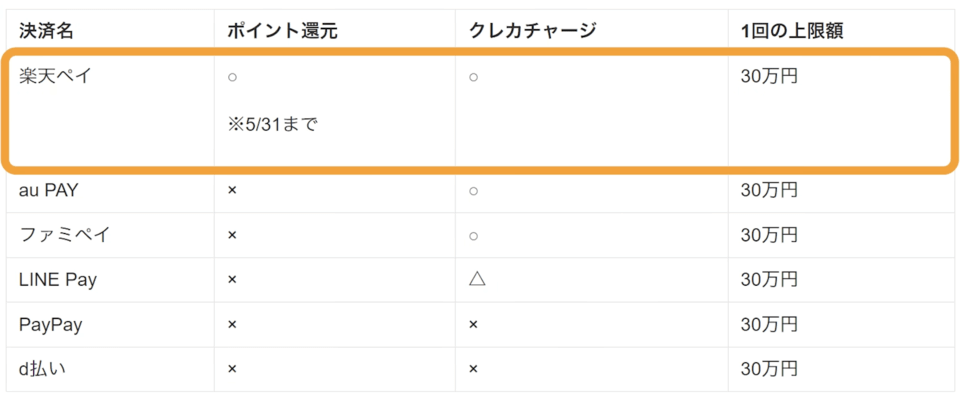

自動車税や住民税について、現金よりもQRコード決済で支払うとお得というニュースです。

最近の流行ワードに、「キャッシュレス納税」というものがあります。

要は、現金ではなくクレジットカードやQRコード決済で納税しようという話です。

現金以外の方法で納税するとお得になる理由は、ポイント還元があるからです。

具体的には、10万円を現金で納税するとそれだけで終了のところ、10万円をQRコード決済で納税すると1%(1,000ポイント)還元されるイメージです。

どうせ同じことをするのであれば、お得で簡単な方が良いでしょう。

キャッシュレス納税という言葉を初めて聞いた人は、ぜひ今回しっかり覚えてください。

ちなみに今キャッシュレス納税が話題になっている理由は、2023年4月から地方税が統一QRコード「eL-QR」(エルキューアール)に対応したからです。

上図のようなeL-QRのコードが表示されていれば、QRコード決済が可能です。

地方税には、以下のようなお馴染みの税金があります。

- 住民税

- 自動車税

- 固定資産税

現状では、楽天ペイが一番おすすめという状況です。

詳しく知りたい人は、ぜひ記事本文「【2023年】税金をお得に支払う方法まとめ 注目は楽天ペイ、国税ならAmazon Payがおすすめ」を読んでみてください。

ニュース⑦:インド、株式市場でも中国超え? 人口世界一で

7つ目のニュースは、2023年5月10日のウォール・ストリート・ジャーナルから、「インド、株式市場でも中国超え? 人口世界一で」です。

「中国の株式市場よりも、インドの株式市場の方が有望では?」というニュースです。

この点、一部のエコノミストは「インドを有力視」しています。

その理由の1つは、人口動態です。

とある調査によると、2100年の人口は以下のようになると予測されています。

- インド:15億人

- 中国:8億人

ボリュームだけを見てもインドの圧勝ですが、実はその中身も違います。

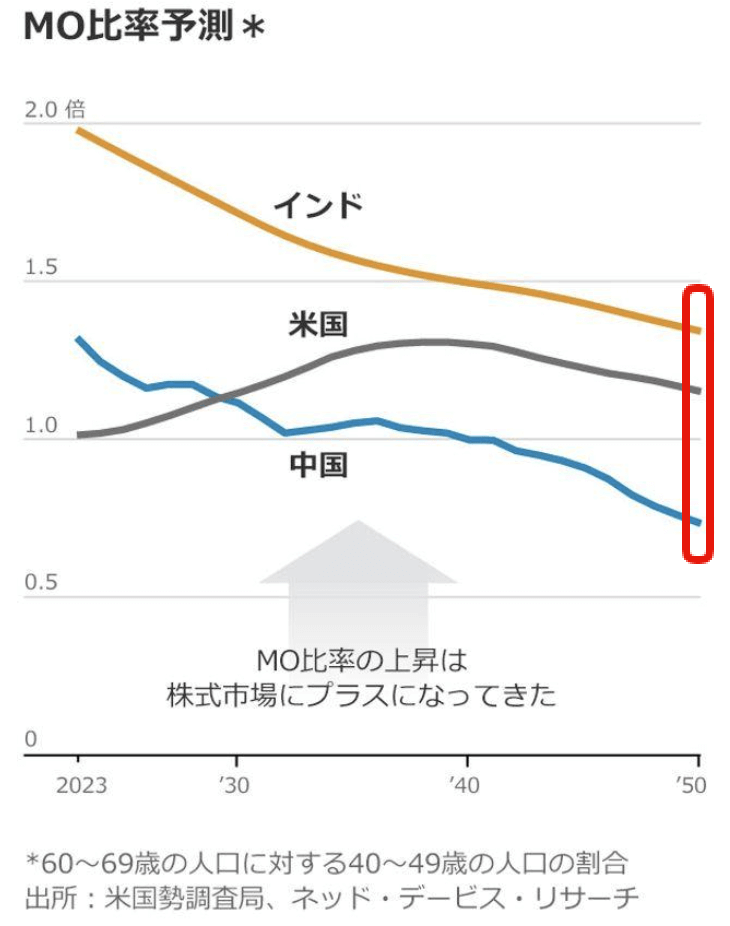

今回は、MO比率という言葉を紹介します。

- M:middle-aged(40歳~49歳の中年)

- O:old(60歳~69歳の高齢)

→ MO比率:M÷O、つまり「中年が高齢者の何倍いるか」という指数

ここで、MO比率の予測をご覧ください。

- インド:約1.3

- アメリカ:約1.2

- 中国:約0.7

つまりインドやアメリカでは、高齢者より中年人口の方が多いというワケです。

そして重要なのが、このMO比率と株式市場には統計的に有意な相関性がある点です。

簡単に言うと、MO比率が良い国は、株価が伸びる傾向があります。

- その国で、引退生活のために株式市場から資金を引き揚げている人の数(=高齢者)

- その国で、引退に備えて投資をしている人の数(=中年)

インドやアメリカでは、お金を引き揚げる人よりお金を投資する人の方が多いワケです。

このような背景から、「中国の株式市場より、インドの株式市場の方が有望」と考える専門家がいるのです。

もし皆さんがオルカンのような全世界株ファンドを買っているのであれば、そのファンドの中にはきっちりインド株が含まれています。

インデックス運用の「ラクさ・合理性」を味わいつつ、時間をかけてお金を増やしていきましょう。

ニュース⑧:ドコモと三菱UFJがエグい値上げ決行!「IT弱者切り捨て型」本格到来の必然

8つ目のニュースは、2023年5月12日のダイヤモンド・オンラインから、「ドコモと三菱UFJがエグい値上げ決行!「IT弱者切り捨て型」本格到来の必然」です。

大企業が、”IT弱者”の切り捨てを始めたというニュースです。

2023年7月1日から、販売店のドコモショップや家電量販店での事務手数料が値上げされます。

これまでの事務手数料は、「新規契約:3,300円」「機種変更やSIM再発行:2,200円」となっていました。

この事務手数料が、2023年7月から一律で3,850円となります。

新規契約の手続きでは17%、機種変更などの手続きでは実に75%もの値上げです。

なおネット経由での申し込みは、これまで通り事務手数料無料のままです。

もはや「実店舗に来ず、ネットで手続きしてね!」というメッセージとも言える状況です。

2023年10月2日から、ATMからの振込手数料が一部値上げされます。

具体的には3万円未満の現金振り込みの場合、手数料は以下のようになります。

- 三菱UFJ銀行の本支店宛て:220円 → 550円

- 他行宛て:374円 → 880円

こちらも、「ATMから少額の振り込みはしないで!」というメッセージとも言えます。

ちなみにインターネットバンキングの手数料については、値上げはありません。

今、大企業は経営の効率化をしようと必死になっています。

かつてドル箱だった「実店舗」は、今やお荷物になりつつある状況です。

これからも、ネットを駆使できるユーザーは低コストでサービスを受けられ、ネットを使えないユーザーは高コストを支払うハメになるというトレンドは続くでしょう。

まだスマホの大手キャリアやメガバンクの銀行を使っている人は、早く乗り換えましょう。

IT化の流れに逆行して生きようとすると、苦しくなるだけです。

- ITリテラシーを高める努力をする。

- お金のニュースを見て、知識をアップデートし続ける。

「ITリテラシーを高めよう!」と言われると、苦手と感じる人もいるかもしれませんが、苦手を得意にする必要はありません。

大事なのは、苦手を最低限のレベルまで引き上げることです。

数百円・数千円の話題でしたが、時代の流れを感じるニュースでした。

ニュース⑨:NTT、株式を25分割 1万円台から投資可能に

9つ目のニュースは、2023年5月12日の日本経済新聞から、「NTT、株式を25分割 1万円台から投資可能に」です。

NTTが株式分割を行い、 NTT株が1万円台から買えるようになります。

2023年5月12日、NTTから「6月30日を基準日として、株式を1株 → 25株に分割する」という発表がありました。

これだけ大きな規模の会社が、これだけの細かさで株式分割を行うのは珍しいため、かなり話題になりました。

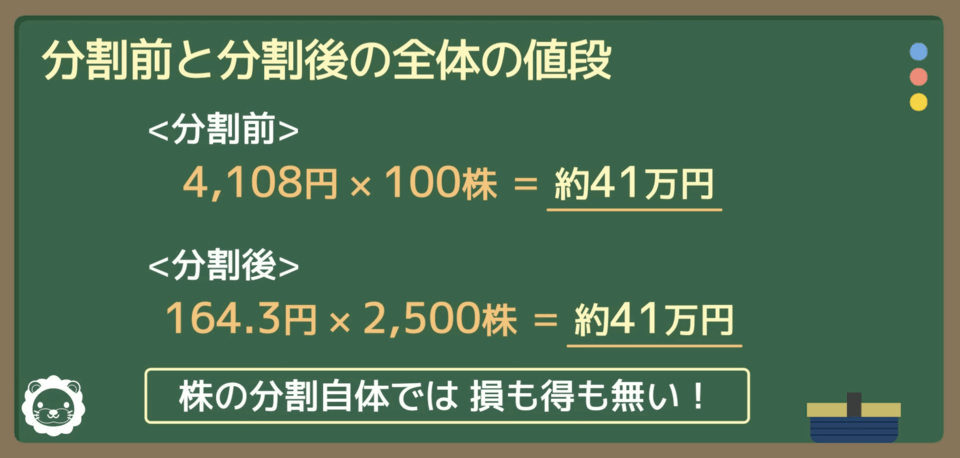

1株を25株に分けると、以下のような状態になります。

- 株数は、約36.2億株 → 約905.5億株に増える

- 1株あたりの株価は、4,108円 → 164.3円(4,108円 ÷ 25)に下がる(5月12日の終値で計算)

今まで「4,108円のNTT株を100株持っていた」という人は、「164.3円のNTT株を2,500株持っている」という状態に変わるワケです。

なお上記いずれの場合も、所有しているNTT株全体の値段は約41万円なので、分割自体では損も得もありません。(下図参照)

なぜNTTはわざわざ株式分割を行うのかというと、それは1単元あたりの投資金額を下げるためです。

日本の株式取引は、一般的に「1単元」単位で行われます。

1単元は100株なので、通常1株4,108円の株を買うためには、投資資金が約41万円(4,108円 × 100株)必要です。

しかし1株164.3円の株であれば、100株買ったとしても16,430円(164.3円 × 100株)となり、1万円台から投資ができるワケです。

最近日本の株式市場では、以下のように相場の後押しになるニュースがたくさん出ています。

要は、日本株の評価が見直されるチャンスが来ている状況です。

このような状況下で、NTTの株式分割のニュースが飛び込んできました。

NTTのような大企業が、大胆な株式分割をして投資家を呼び込もうとしているというニュースは、相場にとってより一層明るい要素になるかもしれません。

とはいえ正直なところ、「そもそも100株から買えるシステムをやめて、アメリカみたいに1株から買いたい」という感想を持った人も多いのではないでしょうか。

いずれにせよ、「日本の株式市場の雰囲気が変わりつつある」ということは、ビジネスマン目線・投資家目線で知っておきたい内容です。

ニュース⑩:住宅ローン金利、地域差大きく 利息で数百万円の差に

10個目のニュースは、2023年5月18日の日本経済新聞から、「住宅ローン金利、地域差大きく 利息で数百万円の差に」です。

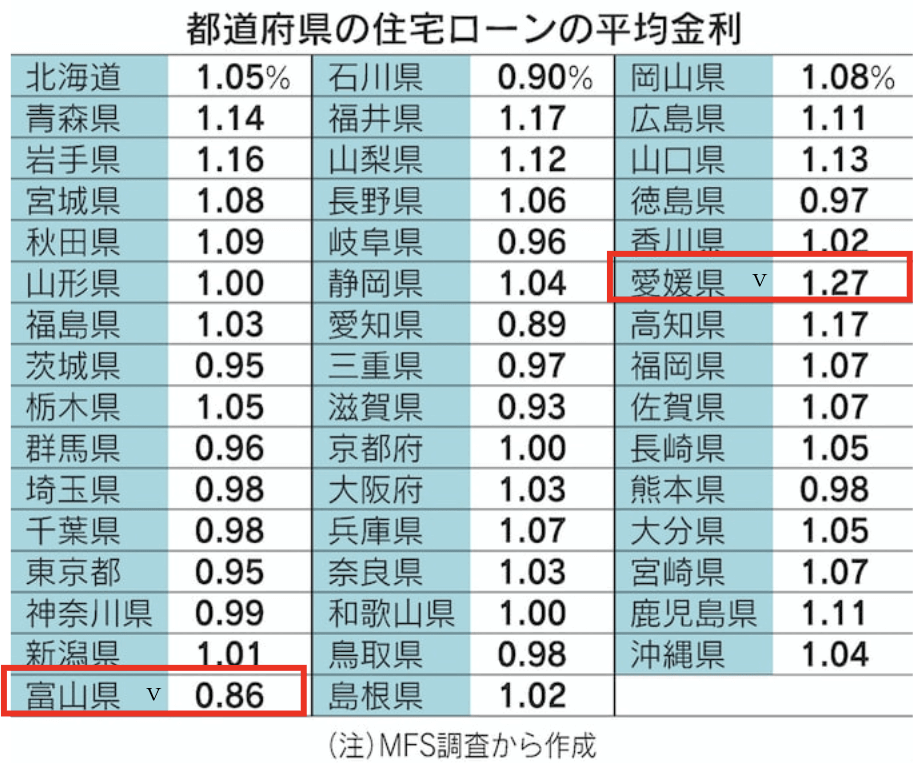

地域によって、住宅ローン金利に差がついています。

「住宅ローン金利は何%か?」というのは、住宅を購入する人にとって非常に大きな問題です。

なぜなら借入額が同じ場合でも、金利によって利息の負担額に大きな差がつくからです。

例えば3,500万円を35年で返済する場合、以下のように月の返済額が劇的に変わります。

そもそもサラリーマンのお小遣いは、平均で月3万円~4万円くらいです。

金利を見直すだけで、1.5倍以上も生活にゆとりができる可能性があるワケです。

実際リベ大で勉強している人の中にも、住宅ローンを見直したことで数百万円得をした人も結構います。

- 1番高い金利:愛媛県(1.27%)

- 1番低い金利:富山県(0.86%)

上記の差は、同額の借り入れをした場合に、利息負担が数百万円変わる程度のインパクトがあります。

県民性や金融機関の競争レベルなどの影響で、選ぶローンのタイプに地域差が生じるというワケです。

しかし少し冷静に考えてみてください。

以下のような問題への回答は、極めて個人的な内容です。

- どのタイプのローンを選ぶべきか?

- 安い金利で貸してくれる金融機関を選択できないか?

つまり、「どこに住んでいるか?」よりも「自分に合っているか?」の方が重要です。

自分の住んでいる地域の平均金利が高いからといって、自分も高い金利を支払う必要はどこにもありません。

というワケで、住宅ローンを借りている人や、これから借りようとしている人にアドバイスです。

この点について、「どのように見極めれば良いか分からない」人は、以下の過去記事を参考にしてください。

「モゲチェック」などのサイトを使うと、最安金利は簡単に見つかります。

数十万円~数百万円レベルで、支払い額を減らせる人もいるはずです。

便利な無料サービスなので、ぜひ使ってみてください。

とにかく今は、信じられないほど金利が下がっている時期です。

0.3%~0.4%台というラインは珍しくなく、条件次第では0.2%台のローンもあります。

まとめ:2023年5月版のお金のニュースを振り返ろう

2023年のお金のニュース、今回読んでもらった人は43本のニュースノックを受けたことになります。

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

実際世間では、「S&P500」や「eMAXIS Slim」という言葉が通じる人は、まだまだ少数派でしょう。

またリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街です。

今回紹介したような最新のニュースも飛び交っているので、興味のある人ある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!