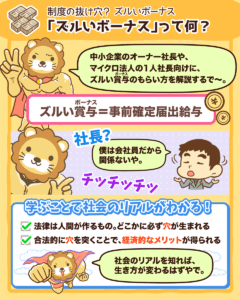

社長といっても、上場企業や大企業などの社長向けの話ではなく、中小企業のオーナー社長やマイクロ法人のひとり社長に向けた内容です。

日本には、「おいおい、そんなのアリ!?」というズルい賞与(ボーナス)のもらい方があります。

そこで今回の記事では、以下の3点について解説します。

事前確定届出給与とは

事前確定届出給与のメリット

事前確定届出給与のデメリット

社長向けの話と聞いて、「自分はただのサラリーマンだから関係ない」と思った人も、分かりやすさ重視で楽しく解説するので、ぜひ最後まで読んでみてください。

今回紹介する「知って得する、ズルい賞与のもらい方」は上級者向けの内容になっていますが、最後まで読んでもらうと以下のような社会のリアルが分かるはずです。

- 法律は人間が作るものなので、どこかに必ず「穴」が生まれる

- 合法的に「穴」を突くことで、経済的なメリットが得られる

このような穴は、今回の内容に限らず社会のそこら中にあるものです。

「リアル」を知っておくだけでも、生き方が変わってくるはずです。

最後には、今回紹介するような穴を発見するためのヒントも紹介します。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:制度の抜け穴? ズルいボーナス

目次

解説動画:【知って得する】ズルい賞与のもらい方!「事前確定届出給与」のメリット&デメリット

このブログの内容は、以下の動画でも解説しています!

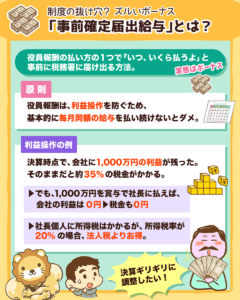

事前確定届出給与とは

事前確定届出給与という言葉を聞いただけで、「難しい言葉!つまらなそう!」と感じる人も多いでしょう。

事前確定届出給与というのは、法人税法で決められた役員報酬のもらい方の1つです。

名前にこそ「給与」と付いていますが、その実態は「賞与」です。

1月は25万円、2月は30万円、3月は27万円のように異なる金額を支払えない

基本的に、毎月まったく同じ給与を支払い続ける必要がある

つまり、1月・2月・3月ともに、50万円と決めたら50万円を支払い続ける必要があります。

仮に、皆さんが会社の社長だとしましょう。

1月1日に仕事を始めて、決算を締める12月31日時点で1,000万円の利益が残ったとします。

この場合、1,000万円をそのままにしておくと、約35%の税金がかかります。

しかしこの1,000万円を自分に「賞与」として支払ってしまえば、会社の利益は0円になり税金もかからないワケです。

先ほどの例で考えると、会社に利益を残すと350万円(法人税率35%)の税金が取られる一方で、社長個人に支払うことで200万円(個人税率20%)の税金で済む計算になります。

社長(役員)は、「法人で法人税を納める方が得か?個人で所得税を納める方が得か?」ということを考えた上で、決算期ギリギリに税金を自由自在に操作できる立場にいるワケです。

国としては、このような利益操作による「税金逃れ」は何としても防ぎたいと考えます。

そこで国は役員の報酬に関して、「基本的に、毎月まったく同じ給与を支払い続けてください」というルールを決めました。

ちなみに毎月同額を支払う方法を、専門用語で「定期同額給与」と言います。

一方で役員としては、「賞与」も欲しいと考えます。

毎月完全に固定された給料だけでは、やる気が出ないという人もいるでしょう。

というワケで、法人税法では他に2つの支払い方を認めており、そのうちの1つが「事前確定届出給与」になります。

ちなみに、リベ大両学長も事前確定届出給与をもらったことがあるそうです。

事前確定届出給与はその名の通り、「支払う金額を事前に届け出ておく」方法です。

決算締め前のタイミングで賞与額を決めることができると、先ほどお伝えしたような「税金逃れ」が可能になります。

そこで、「あらかじめ金額を決めて、教えておいてね」という制度になっているワケです。

- 誰に支払う?

→ 例:役員の〇〇さんに - いつ支払う?

→ 例:2023年6月30日に - いくら支払う?

→ 100万円を

「上記の内容で、役員報酬を支払います」というように、届け出を出します。

これを事前に届け出ることで決算ギリギリでの利益操作が不可能になるため、税務署も問題なく許してくれるワケです。

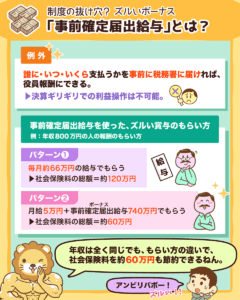

800万円 ÷ 12カ月 = 毎月約66万円の給与をもらう方法です。

この場合、社会保険料の総額は約120万円になります。

毎月5万円の給与 + 740万円の事前確定届出給与(賞与)をもらう方法です。

この場合、社会保険料の総額は約60万円になります。

役員報酬の大半を、「毎月の給与」ではなく「年イチの賞与」としてもらうだけで手取りが増えるトリックは、一体どこにあるのでしょうか?

というワケで、事前確定届出給与のメリットについて解説していきます。

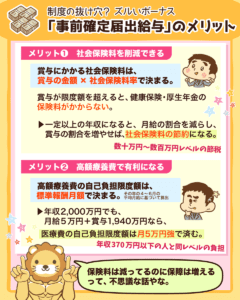

事前確定届出給与のメリット

事前確定届出給与のメリットは、次の2つです。

- 社会保険料の節約になる

- 高額療養費が有利になる

メリット①:社会保険料の節約になる

社会保険料というのは、以下のようなものを指します。(※会社員の場合)

- 健康保険料

- 介護保険料

- 厚生年金保険料

- 雇用保険

- 労災保険

上記1つ目~3つ目の保険料は、「標準報酬月額」を基に決まります。

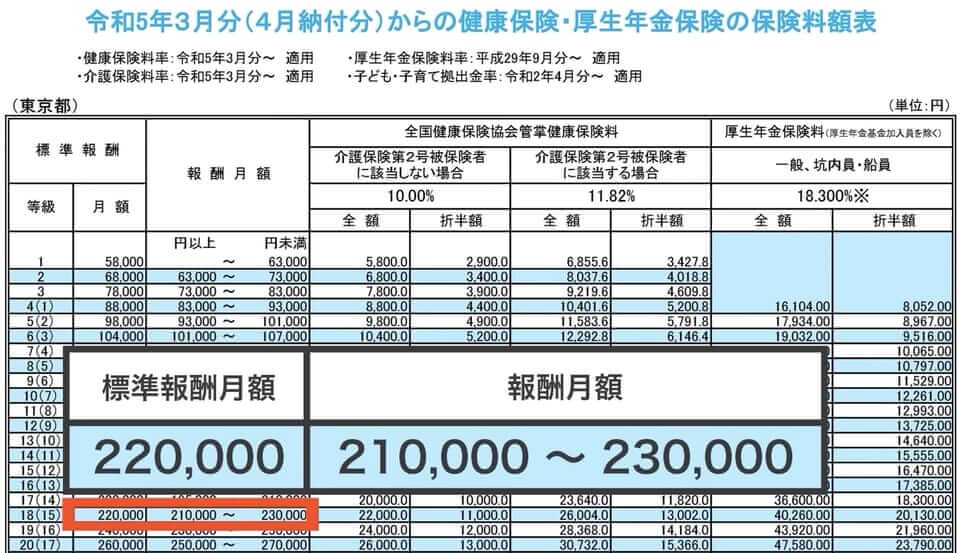

以下の表をご覧ください。

小学生にとっての足し算・引き算くらい重要なので、ぜひここで読み方を覚えておきましょう。

例えば給料が月225,000円の人であれば、報酬月額は210,000円~230,000円の枠に収まります。

すると、この人の標準報酬月額は「220,000円」になります。(下図参照)

Bさん:月給223,000円 → 標準報酬月額220,000円

Cさん:月給224,000円 → 標準報酬月額220,000円

つまり一定のレンジに収まっている人は、皆同じ給料だと仮定するワケです。

そして標準報酬月額の右の方を見ると、「保険料」が分かります。

上図のように標準報酬月額が220,000円の人は、「健康保険料:13,002円(介護保険料込)」「厚生年金保険料:20,130円」となっています。

健康保険料の13,002円という金額は、次のように計算されています。

標準報酬月額220,000円 × 保険料率11.82% = 26,004円

上記の26,004円を、企業と従業員で折半(半分ずつ)して負担する。

つまり、26,004円 ÷ 2 = 13,002円 となる。

計算方法については、ざっくりした雰囲気をつかんでもらえたらOKです。

ここまでが、社会保険料の決まり方の基本です。

さて、初心者向けの話であればココで終わりですが、この話にはまだ続きがあります。

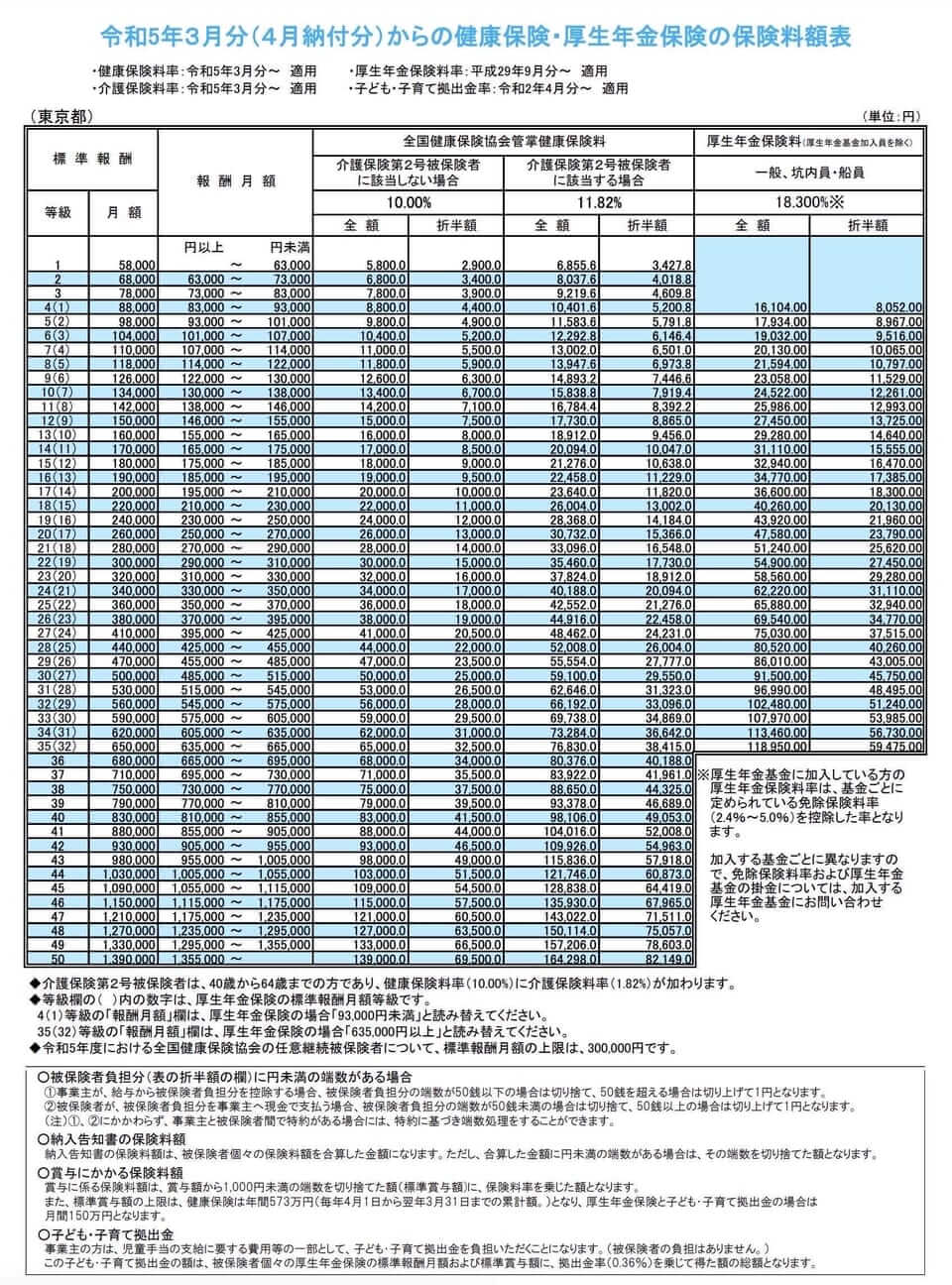

標準報酬月額表の全体図をご覧ください。

表の下の方を拡大してみましょう。

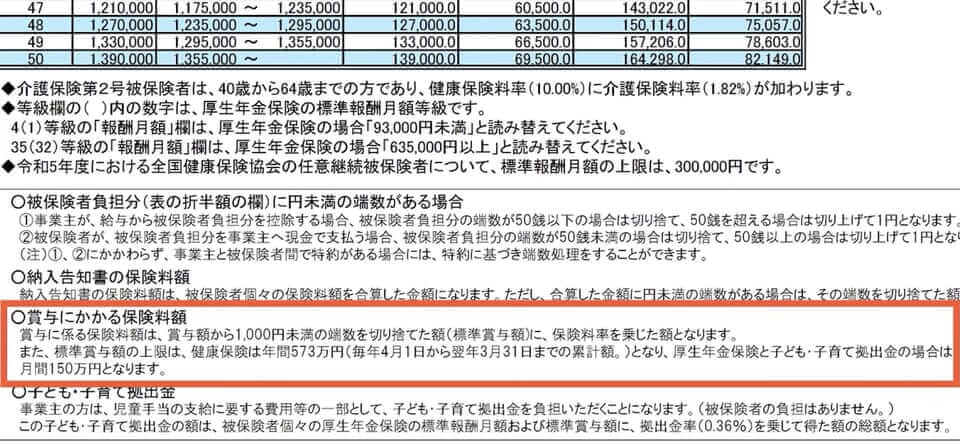

この「賞与にかかる保険料額」の部分に、ズルい賞与のヒントがあります。

皆さんは、基本的には「月給」「賞与」という2種類の報酬をもらっているはずです。

月給に対してかかる社会保険料は、先ほど説明したように標準報酬月額がキーになります。

一方、賞与に対してはどのように社会保険料がかかるのでしょうか?

- 賞与の金額 × 社会保険料率で決まる

- 健康保険に関しては、賞与が573万円を超えると保険料はかからない

- 厚生年金に関しては、賞与が150万円を超えると保険料がかからない

ココが、「ズルい賞与」の生まれ故郷というワケです。

例えば社長の年収が800万円の場合、報酬のもらい方を次の2つに分割します。

- 月給5万円 × 12カ月 = 60万円

- 賞与740万円

上記のようにすると、社会保険料がかからない部分が生み出されます。

具体的には、賞与のうち以下の部分に対しては社会保険料がかかりません。

- 健康保険:740万円 - 573万円 = 167万円

- 厚生年金:740万円 - 150万円 = 590万円

- 健康保険:167万円 × 11.82% = 約20万円

- 厚生年金:590万円 × 18.30% = 約110万円

「社会保険料がかからない部分」のおかげで、急にキャッシュが発生しました。

数字がゴチャゴチャしてどうしても頭に入らない人は、結論だけ押さえてください。

月給・賞与は、ある程度の金額を超えると社会保険料がかからなくなる

月給・賞与のバランスを変えるだけで、社会保険料を節約できる可能性がある

同じ年収にもかかわらず、もらい方を変えるだけで手取りが増えるという不思議な状況が生まれるワケです。

両学長の知人には、「月給:5万円」「賞与:2,000万円(年1回)」という人がいます。

税金・社会保険料に詳しい経営者たちは、このように合法的に節税しているワケです。

仮に年間100万円の差が出た場合、同じことを30年続ければ3,000万円の差がつきます。

さらに浮いた100万円を資産運用に回すと、その差はもっと広がるでしょう。

まさに、「知っている」のと「知らない」のとでは、天と地の差が生まれます。

ちなみに両学長の役員報酬は、月8万円だそうです。

今回の話から、「学長もボーナスをいっぱいもらってるの?」と思った人もいるでしょうが、両学長はボーナスをまったくもらっていません。

メリット②:高額療養費が有利になる

社会保険料の節約になるだけであれば、「制度の穴」とまでは言えないかもしれません。

なぜなら保険料が減る分保障も減るため、「まぁそれなら良いか」となるからです。

具体的には、保険料は減っているにもかかわらず、保障が増える仕組みになっていれば、「なんじゃそりゃ!」となる人もいるでしょう。

実は、このようにおかしなことが起きているのが「高額療養費制度」というワケです。

高額療養費制度は、「医療費がめちゃくちゃかかった時のために、“自己負担額の天井”を作る」という大変ありがたい制度です。

一般的な年収の場合、高額療養費の自己負担額の上限は月8万円~10万円程度です。

つまり、月100万円の医療費が3カ月かかったとしても、自己負担額の総額は8万円 × 3カ月 = 約24万円で済むようなイメージです。

なお自己負担割合は原則3割なので、高額療養費制度がなければ毎月30万円のお金がかかります。

ちなみに両学長のお父さんも肺がんの手術で1カ月程度入院していましたが、高額療養費制度のおかげで治療費の自己負担額は総額5万円〜6万円程度で済んだそうです。

自己負担額の上限がいくらになるかは、所得の大小で決まります。(下図参照)

- 標準報酬月額83万円以上の場合

→ 自己負担限度額:月約25万円~ - 標準報酬月額28万円未満の場合

→ 自己負担限度額:月57,600円 - 住民税非課税者の場合

→ 自己負担限度額:月35,400円

ここでポイントになるのは、自己負担限度額が「標準報酬月額を基に決められている」ことです。(※会社員や公務員など、健康保険加入者の場合)

つまり同じ年収800万円の人でも、以下のような違いが出てくるワケです。

→ 自己負担額が増える 月給(標準報酬)が低い人

→ 自己負担額が減る

シンプルに言うと、賞与は無視して月給だけで判定されるということです。

そのため、先ほど紹介したように年収800万円の内訳が月給5万円・賞与740万円になるような人は、高額療養費の制度上は「低所得者」になるワケです。

後ほど解説しますが、社会保険料の節約にはデメリットもあります。

将来受け取れる年金が減るというのも、デメリットの1つです。

多くの人は、保険料納付額の少ない人が受け取れる年金額が減っても文句を言わないでしょう。

しかし高額療養費制度の場合は状況が異なります。

納める保険料が少ない人の給付が増えているワケです。

保険は相互扶助(=助け合い)の優しい仕組みなので、「年収の高い人が年収の低い人の分まで保険料を負担する」ことには合理性があります。

事前確定届出給与のメリットをまとめると、以下のようになります。

社会保険料の節約になる

高額療養費制度のおかげで、医療費がものすごくかかった時の自己負担額が減る

まったく同じ年収にもかかわらず、事前確定届出給与によって「月給・ボーナス」のバランスを変えるだけで、このような状況が発生します。

この点が現状問題になっていないのは、このやり方をしている人や、このやり方をして高額療養費制度のお世話になっている人が少ないからなのかもしれません。

理屈で考えると、本当に不思議な制度の穴と言えるでしょう。

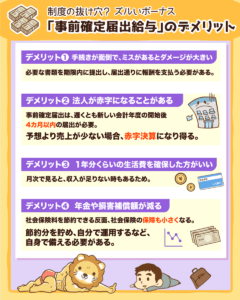

事前確定届出給与のデメリット

物事は、メリット・デメリットの両面を見て判断する必要があります。

結論からお伝えすると、決して小さいデメリットではありません。

具体的なデメリットは、以下の5つです。

- 手続きが面倒くさい(しかもミスると大ダメージ)

- 法人が赤字になることがある

- 最低でも生活費1年分を確保しておく必要がある

- 「年金」や「損害補償額」が減る

- 役員退職金が減る

デメリット①:手続きが面倒くさい(しかもミスると大ダメージ)

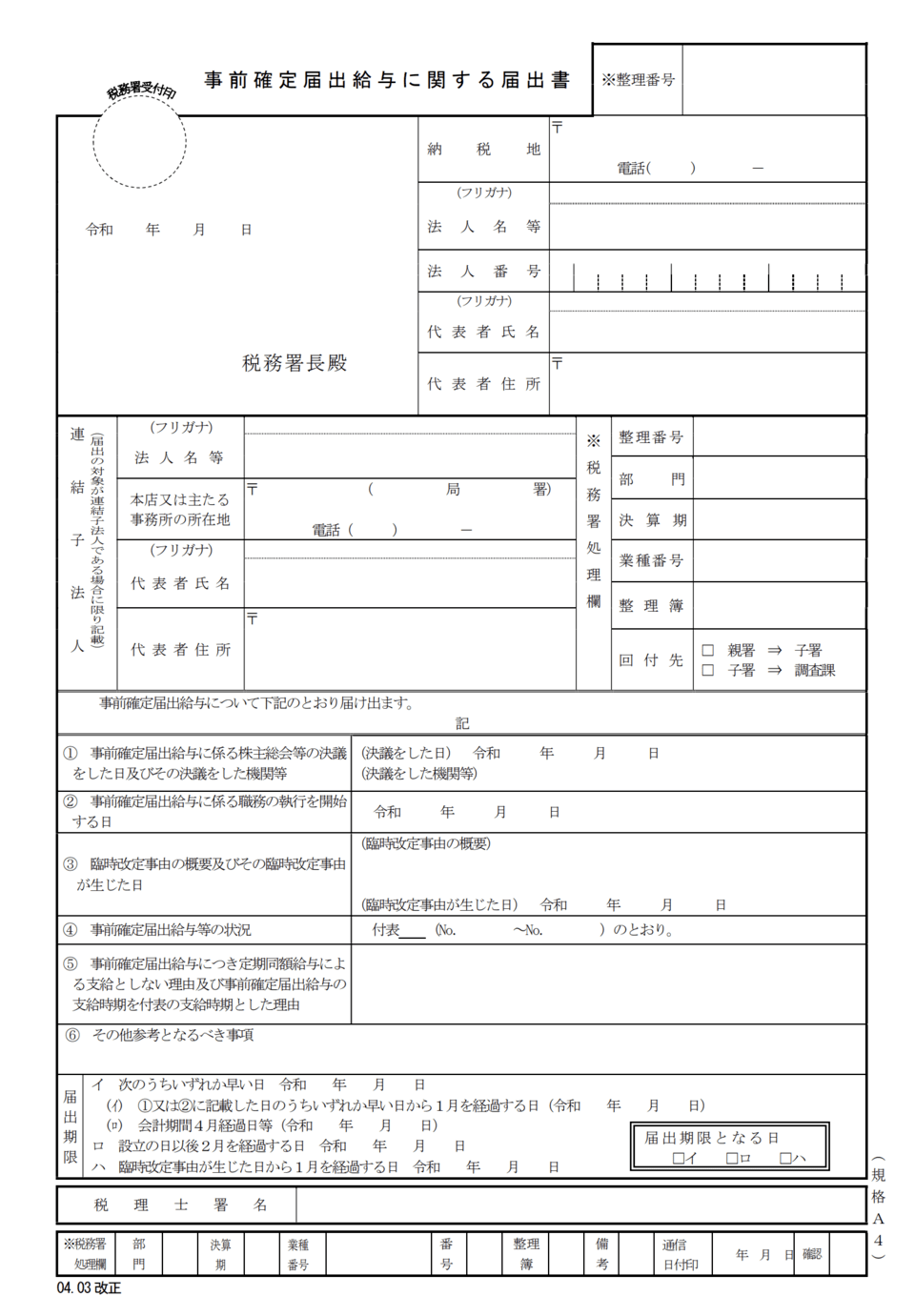

事前確定届出給与を使うには、期限までに税務署に以下のような「届出書」を提出する必要があります。

- 「株主総会議事録」を作る

- 「付表」を添付する

- 年金事務所に「賞与支払届」を提出する

いずれも、それほど難しくはないものの面倒くさい作業です。

さらに超重要なのが、届け出た通りの日に、届け出た通りの金額で役員報酬を振り込む必要があるということです。

仮に1日でも、1円でもズレると、非常に厄介なことになります。

必要な書類をきっちりそろえて期限までに提出し、届け出た通りに報酬支払をしないと、大ダメージというワケです。

デメリット②:法人が赤字になることがある

事前確定届出給与の届け出には、期限があります。

遅くとも、新しい会計年度が始まってから4カ月が経つ日までには、いくらの役員報酬を支払うか届け出ないといけません。

仮に1月頃にスタートした場合、4月頃までには届け出をしないといけないワケです。

4カ月しか経っていない時点で、「今年1年間でいくら稼げるか」が分かるでしょうか?

サラリーマンをしている人は「だいたい分かるのでは?」と思うかもしれません。

なぜならサラリーマンの給料は、1年の間にそれほど大きく変動しないのが普通だからです。

しかし自分で事業をしている人は、「そんなの分かるはずない!」と思うでしょう。

- 1月の売上:15万円

- 4月の売上:40万円

- 7月の売上:100万円

- 11月の売上:3万円

もっとも、このようになるからこそ上振れもするワケです。

事業においては、最低でも1年の売上を通してならすクセを付けた方が良いでしょう。

事業の種類にはよるものの、「今年の売上がいくらになるかは、今年が終わらないと分からない」というのは、珍しいことではありません。

にもかかわらず事前確定届出給与は、役員報酬を「事前」に「確定」させてしまうワケです。

- 売上:300万円

- 役員報酬:500万円

→ 「赤字決算になってしまった」

決算書が赤字になると、銀行や大家さんからの信用が下がり、お金や家・オフィスを借りにくくなります。

デメリット③:最低でも生活費1年分を確保しておく必要がある

事前確定届出給与で社会保険料を節約する場合、役員報酬は以下のような形になります。

- 毎月の給与:ちょっぴり

- 年イチの賞与:たっぷり

役員個人としては、年間で見るとたっぷりお金が入ってくるものの、月単位で見るとお財布が寂しいタイミングも出てくるワケです。

先ほど紹介した例の場合、毎月5万円しかもらえない状況になっていました。

日々の生活を安定して営むには、最低でも「1年分の生活費」を事前に確保しておく必要があります。

デメリット④:「年金」や「損害補償額」が減る

事前確定届出給与のメリットとして、「社会保険料の節約」を紹介しました。

しかし裏返しのデメリットとして、社会保険から受けられる保障が小さくなることが挙げられます。

- 厚生年金保険料の節約になる

→ 受け取れる「厚生年金」も少なくなる - 健康保険料の節約になる

→ 受け取れる「傷病手当金」や「出産手当金」も少なくなる

もっとも、厚生年金はもともと割に合わない年金で払い損になることも少なくないため、そこまで気にしなくても良いかもしれません。

なお傷病手当金や出産手当金は「標準報酬月額」を基に計算されるため、高額療養費制度と同じく役員賞与の分は無視されます。(以下のようなイメージ)

- 月々の役員給与が66万円の場合

→ 手当:14,447円/1日 - 月々の役員給与が5万円の場合

→ 手当:1,287円/1日

- 出産費用を多めに見積もっておく

- 生活防衛資金を多めに持っておく

- 社会保険料の節約分はきっちり貯めておく

結局、事前確定届出給与でボーナスをドカっと出す方法は、「ある程度キャッシュリッチな人」にしかおすすめできないというワケです。

デメリット⑤:役員退職金が減る

今回細かい説明は省略しますが、退職金の税金はとてもお得になっています。

会社の支払う税金(=法人税など)が減る

- 「退職金が経費になる」→「利益が減る」→「税金も減る」という流れ

個人として支払う税金(=所得税など)も少ない

- 退職金は、普通の給料や賞与とは違う方法で税金が計算される

- 給与でもらう場合の税金:約140万円

- 退職金でもらう場合の税金:0円

この点は、FPの勉強している人であれば納得できる部分かもしれません。

有利な退職金を使うために、「役員退職金としてたっぷり払うぞ!」と言いたいところですが、この点について国から「不相当に高額な退職金はダメ」という制限がかけられています。

極端な話、「退職金10億円」のようなことを簡単に認めると、節税パラダイスになってしまうからです。

この掛け算の金額までであれば、「不相当に高額ではない」と納得してもらいやすいワケです。

肝心の計算式はややこしいですが、今回の話で大事なのは、掛け算の中に「報酬月額」が入っているという点です。

繰り返しになりますが、事前確定届出給与で社会保険料を節約する場合、役員報酬は以下のような形になります。

- 毎月の給与:ちょっぴり

- 年イチの賞与:たっぷり

すると、先ほどお伝えした「最終報酬月額 × 勤続年数 × 功績倍率」という計算式の結果も、当然小さくなります。

結果として、役員退職金として認められる金額が小さくなるのです。

役員退職金のポイントをまとめます。

事前確定届出給与で社会保険料を節約すると、役員退職金で税金を節約するのが難しくなる

退職する時期が近づくと(退職予定の5年前など)、事前確定届出給与を考え直した方が、結局手取りが多くなる可能性がある

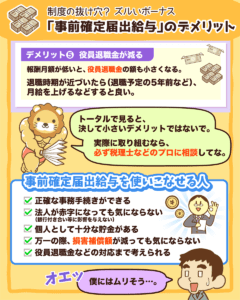

ここまでのデメリットを裏返せば、事前確定届出給与を使いこなせる人が見えてきます。

- 正確な事務手続きができる

- 法人が赤字になっても気にならない(銀行付き合いなどに影響を与えない)

- 個人として十分な貯金がある

- 万が一の際、損害補償額が減っても気にならない

- 役員退職金などの対応まで考えられる

上記のような要素をすべて満たせる人は、少数派かもしれません。

また説明が複雑になるので今回は詳しく説明しませんでしたが、社会保険料を削減すると、法人税・所得税などの税金は増えます。

トータルで見て「かなりお得」なのは変わりませんが、節税額の見極めには細かいシミュレーションが必要です。

実際に取り組みを検討する際は、社長1人で考えて運用するのはほぼ不可能なので、必ず税理士などのプロに相談するようにしましょう。

個別ケースに最適化したければ、個別の事情に合わせた対応が必要になります。

もちろんリベ大税理士法人でもバッチリ相談に乗ることが可能なので、税理士選びに悩んでいる人は、ぜひお問い合わせください。

うまくすると効果的な資産形成が期待できる一方、ちょっとした勘違い・思い込みが命取りになるので、検討は慎重に行いましょう。

まとめ:世の中の制度の「穴」を上手に利用して、自由への道を切り開こう!

今回の記事では、以下の3点について解説しました。

事前確定届出給与とは

事前確定届出給与のメリット

事前確定届出給与のデメリット

事前確定届出給与というのは、役員報酬の支払い方の1つです。

「誰に・いつ・いくら支払う」という内容について、事前に税務署に届け出をする方法です。

利益操作にならないため、「合法的なボーナス」として認められています。

賞与にかかる社会保険料は、「賞与の金額 × 社会保険料率」で決まります。

健康保険は賞与が「573万円」を超えると保険料はかからず、厚生年金は賞与が「150万円」を超えると保険料はかかりません。

そのため一定以上の年収になると、月給の割合を減らして賞与の割合を増やすことで、社会保険料の節約になるワケです。

年間の社会保険料の節約額は、数十万円~数百万円レベルのインパクトがあります。

高額療養費の自己負担限度額は、「標準報酬月額」を基に決まります。

そのため年収2,000万円の人でも、「月給5万円・賞与1,940万円」という人は、いくら医療費がかかっても自己負担限度額は月5万円強で済みます。

主なデメリットは、以下の5つです。

① 手続きが面倒くさい(しかもミスると大ダメージ)

② 法人が赤字になることがある

③ 最低でも生活費1年分を確保しておく必要がある

→ 逆に言うと、生活費1年分以上の貯金がある人にとっては、デメリットにならない。

④ 「年金」や「損害補償額」が減る

→ ただし、厚生年金はもともと払い損の年金。この方法で浮いたお金を自分で運用して増やせる人にとって、厚生年金が減ることは問題にならない。

⑤ 役員退職金が減る

→ ただし、役員退職金を出す時期が近づいてから(退職予定の5年前など)役員報酬の月給を上げておけば問題にならない。

実際に取り組む際は、税理士などの専門家への相談や、慎重な検討が必要です。

繰り返しになりますが、今回の内容に興味を持った社長さんは、ぜひリベ大税理士法人の活用も検討してください。

皆さんは、次のうちどちらの人でしょうか?

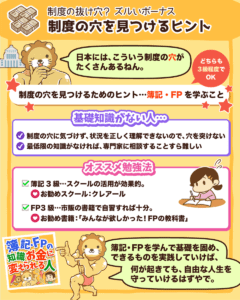

あまりにおかしな制度のゆがみは、法改正によって修正されていきます。

しかし法律を人間が作る以上、どこかに必ず穴は生まれるのが現実です。

お金持ちの人たちは、大なり小なりこのような穴を利用しているものです。

最後に、今回紹介したような穴を見つけるためのヒントをお伝えします。

金融リテラシーの土台として、できるだけ早いうちに以下レベルの知識は身に付けておきましょう。

簿記3級

FP3級

今回解説した上級者向けの話も、簿記・FPの知識がある人とない人では、「学びの深さ」「理解のレベル」が全く異なるはずです。

基礎知識がない人は、以下のような状態になります。

基礎をすっ飛ばして、「美味しい話だけ教えて!」というのは無理な話です。

そして今回解説したような内容を正しく実践するには、専門家への相談も必要です。

しかし、最低限の簿記・FPの知識がなければ、専門家に相談することすら難しくなります。

知識がなければ正しい形で話を伝えられず、専門家からのアドバイスもチンプンカンプンでしょう。

加えて、以下の点をコツコツ積み上げていくことも大切です。

- リベ大のコンテンツなどでしっかり勉強する

- 勉強するだけではなく、実践もする

- 専門家を有効活用する

これを続けることで、自分の将来に「天と地の差」が生まれるはずです。

10年後には、数百万円〜1千万円単位で資産額が変わると言っても過言ではないでしょう。

今回解説したようなマニアックなお金の知識を理解している人であれば、貧乏になる方が難しいはずです。

世の中には、このような知識がまだまだたくさんあります。

FPと簿記の勉強方法についても、簡単に解説します。

FP3級に関しては、市販の書籍を1冊~2冊購入して自習すれば十分です。

なぜなら暗記がメインで、ややこしい話がないからです。

「みんなが欲しかった!FPの教科書 3級」や「史上最強のFP3級テキスト」など、クオリティの高い教材がたくさん出されており、独学でも学習しやすくなっています。

一方の簿記に関しては、勉強が得意な人以外はスクールの活用をおすすめします。

なぜなら、簿記はただの暗記では対応できないからです。

リベ大では、以前からクレアールというスクールの活用をおすすめしています。

クレアール

簿記はかなりクセのある技術なので、プロから学んで正しく理解することが重要です。

クレアールがおすすめな理由は、以下の通りです。

教材のクオリティが高く、試験に出ない重要性の低い部分はカットされている。

値段が約1万円と破格の安さで、大手スクールの半分以下の金額になっている。

メール・電話での相談が無制限にできる。

「受験できなかった」「合格できなかった」など、万が一の場合でも1年間は無料でWeb講義が受講でき、各種サポートも活用できる。

ネット試験に対応したトレーニングシステム(CBT模試)も導入されている。

簿記3級の合格率は、全体平均では40%〜50%ほどですが、スクールの利用者は合格率が格段に上がります。

クレアールでは「無料教材サンプル」の請求もできるので、「簿記3級を学んでみたい!」という人は、ぜひサンプルを請求してみてください。

FPや簿記を学んで基礎を固め、その上で今回解説したような内容の中から、できるものを実践していきましょう。

「ローマは1日にしてならず」という言葉もあります。

逆に言うと、正しく時間をかけていけば、盤石な家計(=ローマ)を築くこともできます。

盤石な家計があれば、誰が攻めてきても何が起きても、自分の自由な人生を守れるでしょう。

リベ大では、引き続き皆さんの金融リテラシーを高める情報を発信し続けていきます。

今回の記事は非常にボリューミーでしたが、最後までお付き合いいただきありがとうございました。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!