こんにちは、こぱんです!

資産運用の世界には、2種類の「儲け」があります。

- キャピタルゲイン

→値上がり益(売却益) - インカムゲイン

→配当金、利子、家賃収入など

2種類の儲けのうち、インカムゲインを安定的に得る手段は、以下のものがおすすめです。

今回の記事では、不動産ファンドについて、詳しく解説していきます。

実物の不動産には、

銀行からの融資を活用できる

自分で手を加えられる柔軟さがある

という、メリットがありますが、

動く金額が大きいため、初心者は手を出しにくい

という、デメリットもあります。

今回の記事で紹介する3つのファンドを購入することで、インカムゲインである分配金が毎月振り込まれる状況を構築できます。

この記事の内容は、インカムゲインが好きな投資家にとっては、とても役立つ内容になっています。

▼「毎月分配投資信託」がなぜ危険なのか気になる方は、以下の記事を参考にどうぞ!

目次

解説動画:J-REITを使って「ぼったくられず」に毎月家賃収入を得る方法【3つのファンドを買うだけ】

このブログの内容は下記の動画でも解説しています!

毎月家賃が得られるJ-REITおすすめファンド

結論からお伝えすると、以下の3つのJ-REITファンドを購入すると、分配金が毎月振り込まれるようになります。

| コード | ファンド名 | 信託報酬 | 分配月 |

| 2556 | One ETF 東証REIT指数 | 0.155% | 1月、4月、7月、10月 |

| 1343 | NEXT FUNDS 東証REIT指数連動型上場投信 | 0.155% | 2月、5月、8月、11月 |

| 1488 | ダイワ上場投信-東証REIT指数 | 0.155% | 3月、6月、9月、12月 |

上の表の通り、この3つのファンドを購入すれば、1~12月まで、毎月分配金が振り込まれることがわかります。

2020年7月現在、これら3つのファンドの利回りは約4.0%です。

- 東証一部全銘柄の平均配当利回り:1.79%

- 定期預金の金利:0.2%

- 10年モノの日本国債の利回り:0.012%

- 10年モノの米国国債の利回り:0.6%

紹介した3つのファンドは全て、配当金の分配月が違うだけで、他の特徴は一緒です。

その特徴とは、以下の4つ。

J-REITおすすめファンドの4つの特徴

- ETFであり、仕組み上タコ足分配がありえない

- J-REIT指数に連動している

- インデックスファンドである

- 類似商品の中で信託報酬が最安(0.155%)クラス

ETFは、「上場投資信託」です。

ETFは仕組み上、タコ足分配ができません。

タコ足分配とは、例えば以下のようなことを指します。

一方で、ETFは分配金の原資について、「ファンドが保有する資産が生み出した利子や配当金」と決められています。

そのため、“法令上”タコ足分配ができないことになってるのです。

ETFとは対極なのが、ぼったくりファンドの典型である「毎月分配型投資信託」です。

このぼったくりファンドの特徴は以下の通り。

先ほど紹介したETFは、

タコ足分配がありえない

買い付け手数料が激安(無料もあり)

運用コストが低い

と、ぼったくりである「毎月分配型投資信託」とは全く違うことがわかります。

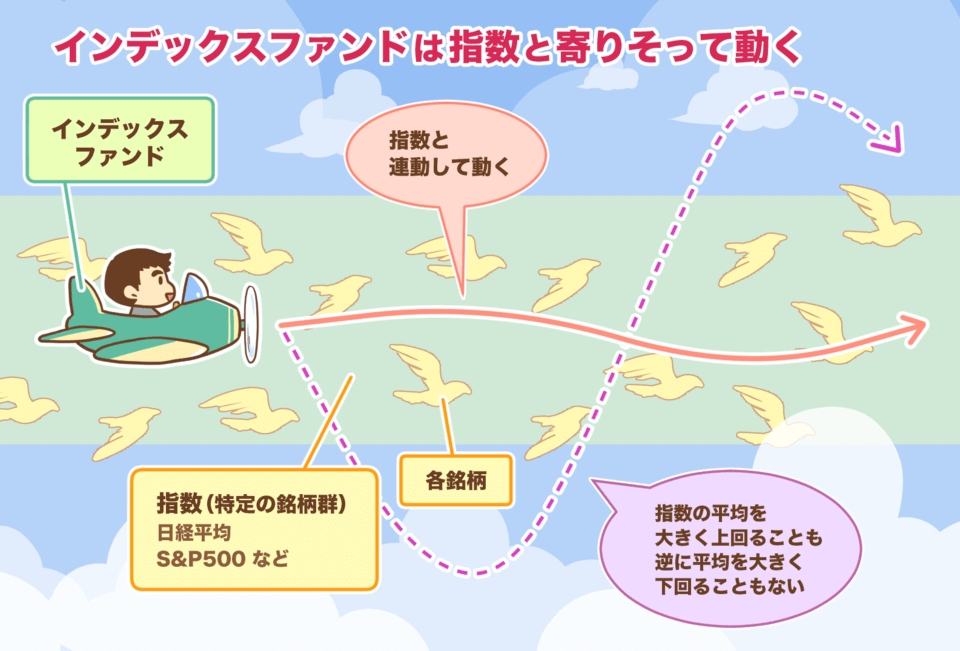

さらに先ほど紹介した3つのファンドは、アクティブファンドではなく、J-REITに連動しているインデックスファンドです。

▼図解でわかるインデックスファンドの特徴

インデックスファンドは、指数と連動して動くため、指数自体がダメであれば、良い成績を残すことはできません。

J-REIT指数は魅力的なのか?

まず、J-REITとは、以下のような指数です。

- 東京証券取引所に上場しているREIT全銘柄の時価総額加重平均

- 2020年3月31日時点を1,000ポイントとする

ここからは、J-REIT指数に関する以下の3点について、解説していきます。

- チャートの動き

- コロナ後の現状

- 今後について

J-REIT指数のチャートの動き

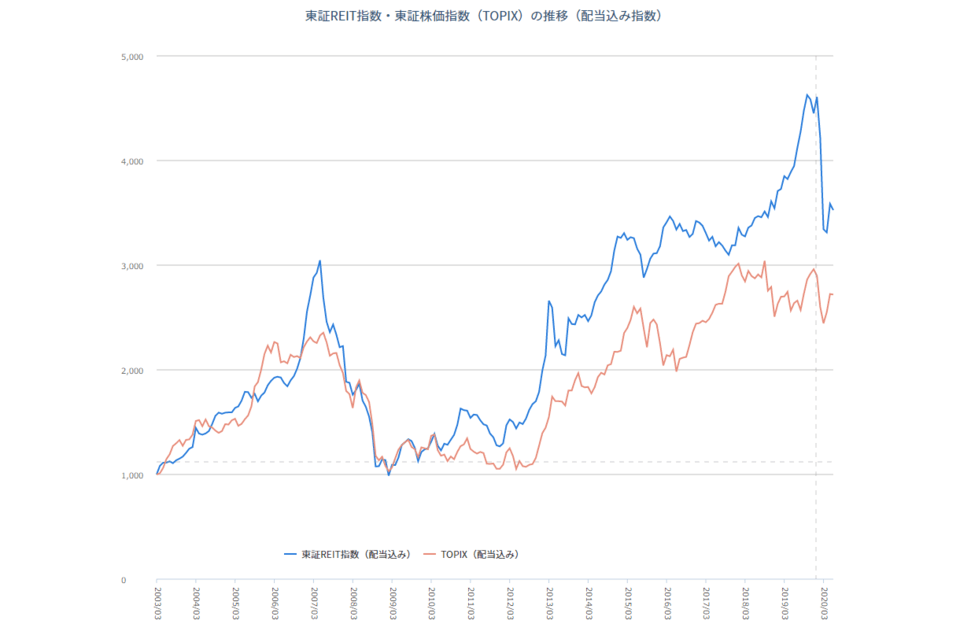

2003年以降のJ-REIT指数とTOPIXを比較したのが、以下のグラフです。

2003年以降、17年間で約3.5倍に成長しており、年利換算すると、複利で約7.65%です。

過去のデータを元にして、J-REITを1年間保有すると、以下のことがわかります。

- 約70%の確率で-14.7%~+23.9%の間に収まる

- 約90%の確率で-34.0%~+43.2%の間に収まる

実物の不動産は、“ミドルリスク・ミドルリターン”と言われることが多いです。

一方で、不動産“ファンド”は、株式以上にハイリスクな資産だと言えます。

2020年3月のコロナショックでは、J-REIT指数は2,200ポイント→約1,100ポイントまで、約50%下落しました。

2020年7月現在、1,700ポイント弱まで戻していますが、それでも直近高値から-23%です。

まとめると、J-REIT指数に対して、以下のような数字のイメージを持っておくと良いでしょう。

コロナショック後の現状

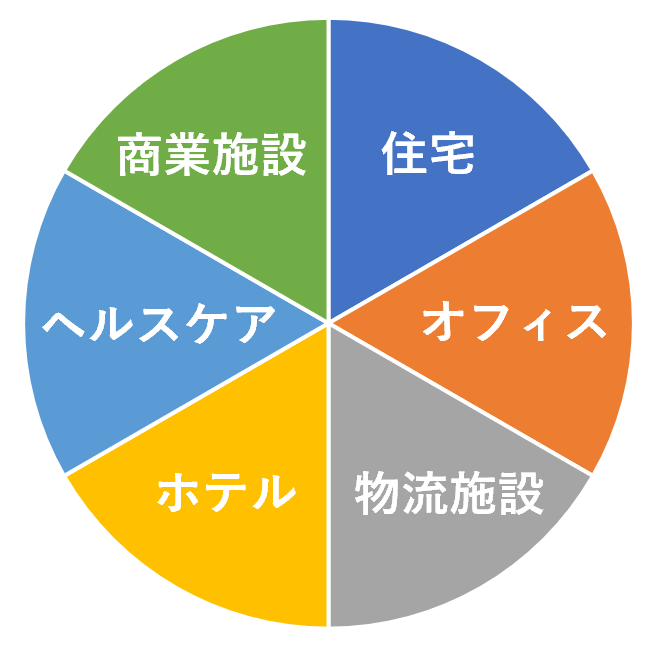

J-REIT指数の中には、以下のように住宅や物流施設、ホテルなど、様々な不動産が含まれています。

オフィスについては、リモートワークの促進で需要が低下。

有名なIT企業の中には、オフィスをなくしてしまった会社もあるため、賃料減額は避けられない状況です。

ホテル(観光業)は、「GoToトラベルキャンペーン」を強行して支える必要があるほど、壊滅的な状況だと言えます。

さらに、商業施設もオフィスやホテルと同じように壊滅的な状況。

大型のショッピングモールに、これまで通りの人が戻るために、2~3年の時間がかかるといった予測もあるほどです。

一方で、物流施設や住宅は、Stay Homeの影響もあり、底堅く推移しています。

Amazonや楽天など通販で買い物をする人が増えているため、宅配の拠点となっている物流施設は、100%に近い稼働率が続いています。

また、都市圏の住宅(マンション)についても、家賃が下がるといった影響はありません。

好立地な高級マンションは、家賃の値下げなどもなく、空き室も出ずに、好調な運営が続いているのです。

では、今後の展望について解説していきます。

J-REIT指数の今後の展望

このタイミングであえて、オフィスやホテル系のRIETに逆張りの投資をしてもいいかもしれません。

J-REIT指数全体では、以下のように、トータルでバランスが取れているようにも見えます。

→オフィスやホテル、商業施設

→物流施設や住宅

現状のJ-REIT指数は、決して割高ではありませんが、超割安とも言えません。

1つ目のプラスポイント:人口減少と同時に都心回帰も続く

都心に人が戻ってくるため、都市圏の不動産は底堅く推移することが予測されます。

人口減少によって、最初に空き家やゴーストタウン化に悩むのは、間違いなく郊外です。

J-REITの保有物件は、都市圏の物件が多いため、郊外とは違った傾向になるはずです。

2つ目のプラスポイント:世界中でお札を刷り過ぎている

コロナショックへの対応で、世界中の政府がお札を刷っているため、今後、インフレの進行懸念があります。

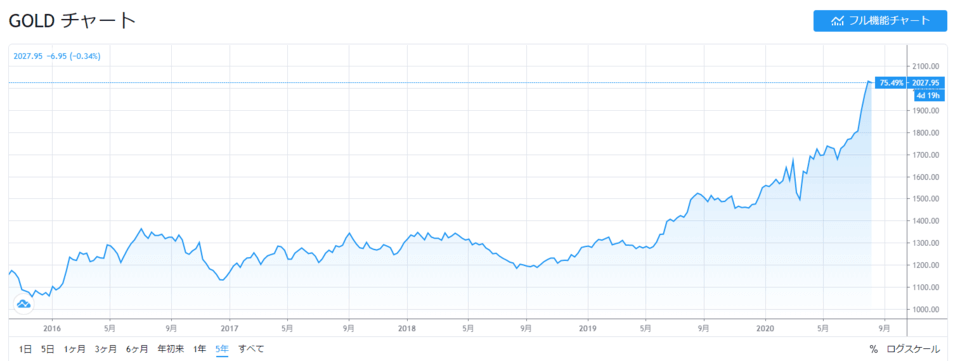

下のチャートを見て分かるように、金(ゴールド)も急騰中です。

歴史的に見て、ゴールドや不動産はインフレに強いです。

株や債券を「伝統的資産」と呼ぶ一方で、ゴールドやREIT(不動産)は、伝統的資産に替わる、オルタナティブ(代替的な)資産と呼ばれています。

イメージとしては、以下の通り。

2019年は、J-REITが世界最強のREIT指数でした。

米国REITが15%の伸びを示す一方で、J-REITは32%も伸びているので、「J-REITを持たざるリスク」が指摘されたほどです。

そして、2020年はゴールド。

コロナショックの底値から、すでに30%弱の価格上昇と勢いがあります。

まとめ:インカムゲインを受け取るのは1つの成功体験になる

今回の記事では、以下の3つのJ-REITファンドを購入すれば、「ぼったくられることなく」毎月分配金が得られることを紹介しました。

| コード | ファンド名 | 信託報酬 | 分配月 |

| 2556 | One ETF 東証REIT指数 | 0.155% | 1月、4月、7月、10月 |

| 1343 | NEXT FUNDS 東証REIT指数連動型上場投信 | 0.155% | 2月、5月、8月、11月 |

| 1488 | ダイワ上場投信-東証REIT指数 | 0.155% | 3月、6月、9月、12月 |

J-REIT指数とは、日本のREIT(不動産ファンド)をかき集めたものです。

過去17年間を通して、配当込みで約3.5倍の成長をしており、年利換算すると、複利で7.65%となっています。

先ほど紹介した、J-REIT指数に連動した3つのファンドの分配金利回りは、現状約4.0%。

しかし経済危機が起きると、50%以上暴落する可能性のあるハイリスクな資産でもあります。

一方で、J-REITファンドを長期的に見ると、

インカムゲインを取りつつ

キャピタルゲインも狙える

資産の一つであることもわかります。

指数買いしておいて、数年後にオフィスやホテルの稼働が戻ってきたタイミングで、全体として利益を受けられるといったように考えておくと良いでしょう^^

J-REIT関連の投資信託を「銀行」の窓口で購入すると、

取られてしまい、運用コストが非常に高くなってしまいます。

一方、ネット証券であれば、

このように、銀行よりも圧倒的に低コストで運用が可能です。

J-REITファンドの購入によって、毎月数千円でもお金が振り込まれてくると、

無駄遣いせずに、もっと貯めよう

もっとお金を稼いで、金の木を買おう

こういった気持ちがどんどん育ってきます。

米国株を中心としつつ、ポートフォリオの一部にJ-REITを組み込んで、毎月お金が入ってくる喜びを、ぜひ味わってみてください。

以上、こぱんでした!

もしJ-REITを購入したい人は、リベ大では楽天証券とSBI証券をおすすめしています。

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼投資に興味がある人に読んで欲しい記事がこちら!