皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

今回は2024年の第12弾として、皆さんの資産形成に関係する重要なニュースを厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間がない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

解説動画:【知らないと損】2024年12月 学長が選ぶ「お得」「トレンド」お金のニュース Best7

このブログの内容は、以下の動画でも解説しています!

【2024年 第12弾】お金のニュース

ニュース1:ヤマダデンキの積立預金 実質年利18%以上で話題沸騰!でも...?

1つ目のニュースは、2024年12月3日のImpress Watchから、「ヤマダデンキ、積立預金キャンペーン中止 年利18%で話題も「見通し甘かった」」です。

家電量販店 ヤマダデンキが展開している「ヤマダNEO BANK」で積み立て預金をすると、年利が10%以上になると話題になりました。

しかし申し込みが殺到しすぎたため、キャンペーンが中止になったというニュースです。

ヤマダ電気がd NEOBANK(旧住信SBIネット銀行)と提携して展開しているヤマダ NEOBANKが、「うちの銀行に定期預金(ヤマダ積立預金プログラム)してくれたら、1年後に10%分のヤマダポイントを付けますよ!」というキャンペーンを打ち出しました。

通常5%のところ、今回キャンペーンで特別に10%にするというものです。

例えば月5万円ずつ預けると、1年後の60万円に対して10%分の6万ポイントがもらえるワケです。

上記の話が広まり、申し込みが殺到しました。

なにしろ実質的な年利に換算すると、約18.5%にもなるためです。

ネットでインフルエンサーたちがこぞって伝えたのもあり、

- 「最強のポイ活!銀行だから元本保障されてるし、やらない手はない!」

- 「1年後何を買おうかな。1,000万預けちゃおうかな」

- 「NISAよりも安全で利回りが高い!NISAを売却してヤマダに預けようかな!みんな急げ!」

というように、多くの人が申し込みました。

申し込みが殺到しすぎて、ヤマダ NEOBANKがキャンペーンの「中止」を発表。

(参考:【お詫び】「ヤマダ積立預金 満期特典」中止のお知らせ)

「見通しが甘かったです!お詫びに、一人につき3,000ポイントを付与します」という具合です。

- 「言っていた話と違うじゃないか!」

- 「3,000ポイントもらって、個人情報を抜かれたのと同じ!」

- 「もう二度とヤマダで買い物はしない!」

といった声で溢れました。

ヤマダデンキ側、ユーザー側ともに、実質年率18%、金額上限なしキャンペーンが成立しない事は予測できたはずです。

皆さんにお伝えしたいアドバイスは以下の通りです。

10%の還元が発表された時、リベ大にも以下のようにたくさんの質問が来ました。

- 「10%ならお得ですよね?やったほうが良いですよね?」

- 「損しないし、やるだけやろうと思うんですけど、良いですかね?」

その時にも、「この手のキャンペーンは何かの制限を設けないと成立しない。落とし穴がないかチェックした方が良い」とお伝えしていました。

銀行としては10億円預けられると、1年後に1億ポイントを渡さないといけないワケです。

銀行金利に限らず、

- 相場より極端に安い商品やサービス

- 相場より極端に高い利回りの投資商品

- お得過ぎるキャンペーン

などは仕組み的に成立しないため、何か罠があると考えましょう。

- 粗悪な商品を掴まされる

- 偽ブランドや、ショッピング詐欺に引っかかる

- ポンジスキームや、投資詐欺に引っかかる

- 欲しくない商品を強引に買わされる

- 今回のようにすぐ終了(中止)になる

結論、相場から逸脱した商品やサービスには近寄らない方が無難です。

仕組みや商流を自分で説明出来ないのであれば、なおさら注意してください。

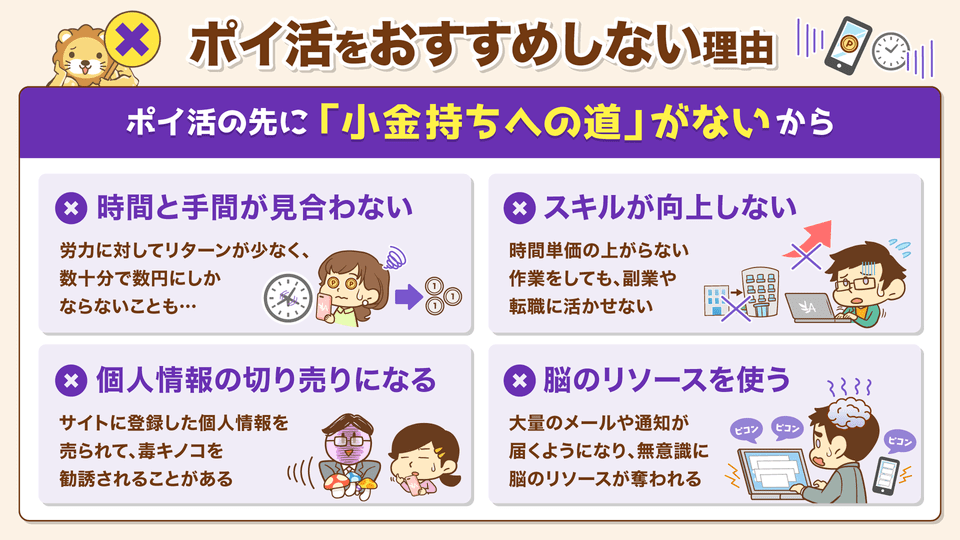

リベ大では一貫して、「ポイ活はやめましょう」とお伝えしています。

なぜなら、「ポイ活の先に小金持ち山への道はないから」です。

時間と手間が見合わない

スキルが向上しない

個人情報の切り売りになる

脳のリソースを使う

その割に、得られる利益は微々たるものです。

ポイ活でお金持ちになっているインフルエンサーは、ポイ活でお金持ちになったのではなく、ポイ活のアフィリエイトでお金持ちになっているだけです。

そこは間違えないようにしましょう。

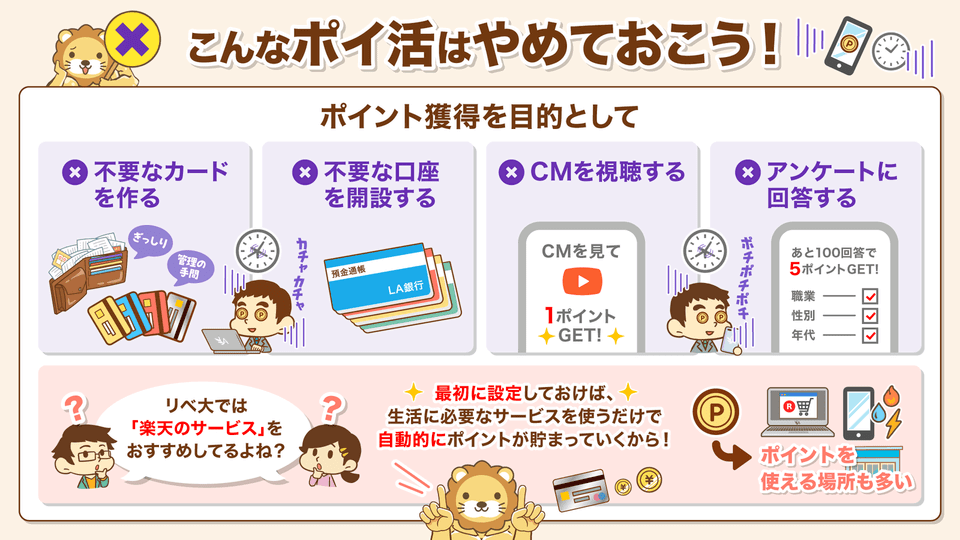

ちなみにリベ大で定義してるポイ活とは、「ポイントをもらうために、わざわざ追加で何かを行う活動」の事です。

ポイントのために不要なカードを作る

ポイントのために不要な口座を開設する

ポイントのために◯◯を行う

一方で、本来ポイントがもらえなくても使うべきものを使い、勝手にポイントが付いてくるようなものは、ポイ活とは定義していません。

クレカを使う事で、

- 家計管理がしやすくなり

- 手間も減り

- ポイントがついてくる

というものならOKです。

大事なのは、ポイントに惑わされるのではなく、ポイントがもらえようがもらえまいが、本質的に必要なもの、価値がある物やサービスなら利用する。

ポイントがもらえないと使わないものであれば、買わない、利用しない。

節約できることは素晴らしいですが、残念ながら節約だけでは資産5,000万円超の小金持ち山に到達するのは難しいのが現実です。

節約一点突破で100点を取るよりも、以下のように「お金にまつわる5つの力」を組み合わせて、総合的に資産を増やしていくことが重要になります。

- 支出管理表を作り、大きな固定費を抑えて家計管理をする【貯める力】

- 新NISAで優良なインデックスファンドを買う【増やす力】

- 副業や転職、昇給で収入を増やす【稼ぐ力】

- 自己投資をする【使う力】

- 自分の富を堅守する【守る力】

いつもどんな時も、皆さんを小金持ち山へ連れて行ってくれるのは、自分自身で鍛えたお金にまつわる5つの力がベースになります。

ニュース2:【税金対策】目には目を、歯には歯を、AIにはAIを!

2つ目のニュースは、2024年12月1日のアスケイから、「国税庁が税務調査にAI導入で追徴課税が過去最高に!今後の税務調査の傾向と対策を考える」です。

税務調査にAIが導入され、がっぽり税金を取られる人が増えているようです。

国税庁によると、

- 2024年6月までの1年間に行われた各地の国税局の税務調査で

- 所得税の申告漏れを指摘して、追加で税金を取った額が全国で約1,398億円になり

- これまでで最も多かった

とのことです。

税務調査の件数は約60万件で、そのうち所得の申告漏れなどが指摘されたのは約31万件。

税務調査に入られた人の「2人に1人」が、誤りなどを指摘され、追加の税金を払うことになったワケです。

つまり、税務調査の精度が上がっているワケです。

その立役者が、AI(人工知能)と言われています。

国税庁は、AIに申告漏れがあった事例を大量に学習させ、申告漏れのおそれのある納税者をしっかりターゲットしています。

税務調査に入って申告漏れが見つからなければ、時間の無駄です。

- 納税者:税務調査の対応で時間が取られる

- 税務署員:時間を無駄にする

このように、両者にとって良いことがありません。

今後も効率的な調査をするためにも、ますますAIが活用されていくことになるでしょう。

ちなみに個人が納める「所得税」の税務調査だけではなく、法人が納める「法人税」などの税務調査でもAIが活用されています。

国税庁のAIにより、申告漏れを捕捉される人は今後も増えるでしょう。

しかしITの進化を利用できるのは、国税庁だけではありません。

- 目には目を

- 歯には歯を

- ITにはITを

というワケで、納税者サイドも確定申告にITを活用していきましょう。

最近リベ大でも紹介している「タックスナップ」なども有力候補になります。

タックスナップは、以下のような特徴がある便利アプリです。

- 個人事業主・フリーランス向けの確定申告アプリ

- スマホ1つ、スワイプだけで仕訳ができる

- 月額980円から使える

- 税理士のリスクチェックサービスもある

- 勘定科目はAIが判定してくれる

- 経費になるかどうかAIが判定してくれる

- 税務調査リスクもAIが判定してくれる

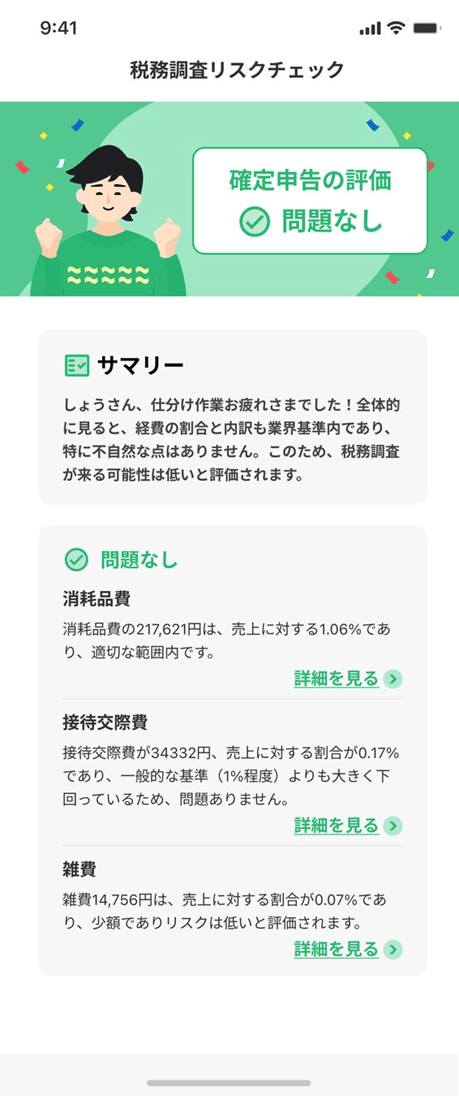

AIによる税務調査のリスクチェックは、以下のようなイメージです。

- 売上に対して、経費が多すぎないか?

- 交際費が多すぎないか?

- 使途不明の経費(雑費)が多すぎないか?

というような内容を、AIがチェックしてくれるワケです。

国税庁のAIも、同業種の他の人の申告書と比べて、

- 利益率が低すぎないか?

- 使い過ぎている経費がないか?

という点を見ているはずです。

そして、フツウの人とは明らかに違う「異常な申告書」を見つけると、税務調査に踏み切る流れになります。

結果的に税務調査が入るリスクは低くなり、仮に入ったとしても誤りを指摘されてダメージを負う可能性も下がります。

タックスナップをおすすめできる人は、スモールビジネスを持っている人や、起業したてのフリーランスです。

- 安い

- 従来の確定申告ソフトと比べ、手間暇がかからない

- 80点以上の申告書が作れる

上記のような点で、まさに小規模事業者にうってつけというワケです。

今はITの進化のおかげで、確定申告もかなりラクになりました。

- 面倒くさい

- よく分からない

- 放置しておいても大丈夫だろう

このような迂闊な気持ちで税金トラブルを起こしてしまわないように、くれぐれも注意してください。

しっかり稼いで、余計なお金・手間暇を掛けずに納めるものは納め、どんどん収入と資産を増やしていきましょう。

ニュース3:「健康資産」を失わないために、トンデモ医療には気をつけよう

3つ目のニュースは、次の2つをまとめて紹介します。

① 2024年12月2日の週刊現代から、「美容外科が、がん治療にまで進出...「免疫療法は最先端のがん治療である」という危険すぎる誤解」

② 2024年12月2日の週刊現代から、「がんの「自由診療」を選択した人に待ち受ける治療効果以外の「思わぬ罠」」

- 先進医療を最先端の治療だと勘違いしている人が多いよ!

- 標準治療こそが最高の治療だよ!

- エビデンスのない自由診療に気をつけよう!

- 肺がんを患った72歳の男性が、都内の有名な美容外科クリニックで、「NK細胞療法」というがんの自由診療を受けた。

- 6回1クールで、治療総額は約250万円。

- 治療後に検査をしてみると、肺がんは小さくなるどころかむしろ広がっていたため、治療をストップ。

- その後抗がん剤治療に切り替え、奇跡的に回復した。

- このような効果のはっきりしない自由診療や民間療法に手を出すがん患者が後を絶たない。

- 大金を失った上に病状まで悪化させる状況に、医師たちが警鐘を鳴らしている。

日本医科大学 武蔵小杉病院腫瘍内科の勝俣範之(かつまたのりゆき)氏は、次のように語っています。

たとえエビデンスのない治療法であっても、医師免許さえあれば、法外な金額で「治療」と称して提供できてしまいます。

なかでも危険なのが、ここ数年で増えてきた美容外科での、がんの自由診療です。

なぜ美容外科が、がんの自由診療に乗り出してきたのか。それは、がんのほうが訴訟が圧倒的に少ないからです。

美容は治療がうまくいったか、いかなかったのかがはっきりとわかります。

一方、がんは効いているのか、効いていないのかよくわからず、訴訟に発展しにくい。

医師免許は性善説にもとづいて設計されています。こうした自由診療を野放図(のほうず)にしておくのは危険でしょう。

リベ大は、お金の教養を通じて、「お金に困らず自由に生きられる人を増やす」というミッションを掲げて運営してきました。

自由の土台になるのはお金、そしてさらにその根底にあるのは健康資産です。

- 健康でないと、稼ぐ力が減る

- 健康でないと、お金から価値を引き出せない(使うことを楽しめない)

- 長生きした方が、資産所得も増える

このような理由があるからです。

リベ大も、「リベ大クリニック」という医療クリニックグループを運営しています。

- 患者さんの医療ストレスをなるべく減らしたい

- 安心して相談できる場所を提供したい

- できる限り長く、健康で自由な人生を楽しんでほしい

病院選びは本当に大切です。

どこで診てもらうか、誰に診てもらうかで、文字通り運命が決まります。

医療業界には、お金儲けのための「とんでも医療」がはびこっているのも事実です。

特に自費診療においての、

- がん治療

- 美容

- 歯

あたりの治療には注意が必要です。

なんのエビデンスもなく効果が見込めないのに、高額ながん治療

規制の間をすり抜けた、効果が見込めない若返り治療(エクソソーム治療には近寄らない)

虫歯ではないのに、削られたり抜かれたりする歯科治療

もちろん世の中の多くの医師は、志を持って一生懸命治療にあたってくれます。

一方で、今回紹介したような、マーケティングが上手いだけの“とんでも医療”に騙されている人が少なくないのも事実です。

そして治療だけではなく、民間保険においても、保険会社の巧みなマーケティングに踊らされて、保険に入りすぎの状態になっている人もいるでしょう。

リベ大では、いつも次のようにお伝えしています。

皆さんは世界最高の保険(公的保険)に入っています!

公的保険をベースに、公的保険だけだとお金が足りないレアケースに、民間保険で補填しましょう。

- 掛け捨ての生命保険(自分が亡くなったら、生活に困る家族がいる場合のみ)

- 火災保険

- 対人・対物の損害保険(自動車保険/自転車保険)

このようにお伝えすると、「先進医療に備える医療保険は必要ですよね?」と質問してくれる人もいますが、リベ大では不要とお伝えしています。

公的保険と貯金があれば、十分備えられるからです。

「先進医療」にも、過度な期待を持つことは禁物。

たしかに先進医療は政府が認めた治療ではありますが、あくまでも研究という形で承認しているのであって「優れた最新の治療」という意味ではありません。

厚生労働省のホームページには、がんの先進医療だけで100以上も登録されています。

しかし、その先進医療の研究結果が良好で、科学的根拠があると認められ、保険医療になる割合はわずか6%に過ぎず、ほとんどの先進医療は効果を確認できていません。

「先進医療 = 優れた最新の治療」このような勘違いをしている人も多いのではないでしょうか。

保険適用の標準治療が一番。標準治療は最高治療。

この点をしっかり覚えておきましょう。

さらに、勝俣氏は次のようにも言っています。

いいがん治療を受けたいのであれば、保険適用の標準治療が一番。

標準と聞くと『並』という印象を受けるかもしれませんが、この『標準』というのは一般用語ではなく医学用語です。

標準治療という言葉は、もともと英語のスタンダード・セラピーを日本語訳にしたもの。

英語のスタンダードという言葉には、『一流の』『権威ある』『一番いい』という意味が入っていますから、標準治療というのは『最高の医療』ということなのです。

学長おすすめ書籍の中でも紹介している「最高のがん治療」という書籍を読んでおくだけでも、未来の後悔は減るはずです。

自分のお金と体、守れるのは自分自身だけです。

“とんでも医療”に当たってしまうと、お金だけではなく、文字通り命まで失ってしまうかもしれません。

ニュース4:「社会保険料が高すぎる」「産めば産むほど生活苦しい」厚労省SNSにも批判殺到

4つ目のニュースは、2024年12月2日のライブドアニュースから、「厚労省のXが闇バイト注意喚起も「生活が苦しいのは政府のせい」批判殺到」です。

社会保険料が高すぎることで、厚生労働省のSNSに批判が殺到しました。

2024年8月以降、首都圏で相次ぐ「闇バイト強盗」事件。

その1つである横浜市の強盗殺人事件で、被告が「税金の滞納が数十万円あり、短期間で稼げるアルバイトを探していた」と供述。

要は、税金の滞納で生活が苦しかったということ。

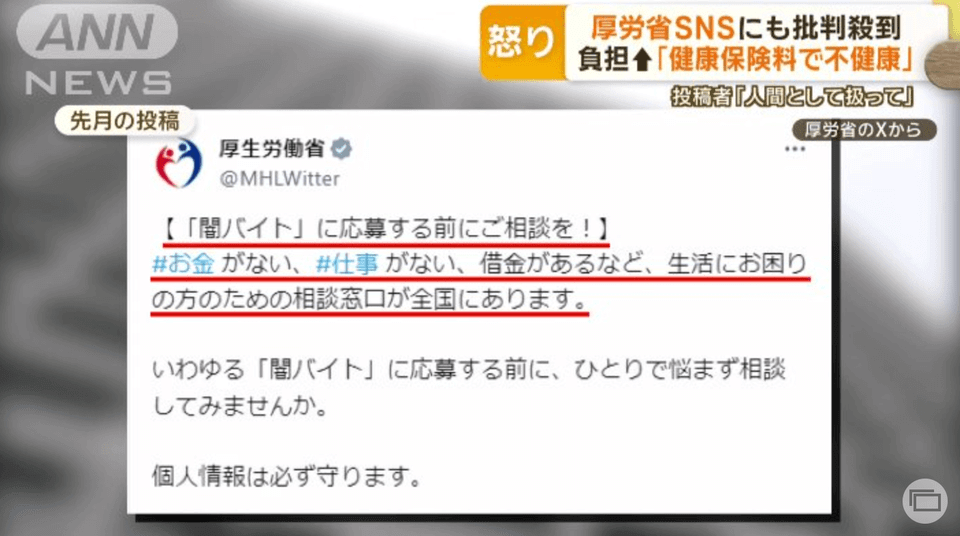

これを受けて、厚生労働省は11月25日、Xに以下のような投稿を行った。

「闇バイトに応募する前にご相談を!お金がない、仕事がない、借金があるなど、生活にお困りの方のための相談窓口が全国にあります」

ところがこの投稿を受けて、Xで以下のような批判が殺到しました。

生活が苦しいのは政府のせいだ!

社会保障費で国民を苦しめるのをやめてください!

社会保険料が高すぎて生活に困ってます

子供を産めば産むほど生活が苦しくなる今の制度を変えてほしいです

これに対して厚労省は、

「若者に届いてほしくてSNSを活用して呼び掛けた。批判的な声が多いことは承知している。ただ、社会保険料についても相談窓口を活用できるので、困っている人は利用してほしい」

とコメントしました。

社会保険料の負担が大きいのは事実です。

例えば毎月の給与や年に何度かのボーナスも、支給額がまるっと全額もらえるワケではありません。

天引きされる税金・社会保険料の例を紹介します。

- 所得税

- 住民税

- 健康保険

- 年金保険(厚生年金)

- 介護保険

- 雇用保険 など

このうち、特に負担が大きいのは、社会保険の方です。

例えば月収30万円(年収360万円)で、専業主婦の妻・子ども1人を扶養してる会社員の場合、ぞれぞれの自己負担率の比較は、ざっくり以下のようになります。

- 社会保険料:約15%(自己負担分のみ)

- 所得税:1.7%

- 住民税:3.9%

給与が30万円の会社員の場合、所得税や住民税は給与総額30万円に対してまるっとかかるワケではなく、色々な経費(控除)を差し引いてから、残った金額(所得)に対してかかります。

控除には、扶養家族がいる人の扶養控除、給与所得者に適用される給与所得控除などがあります。

一方で社会保険料を計算する時には、経費の概念がありません。

社会保険料は「給与(標準報酬月額)」に応じてかかるワケです。

この30%を、会社と半分(約15%)ずつ負担(労使折半)する形になります。

上記の前提を踏まえて、皆さんにお伝えしたい点は大きく次の3点です。

確かに社会保険料の負担は、ものすごく大きく、解決すべき課題もたくさんあります。

とはいえ、制度的にトータルで見ればよくできています。

世界的に見ても、ここまで公的保険が充実した国は珍しいです。

- 自己負担は3割で、誰もが等しく医療を受けられる(皆保険)

- 医療費がどれだけかかっても自己負担は月9万円程度で済む(高額療養費制度)

- ケガや病気で働けなくなった場合、1年6ヶ月は保障がある(傷病手当金)

- 1年6ヶ月以上働けないような障害を背負った時の保障がある(障害年金)

- 一家の大黒柱が亡くなった場合、補助が受けられる(遺族年金)

- 仕事を失った場合、最大1年間、給料の45%〜80%が給付される(失業給付)

- 老後は、死ぬまで年金を受け取れる(老齢年金)

- 要介護になり介護サービスを受けた場合、自己負担は1割(介護保険)

たまに、「社会保険は破綻する」という人もいますが、仕組み的に社会保険は破綻しません。

その一方で、緩やかに改悪されていくのは、避けようもない事実です。

これはメガトレンドなので、1年や2年でどうこうなる問題ではありません。

今後も改悪が続いていく前提で、人生設計をしておきましょう。

繰り返しお伝えしていますが、これほど社会保障が充実している国で、民間保険に無駄に入りすぎるなどしていると、生活はしんどくなる一方です。

しかし、お金にまつわる5つの力を身につけて、以下のような事を行っていけば、社会保険の増税にも対処していけます。

家計管理を行って、無駄な支出を省く【貯める力】

新NISAを活用して、資産所得を手に入れる【増やす力】

収入の柱を伸ばす・増やす【稼ぐ力】

例えば会社員の場合、給与所得では社会保険を抑えることがほぼ不可能です。

しかし副業(事業所得)で手に入れたお金には、一切社会保険料がかかりません。

自営業者も、マイクロ法人を活用する事で、社会保険料をグッと抑えることができます。

他にも、株式の譲渡益や配当金に対しても、通常社会保険料はかかりません。

このように、お金にまつわる5つの力を身につけて総合的に鍛えていけば、社会保険料UPや増税の荒波にも耐えられるはずです。

今後もリベ大では、お金に困らず自由に暮らせる人が増えるような活動を続けていきます。

ニュース5:【PayPay銀行 金利2%】ネット銀行、預金争奪戦に!本当におトク?

5つ目のニュースは、2024年12月4日の日本経済新聞から、「PayPay銀行が金利2%に上げ 普通預金獲得、体力勝負に」です。

「PayPay銀行が普通預金の金利を年2%にするよ!ただし…」というニュースです。

リベ大にも、「PayPay銀行の金利、めっちゃお得らしいじゃないですか!これっておすすめですか?」という質問が結構来ました。

理由は次の通り。

- 円の普通預金金利2%というのは高く見えるが

- 併せて米ドル預金をすることも必要

- トータルで見ると、そこまでお得ではない

PayPay銀行が、2024年12月4日から、以下のようなことをやり始めました。

- 円と米ドルの両方を普通預金に預け入れた場合、それぞれの金利を年2.0%とする

- もともとの円預金金利は0.1%、米ドル預金金利は0.05%なので、かなりお得

- 円金利2.0%の適用は、米ドル普通預金の残高が上限(最大500万円)

- 例えば円を30万円、米ドルを20万円分預けた場合、円の10万円分については従来の0.1%の金利が適用(米ドルはいくら預けても2.0%が適用)

2.0%の普通預金金利は、現在のメガバンクの預金金利0.1%という水準を考えると、20倍の数字です。

「これ、お得じゃない!?」と感じる人が出てくるのも分かります。

しかし金融商品の世界では、このようなセット販売には基本的にロクな商品がありません。

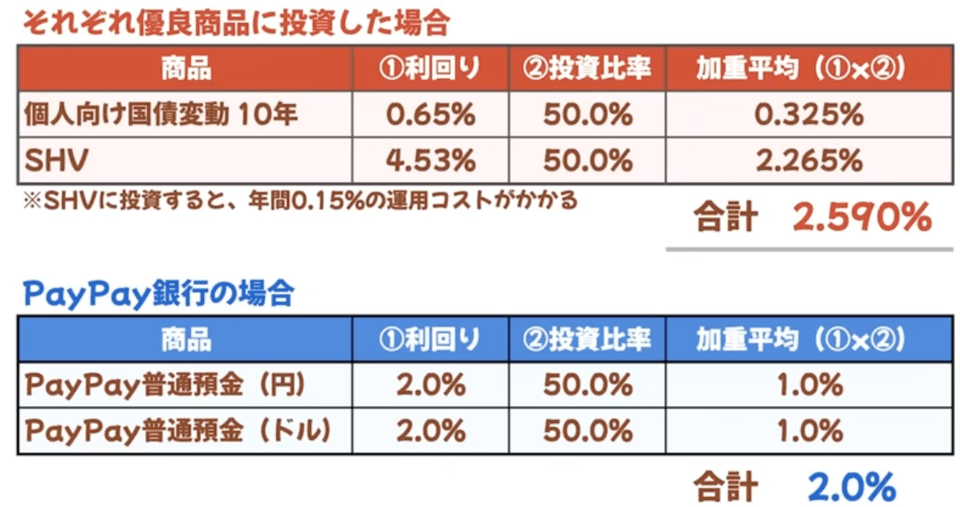

実際お得なのかどうか、比べてみましょう。

銀行の「預金金利」がどれぐらいお得か知りたければ、国債の金利と比べればOKです。

円とドルの金利に関しては、それぞれ以下のものと比べてみると良いでしょう。

- 円の場合

→ 「個人向け国債 10年 変動」と「預金金利」を見比べる - ドルの場合

→ 「SHV(iシェアーズ米国短期国債ETF)」と「預金金利」を見比べる

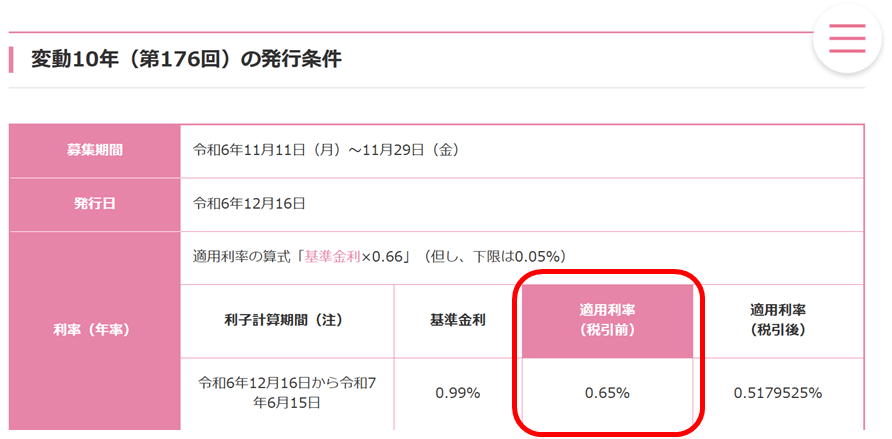

Googleで、「個人向け国債 10年 変動 発行条件」と検索すると、財務省の以下のページに行きつきます。

そして下にスクロールすると、次のような部分が出てくるので、11月のボタンをクリックしてみます。

すると・・・以下のようなページが表示されます。

PayPay銀行の金利は2.0%なので、ココと比べると極めて高い数字ということが分かります。

ただこの時点で、「何か裏があるのでは?」とピンと来るようにしましょう。

ちなみに、「個人向け国債10年 変動」は以下のような特徴を持つ投資商品です。

- 元本割れなし

- 1万円から購入可能

- 国が発行しているため、信用リスクが著しく低い(銀行より安全)

- 1万円から中途換金できる(例:100万円のうち1万円だけ解約 など)

- 年率0.05%の最低金利保障がある

- 実勢金利に応じて半年ごとに適用利率が変動するため、金利が上昇した時に利息が増える

- 1年経過後から中途解約可能(解約した場合、ペナルティとして直近2回の利子相当額がかかるが元本割れはしない)

- 生活防衛資金は確保しており、これ以上銀行口座にお金を入れていても使う予定がない

- もっと利回りの高いところに預けたい

- とはいえ、元本割れは絶対にイヤ

金融リテラシーの高い個人投資家は、よく「個人向け国債 10年 変動」の利回りを基準に、モノゴトを判断します。

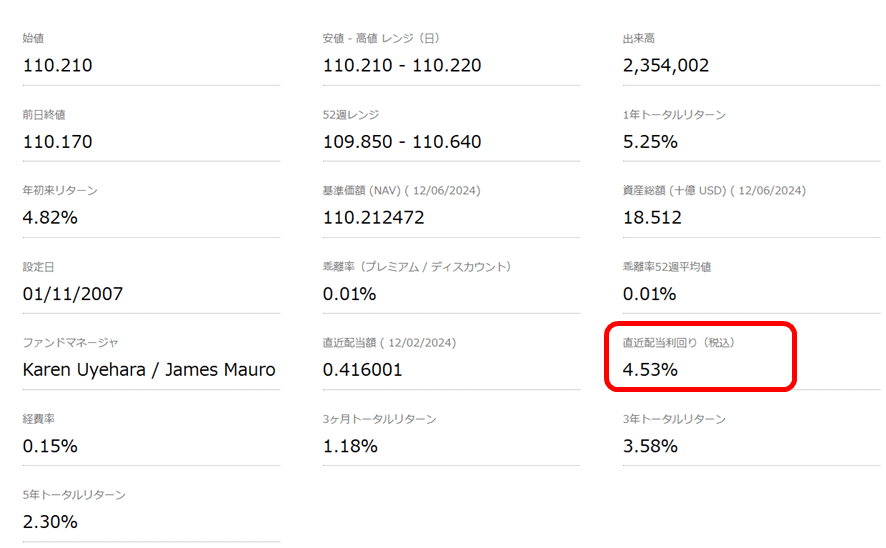

Googleで、「SHV 利回り」と検索すると、ブルームバーグというサイトの以下のような画面にたどり着きます。

SHVという投資商品の特徴は、以下の通りです。

- 米国の短期国債(満期までの期間が1年以下)にまるっと投資するファンド

- 毎月分配金が貰える

- 価格の変動リスクや為替の変動リスクなどがある(元本保証はない)

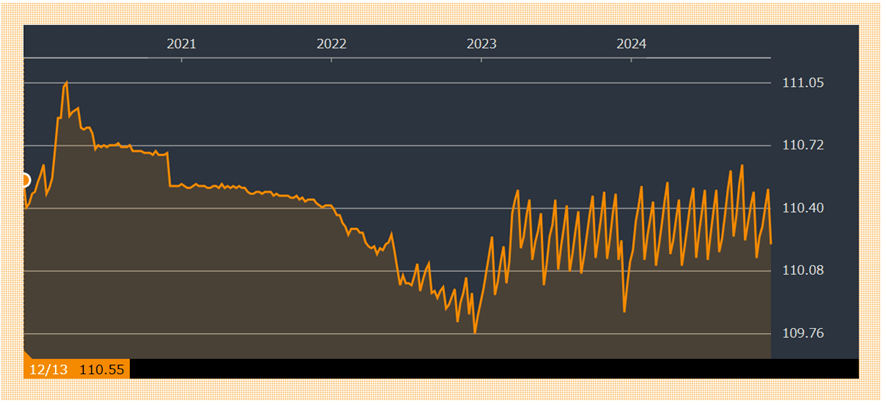

ただし価格変動のリスクがあるといっても、過去5年のデータは以下のようになっています。

つまり、元本価格があまり動かない、極めて低リスクの商品というワケです。

為替が大きく動くと円建ての価格も大きく動く点で、「外貨預金」にも似ています。

2024年12月時点だと、PayPay銀行のドル預金が2.0%で、SHVが4.53%(利回りは、日々変動する)です。

結論PayPay銀行としては、円の預金金利を高くする代わりに、ドルの預金金利を低くすることでつじつまを合わせにきているワケです。

表にすると以下のようになります。

運用コストを加味しても、「それぞれ優良商品に投資した場合の方」が高利回りになっています。

もちろん以下のような色々な意見もあるでしょう。

- 「PayPay銀行の方は預金だから、お金の出し入れがしやすいじゃん」

- 「証券口座を持ってない人は、個人向け国債とかSHVとかサクっと買えないじゃん」

それでも、「PayPay銀行がとんでもなくお得なことを始めた!飛びつけ!」という温度感の話題でないことは分かるはずです。

金融リテラシーの高い個人投資家は、生活防衛資金は当然に確保した上で、余裕資金を成長性の高い優良資産(=株式インデックスファンド)に回します。

そして、低リスクで運用したい資産がある場合は、銀行が販売するぼったくり外貨預金や仕組債などではなく、国債のような優良商品にお金を回すワケです。

日本が「金利のある世界」に戻ってきたことで、今回のPayPay銀行の話に限らず、金融機関が預金獲得のために色々なキャンペーンを打ち出すようになってきました。

大事なのは、

- しっかり倹約する

- しっかり稼ぐ

- リスク許容度の範囲内で、インデックスファンド等の優良商品を買い増し続ける

これを続けることです。

くれぐれも、脳のリソースと時間を大事にしてください。

ニュース6:相次ぐ「家賃値上げ」通知。家賃の値上げは断れることを知ろう

6つ目のニュースは、2024年12月9日のTBS NEWS DIGから、「「家賃値上げ」通知…どうすれば?弁護士に聞く対処法「無視せず、段階的引き上げなどを条件に交渉を」【Nスタ解説】」です。

賃貸物件に住む人に「家賃の値上げ通知」が突然届き、驚いている人が増えています。

東京23区の駅から徒歩3分の間取り1Kのマンションに住んでるAさん。

1ヶ月前にマンションの管理会社から「家賃の値上げ通知」が届いた。

近隣相場と比較して、増額の要求があり、「現在:月7万4,000円 → 今後:月8万1,000円」という7,000円(10%アップ)に、驚いたとの事。

「突然、家賃を1万円値上げするって通知がきた」

「月1万円も上がるなんてショックすぎる」

「うちは3万円値上げの20万円の通知がきた」

リベ大にも、「家賃の値上げ通知が来たんですけど、仕方ないですよね?」という質問がよく届きます。

結論、家賃の値上げは拒否できます。

そして値上げを拒否したからといって家を追い出されることもありません。

値上げはあくまでオーナーからのお願いなので、納得いかないなら呑む必要はないワケです。

大前提として皆さんにお伝えしたいのは、

- 家賃の値上げ、どんな場合でも断固断るべし!

- オーナー許すマジ!喧嘩腰で行こう!

という趣旨ではない点です。

本当にお伝えしたいのは、「ルールを知った上で、適切に対処しよう!」ということです。

正しい知識、メリット・デメリットを知った上で、どのように対処するかを考えていきましょう。

この前提を踏まえた上で、「家賃の値上げは拒否できる」件について解説していきます。

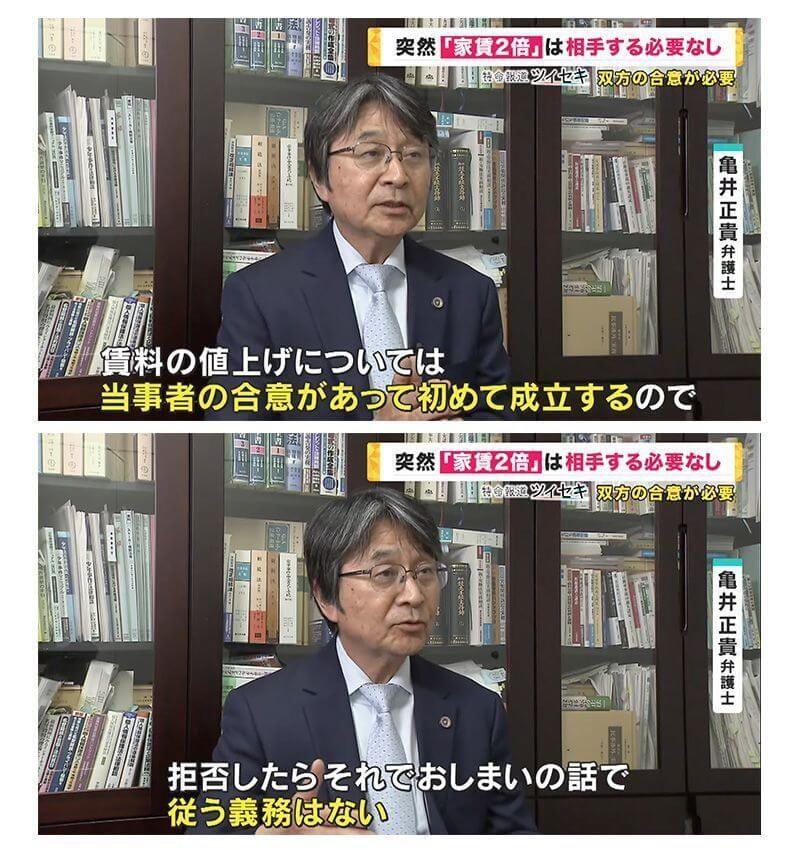

専門家も、次のようにコメントしています。

- 「賃料の値上げについては、当事者の合意があって初めて成立する」

- 「拒否したら、それでおしまいの話で、従う義務はない」

「いつからいつまで、この家賃で住みます!」という前提でお互い契約しているにも関わらず、片方からの「明日から家賃2倍です!」が通ってしまうと、契約も何もあったものではありません。

逆に住人から「明日から家賃は半額で!」とお願いしても、相手にされません。

契約は、「当事者の合意があって初めて成立する」という大前提は押さえておきましょう。

結論、管理会社などから「家賃値上げします!」と言われたとしても、

「お断りします!」と伝えたらOKです。理由も要りません。

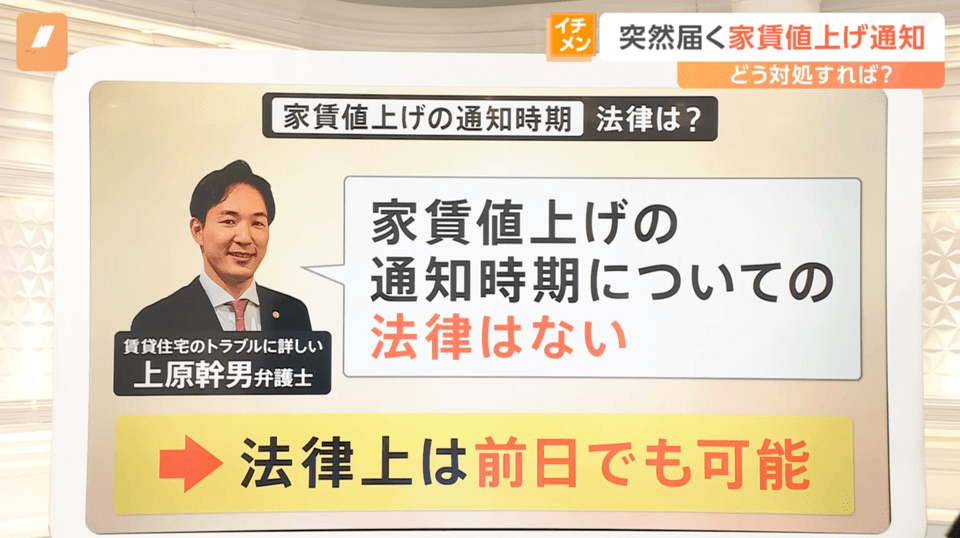

「家賃値上げの通知時期についての法律はない。法律上は前日でも可能」

「“家賃値上げの通知時期”についての法律はない」となっていますが、要は、「お願いする時期」に関しては法律で決まっていないという意味です。

家主は、自由に明日から家賃を上げても良いという意味合いではないため、ここでは誤解を招く表現とお伝えしました。

- 家賃の値上げ交渉は、双方いつでもして良い(値下げ交渉もいつしても良い)

- 実際に受け入れるかは「双方の合意があって初めて成立する」

という点は覚えておきましょう。

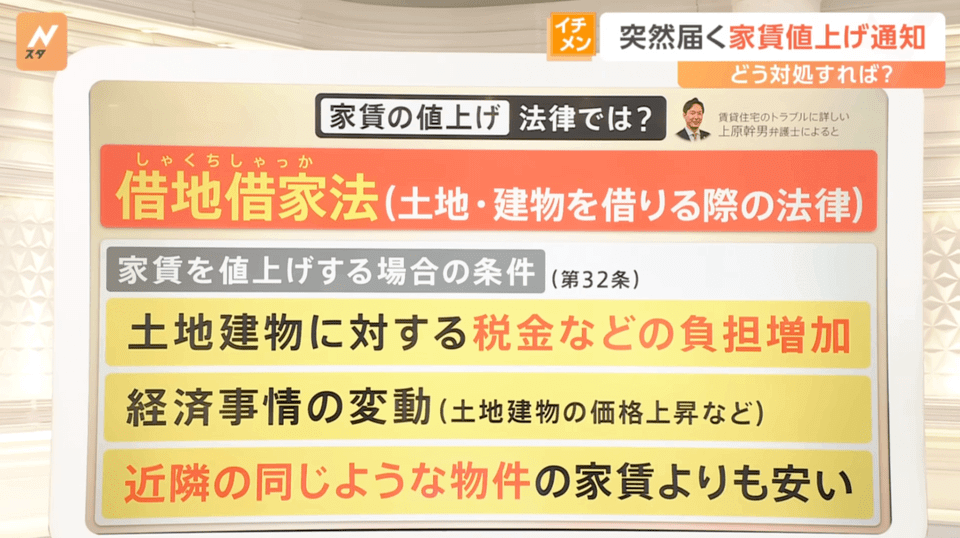

とはいえ、家賃を値上げできるケースも存在します。

- 土地建物に対する税金などの負担増加

- 経済事情の変動

- 近隣の同じような物件の家賃よりも安い

法律上、上記のような条件の場合、家賃を値上げできる可能性があります。

まず、この条件に当てはまりそうな場合でも、家主が家賃を勝手に上げても良いワケではありません。

- 当事者で協議して、双方が合意する

- 合意しない場合、最終的に裁判所が決める

のいずれかがあって、初めて値上げが成立します。

大前提として、借地借家法において入居者の権利は凄く強くなっています。

入居者の権利は、弱者保護・生活の安定を保護、という観点から守られているワケです。

とはいえ家賃の値上げを拒否した場合、すぐ裁判を起こされるのではないかと心配する人も多いかもしれません。

実際の所、この点も家主側にとって意外とハードルが高いのが現実です。

- 裁判にはお金と時間がかかる

- 家賃の増額が認められる可能性は、一概に高いとは言えない

という現実があるため、家主からすると、値上げを拒否されたらそのまま飲み込むパターンが多いワケです。

仮に裁判になったとしても、納得いかない事を堂々と主張すればOKです。

家賃の増額が認められず、家賃据え置きになったり、増額幅が小さくなったりする事も少なくありません。

その場合は、差額分の家賃と、年1割の利息を支払う必要が出てくるね。

例えば5,000円の家賃アップを拒否して、1年後に裁判で家賃アップが認められた場合、1年分の差額6万円と、6万円に対しての年1割の利息を支払う必要があるワケです。

また、以下の点を心配する人もいるかもしれません。

- 家賃の値上げを拒否することで、退去させられるのではないか?

- 今は良くても、更新時に家賃の値上げをされるのではないか?

先ほど解説したように、入居者は法律によって手厚く保護されています。

家主側から契約解除や、更新しないようにするには「正当の事由」が必要とされています。

そして「正当の事由」は、かなりハードルが高くなっており、実質家賃の値上げを拒否したことにより追い出されることはありません。

また契約更新時にお互いが同意していない場合は、「法定更新」という形で元の条件のまま更新されます。

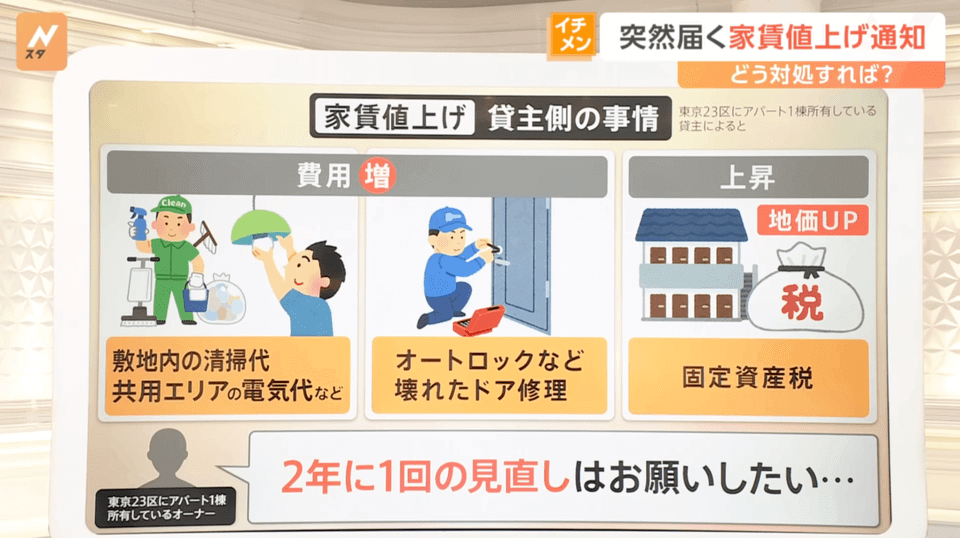

今回のニュースでは、以下のような家主側の訴えも紹介されていました。

- 物価の高騰で清掃代や電気代が上がっている

- 職人さんの人件費や原材料費が高騰している

- 固定資産税も上がっている

前提部分の復習ですが、リベ大としては「とにかく値上げは断るべし!」と言いたいワケではありません。

「正しくルールを知った上で判断しましょう!」というのがお伝えしたかった点です。

何の説明もない、理不尽で一方的な家賃値上げは遠慮なく拒否する

大家さんとの関係性を考えて、値上げを呑んだり、値上げ幅を交渉したりといった事も選択肢に入れる

このように、状況に応じて判断してください。

ニュース7:【朗報】スリムS&P500 信託報酬引き下げへ

7つ目のニュースは、2024年12月9日の日本経済新聞から、「国内最大投信「スリムS&P500」手数料下げ 競争激しく」です。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:スリムS&P500 手数料が安く!

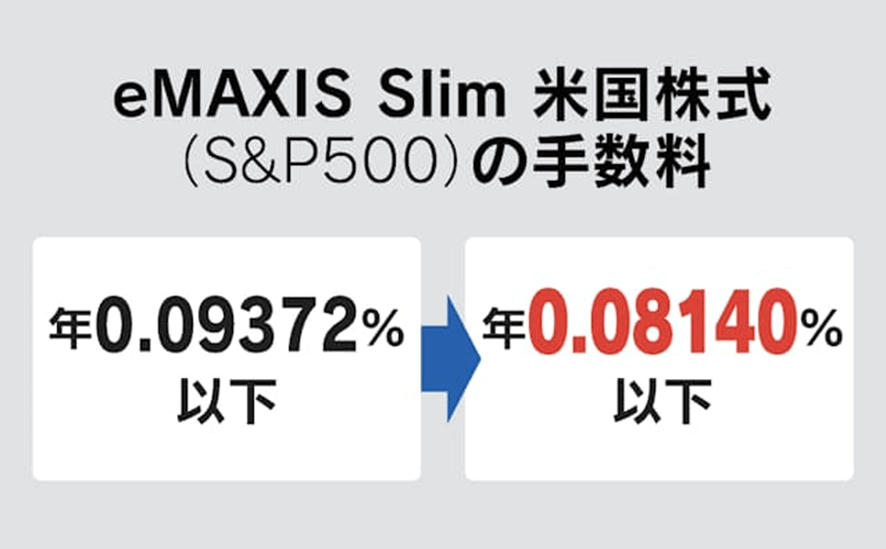

三菱UFJアセットマネジメントは、2025年1月25日から「eMAXIS Slim 米国株式(S&P500)」の信託報酬を年0.08140%以下に引き下げると発表しました。

リベ大でも、eMAXIS Slim 米国株式(S&P500)は一貫しておすすめしてきたファンドです。

今回の手数料(信託報酬)引き下げで、「S&P500に連動する投資信託」としては、ほぼ最安水準のコストになります。

信託報酬とは、

- 投資信託の運用や管理にかかる手数料

- 投資信託の純資産残高に、あらかじめ設定された年率をかけて算出する

例えばファンドの純資産が100万円で信託報酬が年率1.0%の場合、「100万円 × 1.0% = 1万円」が、投資家が負担するコストになります。

別途支払いが必要なワケではなく、“自動的”に”毎日”差し引かれる点がポイントです。

このように信託報酬は自動的に毎日引かれる管理コストなので、払っている感覚がある人は少ないかもしれません。

そのため信託報酬が年率2%くらいのぼったくりファンドに投資していると、知らないうちにどんどんお金が吸われて減っていくことになるワケです。

一方、eMAXIS Slim 米国株式(S&P500)の信託報酬が0.08140%になると、100万円投資しても年間たったの814円しかかかりません。

1日あたりに直すと、約2.2円しかファンドの価値が減らないワケです。

- 投資額が1,000万円や1億円だったら?

- 投資期間が10年や20年になったら?

このように考えると、少しの信託報酬の差が、絶望的な差につながることになります。

低コストの優良ファンドに投資した人は豊かになり、高コストのぼったくりファンドに投資した人は貧しくなるワケです。

「金持ち父さん・貧乏父さん」の著者、ロバートキヨサキ氏は次のように言っています。

- 資産は、あなたのポケットにお金を入れてくれる

- 負債は、あなたのポケットからお金を奪っていく

eMAXIS Slim 米国株式(S&P500)のような優良ファンドは、典型的な資産と言えます。

短期的に見れば株価が暴落してお金が減ることもありますが、長い目で見れば報われる可能性が高いことは歴史が証明しています。

ところが多くの人は派手なマーケティングに釣られて、

- 高コスト

- 成長性が低くお金が増えにくい仕組み

- 手間暇かかる割に旨味がない

というような商品に目を向けています。

今回のニュースから、

- 誠実な事業者は、ユーザーとどのように向き合っているのか?

- クオリティの高い資産とは何か?

このあたりについて、あらためて考えてみてください。

まとめ:【2024年 第12弾】お金のニュースを振り返ろう

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

そしてリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街になっています。

今回紹介したような最新のニュースも飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!