皆さんがリベ大で学びながらお金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする、人気企画第23弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2022年10月版は、資産形成に関係する重要なお金のニュース8本を厳選しました。

今回の記事は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇が無い」

「ネット記事を見る時間も無い」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

- 1 解説動画:【生活がキツいのも当然】学長が選ぶ「お得」「トレンド」お金のニュースBest8

- 2 【2022年10月版】お金のニュースBest8

- 2.1 ニュース①:住宅ローン金利上昇で「米国人が買える家」の面積が約10%減少

- 2.2 ニュース②:実質賃金5カ月連続マイナス 8月1.7%減、物価高響く

- 2.3 ニュース③:雇用保険の保険料率 10月から引き上げ 労使それぞれ負担増に

- 2.4 ニュース④:65歳以上の介護保険料、高所得者は増額・低所得者は減額…厚労省方針

- 2.5 ニュース⑤:高所得75歳以上の保険料上げ検討 大企業健保も負担増

- 2.6 ニュース⑥:外貨保険、利率上昇で販売65%増 為替リスクも

- 2.7 ニュース⑦:23年度税制改正、NISA拡充など柱 11日に税調インナー

- 2.8 ニュース⑧:お金だけではなく「ポジティブな気持ち」の追求も富を生むという心理学の研究

- 3 まとめ:2022年10月版のお金のニュースを振り返ろう

解説動画:【生活がキツいのも当然】学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は以下の動画でも解説しています!

【2022年10月版】お金のニュースBest8

ニュース①:住宅ローン金利上昇で「米国人が買える家」の面積が約10%減少

1つ目のニュースは、2022年10月6日のForbes JAPAN(フォーブス ジャパン)から、「住宅ローン金利上昇で「米国人が買える家」の面積が約10%減少」です。

アメリカでは住宅ローン金利が上がりすぎて、買える家がどんどん小さくなっているというニュースです。

2022年10月現在、アメリカでは住宅ローン金利の上昇がものすごいことになっています。

ロイター通信によると、アメリカの30年固定住宅ローン金利は平均7.16%と、2001年以来の高水準になっているそうです。

日本の住宅ローン金利(30年固定)が1.0%~1.5%程度なので、いつの間にかとんでもない差になっていることが分かります。

アメリカの不動産仲介業者レッドフィンによると、全米50大都市圏において、月3,000ドル(約45万円)の予算で購入できる住宅の広さは以下のように変化したとのことです。

- 2021年:約153㎡

- 2022年:約139㎡

つまり金利が上がった分、月3,000ドルの予算のうち金利支払いに充てる必要がある金額が増え、本体価格に充てられる金額が減っています。

結果として、本体価格の安い狭い家にしか住めなくなっているワケです。

5,000万円の家を【30年固定・金利7%】で住宅ローンを組んで購入すると、総支払い額は次の3つのうちどれになるでしょう?

- ①約8,000万円

- ②約1億円

- ③約1.2億円

正解は、③1.2億円です。

つまり、5,000万円の家を買った結果、払うことになる金利は7,000万円にもなるのです。

もはや木でもコンクリートでもなく、「金利でできた家」と言っても過言では無いでしょう。

金利7%というのは、およそ持続性のある金利水準とは言えません。

高金利のアメリカでは、今後以下のような事態が発生する可能性があります。

- 家を欲しがる人、買える人が減る。

- 住宅の販売戸数が減る。

- 住宅ローンのデフォルト(返済不能)が発生する。

- 返済不能に陥った人に対する差し押さえが増える。

要するに、アメリカの不動産市場は悪化するだろうということです。

現状における専門家の見解は、以下のようになっています。

- 2008年のような金融危機を引き起こすことは無いと思われる。

- 一方、経済に大きなダメージを与える余地はある。

ニュース②:実質賃金5カ月連続マイナス 8月1.7%減、物価高響く

2つ目のニュースは、2022年10月7日の日本経済新聞から、「実質賃金5カ月連続マイナス 8月1.7%減、物価高響く」です。

岸田政権発足から1年、実質賃金が下がっているというニュースです。

1つ目に紹介したニュースを見て、「アメリカは住宅ローン金利が上がっていて大変だなぁ」と呑気でいられるほど、日本に余裕があるワケではありません。

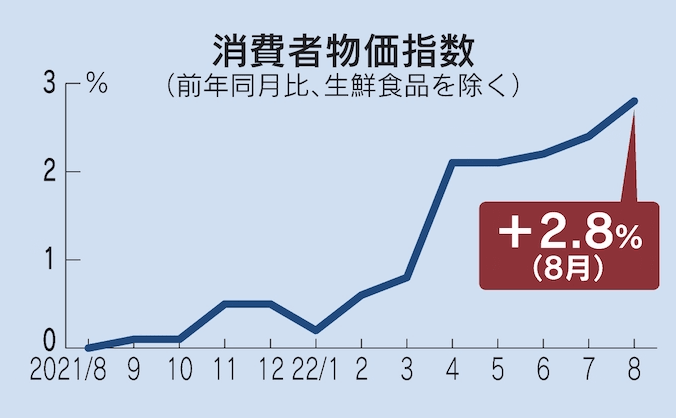

2022年8月時点で、日本の物価上昇率は約30年ぶりの水準になっています。

以下のグラフをご覧ください。

物価上昇率は、2022年4月から5カ月連続で2%を超えています。

物価が2%上がっていくのであれば、賃金も最低でも2%ずつ上がってほしいところです。

しかし現実は、賃金はそれほど伸びていません。

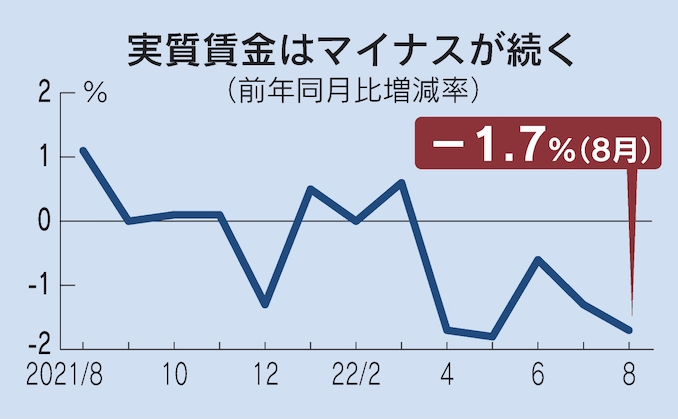

続いて以下のグラフをご覧いただくと、4月以降の実質賃金指数がマイナスになっているのが分かります。

実質賃金指数というのは、労働者が実際に受け取った給与である名目賃金から、物価変動の影響を差し引いて算出した指数です。

2022年8月時点では、前年同月比-1.7%となっており、去年と比べてそれだけ購買力が減っているということになります。

頑張っても生活水準が下がれば、くじける人が出るのも当然かもしれません。

これだけでも暗い気持ちになってしまうニュースですが、以降で紹介するニュースでさらなる追い打ちがあります。

それが、社会保険料の値上げと増税です。

ただでさえ実質賃金が減っている状態にも関わらず、社会保険料の値上げと増税で、さらに使えるお金が減るというワケです。

ニュース③:雇用保険の保険料率 10月から引き上げ 労使それぞれ負担増に

3つ目のニュースは、2022年10月1日のNHK NEWS WEBから、「雇用保険の保険料率 10月から引き上げ 労使それぞれ負担増に」です。

雇用保険料が上がったというニュースです。

サラリーマンなどの労働者と会社などの事業主が負担する雇用保険の料率が、10月からそれぞれ0.2%ずつ引き上げられました。

具体的には以下のような数字になっています。

- 労働者:賃金の0.3% → 0.5%

- 事業主:賃金の0.65% → 0.85%

年額で計算すると、約7,200円の手取りが減るというワケです。

保険料増額の原因は、コロナ禍の特例として支給限度額などを引き上げられてきた雇用調整助成金です。

コロナの影響で店舗が休みになったものの、雇用調整助成金で給与が出続けているという話を聞いたことがあるかもしれません。

この支給額が増え続けた結果、「財源不足だ!保険料を引き上げないといけない!」という事態になりました。

ちなみに、この後続く2つのニュースも、社会保険料の値上げの話題です。

増税や社会保険料の値上げの話題については、事欠きません。

政府いわく、税収・社会保険料のどちらも不足しているそうです。

つまり国家運営をしていく上で、財源不足の状態というワケです。

少し脱線しますが、このような「増税系」の話題について解説すると、必ずと言って良いほど以下のような意見をもらいます。

今回紹介している「雇用保険料値上げ」のニュースについても、もしかしたら同様の意見をもらうかもしれません。

上記のような主張があることは重々承知していますし、リベ大としても一定の理解をしているつもりです。

しかし、リベ大が発信している目的は、皆さんの生活を良くすること、つまり皆さんに今よりも一歩自由になってもらうことです。

- いま、政府がどのような考えで、どのような政策を行っているのか。

- 皆さんの生活に、どのような影響があるのか。

- お金で苦労しないために、どうやって対策すれば良いのか。

つまり、現実の行動に繋がりやすく、割と早めに生活が良くなる実感を持てるような情報提供に努めています。

リベ大がお伝えするのは、どこまでいってもお金の総合的な情報です。

皆さんのお金を、増やせてナンボと考えているからです。

一方、「日本では本来どのような政策が行われるのが好ましいのか?」「今後、どのような政党・政治家に投票すべきか?」といった政治的な話を解説できない点はご理解ください。

話を雇用保険料値上げの話に戻しますが、この値上げをいつまで続けるのかについても言及されています。

現時点では負担増は2023年3月までで、その後どうするかについては厚生労働省の審議会で検討することになっています。

雇用調整助成金の支給限度額引き上げ自体も、2023年1月末に終了する見込みになっており、引き続き様子見が必要です。

(出典:日本経済新聞「雇調金コロナ特例、23年1月末で終了へ 政府調整」)

ニュース④:65歳以上の介護保険料、高所得者は増額・低所得者は減額…厚労省方針

4つ目のニュースは、2022年10月26日の読売新聞から、「65歳以上の介護保険料、高所得者は増額・低所得者は減額…厚労省方針」です。

65歳以上の介護保険料について、負担額が変わるかもしれないというニュースです。

65歳以上の介護保険料について、支払い能力に応じた負担による所得の再分配を進めようというプランが検討されています。

高齢化社会と言われて久しい日本では、利用者の自己負担を除いた介護給付費は、2020年度時点で10兆円を超え、制度開始の2000年度に比べて3倍以上にも上っています。

そしてこの数字は、今後も増え続ける見込みです。

(参考:日本経済新聞「介護保険料、高所得者引き上げ検討 1割負担は維持へ」)

必要な支出が増えるのであれば、話題はやはり財源の確保になります。

「支払い能力に応じて」など色々な調整をしつつも、全体としては負担増の方向にならざるを得ないでしょう。

実際に、介護サービス利用時の自己負担割合の引き上げも検討されています。

現在の自己負担割合は原則1割で、一定所得以上の人は2割または3割負担となっています。

この「一定所得以上」の範囲を拡大しようという話が出ているのです。

今回のニュースは、日々の生活が苦しくなっている現役世代の負担を増やそうという話ではありません。

すでに紹介した以下のニュースは、まさに現役世代の負担が増えるニュースでした。

- インフレによって実質賃金が下がる。

- 雇用保険料が上がる。

しかし今現役世代の人たちも、いずれ高い介護保険料を支払うことになります。

現役世代の人たちにとって、「負担が増えるのが自分たちではなくて良かった」という単純な話ではありません。

今はまだ、増額する介護保険料の具体的な額は未定です。

仮に月1,000円増えるなら、年間で12,000円となり、20年で24万円の負担増になります。

このように介護保険料が値上がりし、自己負担が1割から2割や3割に増えるのであれば、今から以下のような準備をしていく必要があります。

- 将来に向けて、必要になる分の貯金を増やしておく。

- 将来に向けて、必要になる分の資産収入を増やしておく。

ただでさえ生活が苦しくなる中、将来に向けての穴埋めをする必要があるワケです。

ニュース⑤:高所得75歳以上の保険料上げ検討 大企業健保も負担増

5つ目のニュースは、2022年10月16日の日本経済新聞から、「高所得75歳以上の保険料上げ検討 大企業健保も負担増」です。

医療保険関連でも、保険料の引き上げが検討されているというニュースです。

今回、負担増が予想されているのは以下の人たちになります。

- 75歳以上の後期高齢者のうち、中・高所得の人。

- 大企業の健康保険組合の人。

大企業の健康保険組合は、加入するサラリーマンの保険料負担増に繋がる可能性があります。

介護保険と同じく、支払い能力に応じた負担というコンセプトで、大きく以下の3点が検討されています。

→ 75歳以上の保険料の年間上限額(現状年収約900~1,000万円超の人は66万円)を引き上げる。

→ 給与水準が高い大企業健保組合の負担を引き上げる。

→ 2023年度から、現在42万円の一時金を40万円台後半を目途に引き上げる。

要するに、お金はあるところから取るしかないということです。

経済的な意味で、最も合理的に生きるためには、国の制度を隅々まで把握した上で、以下のように行動する必要があります。

→ 例:年収1,000万円以上の人が増税になるなら、999万円までしか稼がない。

→ 例:失業手当、出産育児一時金など、受け取れるものは漏れなく全て受け取る。

上記の方法は、危ない橋を渡らなくても合法的に実現できます。

- 制度をハックして、経済合理的に生きる。

- どこかのラインで割り切って、稼ぎまくる。

- 税制や社会保障制度を理解した上で、自分の負担を受け入れる。

- 国に不満を言いながら、不安を抱えて暮らす。

多額の税金・社会保険料を納めることになったとしても、結局は稼ぎまくった方がお金持ちになれるのは真実です。

3億円の純資産を持つ人は、軽く1億円は納税しているでしょう。

多額の納税をせずにお金持ちになることは、脱税しない限り不可能です。

このように色々な選択肢がある中で大切なのは、現状を正しく認識することです。

その上で、自分が生きたい道を主体的に選択していきましょう。

今回のニュース解説が、そのヒントになれば嬉しいです。

ニュース⑥:外貨保険、利率上昇で販売65%増 為替リスクも

6つ目のニュースは、2022年10月20日の日本経済新聞から、「外貨保険、利率上昇で販売65%増 為替リスクも」です。

外貨建て保険の販売が急増しているというニュースです。

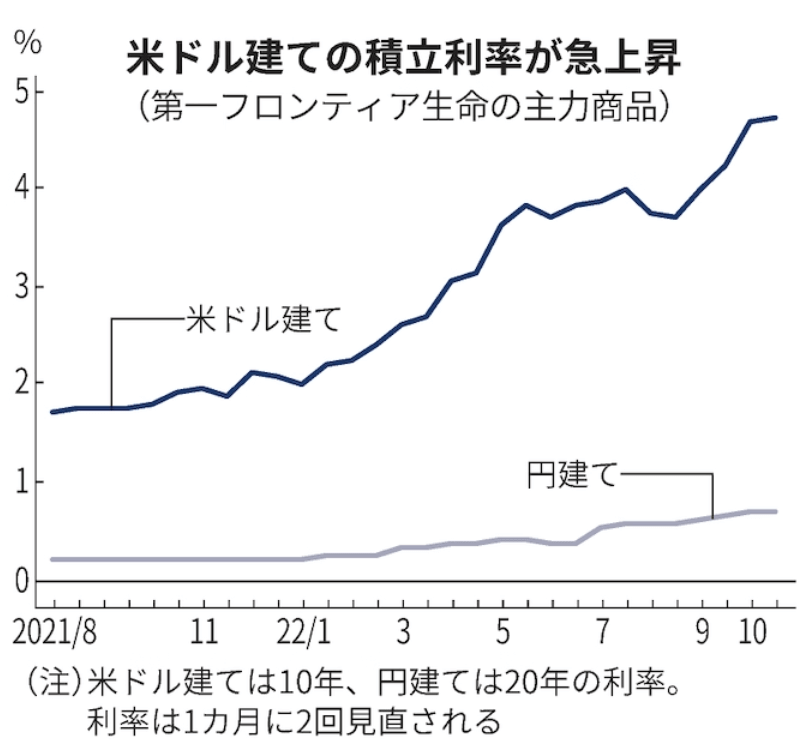

2022年10月現在、海外の金利上昇により外貨建て保険の積立利率が上昇しています。

例えば、第一フロンティア生命の米ドル建てで10年運用する商品は、以下のような利率になっています。

- 2021年8月

→ 2%未満

- 2022年10月16日

→ 4.7%

高利回りに惹かれる人が多いのか、2022年4月~9月の外貨建て保険の販売額は、推計では前年同期比で65%も増加しています。

最近以下のような営業トークを耳にした人もいるかもしれません。

何度もお伝えしている通り、リベ大は外貨建て保険については、以下の理由から大反対です。

- 高すぎる手数料

- ブラックボックスになりがちな複雑な商品設計

- 保障も薄い(保険本来の機能が弱い)

- 為替リスクに見合うリターンが得づらい

上記であげた為替リスクというのは、皆さんが思っている以上に大きなリスクです。

2022年10月20日には、1ドル = 150円台をつけるほどの円安になっています。

満期を迎えた際の円換算の受け取り額は、為替の影響だけで半分になったり2倍になったりするワケです。

そして為替はどちらに転ぶかがまったく読めません。

サイコロの目がたまたま良い方に出れば万々歳ですが、もし悪い目が出たらどうすべきでしょうか?

以下の対策をすることが、自分のお金を守る大原則です。

- 「悪い目」が出た時のことをしっかり考えておく。

- 「悪い目」が出た時の損失が、可能な限り小さくなるようにする。

外貨建て保険の多くは、手数料が異常に高く、元本そのものの成長性が無いという設計です。

保険にも関わらず、ある意味で「リスクに対してノーガード」と言っても良いでしょう。

社会保険料の改悪などが報じられると、必ずセットで話題になるのが民間保険です。

公的保険が弱くなるなら、その分を民間保険で埋め合わせようという発想が出てくるからです。

しかし、弱点を見つけたら、すぐに民間保険で穴埋めしようとする姿勢は、多くの場合悪手になります。

お金のリテラシーが高い人の行動とは言えません。

今回のニュースでは、以下のような人たちの行動がハッキリと見てとれます。

- 日本の金利は低い

- アメリカの金利は高い

→ 外貨保険でトクをしよう

上記のように考えるのではなく、外貨建て保険に求めている役割を、別の方法で代替できないか考えてみましょう。

- 優良な外国債券ファンドまたは株式ファンド

→ 超低コストで高利回り。

- 優良な円建て掛け捨て保険

→ 低コストで大きい保障。

- 預金代わりのレバレッジ1倍のFX

→ 超低コストでいつでも売買できる。疑似ドル預金。

「投資は投資、保険は保険、貯蓄は貯蓄」で、それぞれのベストを選ぶイメージです。

上記の方法で、外貨建て保険の上位互換の経済メリットを得られるはずです。

ちなみに、「預金代わりのレバレッジ1倍のFX」については、過去のブログ記事でも解説していますので、参考にしてください。

混ぜたらダメなものが混ざっているパッケージ商品ではなく、一つ一つきちんと分解して、それぞれ良いものを買いましょう。

パッケージ商品になっている貯蓄型保険は、一見ラクで良い商品に見えるかもしれませんが、手数料がものすごく高いというデメリットがあります。

本当にお得なものを見極めるには、自分自身の「お金にまつわる5つの力」をコツコツと高めていくしかありません。

▼図解:お金にまつわる5つの力

営業トークに引っ張られたり、手軽な解決法(に見えるもの)に飛びついたりしても、お財布は軽くなっていく一方です。

毎月他人から自分のお財布に手を突っ込まれて、高い手数料を取られ続けていたら、お金持ちへの道は遠ざかります。

ユダヤ人が言うように、たくさんお金のつまった財布ほど軽いものは無く、空の財布ほど重いものはありません。

ニュース⑦:23年度税制改正、NISA拡充など柱 11日に税調インナー

7つ目のニュースは、2022年10月9日の日本経済新聞から、「23年度税制改正、NISA拡充など柱 11日に税調インナー」です。

2023年度の税制改正に向けて議論が始まったというニュースです。

相当の税金マニアの人は、毎年12月に税制改正大綱が決定されると知っているかもしれません。

税制改正大綱というのは、翌年度の税制改正プランです。

12月には、小学生はサンタさんから「嬉しいプレゼント」をもらえますが、大人の場合は違います。

政府からもらえるのが、減税の「嬉しいプレゼント」なのか、増税の「悲しいプレゼント」なのか、12月になってみないと分かりません。

- 10月:自民党の税調(税制調査会)幹部が顔合わせ。

- 10月~11月:税調幹部が、各府省や経済団体から意見聴取。

- 11月下旬:自公両党が、税調総会を開始。

- 12月上旬:与党税制改正大綱を決定。

税制改正大綱が決まると、法改正はほぼ決まったようなものです。

翌年以降には法律が作られ、実生活に影響してくることになります。

2023年度の税制をめぐっては、以下のような論点が存在しています。

投資関係

- NISA制度の恒久化

- 富裕層の金融所得課税

脱炭素関係

- EVなど環境負荷の小さい車の普及促進

相続税関係

- 生前贈与の見直し

法人税など

- 賃上げなどに応じた法人税負担の見直し

- 防衛費増額の財源確保の議論

最近の税制調査会では、消費税増税に関する議論も出てきました。

未来永劫10%のままで、日本の財政が持ちこたえるとは思えないという意見が出ています。

また退職金課税については、以下のような議論も行われています。

- 退職金所得への課税制度は、終身雇用制度が前提となっている。

- 勤続20年を超えると1年あたりの控除額が増える。

- 転職をためらう要因にもなりかねず、控除は勤続年数で差を設けず一律にすべき。

退職所得と聞いてピンと来る人は少ないかもしれませんが、退職所得というのは最も優遇されている所得の一つです。

勤続20年以下の場合、1年あたりの控除額は40万円で、勤続20年超の場合、1年あたりの控除額は70万円になります。

例えば、勤続30年で退職金が1,500万円のケースでは、以下のような計算となります。

控除額

- 20年 × 40万円 = 800万円

- 10年 × 70万円 = 700万円

→ 控除額合計は1,500万円となる。退職金1,500万円 - 控除1,500万円 = 所得0となることで、退職金には税金が一切かからない。

上記の計算に加えて、退職所得は「最後に2分の1にする」というルールまであります。

もし控除後の退職所得が1,000万円の場合でも、実際に課税されるのはその半分の500万円だけというワケです。

政府は、ここに関しても何らかのメスを入れようとしています。

「退職金の計算なんて、自分には関係無い」と思っている人は要注意です。

退職金の税金は、iDeCoの受け取りにも大きく影響します。

そのような意味では、資産運用に熱心な人たちを直撃する改正になりかねません。

iDeCoで増やしたお金を、少ない税負担で受け取れるのか、きつい税負担を強いられるのかは、天と地の差があります。

いずれの話題も、今はまだそのような話が出ている段階に過ぎません。

いたずらに不安を煽るつもりはありませんが、日本の現状を考えると、基本的にはアメ(減税)は少なめになると考えて良いでしょう。

税制に関しても何か動きがあり次第、情報を発信していきたいと考えています。

どのような結果になろうとも、しっかり対策を考えていきましょう。

ニュース⑧:お金だけではなく「ポジティブな気持ち」の追求も富を生むという心理学の研究

8つ目のニュースは、2022年10月9日のForbes JAPAN(フォーブス ジャパン)から、「お金だけではなく「ポジティブな気持ち」の追求も富を生むという心理学の研究」です。

前向きな気持ちは、富の創造を促進するというニュースです。

今月のお金のニュースは、後ろ向きな話題が続いたので最後は明るく締めましょう。

以下のように異なる考え方の2人がいると、どちらの方がお金持ちになれるでしょうか?

「こんな世の中、やってらんねぇ~」とネガティブに考える人。

「自分の人生は自分で良くしていく!」とポジティブに考えている人。

ニュースの中では、後者のポジティブに考える人の方がお金持ちになれるという研究が紹介されています。

テキサス工科大学のセラ・アセベド博士の研究チームは、「人の感情状態」と「富」との関係を追跡しました。

1万件以上のサンプルを調査した結果、以下のような前向きな気持ちが、高いレベルの富の創造を促進していると結論付けました。

熱狂した

活発な

注意深い

気合の入った

希望に満ちた

お金が幸福を呼ぶのか、幸福がお金を呼ぶのかという話は、ニワトリと卵のような話です。

これまでは、お金が幸福を呼ぶということを証明する研究が多かったそうです。

幸せになりたければ、ある程度はお金持ちになる必要があるというのは、今の世の中で広く支持されている考え方でしょう。

一方今回の研究では、幸福がお金を呼ぶという、これまでに無い新しいデータが確認されたというワケです。

セラ・アセベド博士は、「前向きな気持ちには、人が経済的生活で成功するために必要な行動を支える効果がある」と言っています。

資産を増やすために必要な以下のような行動を促進するには、ポジティブな感情を持ち、幸福で満足感の高い生活を送ることが重要ということです。

- お金を稼ぐ

- 貯蓄をする

- お金を管理する

- 借金をしない

確かにネガティブな感情に支配されていたら、上記のようには考えられません。

→ お金を稼ぐ気にならない

→ しっかり貯金しようという気にならない

→ お金を管理する気にならない

→ 借金したらいけないと思わない

今回紹介した研究では、経済的に厳しい状況下で前向きな態度を維持することの重要さが強調されています。

まさに、今の日本の状態と言っても良いでしょう。

お金に関する知識を学ぶだけではなく、心理面からのアプローチも、経済危機や市場変動の際に、皆さんの感情状態を守るのに役立つというワケです。

何事にも動じない健全なメンタルは、遅かれ早かれ富を呼ぶでしょう。

このような過酷な環境でしぶとく生き抜いていけるのは、誰かが火を起こしてくれるのをただ座って待っている人ではなく、自分で火を起こせる人です。

大切なのは、自分を温める火は、どんな時でも自分で起こすという気持ちです。

リベ大では、あらゆる火の起こし方を可能な限り伝え続けていきます。

厳しい経済状況ですが、一緒に前向きに頑張っていきましょう。

まとめ:2022年10月版のお金のニュースを振り返ろう

今回は、2022年10月版のお金のニュース8本を解説しました。

- ①住宅ローン金利上昇で「米国人が買える家」の面積が約10%減少

- ②実質賃金5カ月連続マイナス 8月1.7%減、物価高響く

- ③雇用保険の保険料率 10月から引き上げ 労使それぞれ負担増に

- ④65歳以上の介護保険料、高所得者は増額・低所得者は減額…厚労省方針

- ⑤高所得75歳以上の保険料上げ検討 大企業健保も負担増

- ⑥外貨保険、利率上昇で販売65%増 為替リスクも

- ⑦23年度税制改正、NISA拡充など柱 11日に税調インナー

- ⑧お金だけではなく「ポジティブな気持ち」の追求も富を生むという心理学の研究

アメリカでは、住宅ローン金利が上がりすぎて、買える家がどんどん小さくなっています。

30年固定住宅ローン金利の平均は7.16%と、2001年以来の高水準になっている状態です。

金利上昇により、家を欲しがる人・買える人が減り、アメリカの不動産市場は悪化するだろうという見立てがあります。

岸田政権発足から1年、実質賃金が下がっています。

2022年8月時点で、日本の物価上昇率は約30年ぶりの水準になっており、2022年4月以降の実質賃金は、マイナスが続いています。

雇用保険料が2022年10月から引き上げられました。

月給30万円の労働者なら、単純計算で負担額は毎月600円増になる計算です。

保険料増額の原因は、コロナ禍の特例として支給限度額などを引き上げられてきた雇用調整助成金でした。

65歳以上の介護保険料について、負担額が変わるかもしれません。

支払い能力に応じた負担による、所得の再分配を進めようというプランが検討されています。

財源の確保という観点からも、負担増の方向にならざるを得ないでしょう。

医療保険関連でも、保険料の引き上げが検討されています。

75歳以上の後期高齢者のうち中・高所得の人や、大企業の健康保険組合の人の保険料が上がる可能性があります。

このように負担がどんどん上がる時代を合理的に生きていくためには、以下の行動を心がけましょう。

外貨建て保険の販売が急増しています。

米ドル建ての商品などでは、約4.7%の積立利率の商品も存在しています。

日米の金利差から、このような商品に魅力を感じるのも分かりますが、より良い手段を検討してみましょう。

2023年度の税制改正に向けて議論が始まりました。

12月には来年度の税制の大枠が決定するので、増税・減税など、翌年以降にどのような影響があるのかが分かります。

2023年度の税制の論点には、以下のようなものがあります。

投資関係

脱炭素関係

相続税関係

法人税など

前向きな気持ちは、富の創造を促進するという研究結果を紹介しました。

「自分の人生は自分で良くしていく!」とポジティブに考えている人の方が、お金持ちになりやすいという明るい話題です。

研究では、経済的に厳しい状況下で前向きな態度を維持することの重要さが強調されています。

今回紹介したニュースからも分かるように、まさに今の日本の状態は厳しい状況下と言っても過言ではありません。

以上、2022年10月版のお金のニュースを振り返りました。

2022年のお金のニュース記事を全て読んでいれば、すでに85本のニュースノックを受けたことになります。

全ての球を取りに行っている人は、間違いなくお金に強くなっているでしょう。

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」というように、変わっているのではないでしょうか。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がっていくことを願っています。

関連記事

以上、こぱんでした!

▼「住宅ローンについて詳しく知りたい!」という人に読んでほしい記事はこちら!

▼「社会保険について詳しく知りたい!」という人に読んでほしい記事はこちら!

▼「iDeCoの受け取り方について詳しく知りたい!」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!