2025年1月現在、「1ドル=155円〜156円」のレンジで、歴史的な円安の状況が続いています。

本記事は2022年に公開された記事で、当時は「1ドル=136円台」でも円安という状況でした。

この点踏まえた上で読み進めてください。

2022年3月~6月にかけて、円はドルに対して約20円も下落し、約24年ぶりの円安水準となる「1ドル=136円台」を記録しました。

(参考:NHKニュース「NY外為市場 1ドル=136円台後半 24年ぶりの円安ドル高水準更新」)

一方で米国株の代表的な指数であるS&P500は、年初来で約マイナス23%です。(2022年6月17日時点)

通常であれば、S&P500に投資をしている人は、資産が大幅に減少しそうなところですが、日本では円安のおかげで、投資家の含み損は小さくなっています。

仮に皆さんが1ドルを持っている場合、「1ドル=80円(円高)」の状態よりも「1ドル=130円(円安)」の方が、円ベースでの総資産額が大きくなるからです。

結果的にS&P500の下落分を、円安によってカバーしている状態です。

ここまでの情報だと、投資をする上で、円安のデメリットはあまり感じられないかもしれませんが、現在以下のような悩みを抱えている人が増えています。

そこで今回の記事では、先程の3つの悩みの回答(Q&A)も含めた、以下の3点を解説します。

為替相場が決まる要因

株式投資と為替の関係

株式投資と為替(円高・円安)に関するQ&A3選

今回の記事を読めば、為替相場はどのように決まるのか?為替と株式投資にはどのような関係があるのか?という基本から、実践的な内容まで学べます。

これらの情報を知っておくだけで、人生の投資リターンが数%以上変わってくるでしょう。

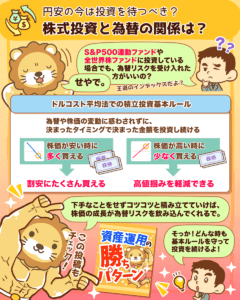

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:円安!投資を待つべき?

▼図解:円安時の投資はどうする?対処法3選

目次

解説動画:【悩む人多数】「円安の今、S&P500や全世界株への投資は待つべきか?」為替の基本と対処法を分かりやすく解説

このブログの内容は以下の動画でも解説しています!

為替相場が決まる要因

ドル円相場は、24年ぶりに1ドル136円台を突破しました。

皆さんは、このような為替相場がどのように決まっているかご存知でしょうか?

モノの価格は、欲しい人が増えれば増えるほど上がり、欲しい人が減れば減るほど下がります。

同様に、円を欲しい人が増えれば増えるほど、円の価値は上がります。

ちなみに、2011年頃は「1ドル=80円」程度で取引されていました。

もし、円よりもドルを欲しい人が増えると、最近の「1ドル=136円」のように円の価値は下がります。

では、人々はどのような時に「円が欲しい!」「ドルが欲しい!」と思うのでしょうか?

この答えは、為替を動かす以下4つの基本的な取引を知ることで、理解できるはずです。

- ①経常取引

- ②資本取引

- ③投機的取引

- ④為替介入

為替を動かす取引①:経常取引

経常取引を理解するために、1つの事例を考えてみましょう。

リベ大自動車は、大阪工場で新型自動車「学長カー:モデルT800」を製造しています。

これを米国の州知事が気に入り、1台5万ドルで購入しました。

学長カーは輸出され、社長である皆さんは取引先から代金5万ドルを受け取りました。

そして皆さんは、意気揚々と社員に今月の給料として一人3,000ドルを配ろうと考えたのです。

しかし、実際に社長の皆さんが日本の会社においてドルを給料で支払うことは無いでしょう。

法律でも給料は日本円で支払うように決められていますが、そもそも日本で生活するにはドルではなく円が必要だからです。

ちなみに、もしドルで給料を支払う会社があれば、今の時代SNSですぐに広まってしまうでしょう。

したがって社長の皆さんは、給料を支払う前に銀行でドルを売って円を買うワケです。

これがまさに、為替相場を動かす需給です。

次は、アメリカで商品を買うケースを想定しましょう。

皆さんは、アメリカから商品を仕入れて日本で販売する、せどり事業をしています。

この時、商品の仕入れ代金はドルで支払う必要があります。

もし、アメリカで商品を売っているマイケルに対し、

「マイケル!その家具、僕に譲ってくれないかな?1万円払うよ。」と言ったら、

「円なんてもらったってしょうがないよ。ドルで払ってくれ!」と返されるでしょう。

結局、皆さんがアメリカから商品を仕入れるためには、円を売ってドルを買い、そのドルで商品を買う、という流れになります。

これもまさに為替相場を動かす需給です。

2つの事例のような、商品の輸出入(貿易取引)やサービスの輸出入に関する取引を、経常取引と言います。

当時は、多くの日本企業がアメリカにモノを販売してドルを稼ぎ、さらにドルを売って円に替えていました。

そのため、円の価値が上がったのも当然と言えるでしょう。

為替を動かす取引②:資本取引

資本取引については、以下の事例を見ると分かりやすいでしょう。

皆さんはリベ大自動車の社員です。

毎月30万円の給料のうち、25万円で生活して、残った5万円を貯蓄にまわしていました。

そしてリベ大で学ぶ中で、資産形成のためにS&P500に連動する米国株ファンドへの投資を決めました。

その後、毎月5万円分の積立投資を始めたのです。

5万円分の米国株ファンドの購入は、5万円分の円を売ってドルを買い、そのドルで米国株ファンドを買う流れになります。

これが資本取引であり、為替を動かす要因の1つです。

1人の投資家が5万円分の円売り・ドル買いをするだけなら小さな話でしょう。

しかし現在は海外株を組み込む投資信託(ETFを除く)へ流れ込むお金は、年間8兆円近くにも上ります。

(出典:日本経済新聞「個人マネー、海外株に年8兆円 日本から「逃避」の気配」)

しかもこれらの中には、円からドルに替わった後、10年20年と円に戻らない長期投資にまわっているお金も含まれます。

先の事例だけでなく、以下のような資本取引の積み重ねが、為替取引に影響を与えるのは自然の流れです。

→ 日本株より外国株を買おう!

→ 日本円よりドルの方が安心だから、ドル預金しよう!

→ 日本国内で工場を作るより海外で作った方が利益が出そうだ!

為替を動かす取引③:投機的取引

投機的取引についても、事例を見ていきましょう。

皆さんはリベ大自動車の社員です。

月30万円の給与のうち、月25万円で生活して、残った5万円を積立投資にまわしました。

しかし、積立投資だけでお金持ちになるには時間が相当かかることに気づき、さらに3万円の投資余力を確保しました。

その3万円を元手に、FX(外国為替証拠金取引)にチャレンジしたのです。

FXでは、レバレッジをかけて、元手の2倍~10倍の金額で取引ができます。

今は1ドル136円ですが、将来は1ドル150円くらいまで円安は進むと考え、皆さんはレバレッジをかけて円を売り、大量のドルを買ったのです。

もし将来、本当に1ドル150円になったなら大きく儲けられるでしょう。

上記の事例では、FXで円を売ってドルを買う取引が、投機的取引にあたります。

実は、外国為替市場には、個人・法人問わずたくさんの投機プレーヤーがいます。

為替の世界には、為替の動きを読んで売買している人がいるという事実を理解しておきましょう。

このような投機的取引も、為替に影響を与える要因の一つです。

為替を動かす取引④:為替介入

為替を動かす4つの基本的な取引の最後が、為替介入です。

為替相場には政府が好ましいと考えている水準があります。

そして、以下のように想定した水準を大きく逸脱した場合に政府が介入することを為替介入と言います。

- 1ドル130円が理想の水準なのに、今は1ドル150円。

→ 円安になりすぎているため、政府が円をたくさん買う。

- 1ドル100円が理想の水準なのに、今は1ドル80円。

→ 円高になりすぎているため、政府が円をたくさん売る。

上記のように、為替介入では政府が手も口も挟み、為替相場を調整することを言います。

普段から投機的取引をしている人は、政府による為替介入が取引に大きく影響することから、政府の動向を注視しているでしょう。

普通の時なら、わざわざ為替相場に口を挟まないことを考えると、為替介入の可能性が出てきたと言えるのかもしれません。

ここまでが、為替を動かす4つの基本的な取引です。

需給は基本的に4つの取引で生まれる

- 経常取引(例:商品やサービスの輸出)

- 資本取引(例:外国株や外国債券の購入)

- 投機取引(例:為替差益を狙ったトレード)

- 為替介入(行き過ぎた相場の、政府による是正)

あまりにも要因が多すぎて、「為替は読めない」と言われるのも納得できるはずです。

基本を押さえておけば、何が起きているのかではなく、なぜそうなっているのかが分かるようになり、煽りニュースに惑わされなくなるでしょう。

大切なのは、円安になっている事実を知ることではなく、なぜ円安になっているのかという背景を知ることです。

今回紹介したような基本を押さえておくと、ニュースを見た時、以下のように自分の頭で考えられるようになります。

→ 「自然に円高になる時代は、終わったのかな。」

→ 「この流れはすぐには変わらないと思うから、円安が続きそうだな。」

ここで1つ補足です。

そもそも、特定の通貨を欲しい・いらないと考えるのはなぜでしょうか?

例えば、ドル建ての米国株を欲しがったり(資本取引)、トルコリラの値下がりを予想して売ろうとしたり(投機的取引)という考えです。

ファンダメンタルズは、国の実力を表す指標のようなものです。

具体例としては、以下のようなものがあります。

- 財政収支

- 経常収支

- インフレ率

- 生産性上昇率

- 経済成長率

- 失業率 など

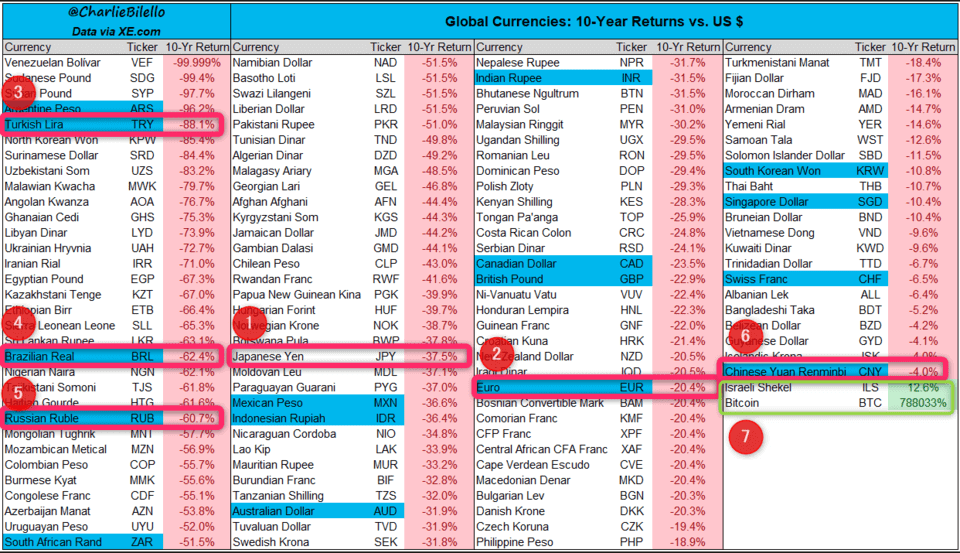

続いて、アメリカのドルに対して他国の通貨の価値が過去10年でどうなったのか?をまとめた表を見てみましょう。

表の中で注目すべきポイント7つを取り上げています。

- ①日本円(JPY)は37.5%下落

- ②ユーロ(EUR)は20.4%下落

- ③トルコリラ(TRY)は88.1%下落

- ④ブラジルレアル(BRL)は62.4%下落

- ⑤ロシアルーブル(RUB)は60.7%下落

- ⑥中国元(CNY)は4%下落

- ⑦イスラエルシェケル(ILS)とビットコイン(BTC)は上昇

①~⑥までの主要な通貨は、軒並みドルに対して下落しています。

そしてドルに勝てたのは、⑦のイスラエルの通貨シェケルとビットコインだけという結果になりました。

ドルの強さには、アメリカのファンダメンタルズの強さが大いに関係しています。

短期的な値動きはさておき、長期的な視点で見ると、通貨の価値は国の実力と大きく関係していると分かります。

株式投資と為替の関係

さて、次の話題は株式投資と為替の関係です。

為替は株式投資に対して、リスクを高める影響を与えます。

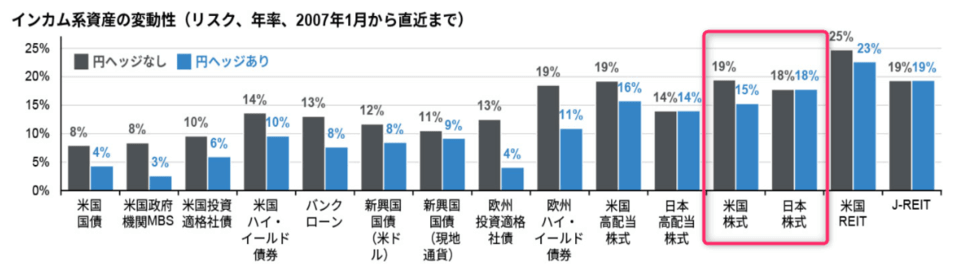

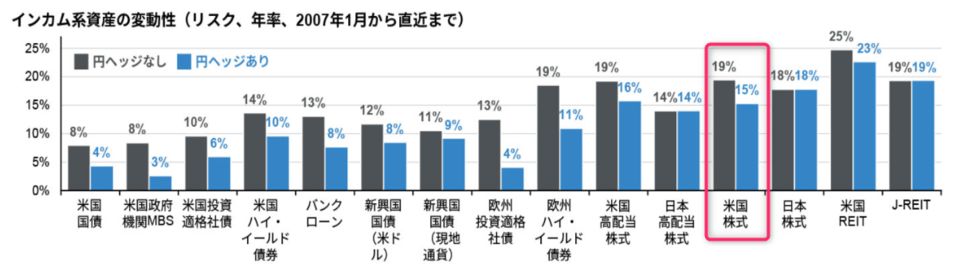

上記の赤枠で囲った棒グラフは、2007年1月~2022年3月末までの米国株式、日本株式におけるリスクの大きさを表したものです。

黒と青の棒グラフは以下を意味しています。

- 黒:為替リスクをそのまま受け入れた場合のリスクの大きさ

- 青:為替リスクを排除した場合のリスクの大きさ

もう一度、同じグラフにおける米国株式に注目してみてください。

黒い棒グラフの数字は19%となっています。

これは、為替リスクをそのまま受け入れて、米国株式に投資した場合のリスクの大きさです。

- 株価がマイナス19% ~ プラス19%のレンジで値動きする確率…約68%

- 株価がマイナス38% ~ プラス38%のレンジで値動きする確率…約95%

※本来は上記のレンジに期待リターンを加えますが、簡潔に説明するため今回は割愛します。

1年間に±38%も上下する可能性があると聞けば、株式がハイリスクと言われる理由も納得できるでしょう。

なお、68%・95%という数字は色々と使えるとても便利な数字です。

そのまま覚えておくと、リスクが〇%という数字を見た時、値動きの幅を計算できます。

青の棒グラフは為替リスクを排除したもので、リスクの大きさは15%となっています。

では、先程と同様に1年後の未来予想をしてみましょう。

- 株価がマイナス15% ~ プラス15%のレンジで値動きする確率…約68%

- 株価がマイナス30% ~ プラス30%のレンジで値動きする確率…約95%

為替リスクをそのまま受け入れた黒の棒グラフよりも、リスクが小さくなっています。

最も悲観的な予想を比較すると、為替のリスクの大きさが分かりやすいでしょう。

- 為替リスクを受け入れる場合

→ マイナス38%より悪くなる可能性…5%未満

- 為替リスクを排除した場合

→ マイナス30%より悪くなる可能性…5%未満

上記のような為替リスクをとりたくない人は、お金を払って回避します。

それが為替ヘッジで、いわゆるヘッジコスト、保険料のようなものがかかります。

先程紹介した数字で言えば、「保険料を払わずに19%のリスクをとるか、保険料を支払って15%のリスクをとるか?」となるのです。

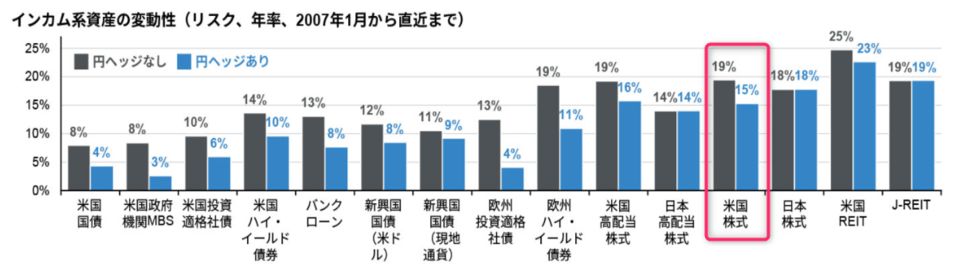

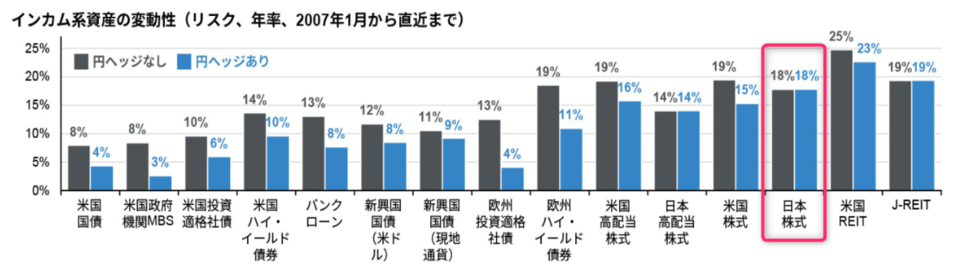

では日本株、以下の赤枠の棒グラフを見てください。

解説したように、為替は株式投資のリスクを高めます。

株式本来の値動きに、為替の値動きも加わるので、全体としての値動きが大きくなるのは当然と言えます。

そこで、以下のような悩みを持つ人もいるでしょう。

S&P500に連動するファンド・全世界株ファンドへの投資において、為替リスクはそのまま受け入れたほうが良いというのがリベ大の見解です。

根拠となる1つのデータを見てみましょう。

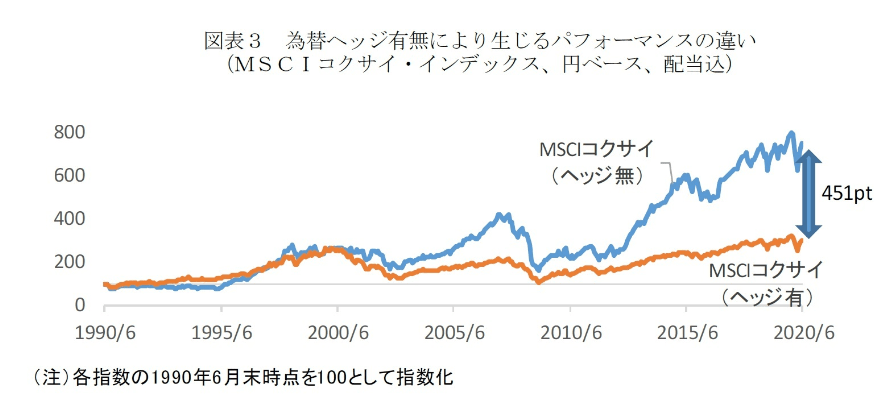

日本を除く先進国22カ国の市場に上場する、約1,300銘柄で構成された「MSCIコクサイ・インデックス」という指数の推移です。

- 青色のグラフ=為替ヘッジ無し

- オレンジ色のグラフ=為替ヘッジ有り

1990年6月末を100とした時、為替ヘッジ有りでは30年後に約250と約2.5倍に増加しています。

一方、為替ヘッジ無しでは30年後に約700と7倍に増加しています。

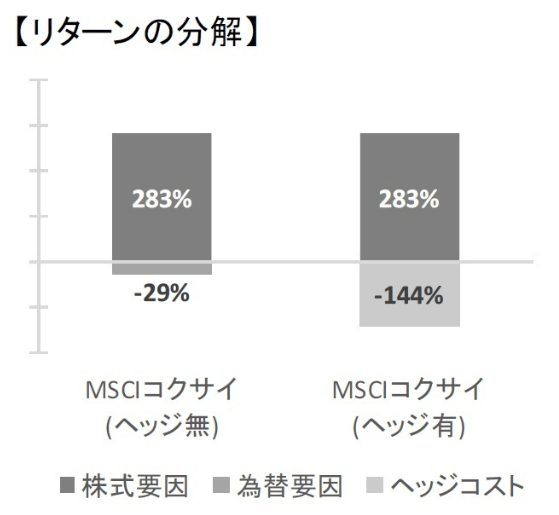

過去30年間のリターンを分解すると、為替ヘッジコストの方が為替そのものによる損失よりも大きくなっていました。

もう少し詳しく見ていきましょう。

為替ヘッジがない左側において、為替要因の損失はマイナス29%でした。

一方、為替ヘッジがある右側では、為替ヘッジコストの損失がマイナス144%だったのです。

このようなコストは複利でマイナスが効くため、軽く見てはいけません。

長期投資において、コストを下げることが重要という点は、リベ大でもずっと伝えています。

投資におけるコストは、例えば以下のようなものがあります。

- ファンド売買時の手数料

- 信託報酬

- 税金

- ヘッジコスト

払わないで良いコストは払わないというのが、投資の鉄則です。

そのため、税金という観点ではNISAやiDeCoなどの非課税制度を積極的に活用すべきでしょう。

もちろん人それぞれリスク許容度が異なるため、Aさんが耐えられるリスクが、Bさんにも当てはまるわけではありません。

「為替ヘッジのコストを支払ってでもリスクを下げたい!」と感じる人を否定はしませんし、コストを支払うのを止めもしません。

為替リスクをヘッジしたオレンジ色の方が、値動きが小さくなり、心穏やかに投資できることが分かるでしょう。

そして、投資スタイルも人それぞれです。

長期の目線では、デメリットが多いように思われる為替ヘッジコストも、短期の目線では有効なコストになりうるかもしれません。

リベ大でお伝えしているのは、為替リスクをとれるだけのリスク許容度があり、投資スタイルが長期・国際分散投資ならば、そのまま為替リスクを受け入れた方が良いということです。

為替ヘッジを受け入れると、目先の株価変動は大きくなりますが、長期でのリターンは報われやすいでしょう。

ここまでの株式投資と為替の関係の話をまとめると、以下の通りです。

→ 値動きが激しくなる

→ 為替ヘッジのコストがリターンを大きく毀損する

株式投資と為替(円高・円安)に関するQ&A3選

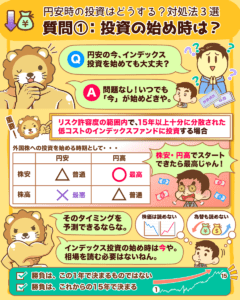

今回は、以下3つの質問を順番にズバッと回答していきます。

質問①:円安の時にインデックス投資を始めて大丈夫?

はじめに結論からお伝えすると大丈夫です。

ただし、以下の条件で投資をすることが前提です。

- 15年以上の長期投資

- リスク許容度の範囲内での投資

- 十分に分散された低コストのインデックスファンドへの投資

皆さんが外国株へ投資を行う時を想像してみてください。

その時、株の価格と為替の組み合わせによって、投資を始めるタイミングを以下のように評価していないでしょうか?

「今は株安・円高だから、投資をスタートさせるのに理想的だ!」

「今は株高・円安で高値掴みのリスクがあるから、もう少し待とうかな。」

しかし、そもそも株価や為替は読めない、という前提を忘れてはいけません。

もし皆さんが相場を読めるなら、長期のインデックス投資をするより、短期目線で個別株にレバレッジをかけて投資した方が効率よく稼げます。

短期的な値動きは読めずとも、15年後を基準にするならば、今の株価は買い時と言えるでしょう。

為替についても、ヘッジをかけない方がリターンは優れる傾向にあるのは、すでに解説した通りです。

リベ大でも過去に何度もお伝えしていますが、インデックス投資の始め時は好況だろうが不況だろうが「今」です。

勝負はこの1年で決まるのではなく、これからの15年で決まります。

質問②:円安の時は毎月の投資額を減らし、円高になったら増やしたら良いのでは?

すでに投資を始めている人からの質問ですが、結論は投資額を減らさない方が良いです。

投資の前提条件は、先ほどと同じです。

- 15年以上の長期投資

- リスク許容度の範囲内での投資

- 十分に分散された低コストのインデックスファンドへの投資

投資額を減らさない方が良いという理由は、上昇を取りこぼす可能性が高くなるからです。

もう少し具体的に説明するため、日経平均株価のデータを使って解説します。

1949年5月16日~1949年12月末までを最初の1年としてカウントすると、2016年末までの日経平均株価68年間の年次リターン平均は10.5%です。

このうち、全体の20%に過ぎない上昇率の高かった14年の利益を除くと、68年間での利益はゼロになります。

長期投資をする上で本当に気を付けるべきは、目先の下げを食らうことではなく、上げを取り逃すことです。

そのため、リスク許容度の範囲内で手元のお金を投資に回すというのは、1つの正しい考え方です。

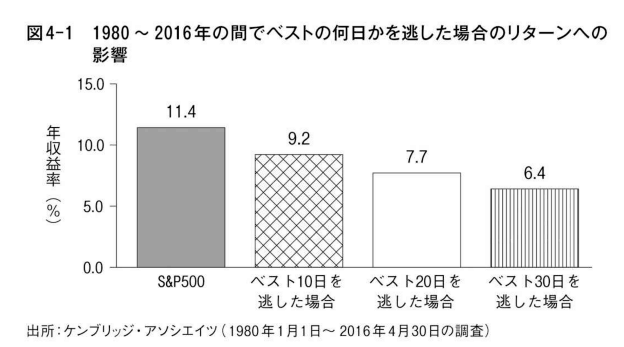

先ほどは日経平均株価を見てきましたが、S&P500でも同様のデータがあります。

リベ大でもおすすめしている書籍「敗者のゲーム」で紹介されているグラフになります。

- フルに投資をする:年利11.4%

- ベスト10日を逃す:年利9.2%

- ベスト20日を逃す:年利7.7%

- ベスト30日を逃す:年利6.4%

たった30日だけ、株価が大きく上がる日を逃しただけで、リターンが半分程度になってしまいます。

著者のチャールズ・エリス氏も「この教訓は明らかだ。投資家は”稲妻が輝く瞬間”に市場に居なければならない。」と述べています。

短期的に見ると、為替は大きなリスクに見えますし、実際に小さなリスクと言い切れません。

しかし長期で見ると、株式市場は上げ下げを繰り返しながら大きく成長していくと考えられます。

また、為替リスクは株価上昇を取りこぼさなければ飲み込めるというワケです。

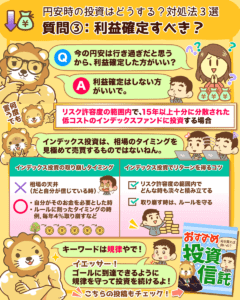

質問③:24年ぶりの円安水準なので、一旦、米国株を売却して利益確定すべき?

最後の質問も投資を始めている人からですが、回答は利益確定しないほうが良いです。

インデックス投資における取り崩しタイミングは、以下のように考えましょう。

今が相場の天井だと自分が考えた時

自分がそのお金を必要とした時

ルールに則ったタイミングの時(例:毎年50万円取り崩す。毎年4%取り崩す。など)

必要なものや欲しい物を買うために、取り崩すのが正解です。

相場のタイミングを見極めて売買するものではありません。

最高の売却タイミングと信じて売ったものの、実はそこから値上がりする大きなチャンスを棒に振った可能性もあります。

今回の記事では、為替を動かす4つの取引や、ファンダメンタルズなどについて解説しました。

では、これらの話を考慮した上で、「今が円安のピーク」と断言できるでしょうか?

次の10年で、今より円安が進まないと断言できる根拠はどこにあるのでしょう?

インデックス投資でリターンを得るキーワードは、以下のような規律です。

- リスク許容度の範囲内で投資を続ける

- どんな時も淡々と積立を続ける

- 取り崩す時もルールを守る

根性論や精神論の話ではなく、そうした方が良いことを示す学術的な研究データもたくさんあります。

皆さんも、自分自身が長期投資家なのか?短期トレーダーなのか?よく考えてみましょう。

相場のタイミングを読んだ売買は、できそうに思えてもできません。

一部の天才投資家でない限り、堅実な方法を選択する方が良いでしょう。

まとめ:為替の動きに一喜一憂せず将来を見据えて投資をしよう!

今回の記事では、以下の3点を解説しました。

為替相場が決まる要因

株式投資と為替の関係

株式投資と為替(円高・円安)に関するQ&A3選

まず初めに、為替相場が決まる要因となる4つの取引について紹介しました。

需給は基本的に4つの取引で生まれる

- 経常取引(例:商品やサービスの輸出)

- 資本取引(例:外国株や外国債券の購入)

- 投機取引(例:為替差益を狙ったトレード)

- 為替介入(行き過ぎた相場の、政府による是正)

上記4つの取引が全て合わさった結果、1つの為替相場ができあがるのです。

そして長期的な視点では、為替相場は国の実力に見合った水準に落ち着いていきます。

続いて、株式投資と為替の関係について解説しました。

→ 値動きが激しくなる

→ 為替ヘッジのコストがリターンを大きく毀損する

具体例として、過去30年のMSCIコクサイ・インデックス指数の動きを見ました。

為替ヘッジにより発生するコストによって、為替ヘッジ無しの方が、為替ヘッジ有りよりも、以下の通りリターンが高くなりました。

- 為替ヘッジ無し → 約7倍

- 為替ヘッジ有り → 約2.5倍

最後のパートで紹介した3つのQ&Aは以下の通りです。

→ インデックス投資の始め時は好況だろうが不況だろうが「今」ですから、大丈夫です。

→ 長期投資をする上で本当に気を付けるべきは、目先の下げを食らうことではなく、上げを取り逃すことです。

→ 相場のタイミングを読んだ売買は、できそうに思えてもできません。

ちなみに、ぼったくりファンドに投資していたり、不相応に高いリスクをとっていたり、短期・中期トレードをしたりする前提であれば、答えは変わります。

また、以下の前提条件で投資をすることが前提です。

- 15年以上の長期投資

- リスク許容度の範囲内での投資

- 十分に分散された低コストのインデックスファンドへの投資

今回お伝えした内容を理解できていると、かなりレベルの高い一般人と言えるでしょう。

そしてお金の勉強は、すればするほど人生が良くなります。

以上、こぱんでした!

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!