こんにちは、こぱんです!

リベ大では、経済的自由を達成するために「お金にまつわる5つの力」について情報発信をしています。

▼図解:お金にまつわる5つの力

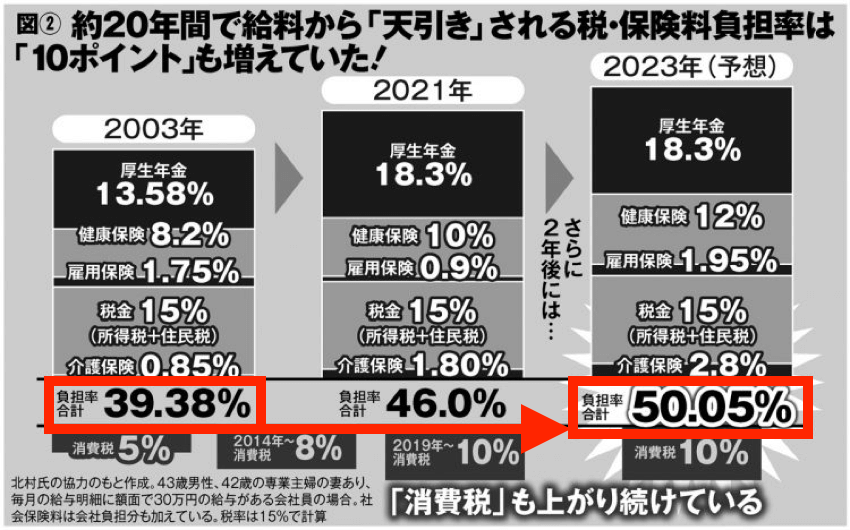

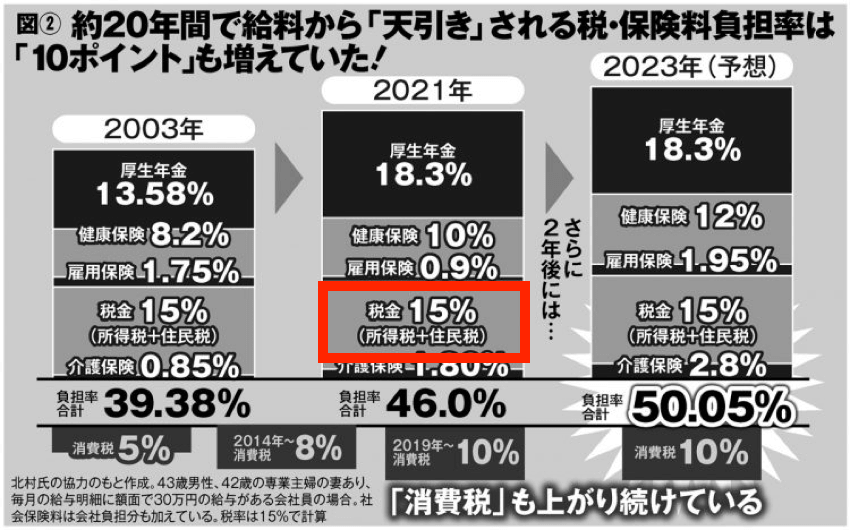

2021年12月、マネーポストWEBの記事「サラリーマンが天引きされる税・保険料負担が増加 2023年に負担率50%超へ」がSNSで話題を呼びました。

会社員の負担が急速に増えており、これからも増えるという内容のニュースです。

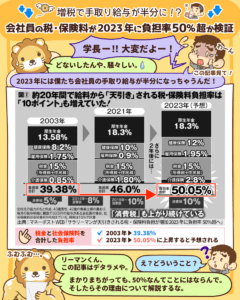

以下の図表で、2003年と2023年(予想)の給与から天引きされる、社会保険と税金の負担率合計を確認してみましょう。

上記の図表によると、2003年は39.38%だった社会保険と税金の負担率が、2023年には50.05%に上昇すると予想されています。

ニュース内容の一部を分かりやすくまとめると、以下の通りです。

- 給与から天引きされる社会保険料・税金の負担率は、2021年時点で46%。

- 2023年、給与から天引きされる社会保険料・税金の負担率が50.05%に上昇すると予想。

- 2003年から2023年(予想)の20年間で、個人の負担率が約10%増える。

悲観的なコメントの一例。

- 「月給30万円で、手取り15万円なんてどうかしてる。」

- 「もう日本は終わった…。」

- 「これは絶望しかない。税金を納めるために働く人生になるのか。」

冷静なコメントの一例。

- 「この記事は事実じゃない。」

- 「ミスリードを誘う内容になっている。」

- 「この図表は間違っている。」

ニュースの内容は本当なのか作り話なのか、真実はどちらだと皆さんは思いますか?

そこで今回は、話題のニュースをもとに、リベ大の見解を交えながら以下の3つについて解説します。

- ここがおかしい!注意すべき2つのポイント

- 正しい負担率は約50%ではなくて何%?

- 情報に踊らされないための小さなコツ3選

実は、紹介したニュースには正しくない情報が含まれているんだ。

正しいお金の知識を学ぶことは、資産を増やしていく最速の方法の一つです。

知識が身についていない状態のままでは、今後の資産形成に大きく影響してしまいます。

「ニュースのここが違っているのかな」と予測できた人もそうでない人も、今回の記事を読んで、正しいお金の知識についての理解を深めてみてください。

きっと情報の誤解が解け、真実が見えることでしょう。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください

^^

▼図解:増税で手取り給与が半分に!?

目次

解説動画:【話題】「2023年にサラリーマンの手取り給与が50%になる」というニュースは本当なのか検証

このブログの内容は下記の動画でも解説しています!

ここがおかしい!注意すべき2つのポイント

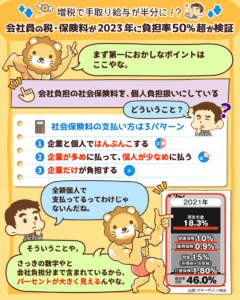

今回話題となったニュースを読む時に、注意すべきポイントは以下の2つです。

- ①会社負担の社会保険料を個人負担扱いにしている

- ②税金が所得ではなく給与にかかるように見えている

ポイント①:会社負担の社会保険料を個人負担扱いにしている

注意すべきポイント1つ目は、会社負担の社会保険料を、個人負担扱いにしていることです。

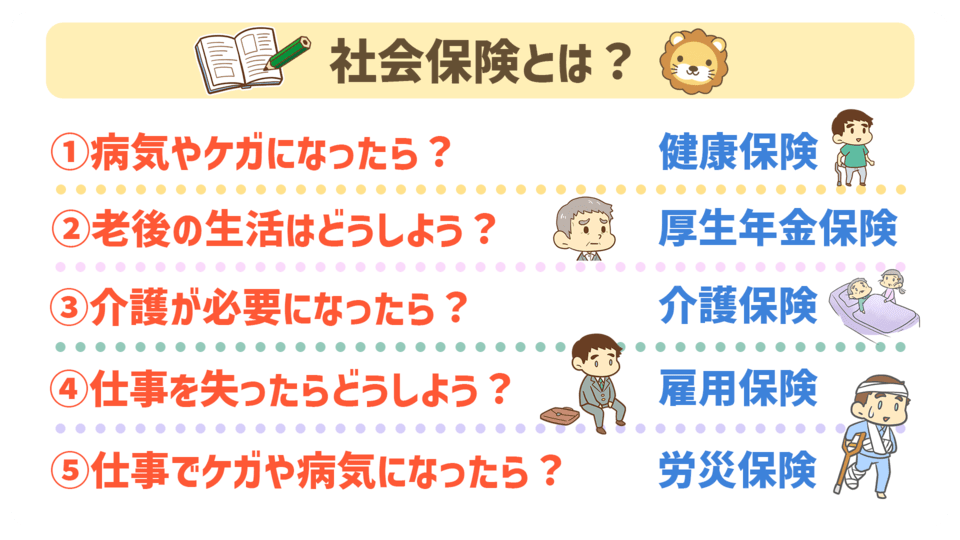

社会保険とは、人生の様々なリスクに備える公的な保険で、全部で5種類あります。

- 健康保険:ケガ・病気に備える保険

- 厚生年金保険:老後の生活に備える保険

- 介護保険:将来介護が必要な状態になった場合に備える保険

- 雇用保険:失業リスクに備える保険

- 労災保険:業務中や通勤中のケガ・病気による治療費を補償する保険

労働者の生活を守るための制度である社会保険の仕組みを理解し、活用できるかどうかで、生活の安定感は大きく異なります。

いざという時の助けとなる社会保険ですが、保険料はいったい誰がどのように負担し、納めているのでしょうか。

社会保険料の負担パターンは、以下の3つのいずれかになります。

- ①企業と個人で半分ずつ負担する。

- ②企業が多めに、個人が少なめに納める。

- ③企業が全額負担する。

それぞれの負担パターンを、順番に見ていきましょう。

パターン①:企業と個人で半分ずつ負担する

1つ目は、企業と個人で半分ずつ負担するパターンです。

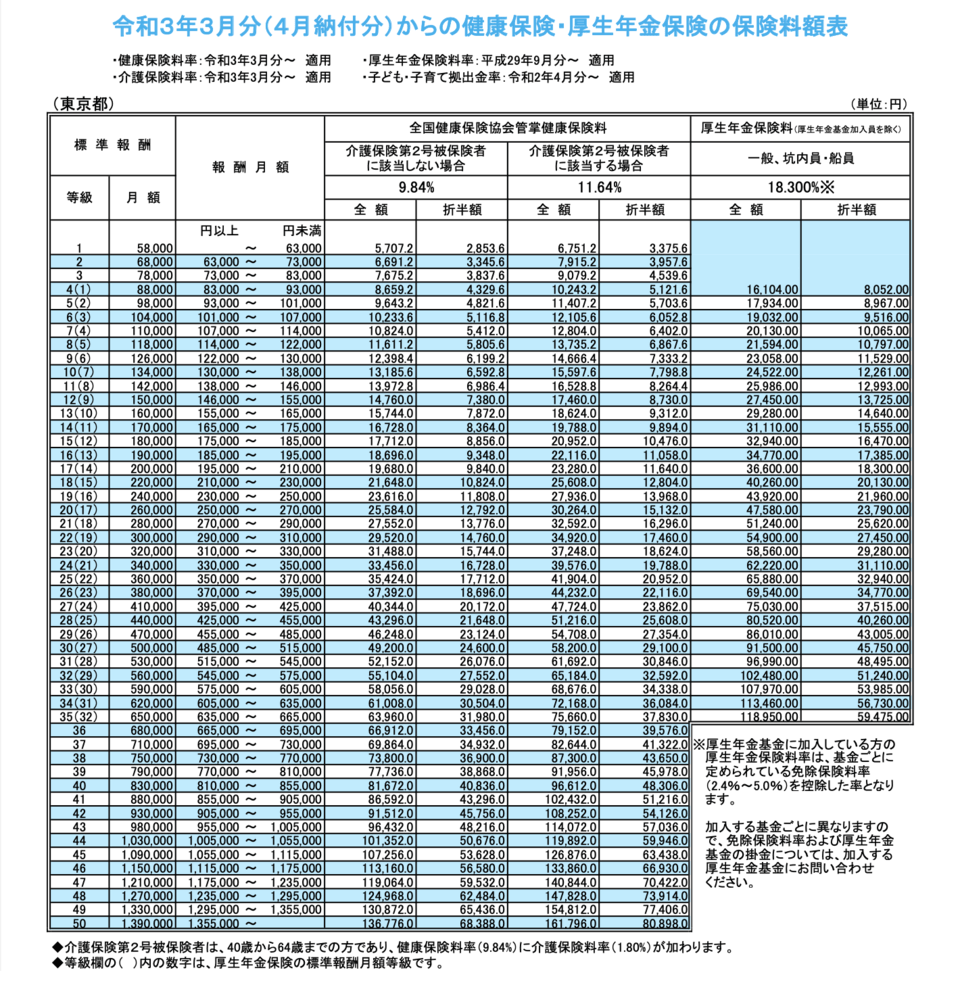

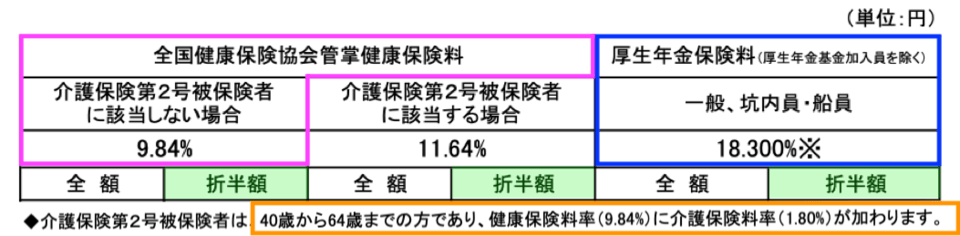

具体例として、東京都における令和3年度の健康保険・厚生年金保険の保険料額表を見てみましょう。

保険料額表を拡大・一部抜粋し、大事なポイントを解説していきます。

上記の保険料額表から分かることは以下の通りです。

- 健康保険の料率:9.84%

- 厚生年金保険の料率:18.30%

- 介護保険の料率:1.80%

健康保険・厚生年金保険・介護保険の3つは、個人と会社で保険料を折半し負担する仕組みで、労使折半(ろうしせっぱん)と言います。

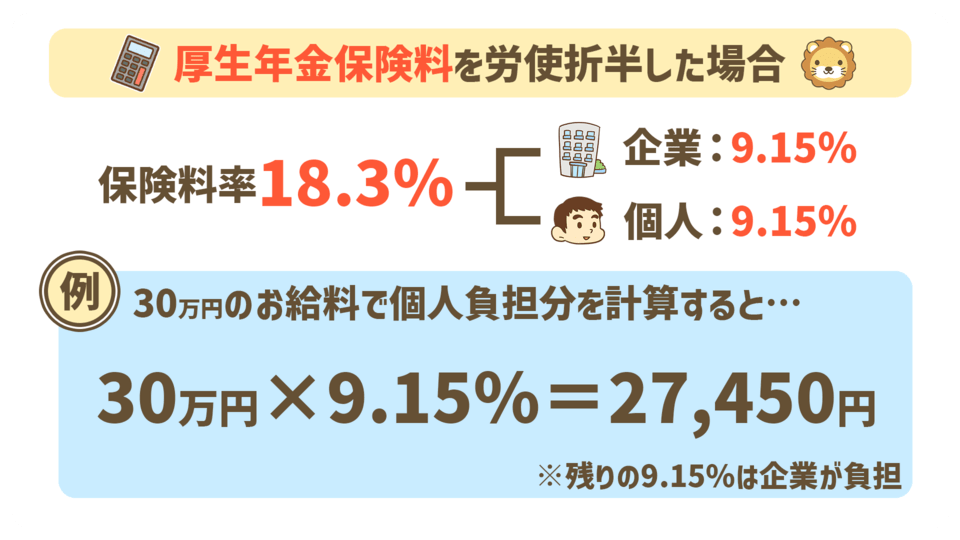

例えば、厚生年金保険を労使折半した場合を見てみましょう。

厚生年金保険の料率は18.3%ですが、個人負担は半分の「18.3% ÷ 2 = 9.15%」です。

毎月の給与が30万円の場合、厚生年金保険料は「30万円 × 9.15% = 月27,450円」が個人負担分になります。

そして、残り9.15%分の保険料は、企業が負担して納めます。

パターン②:企業が多めに、個人が少なめに納める

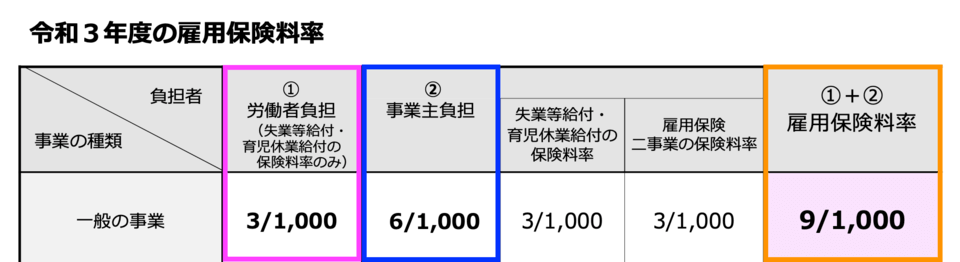

2つ目は、企業が多めに個人が少なめに納めるパターンで、雇用保険が該当します。

令和3年度の雇用保険料率表を見てみましょう。

- 労働者の負担分:0.3%(3/1,000)

- 事業主の負担分:0.6%(6/1,000)

※一般的な事業を営む会社に勤務している場合の料率

上記の表によると、先ほどの3種類の保険とは違い、雇用保険は保険料の負担が折半でないことが分かります。

パターン③:企業が全額を負担するパターン

3つ目は、企業が全額を負担するパターンで、労災保険が該当します。

労災保険は正式には「労働者災害補償保険」と言い、雇用契約によって働く人が、業務中・通勤中に起きたケガや病気、死亡などに対して補償が受けられる制度です。

例えば、労災保険には心強い制度として、休業補償給付があります。

労災保険は業務に起因するケガや病気といったトラブルに備える保険のため、国により保険料は原則として企業が全額負担すると決められています。

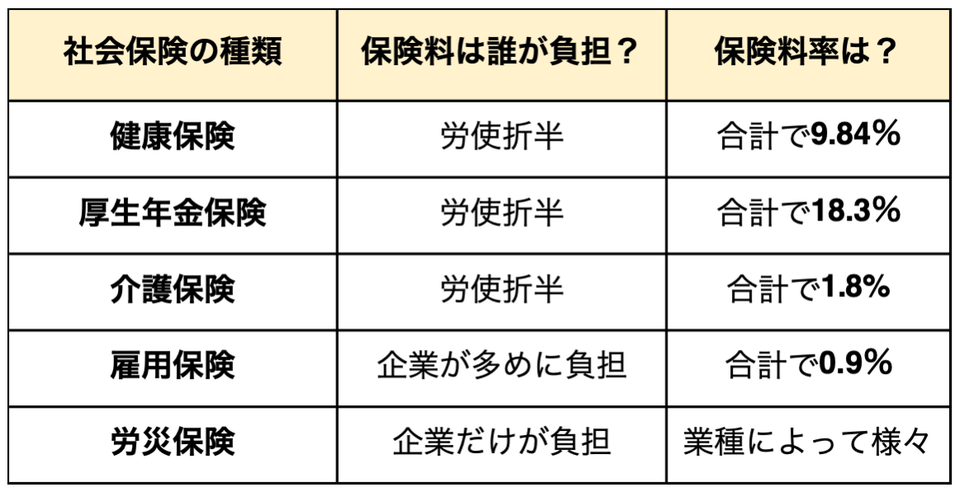

さて、ここまでの話をまとめてみましょう。

5つの社会保険の情報を整理すると、以下のようになります。

- 健康保険(労使折半)

→ 料率:合計9.84% - 厚生年金保険(労使折半)

→ 料率:合計18.3% - 介護保険(労使折半)

→ 料率:合計1.80% - 雇用保険(企業が多めに負担)

→ 料率:合計0.9% - 労災保険(企業が全額を負担)

→ 料率:業種によって異なる

| ニュースに掲載されている料率 | 今回算出した料率 | 比較結果 | |

| 健康保険 | 10% | 9.84%(約10%) | ほぼ同じ |

| 厚生年金保険 | 18.3% | 18.3% | 同じ |

| 介護保険 | 1.80% | 1.80% | 同じ |

| 雇用保険 | 0.9% | 0.9% | 同じ |

健康保険の料率については、住む地域といった条件により料率は若干異なるので、算出した9.84%は約10%という扱いで考えるとほぼ同じになります。

数値の注意ポイントがあるんだ^^;

ニュースに掲載されている社会保険の料率には会社負担分が含まれていることは、先ほどから解説している通りです。

ここでもう一度、冒頭で紹介したニュースの図表の左下部分を見てみましょう。

確かに、図表の左下には「社会保険料は会社負担分も加えている」と注意書きがありますが、そもそも会社負担分の保険料は給与から天引きされていません。

したがって、本来は会社負担分の料率を加えて考える必要がないのです。

会社負担分を含めることで、数値の印象が強くなるため「日本は危ないのでは…。」と不安感を煽り、注目を集める狙いがあったのでしょう。

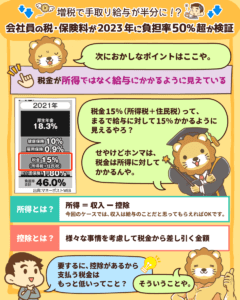

ポイント②:税金が所得ではなく給与にかかるように見えている

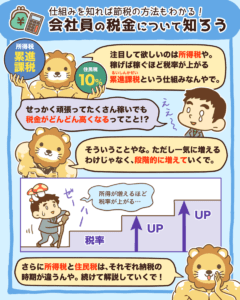

注意すべきポイント2つ目は、税金が所得ではなく給与にかかるように見えていることです。

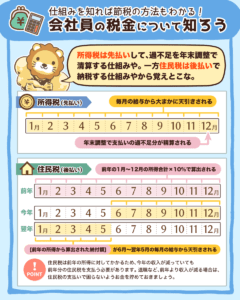

▼図解:会社員の税金について知ろう

皆さんに、覚えておいてほしい社会保険料と税金の計算ポイントは以下の通りです。

- 社会保険料は、給与をベースに計算される。

- 税金は、所得をベースに計算される。

先ほど確認した、健康保険・厚生年金保険・介護保険の料率をもう一度見てみましょう。

- 健康保険:約10%(個人負担分:5%)

- 厚生年金保険:18.3%(個人負担分:9.15%)

- 介護保険:1.8%(個人負担分:0.9%)

※2021年現在、東京都に住む一般事業を営む会社に勤務している人の場合

上記は、毎月の給与を基準に算出されている料率です。(厳密には標準報酬月額ですが、今回のメインテーマではないため、詳細は割愛します。)

例えば、月給30万円の会社員の場合、健康保険・厚生年金保険・介護保険の個人負担分は以下の通りです。

- 健康保険料:月15,000円(30万円 × 5%)

- 厚生年金保険料:月27,450円(30万円 × 9.15%)

- 介護保険料:月2,700円(30万円 × 0.9%)

社会保険料は、毎月の給与に対して定められた料率分の金額を納める仕組みになっていると覚えておいてください。

続いて、今回紹介したニュースで税金についてはどう表記されているか、図表をもう一度見てみましょう。

税金部分が「税金15%(所得税 + 住民税)」と、誤解を招きやすい表現になっています。

まるで毎月の給与に対して15%の税金がかかるように見え、税金が「月給30万円 × 15% = 月4.5万円」とも解釈できてしまうのです。

しかし、税金は給与に対してではなく、所得に対してかかるものです。

厳密には「課税所得」と言い、「収入 - 控除」の式で計算できます。

▼図解:課税所得の算出方法

- ①収入を算出する

- ②控除を算出する

- ③所得を計算する

- ④所得を基準に税金を算出する

手順①:収入を算出する

収入とは手元に入ってくるお金全般で、今回のケースでは給与と考えて問題ありません。

なお、給与の他には以下も収入に該当します。

- 株式投資をしていて、配当金がある場合。

- 不動産の賃貸経営をしていて、家賃収入がある場合。

- 副業をしていて、売上がある場合。

紹介したニュースでは、毎月の給与は30万円とあったので、年収は「30万円 × 12カ月 = 360万円」です。

ボーナスについては、特にニュースの中で触れられていなかったので、0円とします。

算出した収入の金額は360万円になりました。

手順②:控除を算出する

控除とは、国民一人ひとりの経済事情を納税額に反映するために、税金の計算時に収入から差し引いて良いとされている金額です。

税金は収入から控除を差し引いた所得に対してかかるので、収入が同じ金額でも控除額が異なれば、所得額にも違いが生じます。

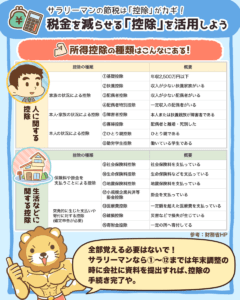

▼図解:税金を減らせる「控除」を活用しよう

前提条件:収入360万円の会社員

控除50万円の場合

控除100万円の場合

控除額が大きくなるほど所得は小さくなり、納税額も少なくなります。

全ての人が同じ税金を一律で納めるのではなく、稼いでいる人が多めに税金を納める仕組みです。

では、会社員が利用できる控除に、どんなものがあるか見ていきましょう。

- 給与所得控除

- 配偶者控除

- 基礎控除

- 社会保険料控除

控除1つ目は、給与所得控除です。

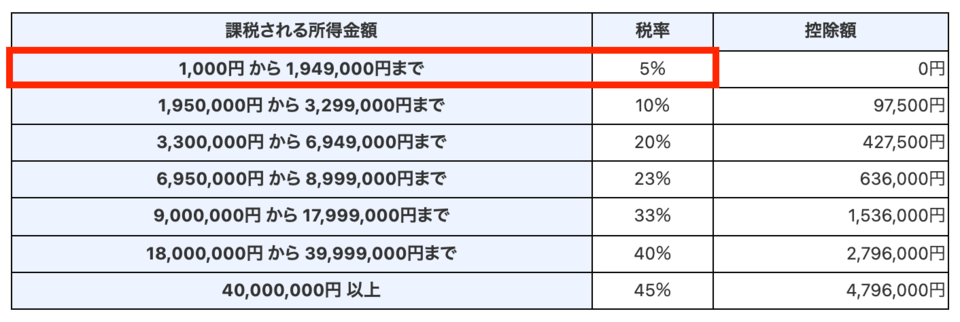

以下の表の計算式(表の赤枠内)を参考に、給与所得控除額を算出できます。

収入360万円の場合

収入360万円の会社員の場合、116万円の給与所得控除が認められます。

控除2つ目は配偶者控除で、控除額は38万円です。

以下の条件を満たす配偶者がいる場合、控除の対象となります。

- 民法の規定による配偶者であること。

- 納税者と生計を一(いつ)にしていること。

- 配偶者の年間所得が48万円以下であること。(給与のみの場合は給与収入が103万円以下)

- 配偶者が青色申告の事業専従者として給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと。

(参考:国税庁「配偶者控除」より)

今回紹介したニュースでは「42歳の専業主婦がいる」とあったので、配偶者控除の対象と考えて良いでしょう。

控除3つ目は基礎控除で、控除額は48万円です。

ほとんどの人に認められる基本的な控除ですが、例外もあります。

所得が2,500万円超の場合、基礎控除はゼロになります。

控除4つ目は、社会保険料控除です。

給与から天引きされる社会保険料に税金がかからないよう、社会保険料として納めた個人負担の金額分が全て控除の対象になります。

収入360万円の会社員の場合、社会保険料控除は約56万円です。

さて、控除には様々な種類がありますが、具体例を見ただけでも以下の控除がありました。

- 給与所得控除:116万円

- 配偶者控除:38万円

- 基礎控除:48万円

- 社会保険料控除:約56万円

→ 控除額の合計:258万円

収入と控除の金額は把握できたので、続いては所得を算出してみましょう。

手順③:所得を算出する

所得の算出方法は以下の通りです。

- 収入:360万円

- 控除:258万円

- 所得:102万円(収入360万円 - 控除258万円)

手順④:所得を基準に税金を算出する

続いては、所得102万円に対する税金はいくらになるのか、算出していきましょう。

日本の所得税は累進課税という、所得の少ない人は小さい税率で、所得の多い人は大きい税率で税金が計算される仕組みとなっています。

所得税の税率は5%~45%までレンジがあり、以下の通りです。

所得102万円の場合は、所得税は税率5%(上記の表の赤枠内)です。

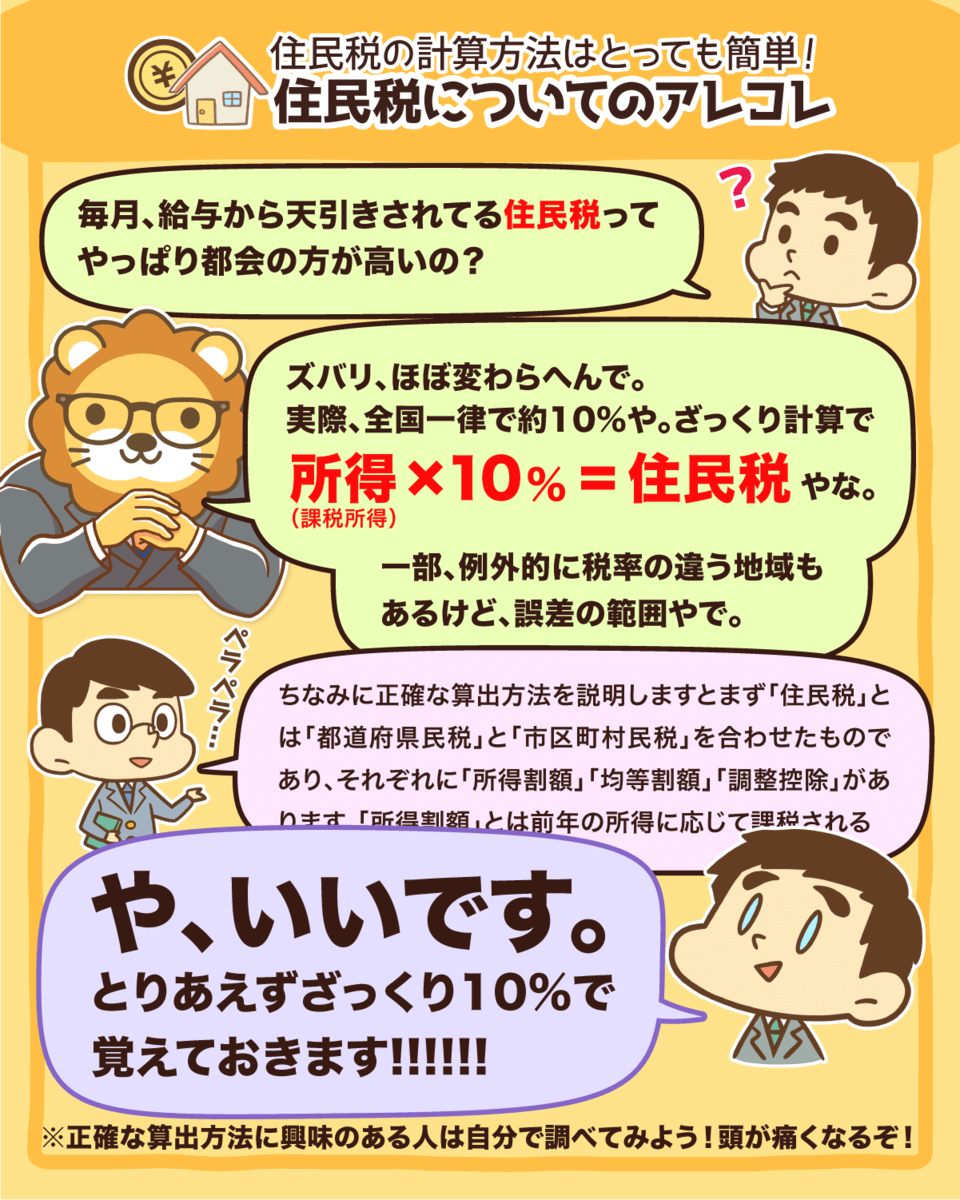

そして、住民税は全国どこに住んでいても約10%の税率で、一部例外で税率の違う地域もありますが誤差の範囲となります。

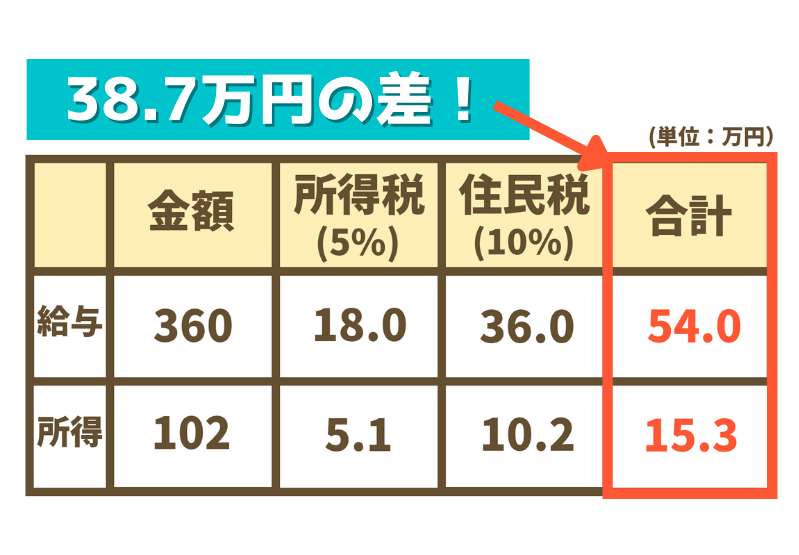

給与に税率をかけた場合と、正しい算出方法である所得に税率をかけた場合、税金を計算する際どれほどの差になるか見てみましょう。

結果は以下の通りになります。

給与360万円に税率をかけた場合(紹介したニュースの算出方法)

- 360万円 × 5% = 18万円(所得税)

- 360万円 × 10% = 36万円(住民税)

所得102万円に税率をかけた場合(正しい算出方法)

- 102万円 × 5% = 5.1万円(所得税)

- 102万円 × 10% = 10.2万円(住民税)

差額の算出

- ①54万円 - ②15.3万円 = 差額:38.7万円

なお、所得税と住民税では控除が若干違ったり均等割があったりするため、住民税については厳密な計算ではありません。

とはいえ、数値が大きくズレることはないので、今回は気にしなくても大丈夫です。

ここまで見てきたように、全く異なる負担率が算出された理由は以下の2つになります。

- 会社負担の社会保険料を個人負担扱いにしていたため

- 税金が所得ではなく給与にかかるように見えていたため

冒頭で紹介したニュースは、上記の理由を考慮せずに数字を加算したため、凄じい負担率が出来上がったのでしょう。

そのため、ニュースに事実と異なる情報が含まれてしまっているというワケです。

- 「給与から天引きされる社会保険料・税金の負担率は、2021年時点で46%。」は、事実と相違する。

- 「2023年、給与から天引きされる社会保険料・税金の負担率が50.05%に上昇すると予想。」は、事実と相違する。

- 「2003年から2023年(予想)の20年間で、個人の負担率が約10%増える。」は、事実と相違する。

正しい負担率は約50%ではなくて何%?

続いては、冒頭で紹介したニュースと同じ条件で、社会保険料と税金の正しい負担率を計算してみましょう。

- 43歳の男性で会社員

- 毎月の給与は30万円(年収360万円)

- 42歳の専業主婦の妻がいる

- 2023年時点の負担率を算出する

先に結論の数値をお伝えすると、正しい負担率は約19.8%です。

それでは、どのように計算すると約19.8%の数値になるのか、以下の2つを順番に見ていきましょう。

- ①社会保険料の個人負担分シミュレーション

- ②税金の負担分シミュレーション

①社会保険料の個人負担分シミュレーション

社会保険料の個人負担分シミュレーションを見ていきましょう。

- 健康保険料

- 厚生年金保険料

- 介護保険料

- 雇用保険料

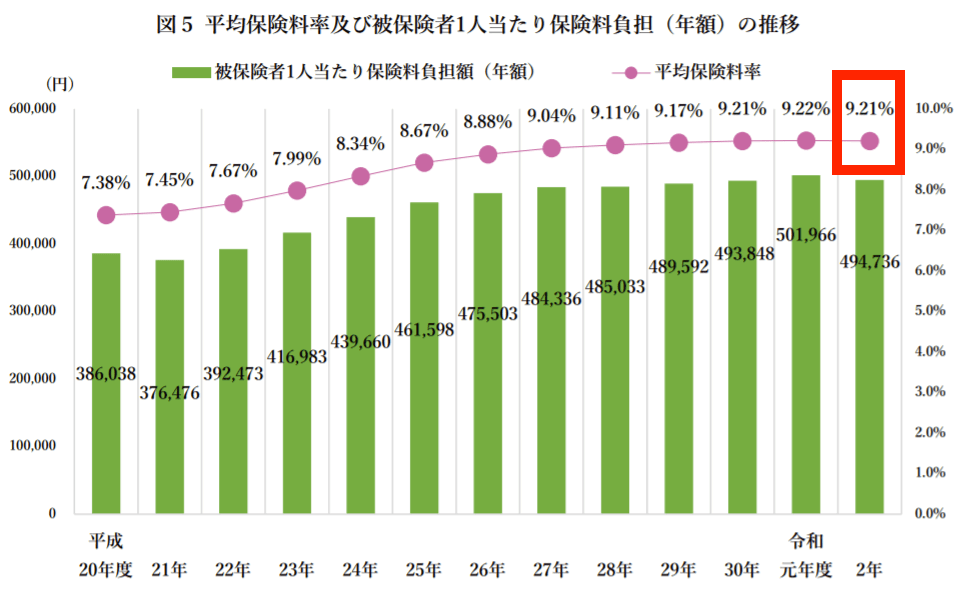

健康保険の料率は、以下のような条件により多少の違いが出てきます。

- 自分が、どこに住んでいるのか?

- 自分が、どこに勤務しているのか?

まず、大企業に勤務している人の健康保険料率の推移グラフを見てみると、2021年12月に報告された平均保険料率は、9.21%(表の赤枠内)です。

どの企業に勤めているかで多少の違いはありますが、おおむね平均値として合っています。

一方、中小企業に勤務している人の健康保険料率は約10%です。

(参考:全国健康保険協会より)

紹介したニュースによると、健康保険料率は2023年に12%へ引き上げとありますが、2022年1月時点では何も決定していません。

- 健康保険料率の引き上げは、本当にあるのか?

- 引き上げるなら、いつからあるのか?

- どのくらい引き上げになるのか?

日本の少子高齢化は日々進行しており、料率の引き上げ予想そのものは、おかしくありません。

しかし、2022年1月時点で正式に決まっている情報はないので、健康保険料率は約10%で考えていきましょう。

健康保険料の個人負担分は「30万円 × 5%(約10%の半分) = 月15,000円」となります。

2022年1月時点では、2023年までの間に厚生年金保険料が急激に上昇する予定はありません。

紹介したニュースにもあった料率18.3%を会社と個人とで折半し、9.15%で計算します。

厚生年金保険料の個人負担分は「30万円 × 9.15%(18.3%の半分) = 月27,450円」としておきましょう。

介護保険の現状は以下の通りで、料率は引き上げられる可能性があります。

- 毎年見直しされることになっている。

- ここ数年は引き上げ傾向にある。

- 2022年には団塊世代が後期高齢者となり始め、社会保障費の急増が懸念されている。

しかし、2023年までの間に、紹介したニュースで言われているような急激な料率の引き上げがあるのかには疑問が残ります。

もちろん、専門家が個人的な予想をすることは否定しませんが、「これだけの値上げがある」という確度の高い根拠は2022年1月時点で見当たりませんでした。

そのため、リベ大としてはニュースと全く異なる予想になりますが、介護保険料は据え置きと考えて算出します。

介護保険料の個人負担分は、2021年時点の料率を使い「30万円 × 0.9%(1.8%の半分)= 月2,700円」としておきましょう。

2021年時点では、雇用保険料の個人負担分は0.3%ですが、日本政府は2022年度に引き上げる方針を固めています。

なお、現時点では個人負担分の料率を0.5%とする案が浮上している様子です。

(参考:時事ドットコム「雇用保険料、来年度引き上げ コロナで財源枯渇―政府」より)

雇用保険料の個人負担分は、新しい料率を使い「30万円 × 0.5% = 月1,500円」としておきます。

さて、月給30万円(収入360万円)の会社員が負担する社会保険料をまとめると、以下の通りです。

社会保険料:月額46,650円(年額で約56万円)

- 健康保険料:月15,000円(30万円 × 5%)

- 厚生年金保険料:月27,450円(30万円 × 9.15%)

- 介護保険料:月2,700円(30万円 × 0.9%)

- 雇用保険料:月1,500円(30万円 × 0.5%)

②税金の負担分シミュレーション

続いては、税金の負担分シミュレーションを見ていきましょう。

所得額の算出は、先ほど算出した控除額が使えます。

収入:360万円

控除の合計:258万円

- 給与所得控除:116万円

- 配偶者控除:38万円

- 基礎控除:48万円

- 社会保険料控除:約56万円

所得(収入 - 控除):102万円(360万円 - 258万円)

所得102万円に対して、所得税5%と住民税10%がかかるので、納税額は「102万円 ×(5% + 10%)= 15.3万円」になります。

それでは、収入360万円の会社員が負担する、社会保険料と税金シミュレーション結果を見てみましょう。

社会保険料と税金の合計:約71.3万円

- 社会保険料:約56万円

- 税金(所得税・住民税):15.3万円

収入360万円に占める、社会保険料と税金の負担率は「約71.3万円 ÷ 360万円 = 約19.8%」となります。

社会保険料や税金は値上がりしており、今後も負担は増えていくのは間違いないでしょう。

しかし、話題のニュースにあった毎月の給与から約50%も社会保険料や税金が引かれるという、大変な状況が訪れることは決まっていません。

社会保険と税金の仕組みを正しく理解できている人と、そうでない人とでは、世の中に対する見方や資産形成の行動にも違いが生じます。

誤りを含んだ情報に惑わされないよう、マネーリテラシーを正しく身につけていきましょう。

情報に踊らされないための小さなコツ3選

情報に踊らされない小さなコツは以下の3つで、今日から実践できる内容ばかりです。

- ①記事やニュースの中身までしっかり読む

- ②情報の出典や根拠を確認する

- ③話題の記事やニュースは少し時間をおいて確認する

小さなコツ①:記事やニュースの中身までしっかり読む

記事やニュースは、タイトルだけでなく内容までしっかり目を通す習慣をつけましょう。

も、もちろんだよ!

小さなコツ②:情報の出典や根拠を確認する

気になった記事やニュースは、一度落ち着いて情報の出典や根拠を確認してみましょう。

- どこの出版社の記事・ニュースなのか?

- 誰が書いたのか?

- 根拠となる情報は、ネットで検索すれば確認が取れるのか?

小さなコツ③:話題の記事やニュースは少し時間をおいて確認する

話題の記事やニュースは、広がり始めた瞬間より少し時間が経ってから、世間の反応を確認するようにしましょう。

冷静な人たちから、論理的かつ的確な意見も寄せられるため、正しい情報かどうかを落ち着いて判断できるようになります。

まとめ:正しいお金の知識と冷静な判断力を身につけ、自分自身で情報を見極めていこう

今回の記事では、話題のニュース「サラリーマンが天引きされる税・保険料負担が増加 2023年に負担率50%超へ」をもとに、以下の3つについて解説しました。

ここがおかしい!注意すべき2つのポイント

- 会社負担の社会保険料を個人負担扱いにしている

- 税金が所得ではなく給与にかかるように見えている

正しい負担率は約50%ではなくて何%?

情報に踊らされないための小さなコツ3選

- 記事やニュースの中身までしっかり読む

- 情報の出典や根拠を確認する

- 話題の記事やニュースは少し時間をおいて確認する

広い意味では、社会保険料と税金をまとめて考える場合もありますが、今回は分けて解説しました。

会社員の場合、社会保険料と税金の計算基準は以下の通りです。

社会保険:支払われる給与(額面)を基準に計算される

- 健康保険(会社が半分負担)

- 厚生年金保険(会社が半分負担)

- 介護保険(会社が半分負担)

- 雇用保険(会社が一部負担)

- 労災保険(会社が全額負担)

税金:所得を基準に計算される(所得 = 収入 - 控除)

- 所得税

- 住民税

お金のニュースには根拠が曖昧な情報も多く、情報をそのまま信じてしまうと、お金持ちの道から逸れてしまう可能性が高くなります。

お金持ちへの道を歩み、ゴールに到達するためにも、ぜひ正しい知識や情報を見極める冷静な判断力を身につけてください。

以上、こぱんでした!

▼「国の制度をもっと深く理解したい!」という人に読んでほしい記事がこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!