皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2023年6月版は、皆さんの資産形成に関係する重要なニュース8本を厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間もない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

- 1 解説動画:【知って得する】学長が選ぶ「お得」「トレンド」お金のニュースBest8

- 2 【2023年6月版】お金のニュースBest8

- 2.1 ニュース①:投信購入時に総コスト開示 目論見書、隠れ費用「見える化」

- 2.2 ニュース②:新NISAの投信1000本公表 24年始動、毎月分配は除外

- 2.3 ニュース③:息子への経済的援助を打ち切ったアーノルド・シュワルツェネッガー

- 2.4 ニュース④:ビットコイン現物ETF、承認なら「金の卵」 ブラックロックが申請

- 2.5 ニュース⑤:ネット銀行初!上乗せ金利なしのがん50%保障団信に「4疾病保障」をさらに追加

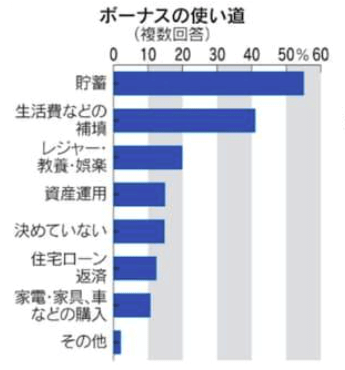

- 2.6 ニュース⑥:ボーナス使い道、「貯蓄」55% 運用は日本株に関心強く

- 2.7 ニュース⑦:在職者の学び直し、転職成功で最大56万円補助 経産省

- 2.8 ニュース⑧:日本の「熱意ある社員」5% 世界は最高、広がる差

- 3 まとめ:2023年6月版のお金のニュースを振り返ろう

解説動画:【知って得する】学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は、以下の動画でも解説しています!

【2023年6月版】お金のニュースBest8

ニュース①:投信購入時に総コスト開示 目論見書、隠れ費用「見える化」

1つ目のニュースは、2023年6月9日の日本経済新聞から、「投信購入時に総コスト開示 目論見書、隠れ費用「見える化」」です。

投資信託のコスト表示が分かりやすくなるというニュースです。

投資信託に投資した人が負担するコストには、メインとなる信託報酬以外に、以下のように細々としたものがあります。

- 書類の作成費

- 海外の信託機関に支払う保管費用

これまで、これらのコストの見せ方は投資信託によってバラバラでした。

『投資信託A』では細々した費用も含めてコスト開示をしている一方、『投資信託B』では細々した費用は「その他」として含めていないようなケースがあったワケです。

この状態では、次のように感じる人がいるのも当然です。

今回のニュースは、「今後は細々した費用もしっかり含めて総コストの割合を表示し、ハッキリ分かりやすくする」という内容なので、私たち個人投資家にとっては良いニュースです。

今回の変更には、以前リベ大でも紹介した「Tracers MSCI オール・カントリー・インデックス(全世界株式)」の影響があるのではと言われています。

このファンドは、対抗馬である「eMAXIS Slim 全世界株式(オール・カントリー)」に比べ、コストとして開示している範囲が狭く、実質コストが不明で分かりにくいという声がありました。

今回のニュースからは、個人が投資しやすい環境がどんどん整備されていることが分かります。

2024年から新NISAが始まる中で、品質の悪いファンドも出てくるでしょう。

投資信託の総コストをしっかり比較して、ゴミファンドをつかまないようにしましょう。

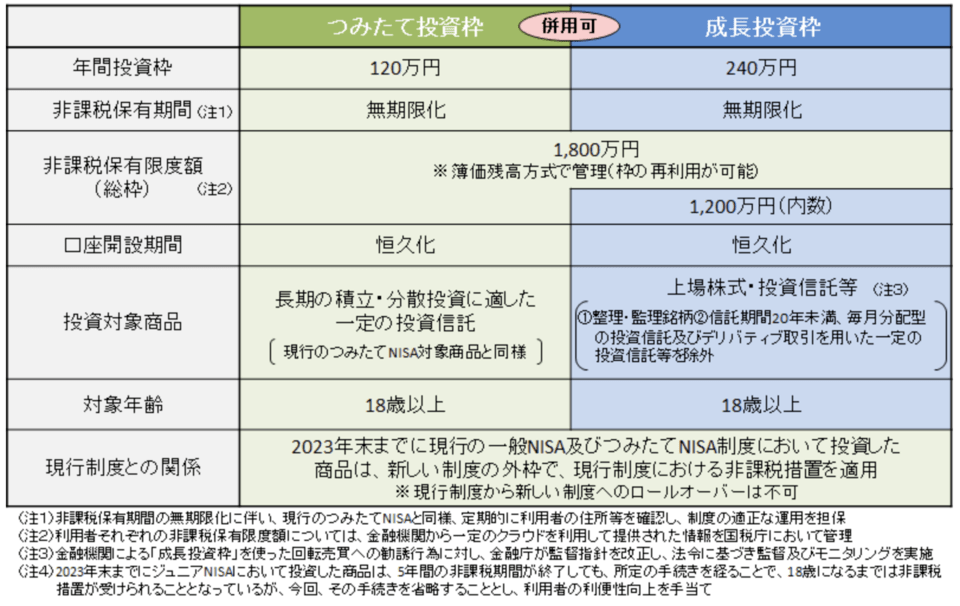

ニュース②:新NISAの投信1000本公表 24年始動、毎月分配は除外

2つ目のニュースは、2023年6月21日の日本経済新聞から、「新NISAの投信1000本公表 24年始動、毎月分配は除外」です。

新NISAの「成長投資枠」で投資できるファンドが、約1,000本発表されました。

ちなみに今回発表されたのは第一弾なので、投資対象のファンドはまだまだ増えます。

新NISAの制度概要については、過去記事で詳しく解説しているので、ぜひ参考にしてください。

つみたて投資枠

- 年間120万円まで投資可能

- 厳選された投資信託のみが投資対象

成長投資枠

- 年間240万円まで投資可能

- さまざまな投資信託、個別株、ETFなどが投資対象

トータルの非課税枠は、上記2つを合計して1,800万円(うち成長投資枠:1,200万円)となっています。

つみたて投資枠で投資可能なファンドは、現行のつみたてNISAと同じようなファンドと考えておけばOKです。

要は、金融庁お墨付きの優良ファンドばかりというワケです。

一方で今回紹介している記事の「成長投資枠」に関しては、注意する必要があります。

第一弾ラインナップとして発表された1,000本のファンドについて、その大半は選ぶだけ時間のムダなファンドです。

その理由は、これらのファンドが「投資家目線」のラインナップではなく、「証券会社目線」のラインナップだからです。

2024年から始まる新NISAは、証券会社にとって絶好の営業チャンスです。

今まで投資をしていない人たちにも、商品を売れる可能性があるからです。

しかし、つみたて投資枠の対象になっている「超低コストの優良インデックスファンド」などは、いくら販売を頑張っても大きな儲けになりません。

そこで証券会社は、一生懸命次のようなセールストークを展開するでしょう。

まさに新NISAは、カモネギを見つけて手数料を稼ぐ絶好のチャンスになるワケです。

金融リテラシーが高い人は、基本的に以下のような戦略を取るのではないでしょうか。

やりたいのは、「最優良レベルのファンドを非課税枠で買う」ということだけです。

現在日本で運用されている投資信託は、約6,000本あります。

その大半が「ゴミファンド」ということで、現行のつみたてNISAが生まれました。

つみたてNISAの対象投資信託は、現状以下のようになっています。

- インデックスファンド:約190本

- アクティブファンド:約28本

→ 合計約220本

今回発表された約1,000本の投資信託の中に、「つみたてNISA」の対象ファンドより優良なものは果たしてどれだけあるでしょうか。

最終的には、2,000本くらいが成長投資枠の投資対象になるとのことです。

この中には、たくさんのゴミファンドが混じることが想定されます。

時間とお金をムダにしないよう、くれぐれも気を付けましょう。

ニュース③:息子への経済的援助を打ち切ったアーノルド・シュワルツェネッガー

3つ目のニュースは、2023年6月5日のShowbizz Dailyから「息子への経済的援助を打ち切ったアーノルド・シュワルツェネッガー」です。

アーノルド・シュワルツェネッガー氏が、息子への経済的援助を打ち切ったというニュースです。

俳優で元カリフォルニア州の知事でもあるシュワルツェネッガー氏ですが、最近彼に対して複数のメディアが興味深いニュースを報じています。

その内容は、『シュワルツェネッガー氏は、息子のジョゼフ・バエナさんが大学を卒業したら経済的援助を打ち切ることにした』というものです。

お金持ちの中には、資産が数億円、数十億円あったとしても子どもに財産を譲らない人がいます。

シュワルツェネッガー氏も、まさにこのタイプなのでしょう。

これは、「子どもをスポイルしたくない(甘やかしてダメにしたくない)」という親心からの発言です。

この言葉を受けたジョセフ・バエナさんは、さっそく不動産会社のインターン生になります。

そして仕事で経済的に自立し、プライベートの時間をオーディションやジム通いに充てるようになったとのことです。

記事によると、ジョセフ・バエナさんは次のように言っています。

父にとって生きることは、ハードに努力して成果を得ることを意味しており、その点ぼくも同感です。

人間の価値観は人それぞれです。

もちろん親子関係のありかたも、人それぞれです。

何が正解かは分かりませんが、少なくともこの親子はうまくいっているように見えます。

両学長も、自分の子どもには経済的に自立してほしいと考えているので、援助をするつもりはないそうです。

増やしたお金をどうするかは、個人投資家にとって永遠のテーマです。

歴史的に見ると「子孫にお金を残す」というのは、あまり良いお金の使い道とは言えないのかもしれません。

遺産をアテにした人生設計は、自分の力でやっていく人生設計からは程遠いと言えるでしょう。

ちなみに両学長の知人の相続専門の税理士は、以下のようなことを言っていたそうです。

莫大な遺産が残された時、故人に感謝する人はほとんどいないんだよ。

「お父さん、お母さん、おじいちゃん、おばあちゃん、ありがとう!」なんて言う人は、ほとんど見たことがない。

そもそも、相続財産は自分のモノ(当然の権利)だと思っているからだろうね。

もはや遺産を、「最初から自分のお金」と考えている人が多いというワケです。

このような状態にならないためには、普段からしっかり家族とコミュニケーションを取り、上手な残し方を実践していく必要があります。

有名なサッカー選手、クリスティアーノ・ロナウド氏にも興味深いエピソードがあります。

ロナウド氏は、裕福になる前の自分が住んでいた家に子どもを連れていきました。

すると子どもは、「パパ、本当にこんなところに住んでいたの?」と信じられなかったようです。

ロナウド氏は、「そんなに人生は甘くない。ハードワークを積み重ねて人生を良くしていくんだ」ということを伝えたかったと言います。

ロナウド氏は自分の子どもに、人生をナメるような甘い考えを持ってほしくなかったようです。

彼はこのようにして、子どもとコミュニケーションを取っているそうです。

お金を貯めた人の中には、自分が使いきれそうもない財産をどうするかで悩む人も多いでしょう。

- 生きている間に子どもに渡すか?

- 相続財産として残すか?

- 子どもに残すなら、いくら、どのように残すのが適切か?

皆さんが行動した結果増えた財産が、残念な使い方になってしまうと本当にもったいないです。

リベ大で学んでいる人であれば、5,000万円の資産を作れる人もたくさん出てくるでしょう。

今回紹介したようなお金の使い道を、自分ごととして考えることをおすすめします。

ニュース④:ビットコイン現物ETF、承認なら「金の卵」 ブラックロックが申請

4つ目のニュースは、2023年6月22日のウォール・ストリート・ジャーナルから、「ビットコイン現物ETF、承認なら「金の卵」 ブラックロックが申請」です。

ビットコインの現物ETFが誕生するかもしれません。

世界最大の運用会社であるブラックロックが、ビットコインの現物ETFを申請したそうです。

ビットコインは、最も有名な暗号資産(仮想通貨)です。

要は、おかず詰め合わせパックのお弁当と考えてください。

お弁当の中身には、株式や債券、そして今回のように暗号資産が入っていることもあるワケです。

今回誕生するかもしれないファンドは、ゴールドETFのビットコイン版をイメージしてもらうと分かりやすいでしょう。

ビットコインの現物ETFが誕生すると、以下のようなことが起こると考えられます。

- ビットコインの価格変動に連動して値動きするファンドを、証券会社経由で購入できる。

- 暗号資産を売買するための口座を新規に開く必要がなくなる。

- 証券会社を通じてファンドを購入するため、セキュリティが向上する。

今回のニュースには注目ポイントがたくさんありますが、全部紹介するのは大変なのでポイントを1つだけに絞って解説します。

ポイントは、「現物ETFが誕生すると、暗号資産の“アセットクラス”としての地位が高まる」ということです。

株や債券、不動産、ゴールドなど、世界で「これは優れた投資対象である」と認識されているアセットは、ほとんどファンド化されています。

そして国の規制が効いている証券市場において、活発に売買されるワケです。

ファンド化を承認するのは、その国の規制当局です。

SECによるファンドの上場承認審査は、まさに殺菌消毒のようなものです。

もし承認されれば、そのファンドは「不正・詐欺案件ではない」「一般投資家が売買しても問題ない」というお墨付きを得たことになります。

それに加え、日本で投資する場合は税金面でも有利になります。

現状ビットコインの売買益は、雑所得・総合課税として処理されますが、ETFの売買益は譲渡所得・分離課税になるのです。

総合課税においては累進課税で最大55%の税率がかかる一方、分離課税になると20%の税率で済むようになるワケです。

今回のニュースにより、ビットコインをポートフォリオに組み入れるべきかどうか真剣に検討する人も増えるでしょう。

SECは、これまでビットコイン現物ETFの申請を何件も却下してきました。

「価格操作される可能性が否めない」というのがその大きな理由です。

しかし今回の申請者は、世界最大の運用会社であるブラックロックです。

SECを論破する十分な材料を盛り込んだ上で、申請しているのでしょう。

ニュース⑤:ネット銀行初!上乗せ金利なしのがん50%保障団信に「4疾病保障」をさらに追加

5つ目のニュースは、2023年6月1日のPR TIMESから、「ネット銀行初!上乗せ金利なしのがん50%保障団信に「4疾病保障」をさらに追加」です。

auじぶん銀行の住宅ローン団信が、7月1日からお得になりました。

団信というのは、「団体信用生命保険」を略した言葉です。

その名の通り保険の一種で、住宅ローンの返済中に契約者に万一のことがあった場合、住宅ローンを代わりに返済してくれる保険です。

auじぶん銀行は、この団信について「より充実させます!」と発表したワケです。

充実するポイントは以下の2点です。

保障内容が充実する

→ 「万一の場合」の幅が広がる。つまり 死亡・高度障害・長期入院・がんだけでなく、脳卒中などになった場合にも住宅ローン残高が減る(ゼロになる)タイプになる。

上乗せ金利を引き下げる

→ 保険料が安くなる。つまり保障内容が充実した団信に入るために支払う必要のある「上乗せ金利」が安くなる。

住宅ローンを借りる時は、団信のお得さも考慮すべきと感じさせられるニュースです。

住宅ローンを比較できる大手ポータルサイト、「モゲチェック」の住宅ローンアナリストは次のように言い切っています。

https://X.com/takashishiozawa/status/1664385345868398592

一般団信で金利0.5%以上の住宅ローンを組んでいる人は、借り換えによってどのくらいお得になるかぜひ一度シミュレーションしてみましょう。

残債の金額次第では、「トータルの支払いは少し増え、保障が充実する」というケースもあり得ます。

支払利息の削減がメインの目的なので、その点については判断を間違えないようにしましょう。

また、auじぶん銀行で最優遇の金利を利用するためには、「auモバイル優遇割」「じぶんでんき優遇割」を使う必要があります。

関連サービスを利用することでかえって高くなるケースもあるので、その点も注意が必要です。

ここ最近、お金のニュースで住宅ローンを話題にすることが増えています。

その理由は、どの住宅ローンを組むかが家計に与える影響が大きく、今が住宅ローンの見直しに良い時期だからです。

変動金利は相変わらずの超低水準です。

0.4%台は当たり前で、0.3%台の選択肢も簡単に見つかるでしょう。

銀行間の競争はますます激しくなっており、実際に借り換えをするだけで数十万~数百万円レベルで支払額を減らせた人も少なくありません。

見直しがまだの人は、低金利の環境が変わらないうちにやっておきましょう。

肝心の見直し方法は、「モゲチェック」などのサイトを使うだけで簡単に無料でシミュレーションできます。

いくつか条件を入力するだけで、最安金利がカンタンに見つかるワケです。

ニュース⑥:ボーナス使い道、「貯蓄」55% 運用は日本株に関心強く

6つ目のニュースは、2023年6月23日の日本経済新聞から、「ボーナス使い道、「貯蓄」55% 運用は日本株に関心強く」です。

ボーナスの使い道調査から、家計防衛の姿勢が良く見えたというニュースです。

東京ディズニーリゾートの大人1日券が、初めて1万円を超えたというニュースも話題になりました。

(参考:読売新聞オンライン「東京ディズニーランドとディズニーシー、「1デーパスポート」最高価格1万円超に…10月以降」)

日本経済新聞社が行ったアンケート調査によると、97%の人が、物価高を「強く感じる」「少し感じる」と回答しているそうです。

物価上昇を感じる費目の上位には、食料品や電気・ガス・水道、日用品など、生活に欠かせない支出が並んでいます。

さらに「ボーナスはこの物価高を補うのに十分な水準か?」という質問に対しては、64.6%が「十分ではない」と回答しています。

家計環境の厳しさが見て取れる結果となりました。

使い道は「1位:貯蓄」「2位:生活費などの補填」となっており、「お金をたくさん使って遊ぼう」というイメージではありません。

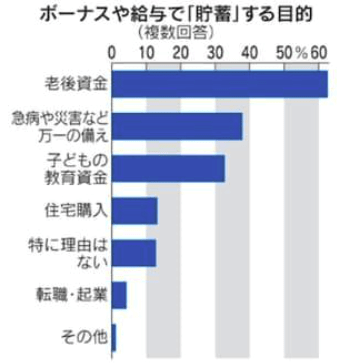

またお金を貯蓄する目的の上位は、以下のようになりました。

- 1位:老後資金

- 2位:急病や災害など万一の備え

- 3位:子どもの教育資金

また注目すべきは、使い道の4位(15%)に「資産運用」がランクインしている点が挙げられます。

インフレと戦うために、お金が増えない貯金ではなく「投資で攻めながら守ろう」という考えの人も一定数いるワケです。

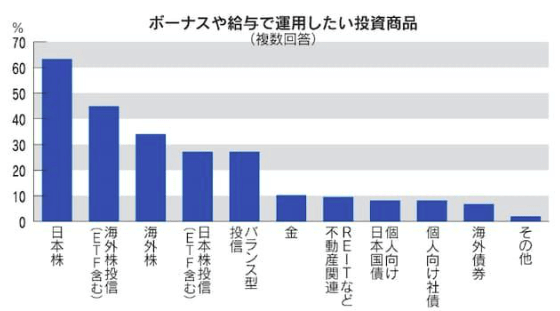

また、「ボーナスや給与で運用したい投資商品」のアンケート結果は以下の通りです。

流行っているものに飛びつく人が多いのは、相変わらずの現象です。

またリベ大としては、「ボーナスの使い道」のアンケート結果に、自己投資が入っていない点が気になりました。

歴史的に見て、最強のインフレ対策は人的資本を増やすことです。

物価高で年間生活費が10万円上がったとしても、年収を20万円上げれば良いワケです。

物価高を差し引いても、おつりがきます。

「こんなに物価が上がってるのに、給料が全然増えない!」と言っている場合ではありません。

給料は自動的に増えるものではなく、自分で増やしていくものです。

インフレで賃上げの雰囲気が出ている今、自己投資の価値は高まっています。

ドサクサに紛れて転職や副業を行い、どんどん年収を上げていきましょう。

「そうは言っても…、肝心の自己投資の方法や年収の上げ方が分からない!」という人も安心してください。

現在リベ大のオンラインコミュニティ「リベシティ」では「稼ぐ力」のアップを主要テーマに掲げています。

▼図解:稼ぐ力

リベシティでは、副業・転職支援から実際に稼ぐ場所・チャンスの提供まで、できることは何でもやっています。

特に初心者会員へのサポートを万全にすべく、新たな体制を構築中です。

リベシティに未加入の人は、ぜひ注目していてください。

繰り返しお伝えしますが、今のような時こそ稼ぐ力を身に付けましょう。

「節約して、貯金して、資産運用すれば大丈夫!」で終わらせてはいけません。

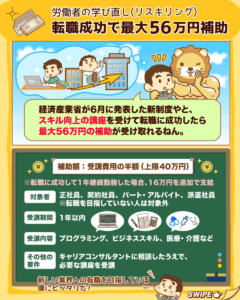

ニュース⑦:在職者の学び直し、転職成功で最大56万円補助 経産省

7つ目のニュースは、2023年6月19日の日本経済新聞から、「在職者の学び直し、転職成功で最大56万円補助 経産省」です。

国が、転職を目的とした学び直しを支援するようです。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:リスキリング 最大56万円補助

アメリカの経済が強い理由の1つに、成長産業に人が流れる仕組みになっている点が挙げられます。

アメリカには終身雇用のような考え方はなく、人はどんどん次の良いところに移ります。

日本では、多くの人は不平・不満があっても1つの会社にしがみつきます。

日本政府はこの現状を問題視しており、経済産業省は以下のような施策を打ち出す方針です。

- プログラミング講座などを受講して転職に成功した場合、受講費用として1人あたり最大で56万円を補助。

※40万円を上限として、受講費用の半額を補助。転職に成功して1年継続勤務したら16万円を追加で支給。 - 補助対象となるのは、企業と雇用契約を結んでいる正社員や契約社員、パート・アルバイト、派遣社員。

- スキル向上の講座を受講するだけで、転職を目指していない人は対象外。

- キャリアコンサルタントの資格を持つ専門家に相談した上で、必要な講座を受講。

- 受講期間は1年以内で、プログラミングやビジネススキル、医療・介護などの内容を想定。

「転職したいけどスキルがない」「スキルを身に付けたいけど、方法も分からないしお金もない」という人にとっては、十分に使える制度になりそうです。

現在30歳の人は、65歳まで働くことを考えると残り35年ものサラリーマン人生があります。

もし今の会社や仕事に不平・不満を抱えているのであれば、皆さんは次の選択肢のうちどちらを選びますか?

- 1年だけ頑張り、残り34年が少しでも明るくなるようにする。

- 「頑張ろうかな」「やっぱり無理かな」と悩んだまま日々を過ごす。

雇用の流動化はメガトレンドになっていることから、今後転職はますます当たり前になっていくでしょう。

今の間に転職を当たり前にしたキャリア設計・スキルアップを考えておくと、今後生きていくのがラクになるはずです。

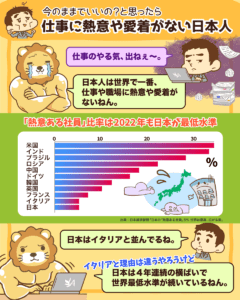

ニュース⑧:日本の「熱意ある社員」5% 世界は最高、広がる差

8つ目のニュースは、2023年6月14日の日本経済新聞から、「日本の「熱意ある社員」5% 世界は最高、広がる差」です。

日本人は、世界で一番仕事や職場に熱意・愛着がないというニュースです。

▼図解:日本の熱意ある社員 5%

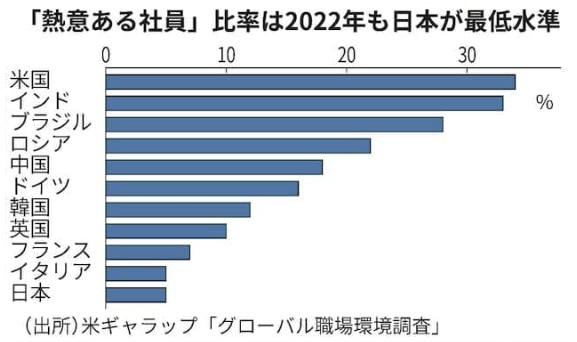

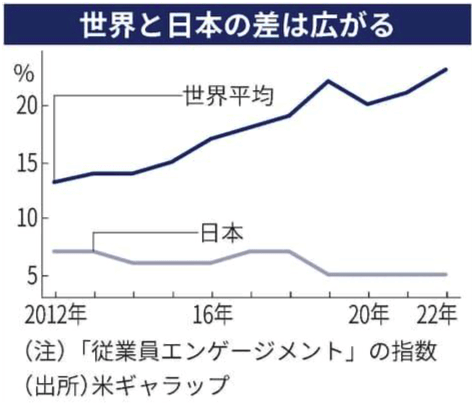

アメリカのギャラップ社がまとめた「グローバル職場環境調査」によると、「仕事への熱意」「職場への愛着」などを示す社員の割合が、日本では5%にとどまっています。

これは調査した145カ国の中で、イタリアと並び最も低い数字です。

他国と比較したグラフは、以下のようになっています。

「世界平均は13% → 23%」と増加している一方で、「日本は7% → 5%」に低下しています。

以下のような不満を持っている人はたくさんいるはずです。

このような不満を持っている皆さんにお伝えしたいことは、「そんなにイヤなら、別の選択肢を考えましょう」ということです。

自分で50度の熱湯風呂に入っておきながら、「熱すぎるんだよこの風呂は!」と怒っているようなものです。

熱い風呂に自分で入りつつ、政府や会社に対して「イイ感じの温度にしてほしい」と言っている人は少なくありません。

- 温度調節をできないなら、風呂から出て他の風呂を探す。

- 温度調節をできる余地があるなら、自分で水を入れて温度を下げる。

このように、自分でできることはいくらでもあるはずです。

仕事に関する以下のような悩みに対して、両学長なら簡単に答えることができます。

「仕事に対する熱意が持てないです…」

→ 両学長「熱意が持てる仕事を探しなはれ!」

「職場に愛着が持てません…」

→ 両学長「愛着が持てる職場を探しなはれ!」

「そんな仕事や職場、ありません…」

→ 両学長「もっと本気で探しなはれ!」

統計調査でこれだけハッキリした数字が出ているので、おそらく日本の就労環境そのものに問題があるのは事実でしょう。

その意味で、皆さんが抱えている不満が「必ずしも皆さんだけが原因」というワケではないはずです。

とはいえ、どこかに「皆さん自身が原因になっている部分」もあるでしょう。

おすすめなのは、自分が原因の部分を探し、そこに向き合うことです。

何回も仕事や職場を変えて、それでも不満がなくならない人もいるかもしれません。

その場合は、以下のようなケースが考えられます。

- 会社員として働くのがそもそも向いていない

- 会社員という仕組みそのものに問題がある

日本を出るという選択肢もあり得るかもしれません。

「仕事と職場に愛着を持てないけど、しがみつかないと生活できない…」のように無気力な人生送るよりも、ずっと楽しくなるはずです。

もちろんこの辺りは、人それぞれの価値観次第という側面もあります。

いずれにせよ、「そんなにイヤなら、別の選択肢を考える」という視点は持つようにしましょう。

人にはそれぞれ事情がありますが、もっと自分を大事にすることも重視すべきです。

皆さんを最も大事にできる人は、皆さん自身です。

最近何度も紹介しているように、幸い「転職は当たり前」の世界になってきています。

一昔前のように、1社に勤め続けるのが正義という時代ではありません。

転職は、ある意味で「後出しジャンケン」と考えることもできます。

内定をもらった場合でも、今より条件が悪くなるのであれば転職しなければ良いだけの話です。

今の仕事や職場に「熱意・愛着」が持てない人は、転職エージェントに連絡して、「自分には〇〇の経歴があります。どんな求人がありますか?」と聞いてみるだけでも良いでしょう。

その中に、1つでもワクワクする案件があれば儲けものです。

幸い今は、良い求人も増えています。

氷河期とは全然違う状況なので、動くには悪くない時期です。

リベ大でいつもおすすめしている転職エージェントは、以下の3社です。

エージェント選びに困っている人は、ぜひこの3社から選んでみてください。

JACリクルートメント

マイナビAGENT

就職カレッジ(株式会社JAIC)

まとめ:2023年6月版のお金のニュースを振り返ろう

2023年のお金のニュース、今回読んでもらった人は51本のニュースノックを受けたことになります。

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

またリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街です。

今回紹介したような最新のニュースも飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!