こんにちは、こぱんです!

リベ大では、お金のなる木を育てて資産と自由な時間を増やしていく力、「増やす力」についても情報発信をしています。

▼図解:増やす力

リベ大では、投資初心者にインデックス投資をおすすめしています。

リベ大をきっかけに投資を始めた人は多いですが、インデックス投資に飽きていませんか?

インデックス投資はあまりやることがなく退屈で、何だかソワソワして色々と手を加えたくなる人は多いでしょう。

また、様々な投資家が「インデックス投資は暴落に無防備。暴落が来たら、ただダメージを受けるしかない」という主張もしています。

実際に、インデックス投資に飽きてきた人達から以下のような質問も寄せられています。

インデックス投資に加えて、FUNDINNO(ファンディーノ)を通じて未公開株に投資するのはどうでしょうか?」

FUNDINNOとは、株式型クラウドファウンディングと呼ばれるサービスです。

- 日本初の「株式型クラウドファンディング」サービス

- スマホ1台でベンチャー企業のような未公開株に投資できる

- うまくいけば数倍、数十倍のリターンが期待できる。

- 市場価格がないので、暴落を気にする必要がない。

- インデックス投資だけより、ポートフォリオに多様性が出る。

しかし、投資をするならメリットだけを見て判断するべきではありません。

そこで今回の記事では以下を解説します。

- 「未公開株投資」の位置づけ

- 株式型クラウドファンディング「FUNDINNO」とは

未公開株が何か知らない人も、分かりやすく解説するので安心してください。

今回の記事を読めば、新しい金融サービスを見つけたときも、自分で良し悪しを判断するための考え方が身につくはずです。

いつもよりマニアックな話題である分、皆さんの金融リテラシーは確実にアップするでしょう。

目次

解説動画:【分散強化】米国株・全世界株インデックスに「非上場株投資」を組み合わせるべきか解説【FUNDINNO】

このブログの内容は下記の動画でも解説しています!

「未公開株投資」の位置づけ

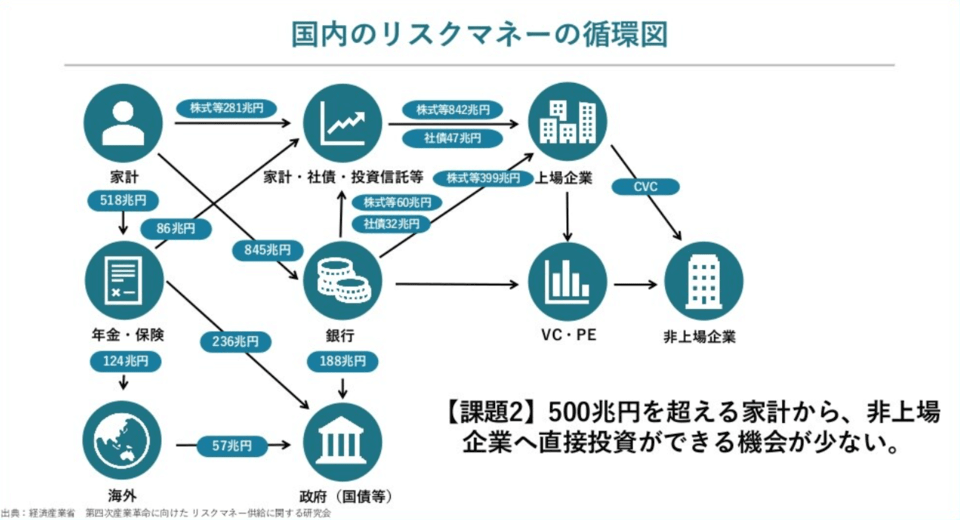

未公開株はオルタナティブ投資のひとつ

まず、資産運用で未公開株投資がどこに位置づけられているのか確認しましょう。

「木を見て森を見ず」にならないように、資産運用の全体像を確認しておくためです。

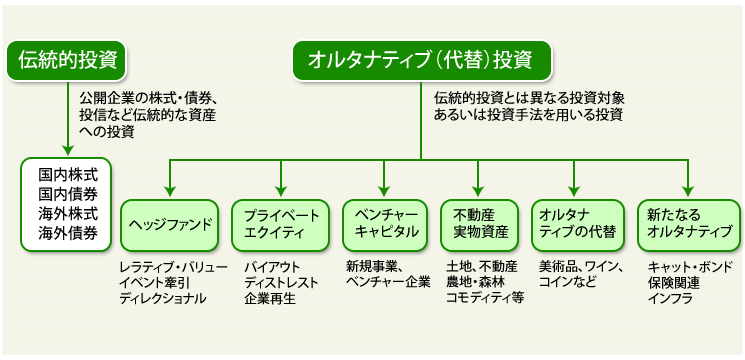

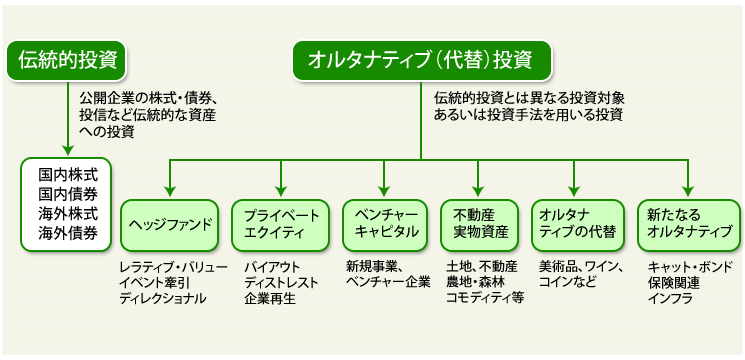

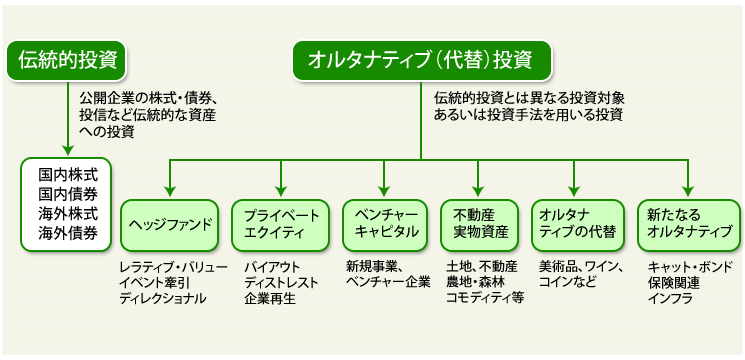

以下の分類表にあるように、皆さんが資産運用をするときの投資対象は大きく2つに分かれます。

- 伝統的投資:株式・債券への投資

- オルタナティブ投資:代替的資産への投資

伝統的投資である株式と債券は、お金持ちになるためのメインアイテムです。

例えるなら株式が剣で、債券はよろいのようなものでしょう。

株式は資産を増やすための「攻めの道具」であり、債券は資産を守りつつ増やすための「守りの道具」とも言えるからです。

一方、オルタナティブ投資は株式や債券に替わる比較的新しい投資対象で、これまでとは異なる手法を採用した投資です。

具体例を見てみましょう。

- ヘッジファンド:市場の上下にかかわらず利益を追求することを目的としたファンド

- プライベート・エクイティ:拡大期・安定期にある未公開株への投資

- ベンチャーキャピタル:創業期にある未公開株への投資

- 不動産、実物投資:金・銀・原油などのコモディティ(商品)

オルタナティブ投資には、攻めと守りどちらのスタイルもあります。

王道である伝統的資産のようなポジションにはならないという意味で、盾やかぶと、ハンマーや弓といったアイテムに当てはまるでしょう。

なお、ヘッジファンドや不動産投資については過去の動画や記事で解説しているので、興味がある人は確認してみてください。

関連動画

資産運用の鉄則「分散投資」とオルタナティブ投資

非常に大事なことですが、資産運用の鉄則は「分散投資」です。

「卵は一つのカゴに盛るな」というリスク分散を促す投資格言は、皆さんも聞いたことがあるかもしれません。

リベ大が同じことを何度も伝えるのは、分散投資の本質を勘違いしている人がまだ大勢いるからです。

分散投資の本質は「何でも良いからとにかく多くのものに投資すること」ではありません。

リスク・リターン特性の異なるものに複数投資するという点にあります。

株式を1銘柄買うより10銘柄買う方が分散にはなりますが、株式市場全体の暴落の前では無力でしょう。

いくら多くの銘柄を保有しても、株式という根本的に同じカテゴリではリスクやリターンの特性が似通っています。

そのため分散投資をしたいなら株式の銘柄数を増やすよりも、債券のような異なる種類の資産を買った方が良いでしょう。

株式と債券では、抱えるリスクや狙えるリターンなどの特性が異なるからです。

色々な特性を持つ資産を混ぜたポートフォリオを作っておけば、景気の良い時も悪い時も対応できるでしょう。

上記のような分散投資の観点から、オルタナティブ投資は有用性があります。

株式や債券とは異なる特性を持つ資産に投資するのは、剣やよろいだけではなく盾やハンマー、弓、槍、など色々な装備を持つということです。

分散投資の有用性を聞くとオルタナティブ投資をしたくなる人もいるでしょうが、注意してほしいことが2点あります。

- ①オルタナティブ投資はあくまでサブ。

- ②悪い商品も多く、良い商品を選ぶのに目利きが必要。

注意点①:オルタナティブ投資はあくまでサブ

まずオルタナティブ投資はあくまでサブだと覚えておきましょう。

「良い剣」、すなわち優良株を買うお金を減らしてまで買いそろえるものではありません。

最も汎用性が高く活躍の機会が多いのは、やはり伝統的なアイテムです。

近くの敵を倒せているうちは良いですが、少し遠くから矢を撃たれたらあっという間にやられてしまいます。

つまり、オルタナティブ投資だけを行うのはバランスが悪いのです。

メインの株式投資や債券をないがしろにして買うべきものではありません。

注意点②:悪い商品も多く、良い商品を選ぶのに目利きが必要

また、オルタナティブ投資は、良い商品もあれば、悪い商品もある玉石混交です。

歴史あるアイテムと違って不良品や欠陥品も少なくありません。

「新しい武器」は登場した直後は目を引くため、気になるのは分かりますが、「一発芸」の域を出ないものも多いです。

良い商品を選ぶには、それなりの目利きが必要になります。

新しい金融商品を自分で整理・判断するためのポイント

質問があった新しい金融サービスの解説の前に、わざわざオルタナティブ投資の位置づけや注意点を説明するのには理由があります。

リベ大は、今後も登場する新しい金融商品やサービスに対して、皆さん自身で体系立てて整理できるようになってほしいのです。

ここ数年でも以下のような新しい投資対象が次々に生まれました。

- ソーシャルレンディング

- 仮想通貨

- 株式型クラウドファンディング

- 太陽光やインフラファンド

- スマホの1クリックで買える外国株

狭い視野で「これってどうなんだろう…」と考え込むのは、まさに木を見て森を見ずです。

大きな視野で捉えて必要性を判断していきましょう。

ここまでで解説した全体像を理解できていれば、自力で良い判断ができるようになります。

投資対象は、伝統的資産とオルタナティブ資産の2種類。

メインになるのは、あくまで株や債券などの伝統的資産。

オルタナティブ投資はサブであり、目的はあくまで分散の強化。

オルタナティブ投資をするときは、リスク・リターン特性が異なるものを厳選し、ポートフォリオ全体でのリスク・リターン効率を意識する。

オルタナティブ投資は玉石混交で、より高い目利きが必要。

「オルタナティブの方が儲かりそうだから、全部オルタナティブにする」といった判断はやめましょう。

FUNDINNO(ファンディーノ)の位置づけ

以上を踏まえて、日本初の株式型クラウドファンディング「FUNDINNO」について解説します。

あらためて、以下の投資手法の分類表を見てみましょう。

FUNDINNOは「未公開のベンチャー企業への投資」なので、オルタナティブ投資のベンチャーキャピタルのようなものだと予想がつくでしょう。

FUNDINNOがどこに分類されるかを念頭におきつつ、以下の視点を持って読み進めてください。

同じ株式なのに、上場株式と未公開株はどこが違うのか?

FUNDINNOは伝統的資産の弱点を補ってくれるアイテムなのか?

自分のポートフォリオに混ぜた場合、どんな効果が期待できそうか?

既存のベンチャーキャピタル投資より、優れたものなのか?

上記のポイントまできちんと理解できたら、間違いなく「脱初心者」です。

株式型クラウドファンディング「FUNDINNO」とは

それでは、以下の順番でFUNDINNOについて解説します。

- ①サービスの概要

- ②運営会社について

- ③リスク・リターン

- ④おすすめできる人、おすすめできない人

解説①:サービスの概要

まずは、サービスの概要について解説します。

FUNDINNOは、将来性のあるベンチャー企業に10万円から投資できるサービスです。

投資の流れは以下の通りです。

- 審査:FUNDINNOが、出資を募りたいベンチャー企業を審査。

- 募集:審査に通過した企業が、FUNDINNOのプラットフォームで投資家を募集。

- 申込:FUNDINNO登録ユーザーのうち、その企業に投資したい人は申し込む。

- 成約:投資家からの申し込みが、企業の目標調達金額に達すると成約。

上記のステップを経て、ベンチャー企業の株主になれます。

不特定多数に資金提供を呼びかけて、サービスや商品などに賛同した人からお金を集めるクラウド(群衆からの)ファンディング(資金調達)のひとつです。

要するに、FUNDINNOは投資家と事業者のマッチングプラットフォームなのです。

上場企業の株式は証券市場で自由に売買できます。

ところが未公開株は、FUNDINNOのように特殊な経路を使わないと投資チャンスがありません。

FUNDINNOを通じて投資したベンチャー企業が大きく育てば、投資家には数倍、時に数十倍のリターンがもたらされます。

一攫千金の可能性こそがベンチャー投資最大の魅力でしょう。

FUNDINNOの特徴・実績は以下の通りです。

- 日本初の株式型クラウドファンディングで、国内シェアNo.1

- ユーザー数:73,000人超

- 累計成約額:約62億円

- 累計成約件数:188件

- エグジットした場合の平均リターン:1.5倍(後ほど解説します)

ちなみに「成約」という表現を使っているのは、All-or-Nothing方式だからです。

All-or-Nothing方式はクラウドファンディングの方式のひとつで、以下の特徴があります。

- 目標金額に達した場合のみ、案件が成立する。

- 1円でも目標金額に達しない場合は、案件自体がキャンセルされ返金される。

個人投資家は、FUNDINNOを無料で利用できます。

なぜならFUNDINNOは、運営に必要なお金はをすべて企業サイドから徴収しているからです。

- 審査料:10万円 + 実費

- クラウドファンディングが成約:成約額の20%相当額

- その他、システム利用料:月5万円

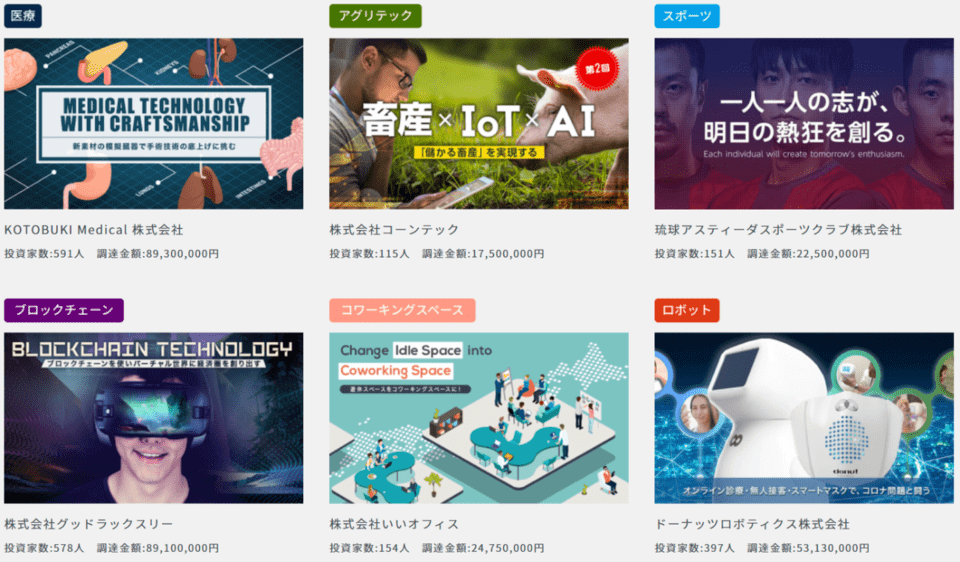

さて、実際にどんなベンチャー企業に投資できるのかを見てみましょう。

展開しているビジネスの分野は以下の通りです。

- 医療

- アグリテック(農業×ハイテク)

- スポーツ

- ブロックチェーン

- コワーキングスペース

- ロボット

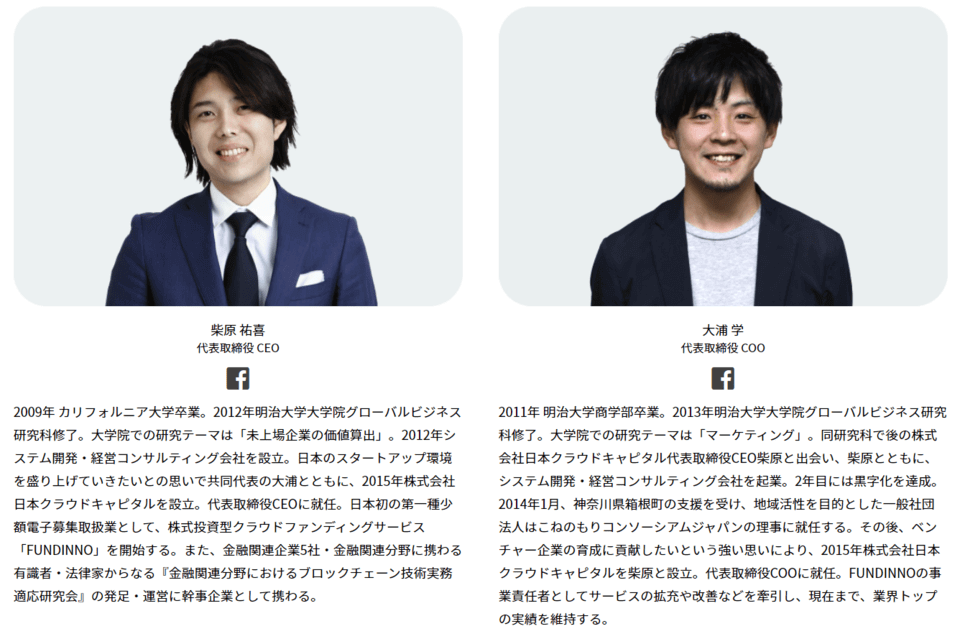

解説②:運営会社について

次に、運営会社について解説します。

FUNDINNOは株式会社日本クラウドキャピタルが運営しており、概要は以下の通りです。

- 2015年11月26日設立

- 本社所在地:東京都品川区

- 取引銀行:三菱UFJ銀行他

- 資本金:約36億円

- 従業員:73名

- 代表取締役CEO:柴原祐喜さん

- 代表取締役COO:大浦学さん

代表取締役CEOと代表取締役COOともに、会社HPに顔写真や経歴が載っています。

さらにその他、経営陣すべての顔写真・経歴が載っています。

- 社外取締役

- 顧問

- 取締役

- 監査役

- 執行役員

経営陣は東京証券取引所や会計BIG4、大手証券会社の出身者など豪華な顔ぶれです。

株式会社日本クラウドキャピタル自体も上場を目指しているのかもしれません。

→ 例:第一種少額電子募集取扱業者 関東財務局長(金商)第2957号

→ 地図アプリで見ると、ビルも存在している

金融サービスを利用する場合は、必ず運営会社について調べるクセをつけましょう。

なぜなら、金融サービスは詐欺やぼったくりなどのトラブルが多いからです。

お金を「守る力」の発揮しどころと言えるでしょう。

▼図解:「守る力」

仮想通貨にFX、ソーシャルレンディングを扱う「怪しい会社」は、驚くほどたくさん存在しています。

投資詐欺に遭いやすい人の特徴や気をつけたい案件の例を以下の記事で解説しているので、気になる人はチェックして守る力を高めていきましょう。

解説③:リターンとリスク

リターンとリスクは今回の記事で一番重要なところです。

FUNDINNOを利用した未公開株投資には、どんなリターンとリスクがあるのか見ていきましょう。

過去の実績は2年で最大1.5倍のリターン

未公開株投資はエグジットしてはじめて成功になります。

エグジットとは「出口」のことで、以下の状態を指します。

- 投資先の企業が上場した(=IPOに成功した)

- 投資先の企業が第三者に高額でバイアウトされた(=M&Aされた)

つまり、皆さんより高値で株を買う人が現れた場合はエグジット成功です。

2021年8月10日時点で、FUNDINNOでは5件の案件がエグジットに成功しています。

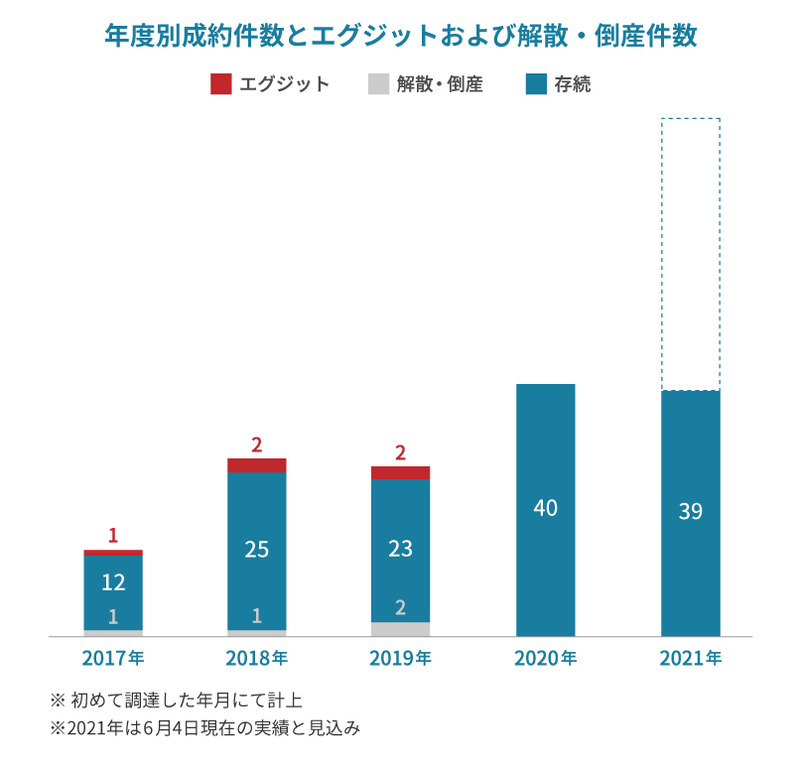

年度別の成約件数とエグジット及び解散・倒産件数は下記の通りです。

- 毎年30~40件前後のクラウドファウンディングが成立

- 1~2社は精算もしくは倒産

- 1~2件はエグジット成功

- 残りがどうなるかは数年後に答え合わせ

エグジットに成功した案件は、株価が1.2倍~1.5倍になっています。

過去の実績という面では、1.5倍がリターンの上限です。

2年経たずに1.5倍になっているワケですから、ハイリターンなのは間違いありません。

ハイリターンの裏にある4つのリスク

次に、FUNDINNOで投資を行う際のリスクを見ていきましょう。

ハイリターンのために引き受けるべきリスクは、以下の通りです。

流動性がほとんどない。

価値の振れ幅が大きい。

利息の支払いが行われるものではなく、配当が出ない場合もある。

情報が取りにくく、信ぴょう性も劣る。

リスクの1つ目は、流動性がほとんどないことです。

上場株式とは異なり、気配や相場がありません。

他人への譲渡にあたり発行者の承認が必要なケースもあり、かなり換金しにくいです。

リスクの2つ目は、価値の振れ幅が大きいことです。

元本保証ではないのはもちろんのこと、破産してゼロになる可能性もあります。

上場株式に比べると、価値が消滅するリスクは高いでしょう。

リスクの3つ目は、利息は支払われず、配当が出ない場合もあることです。

インカムゲインの期待は、ほとんどできないと考えておきましょう。

リスク4つ目は、情報が取りにくく、信ぴょう性も劣ることです。

FUNDINNOでは事業進捗の報告を受けられるシステムを作っているものの、上場企業レベルの開示は義務ではありません。

公認会計士や監査法人による監査も受けていません。

FUNDINNOで行う投資は、上場株式と違って以下の特徴があります。

数ある企業のなかで、比較的つぶれにくい会社というワケではない。

リアルタイムで時価を確認できない。

好きな時に売買できない。

厳しい法規制のもとで作られた、詳細なIR資料を確認できない。

上場株式より高いリターンが期待できる。

FUNDINNOで行う投資は、語弊を恐れずに言うなら「一か八かの大博打」という類の投資です。

同じ株式カテゴリのなかでも、上場株式と未公開株それぞれのリターン・リスク特性はかなり大きく異なります。

解説④:おすすめできる人、おすすめできない人

以上を踏まえて、FUNDINNOをおすすめできる人とできない人を解説します。

- ①日本のベンチャー企業を応援したい人

- ②ハイリスクを引き受けられる上級者

おすすめできる人①:日本のベンチャー企業を応援したい人

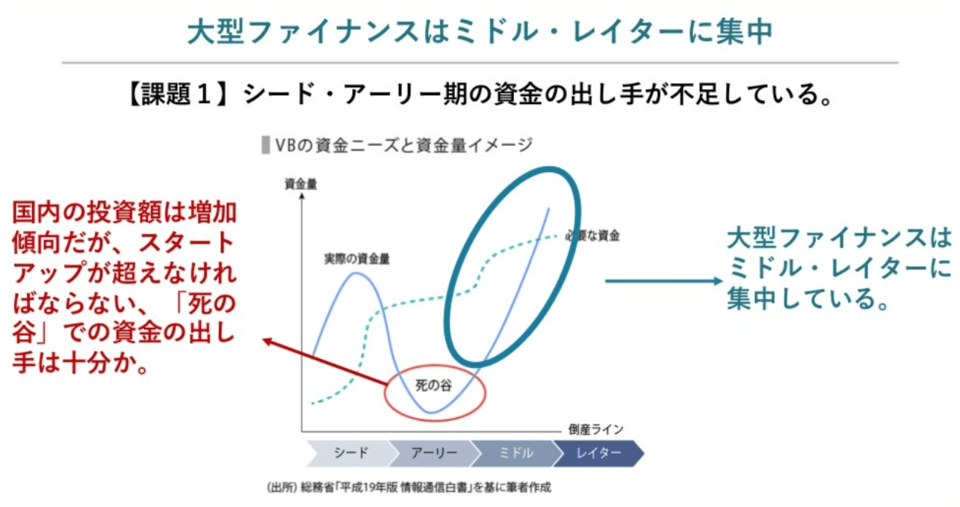

ベンチャー企業の多くが起業初期に倒産していきます。

お金が尽きる「死の谷」と呼ばれるステージがあるからです。

死の谷と呼ばれる時期に国内で眠る個人投資家のマネーがあれば、日本で生まれた「未来のAmazon」は助かるかもしれないというワケです。

社会的意義という側面で、FUNDINNOへの期待は大きいでしょう。

しかし、すでに説明したように過去案件の投資リターンは1.5倍ほどで、上場株でも十分に達成できるレベルのリターンです。

一般にベンチャーキャピタルのようなプロの投資家は「3~5倍になる可能性」ほどのリターンが期待できなければ、ベンチャーにお金を出しません。

倒産する会社も多いので、期待できるリターンが3倍以下だとトータルで勝てないのです。

お金を増やすことを重要視する人には、あまりおすすめできないサービスだと言えるでしょう。

ソフトバンクグループの孫さんが、2021年6月の株主総会でこんな発言をしました。

「投資家としての孫は好きでないと、多くの人に言われてきた。投資家と資本家は似た言葉だか、似て非なるものと思っている。投資家はお金を増やすのがゴールだが、資本家は未来を創ることに生きがいを感じる。」

要するに、投資家はお金を増やすためにお金を出し、資本家は社会のためにお金を出すというワケです。

孫さんは、AIを使った起業家と組んで以下のような世界を実現したいと語っています。

- 自動運転で事故のない世界

- AIによる遺伝子解析で病死のない世界

- 遠隔教育で格差のない世界

きっと自分は「資本家」だと言いたいんでしょう。

資本家は社会のためにお金を出す人だという定義からすると、FUNDINNOは資本家向けのサービスです。

投資リターンは最優先ではなく、あとからついてくるもの。

理想の世界を作るために、自分の資本(お金)を提供したい。

上記のように考える人は、FUNDINNOを使ってみても良いかもしれません。

おすすめできる人②:ハイリスクを引き受けられる上級者

そもそもFUNDINNOは、誰でもユーザー登録の審査に通るわけではありません。

下記の基準は最低限で、実際にはより高いリスク許容度が求められます。

株式や債券などの取引経験が1年未満

金融資産が300万円未満

生活費・借入金・使用目的の確定したお金で投資しようとしている

20歳未満、80歳以上

FUNDINNOでは、1企業に対する年間の投資可能額は最大で50万円です。

投資上限額が定められている点で、リスクは限定的だと言えるでしょう。

とはいえ、10万円~50万円というお金は大金であり、その大金を「なくなってもいいや」と出せる人でなければおすすめできません。

なお、リスク許容度について詳しく知りたい人は、以下の記事をチェックしてみてください。

まとめ:新しい金融サービスを通して学び、自分でより良い判断ができる力を養おう

今回の記事では以下の2点を解説しました。

- 「未公開株投資」の位置づけ

- 株式型クラウドファンディング「FUNDINNO」とは

未公開株投資は、オルタナティブ投資の1つです。

オルタナティブ資産は、株や債券とは異なるリスク・リターン特性を備えた資産です。

ポートフォリオに上手に組み入れることで、分散効果が高まります。

FUNDINNOは、投資家とベンチャー企業を繋ぐプラットフォームです。

日本では、従来プロの投資家しかベンチャー企業に投資できませんでしたが、FUNDINNOの登場でベンチャー企業への投資が容易になりました。

とはいえ、資産運用の側面から見ると、FUNDINNOを通じたベンチャー投資は物足りません。

現状リスクの大きさにリターンが見合っているとは言えず、ハイリスク・ハイリターンというよりハイリスク・ロー(ミドル)リターンと言えるでしょう。

ハーバード大学を筆頭に、世界中の機関投資家はポートフォリオにかなり多くのオルタナティブ資産を入れており、未上場株も含まれています。

しかし、彼らは投資を成功させるべくあらゆる手段を使っています。

- 世界トップレベルのコネを使って投資対象を見つける

- 世界トップレベルの専門性を使って手助けする

- 世界トップレベルの資金力を使って支援する

ここまでやって、はじめてポートフォリオに組み込む価値があるのです。

ちなみに、ハーバード大学のポートフォリオは、以下の記事でも解説しています。

結論として、全世界株式・米国株式などを中心としたインデックス投資に、FUNDINNOを通じた未公開株投資を組み合わせるのはあまりおすすめできません。

より高いリスクを引き受けられる人は、まず上場企業(個別株)への集中投資を試した方が良いでしょう。

会社の盤石性や流動性、IRなどの充実具合がまったく違う上に、短期間で約1.5倍~2倍になる可能性はあるからです。

オルタナティブを活用して「分散効果」を高めたいのであれば、ゴールドやREITに投資する方が無難でしょう。

現状、FUNDINNOをおすすめできるのは「社会的な課題を解決するための手段として、FUNDINNOを使ってみたい」人です。

- 日本からベンチャー企業が生まれる文化を作るのに貢献したい人

- 特定のベンチャー企業を応援したい人

今の世の中は、次々に新しい金融サービスが誕生します。

新しいサービスが出てきたときには、自分自身で以下のようなポイントを判断できるようになると良いでしょう。

- 資産運用全体のなかで、どんな位置づけなのか?

- それを利用すると、自分のポートフォリオはどう良くなるのか?

- サービス提供者は、どんな人達なのか?信頼できるのか?

以上、こぱんでした!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!

▼「増やす力を鍛えたい!」という人に読んでほしい記事がこちら!