皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

今回は2024年の第3弾として、皆さんの資産形成に関係する重要なニュースを厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間がない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

解説動画:第110回 【知ると差がつく】2024年3月 学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は、以下の動画でも解説しています!

【2024年 第3弾】お金のニュース

ニュース①:小学生が記念メダル詐欺?【被害額93万円】

1つ目のニュースは、2024年3月5日のライブドアニュースから、「小学生が同級生に現金93万円騙し取られる 70万円近くまだ戻らず?」というものです。

こちらのニュース、現在は都合によりに削除されていますが概要は次のようなものでした。

- 一昨年から去年にかけて、名古屋市内の小学校に通う現在6年生の男子児童が、同級生から名古屋港水族館の記念メダルについて「価値が上がる」などと購入を持ちかけられた。

- その後児童はこのメダルを36万円で購入するなど、数回に分けて計約93万円を支払った。

別の報道記事によると、この男子児童は「僕は100万円持っている。カッコいいだろう」というような話をしていたそうです。

要は、自分から情報を出していたというワケです。

Xを見ると、「預金口座の残高」「証券口座の残高」「売買の成績」などを自慢しているアカウントをよく目にします。

このような人の危機管理能力は、小学生レベルと言っても良いのかもしれません。

2「このメダル、価値が上がるよ!」という話を持ちかけた同級生は、どこでこの発想を学んだのか?

これに関しては、言うまでもなく大人たちからでしょう。

例えばビットコインの例でも、過去1年で約3倍になったことで浮かれている大人はたくさんいます。

このような大人の様子を見て、今回のような話を考えついたとしても全く不思議ではありません。

今回のニュースから皆さんにお伝えしたいのは、「他人の爆益報告を見るな」という点に尽きます。

最近は株価が好調なこともあり、次のような投稿がSNSに溢れています。

①「自分ももっと増やしたい!」という焦りから、リスクを取りすぎた投資をしてしまう

②「自分は全然だめだ…」という気持ちになり、資産形成のテンションが下がる。

③ 不特定多数に向けて資産を公開することの異常さを忘れ、自分の資産を公開してしまう

④ 嫉妬の感情から、お金持ちや投資に対するイメージが悪くなる(→嫌儲に繋がりお金が離れていく)

⑤ イナゴ・養分にされてしまう

というワケで、他人の爆益報告に免疫がない人は、フォロー外しやミュートをしましょう。

「見る必要のないものは見ない」「言う必要のないことは言わない」をできる人が、「守る力」のある人です。

小学生ですら今回のような事件を起こす世の中です。

ニュース②:新NISA 人気ランキングだけを見て買うのは危険!

2つ目のお金のニュースは、2024年3月14日 ZAi ONLINEの「NISA国内株式・投資信託 買付・保有残高ランキング」からの話題です。

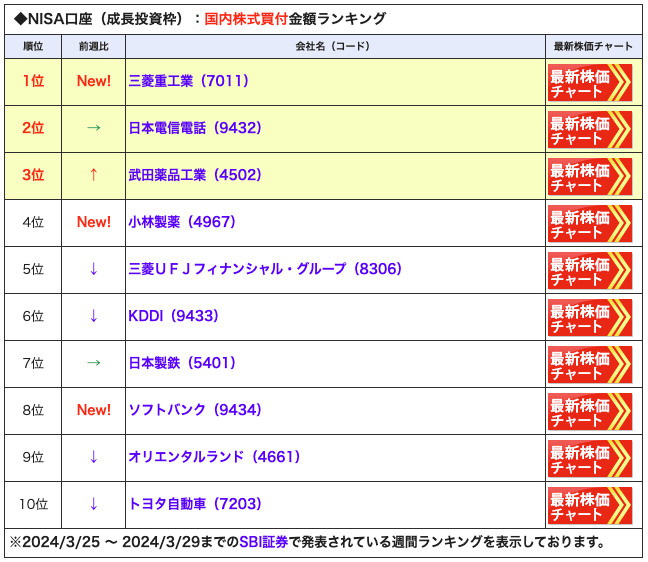

このホームページによると、3月25~3月29日までのSBI証券の取引をもとにしたランキングは以下のようになっています。

- 皆さんが良く知っている大企業

- 最近株価が上がっている企業

- 「配当」や「優待」が良い企業

株価の上がり幅は、ランキングに入っている企業の中で見ると、過去一年で三菱重工業が+約146%、三菱UFJフィナンシャル・グループが+約65%という具合になっています。

また配当利回りが高かったり、株主優待が充実している企業も人気ランキングの常連になりがちです。

皆さんは「より馬鹿理論」という言葉を聞いたことがありますか。

金融において、本来の価値を大幅に上回って過大評価された資産を購入したとしても、後でさらに高値で転売できれば儲かる場合があるという考え方です。

もし自分がバカなことをしてしまっても、「自分よりバカ」な人がいれば、その人に売りつけて逃げられるから儲かるという話です。

人気ランキングを見て株を買う人は、次のような状態です。

今一度、自分が「最後の買い手(一番のバカ)」にされてしまうリスクを考えてみましょう。

決して必ず損をするワケではありませんが、「これをアテにして相場に入ってきた人は、やられやすい」という現実は知っておきましょう。

2024年第2弾のお金のニュースで紹介した、あおぞら銀行大減配も記憶に新しいところです。

リベ大としては、人気ランキングに入っているもので唯一アテにして良いものがあるとしたら、S&P500やオルカンのような広く分散されたインデックスファンドだけと考えています。

トップ層にあるインデックスファンドは、

運用期間が長く純資産総額も大きい

信託報酬や隠れコストが小さい

トラッキングエラーが小さい

というように、類似商品の中でもより優れたインデックスファンドである可能性が高くなります。

一方で、特定の国・地域を対象にしたインデックスファンドやアクティブファンドに関するランキングを信用するのは危険です。

個別株のランキングと同じで、ババを引く可能性が高くなるからです。

再現性の高い方法で小金持ちを目指すのであれば、人気商品に惑わされないようくれぐれも気をつけましょう。

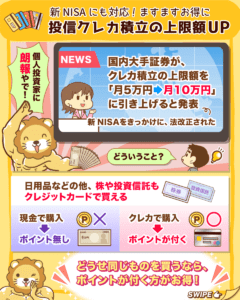

ニュース③:朗報!クレカ積立上限額が10万円に

3つ目のニュースは、2024年3月11日のCOINPOSTから、「SBIなど国内大手証券、NISAにも対応のクレカ積立上限を「10万円」に引き上げる方針発表」です。

投資信託のクレジットカード積立上限額が「月10万円」に引き上げられます。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:投信クレカ積立 上限10万円に!

それでは、「そもそも何の話?」というところから、メリットや注意点も含めて解説します。

クレカで買い物をすると、ポイントがつくのは皆さんもご存知でしょう。

例えば還元率1%のカードを使った場合、1万円のお買いものをすれば100円のポイントがつきます。

「チリも積もれば山となる」という言葉もあるように、10年20年と積み上がると、かなり大きな金額になってきます。

そしてクレカで買えるものの中には、株や投資信託もあるワケです。

今までSBI証券や楽天証券では月5万円までクレカで積立投資ができたところ、新NISAの登場をきっかけに法改正が行われ、月10万円まで積立投資ができるようになりました。

ここで多くの人が気になるのは、「どこの証券会社で、どのクレカで積み立てるのが一番お得なのか?」という点でしょう。

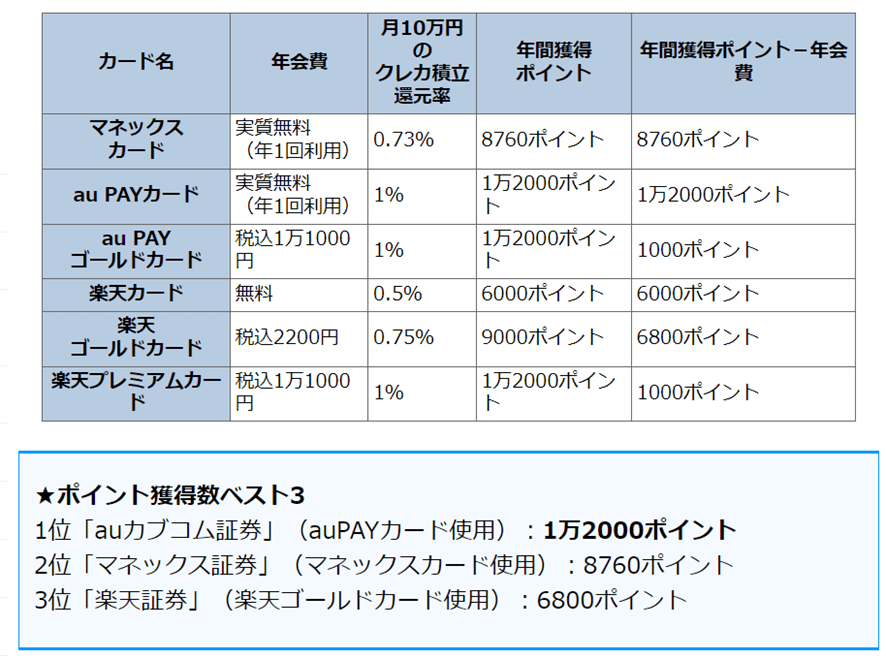

上記の表は、オルカンを毎月10万円積み立てする想定での調査結果です。

クレカ積立による年間獲得ポイントからクレカの年会費を差し引いて、一番右の列で「純利益」を見比べるような形になっています。

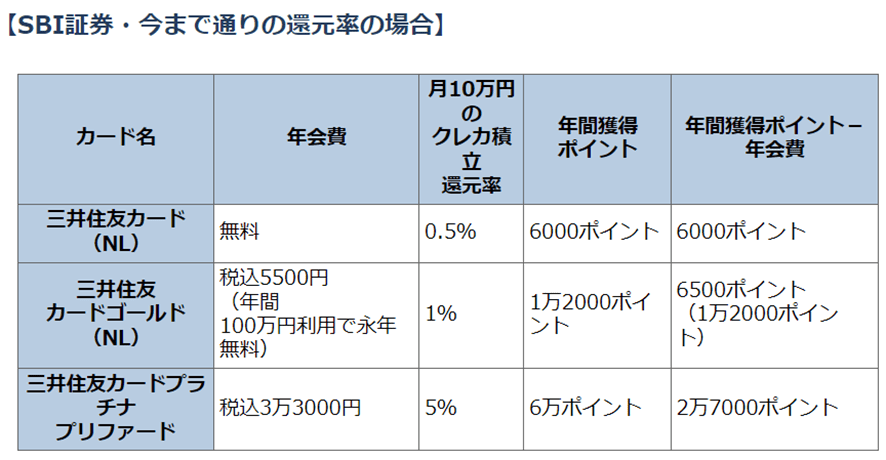

ちなみにSBI証券に関しては、参考として以下の表が掲載されています。

楽天証券+楽天カード(無料カード)で年間6,000ptゲット

→ 楽天経済圏は改悪がよくあるので、ゴールドカードは選ばなくてOK。

SBI証券+三井住友カード(NL)で年間6,000ptゲット

→ ゴールドカードは、一度でも年間100万円利用すると年会費が永年無料になり年間12,000ptゲットできるので「年間100万円以上クレカを使う!」という人はゴールドでもOK。

※投資信託分は、年間100万円の利用にカウントされないので要注意!

SBI証券の表を見るとプラチナプリファードがお得に見えますが、お得すぎるので還元率5%が引き下げられる可能性も大いにあるでしょう。

そして楽天証券・SBI証券と比べると、他のネット証券はそもそものパワーが弱くなります。

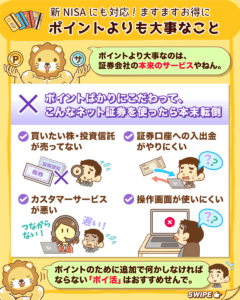

皆さんが最重視すべきは、ネット証券会社としてのサービス力です。

ポイントに目が眩んで、以下のようなネット証券を使うのは、まさに本末転倒です。

- 買いたい株が売っていない

- 買いたい投資信託が売っていない

- 証券口座への入出金がやりにくい

- 操作画面が使いにくい

- カスタマーサービスが悪い

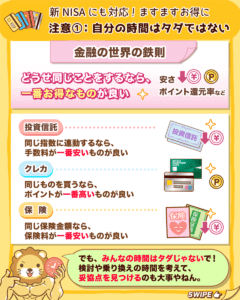

以下のように、どうせ同じことをするなら一番お得な(安い・ポイント還元が大きい など)ものが良いというのは、金融の世界での鉄則です。

- 同じ保険金額だったら、一番保険料の安い保険が良い

- 一番還元率の高いクレカが良い

- 同じ指数に連動する投資信託なら、一番信託報酬の低いものが良い

とはいえ、皆さんの時間はタダではありません。

検討の時間や乗り換えの時間まで考えて、どこかで「落としどころ=妥協点」を見つけるのも大事です。

また新NISAがスタートして、「月10万円の積立」が必須と考える人もいるかもしれません。

しかし、あくまでそれだけ枠があるというだけの話で、必ず枠を使い切らなければいけないワケではありません。

投資はあくまでも、自分のリスク許容度の範囲内で、周りを見ずに自分のペースで行いましょう。

まずは月5,000円や1万円というところからでも積立投資をスタートできている皆さんは立派です。

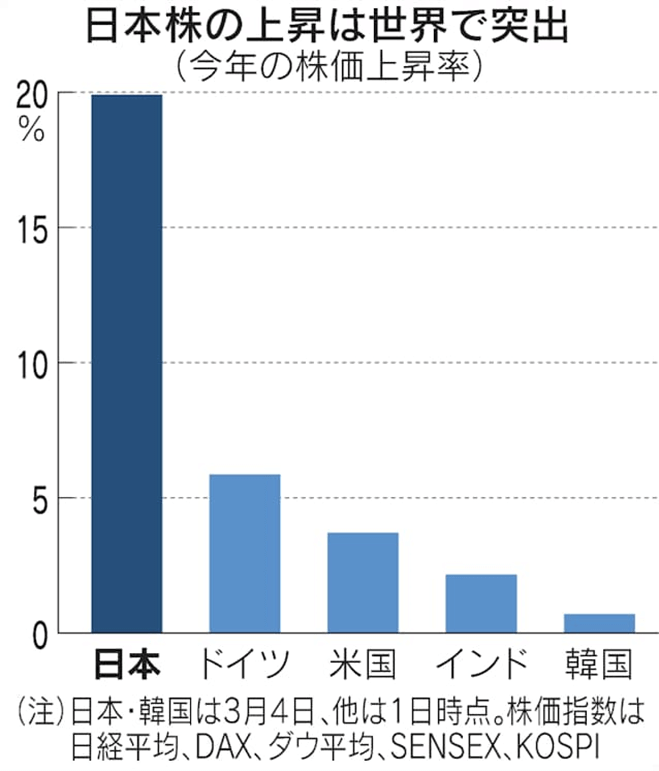

ニュース④:【残酷な現実】株高は庶民に恩恵ナシ?

4つ目のニュースは、2024年3月4日の東スポWEBから、「須藤元気氏 史上初の平均株価4万円越えに「資産効果は大企業や富裕層ばかり」」です。

参議院議員で格闘家の須藤氏がX(旧Twitter)を更新し、「株高は、庶民にとって恩恵は小さい」という趣旨の発言をしました。

2024年2月22日、日経平均株価はバブル期(1989年)に記録した高値を更新し、3万9,000円台に乗せました。

(参考:NHK NEWS WEB「日経平均株価 バブル期につけた史上最高値を更新」)

そこから約2週間後の3月4日には、軽々と40,000円を突破するまで株価は続伸しました。

(参考:楽天証券 トウシル「日経平均株価がついに4万円!今から日本株を買っても間に合う?」)

また2024年に入ってから、日本株の成績は他国と比較しても抜きに出ています。(下図参照)

株式市場は三十数年ぶりの活況で、文句なしに「株高」と言える状況です。

このような状況下で、須藤氏の「庶民にとって恩恵は小さい」という発言は、当たり前と言えば当たり前です。

株価が上昇すると資産が増え、資産が増えると人は気が大きくなって消費を増やします。

そして株高の恩恵を受けられるのは、事前に株を買っていた人だけです。

「庶民 = 株式投資をしていない人」という定義であれば、庶民に恩恵がないのは当然です。

一方で資産効果には、逆の効果もある点は知っておきましょう。

というのも、株価が下落すると資産が減り、資産が減ると人は気が小さくなって消費を減らすようになります。

株安になれば投資家は大ダメージを受ける一方で、「庶民 = 株式投資をしていない人」は資産を減らすことはありません。

結論、株式投資をしていない庶民は、株高の恩恵が小さい代わりに株安のダメージも小さいというワケです。

投資は、必ず儲かるというものではありません。

ところが今回のように株高になると、世論的には逆風が吹くものです。

世論が強くなると、政府は実際に「金融増税」「金持ち増税」に動きます。

多くの個人投資家が、投資の種銭をひねり出すために一生懸命家計管理をしたり、多くのリスクを取ったりしていることを考えると、この風潮に納得いかない人も出てくるでしょう。

リベ大としては、株高になった時に「恩恵を受けられる庶民が増えてほしい」と考えています。

要は「株持ってる人はずるい!」と発言する人を減らし、「株持ってて良かった!」と発言する人を増やしたいワケです。

とはいえ投資に絶対はないので、株を持つ以上は「暴落」のリスクも抱え込むことになる点はしっかり認識しておきましょう。

リベ大のオンラインコミュニティ「リベシティ」では、株が下落した時に家計が破綻しないようなノウハウもしっかり提供していきます。

経済成長の恩恵を受けたいのであれば、どのポジションを取るかが重要です。

- 斜陽国家ではなく、成長国家で暮らす(自由に選ぶのはハードルが高い)

- 斜陽産業ではなく、成長産業で働く

- 従業員ではなく、株主になる

仕事は人によって向き不向きがあるので一概に何が良いとは言えないものの、株主には誰でも簡単になれます。

具体的には、投資の種銭を準備して、ポチっとオルカンやS&P500に連動した優良ファンドを買うだけでOKです。

月5,000円や1万円といった小さな額からでも始めてみましょう。

ニュース⑤:新しい生命保険、特徴は?

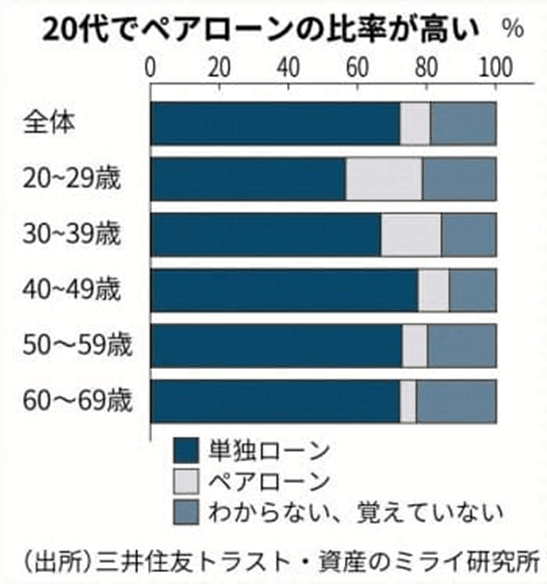

5つ目のニュースは、2024年3月14日の日本経済新聞から、「住宅ペアローン、死亡時返済ゼロ」です。

ネット銀行や大手銀行が、「ペアローン」の新規開拓に力を入れ始めました。

概要を記事から引用します。

PayPay銀行やりそな銀行は2024年、加入者が死亡やがんなどで返済ができなくなった場合に、配偶者のローンも含めて残高をゼロにする団体信用生命保険(団信)を導入する。

ペアローンとは、マイホームを購入する時のローンの組み方の1つです。

夫か妻、どちらか1人が単独で住宅ローンを組むのではなく、夫婦それぞれが住宅ローンを組むという仕組みです。

例えば1人では4,000万円しかローンを組めないところ、2人でローンを組むと7,000万円までローンが組めるようなイメージです。

近年は都市圏の住宅価格が高騰しており、単独ローンで優良な物件を購入するのは難しくなってきました。

現状、ペアローンの採用率は以下のようになっています。

20代~30代を見ると、20%前後がペアローンを選択していることが分かります。

一方で、主なデメリットには次のようなものが挙げられます。

- 配偶者の債務にも返済責任を負う(お互いに連帯保証人になるケースが多い)

- 諸経費が2人分かかる

- 離婚した場合、大変面倒なコトになる

- 片方が死亡した場合にも、生きている方の債務は残る

そして今回新しく登場する団体生命信用保険は、最後のデメリット、『片方が死亡した場合にも、生きている方の債務は残る』というものを消してくれるワケです。

従来のペアローンでは、夫4,000万円、妻3,000万円、合計7,000万円というローンの組み方をした時、夫が亡くなると次のような状態になりました。

- 夫の分:団体信用生命保険でチャラ(0円になる)

- 妻の分:債務が残る

稼ぎ頭を1人失って家族の生活スタイルが変わる中、自分のローンに関しては今まで通りの返済を求められるワケなので、大変な思いをするケースも多いでしょう。

一方新しい団信では、万一の事態が起きた場合でも次のようになります。

- 夫の分:団体信用生命保険でチャラ(0円になる)

- 妻の分:団体信用生命保険でチャラ(0円になる)

要は、どちらかに万が一のことがあると、借金のない家が残るというワケです。

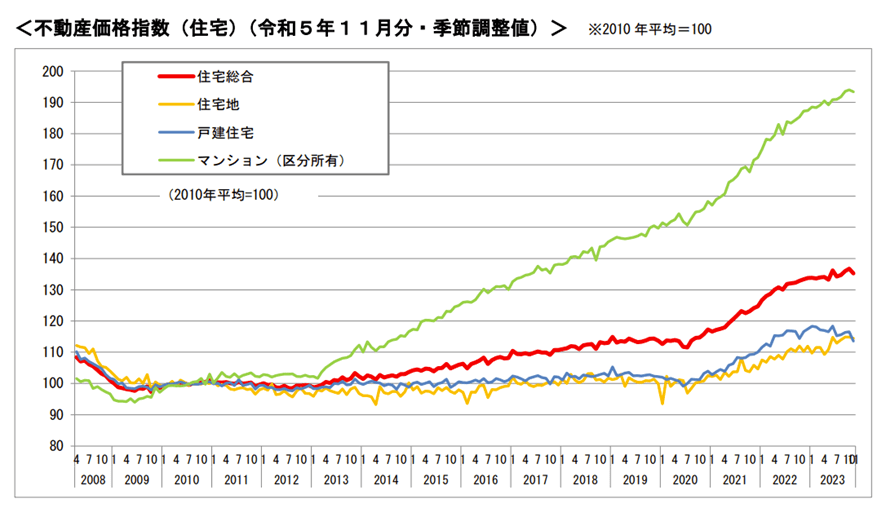

バブル崩壊後の「失われた30年」と呼ばれる時代には、不動産価格が下がり続け、マイホームが大した資産になりませんでした。

ところが、ここ数年で流れが変わりつつあります。

2020年頃から、「住宅地」「戸建住宅」ともに伸び始めていることが分かります。

マンション価格は2013年頃から右肩上がりになっていますが、背景には供給戸数が激減したことが挙げられます。

これは、リーマンショックで中堅ディベロッパーが多く潰れたことも原因の1つです。

現在新築マンションは、大手ディベロッパーが、

- お金のある人を対象に

- 良い土地に

- 売りやすい分だけ

建てている状況になっています。

チャートだけ見ると勘違いする人も多いでしょうが、不動産全部が値上がりしているワケではありません。

例えば地域別で見ると、2010年時点を100とした場合、東京の戸建ては126に伸びている一方で、中部地方、中国地方、四国地方は100前後とほとんど動きがない状況です。

また同じ地域の中でも、駅チカと駅から遠いところでは、大きく差がつくケースも少なくありません。

日本が人口減少社会という現実を考えると、物価・賃金が伸びていく「インフレの時代」が戻ってきたとしても、全ての土地・建物が値上がりするワケではない点は頭に入れておきましょう。

「マイホーム購入 = 不動産投資」の難易度は、これまで同様、決して低くはありません。

成功するマイホーム投資の条件は、兎にも角にも立地という点は頭に入れておきましょう。

人が集まり続ける都市部の、人が集まり続ける駅の近くという一等地を押さえる方が負けにくいワケです。

このように、本当に良い物件を見つけることができた場合は、「ペアローンを組んで買う」という選択肢も出てくるでしょう。

その意味で、今回の新しい団信のニュースは覚えておいて損のない情報です。

保険本来の役割は、「もしものことがあった時に、人生が台無しになるリスクに備える」というものです。

この点団信は、保険本来の意味で検討の価値があるものと言えるでしょう。

とはいえリベ大は、

- マイホームを買うより、賃貸の方が良い(生活ステージの変化に対応しやすい)

- マイホームを買うなら、そもそもペアローンはおすすめしない(離婚リスクなどがある)

というスタンスです。

今回の話はあくまでも、リスクを取って「マイホーム購入 = 不動産投資」をしたい人に向けて、そのリスクを減らす手段の1つとして新しい団信を紹介したに過ぎません。

マイホームやペアローンを積極的に勧めているワケではないので、その点ご注意ください。

ニュース⑥:苦節30年 従業員が報われるターン到来か?

6つ目のニュースは、2024年3月13日の日本経済新聞から、「賃金、頭打ちの30年に転機 利益還元従業員にも」です。

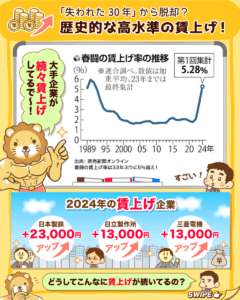

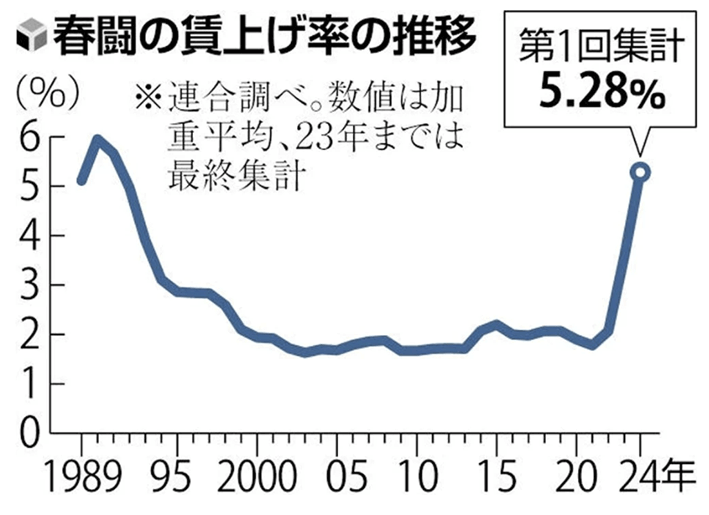

歴史的な高水準の賃上げが行われており、日本がついに「失われた30年」から脱却という状況になってきました。

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:賃上げトレンド 到来

2024年の春闘で、大手企業が続々と「賃上げ」を決定しています。

例えば日本製鉄の賃上げ率は、なんと14.2%という状況で、これまで最大だった1974年の2万3千円を上回る過去最大の賃上げとのことです。

また日立製作所や三菱電機は、昨年実績を大幅に上回る月1万3千円の賃上げで満額回答しています。

3月15日時点で、賃上げ率の平均は5.28%という状況になっています。(連合調べ)

(出典:読売新聞オンライン「春闘の賃上げ5・28%、33年ぶり5%超…中小企業は4・42%」)

上図のように、過去からの推移を見ても直近の賃上げ率の上昇は際立ちます。

5%を超えるのは実に33年ぶりのことで、まさに「失われた30年」から脱却するまたとないチャンスが到来している状況です。

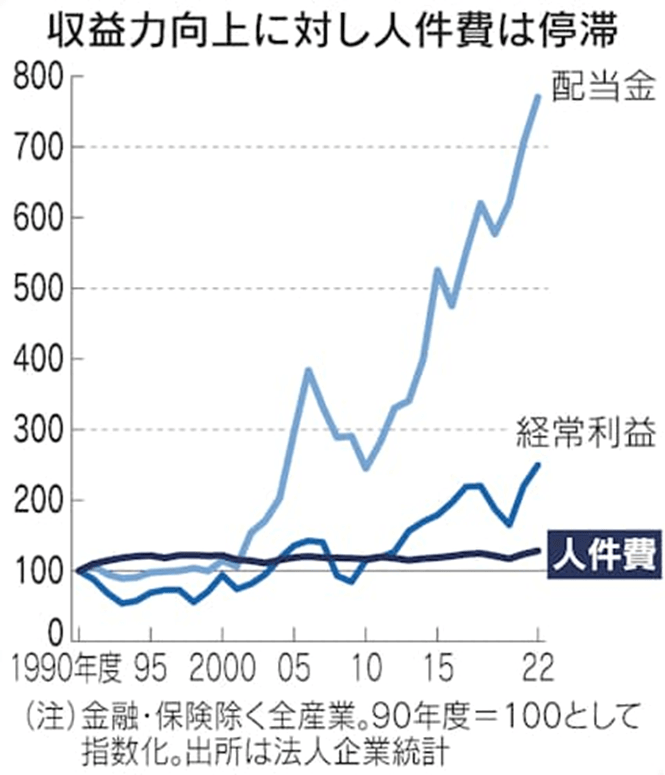

この点について、まずは以下のグラフをご覧ください。

上図は1990年度を100とした時に、2022年度がどうなっているかというグラフです。

- 配当金:約7.7倍

- 経常利益:約2.5倍

- 人件費:ほぼ横ばい

経常利益の約2.5倍というのは、企業の利益が、バブル時と比べて約2.5倍に成長したということです。

つまり企業はこの30年で、株主には配当金を出しており、たっぷり利益も出るようになっています。

そしていよいよ従業員に還元するフェーズに入りそうな雰囲気になってきたワケです。

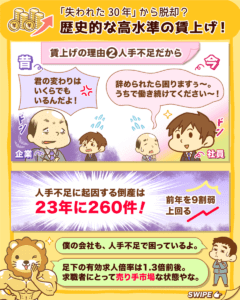

賃上げが起きている理由に、人手不足が挙げられます。

記事によると、足元の有効求人倍率は1.3倍前後で推移しており、建設や物流、外食や小売りといった幅広い業種で人手が足りない状況になっているようです。

また人手不足に起因する倒産は、2023年に260件と、前年を9割弱上回る状況になっています。

企業側からすると、「お前の代わりなんていくらでもいる!」という状態から、「辞められたら困る!うちで働き続けてください!」という状態に変わってきているワケです。

「賃上げトレンド」は、企業ごとに格差があります。

要は、賃上げできる企業と賃上げできない企業の2つに分かれているワケです。

収入を上げたいのであれば、「賃上げできる企業」に身を置きましょう。

同じような内容の仕事をしていても、所属する業界・企業によって全然年収が違うことは、本当によくあります。

何をするかより、どこにいるかの方が重要というワケです。

日本一の釣り師でも、魚のいない池で魚は釣れません。

同じ釣りをするのであれば、魚がたくさんいる池で釣りをする方が成果が出るように、皆さんも賃上げできる企業に身を置きましょう。

データで見る限り、中小企業より大企業の方が賃上げ率が高い傾向にありますが、中小企業が全てダメというワケではありません。

好調な企業、成長産業にいる有望企業も少なくありません。

今の勤務先が、どれくらいの賃上げをするかよく見ておきましょう。

賃上げ率が7%の企業にいれば10年後の年収が2倍になる一方、賃上げ率2%のところにいると1.2倍にしかなりません。

少子高齢化が進むにつれ、今後人手がますます不足することが予想されます。

ニュース⑦:マイナス金利終了 金利のある世界へ

7つ目のニュースは、2024年3月19日の日本経済新聞から、「日銀、マイナス金利解除を決定 政策金利0〜0.1%に」です。

日銀がついに「マイナス金利政策」の終了を決めました。

具体的には、マイナス0.1%としていた政策金利を、0~0.1%に引き上げたという状況です。

例えば、銀行預金の金利、住宅ローンの金利などが上がります。

要は、皆さんの生活にもダイレクトに影響が出てくる話です。

それではこのニュースを深掘りしましょう。

バブル崩壊後の日本は、とにかく「物価の上がらない国」でした。

(参考:日本生命「第154回 日本の物価は35年前と比べて約2割上昇したが、世界に比べると・・・」)

物価上昇率は、高度経済成長期には年平均4%~5%あったところ、バブルが崩壊した1990年代後半以降は、マイナス1%~0%台に低迷するという状況になります。

「物価が上がらない = 企業の売上が伸びない」→「企業の売上が伸びない = 会社員の給料が上がらない」→「給料が上がらない = モノを買えない」の繰り返し、まさに地獄のスパイラルにハマっていたワケです。

これを2013年に大規模にやり始め、結果日本企業の借金は、再び増加トレンドになりました。

低金利で資金を調達した企業は、投資を増やし、そして紆余曲折を経て利益を伸ばします。

また国民も、低金利を背景にバンバン住宅ローンを組むようになりました。

(参考:日本経済新聞「企業や家計・政府は利上げに耐えられるか 影響どこまで」)

先ほどのニュースで解説したように、この期間に住宅価格もしっかり上昇しました。

またコロナ禍やウクライナ戦争などの要因も影響し、日本の物価上昇率はこの2年~3年でようやく2%を超えるようになり、念願のインフレを起こせたワケです。

2013年以降に日本がしてきたことをまとめると、次のようになります。

- 金利をマイナスにする

→ お金を預けると利息を取られるという異常な状況 - 政府が国債を買いまくる

→ 実質、札束を刷ってバラまいてるようなもの - 政府が株を買いまくる

→ 政府が直接株価を上げる(こんなことをしている先進国は他にはない)

努力の甲斐もあり、確かにインフレは起きつつあり、株価も上がりました。

ただこのような方法は、永遠には続けていられません。

昔は、1ドルと100円を交換できた時代もありましたが、今は1ドル手に入れるには150円払わないといけない時代です。

つまりそれだけ日本円の価値が落ちてきており、これも金融緩和の副作用の1つと言えるでしょう。

また円を刷り過ぎるあまり、物価上昇率が10%のような状況になっても困ります。

金融緩和を無限に続けていたら、いつか本当に日本円が紙クズになる日が来るかもしれません。

日銀としては、このあたりが「そろそろやめておくか」と判断するラインになったというワケです。

これまでの10年とこれからの10年、おそらく景色はまったく違ったものになるはずです。

金利は下がる一方から上がる方向になり、日本株は、政府資金のドーピングを受けられなくなります。

そして、物価も賃金もどんどん上がる未来もあるかもしれません。

個人投資家としても、消費者としても、国民としても、どの立場から見ても重要なことが起きています。

再現性高く資産5,000万円以上の小金持ちになるには、

お金の貯め方

投資の仕方

お金の稼ぎ方

全てにおいて、「センスの悪いこと」をしてはいけません。

リベ大では引き続き、「どんな時代でも通用するセンスの良い戦い方」「時代の変化に合わせたセンスの良い戦い方」の2つをしっかり伝えていきます。

次の話題として、「住宅ローン、繰上げ返済すべき?」「変動金利から固定金利に借り換えるべき?」という話題も出てくるでしょう。

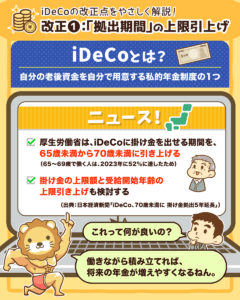

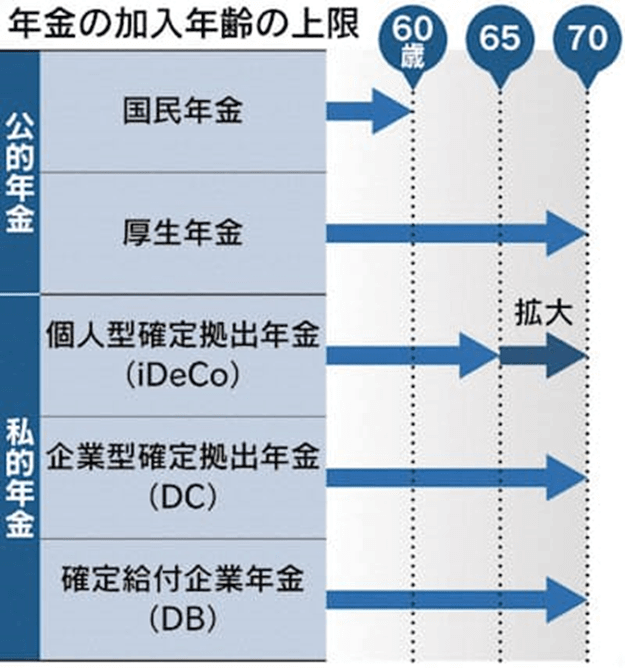

ニュース⑧:iDeCoでますます年金増えやすく

8つ目のニュースは、2024年3月25日の日本経済新聞から、「iDeCo、70歳未満に 掛け金拠出5年延長」です。

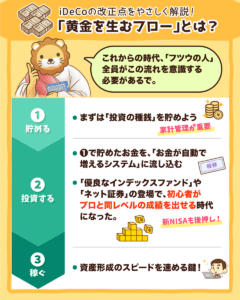

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:朗報!iDeCoで年金増えやすく

iDeCoの加入年齢の上限が、65歳未満から70歳未満に引き上げらました。

皆さんの年金を増やしやすくなる話題なので、良いニュースです。

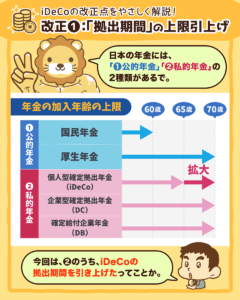

日本の年金は、大きく「公的年金」「私的年金」の2種類に分かれています。

今回のニュースは、このうち私的年金であるiDeCoの加入年齢が引き上げられた話です。

それではiDeCoの基本からおさらいしていきましょう。

そもそもiDeCoには、次の2つのメリットがあります。

- 掛け金が所得控除になる

- 運用益が非課税

例えば40歳からiDeCoを始めた場合、65歳までの25年間節税できるのと、70歳までの30年間節税できるのでは、後者の方が有利というワケです。

人によっては、今回の制度改正で数十万~数百万円レベルの節税になる可能性もあります。

ちなみにiDeCoの掛け金の拠出額上限は以下のようになっています。

自営業者の場合6.8万円が上限のところ、会社員や公務員の場合は2.0万円~2.3万円が上限になっています。

この「拠出額の上限」についても引き上げが検討されているようです。

政府としては、「加入年齢を引き上げて、拠出額の上限も引き上げる予定なので、自分の老後は自分で面倒見てください」というメッセージなのかもしれません。

残酷な自己責任の世界が、ゆっくりと、そして確実に近づいてきている点は認識しておきましょう。

これからの時代は、いわゆる「フツウの人」全員が次の流れ(フロー)を意識する必要があるでしょう。

そのフローというのが、

- 貯める

- 投資する

- 稼ぐ

というものです。

まず1つ目のフェーズとして、お金を貯めるところがスタートです。

持たざる者が、持てる者(=小金持ち)になるには、種銭を貯めないことには始まりません。

少しずつ生活を見直して、月1万円、2万円、3万円と、貯められる金額を増やしていきましょう。

そして2つ目のフェーズで、投資をしましょう。

貯めたお金を、「お金が自動で増えるシステム」に流し込むというワケです。

近年は、

- 優良なインデックスファンドがある

- ネット証券でポチポチ簡単に買える

- 新NISAのような優遇税制がある

というように、誰でも気軽に投資できる環境が整ってきました。

今の時代、正真正銘「初心者がプロと同じレベルの成績を出せる」時代になったといっても良いでしょう。

最後の3つ目のフェーズでは、稼ぐ力がキーになります。

資産形成のスピードを速めてくれるのは、稼ぐ力です。

貯める力(倹約)には、どうしても限界があります。

例えば月30万円の支出を月25万円にすることはできても、月5万円まで減らすことはできないでしょう。

そして投資に関しても限界があります。

インデックスファンド以上の成績を出そうとすると、四六時中相場に張り付くような生活をしなければなりません。

そのような状態は、もはや不労所得とは呼べないでしょう。

投資の力を生かすには、それなりの投資資金が必要というワケです。

働いて稼いだお金を、インデックスファンドなどの優良資産にぶち込み続けるという単純明快な方法に勝てる手段は、なかなかないでしょう。

「働きたくない」と考えている皆さんは、「楽しく働ける方法を探し出す」というマインドが大事になります。

そしてお金が貯まってくると、色々と自由な働き方が模索できるという点も忘れてはいけません。

今回紹介したニュースのように、資産運用は国策の1つになっています。

- 新NISAで、総額1,800万円の非課税枠(夫婦なら3,600万円)

- iDeCoで、70歳まで月額数万円の非課税枠

- ネット証券を使えば、取引手数料がほとんどかからない

- 投資対象に、オルカンなどの超優良インデックスファンドがある

上記のような状況なので、後は「やるだけ」という状況です。

ちなみに「新NISAとiDeCo、両方やる余裕がない!」という人について、リベ大では新NISAをおすすめしています。

まとめ:【2024年 第3弾】お金のニュースを振り返ろう

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

そしてリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街になっています。

今回紹介したような最新のニュースも飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!