皆さんがリベ大で日々学んでいるように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする人気企画、「お金のニュース」です。

リベ大で紹介するお金のニュースは、以下のテーマに関係したものに絞っています。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

今回は2024年の第6弾として、皆さんの資産形成に関係する重要なニュースを厳選しました。

「お金のニュース」は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間がない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

目次

解説動画:【知ると差がつく】2024年6月 学長が選ぶ「お得」「トレンド」お金のニュース Best7

このブログの内容は、以下の動画でも解説しています!

【2024年 第6弾】お金のニュース

ニュース1:【またハッキング?】多額のビットコインが流出

1つ目のニュースは、2024年6月1日の日本経済新聞から、「ビットコインの管理難航、続くハッキング DMM系流出」です。

DMMビットコインで、482億円相当のビットコインが流出しました。

国内では、2018年に大手交換業者コインチェックが流出させた約580億円に次ぐ規模のニュースです。

現状、以下のようなケースが考えられます。

- インターネット上でハッキング被害に遭った

- インターネットに接続していない「コールドウォレット」の秘密鍵が漏洩した

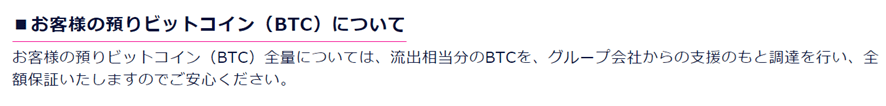

金融庁に「DMMグループで全額保証しなさい」と言われ、「ハイ分かりました」という流れになったようです。

このようにスムーズな流れになった背景には、DMMグループがお金をたくさん持っている事実もあるでしょう。

公式からは、早々に以下のようなリリースが出ました。

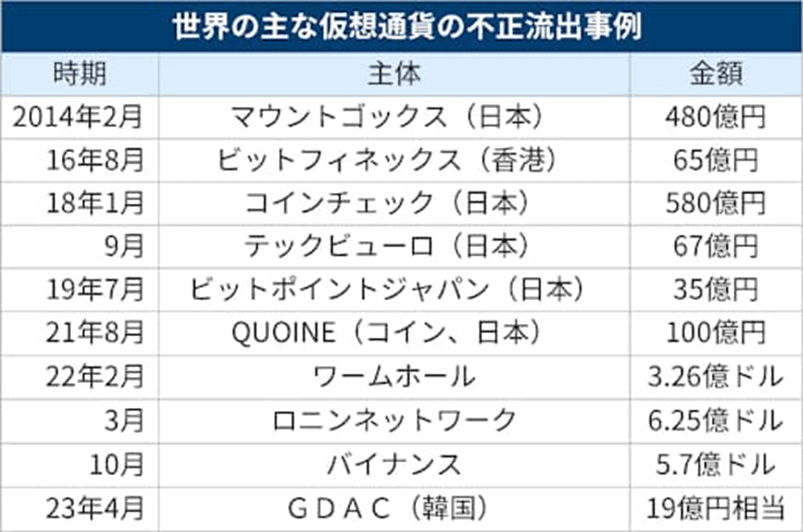

以下の表をご覧ください。

上記のように、数十億円~数百億円規模の流出事件は、毎年のように起きています。

暗号資産に投資する人は、「自分は大丈夫」とは決して思わないようにしましょう。

とはいえ、株式や債券、不動産周りでも詐欺は日常茶飯事で起きているのも事実です。

暗号資産界隈特融の問題には、

- 生まれてから日が浅く、どんなリスクを孕んでいるかまだ評価しきれない

- 業界が未成熟で、顧客保護が十分でない

という点が挙げられます。

株や債券などの伝統的資産と比べると、思いもよらなかった方法で奪われたり、奪われたものが返ってこなかったりする可能性が高い点は認識しておきましょう。

今回は流出したのがDMMグループの会社ということで、しっかり保証されることになりました。

しかし仮に被害に遭ったのがお金に困っている会社であれば、保証はされなかったでしょう。

未成熟な業界だからこそ、少しでも「ブランド力」のある会社を使うことをおすすめします。

万が一が起きた際、「その企業は自分のお尻を自分で拭けるのか?」という点を見極めるのも、立派な守る力というワケです。

最後に、「リベ大ではビットコインなどの暗号資産をおすすめするのか?」という点についてですが、万人にはおすすめしないという回答になります。

中央政府が管理しない通貨で、銀行やクレジットカード会社などの第三者に依存しない将来的に魅力があるシステムというのも事実です。

とはいえ、

- まだまだトラブルが多い

- 値動きが激しい

という点で、特に初心者におすすめしにくい側面が大きいです。

リベ大のビットコインに関する温度感は、以下のようなイメージになります。

- 最大でも資産の3%~5%程度を

- カオスヘッジ(円やドルが紙切れになる世界への保険)として保有する

数年の売却益を見込むのではなく、「保険」として超長期保有し、万が一が起きたら決済手段として使うイメージです。

暗号資産に対しては色々な見方・関わり方があると思います。

ここで大事なのは「守る力」を発揮(迂闊なことをして、貯めた資産を失わないようにする)して、出口を見据えることです。

以下のような迂闊なことは、絶対しないように気を付けてください。

CMを良く見るからここの交換業者でOK

出口のことは置いといて、とりあえず今爆上げ最中だから買おう

ニュース2:【怖い】訪問販売によるリフォーム詐欺増加中

2つ目のニュースは、2024年6月8日のNEWSポストセブンから、「訪問販売によるリフォーム詐欺が増加中 リフォームだけにとどまらない被害の可能性」です。

訪問販売による、リフォーム工事トラブルの相談が増え続けています。

国民生活センターが2023年9月に発表した相談件数のとりまとめによると、訪問販売によるリフォーム工事※の相談件数推移は以下のようになっています。

※「屋根工事」「壁工事」「増改築工事」「塗装工事」「内装工事」の合計

- 2020年度:8,786件

- 2021年度:9,753件

- 2022年度:10,076件

- 2023年4~5月:1,238件(参考:前年同期は991件)

舞台は、神奈川県内某市にある住宅街。

住人のSさん(70代)が庭の手入れをしていると、若い男が声をかけてきました。

男「おたくの家の屋根、壊れてますよ。どんな感じか見てあげますよ。なんともなかったらお金も要りません」

そして勝手に屋根に上がっていった男が、「ここ、壊れてますよ!」と叫ぶ。

スマホで撮影した破損個所の写真を見せつつ「修理しますよ~」という男に、一連の流れに不信感を抱いていたSさんの夫が断りを入れる。

すると男の態度が急変。「すでに設置したブルーシート代1万円だけでも払え!」と不良のような口調で請求した。

- 何かしら理由をつけて、とりあえず強引に屋根に上る

- 自らの手で屋根を壊す

- 修理代を請求する

不法侵入まがいの行為の後で器物損壊を行い、本来かからないはずの修理代金まで請求するというとんでもない話です。

今、この手の詐欺が流行しています。

皆さんはぜひ「守る力」を鍛えてください。

守る力のある人は財産を失いません。

一方で守る力のない人は、財産を失うことになります。

自分が一生懸命築いた財産を失いたくなければ、次の3点は必ず守ってください。

- 「あなたのため」の話は、向こうからやって来ないと知る

- その場でお金を払わない

- その場で契約書にサインしない

1つ目に関しては、投資と同じです。

「向こうからやってくる話」でオイシイ思いをするのは、ほとんどの場合「あなた」ではなく「営業してきた人」です。

頭では分かっていても、いざオイシイ話が来ると「自分だけは別」「この話だけは別」と思ってしまうのが人間です。

オイシイ話には、くれぐれも注意してください。

そして2つ目、3つ目の「その場でお金を払わない・契約書にサインしない」は、基本中の基本です。

- どんなに強引に話をされても

- どんなに不安を煽られても

- どんなに緊急性を訴えられても

その場ですぐにお金を払ったり、契約書にサインしたりしてはいけません。

時間をしっかり確保することで、

- 不明点についてしっかり調べる

- 知人・友人や専門家、公共機関に相談する

- 落ち着いて対策を考える

ということができます。

今回のようなニュースを知っておくだけで、自分の身に同じようなことが起きた場合でも冷静に対応できます。

しっかり予習して、備えていきましょう。

ニュース3:FPパートナー株が連日のストップ安

3つ目のニュースは、2024年6月13日の会社四季報オンラインから、「FPパートナーは連日のストップ安、一部オンライン記事を材料視」です。

保険代理店を全国展開しているFPパートナーの株価が、経済誌のオンライン記事をきっかけに暴落しました。

FPパートナーは、「マネードクター」というお金の相談サービスを運営している上場企業です。

リベ大でも過去にマネードクターについての記事を紹介しているので、ぜひ参考にしてください。

- 東洋経済オンラインで、FPパートナーに関する記事が出る

- たった2日で株価が30%も暴落する

- FPパートナーが、記事の事実に関して反論する

それでは順番に解説します。

株価暴落のきっかけになったと思われるのが、東洋経済の「「生保業界のビッグモーター」にすり寄る生保」という記事です。

この記事では、FPパートナーについて「“生命保険業界のビッグモーター"。同業者からそう呼ばれている保険代理店がある」と記述されています。

保険会社はFPパートナーに対して、

- 営業社員の採用支援をしたり

- 保険契約の見込み客を紹介したり

- 広告料を払ったり

など、色々と便宜を図っているとのこと。

自社の保険を取り扱ってもらうために代理店に便宜を図るという構図が、ビックモーターに事故車を紹介する見返りに保険契約を割り振られていた大手保険会社に例えられたワケです。

記事の中ではFPパートナー関係者の話として、

- 1億円近い広告料を払っているアフラックの保険を販売すると

- FPパートナーの社内表彰上の評価において、獲得保険料が「3倍」でカウントされるようになっている

という状況も紹介されていました。

仮にこの話が本当であれば、営業社員は強力にアフラックの保険を勧めるはずです。

また金融庁幹部がこのような状況について、「実に気持ち悪い。顧客本位から懸け離れている」とコメントしているとの話も掲載されています。

この記事が出たことの影響もあってか、FPパートナーの株価は連日のストップ安になりました。

実にたった2日で30%近く暴落するという状況でした。

この流れの中で、FPパートナーは6月14日にリリースを公表しました。

この中で「生命保険会社による当社への過剰な便宜供与と利益供与などが主に示されておりますが、そのような事実は一切ないことをお知らせいたします」と断言しています。

FPパートナーの主張は、

- 人材採用は手伝わせていない

- 広告料は相場に見合ったもの

- アフラックの保険商品を売っても社員報酬は3倍にならない

など、記事の内容を真っ向から否定しています。

現状では東洋経済が正しいのか、FPパートナーが正しいのかは分かりません。

ただ1つ言えるのは、事実として「保険業界は、このような話題がついて回る業界」という点です。

その点今回の話も特に目新しさはありません。

もし皆さんが保険代理店で契約した保険が、「皆さんにとって最適な保険」ではなく、「保険代理店にとって最適な保険」だったら、きっと嬉しくないでしょう。

誰が相手でも、どこが相手でも、保険を検討する時はこのような目線を持たないといけません。

自分のお金を守れるのは自分だけです。

ニュース4:米利下げは年2回?株式市場の懸念をチェック

4つ目のニュースは、2024年6月16日の日本経済新聞から、「市場は「タカ派FRBよりCPI減速」 米利下げ2回見透かす」です。

米国の利下げについて、市場は「2回」を想定しているというニュースです。

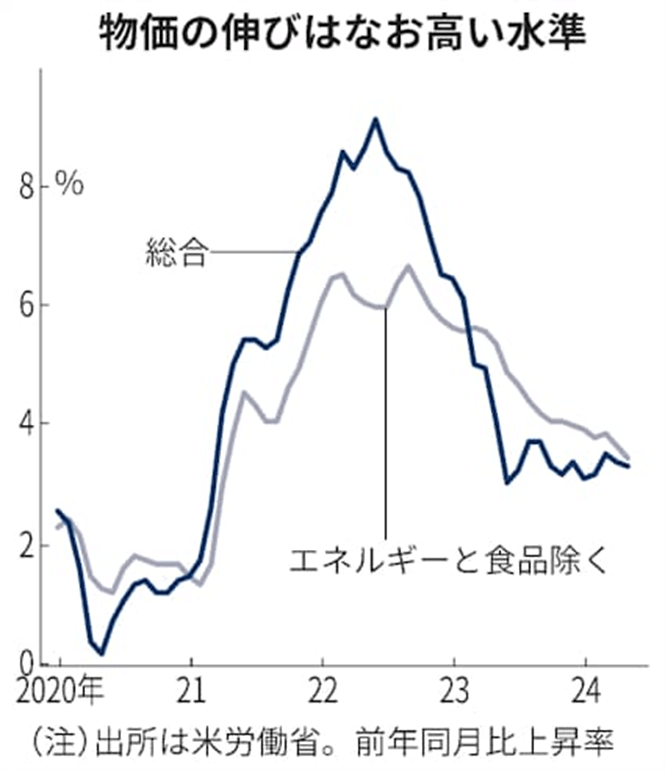

米国の労働省が6月12日発表した「5月の消費者物価指数(CPI)」は、前年同月比の上昇率が3.3%になりました。

事前の市場予想は3.4%だったので、市場は「予想よりもインフレ率が低い!」となったワケです。

米国のインフレ率の推移を表した以下のグラフをご覧ください。

2022年の7%~8%という数値と比べると、現在はインフレが収まってきているのが分かります。

一方2023年の途中からは、インフレ率が下がり切らずに高止まりしています。

これを見て多くの投資家が、「本当にインフレは収まるの?」と懐疑的になっていたワケです。

これを受けて市場は、「よし!このまま順調に下がってくれ!」という雰囲気になっています。

インフレ率が下がると、中央銀行は金利を下げます。

そして金利が下がると、株価は上がる傾向にあります。

そこで多くの投資家は、「インフレ率、下がってくれ!」と考えているワケです。

記事によると、市場は年内の利下げを「年内に1~2回」として織り込んでいる模様とのこと。

そこで、

- これよりも利下げが少なくなるようなら、株価にマイナス

- これよりも利下げが増えるようなら、株価にプラス

と考えておけば良いでしょう。

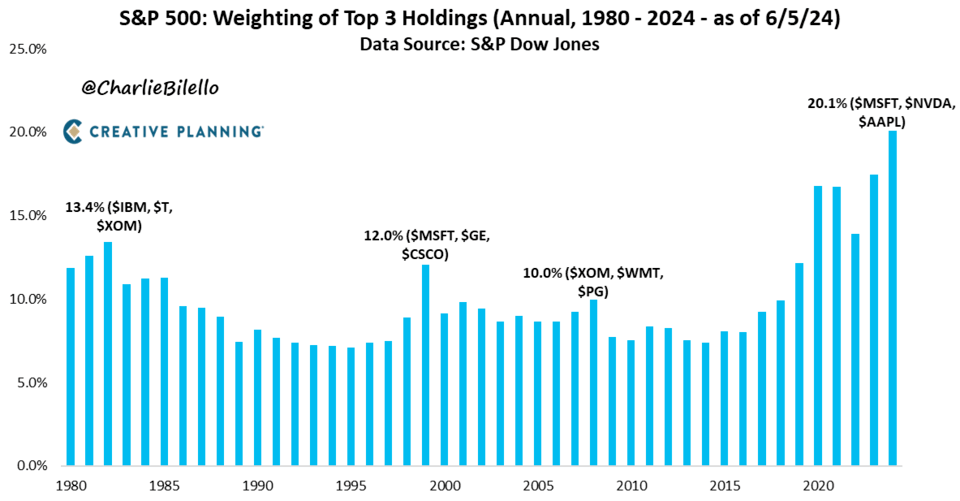

今、アメリカの株式市場は一部の大型株が市場を引っ張っている状況になっています。

S&P500において、TOP3(Microsoft、Nvidia、アップル)の占める割合は実に20%超です。

これは1980年以降で最も高い比率になっており、一部の銘柄に人気が極端に集中している状況を表しています。(下図参照)

また、「S&P500は指数全体としては伸びている一方で、中身をよく覗いてみると、指数を上げているのは数銘柄で他の銘柄は売られている」と指摘している人もいます。(以下参照)

歴史上、相場が高くなってくると、新高値をつける勢いのある銘柄が減ってくることがあります。

S&P500で言うと、

- 最初は500銘柄全部が上がる

- 次に300銘柄が上がる

- 次に100銘柄が上がる

- 最後は10銘柄だけが上がる

というように、まるでトーナメント戦のように「新高値をつける銘柄」が減ってくるワケです。

こうして勝ち残った一部の銘柄だけが強引に指数を牽引・維持するようになり、投資家達の雰囲気が「この銘柄だけで良いのでは?」という感じになってきます。

そして雰囲気を察知した投資会社がピッタリのファンドを設定し、そのタイミングが相場の天井というケースも少なくありません。

ただ決して、今回も同じ流れになるという趣旨ではないので、その点ご承知おきください。

ちなみに最近では、Tracers S&P500トップ10インデックスという、S&P500の構成銘柄のうち、時価総額上位10社だけに投資するファンドが新登場しました。(以下参照)

まとめとして、今回のニュースから以下の相場感は掴んでおきましょう。

米国の5月のインフレ率は、予想より低かった

市場は、年1~2回の利下げを織り込んでいる

相場は、一部の銘柄にお金が集中している(相場の天井付近の特徴)

仮にここからインフレがぶり返して、「年内に利下げが行われない!」という状況になると株価は下がるかもしれません。

とはいえ皆さんには、「気にせず、愚直に積み立てを続けましょう」というこれまで通りのアドバイスを贈ります。

「〇〇だけに投資しておけばOK」というのは、相場の天井付近でよく見られる罠です。

いつ崩れるか分からない波には、特に投資初心者は乗らないことをおすすめします。

ニュース5:【知らないと大損】お金が貯まる夫婦・貯まらない夫婦の違い

5つ目のニュースは、2024年6月11日のTHE GOLD ONLINEから、「お金が貯まらない夫婦は「休日の過ごし方」に問題がある!…FPが語る、その決定的理由」です。

休日に何をするか・しないかが、夫婦の家計破綻の分かれ目になります。

著者累計約400万部、著名FPの横山光昭氏の新刊「収入減でも家計がラクになる貯蓄術 貯金は「夫婦の会話」で9割決まる!」の抜粋記事からの紹介です。

共通の趣味があって、2人で計画を立てている

→ 効率的なプランができ、出費も必要最低限に抑えられる

ともにキレイ好きで、週末の掃除や整理整頓を欠かさない

→ 必要なもの・不要なものについて、共通認識が持てる

夫婦別行動で、それぞれの趣味に好きなようにお金を使う

夫婦一緒に行動するが、特に用もなくショッピングセンターへ行く

リベ大で考える「お金の貯まる夫婦・貯まらない夫婦」の違いはズバリ、「ゲームの違いを理解しているかどうか!」です。

ゲームの違いを理解していない夫婦は、貯まらない

ゲームの違いを理解している夫婦は、貯まる

ここからは、この点についてもう少し詳しく解説します。

家計管理とは、お金を「稼いで」「使って」「貯めて」「運用して」などのお金の管理(ライフプランの管理)を指します。

独身時の家計管理は、「個人競技」のスポーツのようなものです。

この場合、とにかく一人で頑張って、一人で結果を出すことが目的になります。

一方で夫婦の家計管理は「団体競技」のイメージです。

陸上競技のリレーや、テニスのダブルスを想像してみてください。

独身時の家計管理と夫婦の家計管理は、全く同じゲームに見えて、実は少し違います。

ダブルスで勝つためには、まずは「ダブルス専用のルール」を理解しましょう。

必ずしもシングルスの延長が、ダブルスでの勝利につながるとは限りません。

以下の認識を持てると、色々と前向きな手が打てるようになります。

- 夫婦の家計管理は、独身時とは違うゲーム

- 個人競技ではなく、団体競技になった

月1回程度のペースで、チームの目的や状況を確認する場を持つと良いでしょう。

「共通の目標」「共通の敵」を持った夫婦は、色々な面で強くなります。

夫婦の家計管理の問題を解決するには、それ専用の本が必要です。

例えば冒頭で紹介したような「夫婦の家計管理」に特化した話題の本などがおすすめです。(以下参照)

夫婦の話し合いにFPを介在させると、家計管理がうまくいくという話はよくあります。

FPの意見は、夫(妻)の意見より冷静に受け止めやすいはずです。

チームを強くするために優秀なコーチを雇うというのは、どのスポーツでも共通しています。

チームで勝つためには、役割分担が必要になります。

その役割に優劣はありません。

団体競技だからこそ、定期的に相手に対して感謝を示すのを忘れないようにしましょう。

ここまで夫婦の家計管理についてお伝えしましたが、大前提として「それぞれ別に家計管理をする」のであれば、それでもOKです。

とはいえ個人競技で考えると、以下のようなケースで困るかもしれません。

- 子どもが生まれた時、どっちが仕事(収入)を減らす?

- パートナーが病気になったり、リストラされたりしたらどうする?

- 老後を迎えて初めて、パートナーの貯金がゼロだと分かったらどうする?

個人競技の考えを貫いて、パートナーが脱落するのをただ眺めることはできないでしょう。

夫婦になった以上は、良くも悪くも運命共同体です。

結局夫婦の皆さんは「個人競技のプレーヤー」ではなく、「団体競技のプレーヤー」という認識を持って動いた方が、何かとうまくいくでしょう。

もちろん、時には衝突したり、テンションが下がったりする時もありますが、苦労を乗り越えて二人で切るゴールテープもまた格別の喜びがあるはずです。

家計管理は、夫婦で楽しみながらやっていきましょう。

ニュース6:社会保険の適用拡大!年収130万の壁、崩壊まで秒読み!?

6つ目のニュースは、2024年6月11日の日本経済新聞から、「厚生年金の適用、企業要件撤廃に賛成多く 厚労省懇談会」です。

社会保険が適用されるパート労働者が、今後もっと増えそうです。

言い方を変えると、扶養内での働き方がますます厳しくなるかもしれません。

社会保険上の扶養に入れる要件は、原則年収130万円未満になっています。

ところが以下のケースでは、社会保険が強制適用になります。

- 従業員101人以上の会社で働く人で、週20時間、月額8.8万円以上の場合

月8.8万円以上ということは、年収換算すると約106万円です。

このケースでは、年収の壁が106万円になっています。

実は年収の壁は「勤める会社の規模」により、2パターン存在しています。

この「従業員数の多い企業」の定義が今年の10月から変わり、今までの101人以上から51人以上に変更になります。

要するに政府は、「社会保険の対象になる人」を増やそうとしているワケです。

有識者の間では、次のような意見まで出ています。

仮にこの提言が受け入れられると、扶養内でパート労働する場合の年収の壁は、企業規模に関係なく130万円から106万円になります。

人口が減りゆく日本では、今まで社会保険の対象でなかった人を対象にすることで、制度を維持していくというのが基本的な方向性です。

その点パートタイマーは、政府にとっては「埋蔵金」のような存在なのかもしれません。

今回のニュース、扶養内で就労制限をしている人にとっては悲報かもしれません。

とはいえ、扶養内パート労働者にとってのバッドニュースは、今に始まった話ではありません。

例えば、

- 最低賃金は年々上昇し、働ける時間数は減っている

- 配偶者年金の廃止が噂されている

など、扶養内で働くことに関しては、難易度が上がる話題だらけです。

先ほどお伝えしたように、「企業規模の要件はそもそも撤廃すべきでは?」という話題もある中、今後も扶養内で働く道は徐々に細く険しくなっていき、やがて閉ざされるかもしれないという点は頭に入れておきましょう。

ちなみに今回のニュース、考えようによっては「社会保険料を抑えて副業で稼ぐチャンス!」と捉えることもできます。

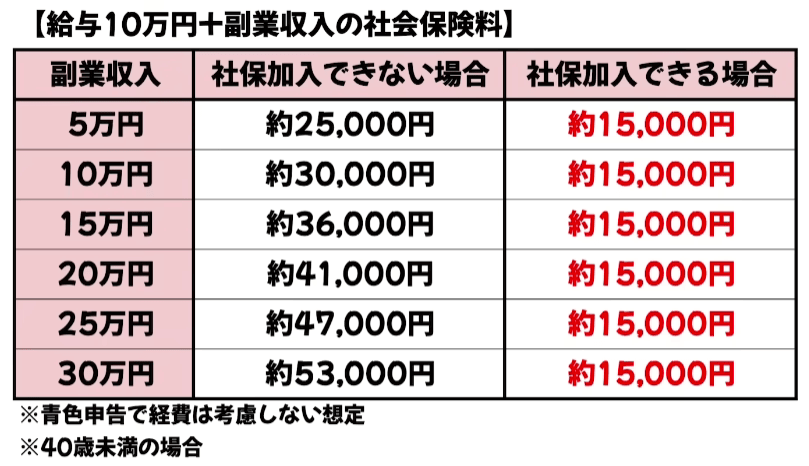

例えば、以下のような人をイメージしてください。

- 扶養の範囲内で、「パート」+「副業」をしていた

- 副業でガッツリ稼げた

- 結果、扶養から外れ、自分で社会保険料を納める必要が出た

- 国民健康保険は所得に応じて保険料がアップするので、保険料地獄に…

- 扶養の範囲内で「パート」+「副業」をしていた

- パート先の社会保険に強制加入になった(扶養から外れた)

- 副業でガッツリ稼げた

- パート先で社会保険に加入しているため、副業収入に社会保険料がかからない!

- 結果として、社会保険料がお得に!

上記例のように、会社勤めのパート収入(月約10万円)の他に副業収入があるケースで、会社の社会保険に加入できる場合とできない場合の月々の保険料を比較すると、以下のようになります。

結論、副業収入がある人の場合、保険料は「パート先で社保加入できる場合」の方が圧倒的に安く済みます。

会社で社保に加入できる人は、以下のような状態になるワケです。

- 保険料は給与の標準報酬月額に応じて決まる

- 副業収入は関係ないため、給与が10万円から動かなければ保険料も変わらない

マネーリテラシーの高い人は、「なるほど!パート先を”マイクロ法人”のように利用できるのか!」とピンと来たかもしれません。

マイクロ法人について詳しく知りたい人は、以下の過去記事をご覧ください。

今後もこの流れは続く可能性が高いので、長い目で見て以下のように動く方がメリットは大きいでしょう。

お金を取られないように頑張る

多少取られても、たくさん稼ぐ方向で頑張る

要は社会保険の適用拡大も、上手に利用するスタンスというワケです。

今まで扶養の範囲内で働くように抑えていた人も、社保に加入できるギリギリのラインでパートで働いて、他の副業で大きく稼ぐスタンスをおすすめします。

時代と制度は変わるものです。

ニュース7:【それ大丈夫?】新卒・第2新卒の6割が副業希望

7つ目のニュースは、2024年6月15日の@DIMEから、「新卒・第二新卒者の6割近くが「副業をしたい」、パラレルキャリアへの関心が高いZ世代」です。

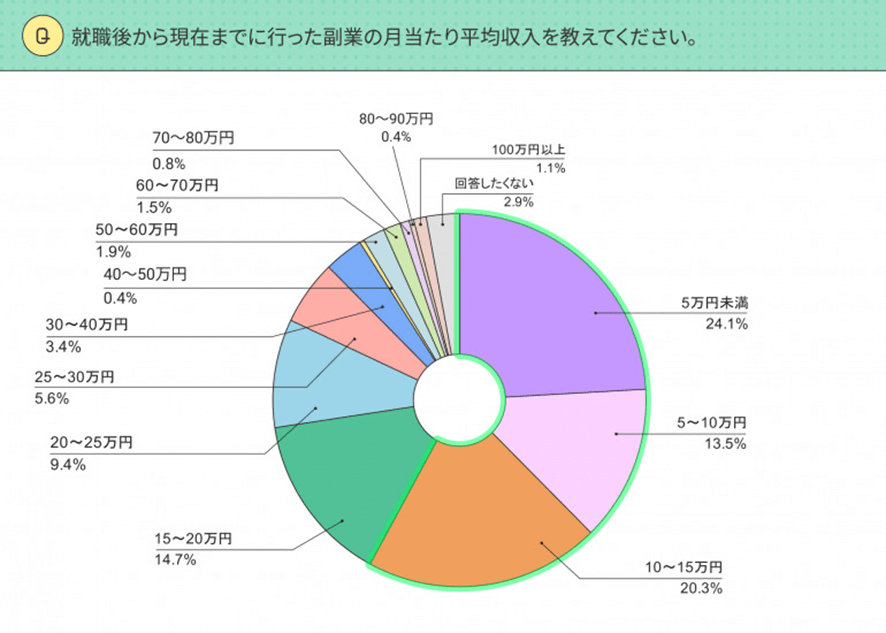

以下の図解を見てから記事を読み進めると理解しやすくなるので、参考にしてください。

▼図解:収入の柱 増やすべき?

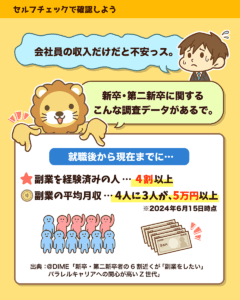

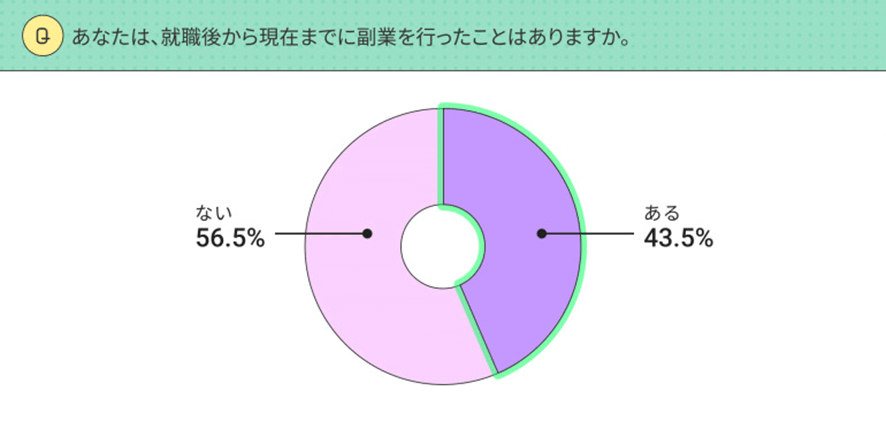

パーソルグループが、新卒・第二新卒の667人を対象に「副業実態調査」を実施したところ、約6割が副業を希望しているという結果が出たそうです。

はじめに、全体の43.5%がすでに副業経験済みというデータが出ています。(下図参照)

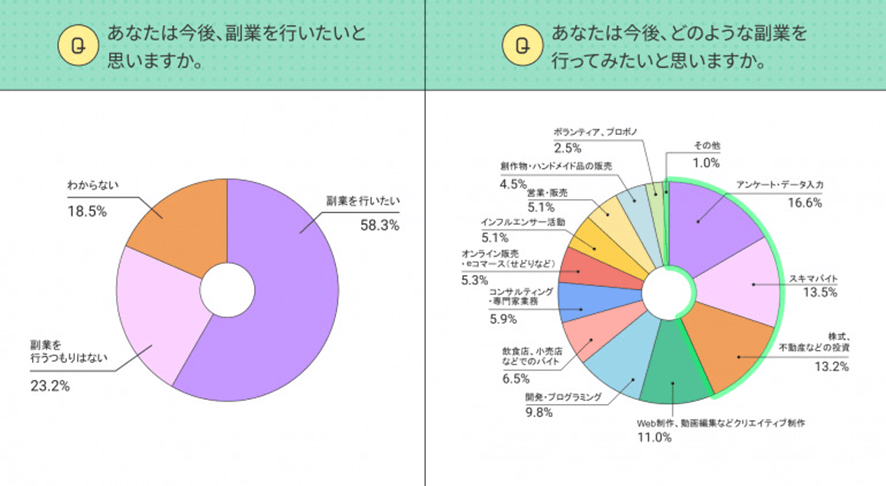

そして、「あなたは今後、副業を行いたいと思いますか?」という質問と、「今後どのような副業を行ってみたいですか?」という質問に対する回答は以下のようになっています。

実に58.3%もの人が、今後「副業を行いたい」と回答しました。

また、今後行ってみたい副業としては、

- アンケート・データ入力

- スキマバイト

- 投資

- Web制作、動画編集

などが上位にランクインしています。

実質賃金が下がり続け、終身雇用が崩壊していく中、「何か手を打たねば!」という姿が見て取れます。

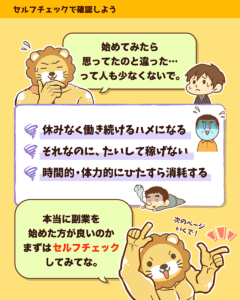

とはいえ副業に関して、以下のような考えで行うのはおすすめしません。

- 流行ってるらしいから、する

- 友達がしてるから、する

- やれと言われたらから、する

おすすめしない理由は、きっと長続きせず、成功しにくいからです。

休みなく働き続けたものの大して稼げず、時間的・体力的にひたすら消耗する人もいます。

副業に興味を持った人は、「自分は本当に副業を始めた方が良いのか?」というセルフチェックをしてみましょう。

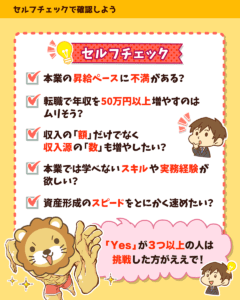

- 本業の昇給ペースに不満がある?

- 転職で年収を50万円以上増やすのは無理そう?

- 収入の「額」だけではなく、収入源の「数」も増やしたい?

- 本業では学べない「スキル」や「実務経験」が欲しい?

- 資産形成のスピードをとにかく速めたい?

上記の質問に対して、3つ以上「Yes」がつく人は、副業を始めるべきです。

とはいえリベ大としては、基本的に「全員副業にチャレンジした方が良い」と考えています。

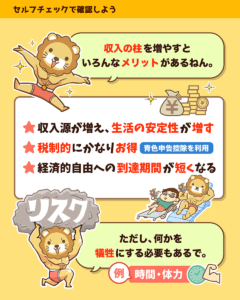

- 収入源が増えて生活の安定性が増す

- 税制的にとてもお得(青色申告控除も使える)

- 経済的自由に到達するまでの時間が短くなる

- サイドFIRE(基本的な生活費は資産所得から得て、遊興費は働いて稼ぐスタイル)が視野に入ってくる

一方副業のメリットを得るためには、差し出すもの(=犠牲)も出てきます。

その代表的な例が、時間と体力です。

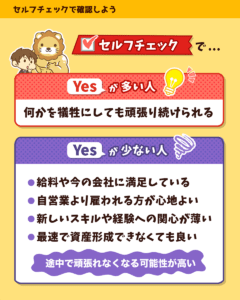

時間と体力を差し出してもなお、副業を頑張り続けられる人は、先ほどの質問に対して「Yes」が多い人です。

逆にYesが少ない以下のような人は、副業を頑張れなくなる可能性が高いでしょう。

- 給与が十分に高くて、今の会社に満足している

- 自分で事業をするよりも、誰かに雇われている方が心地良い

- 収入源が1つで、会社への依存度が高くても気にならない

- 業務内容に満足しており、新しいスキルや経験への欲求はあまりない

- 資産形成のスピードは、最速でなくても良い

中には、「副業よりも優先すべきことがある人」がいるのも事実です。

まとめ:【2024年 第6弾】お金のニュースを振り返ろう

自分が当たり前だと感じているお金の話が、友人に話してみたら「なんだそのマニアックな話は!」のように変わっていくはずです。

そしてリベ大のオンラインコミュニティ「リベシティ」は、資産を増やす実戦の場として最高の街になっています。

今回紹介したような最新のニュースも飛び交っているので、興味のある人はチェックしてみてください。

それでは、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果につながることを願っています。

関連記事

▼今回の記事に興味を持ってくれた人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!