皆さんがリベ大で学びながらお金のノウハウを蓄積しているように、リベ大両学長も日々「お金のノウハウ」を蓄積しています。

今回の記事は、両学長がインプットしたニュースの中から、お得なモノやトレンドを毎月ピックアップしてお届けする、人気企画の第18弾です。

- 年収アップ(転職、副業、起業ネタ)

- 貯蓄額アップ(節約ネタ)

- 投資(株式投資、不動産投資ネタ)

- 資産防衛(節税対策、詐欺にあわないための知恵)

2022年5月版は、資産形成に関係する重要なお金のニュース8本を厳選しました。

今回の記事は、以下のような人に向けた時間節約記事となっています。

「新聞を読む暇がない」

「ネット記事を見る時間もない」

「読んだけどよく意味が分からなかったから、解説してほしい」

毎月1本、このシリーズの記事を1年間読み続ければ、金融リテラシーが上がるネタを約100本も学べます。

コツコツと積み上げていくことで、毎月確実にレベルアップできるでしょう。

関連記事

解説動画:【知らないと損】学長が選ぶ「お得」「トレンド」お金のニュースBest8

このブログの内容は下記の動画でも解説しています!

2022年5月版のお金のニュースBest8

ニュース①:「オリックス、株主優待を廃止へ 個人株主80万人に影響」

1つ目のニュースは、2022年5月11日の日本経済新聞から「オリックス、株主優待を廃止へ 個人株主80万人に影響」です。

魅力的な株主優待によって個人投資家から人気のオリックスが、2024年3月末から株主優待の廃止を発表しました。

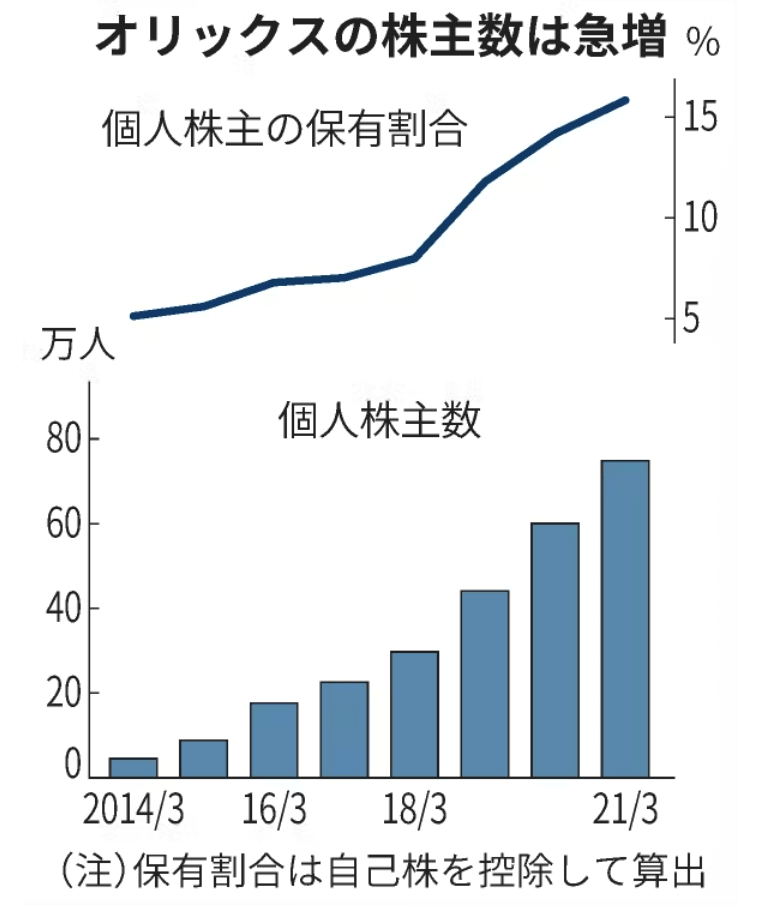

株主優待の人気もあり、2021年3月末時点の個人株主数は国内企業でトップクラスでした。

- 個人株主数:約75万人

- 個人株主比率:約16%

※2021年3月末時点

- 100株保有:カタログギフト

- 100株を3年以上保有:ワンランク上のカタログギフト

もともと、株主優待制度は日本独自の慣行で、株主平等の原則に反しています。

例えば、100株しか持っていない個人投資家と、10,000株持っている機関投資家がもらえる株主優待が同じだとしましょう。

この条件では、機関投資家は不平等と感じ「優待ではなく、配当を出してほしい!」と思うのは当然です。

株主優待の廃止を決定したオリックスには、以下のような事情があったようです。

- より公平な利益還元を考えたい。

- 約80万人もいる個人株主へのカタログ配送等は、コストがかかりすぎる。

2022年に株主優待の廃止を発表した企業は、オリックスだけではありません。

例えば、以下の企業も株主優待の廃止を発表しています。

- エービーシー・マート

- 日本たばこ産業(JT)

- マルハニチロ

外国人投資家や機関投資家への配慮も考えると、今後も優待廃止の流れは続く可能性が高いでしょう。

なおリベ大では、優待廃止は悪いことではないと感じています。

なぜなら株主平等原則に反しますし、株主還元としては配当金の方がフェアと考えるからです。

また、株主優待を目的とした優待投資は落とし穴があるのを認識すべきです。

今回のオリックスのように、株主優待はいつまでも続くとは限りませんし、株主優待を廃止すると株価は大きく下落する傾向があります。

そのため、今後は優待の改悪や、それに伴う株価下落などの可能性も考慮して、銘柄選択には十分気をつけましょう。

ニュース②:「住信SBIネット銀、為替手数料改定 米ドルは1.5倍に」

2つ目のニュースは、2022年5月25日のITmediaビジネスONLiNEから「住信SBIネット銀、為替手数料改定 米ドルは1.5倍に」です。

住信SBIネット銀行が、2022年7月25日より外貨預金や外貨積立の為替手数料を改定すると発表しました。

英ポンドや豪ドルの為替手数料は値下げされる一方、米ドルやユーロの為替手数料は値上げされます。

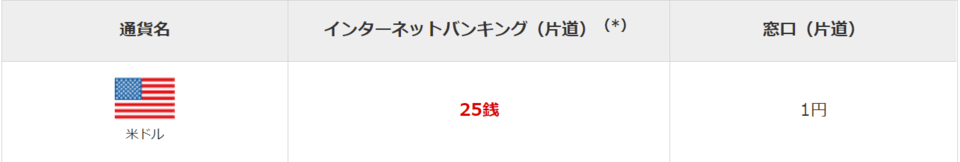

7月25日以降、住信SBIネット銀行でドルと円を交換する際にかかる為替手数料は、以下のように変わります。

- 7月24日まで:1米ドルあたり4銭(片道)

- 7月25日以降:1米ドルあたり6銭(片道)

→ 1.5倍の値上げ

今回の為替手数料の変更が大きなニュースになったのは、米国株投資家が米国株式を超低コストで購入する人気ルートが弱体化するからです。

その人気ルートは以下の通りです。

- 住信SBIネット銀行で、円をドルに交換する。(片道4銭で売買可能)

- 交換したドルを、SBI証券の外貨口座に入金する。(手数料無料)

- SBI証券の外貨口座のドルで、米国株式を買う。

上記のように住信SBIネット銀行とSBI証券のコンビは、米国株式を安く買う最強ルートの1つでした。

しかし、今回の改定で利用コストが上がってしまうというワケです。

とはいえ、1米ドルあたり6銭の手数料は、他の銀行と比べれば業界トップレベルの安さと分かります。

- GMOあおぞらネット銀行:1米ドルあたり2銭

- PayPay銀行:1米ドルあたり5銭

- 楽天証券など、主要ネット証券:1米ドルあたり25銭

住信SBIネット銀行とSBI証券の連携の良さを考えると、引き続きこのルートは人気ルートとして機能し続けるでしょう。

ちなみに、メガバンクの窓口で外貨預金すると、1米ドルあたり1円の為替手数料がかかります。(※ただし、ネットバンキングは25銭)

これはなんと、住信SBIネット銀行の値上げ後の手数料の16.7倍の手数料です。

つまり、メガバンクでは円をドルにする時に1ドルあたり1円とられ、ドルを円にする時に1ドルあたり1円とられてしまうのです。

このようなレートで外貨預金をしていたら、預金者が儲かるはずがありません。

個人の資産形成を妨げる最大のワナは、以下のような手数料です。

- 保険に含まれる隠れ手数料

- 株式の売買手数料

- 為替手数料

- ファンドの信託報酬

今回のニュースは「値上げしたけれど、それでもまだ安い」という救いのあるニュースでした。

しかし、気をつけていないと、いつの間にか割高なコストを払うことになりかねません。

当然、適正な手数料もありますが、払った手数料の額だけお金持ちから遠ざかることは覚えておきましょう。

ニュース③:「確定拠出型、低コスト拡充」

3つ目のニュースは、2022年5月20日の日本経済新聞から「確定拠出型、低コスト拡充」です。

まず、企業型確定拠出年金とは、以下のような年金制度です。

→ 運用成績によって、従業員が将来に受け取る年金受取額が変わる。

企業型確定拠出年金で従業員が選べるファンドのラインナップは、企業側が決めています。

そこで今、導入企業でファンドのラインナップの見直しが進んでいるというのが、今回のニュースの概要です。

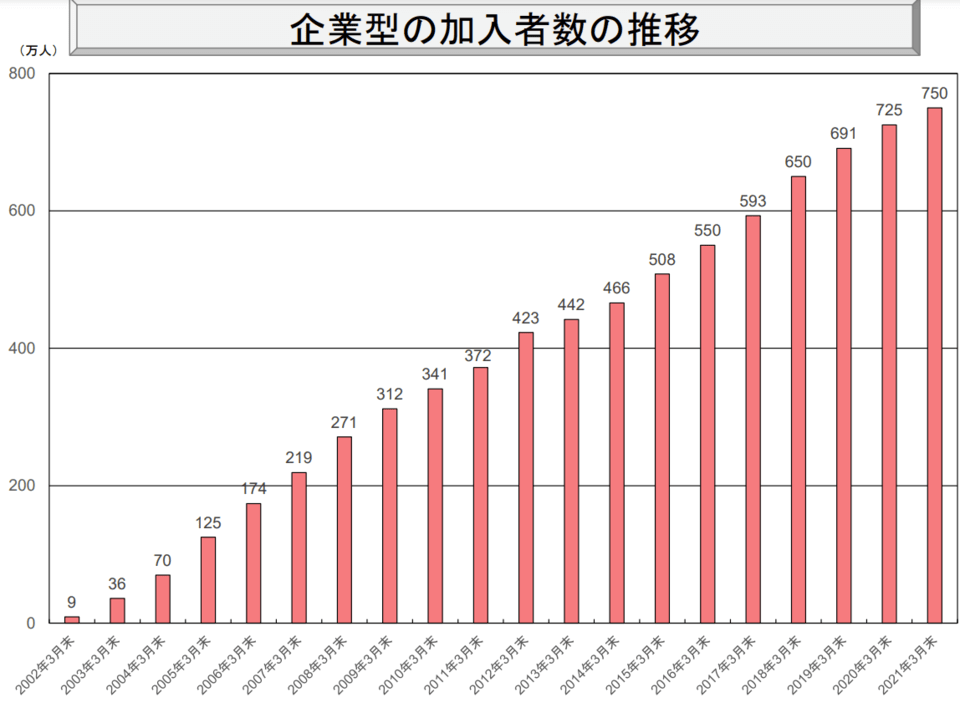

企業型確定拠出年金は、2021年3月時点で導入している企業は約39,000社、加入者は750万人と、利用者が右肩上がりの非常に大きな制度です。

企業型確定拠出年金の一番のキモは従業員が自ら運用商品を選ぶことですが、これはある意味で非常に残酷と言えます。

なぜなら、金融リテラシーの有無で将来にもらえる年金の格差が広がってしまうからです。

- 投資に詳しい人:年金額を増やせる可能性が高くなる

- 投資に詳しくない人:年金額を増やせる可能性が低くなる

今まで、企業型確定拠出年金制度で選べる運用商品では、良い運用商品を見つけるのが難しい状況でした。

なぜなら、企業が選ぶラインナップには、S&P500や全世界株式といった優良な指数に連動したファンドがない一方で、手数料が高く成績も悪いファンドが混ざっていたり、元本保証型のファンドが多数あったりしたからです。

しかし、今回紹介するニュースのように流れは変わりつつあり、様々な企業がラインナップの見直しを進めています。

日立製作所

- 「アクティブファンドから運用手数料に見合う収益を得られない」と判断し、ラインナップからすべて外す。

- 全体の4割を占めていた元本確保型の商品を8本から1本に集約する。

イオン

- 手数料の安いインデックス型商品を追加する。

ここで皆さんに、アドバイスがあります。

企業型確定拠出年金に加入している人は、自分が選んでいる商品を見直してください。

元本保証型やアクティブファンドに投資している人は、特に注意しましょう。

なぜなら、長期では元本保証型はインフレに負ける可能性があり、アクティブファンドはインデックスファンドに勝ち続けるのは難しいからです。

10年~30年の長期運用を前提としている企業型確定拠出年金の運用ポイントは、以下の通りです。

株式の割合をできるだけ高めることを基本方針とする。

手数料が低く、広く分散されているインデックスファンドを選ぶ。

日本に集中投資せず、世界中に分散されたものに投資する。

「投資はコワイ!」という人は、確定拠出年金では意識的にリスクをとり、稼いだお金を貯金することでリスク調整をするのが効率的でしょう。

企業型確定拠出年金は運用益が非課税になるお得な制度なので、ぜひ上手に使ってください。

実際、リベ大の体感では、企業型確定拠出年金の設定で100点を取っている人は「100人に1人」です。

しかし、残念ながら企業ごとに提供されているラインナップが違うので、皆さんに「このファンドが良いよ」とアドバイスができません。

もし、「自分が勤める会社の運用商品ラインナップの中で、どれが一番おすすめなのか?」を聞きたい場合は、リベ大が運営しているオンラインコミュニティ「リベシティ」を活用してください。

リベシティには「株式・債券投資チャット」があり、ここで相談すれば、30点だった設定を80点~100点の設定にできるはずです。

たった数時間の見直しで、将来の資産が100万円単位で変わってくるコスパの良い行動と言えるでしょう。

ニュース④:「現金、独り勝ちの様相-株も債券も敬遠し『資本の保全』に集中か」

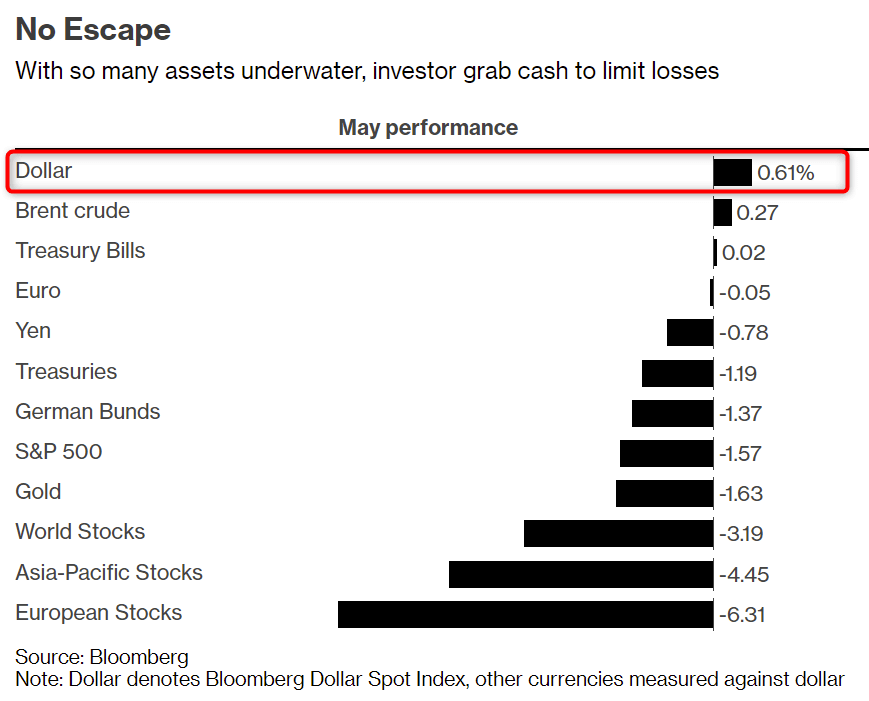

4つ目のニュースは、2022年5月10日のブルームバーグから「現金、独り勝ちの様相-株も債券も敬遠し『資本の保全』に集中か」です。

主要10通貨に対するドルの動きを示す「ブルームバーグ・ドル・スポット指数」が堅調で、5月上旬に株価と債券相場の下落にもかかわらず0.6%上昇しました。

以下のグラフを見ても、主要な資産が軒並みマイナスになる中、ほぼドルだけが価値を高めているのが分かります。

- ドル:+0.61%

- 債券:-1.19%

- S&P500:-1.57%

- ゴールド:-1.63%

- 全世界株式:-3.19%

つまり、投資家はポートフォリオを守るために株を売って債券と現金にしているのではなく、株と債券の両方を売って現金にしているのです。

ブラックロック・ファイナンシャル・マネジメントは、CIOのリック・リーダー氏が「われわれは、現金を両手で抱えている」と説明するほど、現金比率を高めています。

また、バンクオブアメリカの調査によると、2022年5月の機関投資家の現金保有比率は6.1%となっており、これは20年ぶりの高水準です。

機関投資家の経済見通しへの楽観度は過去最低で、その背景には以下が考えられます。

- 中央銀行の金融引き締め

- 世界的なリセッション

- インフレ

- 戦争懸念

…etc.

では、ここで皆さんに質問です。

皆さんは、以下の2つではどちらの立場ですか。

- 現金は王様(cash is king)

- 現金はゴミ(cash is trash)

相場の良い時期には、SNSで非常に威勢の良い言葉が聞かれます。

- 「現金はインフレに負ける。現金なんか持ってても仕方がない。」

- 「現金は1円も生み出さない。資産の大半は株式にしておくべきだ。」

- 「現金の価値は、日に日に低下している。これからは、仮想通貨の時代だ。」

上記の言葉は、どれも一定の真実を含んでいますが、少し極端と言えるでしょう。

インフレ率が2%、3%になると、保有する現金を少しでも減らしたいと考え、株式や不動産等のリスク資産にどんどんお金を入れてしまう人がいます。

しかし、インフレはポートフォリオ全体で対処するものなので、「株式60%:現金40%」といったポートフォリオにして、インフレ率を上回るリターンを得られれば良いのです。

同様に、株や債券、不動産の価格が急激に上がっていく時期も、保有する現金を少しでも減らしたいと考えて、どんどんリスク資産に投資してしまう人がいます。

なぜなら、価値の上がらない現金を持っているのをバカらしく感じてしまうからです。

しかし、リスク資産はその名の通り、リスクのある資産です。

ここ数カ月のように、どんどん株価が下がっていく時期には、現金は防御にも攻撃にも役立ちます。

なぜなら、資産の目減りを防げるのはメンタルに良いですし、安くなった資産を買えるからです。

長期的に見れば、株式こそが最強の資産であることは間違いないでしょう。

しかし、他の資産との比較で「現金はゴミ」というワケでもありません。

このように「現金をどう評価し、どれぐらいの比率で保有するか?」は投資家にとって永遠のテーマと言えます。

機関投資家が、過去最高水準の現金を保有するようになっている中、皆さんは現金をどのように評価し、現金の保有比率をどれぐらいにしますか。

波乱の相場を経て、現金とのベストの距離感を掴んでください。

この距離感が洗練されてくると、初心者と呼ばれることもなくなるでしょう。

ニュース⑤:「ダイヤモンド投資のメリット・デメリット」

5つ目のニュースは、2022年5月2日第1版第1刷「資産防衛のためのダイヤモンド投資(川端 敬子 著)」から「ダイヤモンド投資のメリット・デメリット」です。

この本では、資産防衛を目的としたダイヤモンドの有効活用について書かれています。

結論として、リベ大は皆さんにダイヤモンド投資はおすすめしません。

ただ、ウクライナ問題や歴史的なインフレが大きな話題になっている中、ダイヤモンドに関する知識は知っておいて損はないので、軽く紹介します。

では、ダイヤモンド投資のメリットを見てみましょう。

- ①安定的に値上がりし続けていて価格が下がりにくい

- ②希少価値がある

- ③インフレに強い

- ④経済や社会の情勢の影響をほとんど受けない

- ⑤持ち運べて携帯性に優れる

- ⑥2500年の歴史がある

- ⑦分散投資に最適

- ⑧長期間保有しても品質の劣化がない(何千年も同じ状態を保つ)

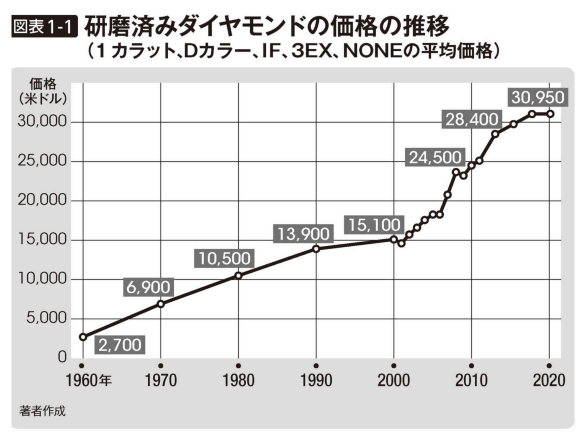

過去約60年、ダイヤモンドはドルベースでほぼ右肩上がりで10倍以上に上昇しています。

2016年に操業が開始されたカナダのガーチョ・キュー鉱山を最後に、新たに操業を始めたダイヤモンド鉱山はありません。

また、既存の鉱山は閉鎖が続いています。

紙幣は刷れば刷るほど、価値が下がってしまいます。

一方で、2つ目のメリットで解説したように、ダイヤモンド鉱山が減っているため、ダイヤモンドは希少になり価格が上昇傾向にあります。

ゴールドや株式のように、ダイヤモンドはチャートが乱高下しません。

グラム当たりの価格が一番高いのはダイヤモンドです。

- ダイヤモンド1グラムあたりの価格:約30万ドル(約4,000万円)

- ゴールドの1グラムあたりの価格:約8,000円

ダイヤモンド投資は、ユダヤ人の歴史とともにあります。

昔から価値のあるモノとして認知されてきました。

ダイヤモンドは、金融資産との連動性がほとんどない実物資産です。

分散という観点から言えば、一つの選択肢となり得るでしょう。

ダイヤモンドは、湿度や気温によって劣化せず、傷もつきません。

ここまで読んだ皆さんの中には、「私が知っているダイヤモンドと違うよ!私のダイヤの指輪は、買った時の値段と比べてかなり安くなってるもん!」という人もいるかもしれません。

しかし、値段が安くなっているのは、宝飾品、アクセサリーとしてのダイヤモンドだからです。

価値が落ちにくいのは裸石(ルース)だけであって、指輪の石以外の部分やネックレスのチェーンといったパーツ、デザイン、ブランド料などは値下がりしていきます。

リベ大が考えるダイヤモンド投資最大のハードルはダイヤモンドを適正な価格で買って適正な価格で売るには、良い業者との付き合いが必要ということです。

本書に記載がある通り、ダイヤモンドそのものには価値があるでしょう。

しかし、常に適正な価格での売買は、とても難しいのが現状です。

実際、東京近辺に住むリベ大のスタッフに、日本有数の宝石問屋街の御徒町で投資用ダイヤを探してもらったところ、以下のような実態が分かりました。

適正な値段をアピールしている業者から、提示された価格でダイヤモンドを購入する。

→ 隣の店で購入したダイヤモンドを査定してもらうと、1割~2割ほど安い値段を提示される。

→ 複数の店舗を回っても、同じような対応を受ける。

上記のようなダイヤモンドのマーケットと比べると、証券市場は透明性があり、投資初心者にも取り組みやすいと言えます。

例えば、今、2,000円で買ったトヨタ株は、5秒後でも2,000円前後で売れるはずです。

当然、買った隣の店で査定に出して、1割~2割も価格が下がるようなことはありませんし、株式を買うための手数料も、明示されています。

一方、ダイヤモンド投資の場合、不透明なことが多いです。

- 販売業者が提示した価格が適正なものなのか?

- どれくらいの利益や手数料がのっているのか?

- 買取業者が提示した価格は適正なものなのか?

- 買取業者は自分たちの利益をどの程度見込んで買取りしているのか?

誤解のないようお伝えしておきますが、今回紹介した「資産防衛のためのダイヤモンド投資」は良書ですし、ダイヤモンド投資そのものを否定するワケではありません。

単純に、マーケットがまったく初心者向けではないとお伝えしているだけです。

良いツテを持っている人にとっては、良い投資になる可能性はあるでしょう。

今、世界的にインフレが進行しています。

米国では40年ぶりに8%ものインフレ率を記録し、現金の価値が低下し、株価が下がり、債券価格も下がる中、コモディティの価格は上がっています。

上記のような状況の中で、ダイヤモンド投資に興味を持つ人もいるかもしれません。

しかし、リベ大では以下の2つの行動をおすすめします。

広範囲に分散された低コストの株式インデックスファンド(全世界株式ファンドや、S&P500連動ファンドなど)を買う

リスクは株式と現金の比率を変えることで調整する

上記の2つをするだけで、インフレにも長期的な資産形成にも十分に対応できます。

わざわざ、洗練されていない未成熟のマーケットで頑張る必要はありません。

確かに、紛争が起きて、国民の資産が没収され、その身一つで海外に逃げる時ならば実物資産でなければ果たせない役目もあります。

しかし、それだけならゴールドや時計、アクセサリーで代用できないこともないでしょう。

とにもかくにも、初心者の資産形成を阻む最大のワナの一つは手数料という本質を押さえておきましょう。

ニュース⑥:「ココイチ客単価で判明!“安過ぎ日本”の異常性」

6つ目のニュースは、週刊ダイヤモンド2022年5月21日号から「ココイチ客単価で判明!“安過ぎ日本”の異常性」です。

外食業界でタブー視されてきた値上げが相次いでいます。

人件費や原材料費の高騰で「さすがに企業努力だけで価格を抑えるのは無理だから、値上げさせてください!」という状況になっています。

それもそのはずで、日本の外食はそもそも世界標準と比べて安過ぎる状況です。

ココイチ(Coco 壱番屋)によると、主要国地域の客単価ランキングは以下の通りとなります。

- 1位:イギリス(2,093円)

- 2位:アメリカ(1,892円)

- 3位:香港(1,877円)

- 4位:シンガポール(1,686円)

- 5位:インドネシア(1,157円)

- 6位:フィリピン(1,146円)

- 7位:タイ(997円)

- 8位:日本(983円)

- 9位:ベトナム(861円)

- 10位:中国(859円)

2012年時点の客単価と比較すると、アメリカやイギリス、香港などでは客単価は2倍に成長しているそうです。

しかし、日本ではまったく物価が上がらず、タイの客単価(997円)より低い状況になっています。

日本は「賃金や物価が上がらない国」と言われて久しいですが、ここ最近、ほんの少しだけ状況が変わりつつあります。

また、インフラが整備された日本では、副業で稼ぐチャンスも多いです。

そのため、安全な環境で快適に暮らしながら、物価上昇率をはるかに上回る率で収入アップの機会があるという考え方もできるでしょう。

インフレ率が2%でも、収入上昇率が5%なら、差額の3%が皆さんの資産となります。

一方で、収入を上げる努力をせず、資産運用もしなければ、ジワジワと生活が苦しくなっていくかもしれません。

日本は、デフレに苦しんできた国なので、政府にはインフレを起こしたいという強い動機があります。

ぜひこのトレンド変化に乗って、大きく収入を伸ばしていきましょう。

ニュース⑦:「『転職で賃金増』最高 1~3月32.6%、IT人材需要大きく」

7つ目のニュースは、2022年5月6日の日本経済新聞から「『転職で賃金増』最高 1~3月32.6%、IT人材需要大きく」です。

転職で給料が上がった人が増えています。

リクルートの調査によると、2022年1月~3月の転職した後に賃金が1割以上増えた人の比率は過去最高値の32.6%で、昨年より3.4%も増えているとのことです。

転職市場が活況な今、稼ぐ力を伸ばす絶好のチャンスです。

以下のような人は、今こそ転職活動を始めてみましょう。

- ①今の会社にいても給料が上がる気がしない人

- ②同僚とうまくいかなくて仕事が憂うつな人

- ③リモートワークを続けたいのに出社を求められる人

- ④とにかく会社に行きたくない人

世間では賃上げが始まりつつあり、大手企業の賃上げ率は2.27%と4年ぶりに上昇中です。

(参考:読売新聞「大手企業の賃上げ率2・27%、4年ぶり上昇…『建設』が最も高く3・76%」より)

しかし、このような流れの中でも賃上げの気配がない会社は、今後も賃上げをする気(もしくは能力)がない会社かもしれません。

周りの人と価値観が合わないというのは、転職の立派な理由になります。

実際、アメリカでは、転職者の約25%が退職の原因として同僚をあげています。

(参考:Forbes JAPAN「同僚が原因で退職した人 米調査で25%以上に」より)

どのような人と働くのかは、職場選びの重要ポイントのひとつです。

転職サイト「ビズリーチ」の2022年3月の検索キーワードランキング第2位はフルリモートでした。

また、ビズリーチ会員を対象に「今後もリモートワークを継続したいか」と聞いたところ、「継続したい」「どちらかといえば継続したい」との回答が95%超だったとのことです。

(参考:AERA dot.「転職サイトで『フルリモート』が検索上位に 派遣社員に完全フルリモート導入企業も」より)

これだけリモートワークが求められている中で、もしも勤務している会社が工夫もせず「出社一択!」と言うなら、皆さんが疑問に思うのは当然でしょう。

自分の職場に疑問があるなら、一度転職エージェントに相談してみるべきです。

リベ大で何度もお伝えしている通り、転職にはリスクがありますが、転職活動はノーリスクだからです。

転職するかどうかは、転職活動をしてみて、以下のようなことを確認した後で決めれば良いでしょう。

- 自分が今もらっている給料は適正なのか?

- 自分の希望は通るものなのか?ワガママなのか?

世界が変化する中で、自分自身は何も行動を起こさなかったり、誰かが自分の生活を良くしてくれるのを待っていたりするのは、人生の主人公がとる行動ではありません。

少しでも変化を起こしてみたいと思った人は、ぜひ行動を起こしてみてください。

もう一度お伝えしますが、転職活動にリスクはありません。

「転職活動して変化を起こしたい!」という人は、リベ大おすすめの転職エージェントを活用してください。

JACリクルートメント

マイナビAGENT

就職カレッジ(株式会社JAIC)

ニュース⑧:「拡大する『スキル市場』の魅力…1件100万円、恋人との復縁相談も」

8つ目のニュースは、2022年5月16日の朝日新聞DIGITALから「拡大する『スキル市場』の魅力…1件100万円、恋人との復縁相談も」です。

今、スキルマーケットが急拡大しています。

スキルマーケットとは、自分の得意な能力をサイト上で出品し、必要な人に買ってもらえるサービスです。

スキルマーケットでは、主婦やシニア、副業会社員など、様々な人が出品者になっています。

出品されているサービスも様々で、身近なスキルを売るサービスも多く、自分にできるものが見つかるかも知れません。

- 似顔絵の作成

- ホームページの企画立案・制作

- 恋人と復縁するための相談

- 翻訳

- 料理

- 片づけ術

スキルマーケットは、副業の入り口として悪くない選択肢です。

そのため、以下のような人は、一度スキルマーケットを利用してみると良いでしょう。

- ライターやイラストレーターなどに挑戦してみたいけれど、どうやって仕事を受けたらいいか分からない。

- そもそも、どのようなスキルが売れるのか、イメージがつかない。

- 在宅勤務でできた空き時間を有効活用したい。

リベ大のオンラインコミュニティ「リベシティ」の中にも、「スキルシェアリング」というスキルマーケットがあります。

興味のある人は、ぜひスキルシェアリングも利用してみてください。

ちょっとした好きや得意が、小さなマイビジネスの種になることに気づけるかもしれません。

また、今の職場や仕事に満足をしていて転職するつもりはない人も、スキルマーケットでさらに収入アップを目指してみるのはいかがでしょうか。

月3万円稼げるなら、インフレに伴う生活費アップも吸収できますし、追加投資の原資にもなります。

まとめ:2022年5月版のお金のニュースを振り返ろう

今回は、2022年5月版のお金のニュース8本を解説しました。

- 「オリックス、株主優待を廃止へ 個人株主80万人に影響」

- 「住信SBIネット銀、為替手数料改定 米ドルは1.5倍に」

- 「確定拠出型、低コスト拡充」

- 「現金、独り勝ちの様相-株も債券も敬遠し『資本の保全』に集中か」

- 「ダイヤモンド投資のメリット・デメリット」

- 「ココイチ客単価で判明!“安過ぎ日本”の異常性」

- 「『転職で賃金増』最高 1~3月32.6%、IT人材需要大きく」

- 「拡大する『スキル市場』の魅力…1件100万円、恋人との復縁相談も」

魅力的な株主優待によって個人投資家から人気のオリックスが、2024年3月末から株主優待の廃止を発表しました。

残念に思う人も多いかもしれませんが、そもそも株主優待制度は日本独自の慣行で、株主平等の原則に反します。

また、2022年に優待廃止を発表した企業は、オリックスだけではありません。

- エービーシー・マート

- 日本たばこ産業(JT)

- マルハニチロ

外国人投資家や機関投資家への配慮も考えると、今後も廃止の流れは続く可能性が高いでしょう。

今後は優待の改悪や、それに伴う株価下落などの可能性も考慮して、銘柄選択には十分気をつけてください。

住信SBIネット銀行が、2022年7月25日より外貨預金や外貨積立の為替手数料を改定すると発表しました。

値上げするとはいえ、他の銀行と比べれば業界トップレベルの安さです。

しかし、気をつけていないと、いつの間にか割高なコストを払うことになりかねません。

- 保険に含まれる隠れ手数料

- 株式の売買手数料

- 為替手数料

- ファンドの信託報酬

払った手数料の額だけお金持ちから遠ざかることは覚えておきましょう。

今まで、企業型確定拠出年金制度で選べる運用商品では、良い運用商品を見つけるのが難しい状況でした。

しかし、企業型確定拠出年金の導入企業で、商品のラインナップの見直しが進んでいます。

企業型確定拠出年金に加入している人は、自分が選んでいる商品を見直してみましょう。

10年~30年の長期運用を前提としている企業型確定拠出年金の運用ポイントは、以下の通りです。

株式の割合をできるだけ高めることを基本方針とする。

手数料が低く、広く分散されているインデックスファンドを選ぶ。

日本に集中投資せず、世界中に分散されたものに投資する。

2022年5月現在、株式や債券の価値が下がり、現金の価値が上がっています。

このような状況の中、皆さんは現金をどのように評価し、現金の保有比率をどれぐらいにするのでしょうか。

ぜひ波乱の相場を経て、現金とのベストの距離感を掴んでください。

この距離感が洗練されてくると、初心者と呼ばれることもなくなるでしょう。

今、世界的にインフレが進行しており、ダイヤモンド投資に興味を持つ人もいるかもしれません。

しかし、リベ大では以下の2つの行動をおすすめします。

広範囲に分散された低コストの株式インデックスファンド(全世界株式ファンドや、S&P500連動ファンドなど)を買う。

リスクは株式と現金の比率を変えることで調整する。

上記2つをするだけで、インフレにも長期的な資産形成にも十分に対応できます。

ココイチが発表した主要国地域の客単価によると、日本は983円となり、タイの997円より低い結果となりました。

上記の結果にもある通り、日本は「賃金や物価が上がらない国」と言われて久しいですが、ここ最近では、物価も収入も上昇する兆しが現れてきています。

また、インフラが整備された日本では、副業で稼ぐチャンスも多いと言えるでしょう。

インフレ率が2%になっても、収入上昇率が5%なら、差額の3%は皆さんの資産になるのです。

転職で給料が上がった人が増えています。

転職市場が活況な今、稼ぐ力を伸ばす絶好のチャンスです。

以下のような人は、今こそ転職活動を始めてみましょう。

- 今の会社にいても給料が上がる気がしない人

- 同僚とうまくいかなくて仕事が憂うつな人

- リモートワークを続けたいのに出社を求められる人

- とにかく会社に行きたくない人

リベ大で何度もお伝えしていますが、転職にはリスクがありますが、転職活動にリスクはありません。

「転職活動して今の状況を変えたい!」という人は、ぜひリベ大おすすめの転職エージェントを活用してください。

JACリクルートメント

マイナビAGENT

就職カレッジ(株式会社JAIC)

自分の得意な能力をサイト上で出品し、必要な人に買ってもらえるサービスである「スキルマーケット」が急拡大しています。

- 似顔絵の作成

- ホームページの企画立案・制作

- 恋人と復縁するための相談

- 翻訳

- 料理

- 片づけ術

スキルマーケットは、副業の入り口として悪くない選択肢です。

ちょっとした好きや得意が、小さなマイビジネスの種になることに気付けるかもしれません。

以上、2022年5月版のお金のニュースを振り返りました。

2022年のお金のニュース記事を全て読んでいれば、すでに43本のニュースノックを受けたことになります。

全ての球を取りに行っている人は、間違いなくお金に強くなっているでしょう。

では、今月も最後はイチロー氏の名言を紹介します。

「小さなことを積み重ねることが、とんでもないところへ行くただ一つの道」

これからもリベ大を通じて、少しずつお金に関して学んでいきましょう。

その結果として、年収が400万円から450万円にアップしたり、年間貯金額が40万円から60万円にアップしたりという成果に繋がっていくことを願っています。

以上、こぱんでした!

▼「株主優待の落とし穴についてもっと知りたい!」という人に読んでほしい記事はこちら!

▼「インフレについてもっと知りたい!」という人に読んでほしい記事はこちら!

▼「転職で収入アップを目指したい!」という人に読んでほしい記事はこちら!

「お金にまつわる5つの力」を磨くための実践の場として、オンラインコミュニティ「リベシティ」をご活用ください♪

同じ志を持った仲間と一緒に成長していきましょう!

リベ大の書籍

貯める・増やす・稼ぐ・使う・守る…一生お金に困らない「5つの力」の基本をまとめた一冊!

2025/8/6発売

家族みんなが漫画で楽しく学べるお金の教養エンターテインメント!